Este texto consolidado es de carácter informativo y no tiene valor jurídico.

Este texto consolidado es de carácter informativo y no tiene valor jurídico.[Bloque 1: #preambulo]

El Reglamento de la Ley 35/2003, de 4 de noviembre, de Instituciones de Inversión Colectiva (IIC), aprobado por el Real Decreto 1309/2005, de 4 de noviembre, reguló por primera vez en España las llamadas «IIC de Inversión Libre», conocidas internacionalmente como «fondos de gestión alternativa» o «hedge funds». La presente Circular detalla el régimen aplicable a tales instituciones.

Las IIC de Inversión Libre se configuran como productos de amplia flexibilidad inversora, destinados a inversores que, por su mayor experiencia o formación financiera, precisan de menor protección. No obstante, para facilitar que también los pequeños inversores puedan acceder a esta modalidad de inversión, la presente Circular regula las IIC de IIC de Inversión Libre –esto es, los llamados «fondos de hedge funds»–, cuyos requisitos de diversificación y protección del inversor los acercan a las IIC tradicionales.

Los aspectos más destacables del régimen establecido por esta Circular pueden resumirse así:

No ha parecido necesario crear una nueva figura de sociedad gestora, de objeto exclusivo, dedicada a la gestión de IIC de inversión libre. Pero se imponen requisitos especiales –entre ellos, recursos propios adicionales– a aquellas sociedades gestoras que pretendan dedicarse a la gestión de las nuevas IIC.

Se regulan en detalle los medios organizativos y de control de riesgos exigibles a las sociedades gestoras, con especial énfasis en la fiabilidad e independencia de cálculo del valor liquidativo, se delegue o no esa función.

Se regulan las relaciones entre las sociedades gestoras y los intermediarios financieros que proporcionan financiación y otros servicios a las IIC de inversión libre (entidades conocidas como «prime brokers»). Como la financiación otorgada por dichos intermediarios se suele garantizar con los valores adquiridos, y estas garantías pueden ser reutilizadas por su beneficiario, se ha considerado necesario reforzar las funciones de supervisión y control del depositario, exigiendo que éste sea informado de los acuerdos de garantía financiera.

Se regula la selección de los fondos subyacentes por las gestoras de IIC de IIC de Inversión Libre, otorgándose ciertas funciones de control al depositario, dentro del margen con que la legislación vigente define sus facultades.

En materia de folleto informativo e información periódica se establecen reglas similares a las aplicables a las IIC ordinarias. Pero se exige que el inversor suscriba una declaración escrita de consentimiento, que acredite que conoce las singularidades de fondos de inversión libre y sus diferencias con los ordinarios.

Se precisa el concepto de endeudamiento que establece el Reglamento de la Ley de IIC.

Finalmente, a las IIC de IIC de Inversión Libre se les permite invertir en las llamadas cuentas separadas o gestionadas («managed accounts»), entendiendo como tales aquellas estructuras que replican la cartera de inversión de una IIC de Inversión Libre.

En su virtud, haciendo uso de las habilitaciones contenidas en los artículos 43 y 44 del Reglamento de la Ley de IIC y en la Orden Ministerial EHA/1199/2006, de 25 de abril y previo informe del Comité Consultivo de la CNMV, el Consejo de la CNMV, en su reunión de 3 de mayo de 2006, ha dispuesto:

[Bloque 2: #norma1]

La presente Circular será de aplicación a las IIC de Inversión Libre contempladas en el artículo 43 del Reglamento de la Ley de IIC y a las IIC de IIC de Inversión Libre contempladas en el artículo 44 de dicho Reglamento.

También será aplicable:

a) A las sociedades gestoras que gestionen IIC de Inversión Libre, IIC de IIC de Inversión Libre, o ambas (en adelante, a los efectos de esta Circular, «sociedades gestoras»);

b) A sus entidades depositarias.

[Bloque 3: #norma2]

1. La autorización y registro de las sociedades gestoras sujetas a esta Circular seguirá el régimen general establecido en el artículo 41 de la Ley de IIC y sus normas de desarrollo. La actividad de gestión de estas IIC no tendrá que ser exclusiva.

2. Las sociedades gestoras deberán contar con un programa de actividades que recoja explícitamente la actividad de gestión de IIC de Inversión Libre, IIC de IIC de Inversión Libre o ambas, así como una descripción de las medidas de control interno.

3. La descripción de las medidas de control interno de la sociedad gestora recogerá su estructura organizativa, los medios técnicos y humanos específicos de los que dispondrá, así como una descripción general de los controles y procedimientos específicos aplicables en la gestión de este tipo de IIC. Asimismo, se describirán los controles de la actividad de las entidades en quienes se efectúen delegaciones de funciones, de acuerdo con lo establecido en el artículo 68 del Reglamento de la Ley de IIC, y de la actividad de las entidades con las que se establezcan acuerdos de garantía financiera.

4. La suficiencia de los sistemas de control interno implantados deberá evaluarse en función de las actividades realizadas y de los riesgos efectivamente asumidos en cada momento.

5. Los requisitos anteriores también serán exigibles a las Sociedades de Inversión (SICAV, en adelante) de Inversión Libre y SICAV de IIC de Inversión Libre que no hayan encomendado la gestión de sus activos a una sociedad gestora.

[Bloque 4: #norma3]

El Consejo de Administración de una sociedad gestora será responsable, en lo que atañe a las IIC reguladas en esta Circular que gestione, al menos de:

a) Aprobar la estructura organizativa, los procedimientos y las políticas de actuación, así como desarrollar los sistemas de control, seguimiento y evaluación continuada de riesgos que sean adecuados a la actividad específica de este tipo de IIC. Definirá asimismo el sistema de delimitación de responsabilidades.

b) Aprobar las relaciones contractuales entre la gestora y las entidades en las que haya delegado las funciones detalladas en el artículo 68. 2 del Reglamento de la Ley de IIC, así como con las entidades con las que se establezcan acuerdos de garantía financiera, según la norma 9 de la presente Circular.

c) Autorizar la política de inversión en instrumentos financieros derivados y demás límites operativos, así como los potenciales riesgos que podrán ser asumidos; y, en el caso de IIC de Inversión Libre, autorizar adicionalmente los límites de endeudamiento.

d) En caso de que se gestionen IIC de IIC de Inversión Libre, autorizar los procedimientos de selección de inversiones.

e) Establecer los procedimientos a seguir cuando se superen o incumplan los límites que se mencionan en la letra c) de esta norma.

f) Asegurar que la organización cuenta con unos medios humanos y materiales que garanticen la eficiente gestión de estas IIC, así como una adecuada segregación de funciones.

g) Identificar a la Unidad de control, que será la responsable de supervisar el cumplimiento de las normas aplicables a las IIC, incluidas las contenidas en esta Circular.

[Bloque 5: #norma4]

1. Las sociedades gestoras sujetas a esta Circular, así como aquellas entidades en las que, conforme al artículo 68 del Reglamento de la Ley de IIC, se delegue la gestión de IIC de Inversión Libre deberán contar con los medios, conocimientos y experiencia específicos necesarios para realizar este tipo de actividad y para valorar adecuadamente los riesgos en que incurran. En caso de delegación, la sociedad gestora deberá retener los medios suficientes para controlar las actividades delegadas. La delegación nunca podrá hacer de la sociedad gestora una entidad instrumental o vacía de contenido.

2. El control de riesgos exigirá su identificación, medición, cuantificación y seguimiento. En consecuencia, las sociedades gestoras deberán disponer de los medios organizativos, materiales, técnicos y humanos específicos que les permitan establecer un sistema de control de los riesgos en que incurran cada IIC, adecuados a la actividad específica que pretendan ejercer.

3. Las sociedades gestoras deberán establecer planes de formación y evaluación continuada para asegurar la adecuada formación del personal.

4. Con el fin de cubrir eventuales riesgos operacionales, los recursos propios exigibles a las sociedades gestoras sujetas a esta Circular serán la suma de los requeridos con carácter general por el artículo 70 del reglamento de la Ley de IIC más el 4 por 100 de los ingresos brutos por comisiones que obtengan por la gestión de instituciones de inversión libre reguladas en la presenta circular, así como sobre las extranjeras asimilables. Las exigencias de recursos propios así calculadas se determinarán como promedio de los tres últimos años.

Se modifica el apartado 4 por la disposición adicional 5 de la Circular 6/2010, de 21 de diciembre. Ref. BOE-A-2011-551.

[Bloque 6: #norma5]

1. Las sociedades gestoras deberán contar en su Consejo de Administración o entre sus directivos o asimilados con personas que tengan una experiencia adecuada al tipo de gestión que pretendan realizar. Se entenderá que poseen esta experiencia aquellas personas que durante un plazo no inferior a dos años hayan desempeñando funciones relacionadas con IIC de Inversión Libre u otras actividades de gestión alternativas similares a las desarrolladas por las IIC reguladas en esta Circular.

2. Las sociedades gestoras podrán delegar la gestión de activos en terceras entidades, con sujeción a lo establecido en el artículo 68 del Reglamento de la Ley de IIC y en la norma 4.1 de la presente Circular.

3. Las sociedades gestoras podrán recibir asesoramiento de terceras entidades sobre su política de inversiones. En el folleto informativo de la IIC se deberá informar sobre estas entidades.

[Bloque 7: #norma6]

1. Las sociedades gestoras deberán contar con sistemas de medición y control de riesgos que sean adecuados a las estrategias de inversión concretas que vayan a llevar a cabo. Estos sistemas deberán medir la exposición actual y potencial al riesgo, especialmente cuando, en el caso de IIC de Inversión Libre, realicen operaciones que impliquen apalancamiento u operaciones con valores no cotizados, instrumentos financieros ilíquidos o instrumentos financieros derivados de valoración compleja, o ventas en descubierto.

2. Periódicamente las sociedades gestoras de IIC de Inversión de Libre deberán realizar pruebas de tensión y simulación de escenarios específicos de crisis, para analizar sus potenciales efectos sobre las carteras de las IIC gestionadas y sobre la adecuada gestión de la liquidez. Estas pruebas y simulaciones, cuyos resultados se deberán conservar documentalmente durante cinco años, deberán tener en cuenta de manera adecuada los posibles cambios en las estructuras de los mercados, de los productos y de las correlaciones entre activos.

3. Las sociedades gestoras deberán establecer sistemas internos de comunicación que, ajustados a lo establecido en esta Circular, aseguren que la información relevante procedente de las entidades que les presten servicios o en las que tengan delegada funciones llegue con rapidez a los responsables de la gestora.

4. Las sociedades gestoras de IIC de Inversión Libre deberán dotarse de procedimientos que aseguren el control de las posiciones de los activos que, con sujeción a lo establecido en la norma 9, hayan sido entregados en garantía y sobre los que el beneficiario de ésta haya ejercido un derecho de disposición.

5. Las sociedades gestoras de IIC de IIC de Inversión Libre deberán contar con mecanismos de control de la liquidez de las inversiones subyacentes, de modo que se puedan atender los reembolsos en tiempo y forma.

6. Las sociedades gestoras deberán adoptar medidas que les permitan conocer las participaciones o acciones de las IIC gestionadas que hayan sido utilizadas por terceros como subyacente de operaciones estructuradas.

[Bloque 8: #norma7]

1. Las sociedades gestoras deberán asegurar la adecuada segregación de funciones, especialmente las funciones de gestión, administración y control, ya sea manteniéndolas en el seno de la entidad, ya mediante delegación en prestadores de servicios externos.

2. En la determinación del valor liquidativo de las IIC gestionadas, tanto si se ha delegado como si no, no deberán intervenir personas que realicen funciones de gestión. No obstante, en los casos excepcionales en los que sea necesaria cualquier aportación del área de gestión para el cálculo del valor liquidativo, se deberá dejar constancia documental de la justificación de dicha intervención, conservándose esta documentación durante cinco años.

[Bloque 9: #norma8]

Cuando las sociedades gestoras deleguen funciones de administración de las contempladas en el artículo 64.b) del Reglamento de la Ley de IIC, deberán respetar, además de las normas establecidas en el artículo 68 de dicho Reglamento, las normas siguientes:

a) La entidad en la que se deleguen las funciones de administración mencionadas en el artículo 68.2 del Reglamento deberá contar con personal con suficiente experiencia y medios materiales idóneos. La sociedad gestora que otorga la delegación deberá haber realizado las comprobaciones que le permitan asegurarse que las tareas delegadas son realizadas adecuadamente. La suficiencia de dichos medios deberá ser acreditada ante la CNMV en la solicitud de autorización de la delegación.

b) La delegación de las funciones de administración no podrá ocasionar una disminución en los controles exigidos por la normativa. En particular, la entidad en la que se delegue no podrá ser el depositario, ni ser una entidad con la que se haya establecido un acuerdo de garantía financiera de los previstos en la norma 9 de esta Circular, ni ejercer funciones de Unidad de Control.

c) Se deberá establecer un sistema de control de la actividad de la entidad en que se delega. Entre otros controles, se deberán establecer, con la suficiente periodicidad, procedimientos de conciliación de las posiciones de efectivo y valores entre la entidad en la que se delegue, la sociedad gestora y el depositario y, en su caso, las entidades con las que se establezcan acuerdos de garantía financiera.

d) Cuando se delegue el cálculo del valor liquidativo, el contrato de delegación deberá asegurar que las prácticas de valoración de la entidad en que se delegue son conformes con los criterios de valoración de activos exigidos por las normas españolas y con los recogidos en el folleto de la IIC. Asimismo, deberán existir cláusulas que permitan al depositario cumplir con sus funciones de vigilancia y supervisión. Deberán establecerse procedimientos expresos para conciliar las eventuales discrepancias entre el valor liquidativo calculado por la entidad en la que se delega y el estimado por la sociedad gestora.

[Bloque 10: #norma9]

1. Cuando una IIC de Inversión Libre, o su gestora, concierte un acuerdo de garantía financiera con un tercero, en cuya virtud se transmita a éste la propiedad del bien entregado en garantía, o dicho bien quede pignorado con derecho de disposición a favor del acreedor pignoraticio, deberá informar de dicha circunstancia al depositario, en cumplimiento de lo previsto en el artículo 92 del Reglamento de IIC. El contrato firmado por la IIC o su gestora y la entidad con quien se haya alcanzado el acuerdo de garantía financiera deberá prever que el depositario reciba la información necesaria para el cumplimiento de las funciones de supervisión y vigilancia que contempla el artículo 93 del Reglamento de IIC y el resto de la normativa de aplicación.

2. Los acuerdos citados en el párrafo anterior sólo podrán suscribirse con entidades financieras sujetas a supervisión en un país de la OCDE.

3. Los contratos que impliquen acuerdos de garantía financiera deberán incluir cláusulas que faciliten y permitan la actividad de supervisión por la CNMV, en especial en lo referente a las operaciones de financiación y préstamo de valores.

4. De conformidad con lo establecido en el artículo decimoquinto del Real Decreto Ley 5/2005, de 11 de marzo, de reformas urgentes para el impulso de la productividad y para la mejora de la contratación pública, tales acuerdos deberán prever con claridad las responsabilidades de la IIC y del beneficiario de las garantías en caso de incumplimiento de sus respectivas obligaciones y en situaciones de insolvencia. En particular, iniciado el procedimiento concursal del beneficiario de la garantía, la IIC de Inversión Libre, cumpliendo con las condiciones que impone el artículo decimoquinto del Real Decreto Ley 5/2005, podrá poner término de forma inmediata al acuerdo de garantía financiera, realizándose un pago único neto por la parte cuya deuda sea mayor respecto a la otra, una vez tenidas en cuenta todas las obligaciones respectivas.

5. La sociedad gestora, la entidad en la que hubiera delegado, en su caso, las correspondientes funciones administrativas y el depositario deberán recibir de la entidad con la que se hubiera concertado el acuerdo de garantía financiera información periódica sobre las posiciones en los bienes objeto de la garantía y el importe de las obligaciones financieras garantizadas. El contrato deberá regular el procedimiento para conciliación las eventuales diferencias de valoración o de posiciones que puedan surgir.

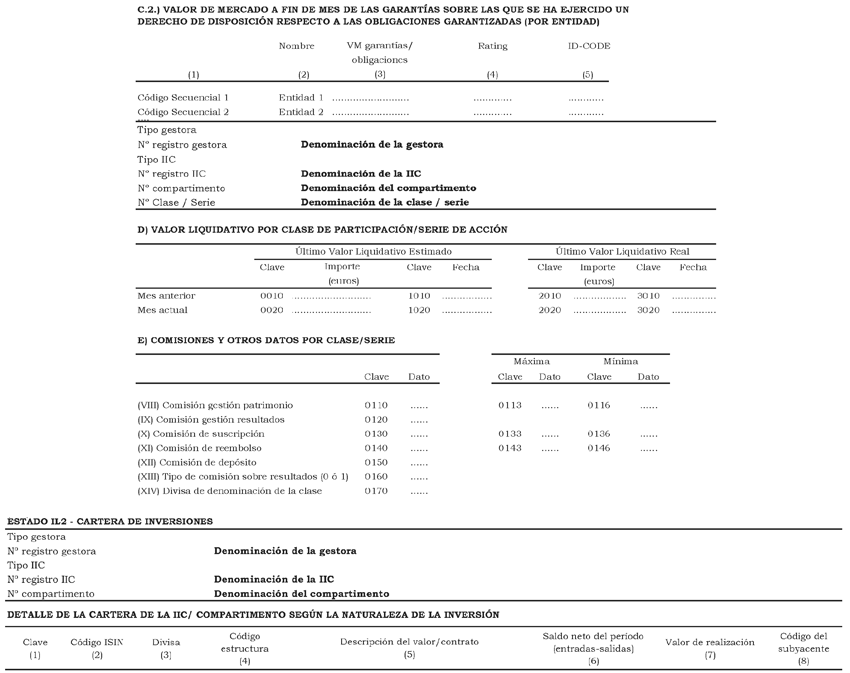

6. El folleto informativo de la IIC recogerá la política general de la IIC en cuanto a aportación de garantías. Asimismo, tanto el folleto informativo como la información periódica de la IIC identificarán las entidades con las que se hubieran establecido acuerdos de garantía financiera y se dará información sobre su solvencia financiera.

7. El folleto informará, respecto a las obligaciones garantizadas a favor de contrapartes de acuerdos de garantía financiera, del porcentaje del valor de mercado máximo de los activos afectos a garantías que puedan ser objeto de disposición por sus beneficiarios. La información periódica de la IIC reflejará el nivel efectivo del citado porcentaje el último día hábil del período al que se refiera la mencionada información.

[Bloque 11: #norma10]

1. Las sociedades gestoras de IIC de IIC de Inversión Libre deberán incluir como parte de sus procedimientos de control interno los criterios cualitativos, cuantitativos y operacionales en los que fundamenten la evaluación y análisis de inversiones para las instituciones que gestionen. Estos criterios deberán haberse acordado con el depositario y deberán contar con la aprobación del Consejo de Administración de la gestora y de una persona con poder suficiente del depositario.

Tales criterios tomarán en cuenta como mínimo los siguientes aspectos de las sociedades gestoras de las IIC subyacentes, o de estas últimas:

a) Estrategias y procesos de inversión y construcción de carteras.

b) Dotación de medios humanos de las sociedades gestoras y experiencia y honorabilidad de los gestores. En el análisis de la calidad del equipo gestor se deberán tener en cuenta las referencias existentes de terceros.

c) Mecanismos del control del riesgo, con especial atención a los sistemas de evaluación del riesgo en situaciones extremas, y procedimientos de valoración de activos y cálculo del valor liquidativo.

d) Relaciones con entidades en que se hayan delegado funciones de administración, con intermediarios, custodios y subcustodios, entidades con las que se hayan concertado acuerdos de garantía financiera y, en general, con las entidades proveedoras de servicios.

e) Nivel de apalancamiento, gastos y comisiones del fondo. Sistemas de ecualización.

f) Mecanismos y condiciones de suscripción y reembolso.

g) Forma de representación, registro y custodia de las participaciones o acciones.

h) Análisis cuantitativo: estudio de rentabilidades y correlaciones, simulaciones y análisis estadísticos.

i) Documentación legal: folleto, documentos constitutivos, contratos de delegación y con los proveedores de servicios, y auditorías.

j) Contenido y frecuencia de la información periódica a recibir de las gestoras de cada IIC subyacente.

k) Existencia de acuerdos especiales con determinados inversores.

Los procedimientos de evaluación y análisis deberán indicar qué partes de la evaluación de los aspectos anteriores deberán realizarse directamente en el domicilio de la gestora de la IIC y, en el caso de la letra d), qué parte deberá realizarse directamente con las entidades mencionadas. Asimismo, mientras la inversión permanezca en cartera, se deberán llevar a cabo reevaluaciones de los aspectos mencionados con la periodicidad que se determine en cada caso, que no podrá ser superior al año.

La participación del depositario se limitará a las funciones que le son propias y sólo afectará al contenido de las letras c), en lo referente a la valoración de activos y cálculo del valor liquidativo, d), f), g) y j).

2. Los procedimientos de evaluación y análisis indicarán qué tareas de las descritas en el apartado anterior deberán ser desempeñadas por personas no implicadas directamente en el área de gestión.

3. La sociedad gestora conservará durante cinco años la justificación documental de las evaluaciones mencionadas en los apartados anteriores.

4. Las tareas descritas anteriormente podrán ser objeto de delegación en terceras entidades, con sujeción a lo dispuesto en el artículo 68 del Reglamento de la Ley de IIC y en las letras a) y b) de la norma 8 de la presente Circular. A este respecto, la sociedad gestora deberá adoptar medidas de control de la entidad en la que se delegue, en especial en lo relativo a lo dispuesto en el anterior apartado 3.

5. En cumplimiento de la función de vigilancia y supervisión que le atribuye el artículo 93 del Reglamento de la Ley de IIC, el depositario deberá establecer un sistema de control para garantizar que los procedimientos anteriores se realizan de acuerdo a lo dispuesto en las normas vigentes. Este sistema de control se circunscribirá exclusivamente a lo contenido en las letras c), en lo referente a la valoración de activos y cálculo del valor liquidativo, d), f), g) y j).

[Bloque 12: #norma11]

El contenido de las normas 3 a 10 será aplicable, en la medida que proceda, a aquellas SICAV de Inversión Libre y SICAV de IIC de Inversión Libre que no hayan delegado la gestión de activos.

[Bloque 13: #norma12]

1. La declaración escrita por la que, de acuerdo con lo previsto en la letra j) del artículo 43 y la letra f) del artículo 44 del Reglamento de la Ley de IIC, el inversor manifieste que conoce los riesgos inherentes a la inversión en IIC de Inversión Libre e IIC de IIC de Inversión Libre tendrá el siguiente tenor:

«Yo (nombre y NIF del inversor o su representante) sé que las inversiones en (IIC de Inversión Libre/IIC de IIC de Inversión Libre) están sujetas a riesgos de naturaleza y grado distintos a los de los fondos de inversión ordinarios. Sé que el valor de mi inversión podrá variar substancialmente a lo largo del tiempo y podrá hacerlo sin guardar relación con la evolución de las Bolsas o de los mercados de renta fija. Sé que puedo perder parte de mi inversión y, en casos extremos, toda ella. Acepto expresamente que mi inversión tendrá mucha menos liquidez que los fondos de inversión ordinarios, por lo que no es aconsejable para quien pueda tener necesidades apremiantes de dinero.

Además, he sido informado en detalle sobre:

La política de inversión de la IIC.

Los riesgos inherentes a la inversión.

La frecuencia con la que se garantiza la liquidez.

El régimen de preavisos.

El límite máximo a los reembolsos en una misma fecha.

El período de permanencia mínimo de la inversión.

Las comisiones de gestión, depósito y otros gastos asociados, tanto directos como indirectos.

La posibilidad de verme obligado a recibir reembolsos en especie (en el caso de IIC de Inversión Libre).»

2. La declaración escrita señalada en el párrafo anterior deberá ser un documento independiente de la orden de suscripción, siendo ambos documentos suscritos en el mismo acto. De ella se entregará obligatoriamente una copia firmada al inversor.

3. Cuando la suscripción se realice por medios telemáticos, se deberá acreditar adecuadamente la entrega al inversor del documento de consentimiento.

[Bloque 14: #norma13]

Como complemento a lo dispuesto en los artículos 22, 23, 43 y 44 del Reglamento de la Ley de IIC, el folleto completo y, de manera resumida, el folleto simplificado deberán contener la siguiente información:

a) Información sobre suscripciones y reembolsos:

1. Periodicidad del valor liquidativo. Valores liquidativos estimados.

2. Mecanismos y fechas para las suscripciones y reembolsos.

3. Plazos de preaviso y pago de reembolsos. Posibilidad de retraso del cálculo del valor liquidativo. En el caso de IIC de Inversión Libre, posibilidad y condiciones de reembolso en especie.

b) Información sobre la política general de garantías concedidas por la institución, posibilidad de que sus beneficiarios dispongan de los bienes entregados en garantía, valor de mercado máximo de las garantías susceptibles de ser reutilizadas respecto a las obligaciones del fondo y solvencia financiera mínima de estos beneficiarios.

c) Información genérica sobre los acuerdos de delegación de funciones.

d) Información genérica sobre los contratos de asesoramiento.

e) Información sobre la estrategia de inversión y gestión de la IIC, de los especiales riesgos que puedan conllevar, así como de los criterios de concentración y diversificación que puedan ser relevantes para evaluar los riesgos en que se incurra. En las IIC de Inversión Libre se informará además del riesgo de contraparte con una misma entidad. En las IIC de IIC de Inversión Libre se incluirán los criterios para la selección de las IIC subyacentes en las que invierta, y los criterios de diversificación por gestores, estrategias y valores.

f) Política de inversión en activos líquidos y de gestión de la liquidez para atender reembolsos.

g) Las IIC de Inversión Libre deberán informar sobre el límite de endeudamiento, así como sobre el apalancamiento adicional por cesión temporal de activos, financiación simultánea, financiación por préstamo de valores y operaciones en instrumentos financieros derivados.

h) Las IIC de Inversión Libre incluirán los criterios de valoración de los activos que tengan en cartera.

i) Las IIC de Inversión Libre y las IIC de IIC de Inversión Libre deberán informar sobre el nivel acumulado máximo de comisiones de gestión y depositario directas e indirectas que podrán soportar.

[Bloque 15: #norma14]

1. Los informes anuales, semestrales y trimestrales de las IIC de Inversión Libre se ajustarán a lo dispuesto con carácter general para las IIC ordinarias. Deberán informar en todo caso sobre los siguientes extremos:

a) Proporción del patrimonio que se vea afectado por operaciones estructuradas de terceros en las que la propia IIC actúe como subyacente.

b) Parte del patrimonio vinculado a posiciones propias del personal de la sociedad gestora, o de los promotores de la IIC.

c) Conciliación de las diferencias superiores al 10 por 100 entre el valor liquidativo estimado y el valor liquidativo definitivo correspondiente a la misma fecha.

d) Valor de mercado de las garantías otorgadas por la IIC sobre las que se ha ejercido el derecho de disposición, respecto a las obligaciones de la IIC con cada entidad beneficiaria.

e) Solvencia financiera de las entidades beneficiarias de dichas garantías.

f) Información sobre el importe de las comisiones de gestión y depositario directas y, en su caso, indirectas, soportadas efectivamente.

Esta información deberá remitirse al partícipe, de acuerdo con lo establecido en el artículo 18 de la Ley de IIC.

2. Los informes anuales, semestrales y trimestrales de las IIC de IIC de Inversión Libre se ajustarán a lo dispuesto con carácter general para las IIC ordinarias, con las adaptaciones que resulten necesarias. Deberán informar en todo caso del importe acumulado de las comisiones directas e indirectas soportadas efectivamente y de la conciliación de las diferencias superiores al 10 por 100 entre el valor liquidativo estimado y el aplicado en suscripciones y reembolsos de la misma fecha.

[Bloque 16: #norma15]

1. Una IIC de inversión libre podrá no otorgar derecho de reembolso en todas las fechas de cálculo del valor liquidativo, siempre que figure expresamente en el folleto informativo de la IIC de inversión libre. En cualquier caso el derecho de reembolso deberá respetar la periodicidad mínima establecida en el artículo 43.e) del Reglamento de IIC.

2. De acuerdo con la letra d) del artículo 43 del Reglamento de IIC, el pago de los reembolsos se podrá realizar en especie, siempre que así lo especifique el folleto de la IIC. A este respecto, la sociedad gestora deberá establecer mecanismos para evitar los posibles conflictos de interés entre partícipes o accionistas.

[Bloque 17: #norma16]

A las IIC de IIC de Inversión Libre que garanticen los reembolsos con cargo a su patrimonio les será aplicable el apartado 1 de la norma 15 de la presente Circular.

[Bloque 18: #norma17]

Con independencia de la periodicidad del cálculo del valor liquidativo que, de acuerdo con lo establecido en el folleto, deba aplicarse a suscripciones y reembolsos, los partícipes o accionistas de IIC de Inversión Libre y de IIC de IIC de Inversión Libre podrán recibir de la sociedad gestora, con la frecuencia que ésta estime conveniente y figure en el folleto informativo, estimaciones preliminares o indicativas del valor liquidativo, calculadas por la gestora de acuerdo con sus estimaciones de comisiones, gastos y resultados de la cartera de activos, y que no se aplicarán a la liquidación de las suscripciones y reembolsos. En la información periódica se deberán conciliar las diferencias superiores al 10 por 100 entre tales estimaciones preliminares y el valor liquidativo definitivo correspondiente a la misma fecha.

[Bloque 19: #norma18]

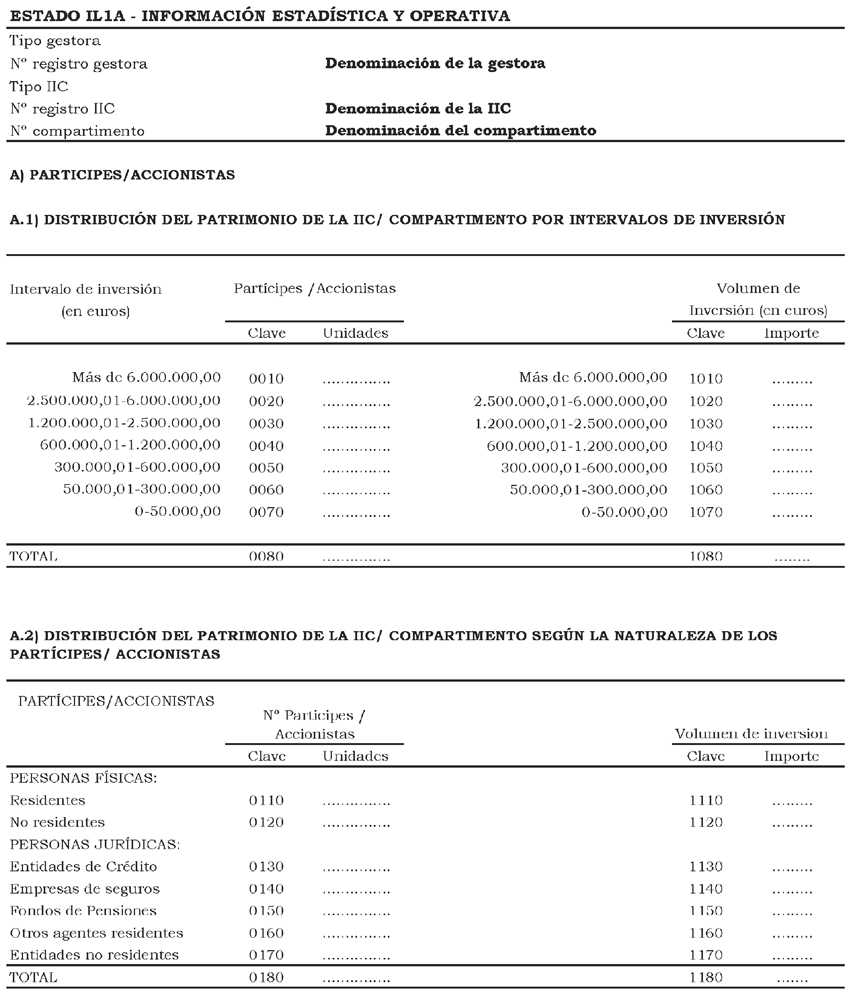

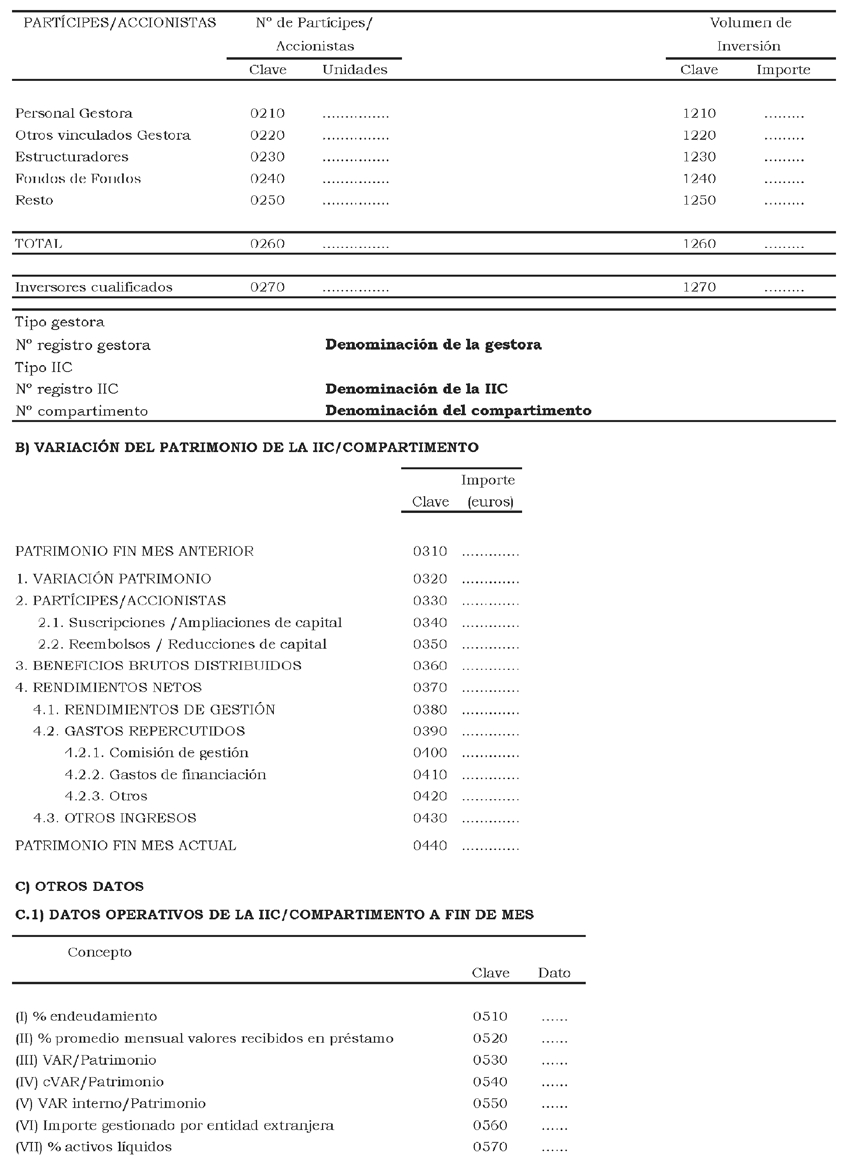

1. Las gestoras de IIC de Inversión Libre deberán presentar a la CNMV un estado de información estadística y operativa referido al último día del período señalado, salvo cuando se indique expresamente lo contrario, y cuyo modelo figura en el anexo I:

|

Denominación |

Periodicidad |

Plazo máx. de presentación |

|

IL1.Estado de Información estadística operativa. |

Mensual. |

Último día natural del tercer mes posterior al de la fecha de de referencia. |

|

IL2.Cartera de inversiones. |

Mensual. |

La CNMV podrá exigir en cualquier momento de las entidades, con carácter general o particular, cuantas aclaraciones o informaciones complementarias precise sobre dichos estados.

2. Las IIC de Inversión Libre deberán poner a disposición del depositario la información a la que se refiere el primer párrafo del apartado anterior, para su verificación, no más tarde del día 20 del mes en el que se debe presentar la información a la CNMV.

3. Los modelos públicos de estados financieros de las IIC de Inversión Libre e IIC de IIC de Inversión Libre, así como la información reservada de las IIC de IIC de Inversión Libre, se ajustarán a lo dispuesto con carácter general para las IIC financieras.

4. Las normas contables aplicables a las IIC de Inversión Libre e IIC de IIC de Inversión Libre, se ajustarán a lo dispuesto con carácter general para las IIC financieras.

5. La presentación de los estados mencionados en los apartados anteriores a la CNMV deberá hacerse por vía telemática mediante el sistema CIFRADOC/CNMV, aprobado por Acuerdo del Consejo de la CNMV de 11 de marzo de 1998, u otro similar. La información deberá suscribirse por persona que posea facultades para ello de la sociedad gestora o sociedad de inversión y del depositario.

Se modifica el apartado 1 por la norma adicional.2 de la Circular 3/2008, de 11 de septiembre. Ref. BOE-A-2008-15872.

[Bloque 20: #norma19]

1. A los efectos de cumplir el límite de endeudamiento establecido en el apartado h) del artículo 43 del Reglamento, las IIC de Inversión Libre realizarán el cómputo teniendo en cuenta todos los fondos recibidos en efectivo por la institución, sin considerar la cesión temporal de activos, la financiación recibida mediante operaciones simultáneas ni la financiación por venta de valores recibidos en préstamo.

El folleto informativo establecerá la política de la IIC en cuanto al apalancamiento adicional mediante cesiones temporales de activos, financiación simultánea, financiación por venta de valores recibidos en préstamo y compromisos por obligaciones en derivados. En su descripción de las medidas de control interno, la gestora indicará la fórmula de cómputo de dichos compromisos y las características fundamentales de los modelos internos de que disponga para su medición y control.

2. El folleto de las IIC de Inversión Libre señalará la política de diversificación de riesgos en activos, instrumentos financieros e instrumentos derivados independientes, de modo que se garantice el principio de diversificación del riesgo establecido en el artículo 23 de la Ley de IIC. Asimismo, informará de los límites que tendrá la exposición del patrimonio de la IIC al riesgo de contraparte con una misma entidad.

3. Cuando la política de una IIC de Inversión Libre consista en invertir mayoritariamente en otras IIC, tal circunstancia deberá hacerse constar expresamente en el folleto informativo. En este caso, a dichas inversiones no se les aplicarán las disposiciones del artículo 44 del Reglamento de la Ley de IIC.

[Bloque 21: #norma20]

1. Se entenderán comprendidos en la letra a) del apartado 1 del artículo 44 del Reglamento a efectos del cómputo del 60 por 100, los siguientes activos:

a) IIC de Inversión Libre constituidas en España.

b) IIC domiciliadas en países pertenecientes a la OCDE o cuya gestión haya sido encomendada a una sociedad gestora o entidad que desarrolle funciones similares a las de la sociedad gestora y con análogas exigencias de responsabilidad, sujeta a supervisión con domicilio en un país perteneciente a la OCDE, en cuyos documentos constitutivos se establezcan unas normas de inversión similares a las establecidas para las IIC de Inversión Libre constituidas en España.

c) Sociedades de inversión, sociedades de cartera y vehículos o estructuras asimilables, cuyos folletos o documentos constitutivos establezcan unas normas de inversión similares a las establecidas para las IIC de inversión libre constituidas en España, que tengan por finalidad replicar una IIC de estas características y que estén domiciliadas en países de la OCDE o que la entidad encargada de la gestión esté sometida a supervisión y tenga domicilio en un país perteneciente a la OCDE. A efectos de lo dispuesto en esta letra y en la anterior, se entenderá por supervisión la autorización de la entidad y sus normas de funcionamiento por una autoridad regulatoria de ese país con competencias en la materia, o bien el registro de la misma en dicha autoridad.

2. El porcentaje mínimo del 60 por 100 señalado en el apartado anterior podrá ser alcanzado mediante la inversión en instrumentos financieros derivados cuyo subyacente sea un activo de los mencionados en las letras a), b) y c) de dicho apartado, o índices financieros compuestos por dichos activos, siempre y cuando el índice reúna las condiciones establecidas en el artículo 36.1.f) del Reglamento de la Ley de IIC. Si se trata de instrumentos financieros derivados de los mencionados en el artículo 36.1.g) de dicho Reglamento, se deberán respetar los límites de diversificación del riesgo del artículo 38, conjuntamente con el límite del 10 por 100 recogido en el apartado 1, letra b) del artículo 44. Para el cómputo de estos límites se estará a lo dispuesto con carácter general para las operaciones en derivados de las IIC.

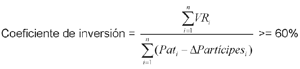

3. El límite del 60 por 100 deberá medirse de acuerdo con la siguiente fórmula:

siendo:

VRi = Valor de realización de las inversiones en IIC de Inversión Libre y similares en el momento i de cálculo del valor liquidativo.

Pati = Patrimonio de la institución en el momento i.

ΔPartícipesi = Variación que se ha producido en la cuenta «Partícipes» del pasivo del Balance en el periodo correspondiente a los últimos seis meses hasta el momento i. Sólo se considerarán las variaciones positivas.

n: Número de veces que se calcula el valor liquidativo de la institución en un año.

El coeficiente será exigible cada vez que se calcule el valor liquidativo a partir de la fecha en que la institución lleve un año inscrita en el correspondiente Registro de la CNMV, excepto si su incumplimiento se deriva de la evolución de los precios de mercado de los activos en cartera.

4. En el folleto informativo de la institución se deberá informar detalladamente sobre las políticas destinadas a garantizar una adecuada diversificación de la cartera de la IIC, tanto en estrategias de inversión como en gestores de las IIC o valores asimilables integrantes de dicha cartera.

[Bloque 22: #norma21]

En el cálculo del valor liquidativo de participaciones y acciones, a las IIC de Inversión Libre se les aplicarán los principios básicos y criterios generales de valoración establecidos para las IIC de carácter financiero, todo ello de acuerdo con los criterios de valoración establecidos en el folleto informativo de la institución. Dichos criterios tendrán por objetivo reflejar el valor al que podrían razonablemente liquidarse los activos a un tercero que no tuviera una relación especial con la IIC y que estuviera adecuadamente informado en el momento de la valoración. Los criterios de valoración de los activos deberán en todo caso cumplir las siguientes reglas:

a) Los activos e instrumentos financieros deberán ser valorados diariamente, salvo que se trate de posiciones que no sean negociadas activamente o en las que la obtención de precios requiera considerable esfuerzo o cuya valoración sea compleja, en cuyo caso se podrá establecer una frecuencia menor. La frecuencia de valoración tendrá en cuenta, en cualquier caso, el tamaño y la naturaleza de la posición.

b) La captura de precios para valorar posiciones activamente negociadas, sean precios oficiales de cierre o cambios medios ponderados, deberá ser automática, si fuera posible, y estar sujeta a controles que detecten eventuales errores en la fuente de los precios o falta de representatividad de éstos, por falta de liquidez.

c) En el caso de valores cotizados de renta fija, cuando se utilicen para determinar el valor razonable del activo medias de cotizaciones, se deberá utilizar un número suficiente de éstas y excluir los valores extremos.

d) Para asegurar su representatividad, los parámetros usados para valorar derivados que carezcan de un mercado suficientemente líquido deberán ser objeto de los oportunos controles y verificaciones, que deberán estar adecuadamente documentados. Asimismo, se deberá establecer un procedimiento expreso para reconciliar las eventuales discrepancias entre el valor calculado por los modelos teóricos de la sociedad gestora o entidad en que ésta hubiera delegado esa función y los precios otorgados por la contraparte.

e) Para que el inversor no pueda conocer con antelación ni estimar con certeza el valor liquidativo aplicable a suscripciones y reembolsos, la sociedad gestora podrá fijar preavisos mínimos para las operaciones de suscripción y reembolso o retrasar el cálculo del valor liquidativo aplicable a tales operaciones. De todo ello informará en el folleto.

[Bloque 23: #norma22]

En el cálculo del valor liquidativo de participaciones y acciones, a las IIC de IIC de Inversión Libre se les aplicarán los principios básicos y criterios generales de valoración establecidos para las IIC de carácter financiero, todo ello de acuerdo con los criterios de valoración establecidos en el folleto informativo de la institución. Dichos criterios tendrán por objetivo reflejar el valor al que podrían razonablemente liquidarse los activos a un tercero que no tuviera una relación especial con la IIC y que estuviera adecuadamente informado en el momento de la valoración.

En cualquier caso se deberán observar las siguientes reglas:

a) Las IIC y valores asimilables en cartera se valorarán al último valor liquidativo que, no susceptible de recálculo o confirmación, sea conocido en el momento de la valoración. Si no se dispusiera de valoraciones definitivas, las suscripciones y reembolsos se materializarán sólo por la parte cierta. La diferencia se hará efectiva cuando se conozcan las valoraciones definitivas. En la suscripción, el partícipe, y en el reembolso, la sociedad gestora, harán constar que se comprometen a hacer efectivas estas diferencias.

No obstante, se podrán utilizar valores liquidativos estimados, bien se trate de valores preliminares del valor liquidativo definitivo, bien sean valores intermedios entre los valores liquidativos definitivos o no susceptibles de recálculo o confirmación, hasta un máximo del 10% del patrimonio.

b) Cuando los valores liquidativos de las IIC y valores asimilables en cartera no correspondan con la fecha de cálculo del valor liquidativo de la IIC de IIC de Inversión Libre, la sociedad gestora deberá establecer mecanismos que eviten los conflictos de interés entre inversores, de modo que el valor liquidativo aplicable a suscripciones y reembolsos resulte desconocido para el inversor y resulte imposible de estimar de forma cierta. A tal efecto, podrá fijar preavisos mínimos para las operaciones de suscripción y reembolso, o retrasar el cálculo del valor liquidativo aplicable a tales operaciones. De todo ello informará en el folleto.

Se añade el segundo párrafo de la letra a) por la norma adicional.1 de la Circular 3/2008, de 11 de septiembre. Ref. BOE-A-2008-15872.

[Bloque 24: #normatransitoria]

1. Los modelos de folleto simplificado y completo y de información periódica para IIC ordinarias serán también de aplicación a las IIC de Inversión Libre e IIC de IIC de Inversión Libre, con las especialidades señaladas en la presente Circular.

2. Los modelos públicos a los que hace referencia la norma 18.3 serán de aplicación a las IIC de Inversión Libre e IIC de IIC de Inversión Libre en el momento en que resulten exigibles al resto de IIC de carácter financiero.

[Bloque 25: #normafinal]

La presente Circular entrará en vigor al día siguiente de su publicación en el Boletín Oficial del Estado, excepto las obligaciones de información contenidas en la norma 18.1, que serán exigibles a partir del 1 de octubre de 2006.

[Bloque 26: #firma]

Madrid, 3 de mayo de 2006.–El Presidente, Manuel Conthe Gutiérrez.

[Bloque 27: #ani]

Este documento es de carácter informativo y no tiene valor jurídico.

Ayúdenos a mejorar: puede dirigir sus comentarios y sugerencias a nuestro Servicio de atención al ciudadano

Agencia Estatal Boletín Oficial del Estado

Avda. de Manoteras, 54 - 28050 Madrid