Este texto consolidado es de carácter informativo y no tiene valor jurídico.

Este texto consolidado es de carácter informativo y no tiene valor jurídico.El artículo tercero apartado cuatro de la Ley 36/2006, de 29 de noviembre, de medidas para la prevención del fraude fiscal, haciendo uso de la facultad que otorga a los Estados miembros de la Unión Europea el artículo 11 de la Directiva 2006/112/CE del Consejo, de 28 de noviembre de 2006, relativa al sistema común del Impuesto sobre el Valor Añadido, modifica la Ley 37/1992, de 28 de diciembre, del Impuesto sobre el Valor Añadido y establece un nuevo Régimen especial dentro de los previstos en el Título IX de la Ley del Impuesto. Para ello introduce el Capítulo IX, en el citado Título IX, a través del cual se regulará el nuevo Régimen especial del grupo de entidades.

El artículo 163 nonies de la Ley del Impuesto sobre el Valor Añadido regula las obligaciones específicas que se deben cumplir en el Régimen especial del grupo de entidades, concretamente, el apartado Tres del referido artículo dispone que, tanto la entidad dominante como las entidades dependientes, deben cumplir las obligaciones establecidas en el artículo 164 de la Ley del Impuesto, es decir, están obligadas a presentar las autoliquidaciones individuales correspondientes. Asimismo, de acuerdo con lo previsto en el apartado Cuatro del artículo 163 nonies, la entidad dominante debe presentar las autoliquidaciones periódicas agregadas del grupo de entidades, procediendo, en su caso, al ingreso de la deuda tributaria o a la solicitud de compensación o devolución.

En consecuencia, la creación del Régimen especial del grupo de entidades origina una nueva obligación de autoliquidación agregada que incumbe a la entidad dominante y, por otra parte, en cuanto a la autoliquidación individual, que deben presentar todas y cada una de las entidades integrantes del grupo, se modifica el contenido de la misma en relación con los modelos de autoliquidación hasta ahora vigentes, ya que no llevará asociado ingreso ni solicitud de compensación o devolución.

De acuerdo, con lo expuesto en los párrafos anteriores, se hace necesario aprobar un nuevo modelo de autoliquidación individual, y un nuevo modelo de autoliquidación agregada del Impuesto sobre el Valor Añadido, que deberán utilizar los sujetos pasivos del Impuesto que hayan optado por aplicar el Régimen especial del grupo de entidades previsto en el Capítulo IX del Título IX de la Ley 37/1992, de 28 de diciembre, del Impuesto sobre el Valor Añadido.

Los nuevos modelos 322 de autoliquidación individual, y 353 de autoliquidación agregada del Impuesto sobre el Valor Añadido se presentarán obligatoriamente por vía telemática a través de Internet, siguiendo la tendencia creciente de utilización de esta vía en las relaciones entre los obligados tributarios y la Agencia Tributaria, y el mandato establecido en el artículo 96 de la Ley 58/2003, de 17 de diciembre, General Tributaria, en el que se indica que la Administración tributaria promoverá la utilización de las técnicas y medios telemáticos necesarios para el desarrollo de su actividad y el ejercicio de sus competencias. Todo ello, de acuerdo con habilitación conferida por el artículo 98.4 de la Ley General Tributaria, al Ministro de Hacienda, para que determine los supuestos y condiciones en los que los obligados tributarios deberán presentar por medios telemáticos sus autoliquidaciones.

Por otra parte, el artículo 61.bis del Reglamento del Impuesto sobre el Valor Añadido, aprobado por el Real Decreto 1624/1992, de 29 diciembre, establece la obligación, que incumbe a la entidad dominante de un grupo de entidades que vayan a aplicar el régimen especial previsto en el Capítulo IX Título IX de la Ley del Impuesto, de comunicar a la Administración tributaria determinada información censal relativa a las entidades que conforman el grupo. Con la finalidad de sistematizar la información a suministrar y considerando que el apartado 6 del artículo 61.bis del Reglamento del Impuesto sobre el Valor Añadido, autoriza al Ministro de Economía y Hacienda a aprobar un modelo específico a través del cual se sustancien las comunicaciones previstas en el citado artículo, se ha considerado conveniente hacer uso de esta habilitación aprobando un nuevo modelo 039 de «Comunicación de datos relativa al Régimen especial del Grupo de Entidades en el Impuesto sobre el Valor Añadido», cuya presentación se realizará utilizando el modelo en papel proporcionado por la Agencia Estatal de Administración Tributaria.

Asimismo, deben señalarse las habilitaciones que, con carácter general, se contiene en los artículos 167.Uno de la Ley 37/1992, de 28 de diciembre, del Impuesto sobre el Valor Añadido y en el artículo 71.4 del Reglamento del Impuesto aprobado por el Real Decreto 1624/1992, de 29 de diciembre.

Las habilitaciones al Ministro de Hacienda indicadas en esta Orden deben entenderse conferidas al Ministro de Economía y Hacienda, de acuerdo con lo dispuesto en el artículo 5 y disposición final segunda del Real Decreto 553/2004, de 17 de abril, por el que se reestructuran los departamentos ministeriales.

En su virtud dispongo:

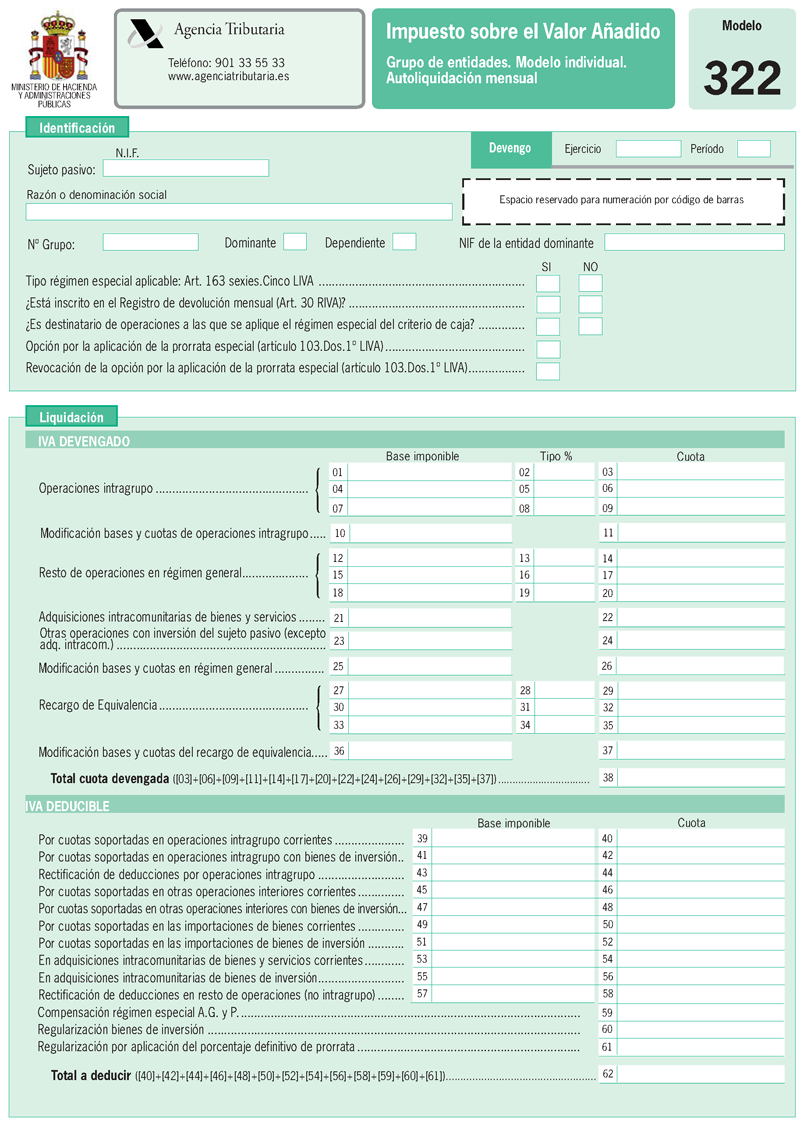

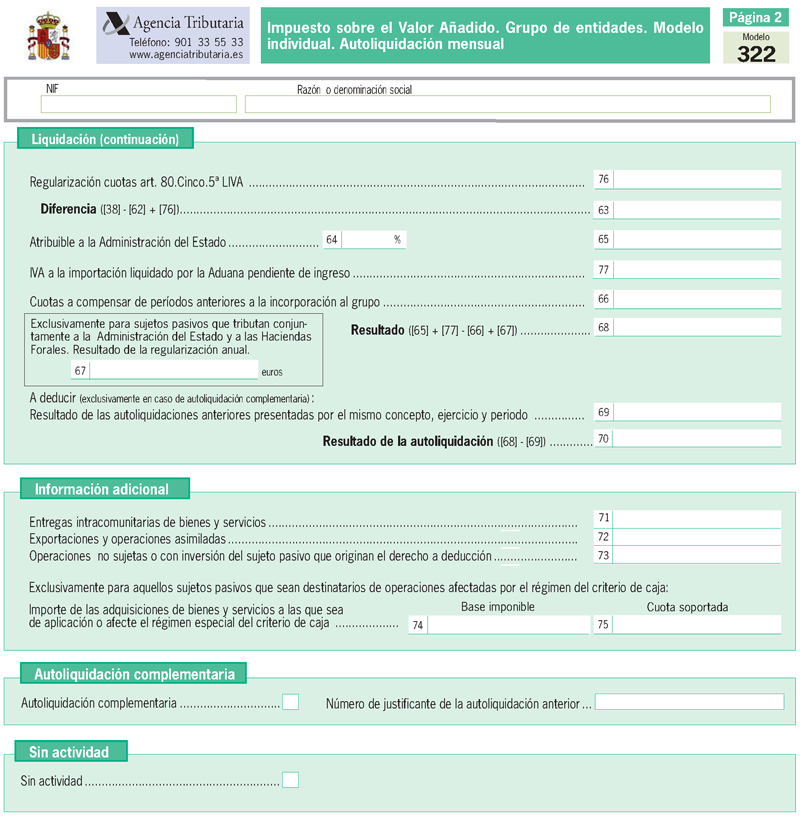

1. Se aprueba el modelo 322 de «Grupo de entidades. Modelo individual. Autoliquidación mensual» del Impuesto sobre el Valor Añadido, que figura como anexo I en la presente Orden.

2. Este modelo será presentado por los sujetos pasivos del Impuesto sobre el Valor Añadido que formen parte de un grupo de entidades, de acuerdo con lo establecido en el artículo 163 quinquies.Uno de la Ley del Impuesto, y hayan optado por aplicar el Régimen especial previsto en el Capítulo IX Título IX de la Ley 37/1992, de 28 de diciembre, del Impuesto sobre el Valor Añadido. 3. La presentación de este modelo sólo podrá efectuarse por vía telemática en las condiciones y de acuerdo con el procedimiento previsto en los artículos 5 y 6 de esta Orden.

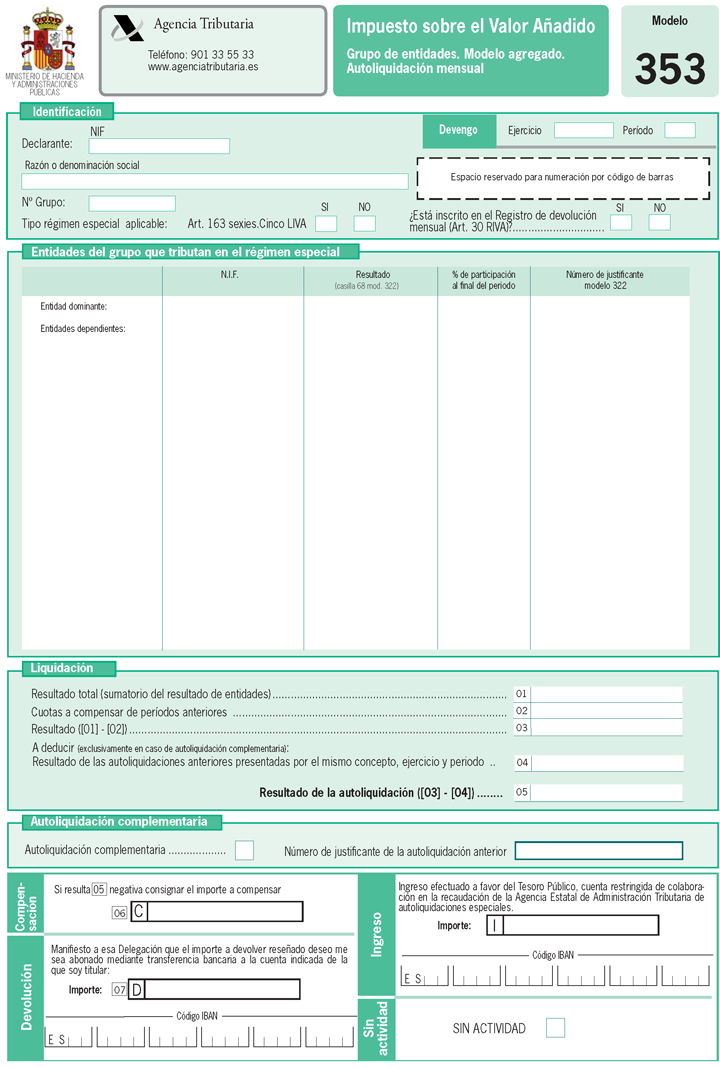

1. Se aprueba el modelo 353 de «Grupo de entidades. Modelo agregado. Autoliquidación mensual» del Impuesto sobre el Valor Añadido, que figura como anexo II en la presente Orden.

El número de justificante que habrá de figurar en el modelo 353 de autoliquida-ción será un número secuencial cuyos tres primeros dígitos se corresponderán con el código 353.

2. Este modelo será presentado por quien tenga la consideración de entidad dominante del grupo de entidades según lo dispuesto en el artículo 163 quinquies. Dos de la Ley 37/1992, de 28 de diciembre, del Impuesto sobre el Valor Añadido, y en él se incluirán los resultados de las autoliquidaciones individuales del período de liquidación respectivo de las entidades que integren el grupo y hayan optado por aplicar el régimen especial regulado en el Capítulo IX Título IX de la Ley del Impuesto.

3. La presentación de este modelo sólo podrá efectuarse por vía telemática en las condiciones y de acuerdo con el procedimiento previsto en los artículos 5 y 7 de esta Orden.

(Derogado)

(Derogado)

1. Carácter de la presentación. Será obligatoria la presentación telemática a través de Internet del modelo 322 de ''Grupo de entidades. Modelo individual. Autoliquidación mensual'' que consta como anexo I de la presente Orden y del modelo 353 de «Grupo de entidades. Modelo agregado. Autoliquidación mensual» que consta como anexo II de la presente Orden.

La presentación de las autoliquidaciones por vía telemática a través de Internet podrá ser efectuada bien por el propio declarante o bien por un tercero que actúe en su representación, de acuerdo con lo establecido en los artículos 79 a 81, ambos inclusive, del Reglamento General de las actuaciones y los procedimientos de gestión e inspección tributaria y de desarrollo de las normas comunes de los procedimientos de aplicación de los tributos, y en la Orden HAC/1398/2003, de 27 de mayo, por la que se establecen los supuestos y condiciones en que podrá hacerse efectiva la colaboración social en la gestión de los tributos, y se extiende ésta expresamente a la presentación telemática de determinados modelos de declaración y otros documentos tributarios.

2. Requisitos para la presentación telemática de las autoliquidaciones modelos 322 y 353.

La presentación telemática estará sujeta a las siguientes condiciones:

1.º El declarante deberá disponer de Número de Identificación Fiscal (NIF) y estar identificado en el Censo de empresarios, profesionales y retenedores con carácter previo a la presentación del modelo de autoliquidación.

2.º El declarante deberá tener instalado en el navegador un certificado de usuario X.509.V3 expedido por la Fábrica Nacional de Moneda y Timbre-Real Casa de la Moneda o cualquier otro certificado electrónico admitido por la Agencia Estatal de Administración Tributaria, de acuerdo con lo previsto en la Orden HAC/1181/2003, de 12 de mayo, por la que se establecen normas específicas sobre el uso de la firma electrónica en las relaciones tributarias por medios electrónicos, informáticos y telemáticos con la Agencia Estatal de Administración Tributaria.

Si la presentación telemática va a ser realizada por una persona o entidad autorizada para presentar declaraciones en representación de terceras personas, será esta persona o entidad autorizada quien deberá tener instalado en el navegador su certificado.

3.º Para efectuar la presentación telemática el declarante deberá cumplimentar y transmitir los datos del formulario, ajustado al modelo 322 ó 353, que estará disponible en la página web de la Agencia Tributaria.

3. Presentación de declaraciones con deficiencias de tipo formal: En aquellos casos en que se detecten anomalías de tipo formal en la transmisión telemática de declaraciones, dicha circunstancia se pondrá en conocimiento del presentador de la declaración por el propio sistema mediante los correspondientes mensajes de error, para que proceda a su subsanación.

4. Simultaneidad del ingreso y la presentación telemática del modelo 353 con resultado a ingresar. La transmisión telemática del citado modelo deberá realizarse en la misma fecha en que tenga lugar el ingreso resultante del mismo. No obstante lo anterior, en el caso de que existan dificultades técnicas que impidan efectuar la transmisión telemática de la declaración en la misma fecha del ingreso, podrá realizarse dicha transmisión telemática hasta el segundo día hábil siguiente al del ingreso. Ello no supondrá, en ningún caso, que queden alterados los plazos de declaración e ingreso previstos en el artículo 61 ter.3 del Reglamento del Impuesto sobre el Valor Añadido.

1. El declarante se conectará con la Agencia Estatal de Administración Tributaria a través de Internet en la dirección electrónica www.agenciatributaria.es, y seleccionará, dentro de la Oficina Virtual, el concepto fiscal (Impuesto sobre el Valor Añadido) y el modelo de declaración a transmitir (modelo 322).

2. A continuación procederá a transmitir la declaración con la firma electrónica, generada al seleccionar el certificado de usuario previamente instalado en el navegador a tal efecto.

Si el presentador es una persona o entidad autorizada a presentar declaraciones en representación de terceras personas, se requerirá una única firma, la correspondiente a su certificado.

3. Si la declaración es aceptada, la Agencia Estatal de Administración Tributaria le devolverá en pantalla los datos del formulario validados con un código electrónico de 16 caracteres, además de la fecha y hora de presentación. En el supuesto de que la presentación fuese rechazada se mostrará en pantalla la descripción de los errores detectados. En este caso, se deberá proceder a subsanar los mismos en el formulario de entrada, o repitiendo la presentación si el error fuese originado por otro motivo.

El presentador deberá conservar la declaración aceptada, debidamente validada con el correspondiente código electrónico.

1. Si se trata de declaraciones a ingresar el procedimiento a seguir para su presentación telemática será el siguiente:

a) El declarante se pondrá en comunicación con la entidad de depósito que actúa como colaboradora en la gestión recaudatoria (Bancos, Cajas de Ahorro o Cooperativas de crédito) por vía telemática de forma directa, o a través de la Agencia Estatal de Administración tributaria o bien acudiendo a sus oficinas, para efectuar el ingreso correspondiente y facilitar los siguientes datos:

NIF del sujeto pasivo (9 caracteres).

Ejercicio fiscal (2 últimos dígitos).

Período: 2 caracteres. M

Documento de ingreso: 353.

Tipo de autoliquidación = I Ingreso.

Importe a ingresar (deberá ser mayor que cero).

La entidad colaboradora, una vez realizado el ingreso, asignará un Número de Referencia Completo (NRC) que generará informáticamente mediante un sistema criptográfico que relacione de forma unívoca el NRC con el importe ingresado.

Al mismo tiempo, remitirá o entregará, según la forma de transmisión de los datos, un recibo que contendrá, como mínimo, los datos señalados en el artículo 3.2 de la Orden EHA/2027/2007, de 28 de junio, por la que se desarrolla parcialmente el Real Decreto 939/2005, de 29 de junio, por el que se aprueba el Reglamento General de Recaudación, en relación con las entidades de crédito que prestan el servicio de colaboración en la gestión recaudatoria de la Agencia Estatal de Administración Tributaria.

b) El declarante, una vez realizada la operación anterior, se conectará con la Agencia Estatal de Administración Tributaria a través de Internet en la dirección electrónica www.agenciatributaria.es, y seleccionará, dentro de la Oficina Virtual el concepto fiscal (Impuesto sobre el Valor Añadido) y la declaración a transmitir (modelo 353), e introducirá el NRC suministrado por la entidad colaboradora.

c) A continuación procederá a transmitir la declaración con la firma electrónica, generada al seleccionar el certificado previamente instalado en el navegador a tal efecto.

Si el presentador es una persona o entidad autorizada a presentar declaraciones en representación de terceras personas, se requerirá una única firma, la correspondiente a su certificado.

d) Si la declaración es aceptada, la Agencia Estatal de Administración Tributaria le devolverá en pantalla los datos del formulario con resultado a ingresar validado con un código electrónico de 16 caracteres, además de la fecha y hora de presentación.

En el supuesto de que la presentación fuese rechazada se mostrará en pantalla la descripción de los errores detectados. En este caso, se deberá proceder a subsanar los mismos en el formulario de entrada, o repitiendo la presentación si el error fuese originado por otro motivo.

El presentador deberá conservar la declaración aceptada, así como en su caso, el documento de ingreso, debidamente validados con el correspondiente código electrónico.

2. Si el resultado de la declaración es a devolver o a compensar, o corresponde a un período sin actividad, se procederá como sigue:

a) El declarante se conectará con la Agencia Estatal de Administración Tributaria a través de Internet, en la dirección electrónica www.agenciatributaria.es, y seleccionará, dentro de la Oficina Virtual, el concepto fiscal (Impuesto sobre el Valor Añadido) y el modelo de declaración a transmitir (modelo 353).

b) A continuación procederá a transmitir la declaración con la firma electrónica, generada al seleccionar el certificado de usuario previamente instalado en el navegador a tal efecto.

Si el presentador es una persona o entidad autorizada a presentar declaraciones en representación de terceras personas, se requerirá una única firma, la correspondiente a su certificado.

c) Si la declaración es aceptada, la Agencia Estatal de Administración Tributaria le devolverá en pantalla los datos del formulario validados con un código electrónico de 16 caracteres, además de la fecha y hora de presentación. En el supuesto de que la presentación fuese rechazada se mostrará en pantalla la descripción de los errores detectados. En este caso, se deberá proceder a subsanar los mismos en el formulario de entrada, o repitiendo la presentación si el error fuese originado por otro motivo.

El presentador deberá conservar la declaración aceptada, debidamente validada con el correspondiente código electrónico.

3. Si el resultado de la autoliquidación correspondiente al modelo 353 es a ingresar y se presenta con solicitud de compensación, aplazamiento o fraccionamiento, será de aplicación lo previsto en los artículos 71 y siguientes de la Ley 58/2003, General Tributaria y 55 y siguientes del Reglamento General de Recaudación, y en los artículos 65 de la Ley 58/2003, General Tributaria y 44 y siguientes del Reglamento General de Recaudación, respectivamente.

El procedimiento de transmisión telemática de las declaraciones con solicitud de aplazamiento o fraccionamiento, reconocimiento de deuda con solicitud de compensación o simple reconocimiento de deuda será el previsto en los apartados anteriores, con la particularidad de que los declarantes deberán conectarse, y enviar el documento correspondiente establecido en la normativa para cada tipo de solicitud de las mencionadas anteriormente, al registro telemático de la Agencia Estatal de Administración Tributaria, de acuerdo con lo previsto en la Resolución de 23 de agosto de 2005, de la Dirección General de Agencia Estatal de Administración Tributaria, por la que se regula la presentación de determinados documentos electrónicos en su registro telemático general; una vez enviado correctamente el documento que corresponda la Agencia Tributaria devolverá en pantalla un número de referencia que obligatoriamente deberá ser consignado al enviar dichas declaraciones.

La presentación de las autoliquidaciones correspondientes a los modelos 322 y 353, así como, en su caso, el ingreso de la cantidad resultante del modelo de autoliquidación 353, se efectuará en los veinte primeros días naturales del mes siguiente a la finalización del correspondiente período de liquidación mensual, excepto la correspondiente al último período de liquidación del año, que deberá presentarse durante los treinta primeros días naturales del mes de enero siguiente, junto con la declaración resumen anual que deberán presentar individualmente todas las entidades integrantes del grupo.

(Derogado)

En el Anexo II «Código 022-Autoliquidaciones especiales» y en el Anexo VI «Modelos de autoliquidación cuyo resultado sea una solicitud de devolución y gestionables a través de entidades colaboradoras», se incluye el siguiente modelo de declaración:

Código de modelo: 353.

Denominación: Grupo de entidades. Modelo agregado. Autoliquidación mensual.

Períodos de ingreso: M.

La presente orden entrará en vigor el día siguiente al de su publicación en el «Boletín Oficial del Estado».

Madrid, 23 de noviembre de 2007.–El Vicepresidente Segundo del Gobierno y Ministro de Economía y Hacienda, Pedro Solbes Mira.

(Derogado)

Este documento es de carácter informativo y no tiene valor jurídico.

Ayúdenos a mejorar: puede dirigir sus comentarios y sugerencias a nuestro Servicio de atención al ciudadano

Agencia Estatal Boletín Oficial del Estado

Avda. de Manoteras, 54 - 28050 Madrid