Contingut no disponible en català

Este texto consolidado es de carácter informativo y no tiene valor jurídico.

Este texto consolidado es de carácter informativo y no tiene valor jurídico.La profunda transformación que han sufrido los impuestos especiales desde la entrada en vigor de la Ley 38/1992, de 28 de diciembre, de Impuestos Especiales y el tiempo trascurrido desde su aprobación, ha motivado sucesivas modificaciones en sus normas de desarrollo y aplicación dando lugar a una situación de gran dispersión normativa. Asimismo, el extraordinario desarrollo de los aspectos relacionados con el cumplimiento de obligaciones formales susceptibles de tratamiento informático y la sucesiva extensión de los supuestos de colaboración social se ha plasmado en un elevado número de disposiciones. La presente Orden pone fin a dicha situación, consolidando en una sola disposición la mayor parte de las normas de desarrollo, modificando, para su actualización y simplificación, las órdenes vigentes.

Por otra parte, la implantación del sistema de control de los movimientos de productos en la circulación intracomunitaria (EMCS, Excise Movement and Control System) aconseja anticipar el procedimiento en el ámbito interno, manteniendo las actuales limitaciones de productos y cantidades cuando se trate de envíos al ámbito comunitario no interno. Para ello se amplia el ámbito de la comunicación previa a la Agencia Estatal de Administración Tributaria, incluyéndose los envíos en régimen suspensivo en la circulación interna a la mayor parte de los productos objeto de los impuestos especiales de fabricación.

Asimismo, esta Orden aprueba el formato electrónico y exige la presentación telemática de la relación de abonos realizados a detallistas de gasóleo bonificado que, en cumplimiento de lo dispuesto en el Reglamento de los Impuestos Especiales aprobado por el Real Decreto 1165/1995, de 7 de julio, han de suministrar al centro gestor las entidades de crédito.

Por otro lado, el beneficio fiscal reconocido a los biocarburantes implica la necesidad de un control diferenciado de los establecimientos de producción, almacenamiento y distribución de los mismos, siendo necesario distinguir los depósitos fiscales en función de los productos que en ellos se almacenan.

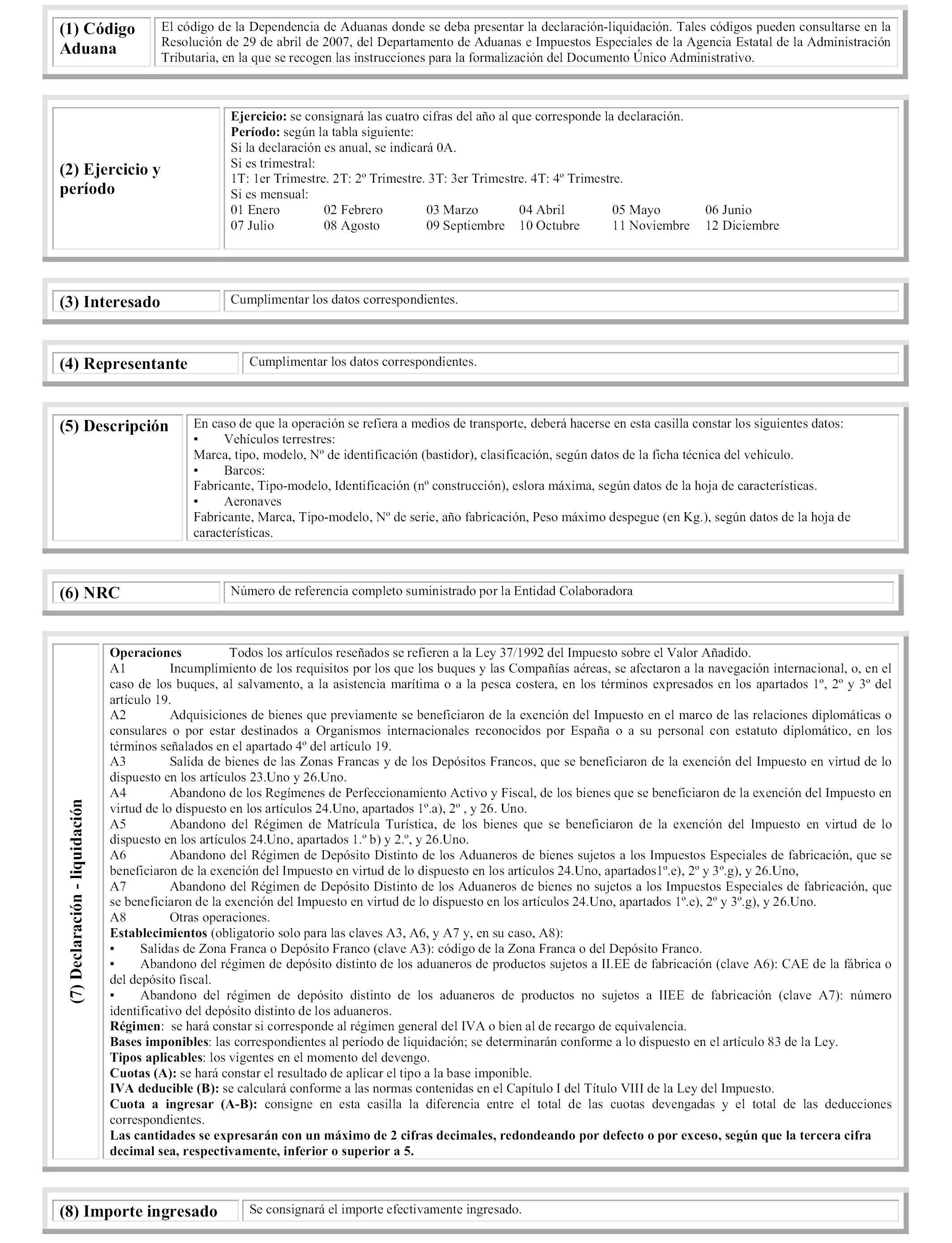

Finalmente, se aprueba el modelo de declaración-liquidación y el de desglose por establecimientos en relación con el Impuesto sobre las Ventas Minoristas de Determinados Hidrocarburos y el modelo de declaración-liquidación de las operaciones asimiladas a las importaciones en el Impuesto sobre el Valor Añadido, adaptándolos a las modificaciones normativas producidas desde su implantación.

Por lo que se refiere a las habilitaciones normativas, el artículo 18.4 de la Ley 38/1992, de 28 de diciembre, encomienda al Ministro de Economía y Hacienda el establecimiento del lugar, forma, plazos e impresos en los que los sujetos pasivos deben determinar e ingresar la deuda tributaria exigible.

El artículo 20.2 y 3 de la Ley 38/1992, de 28 de diciembre, encomienda al Ministro de Economía y Hacienda la aprobación de las sustancias desnaturalizantes y las proporciones en que deben añadirse al alcohol para dotar a éste de la condición de alcohol total o parcialmente desnaturalizado.

Por su parte, el artículo 41.3 del Reglamento de los Impuestos Especiales, aprobado por el Real Decreto 1165/1995, de 7 de julio, autoriza al Ministro de Economía y Hacienda a establecer el repertorio de actividades y a determinar los dígitos y caracteres identificativos a que se refieren los apartados 1 y 2 del mismo artículo.

De igual forma, el artículo 44.4 del Reglamento de los Impuestos Especiales, aprobado por el Real Decreto 1165/1995, de 7 de julio, autoriza al Ministro de Economía y Hacienda a establecer los modelos de declaraciones-liquidaciones o, en su caso, los medios y procedimientos electrónicos, informáticos o telemáticos que pudieran sustituirlas para la determinación e ingreso de la deuda.

El artículo 22.6 del Reglamento de los Impuestos Especiales, aprobado por el Real Decreto 1165/1995, de 7 de julio, habilita al Ministro de Economía y Hacienda para establecer que en todos o en alguno de los supuestos de circulación en que proceda la expedición de un documento de acompañamiento, éste contenga una copia suplementaria que sea puesta a disposición de la Administración tributaria con anterioridad al inicio de la circulación que dicho documento vaya a amparar.

El artículo 107.4 del Reglamento de los Impuestos Especiales, aprobado por el Real Decreto 1165/1995, de 7 de julio, habilita al Ministro de Economía y Hacienda para fijar la fecha a partir de la cual las entidades de crédito han de enviar la relación que se refiere en dicho precepto.

Con carácter general, el artículo 98.4 de la Ley 58/2003, de 17 de diciembre, General Tributaria, atribuye competencias al Ministro de Hacienda para determinar los supuestos y condiciones en los que los obligados tributarios deberán presentar por medios telemáticos sus declaraciones, autoliquidaciones, comunicaciones, solicitudes y cualquier otro documento con trascendencia tributaria.

Las habilitaciones al Ministro de Hacienda se deben entender conferidas al Ministro de Economía y Hacienda, en virtud de lo dispuesto en el artículo 5 del Real Decreto 553/2004, de 17 de abril, por el que se reestructuran los departamentos ministeriales.

En su virtud, dispongo:

1. Se aprueban los siguientes modelos de declaración-liquidación para la determinación e ingreso de la deuda tributaria de los impuestos especiales de fabricación, cuya presentación sólo podrá efectuarse por vía telemática en las condiciones y de acuerdo con el procedimiento previsto en los apartados 2 a 6, ambos inclusive, de este artículo:

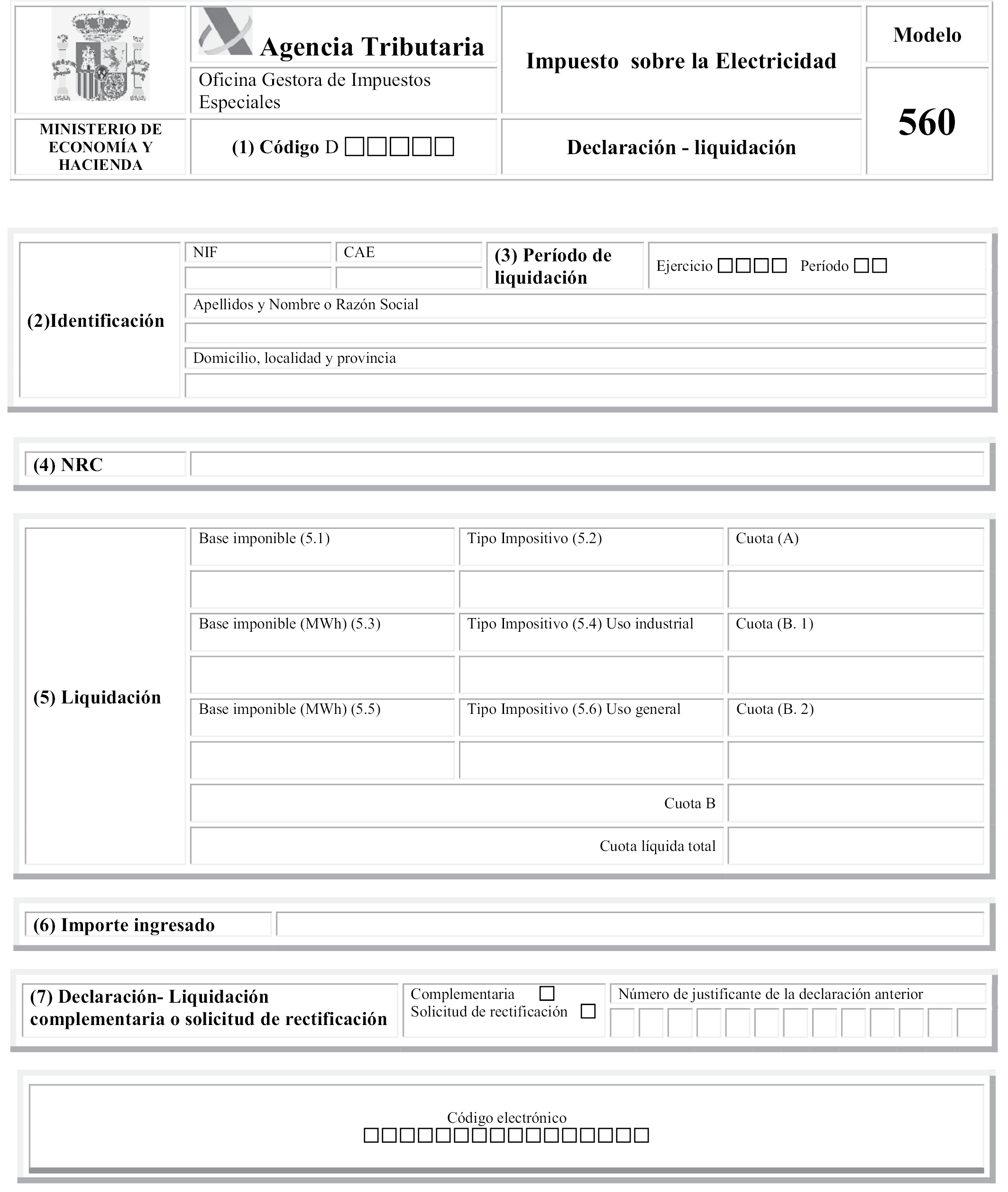

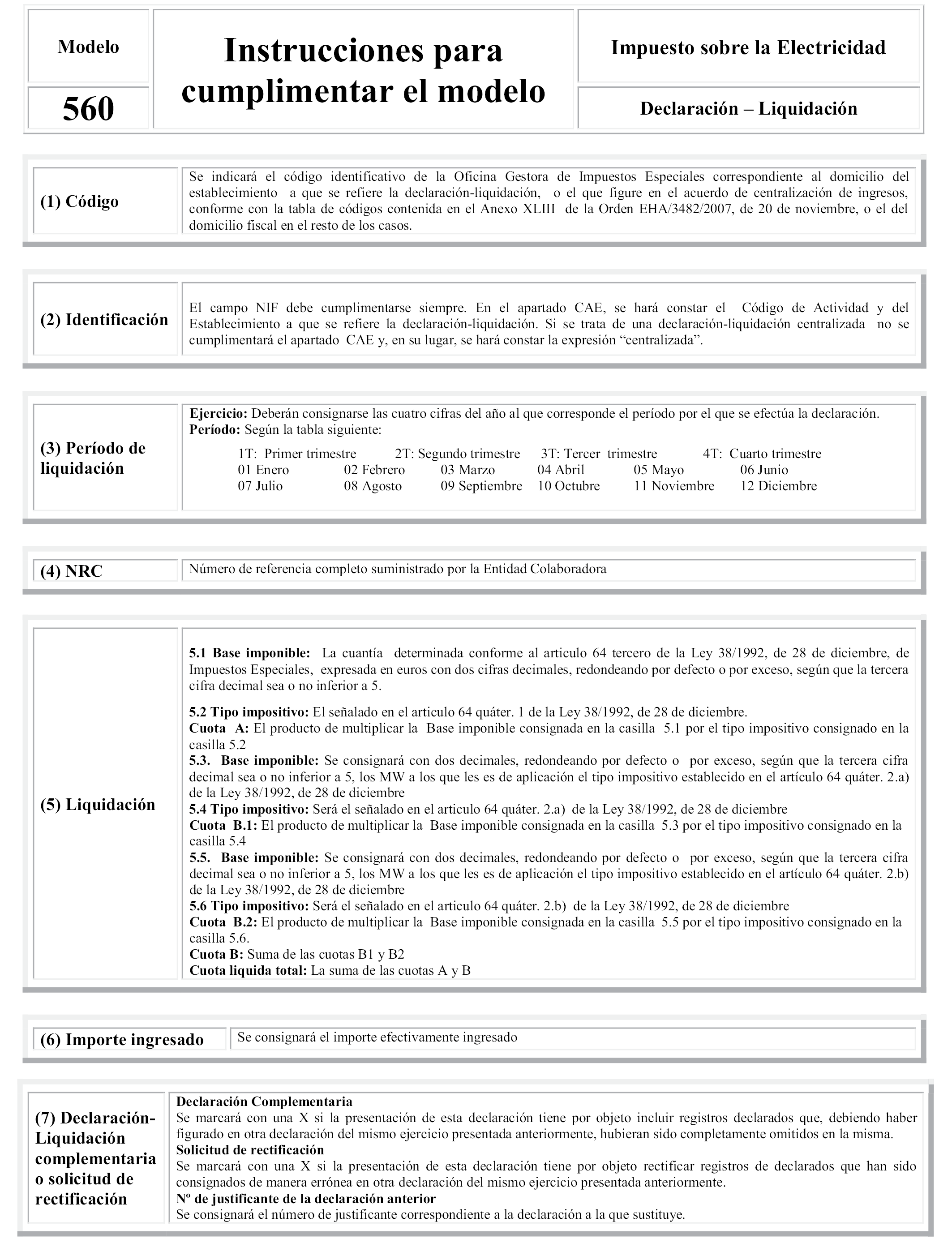

a) Modelo 560: Impuesto sobre la Electricidad. Declaración-liquidación. Anexo I.

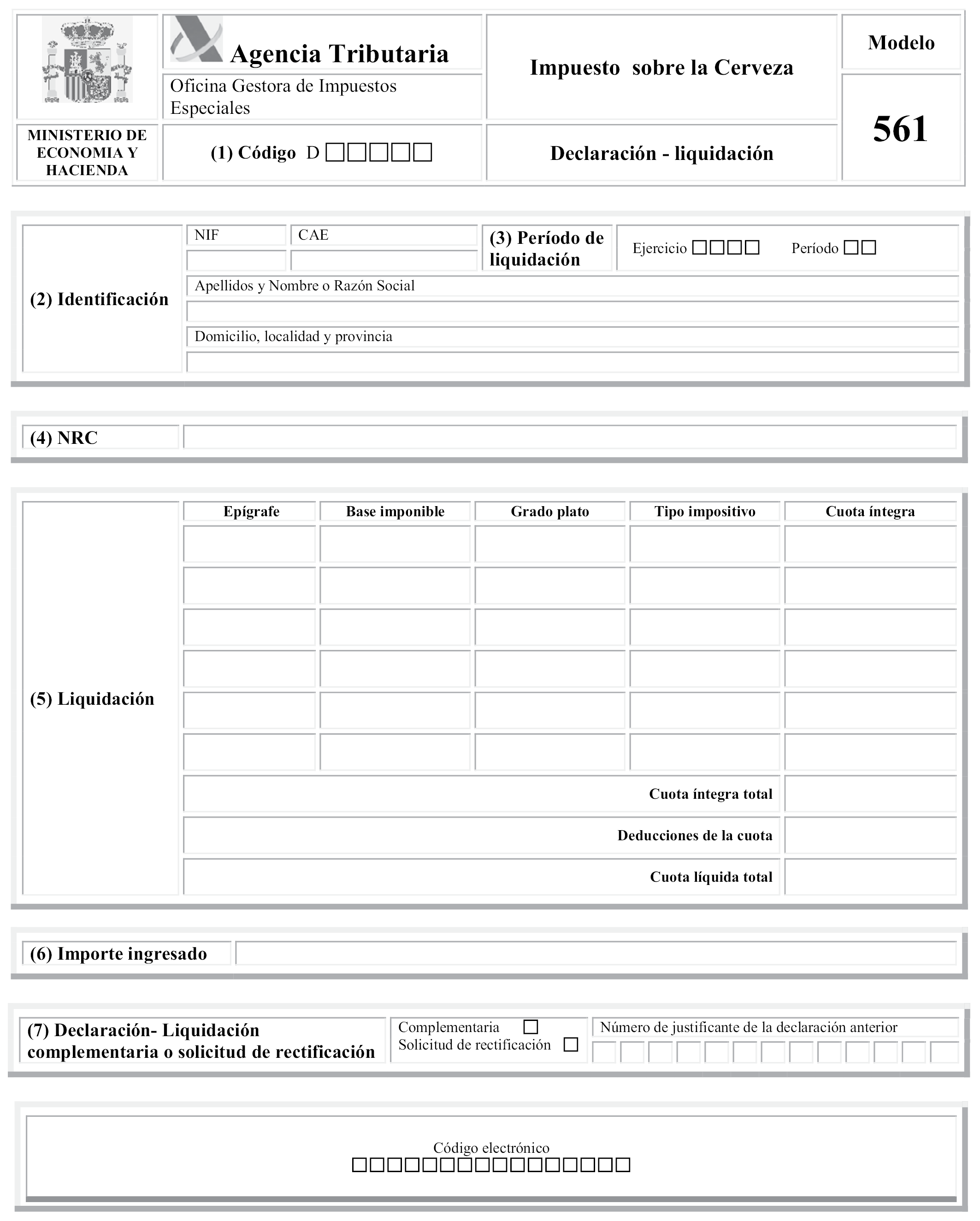

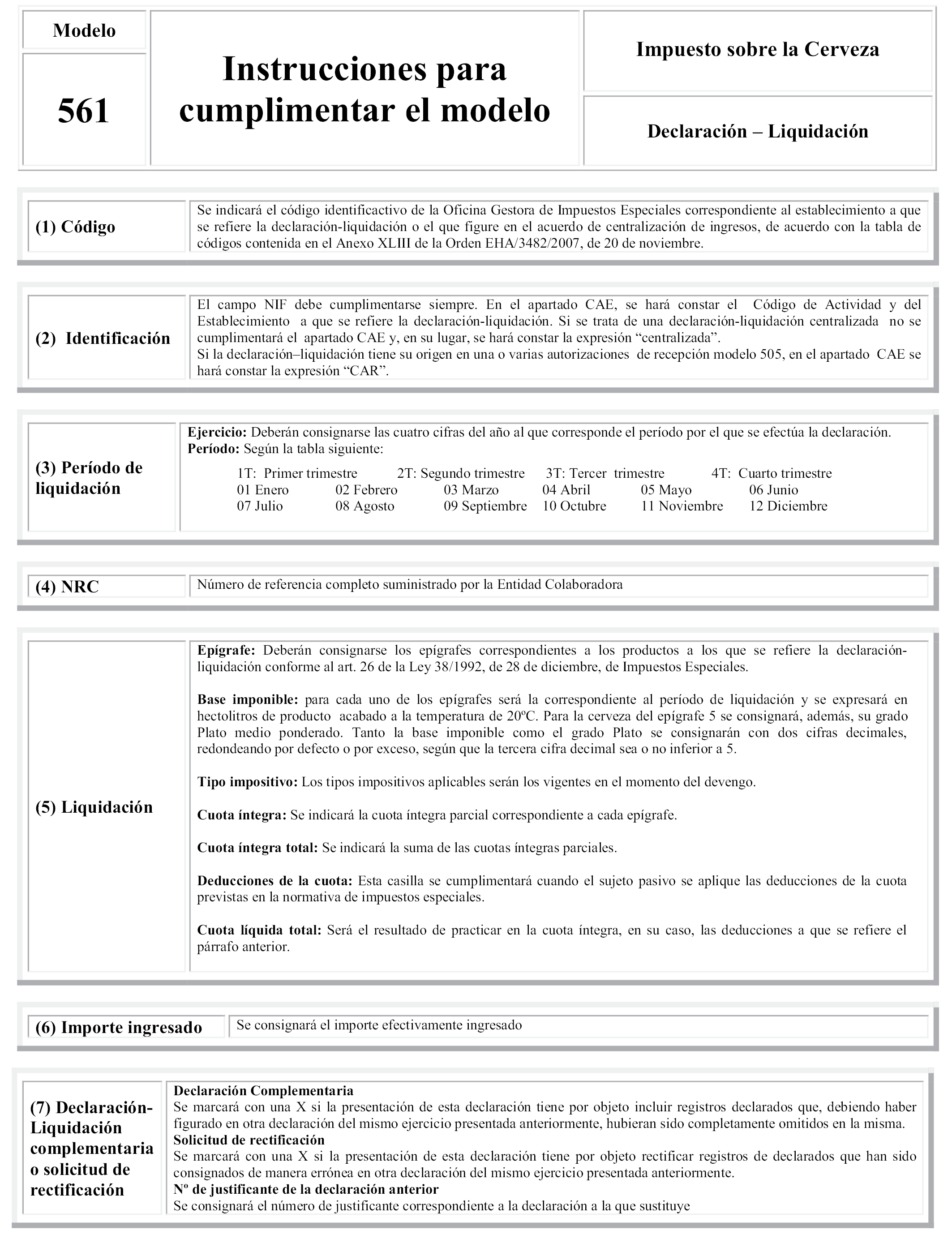

b) Modelo 561: Impuesto sobre la Cerveza. Declaración-liquidación. Anexo II.

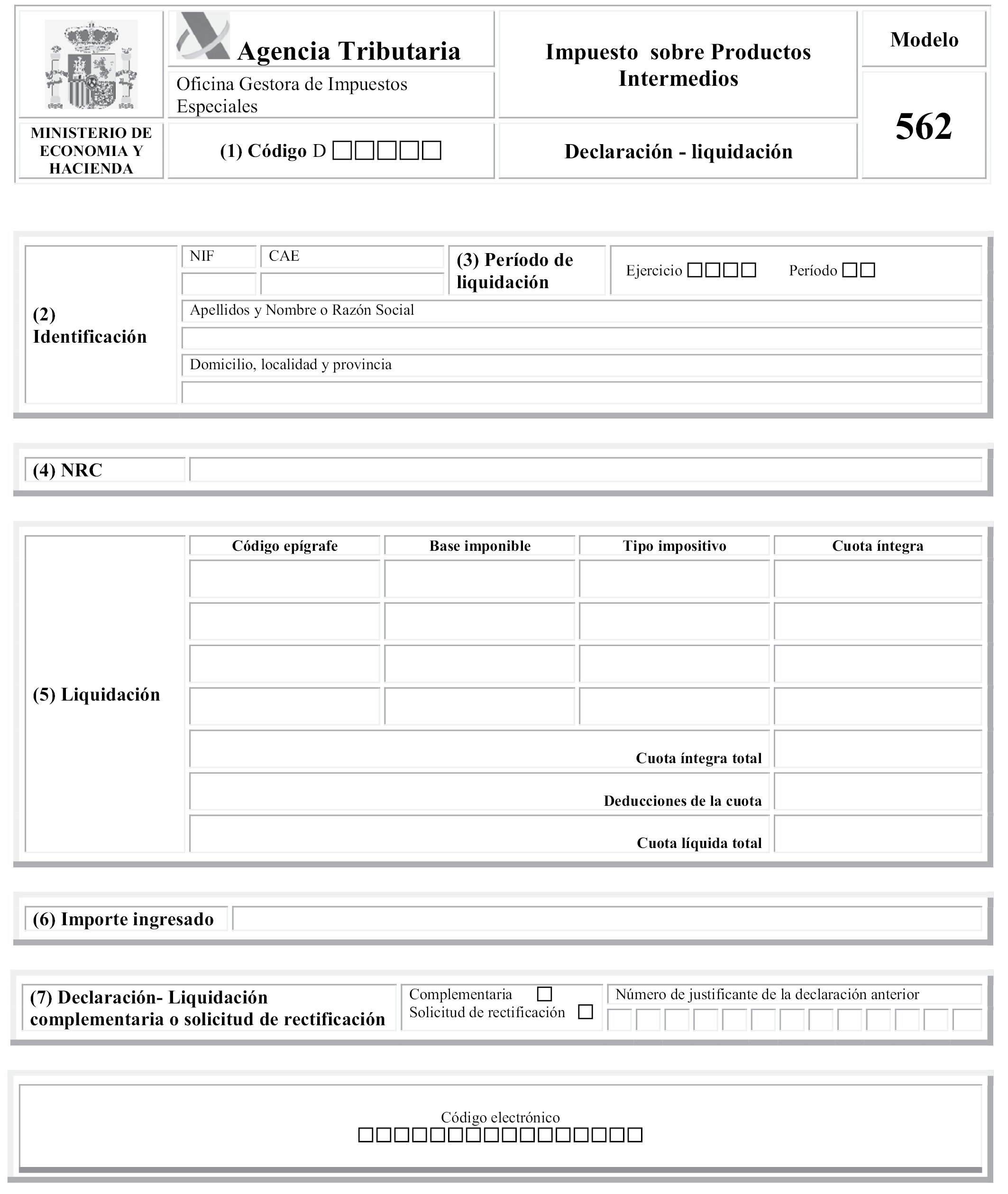

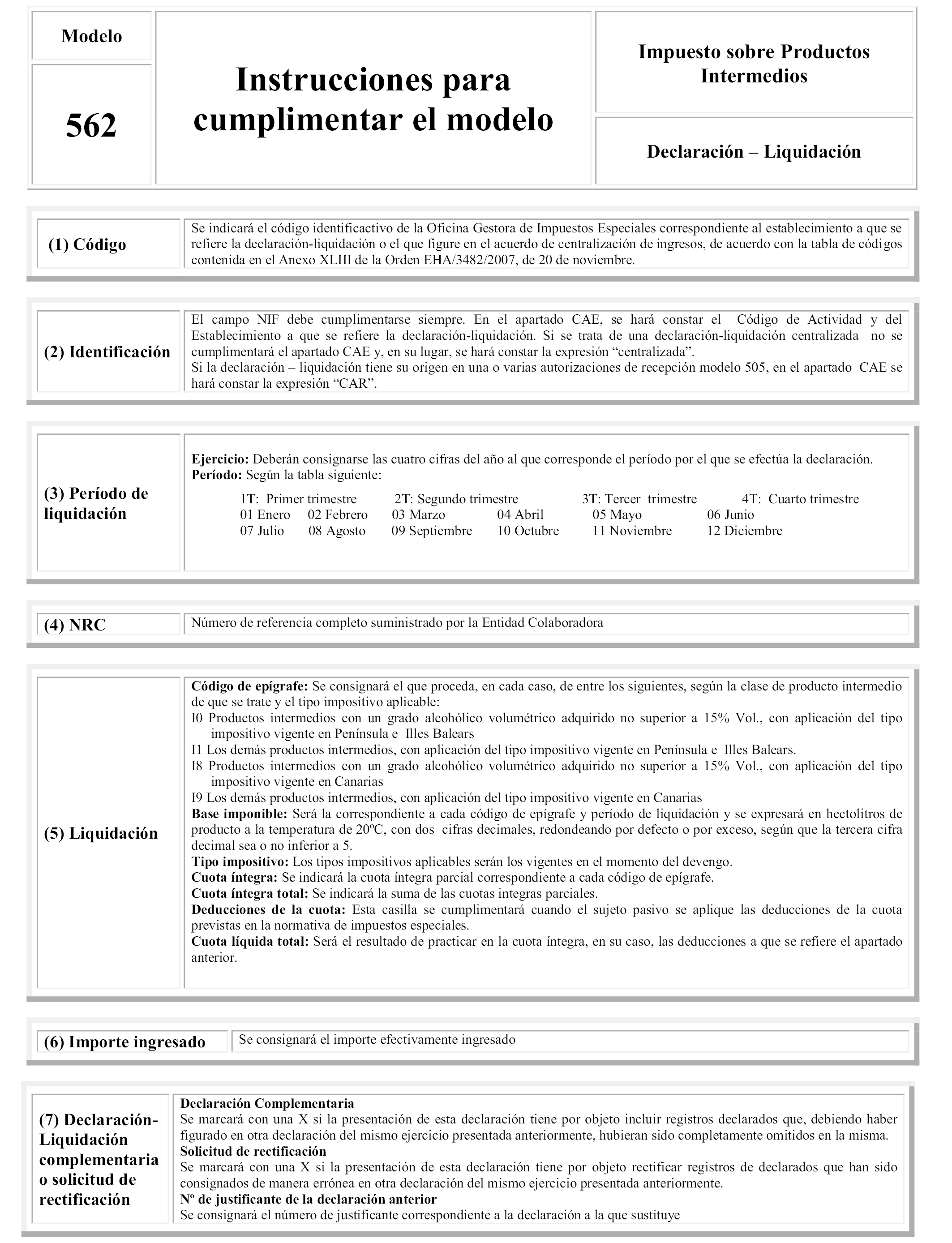

c) Modelo 562: Impuesto sobre Productos Intermedios. Declaración-liquidación. Anexo III.

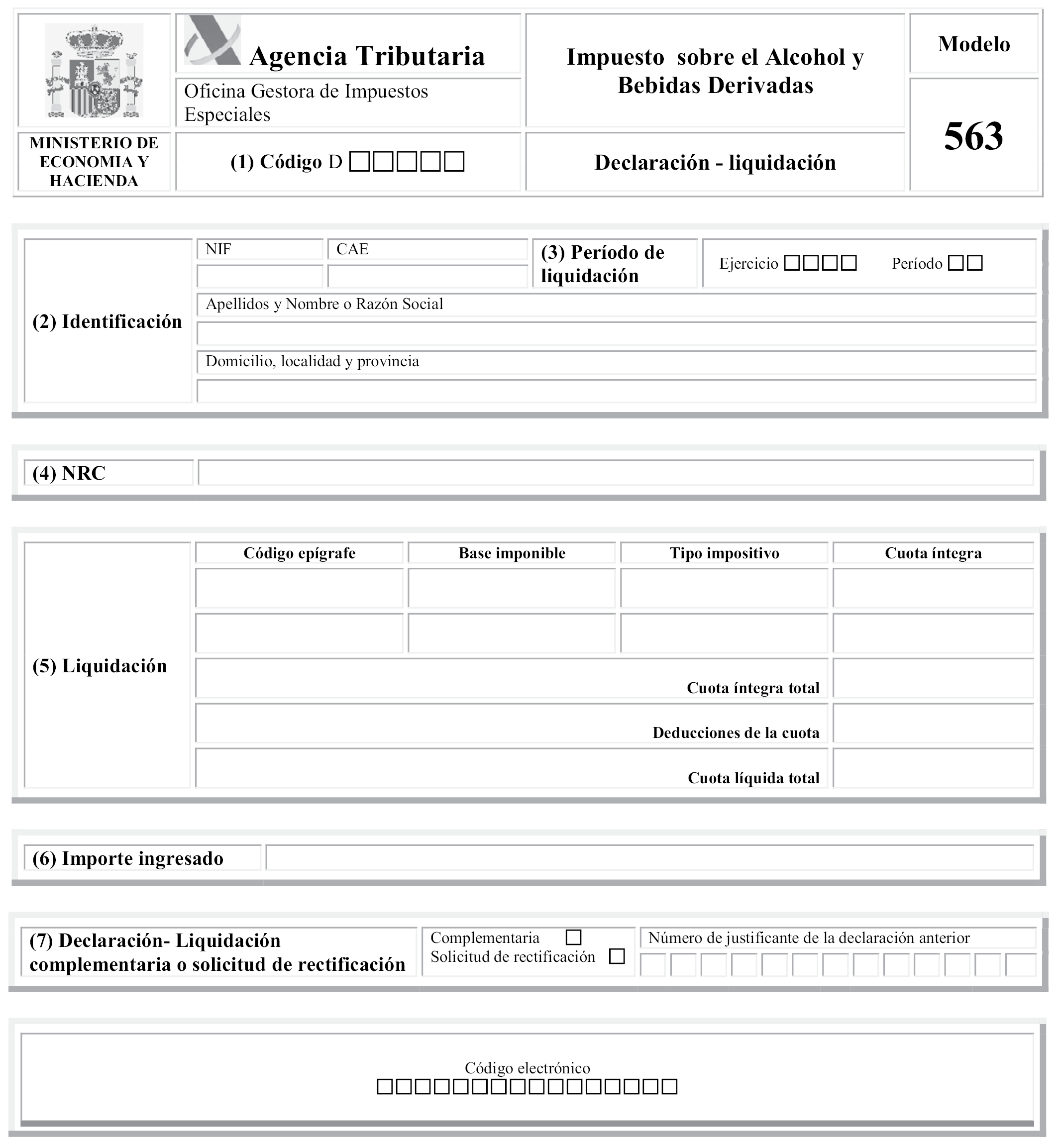

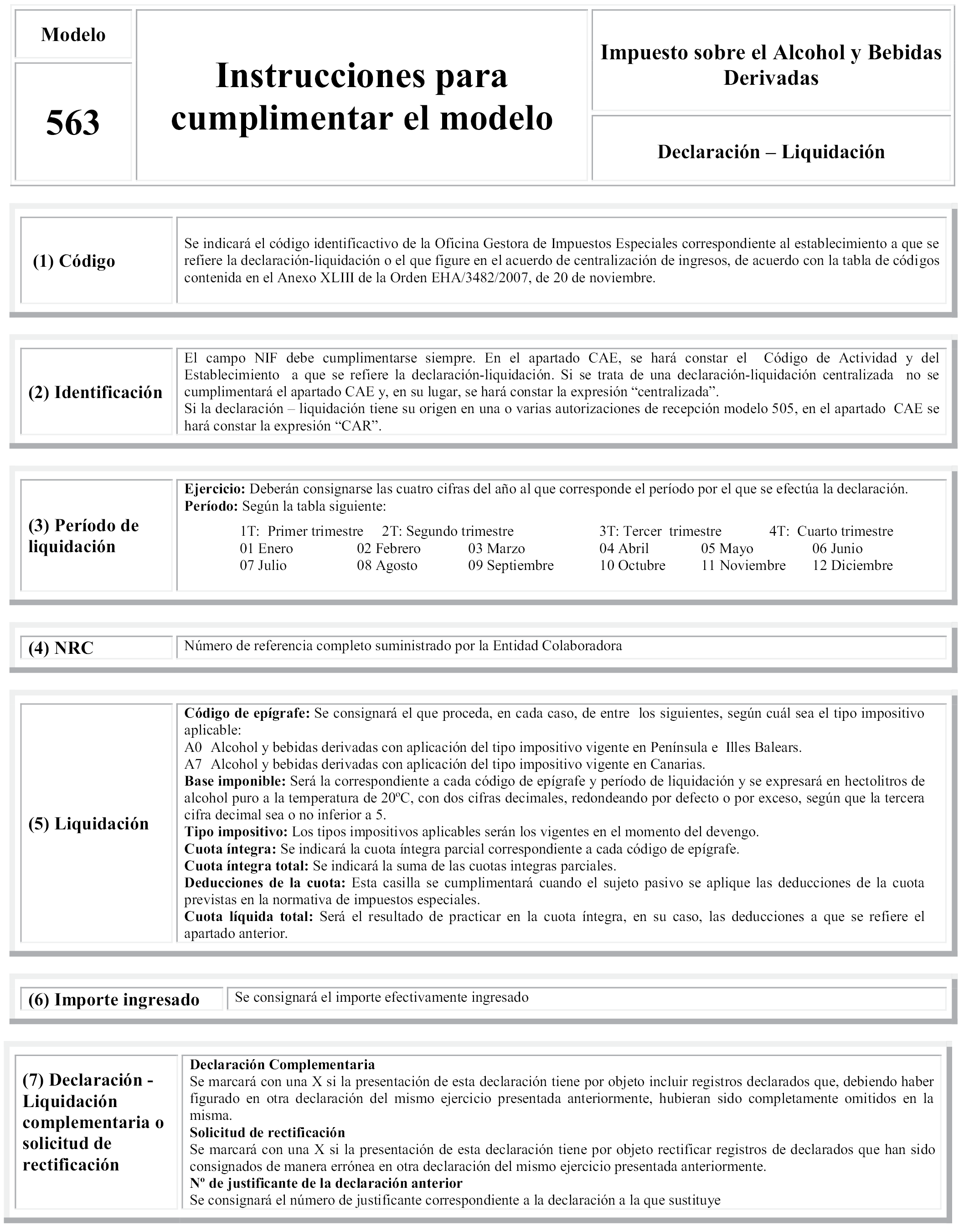

d) Modelo 563: Impuesto sobre el Alcohol y Bebidas Derivadas. Declaración-liquidación. Anexo IV.

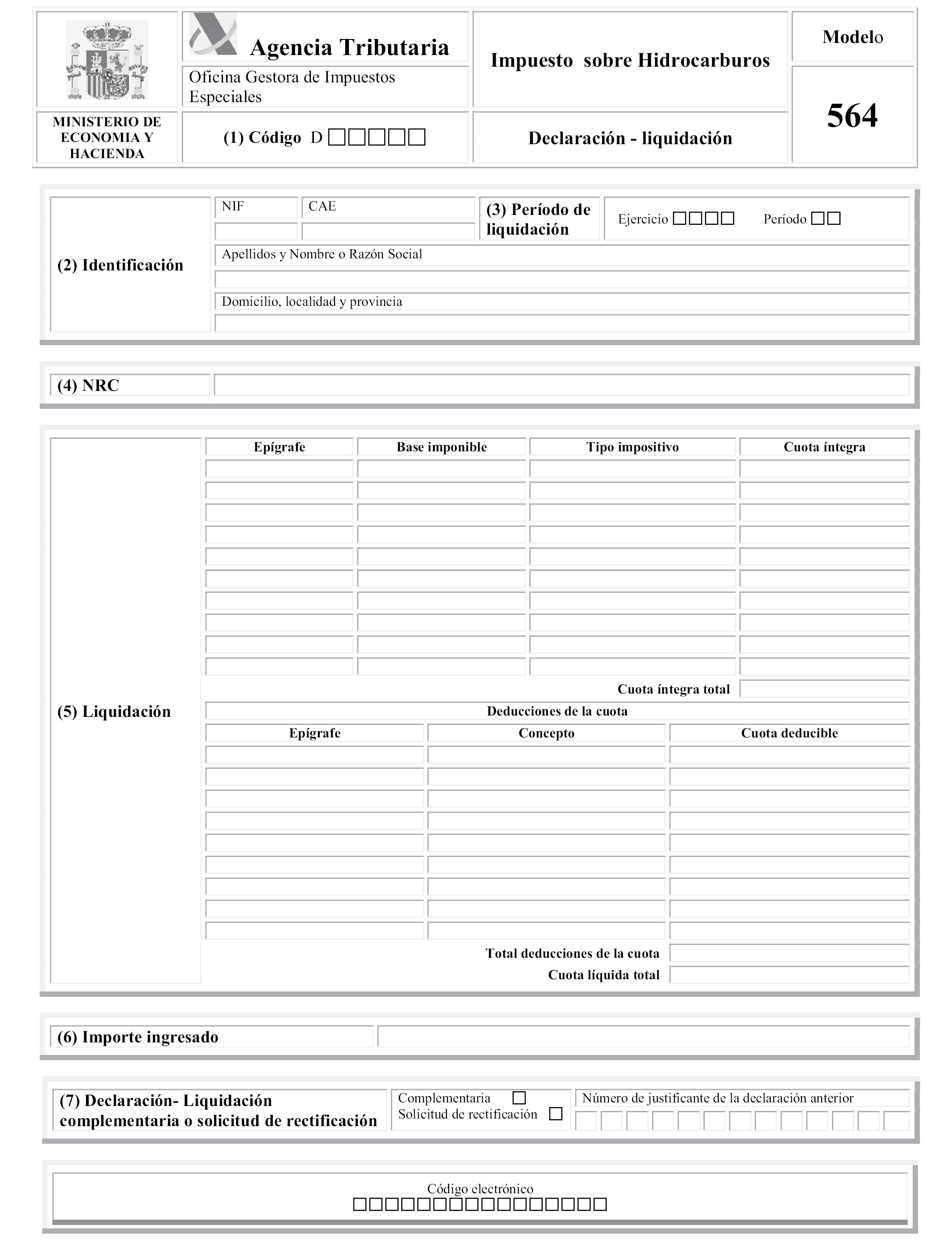

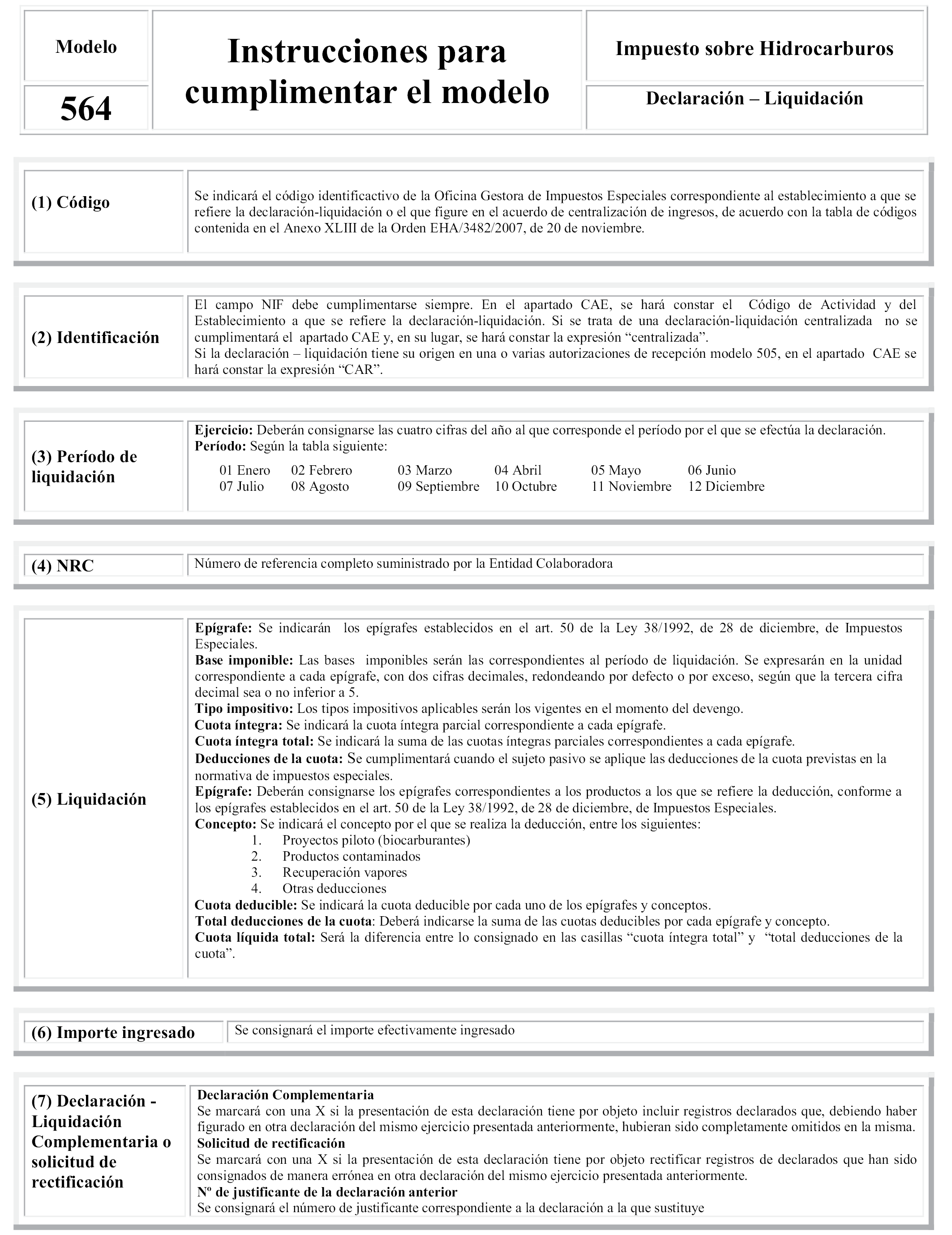

e) Modelo 564: Impuesto sobre Hidrocarburos. Declaración-liquidación. Anexo V. Este modelo será utilizado con relación a períodos de liquidación anteriores a 2013.

f) Modelo 581: Impuesto sobre Hidrocarburos: Declaración-liquidación. Este modelo será utilizado con relación a períodos de liquidación iniciados a partir del 1 de enero de 2013. Su formato electrónico se describe en el Anexo V bis.

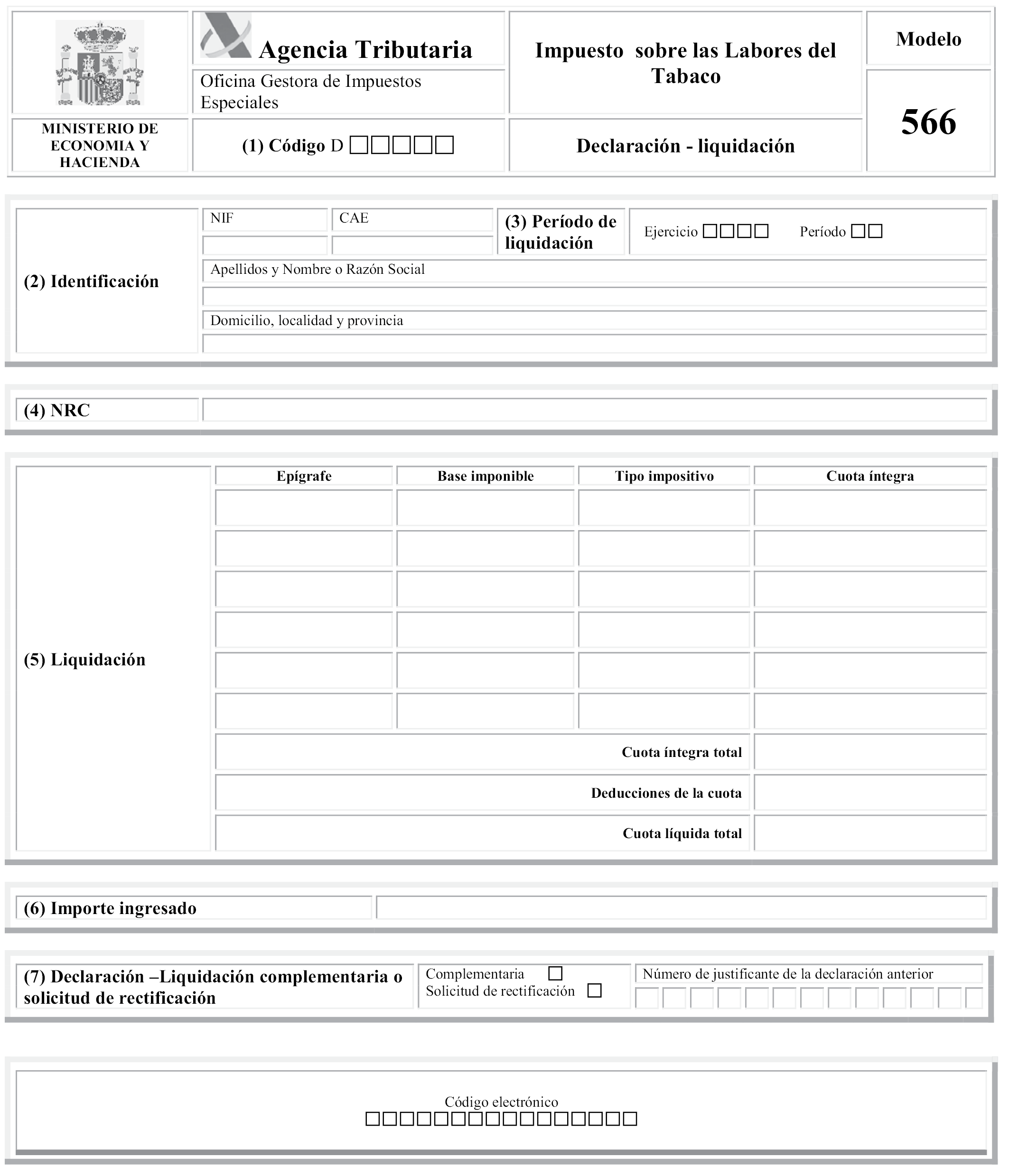

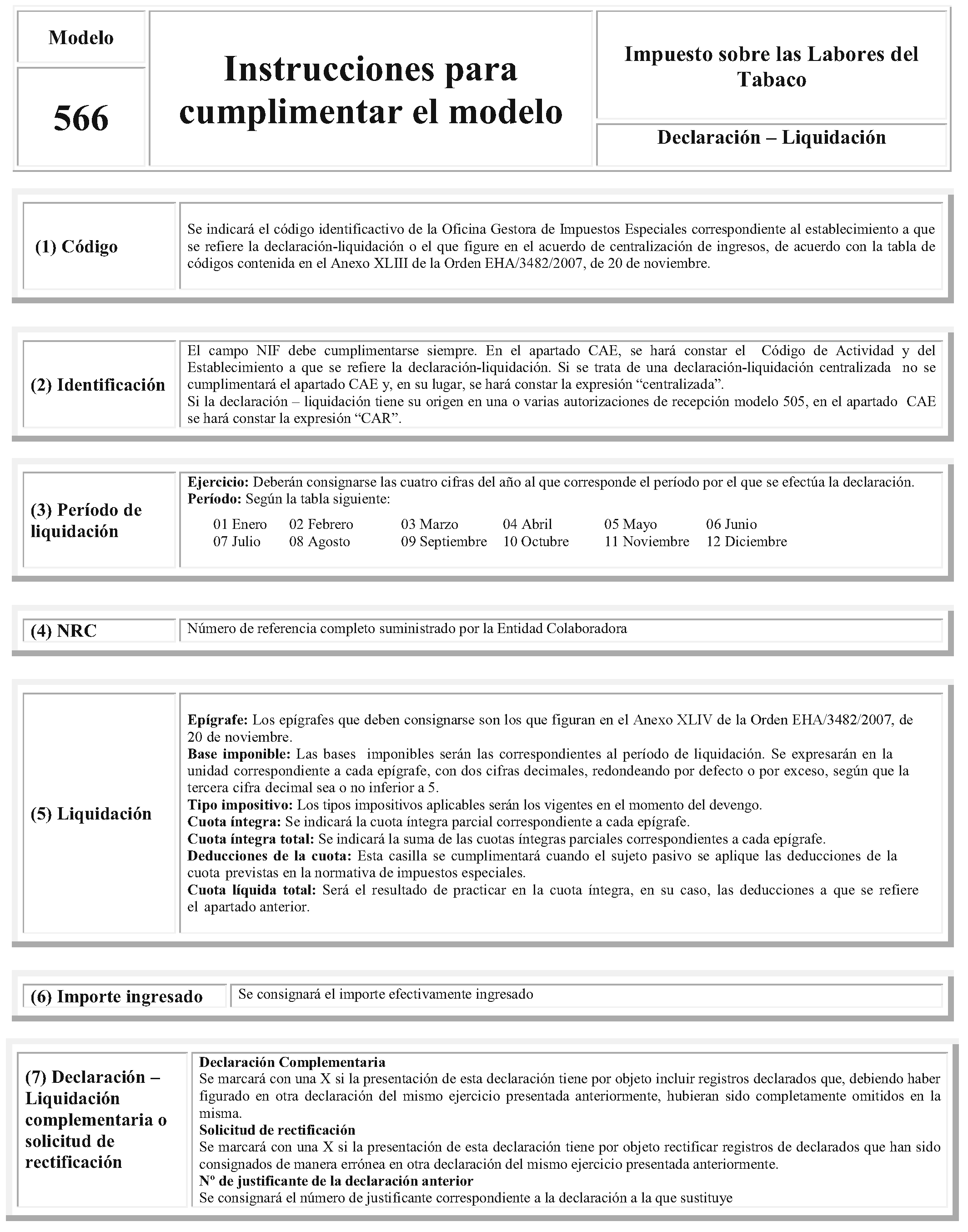

g) Modelo 566: Impuesto sobre las Labores del Tabaco. Declaración-liquidación. Anexo VI.

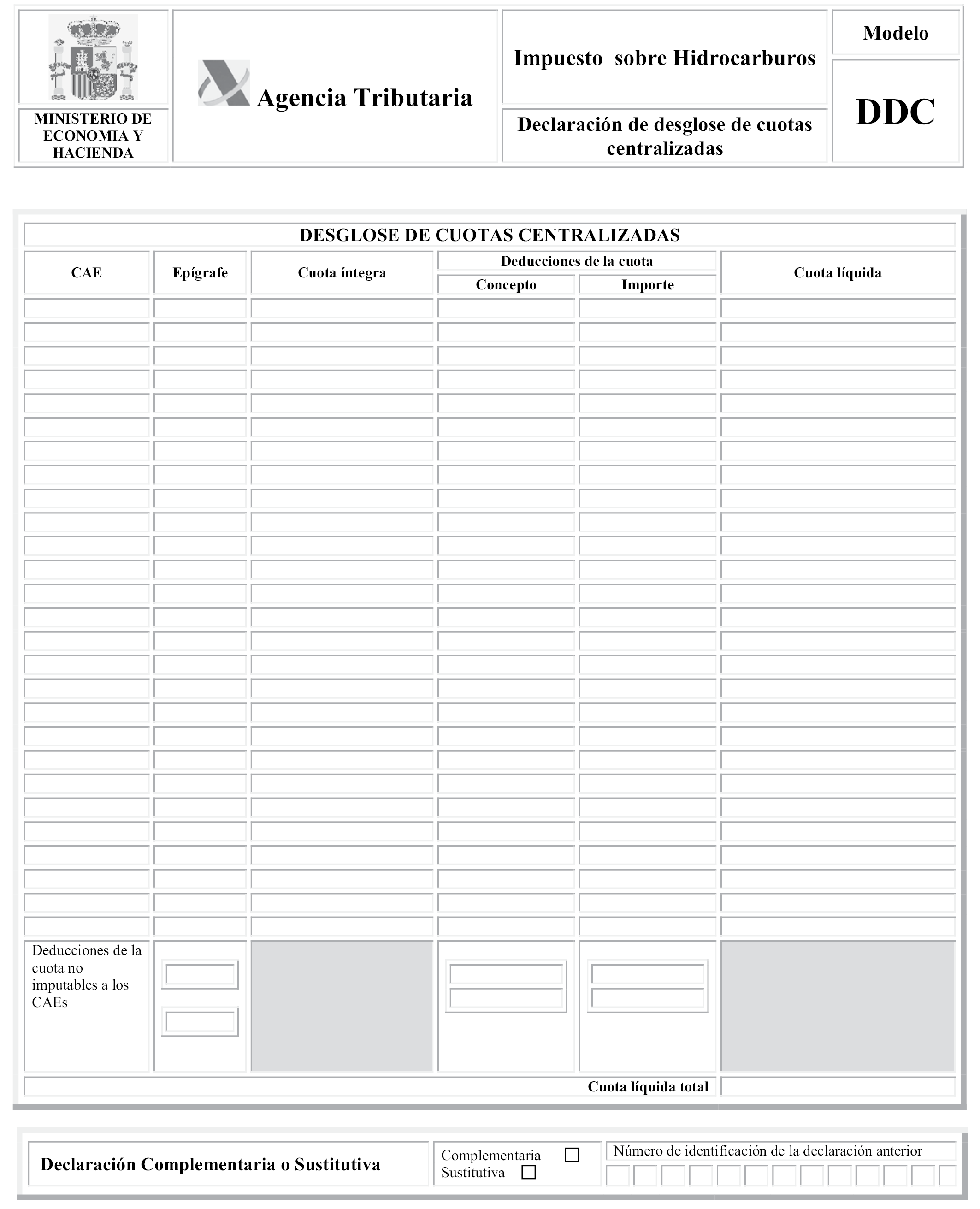

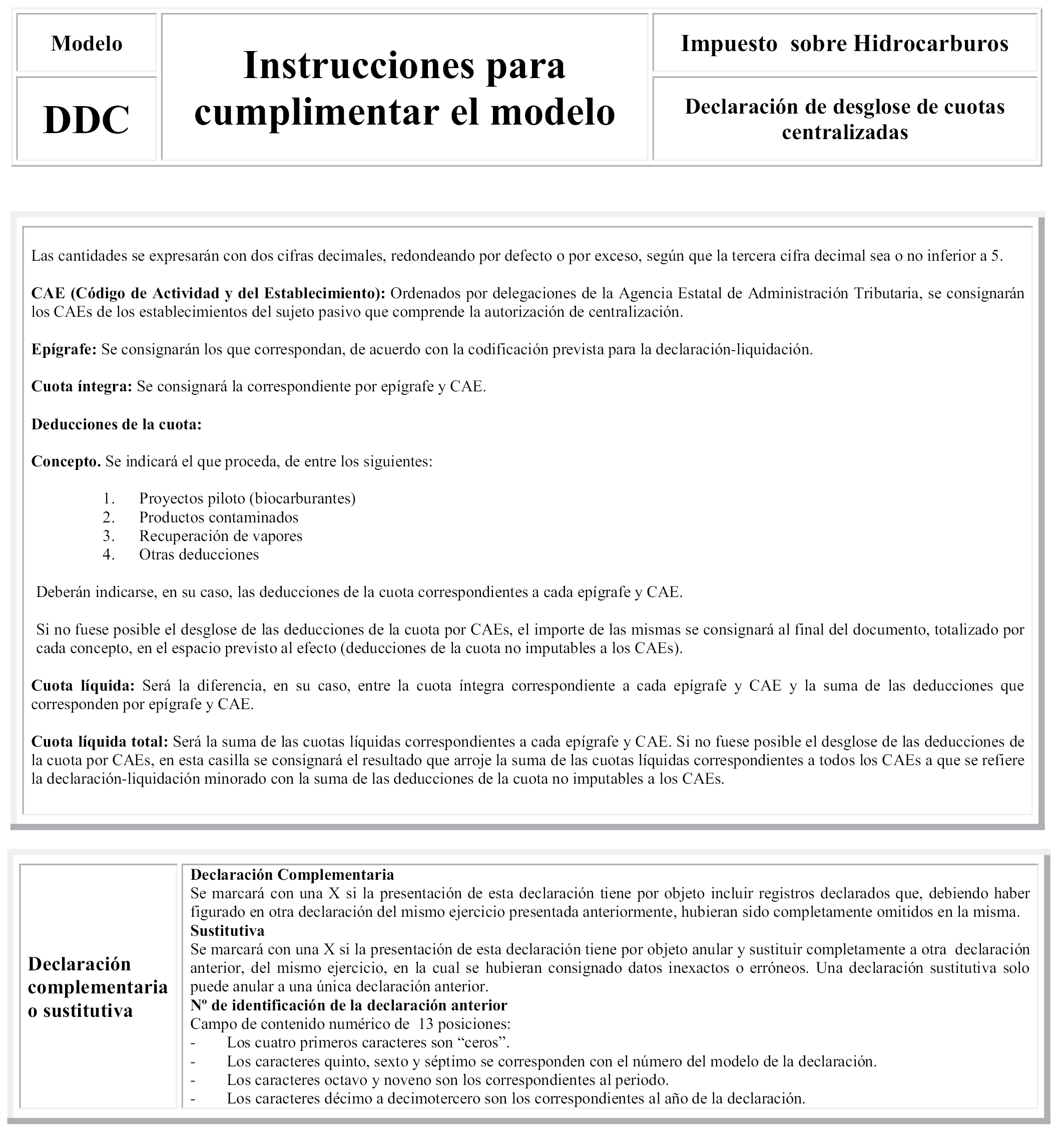

h) Modelo DDC. Impuesto sobre Hidrocarburos. Declaración de desglose de cuotas centralizadas. Anexo VII. Este modelo será utilizado con relación a períodos de liquidación anteriores a 2013.

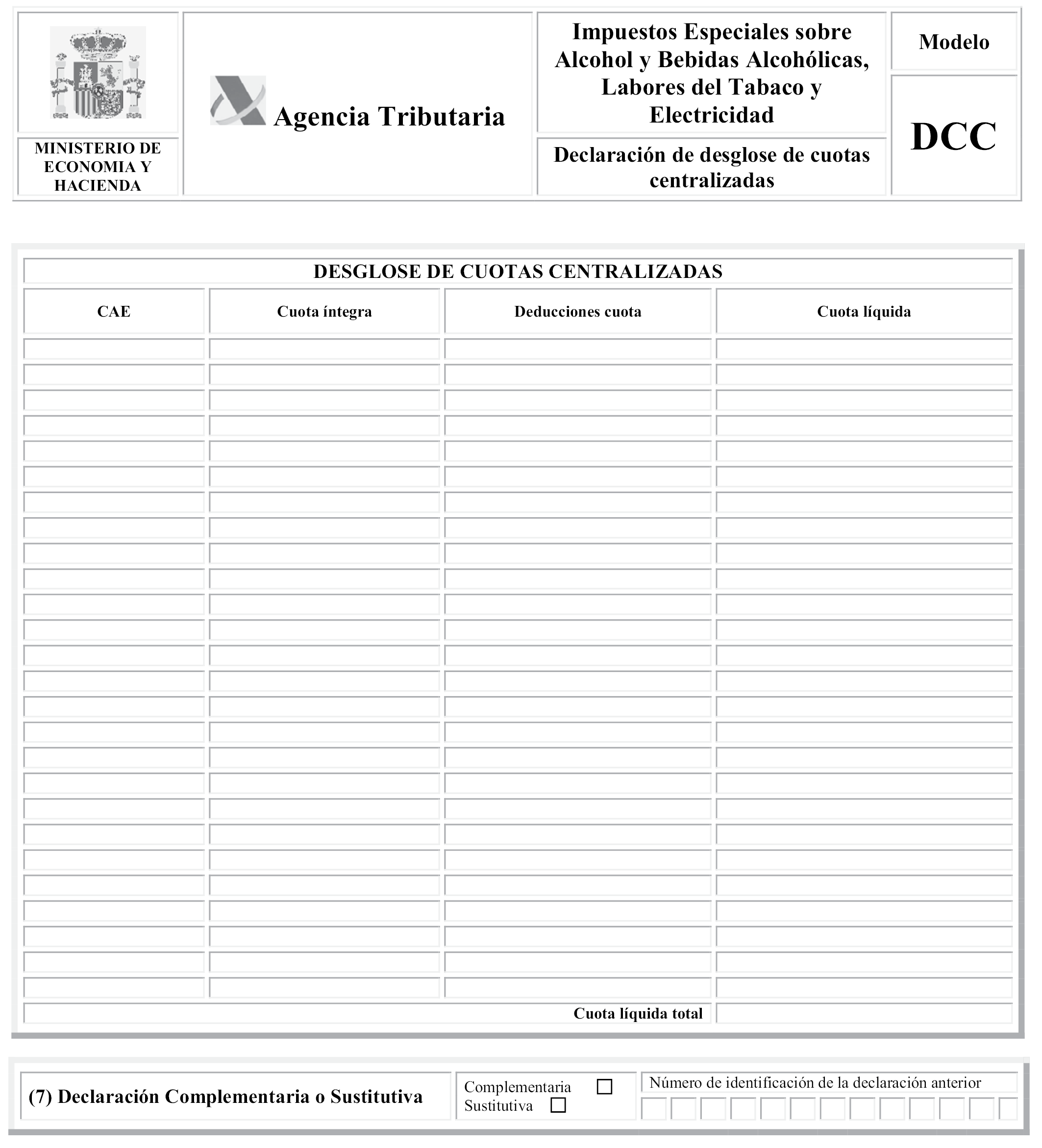

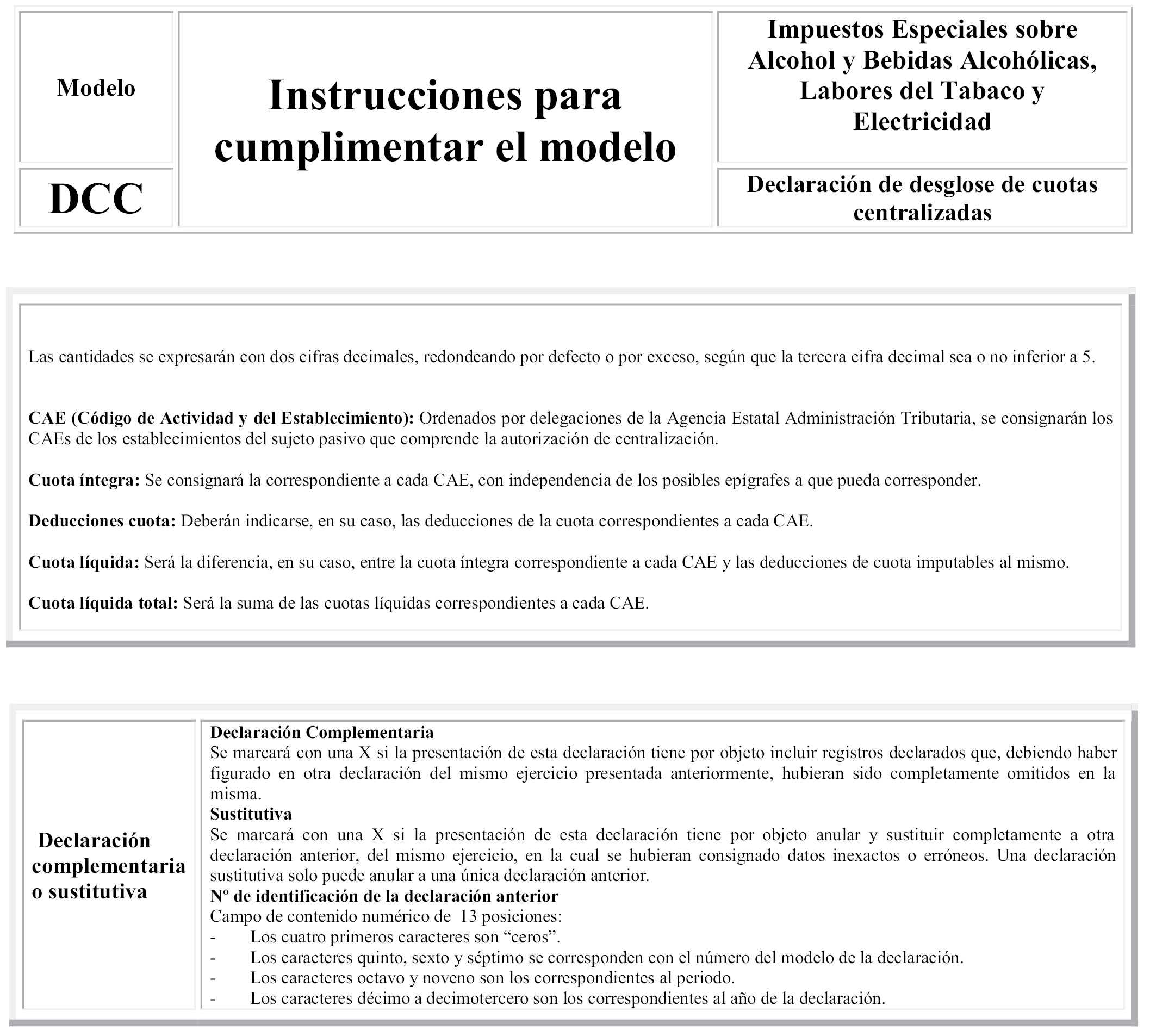

i) Modelo DCC. Impuestos Especiales sobre el Alcohol y Bebidas Alcohólicas, Labores del Tabaco y Electricidad. Declaración de desglose de cuotas centralizadas. Anexo VIII.

j) Modelo 582: Impuesto sobre Hidrocarburos: Regularización por reexpedición de productos a otra Comunidad Autónoma. Su formato electrónico se describe en el Anexo VIII bis.

Estos modelos deben ser presentados por los sujetos pasivos y demás obligados tributarios que resulten obligados al pago de los correspondientes impuestos especiales de fabricación, excepto en el caso de importación y cuando se trate de los destiladores artesanales definidos en el artículo 20.6 de la Ley 38/1992, de 28 de diciembre, de Impuestos Especiales. El modelo 582 sólo deberá ser presentado por aquellos que tengan la condición de reexpedidores de acuerdo con la definición contenida en el artículo 1.13 del Reglamento de los Impuestos Especiales, aprobado por el Real Decreto 1165/1995, de 7 de julio.

No será necesaria la presentación de declaración-liquidación con cuota cero del Impuesto sobre la Electricidad.

En el caso del modelo 582, no será necesaria su presentación cuando en el período de liquidación correspondiente no se hayan realizado reexpediciones a otras Comunidades Autónomas.

En el caso de sujetos pasivos de los impuestos especiales de fabricación que lo sean exclusivamente por la recepción o entrega de productos procedentes del ámbito territorial comunitario no interno, no será necesaria la presentación de las declaraciones-liquidaciones en aquellos períodos de liquidación, en que no se hayan producido recepciones o entregas.

2. La presentación telemática de las declaraciones-liquidaciones se realizará a través de la sede electrónica de la Agencia Estatal de Administración tributaria y estará sujeta a las siguientes condiciones:

a) El declarante deberá tener instalado en el navegador un certificado de usuario X.509.V3 expedido por la Fábrica Nacional de Moneda y Timbre-Real Casa de la Moneda o cualquier otro certificado electrónico admitido por la Agencia Estatal de Administración Tributaria, de acuerdo con lo previsto en la Orden HAC/1181/2003, de 12 de mayo, por la que se establecen normas específicas sobre el uso de la firma electrónica en las relaciones tributarias por medios electrónicos, informáticos y telemáticos con la Agencia Estatal de Administración Tributaria.

Si la presentación telemática va a ser realizada por una persona o entidad autorizada para presentar declaraciones en representación de terceras personas, será esta persona o entidad quien deberá tener instalado en el navegador su certificado.

b) Para efectuar la presentación telemática, el declarante deberá cumplimentar y transmitir los datos del formulario, ajustado a los modelos aprobados por esta Orden, que estarán disponibles en la página web de la Agencia Estatal de Administración Tributaria.

c) Cuando los datos cumplimentados por el declarante adolezcan de errores que impidan que se tenga por efectuada la presentación, se ofrecerá al obligado tributario información individualizada de los errores detectados para que pueda proceder a su corrección. Lo anterior se entiende sin perjuicio de lo dispuesto en el artículo 89 del Real Decreto 1065/2007, de 27 de julio, que aprueba el Reglamento General de las actuaciones y los procedimientos de gestión e inspección y de desarrollo de las normas comunes de los procedimientos de aplicación de los tributos.

3. El ingreso de las cuotas líquidas devengadas será efectuado, con carácter general, por cada uno de los establecimientos o lugares de recepción en las entidades que actúen como colaboradores en la gestión recaudatoria en los términos establecidos en el Real Decreto 939/2005, de 29 de julio, por el que se aprueba el Reglamento General de Recaudación.

Cuando el sujeto pasivo del Impuesto sobre la Electricidad no sea titular de una fábrica o depósito fiscal, el pago de las cuotas se realizará mediante la presentación de una única declaración-liquidación por cada período de liquidación.

4. La presentación telemática de las declaraciones-liquidaciones con cuota a ingresar, se efectuará con arreglo al siguiente procedimiento:

a) El declarante se pondrá en comunicación con la entidad de depósito que actúe como colaboradora en la gestión recaudatoria, por vía telemática o acudiendo a sus oficinas, para efectuar el ingreso correspondiente y facilitar los siguientes datos:

1.º NIF del sujeto pasivo (9 caracteres).

2.º Anagrama o las cuatro primeras letras del primer apellido (sólo en el caso de que el declarante sea una persona física).

3.º Ejercicio fiscal (las cuatro cifras del año al que corresponda el período de liquidación por el que se efectúa la declaración).

4.º Período: 2 caracteres (dos dígitos numéricos para periodos impositivos mensuales o, en su caso, un número para indicar el trimestre seguido de la letra T).

5.º Declaración a presentar: Se indicará, en función del Impuesto Especial de Fabricación a ingresar, uno de los modelos relacionados en el apartado 1 de este artículo primero.

6.º Tipo de liquidación = I.

7.º Importe a ingresar (deberá ser mayor que cero).

La entidad colaboradora, una vez realizado el ingreso, asignará un Número de Referencia Completo (NRC) que generará informáticamente mediante un sistema criptográfico que relacione de forma unívoca el NRC con el importe ingresado.

Al mismo tiempo, remitirá o entregará, según la forma de transmisión de datos, un recibo que contendrá, como mínimo los datos señalados en el anexo IX.

b) El declarante en el plazo establecido para efectuar el ingreso en el artículo 44.3 del Reglamento de los Impuestos Especiales, aprobado por el Real Decreto 1165/1995, de 7 de julio, se pondrá en contacto con la Agencia Estatal de Administración Tributaria a través de Internet o de cualquier otra vía equivalente que permita la conexión, en la dirección: https://aeat.es y accederá a la Oficina Virtual.

Una vez elegido el concepto fiscal y el modelo de declaración a transmitir, el declarante seleccionará el tipo de declaración «a ingresar» y, en su caso, el tipo de desglose, si se refiere a varios establecimientos. Se señalará ingreso parcial, cuando para una misma declaración se generen varios códigos NRC, o cuando no se ingrese por completo la cuota. Cuando el ingreso no alcance al total de la cuota y se solicite compensación, o aplazamiento con o sin fraccionamiento del resto del importe a ingresar, se señalará respectivamente ingreso y solicitud de compensación, o ingreso y solicitud de aplazamiento. A continuación deberá cumplimentar los datos fiscales del formulario asociado al tipo de declaración seleccionada, en el que, junto con los datos de la correspondiente declaración, deberá introducir el NRC suministrado por la entidad colaboradora.

Si el declarante ha seleccionado la opción «con desglose por establecimiento», deberá presentar, simultáneamente con la declaración-liquidación, la «Declaración de Desglose de Cuotas Centralizadas», ajustada al contenido de los modelos de declaración DDC, para el Impuesto sobre Hidrocarburos, o DCC, para el resto de los impuestos especiales de fabricación, anexos VII y VIII, respectivamente, de la presente Orden. La presentación de esta declaración deberá efectuarse obligatoriamente por vía telemática, en las mismas condiciones y procedimiento establecidos para la declaración que complementan.

c) A continuación procederá a transmitir la declaración con la firma electrónica, generada al seleccionar el certificado previamente instalado al efecto en el navegador.

Si el presentador es una persona o entidad autorizada a presentar declaraciones en representación de terceras personas, se requerirá una única firma, la correspondiente a su certificado.

d) Si la declaración es aceptada, la Agencia Estatal de Administración Tributaria le devolverá en pantalla la declaración validada con un código electrónico de dieciséis caracteres, con indicación de la fecha y hora de presentación.

En el supuesto de que la presentación fuese rechazada se mostrará en pantalla la descripción de los errores detectados. En este caso, se deberá proceder a subsanar los mismos en el formulario de entrada, o repitiendo la presentación si el error fuese originado por otro motivo.

5. La presentación de las declaraciones-liquidaciones sin cuota a ingresar se efectuará con arreglo al siguiente procedimiento:

a) El declarante, dentro del plazo establecido para efectuar el ingreso en el artículo 44.3 del Reglamento de los Impuestos Especiales, aprobado por el Real Decreto 1165/1995, de 7 de julio, se pondrá en contacto con la Agencia Estatal de Administración Tributaria a través de Internet o de cualquier otra vía equivalente que permita la conexión, en la dirección: https://aeat.es, accederá a la Oficina Virtual y seleccionará el concepto fiscal y el modelo de declaración a transmitir.

Una vez elegido el concepto fiscal y el modelo de declaración a transmitir, el declarante seleccionará el tipo de declaración «cuota cero». En aquellos casos en los que la presentación del modelo 582 implique una solicitud de devolución, el tipo de declaración que se deberá seleccionar es el de «a devolver». El declarante cumplimentará los datos fiscales del formulario asociado al tipo de declaración seleccionada.

b) Una vez cumplimentados los datos fiscales del formulario asociado al tipo de declaración seleccionada, procederá a transmitir la declaración con la firma electrónica, generada al seleccionar el certificado previamente instalado al efecto en el navegador.

Si el presentador es una persona o entidad autorizada a presentar declaraciones en representación de terceras personas, se requerirá una única firma, la correspondiente a su certificado.

c) Si la declaración es aceptada, la Agencia Estatal de Administración Tributaria le devolverá en pantalla la declaración validada con un código electrónico de dieciséis caracteres, con indicación de la fecha y hora de presentación.

d) En el supuesto de la que la presentación fuese rechazada se mostrará en pantalla la descripción de los errores detectados. En este caso, se deberá proceder a subsanar los mismos en el formulario de entrada, o repitiendo la presentación si el error fuese originado por otro motivo.

6. La presentación de las declaraciones-liquidaciones con solicitud de aplazamiento o fraccionamiento o de reconocimiento de deuda con solicitud de compensación se efectuará con arreglo al siguiente procedimiento:

a) El declarante, dentro del plazo a que se refiere el apartado 4.b) de este artículo, se pondrá en contacto con la Agencia Estatal de Administración Tributaria a través de Internet o de cualquier otra vía equivalente que permita la conexión, en la dirección: https://aeat.es, accederá a la Oficina Virtual y seleccionará el concepto fiscal y el modelo de declaración a transmitir.

Una vez elegido el concepto fiscal y el modelo de declaración a transmitir, el declarante seleccionará el tipo de declaración presentada entre las siguientes opciones: reconocimiento de deuda con solicitud de compensación, solicitud de aplazamiento, reconocimiento de deuda y, en su caso, el tipo de desglose. A continuación deberá cumplimentar los datos fiscales del formulario asociado al tipo de declaración seleccionada.

Si el declarante ha seleccionado la opción «con desglose por establecimiento», deberá presentar, simultáneamente con la declaración-liquidación, la «Declaración de Desglose de Cuotas Centralizadas», ajustada al contenido de los modelos de declaración DDC, para el Impuesto sobre Hidrocarburos, o DCC, para el resto de los impuestos especiales de fabricación, que se aprueban, respectivamente, como anexos VII y VIII de la presente Orden. La presentación de esta declaración deberá efectuarse obligatoriamente por vía telemática, en las mismas condiciones y procedimiento establecidos para la declaración que complementan.

b) Una vez cumplimentados los datos fiscales del formulario asociado al tipo de declaración seleccionada, procederá a transmitir la declaración con la firma electrónica, generada al seleccionar el certificado previamente instalado al efecto en el navegador.

Si el presentador es una persona o entidad autorizada a presentar declaraciones en representación de terceras personas, se requerirá una única firma, la correspondiente a su certificado.

c) Si la declaración es aceptada, la Agencia Estatal de Administración Tributaria le devolverá en pantalla la declaración validada con un código electrónico de dieciséis caracteres, con indicación de la fecha y hora de presentación.

d) En el supuesto de la que la presentación fuese rechazada se mostrará en pantalla la descripción de los errores detectados. En este caso, se deberá proceder a subsanar los mismos en el formulario de entrada, o repitiendo la presentación si el error fuese originado por otro motivo.

1. Como complemento a las declaraciones-liquidaciones, los sujetos pasivos, dentro del plazo establecido para efectuar el ingreso en el artículo 44.3 del Reglamento de los Impuestos Especiales, aprobado por el Real Decreto 1165/1995, de 7 de julio, están obligados a presentar por Internet las declaraciones que comprendan las operaciones realizadas, incluso cuando sólo tengan existencias, de acuerdo con los modelos aprobados en la presente Orden. No será exigible la declaración de operaciones a aquellos que tengan la condición de reexpedidores de acuerdo con la definición contenida en el artículo 1.13 del Reglamento de los Impuestos Especiales, aprobado por el Real Decreto 1165/1995, de 7 de julio, ni a quienes tengan la condición de sujeto pasivo en calidad de sustitutos del contribuyente, de acuerdo con lo previsto por el párrafo segundo del apartado 3 del artículo 8 de la Ley 38/1992, de 28 de diciembre, de impuestos especiales.

No obstante lo anterior, mientras el tipo impositivo del Impuesto sobre el Vino y Bebidas Fermentadas sea cero, el plazo para que los fabricantes y titulares de depósitos fiscales de productos objeto de este impuesto presenten la declaración de operaciones, será el establecido en el artículo 66.5 del Reglamento de los Impuestos Especiales, aprobado por el Real Decreto 1165/1995, de 7 de julio.

2. Cuando el sujeto pasivo estuviese autorizado para efectuar la centralización de ingresos, presentará las siguientes declaraciones de operaciones:

a) Una declaración de operaciones consolidada de todos sus establecimientos.

b) Una declaración de operaciones por cada establecimiento.

3. Se aprueban los siguientes modelos de declaraciones de operaciones, cuya presentación deberá efectuarse obligatoriamente por vía telemática, en las condiciones y procedimiento descritos en los artículos 1.2 y 1.5.a), párrafo primero, b), c) y d) de la presente Orden:

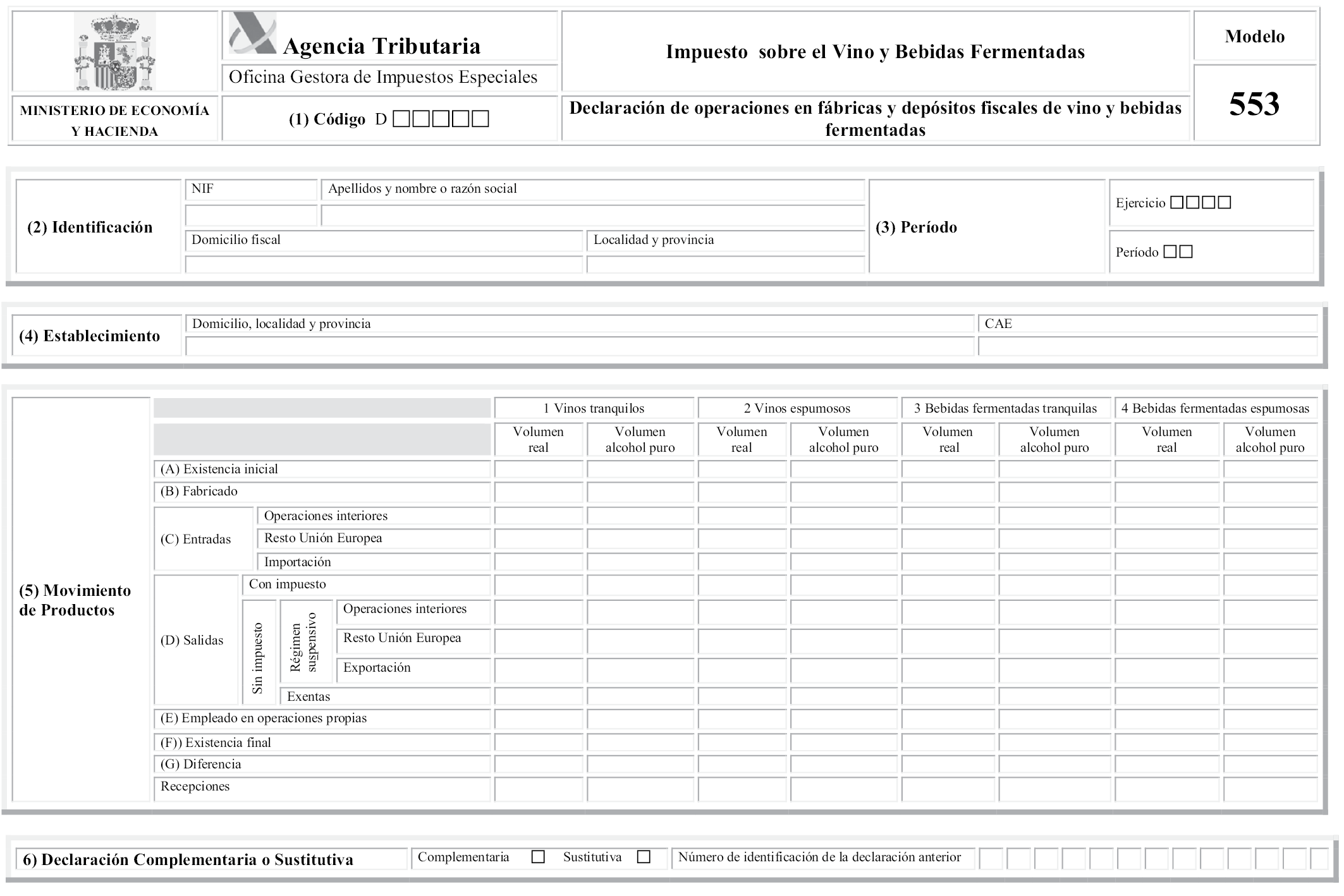

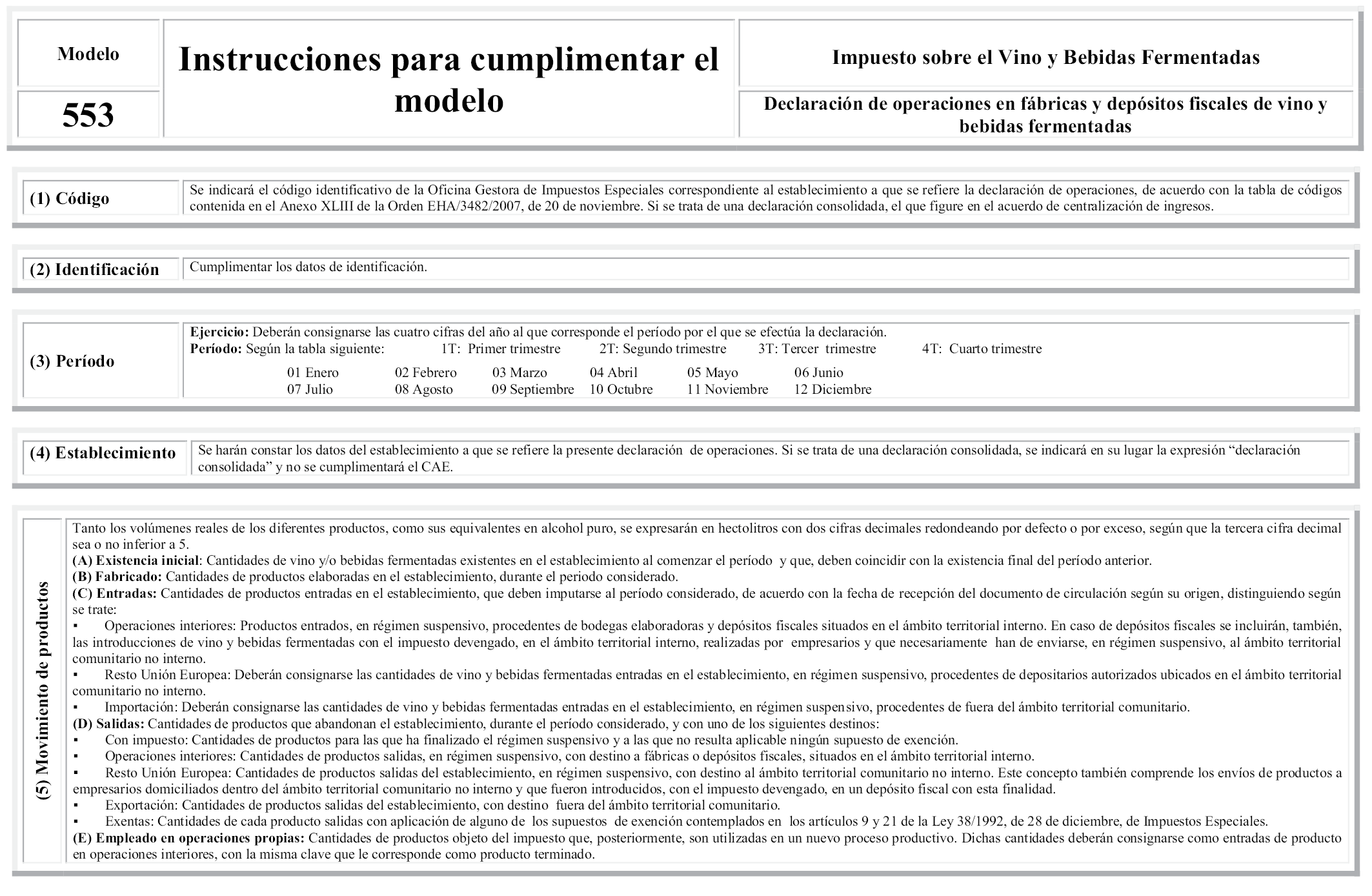

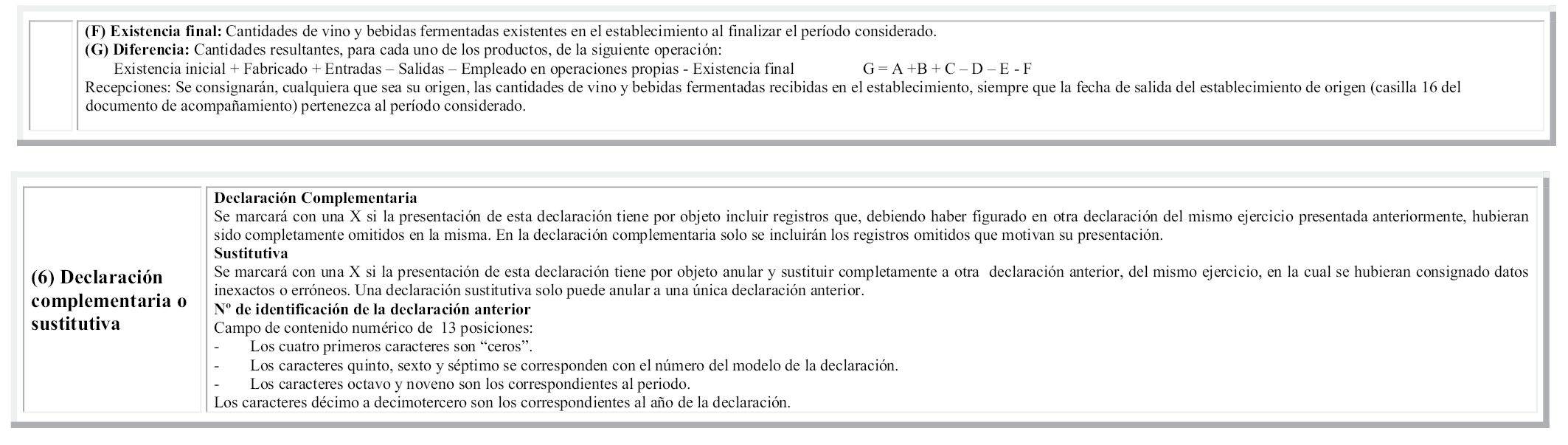

a) Modelo 553. Impuesto sobre el Vino y Bebidas Fermentadas. Declaración de operaciones en fábricas y depósitos fiscales de vino y bebidas fermentadas. Anexo X.

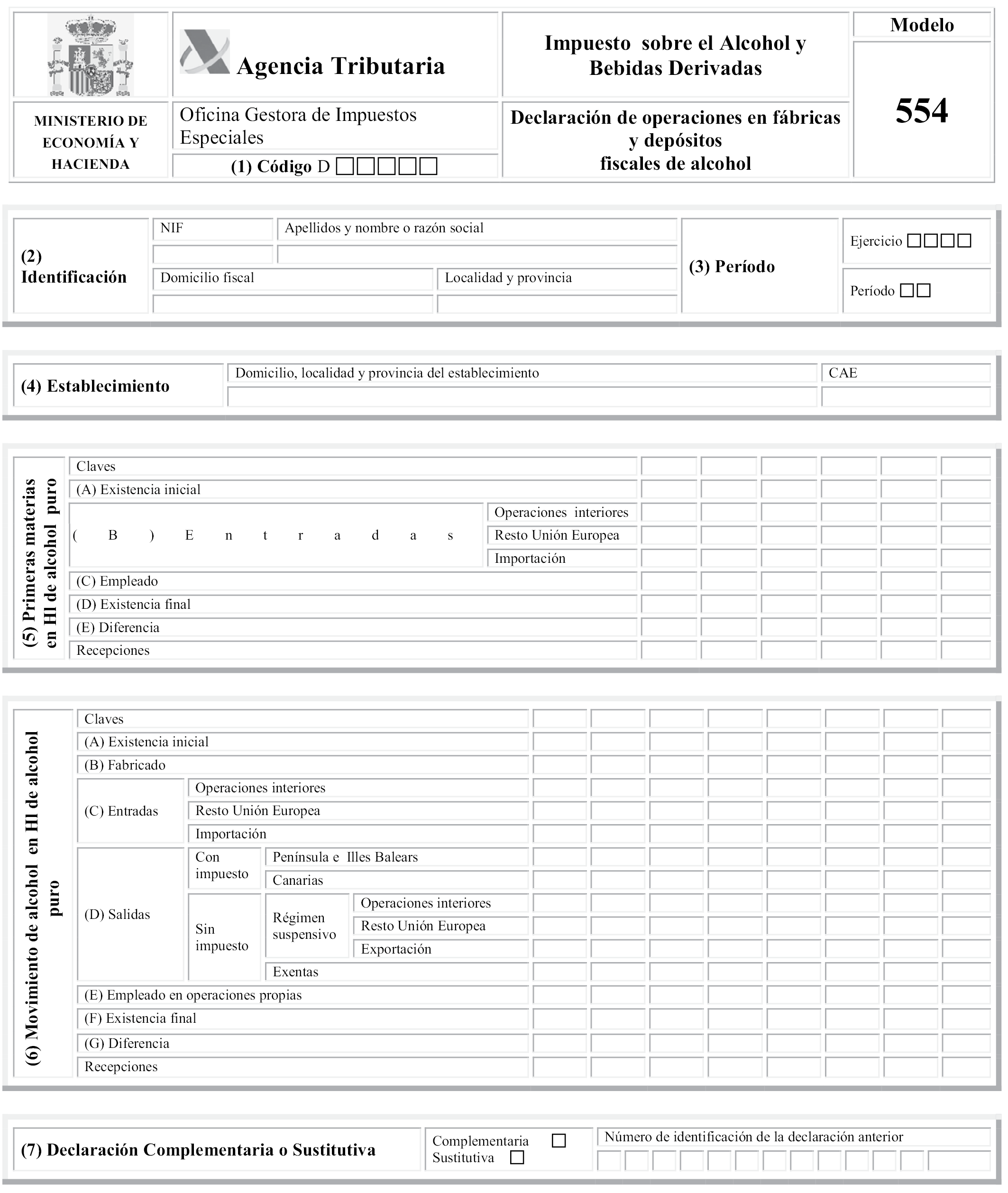

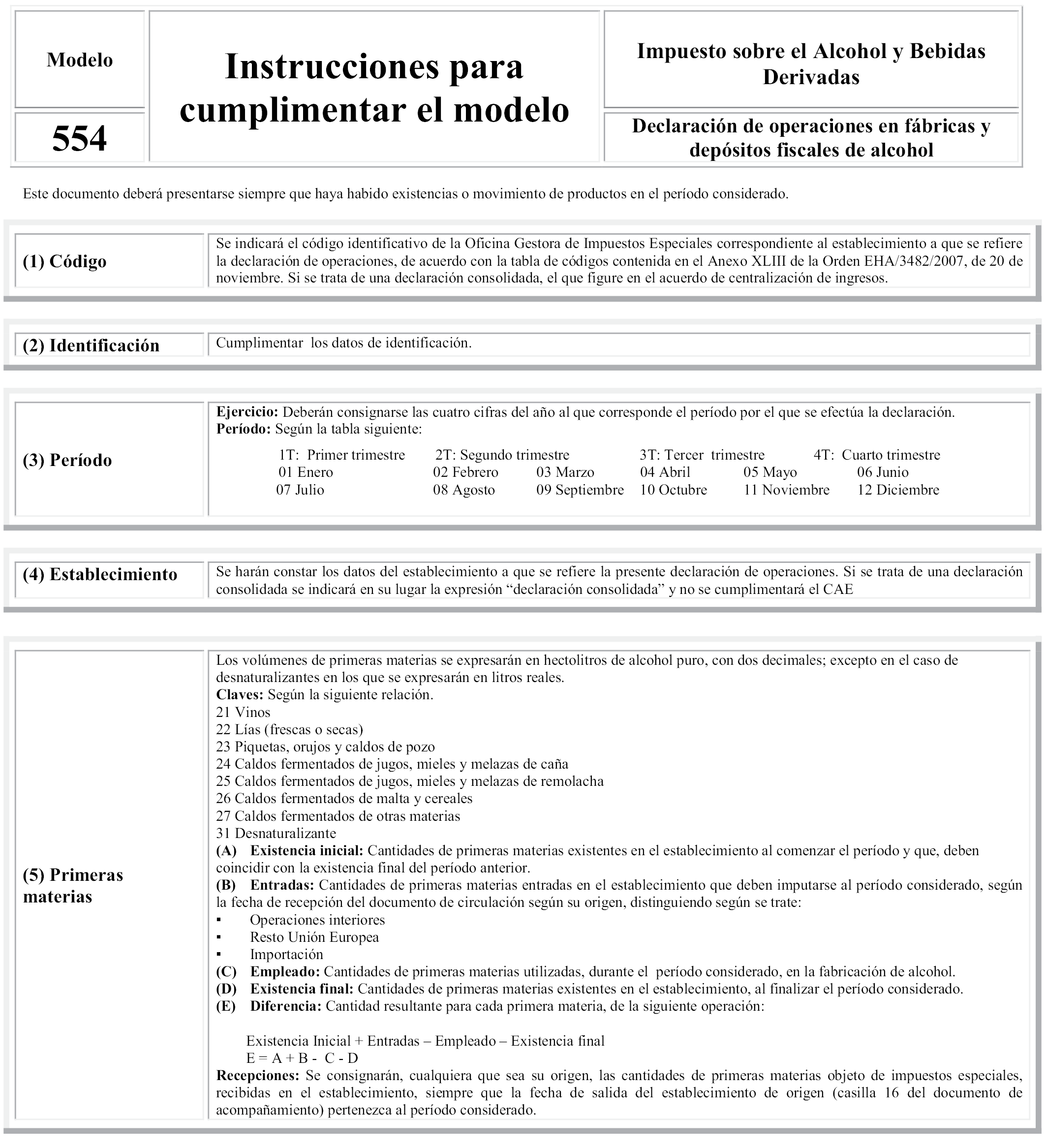

b) Modelo 554. Impuesto sobre el Alcohol y Bebidas Derivadas. Declaración de operaciones en fábricas y depósitos fiscales de alcohol. Anexo XI.

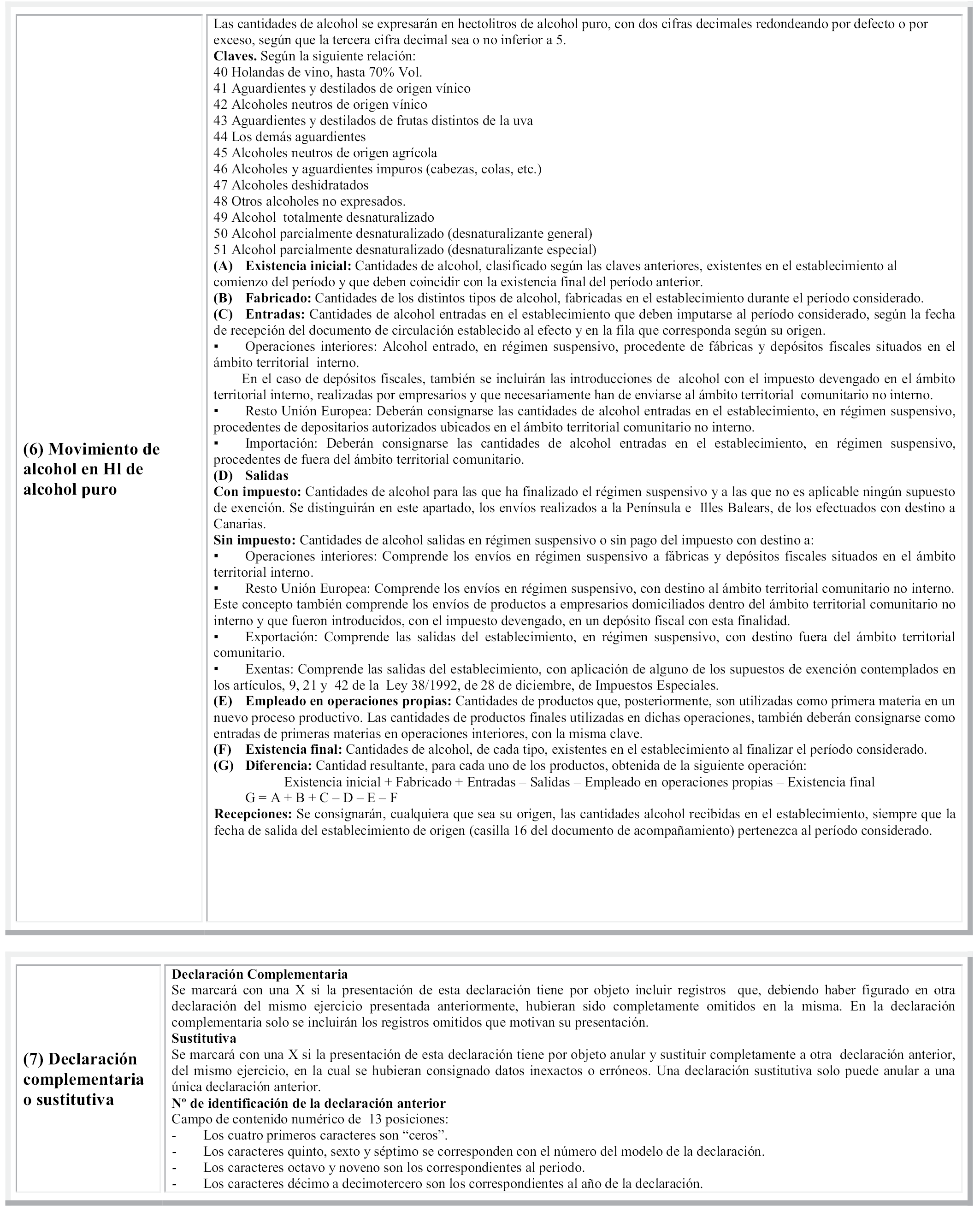

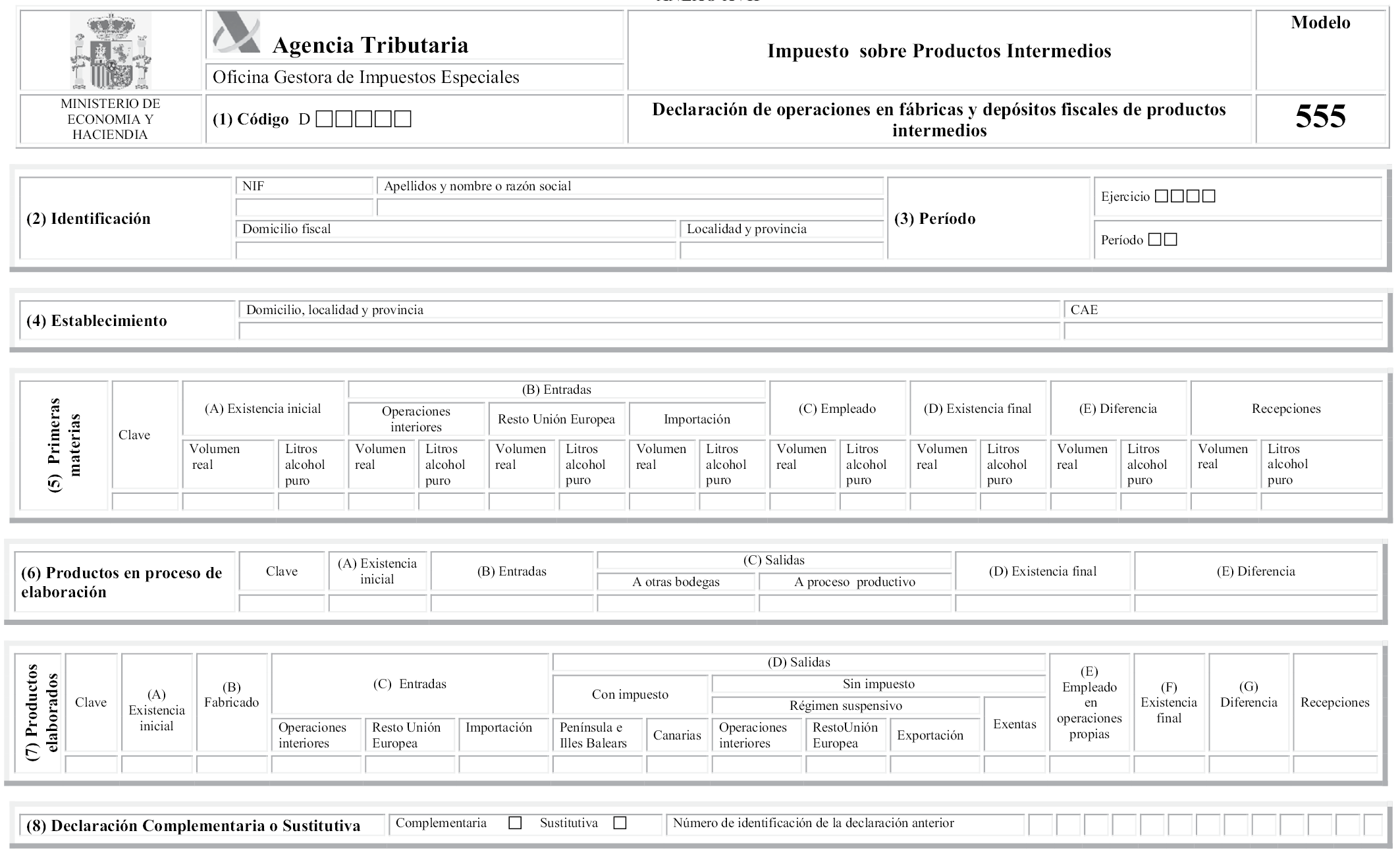

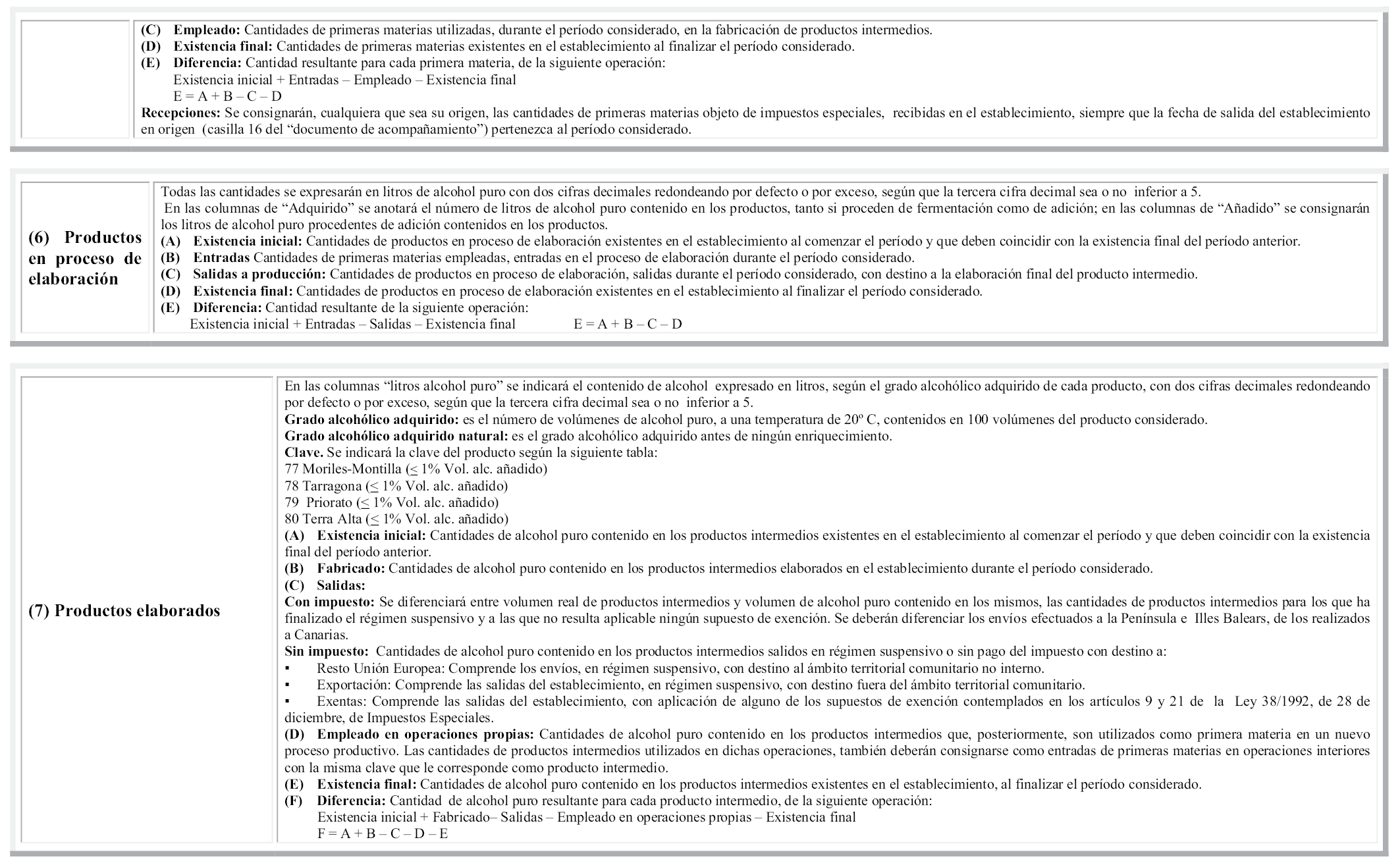

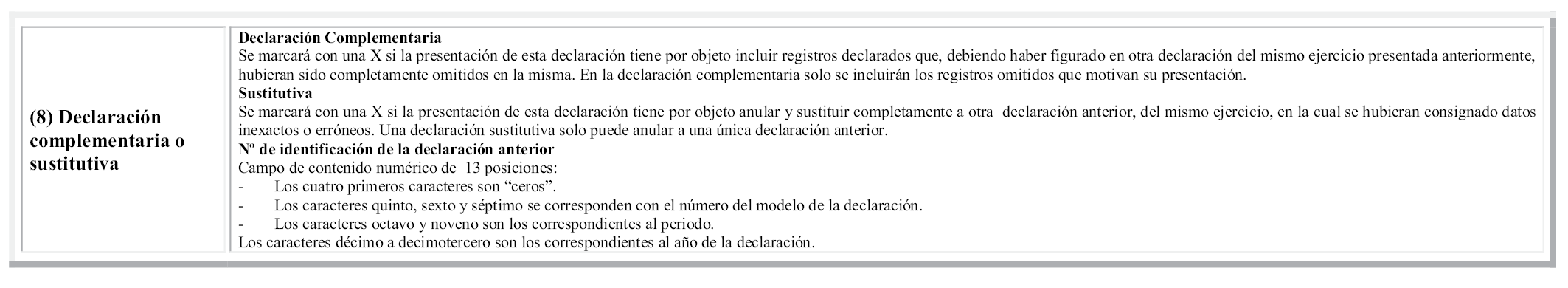

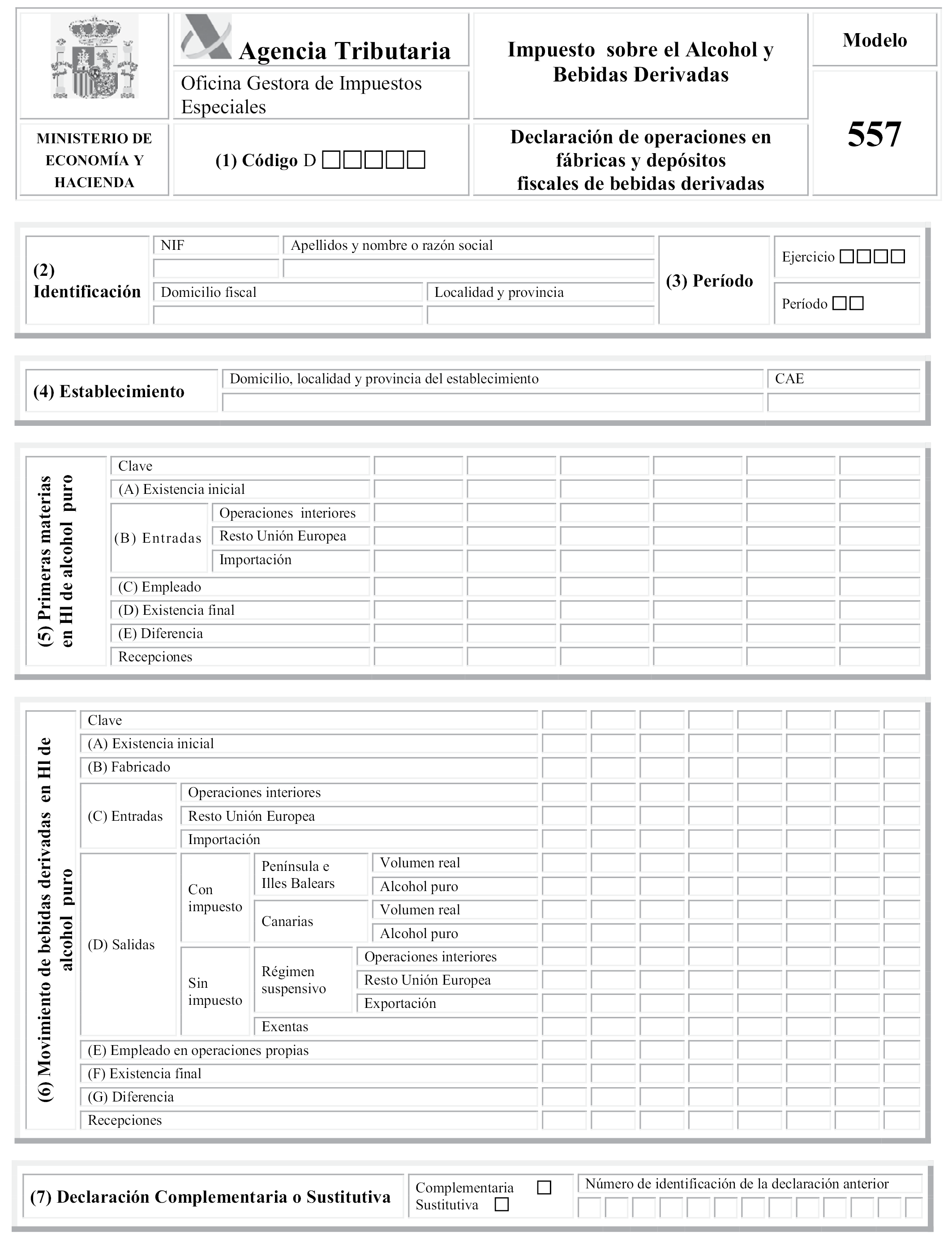

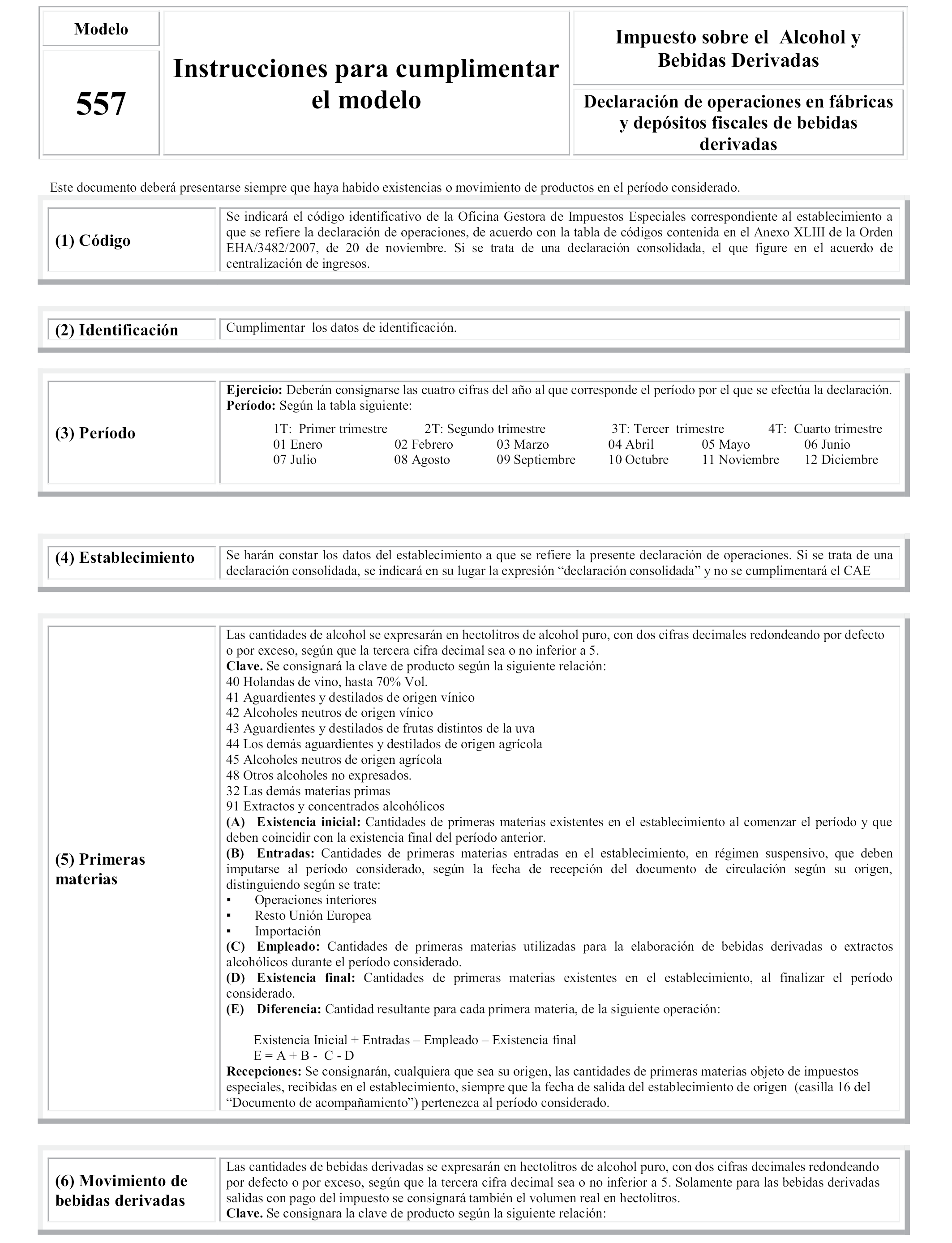

c) Modelo 555. Impuesto sobre Productos Intermedios. Declaración de operaciones en fábricas y depósitos fiscales de productos intermedios. Anexo XII.

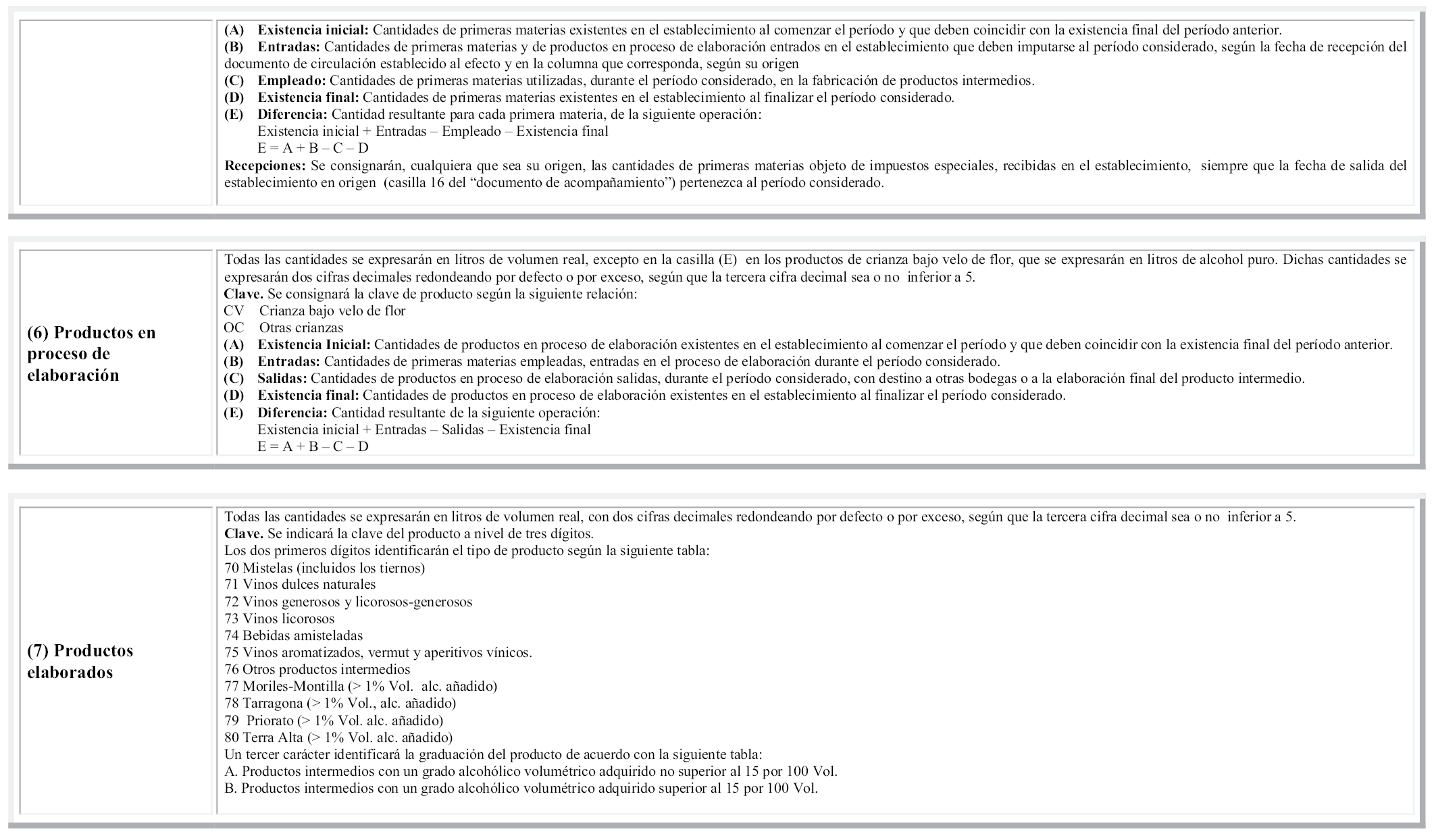

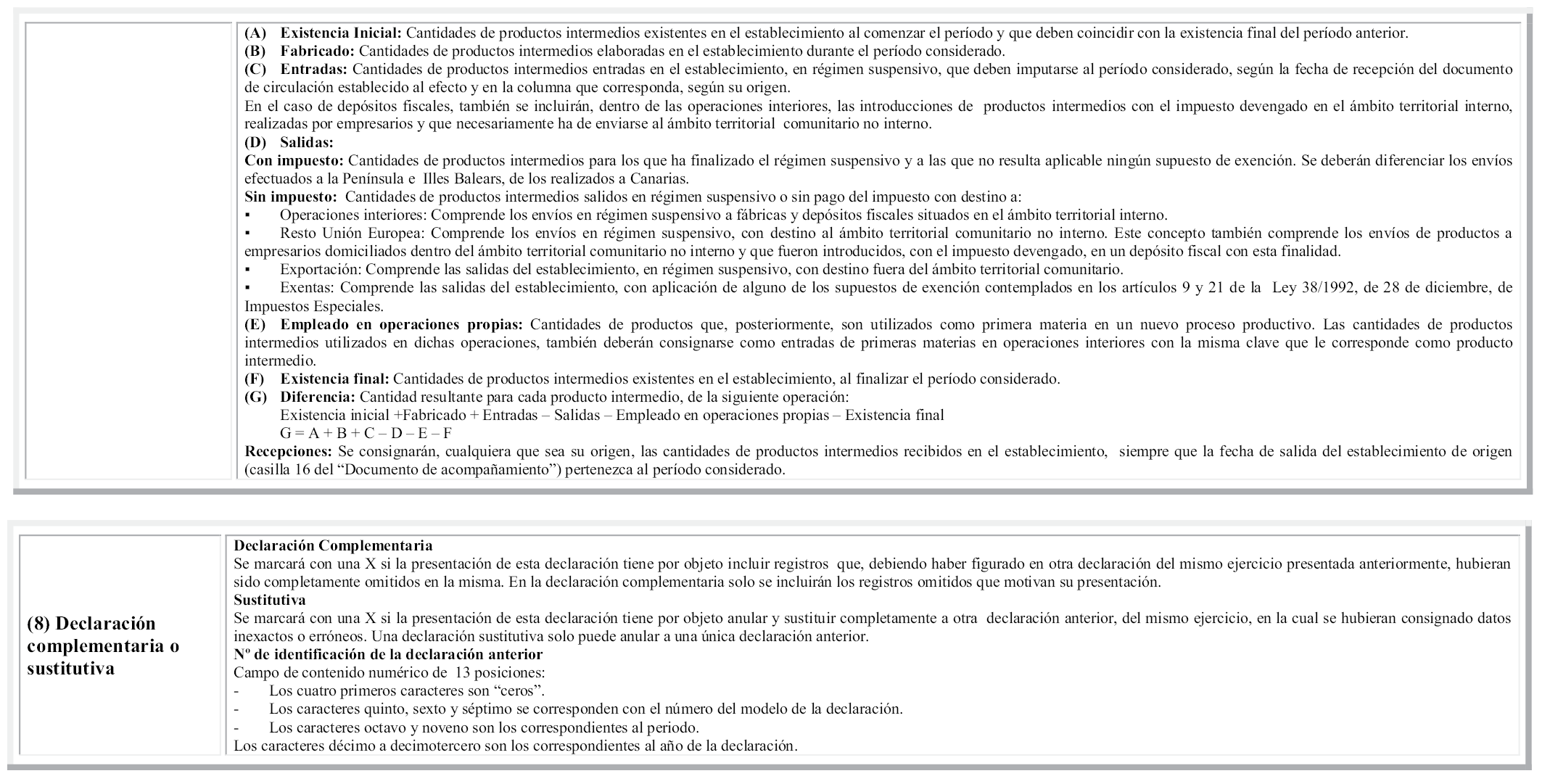

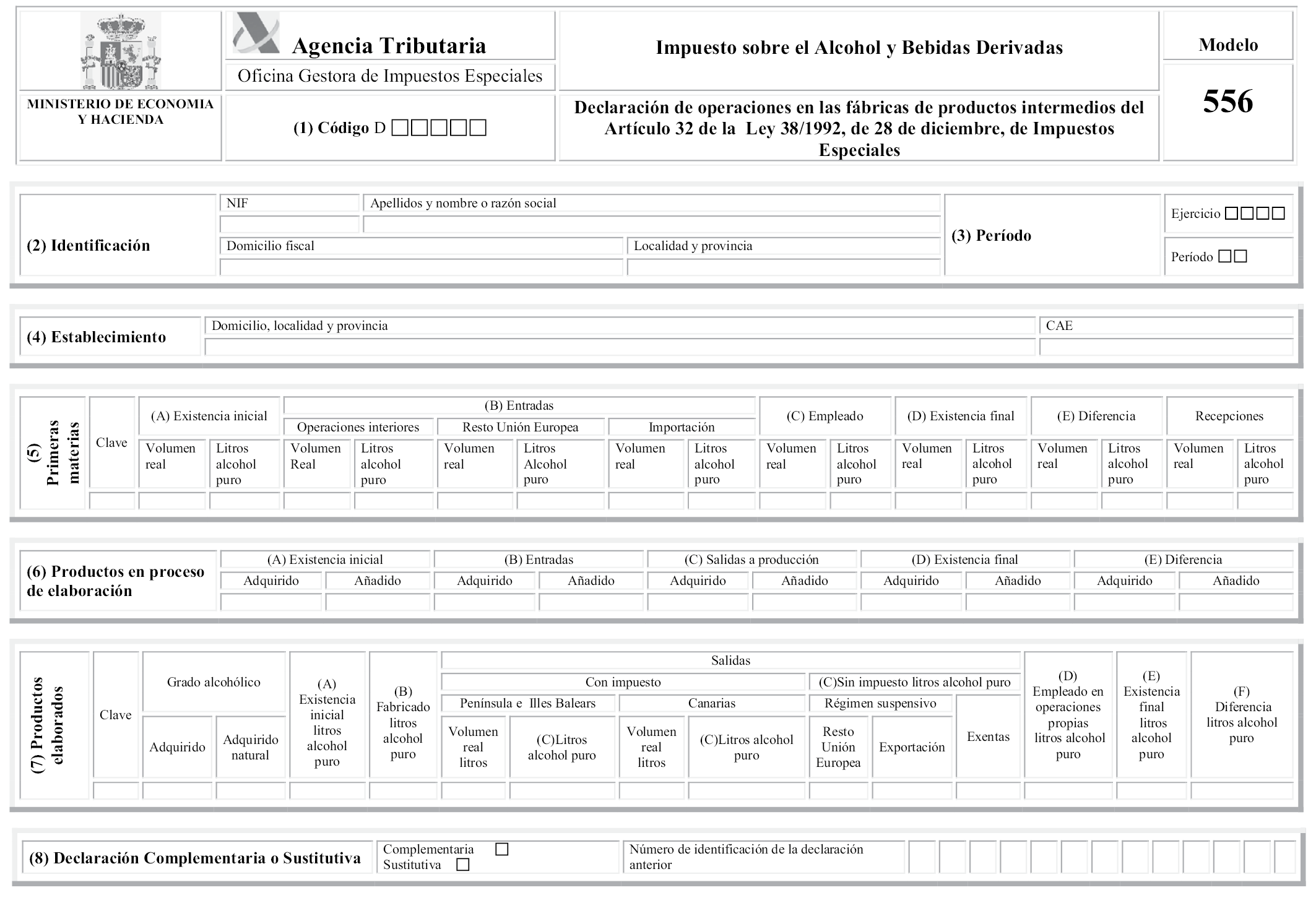

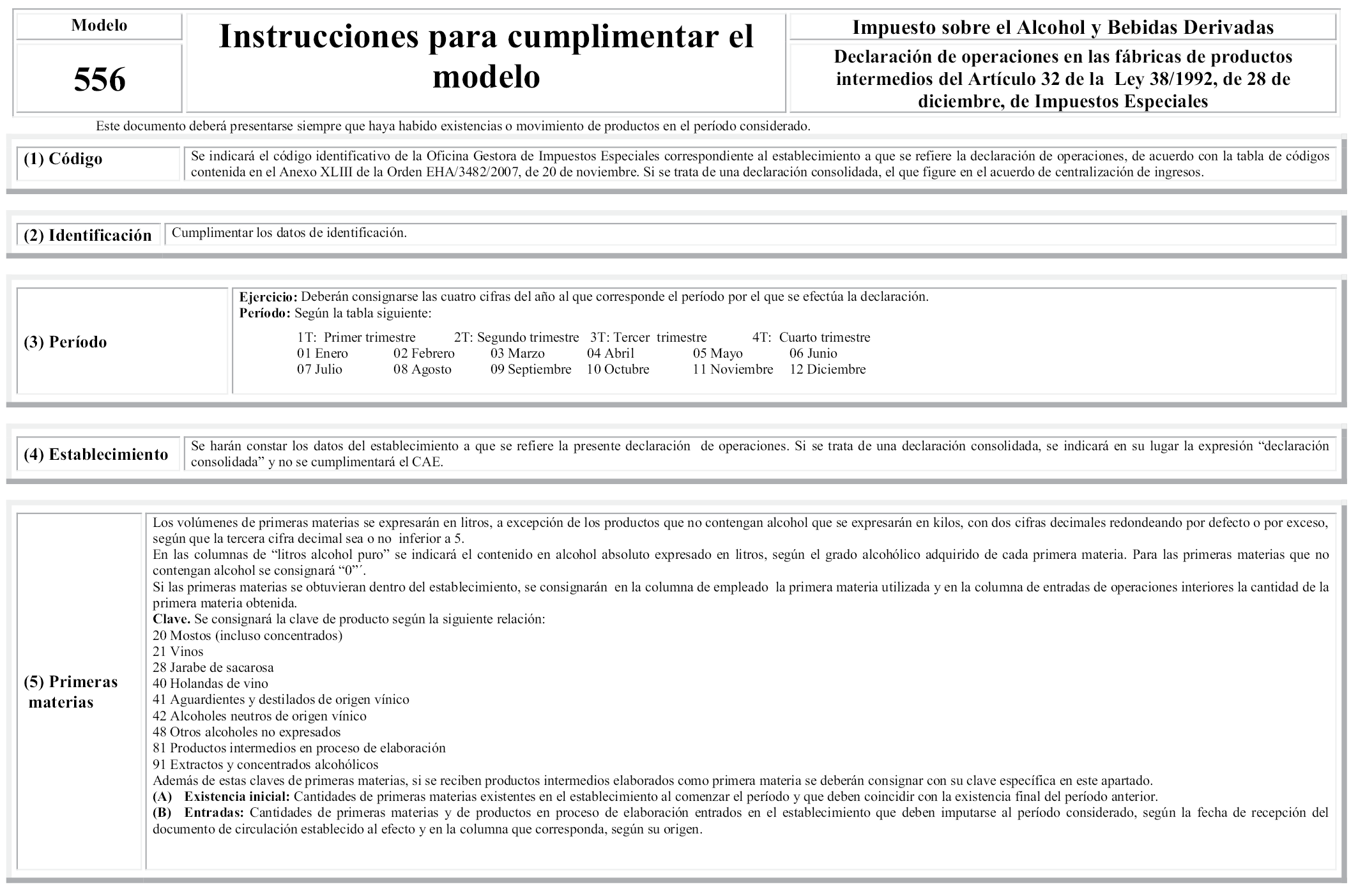

d) Modelo 556. Impuesto sobre el Alcohol y Bebidas Derivadas. Declaración de operaciones en las fábricas de productos intermedios del artículo 32 de la Ley 38/1992, de 28 de diciembre, de Impuestos Especiales. Anexo XIII.

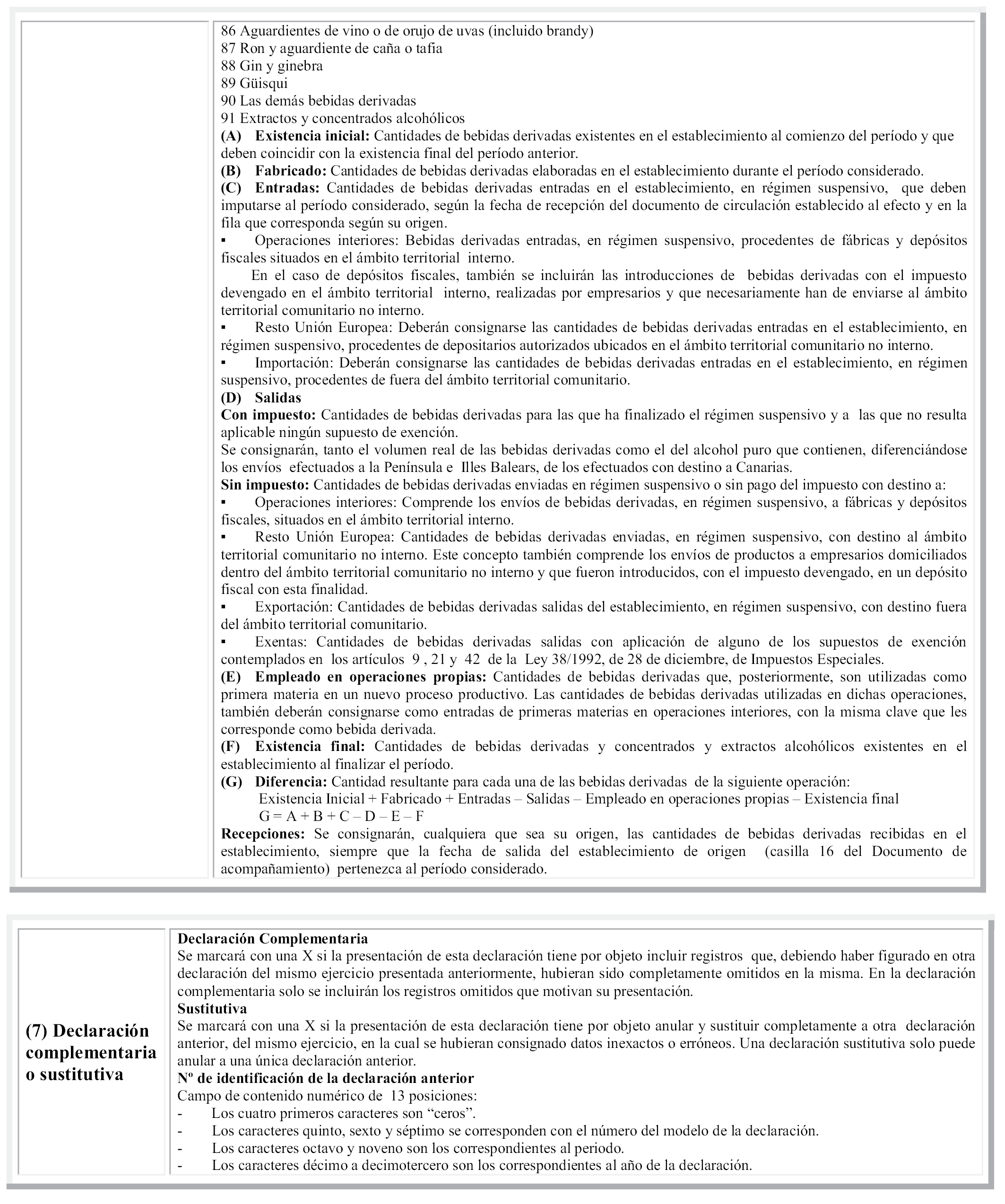

e) Modelo 557. Impuesto sobre el Alcohol y Bebidas Derivadas. Declaración de operaciones en fábricas y depósitos fiscales de bebidas derivadas. Anexo XIV.

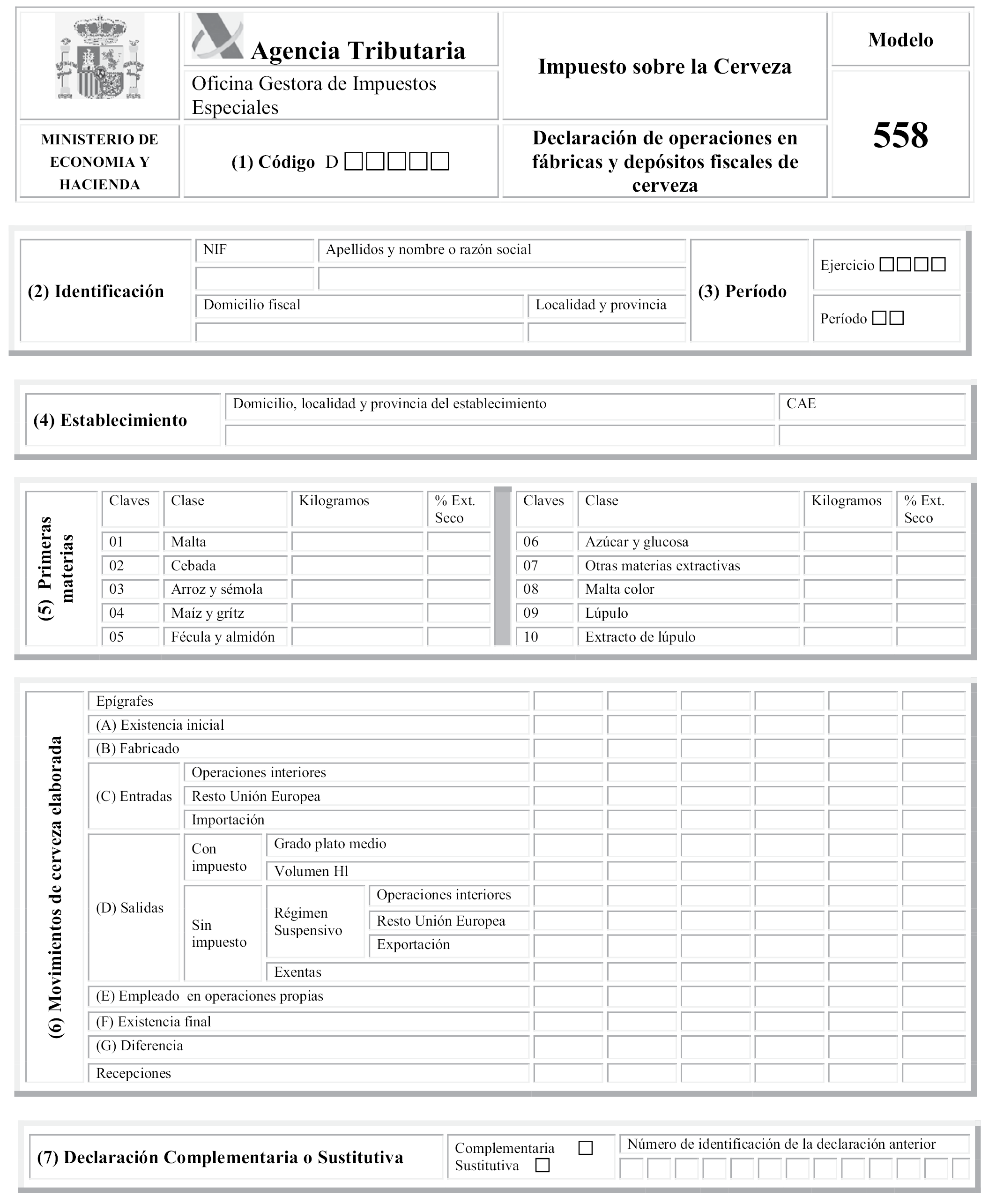

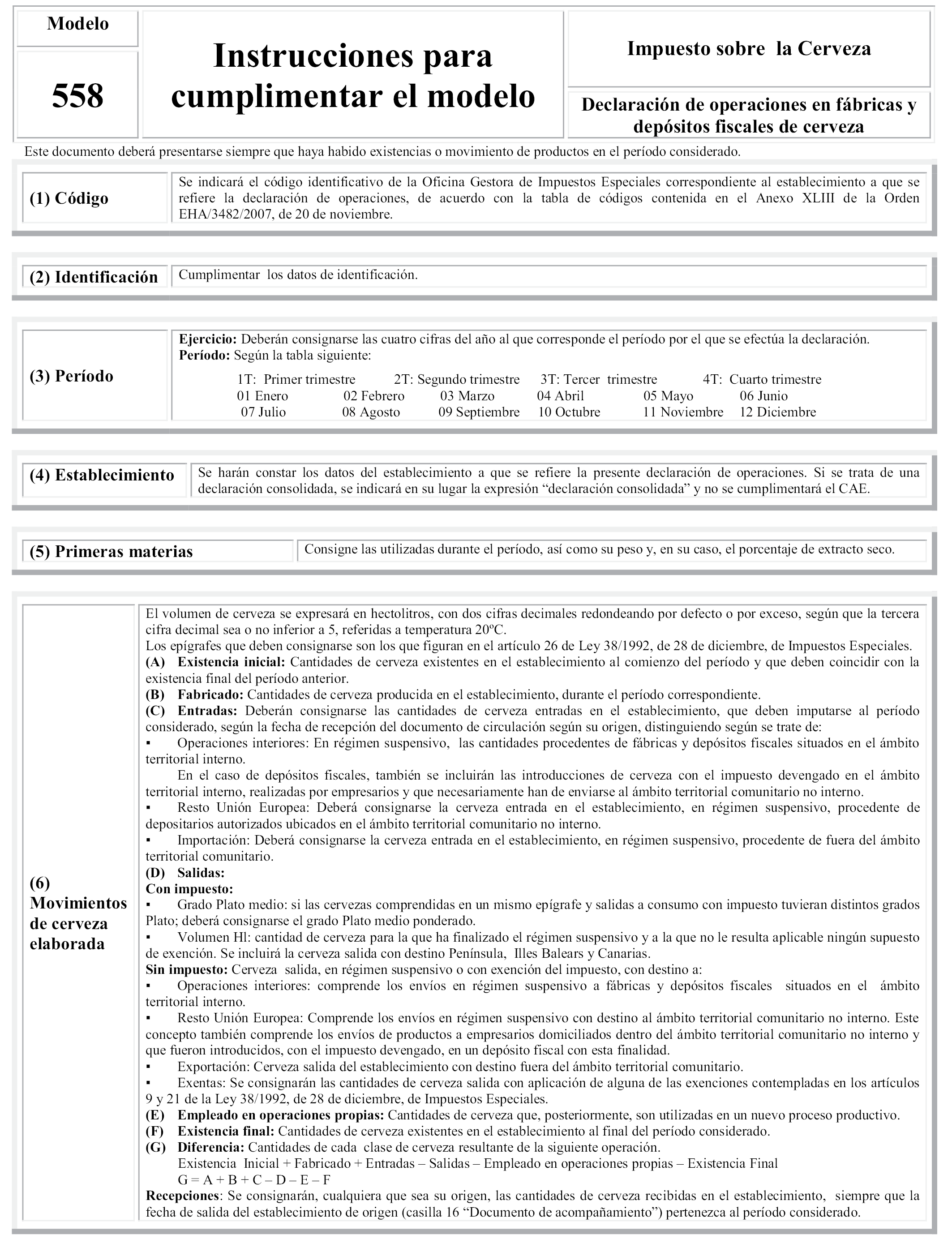

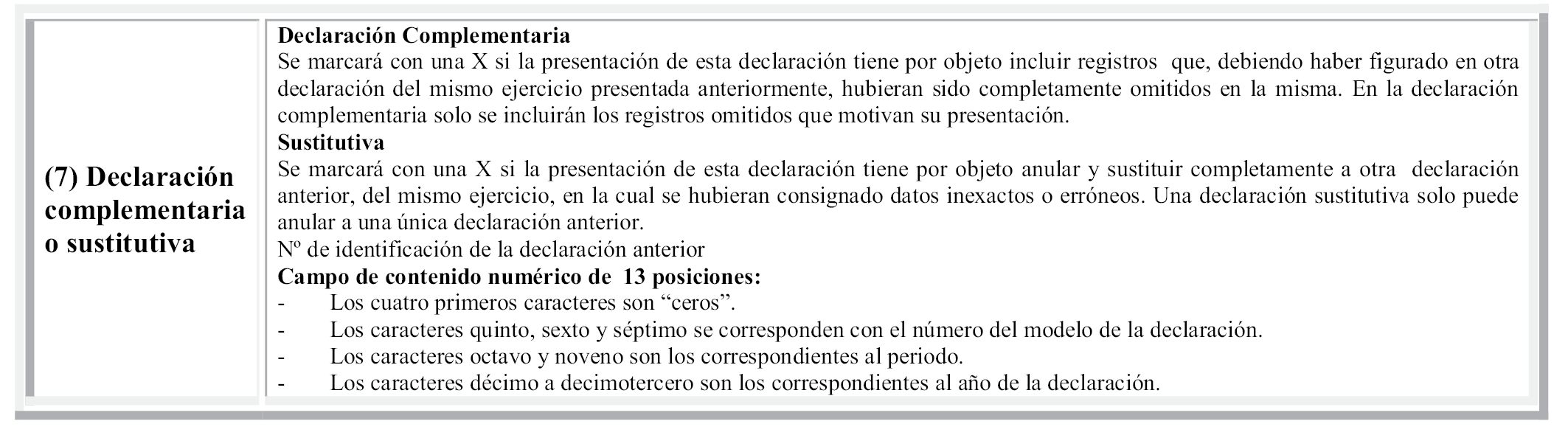

f) Modelo 558. Impuesto sobre la Cerveza. Declaración de operaciones en fábricas y depósitos fiscales de cerveza. Anexo XV.

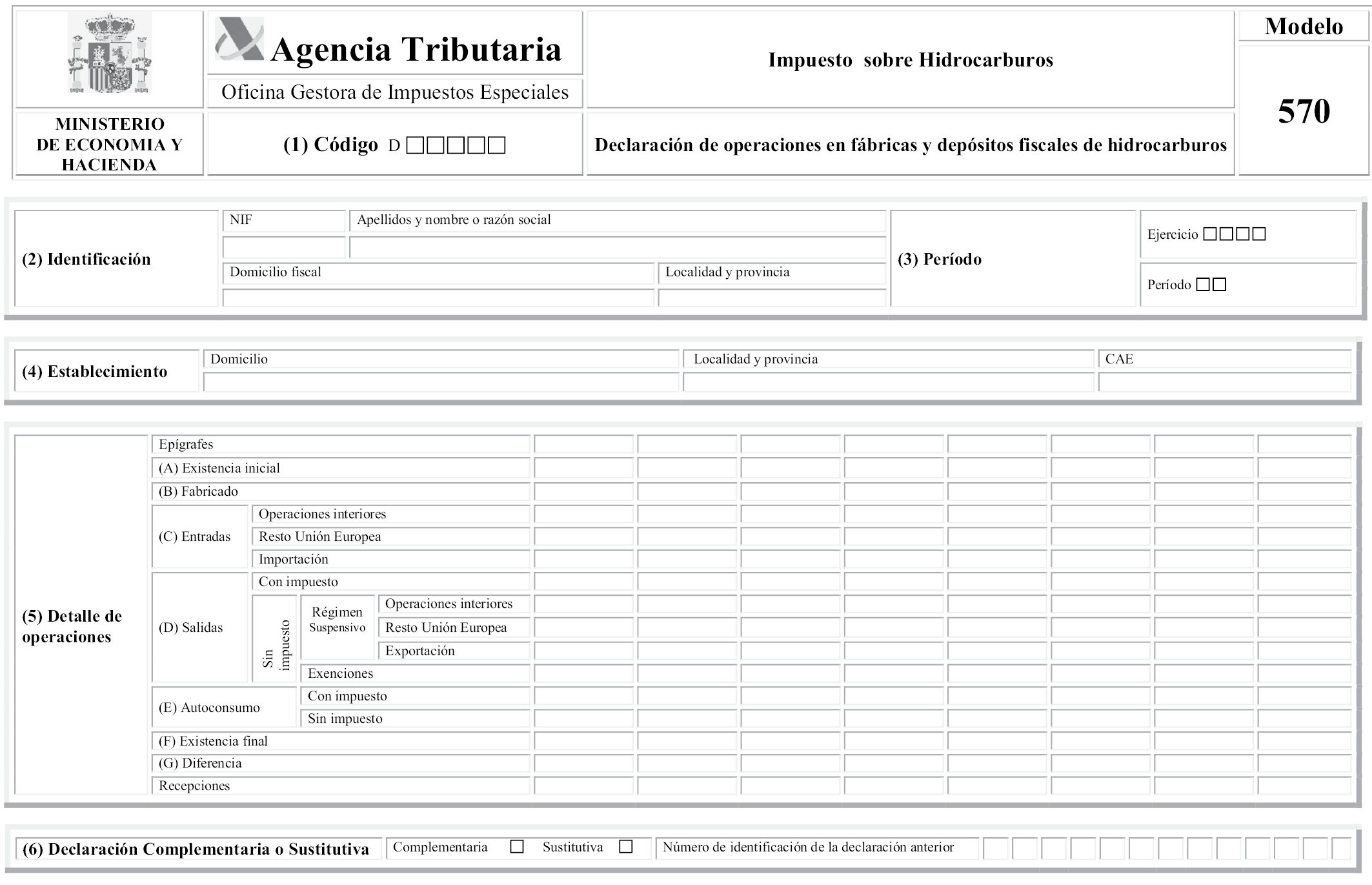

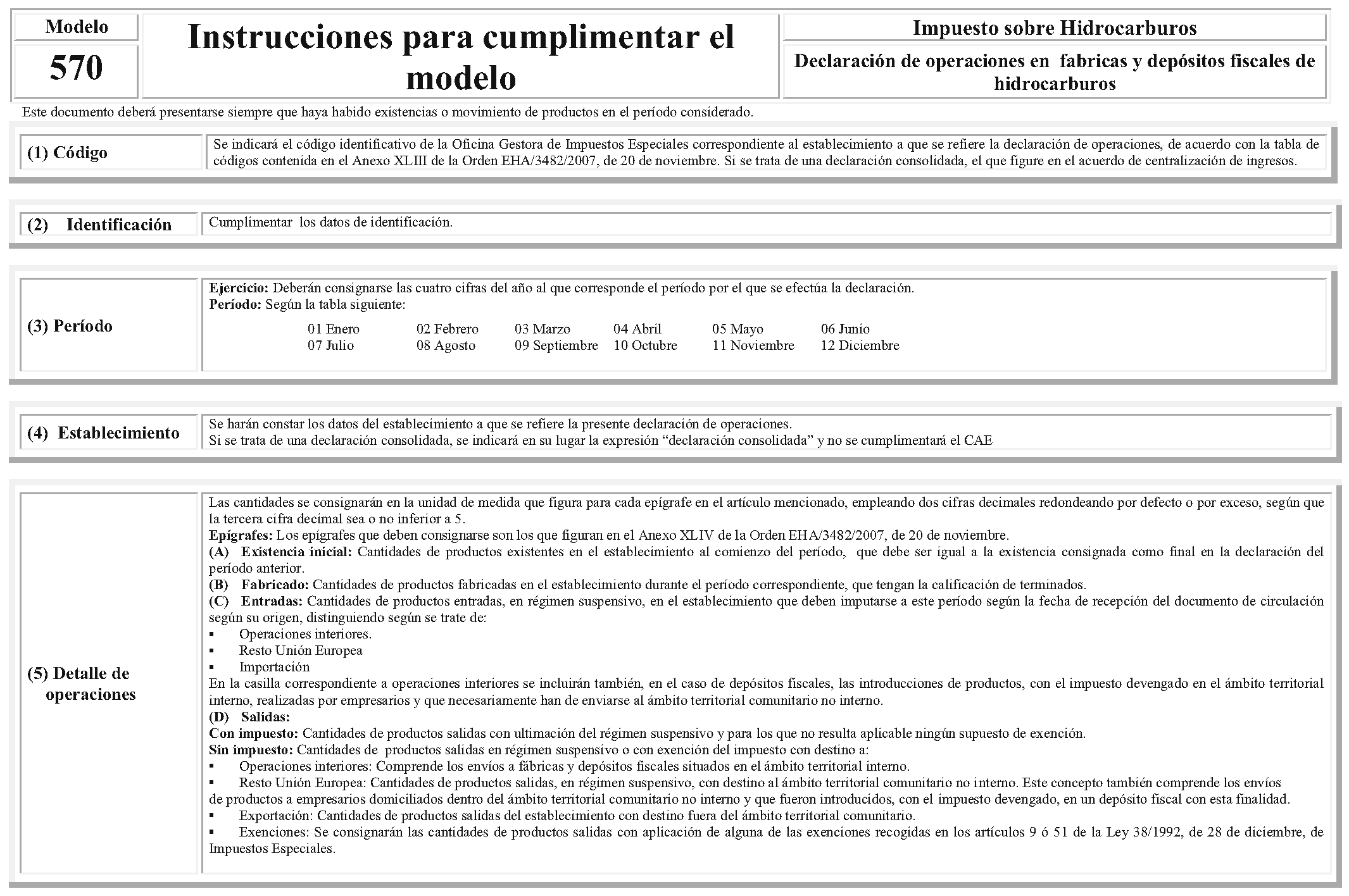

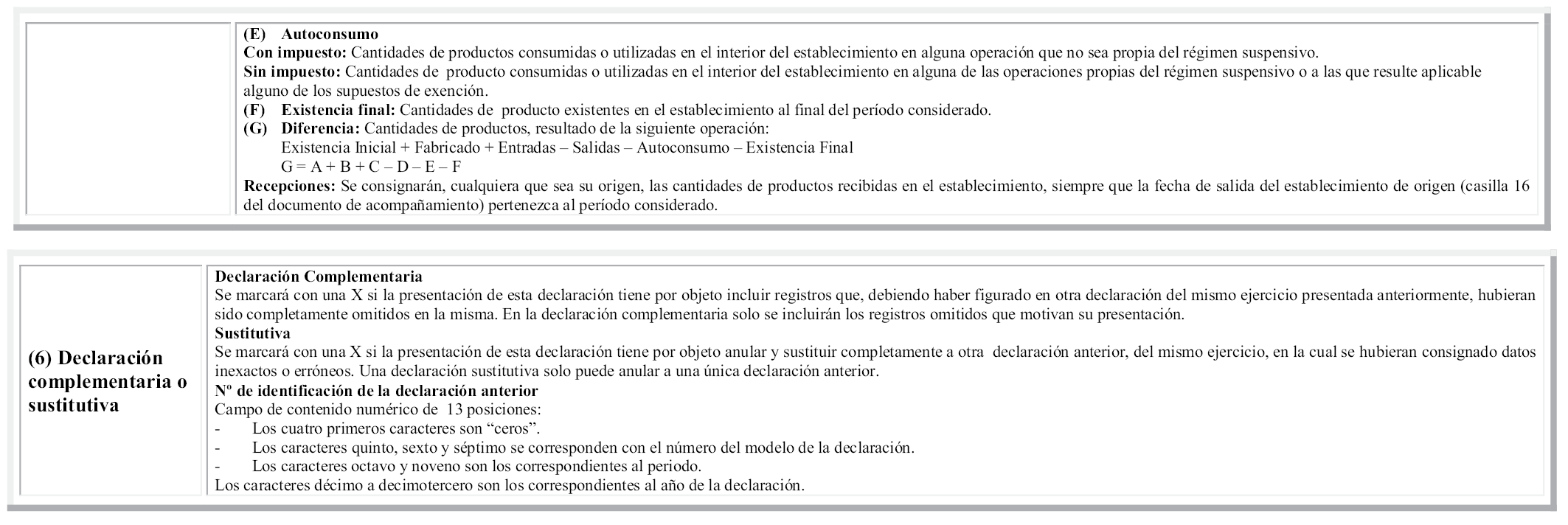

g) Modelo 570. Impuesto sobre Hidrocarburos. Declaración de operaciones en fábricas y depósitos fiscales de hidrocarburos. Anexo XVI.

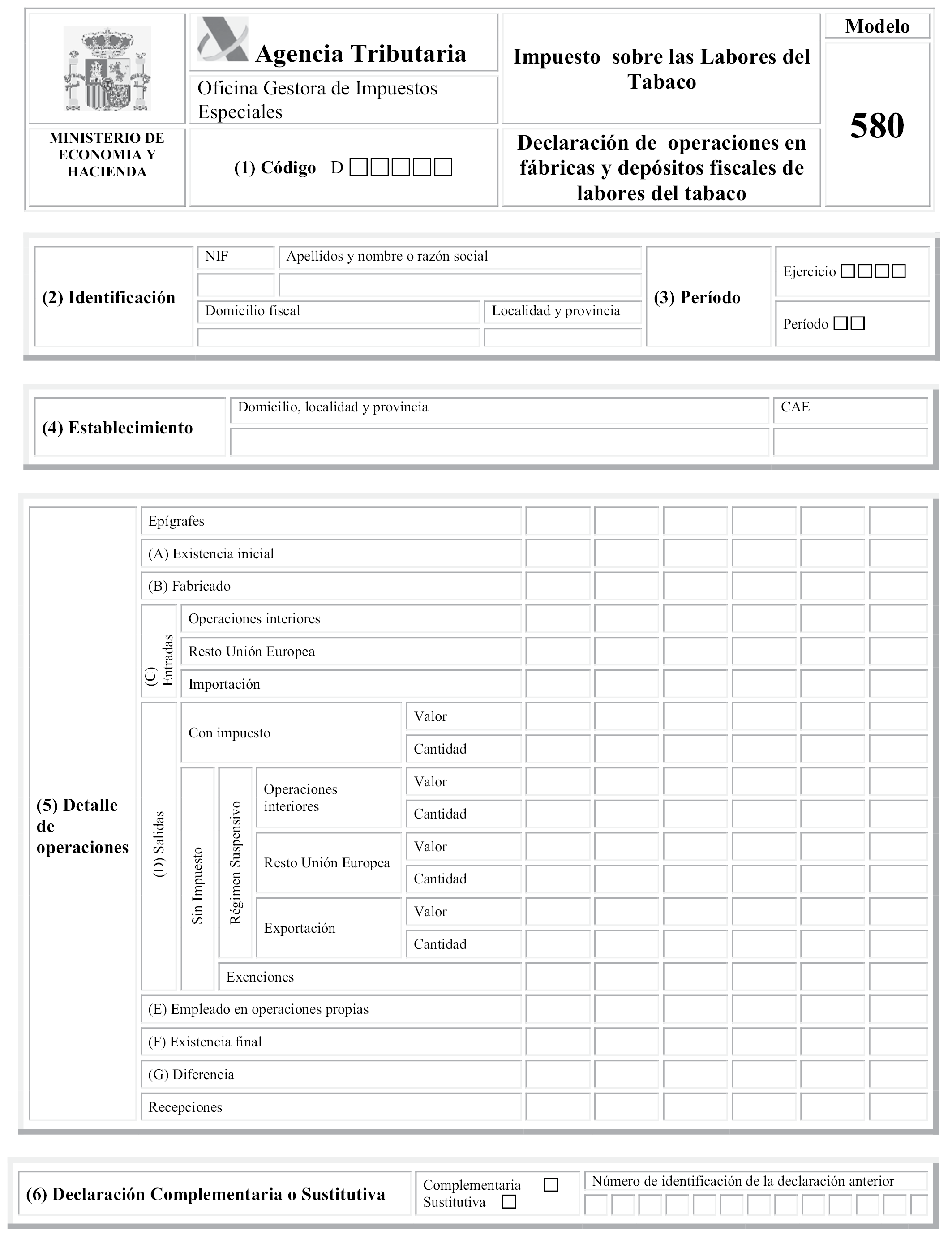

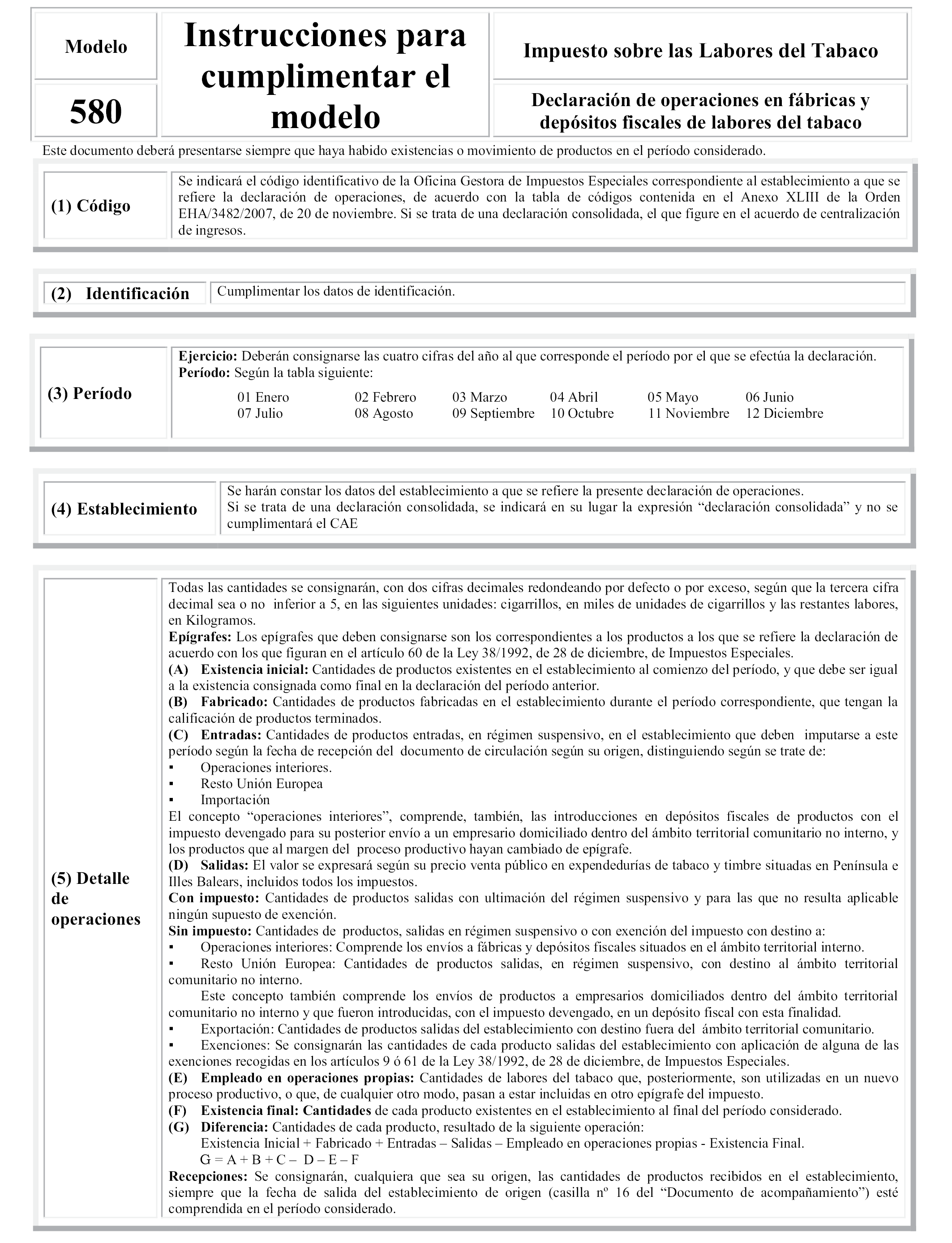

h) Modelo 580. Impuesto sobre las Labores del Tabaco. Declaración de operaciones en fábricas y depósitos fiscales de labores del tabaco. Anexo XVII.

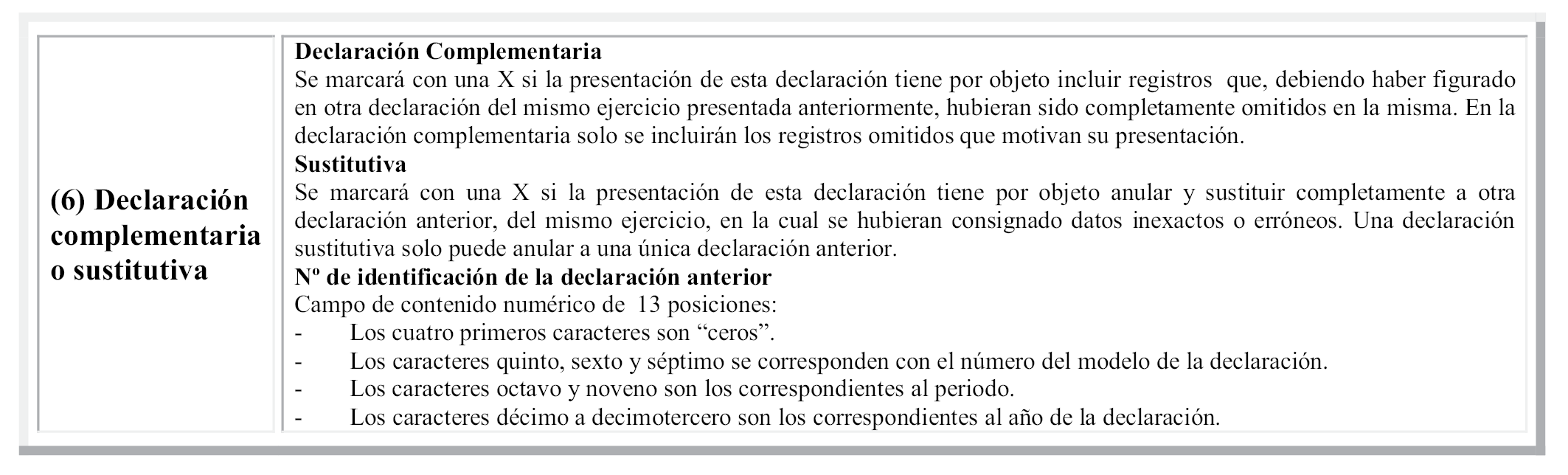

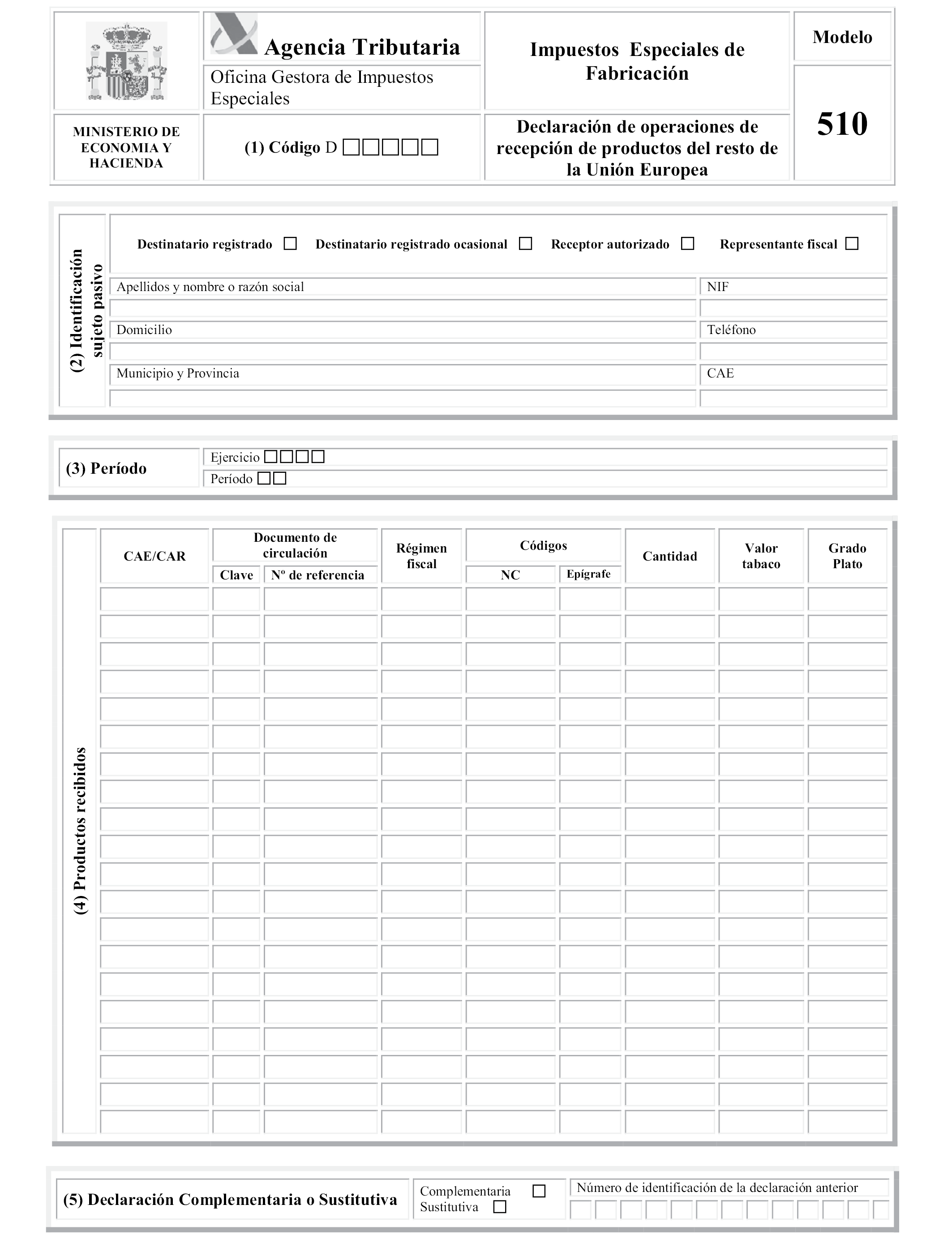

i) Modelo 510. Impuestos Especiales de Fabricación. Declaración de operaciones de recepción de productos del resto de la Unión Europea. Anexo XVIII.

4. La declaración de operaciones 510 será presentada exclusivamente por los destinatarios registrados, los destinatarios registrados ocasionales, los receptores autorizados de envíos garantizados y los representantes fiscales, no debiendo reflejar mas movimientos que las recepciones y entregas de productos procedentes de otros Estados miembros de la Unión Europea.

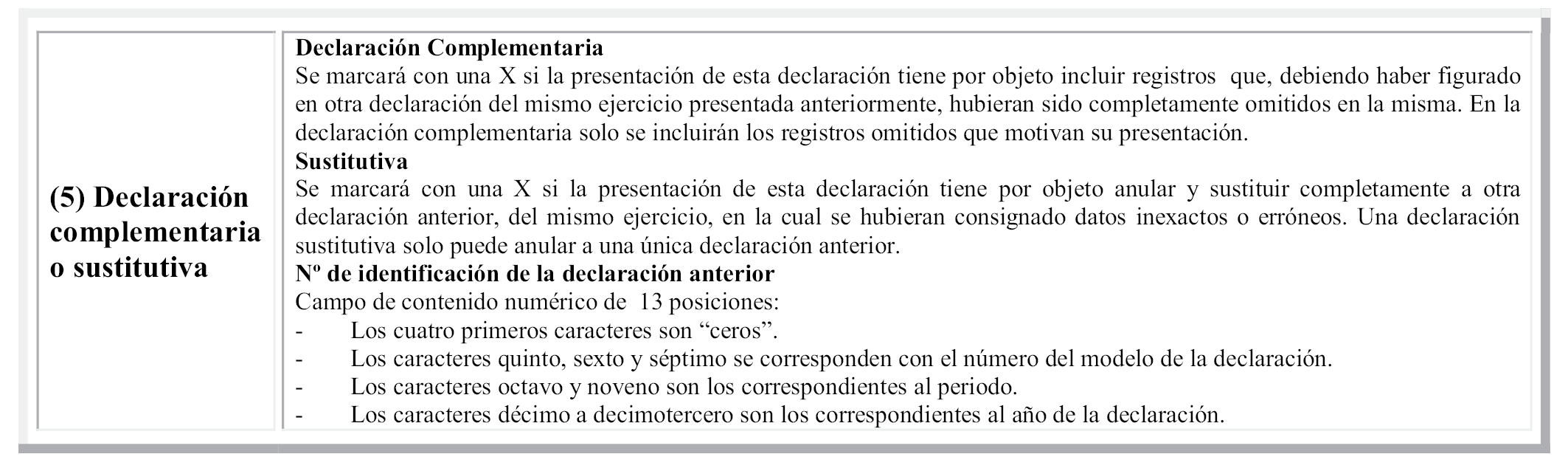

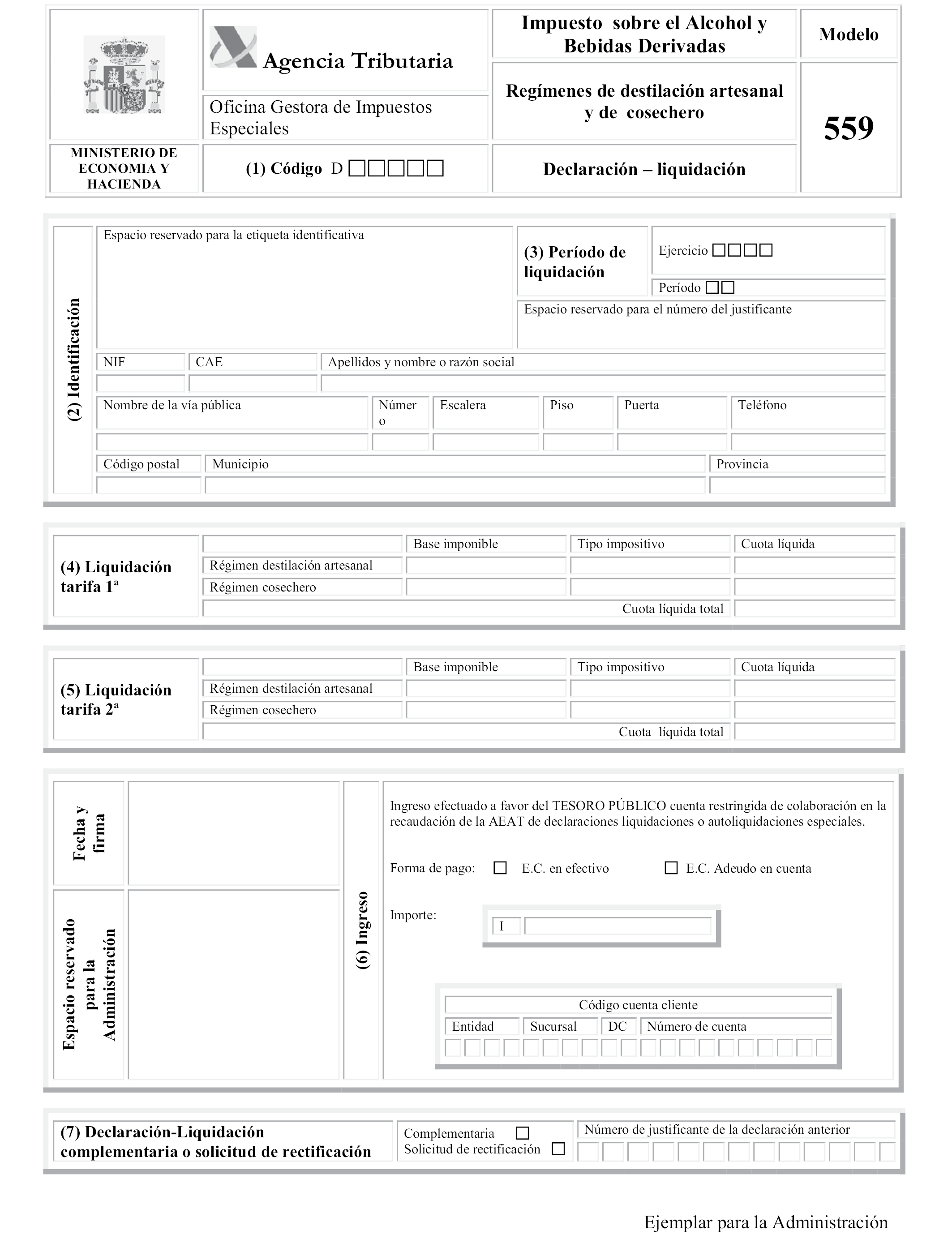

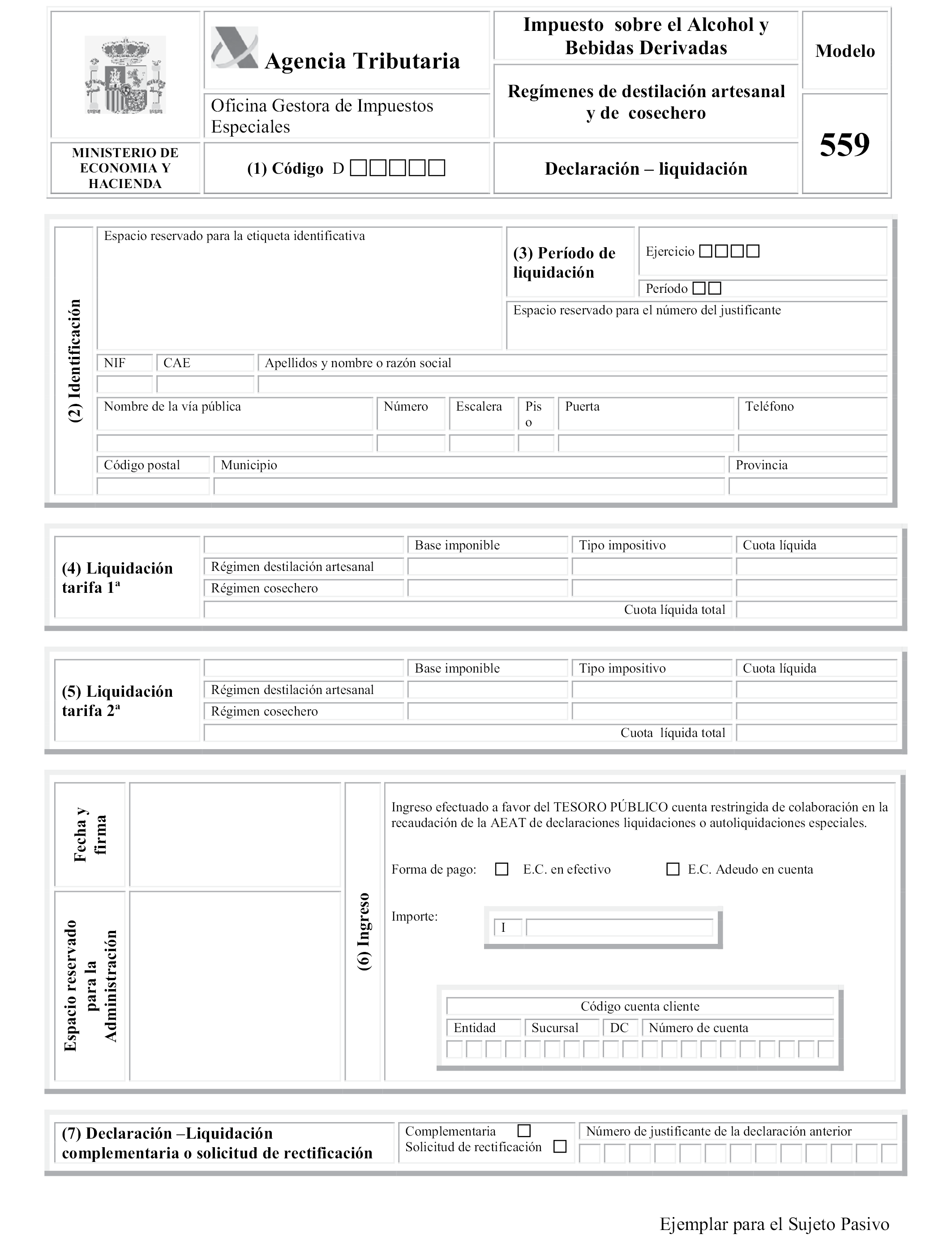

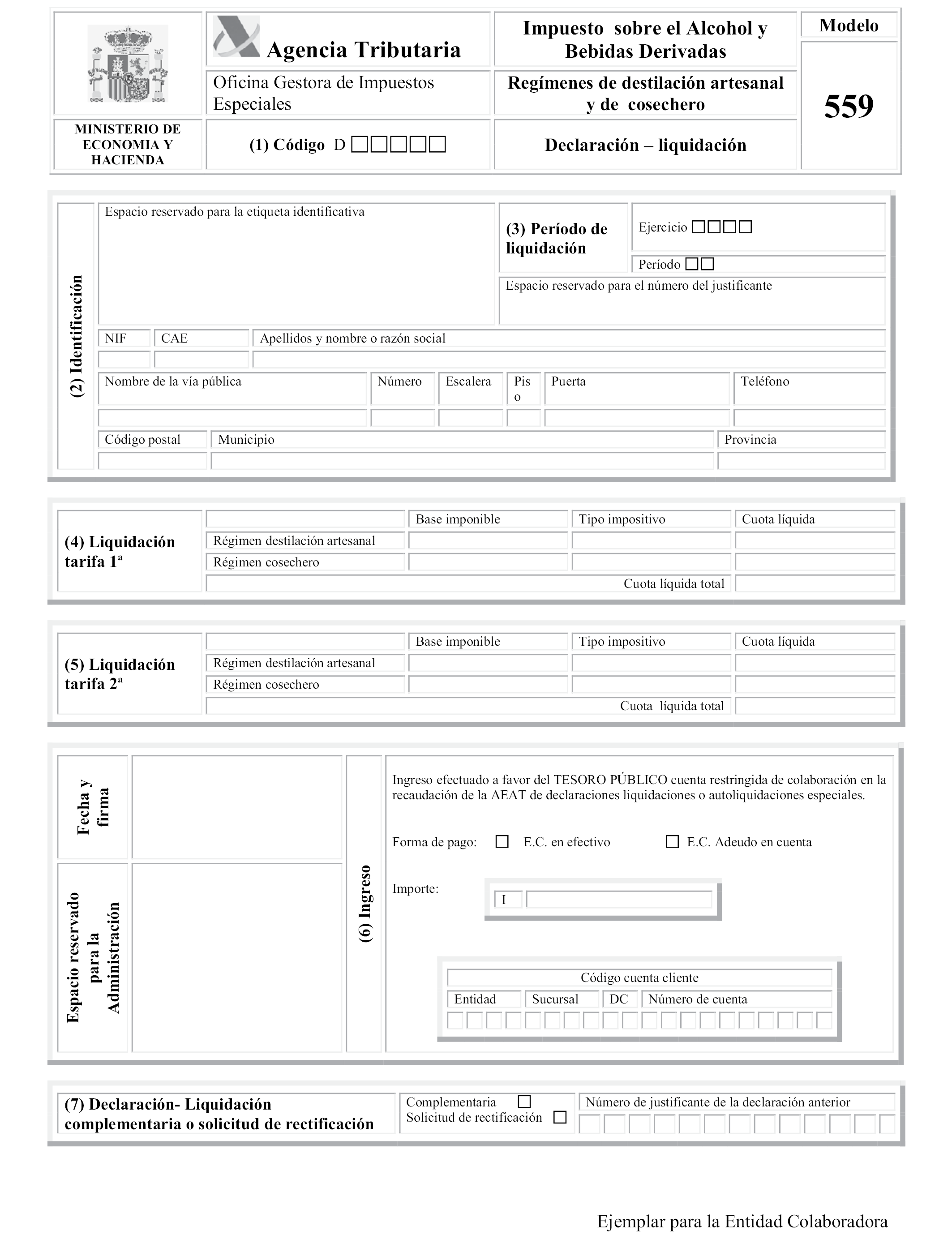

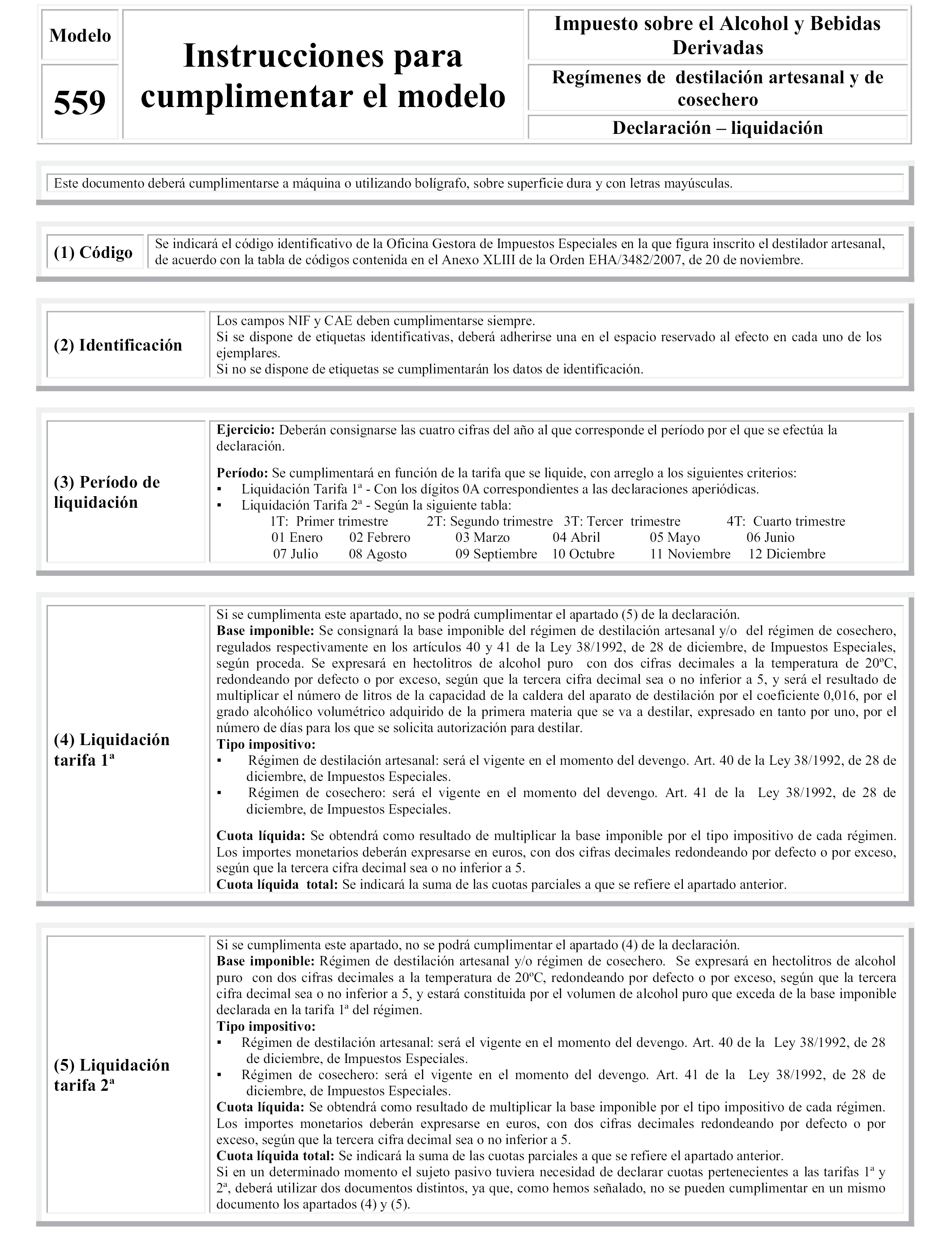

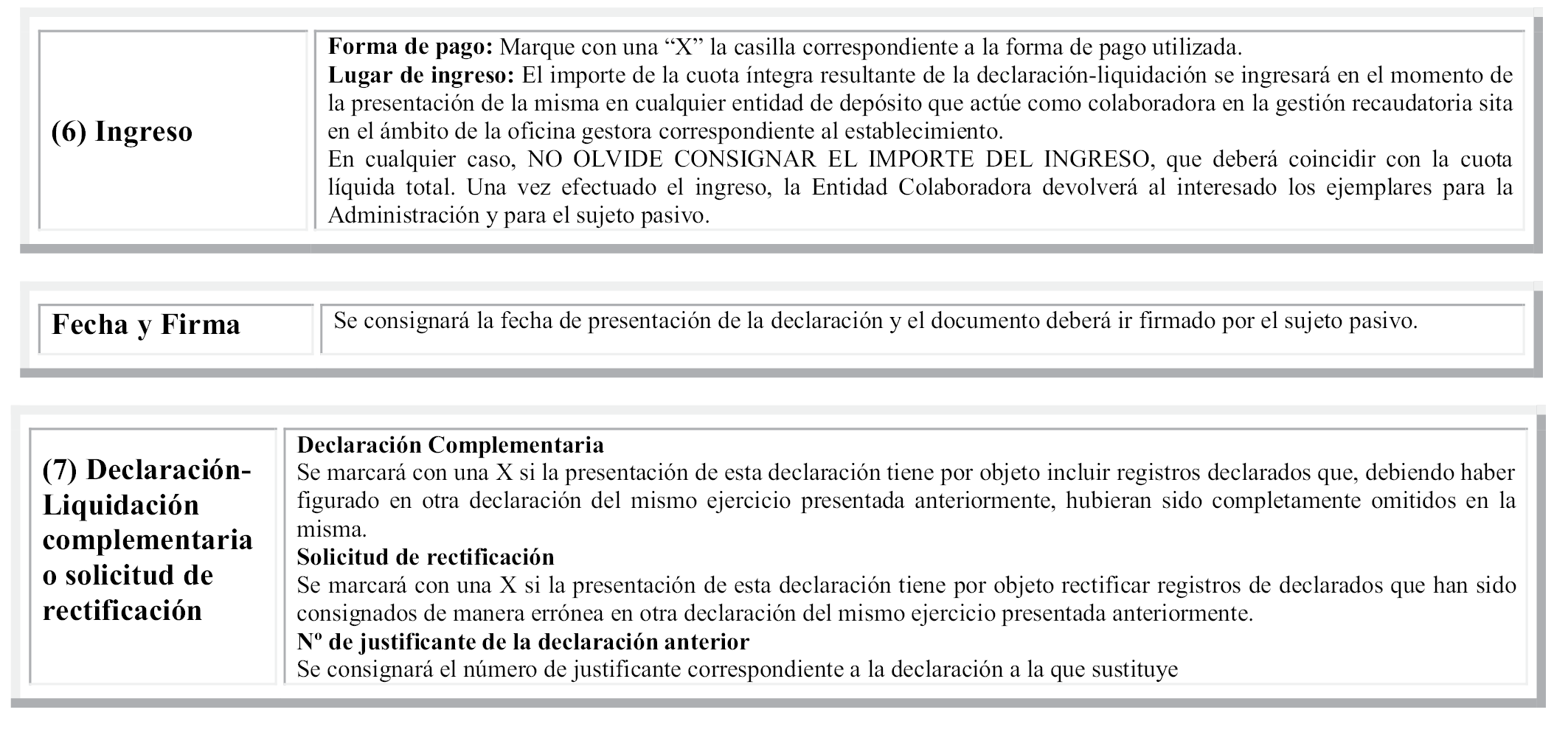

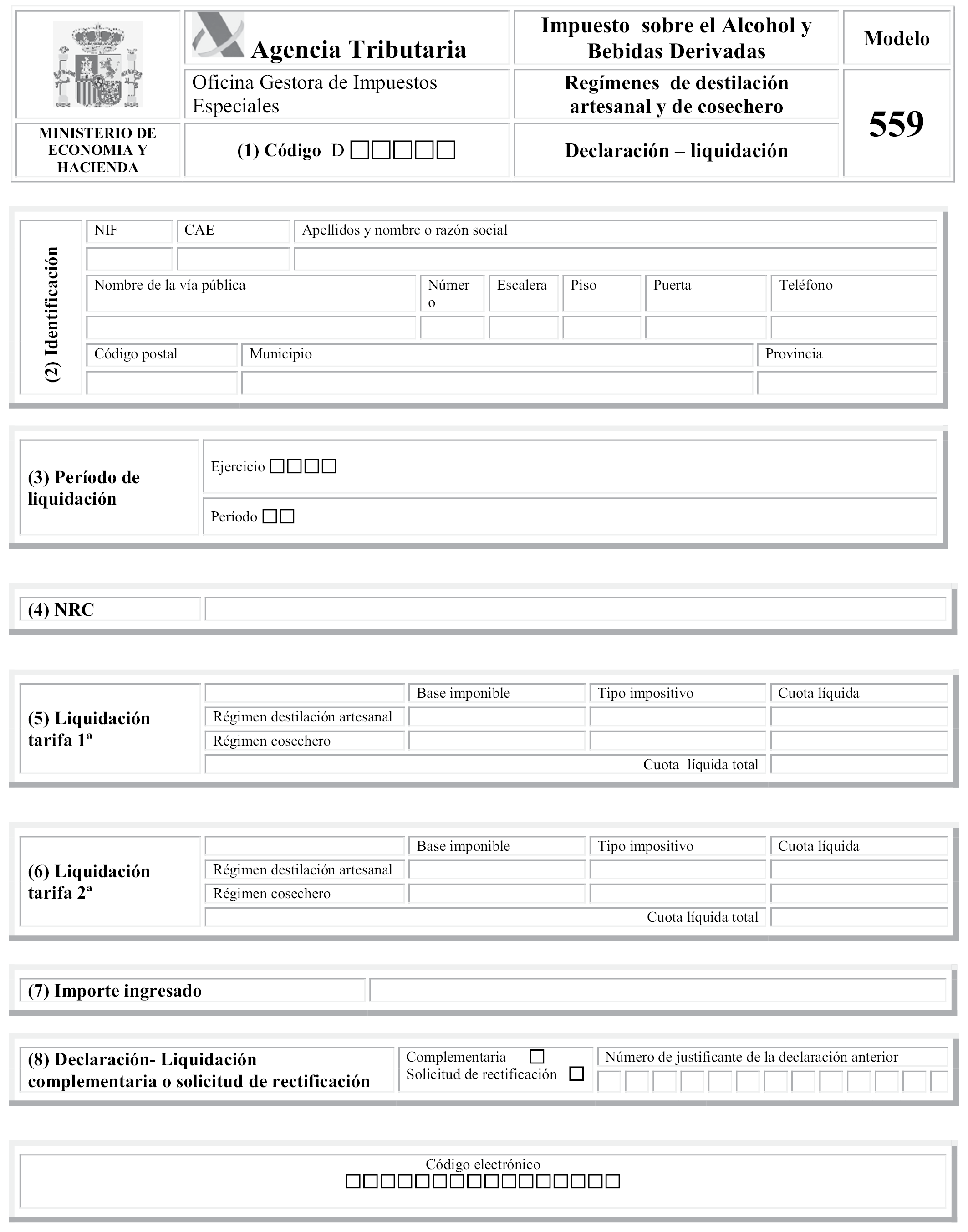

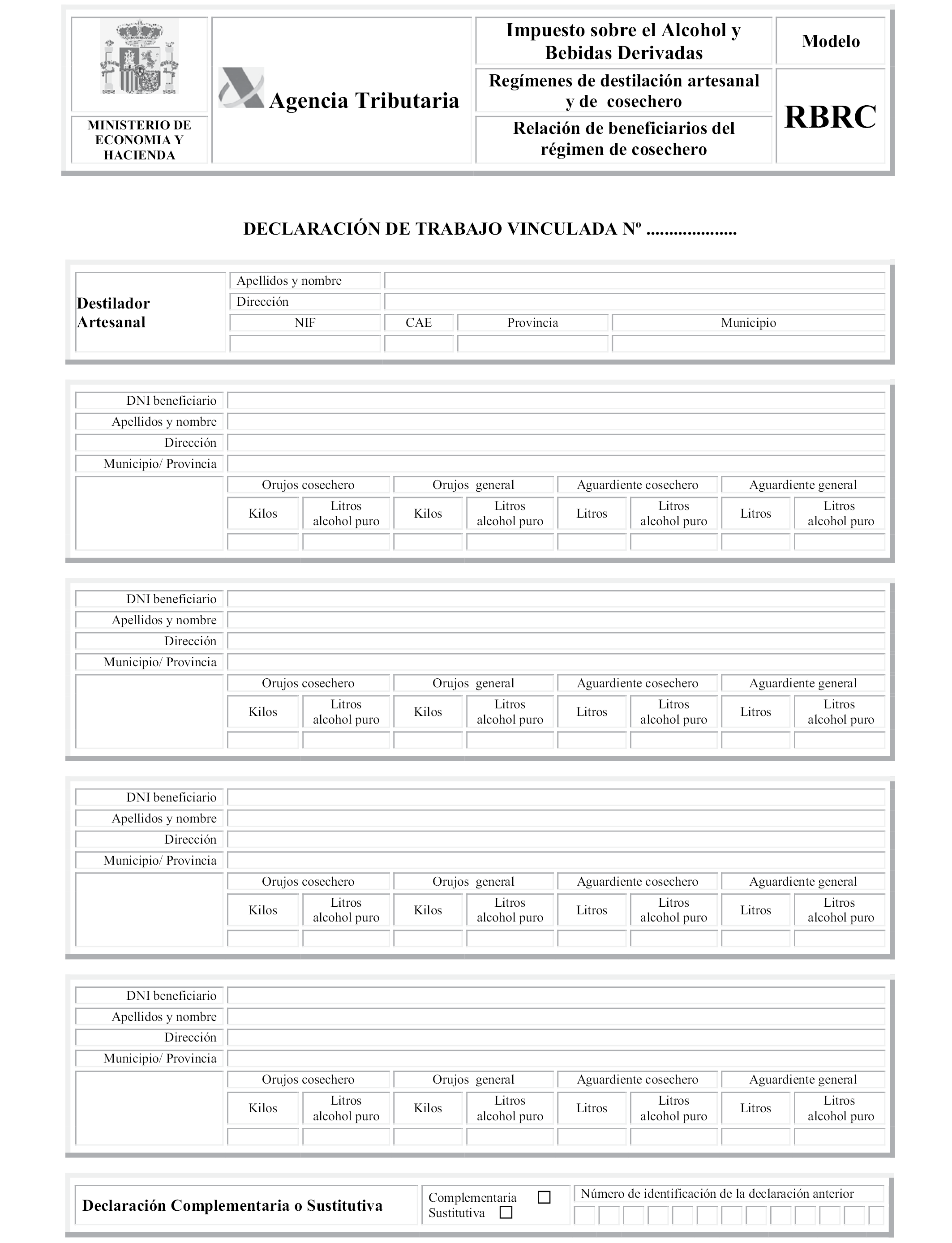

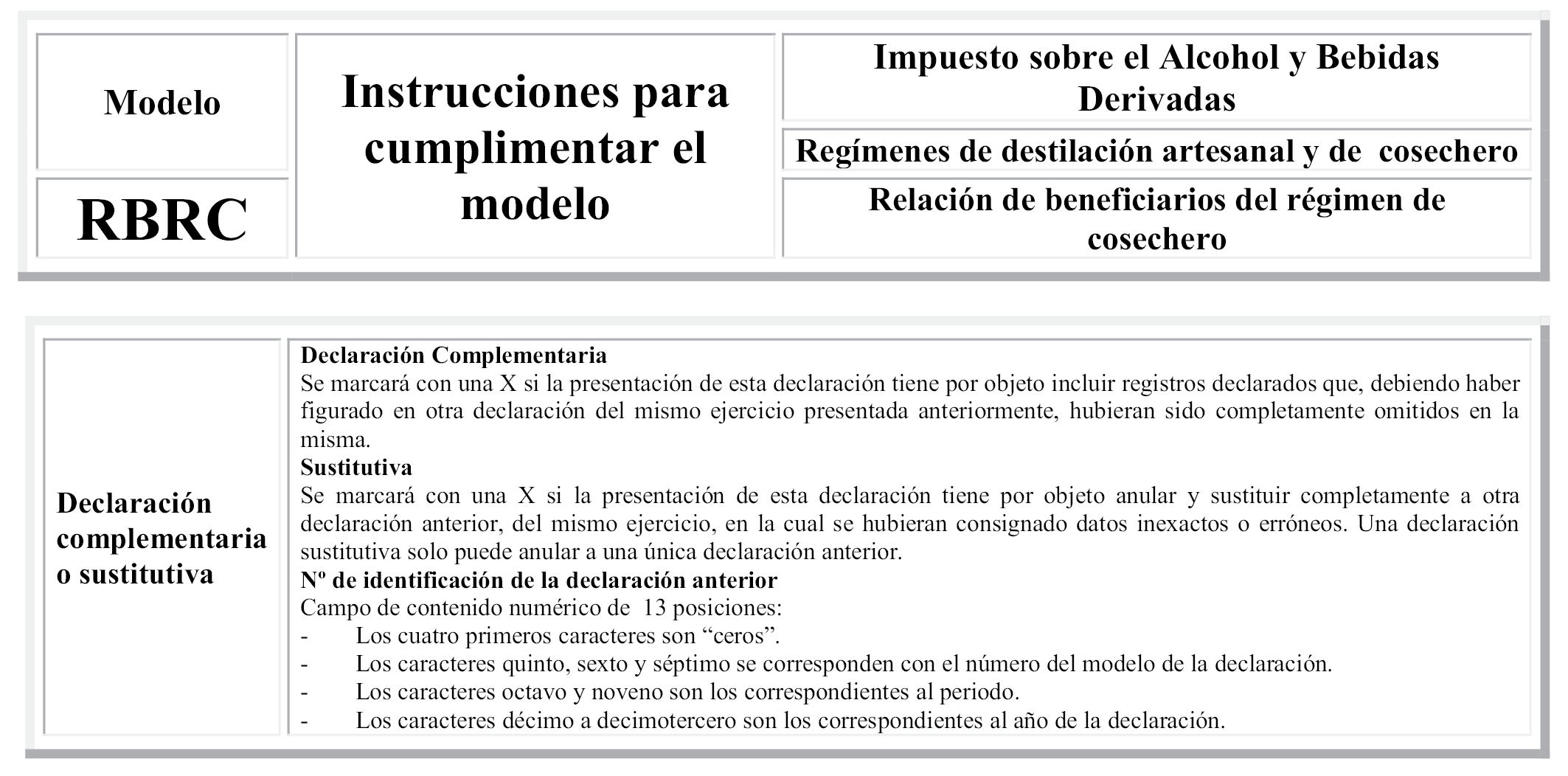

1. Se aprueban los siguientes modelos para la determinación e ingreso de la deuda tributaria correspondiente a las Tarifas primera y segunda del régimen de destilación artesanal a las que se refiere el artículo 40.2 de la Ley 38/1992, de 28 de diciembre, para las bebidas derivadas obtenidas en los regímenes de destilación artesanal y cosechero:

a) Modelo 559. Impuesto sobre el Alcohol y Bebidas Derivadas. Regímenes de destilación artesanal y de cosechero. Declaración-liquidación, soporte papel. Anexo XIX. Este modelo consta de tres ejemplares: Ejemplar para la Administración, ejemplar para el sujeto pasivo y ejemplar para la entidad colaboradora.

b) Modelo 559. Impuesto sobre el Alcohol y Bebidas Derivadas. Regímenes de destilación artesanal y de cosechero. Declaración-liquidación, formato electrónico. Anexo XX. Para presentación telemática.

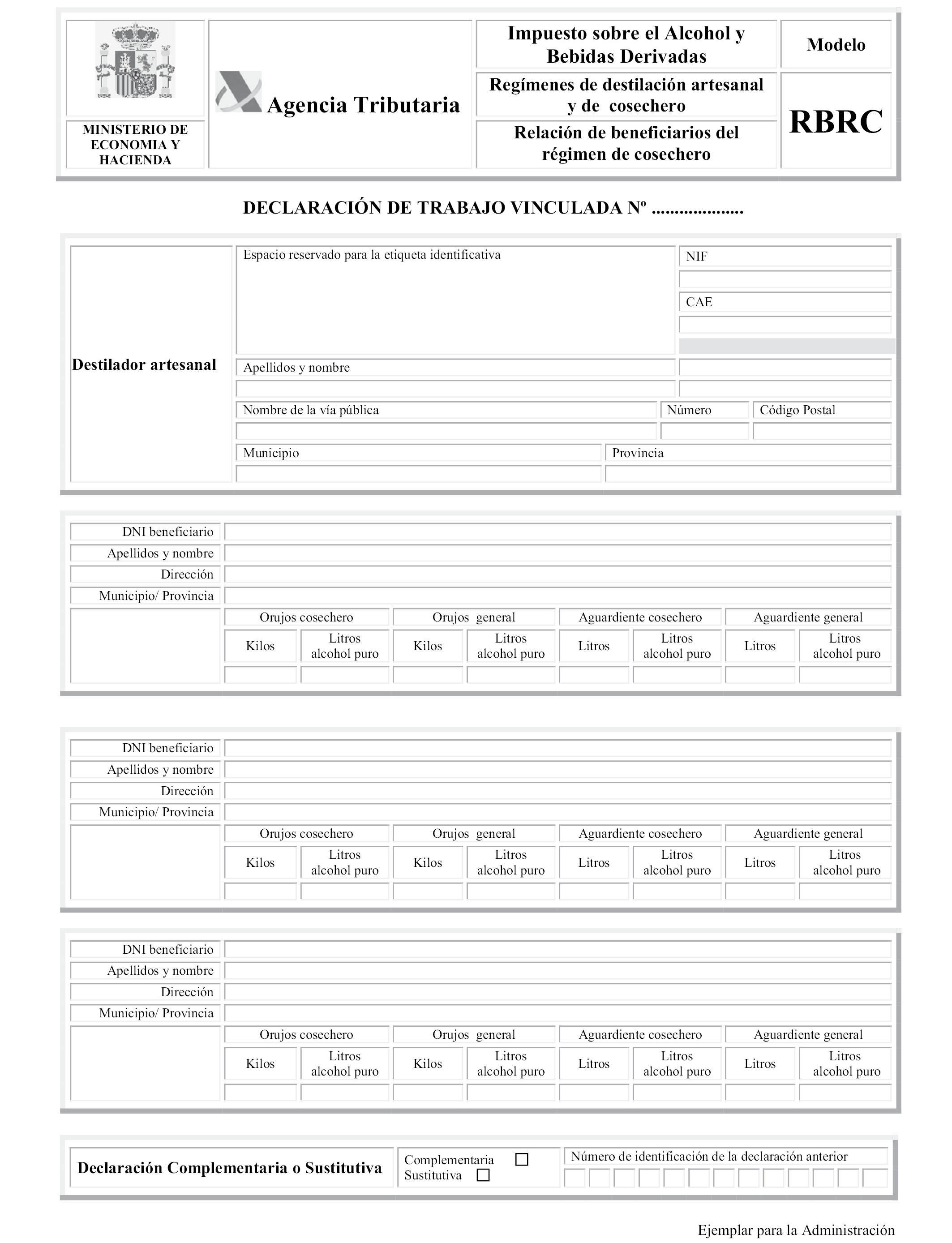

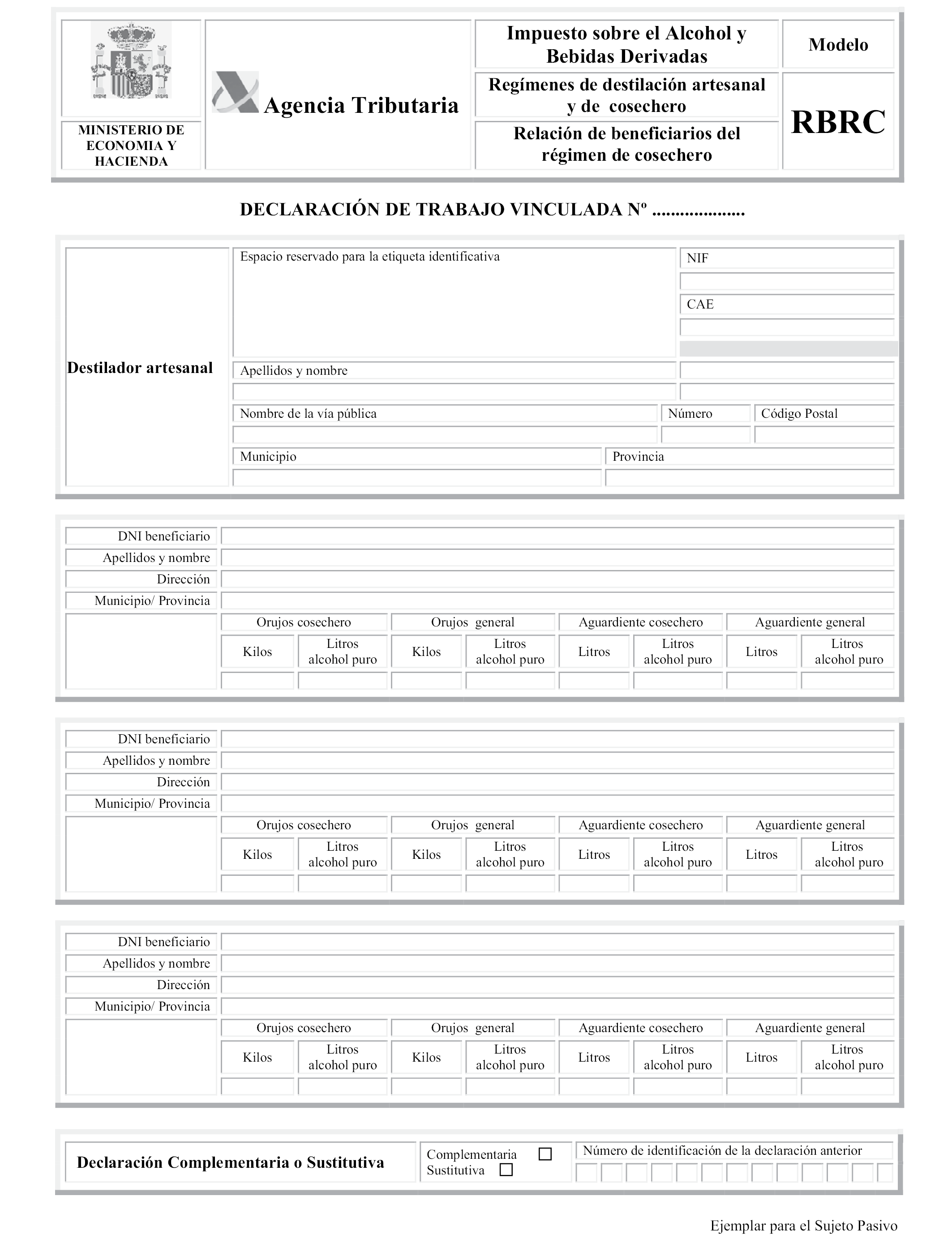

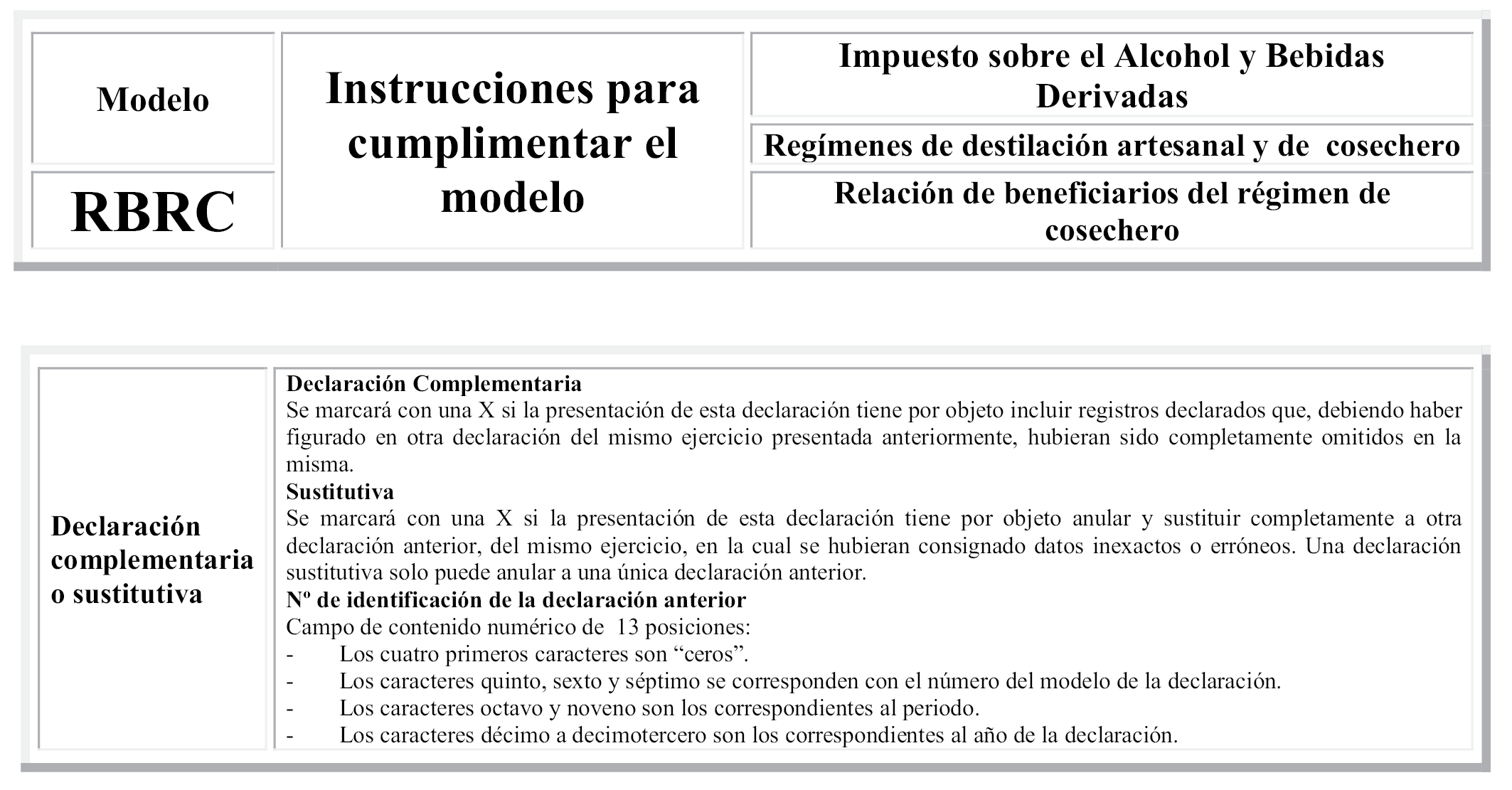

c) Modelo RBRC. Impuesto sobre el Alcohol y Bebidas Derivadas. Regímenes de destilación artesanal y de cosechero. Relación de beneficiarios del régimen de cosechero, anexo XXI, formato papel, que deberá presentarse conjuntamente con las declaraciones liquidaciones modelo 559, en los casos de destilación de orujos de cosechero por parte de los destiladores artesanales. Este modelo consta de dos ejemplares, ejemplar para la Administración y ejemplar para el sujeto pasivo.

d) Modelo RBRC. Impuesto sobre el Alcohol y Bebidas Derivadas. Regímenes de destilación artesanal y de cosechero. Relación de beneficiarios del régimen de cosechero, anexo XXII, formato electrónico, para la presentación telemática, que deberá presentarse conjuntamente con las declaraciones-liquidaciones modelo 559, en los casos de destilación de orujos de cosechero por parte de los destiladores artesanales.

Estos modelos deben ser presentados por los destiladores artesanales definidos en el artículo 20.6 de la Ley 38/1992, de 28 de diciembre, en soporte papel o telemáticamente.

2. La presentación en soporte papel se realizará en los plazos y de conformidad con el procedimiento siguiente:

a) La presentación de la declaración-liquidación y el pago simultáneo de las cuotas devengadas, se efectuará en las entidades de depósito que actúen como colaboradoras en la gestión recaudatoria, en los términos establecidos en el Reglamento General de Recaudación, aprobado por el Real Decreto 939/2005, de 29 de julio.

b) La Entidad colaboradora, una vez efectuado el ingreso, validará todos los ejemplares de la declaración-liquidación y devolverá al declarante los destinados a la Administración y al sujeto pasivo.

c) El ejemplar para la Administración de la declaración-liquidación, y el Modelo RBRC, «Impuesto sobre el Alcohol y Bebidas Derivadas. Regímenes de destilación artesanal y de cosechero. Relación de beneficiarios del régimen de cosechero», cuando proceda este último, se presentarán en la oficina gestora en la que esté inscrito el destilador artesanal, conforme a lo establecido en el artículo 99 del Reglamento de los Impuestos Especiales, aprobado por el Real Decreto 1165/1995, de 7 de julio, en los siguientes plazos:

1.º Tarifa 1.ª: Con carácter previo a la presentación ante la oficina gestora de la solicitud de autorización para destilar.

2.º Tarifa 2.ª: Si el período de liquidación es trimestral, los veinte primeros días naturales del segundo mes siguiente a aquél en que finaliza el trimestre en que se han producido los devengos. Si el período de liquidación es mensual, los veinte primeros días naturales del tercer mes siguiente a aquel en que finaliza el mes en que se han producido los devengos.

d) El período se indicará con 2 caracteres. En la tarifa 1.ª se puntualizará «OA». En la tarifa 2.ª los dos dígitos correspondientes al mes de que se trate, en el supuesto de períodos impositivos mensuales, o un número para indicar el trimestre de que se trate seguido de la letra T, en el caso de periodos impositivos trimestrales.

3. La presentación telemática de las declaraciones-liquidaciones se efectuará con arreglo al procedimiento establecido en los apartados 2 a 6, ambos inclusive, del artículo 1 de la presente orden, con las particularidades respecto a los plazos de ingreso y periodo de liquidación referidas en el apartado anterior. Cuando proceda simultáneamente a la presentación de la declaración-liquidación se presentará el Modelo RBRC, «Impuesto sobre el Alcohol y Bebidas Derivadas. Regímenes de destilación artesanal y de cosechero. Relación de beneficiarios del régimen de cosechero», en las condiciones y procedimiento descritos en los artículos 1.2 y 1.5.a), párrafo primero, b), c) y d) de la presente Orden.

4. No será necesaria la presentación de la declaración-liquidación en periodos de inactividad de los aparatos de destilación.

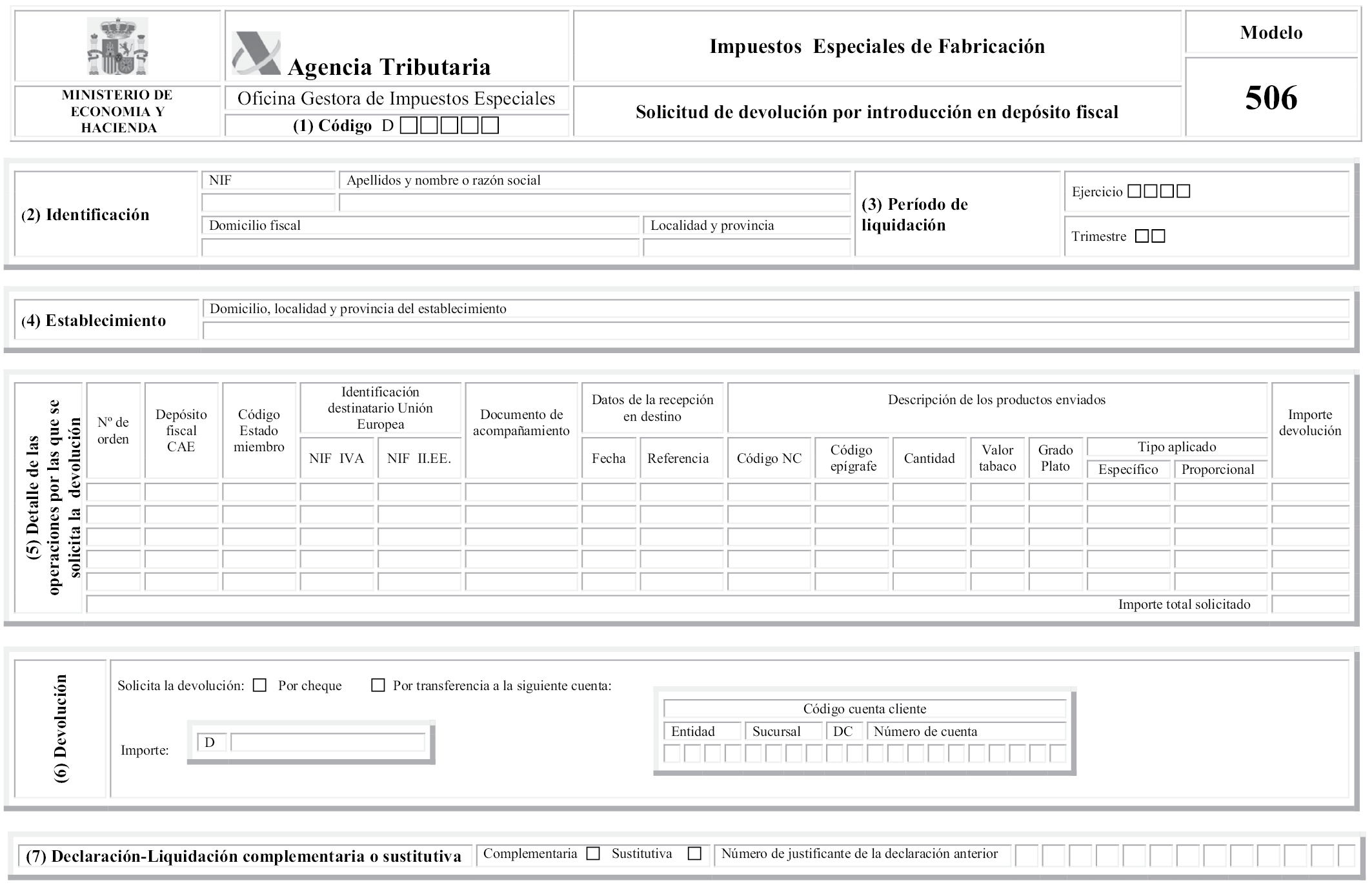

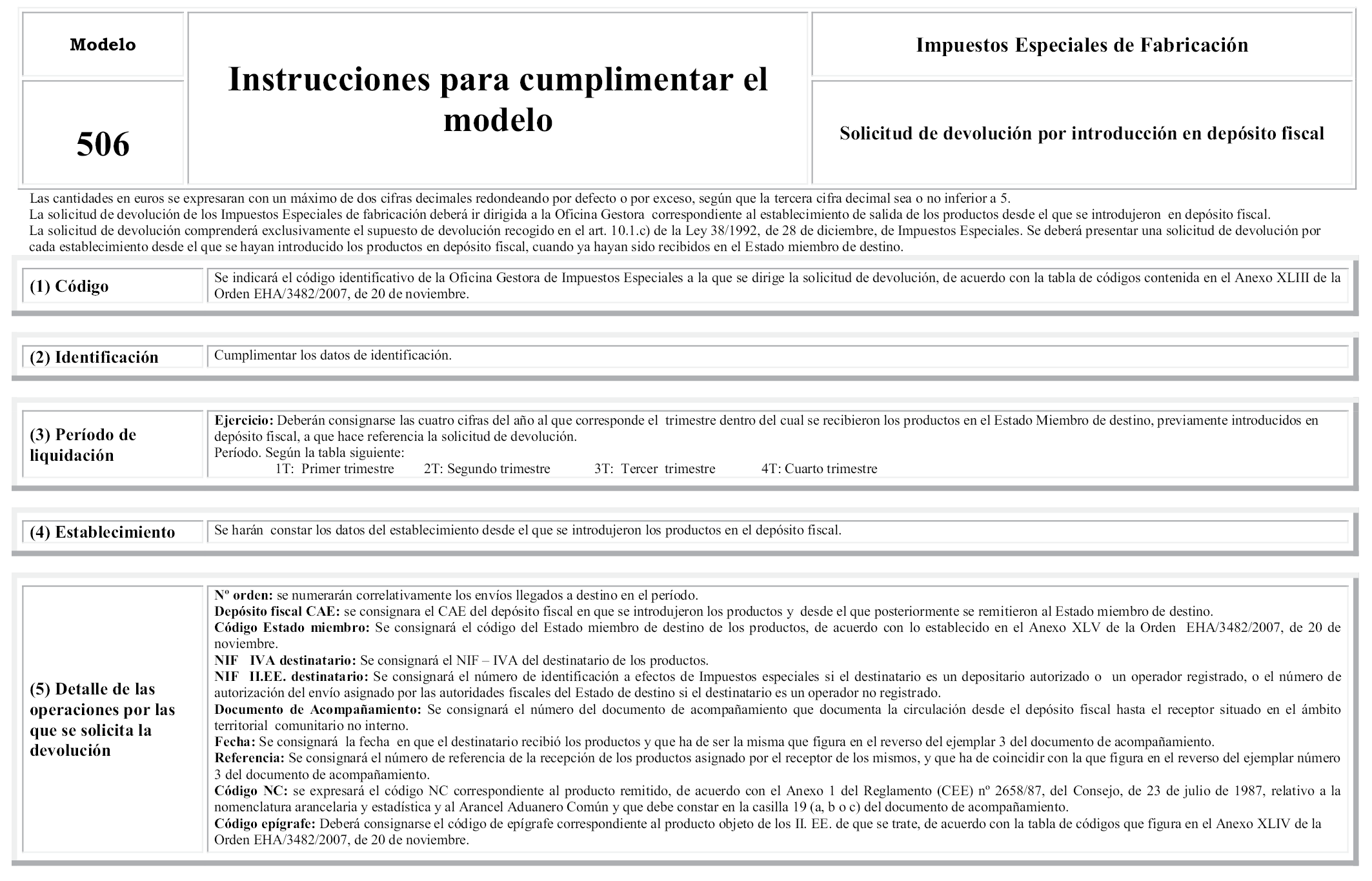

1. A efectos de lo dispuesto en los artículos 7.1, 8.5, 9.4, 10.4, 54.5, 57.4, 80.d), 109.4 y 111.5 del Reglamento de los Impuestos Especiales, aprobado por el Real Decreto 1165/1995, de 7 de julio, se aprueban los siguientes modelos para la solicitud de devolución de las cuotas de impuestos especiales de fabricación soportadas:

a) Modelo 506. Impuestos Especiales de Fabricación. Solicitud de devolución por introducción en depósito fiscal. Anexo XXIII.

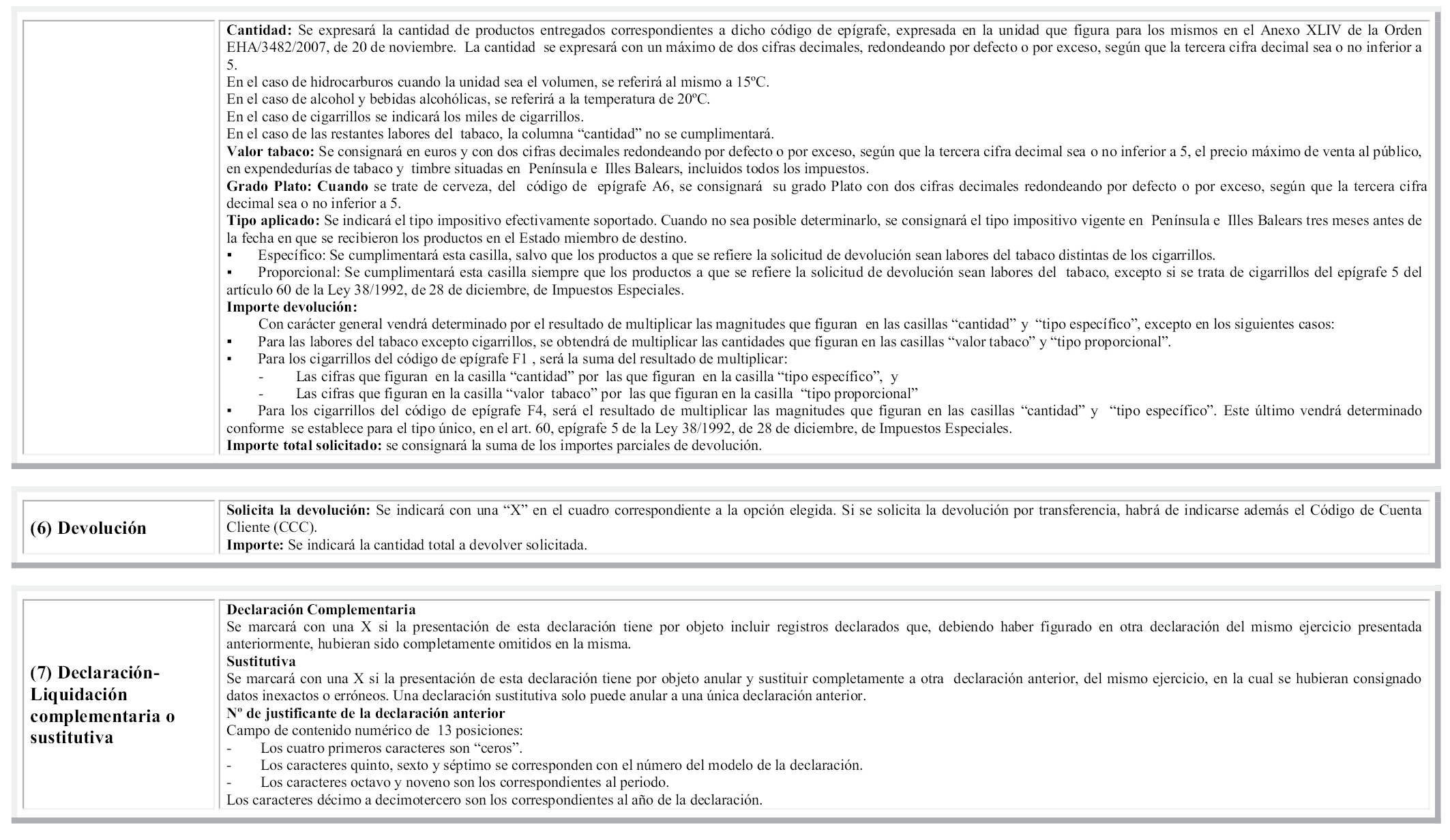

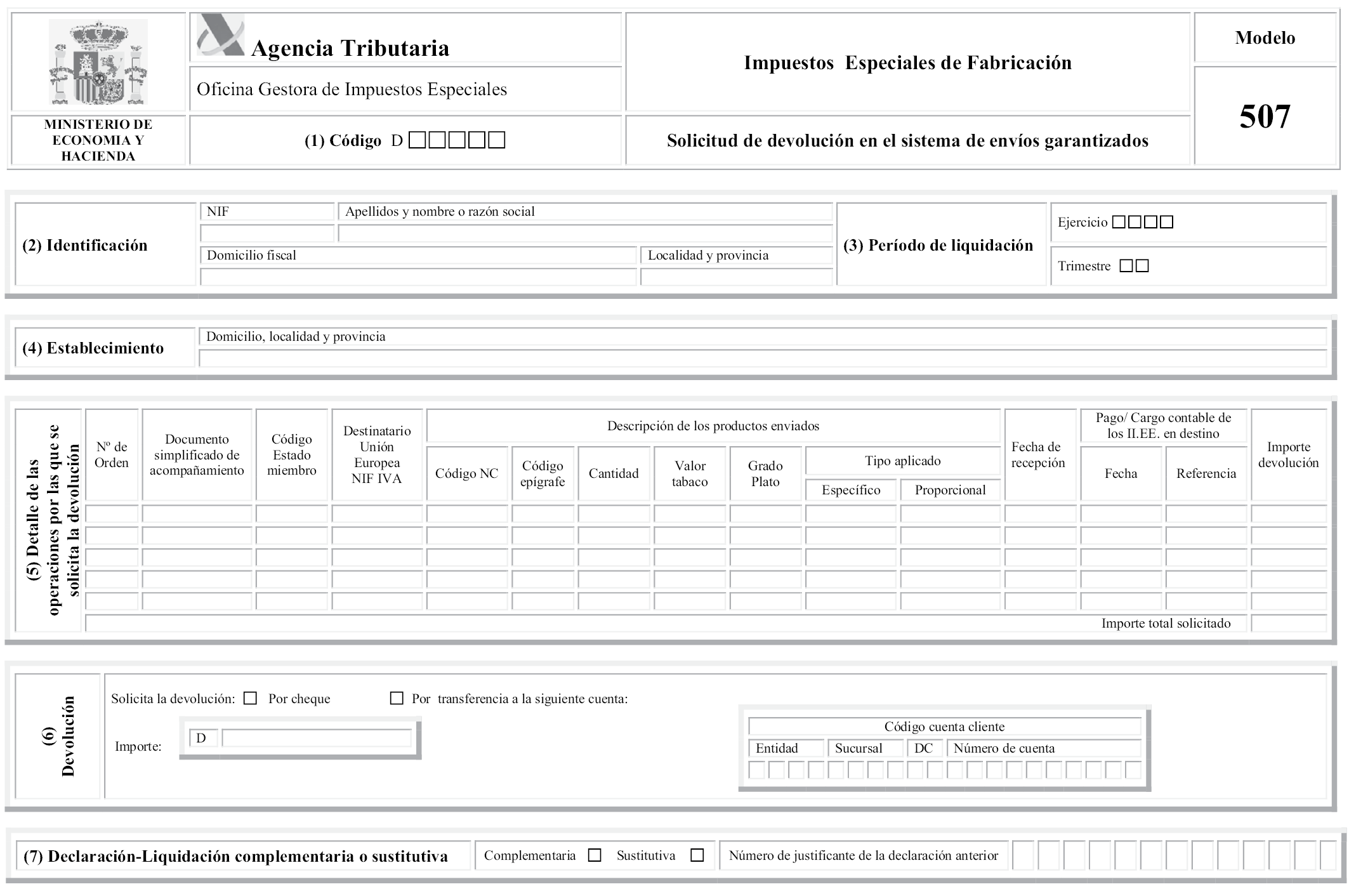

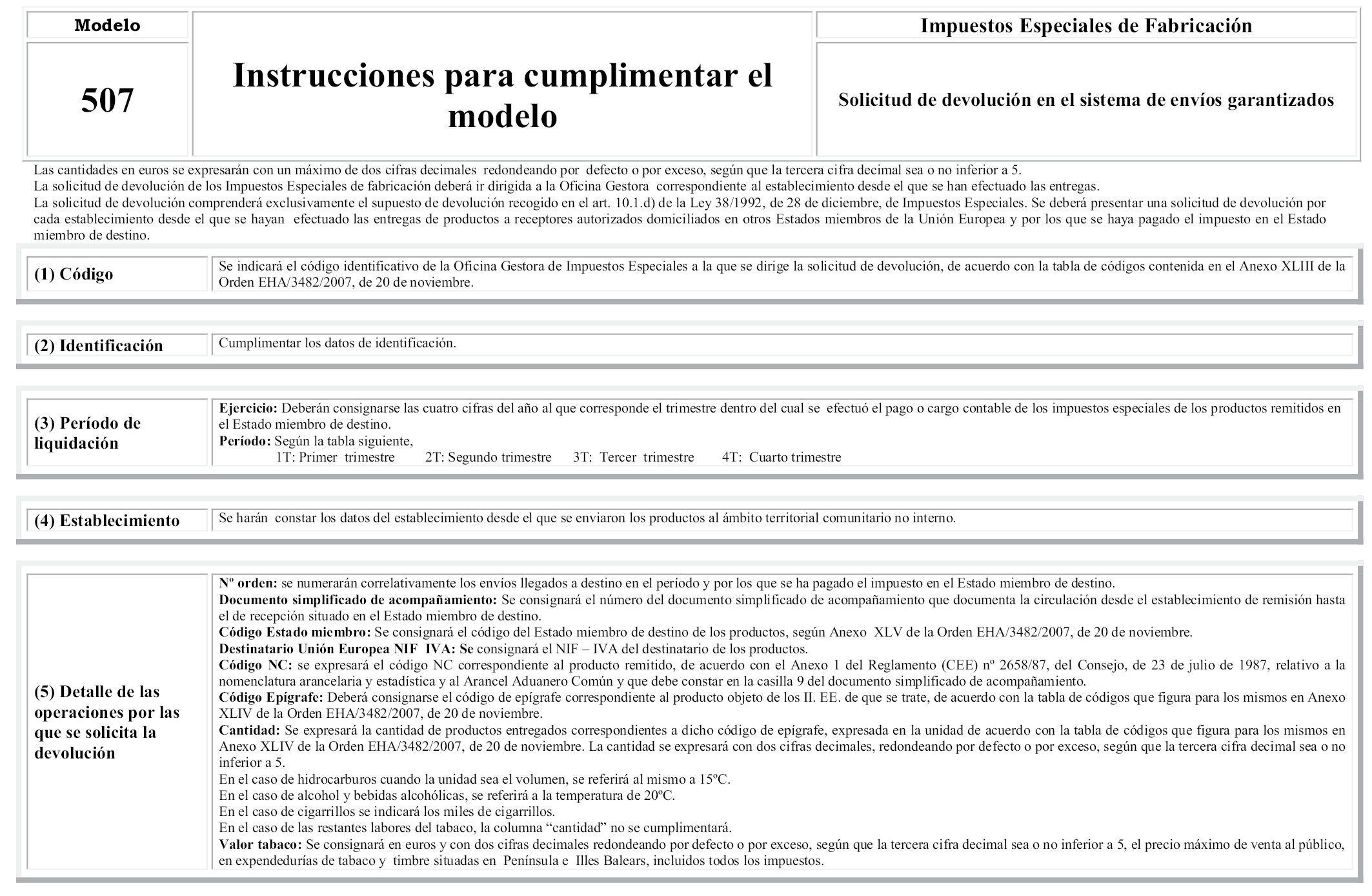

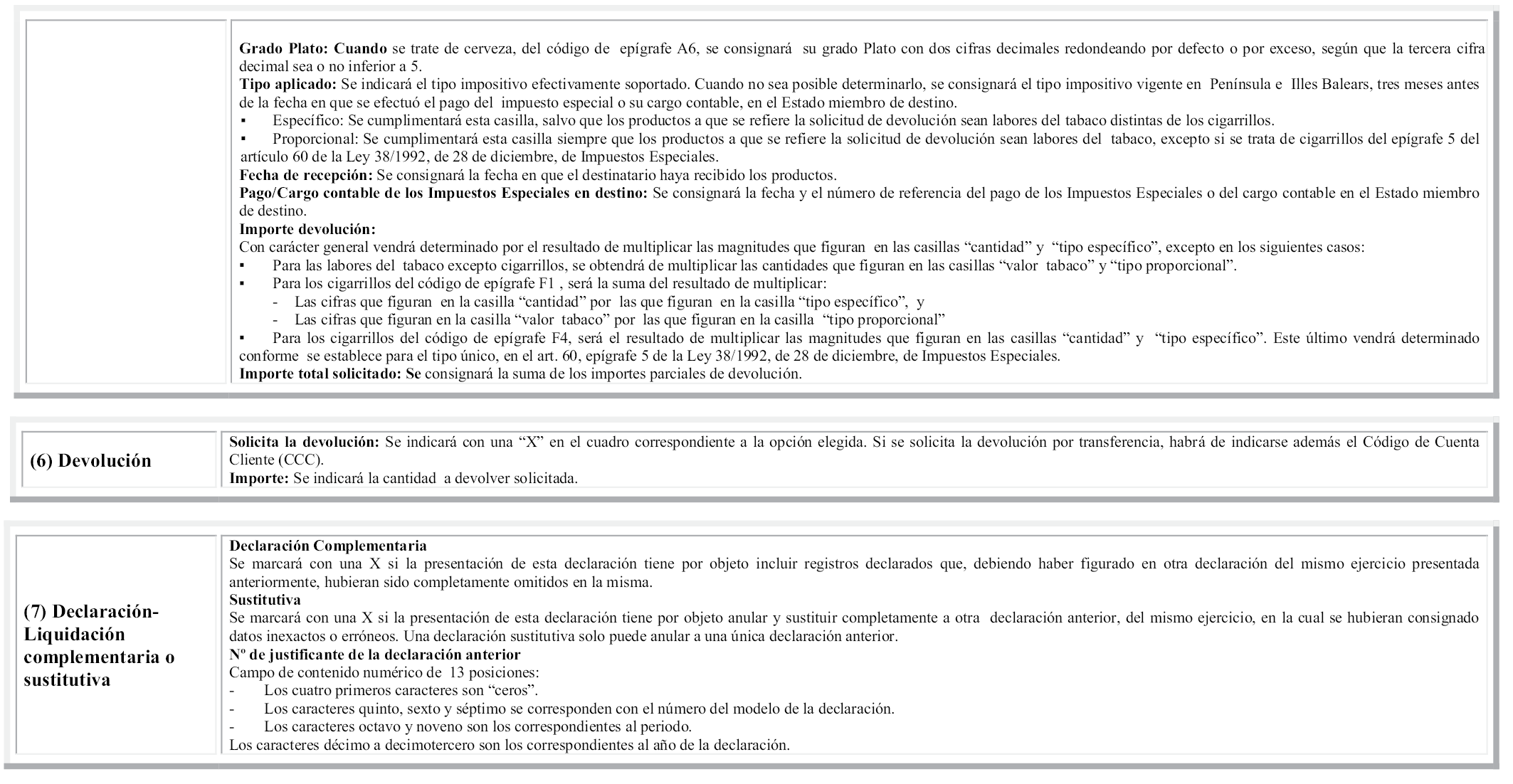

b) Modelo 507. Impuestos Especiales de Fabricación. Solicitud de devolución en el sistema de envíos garantizados. Anexo XXIV.

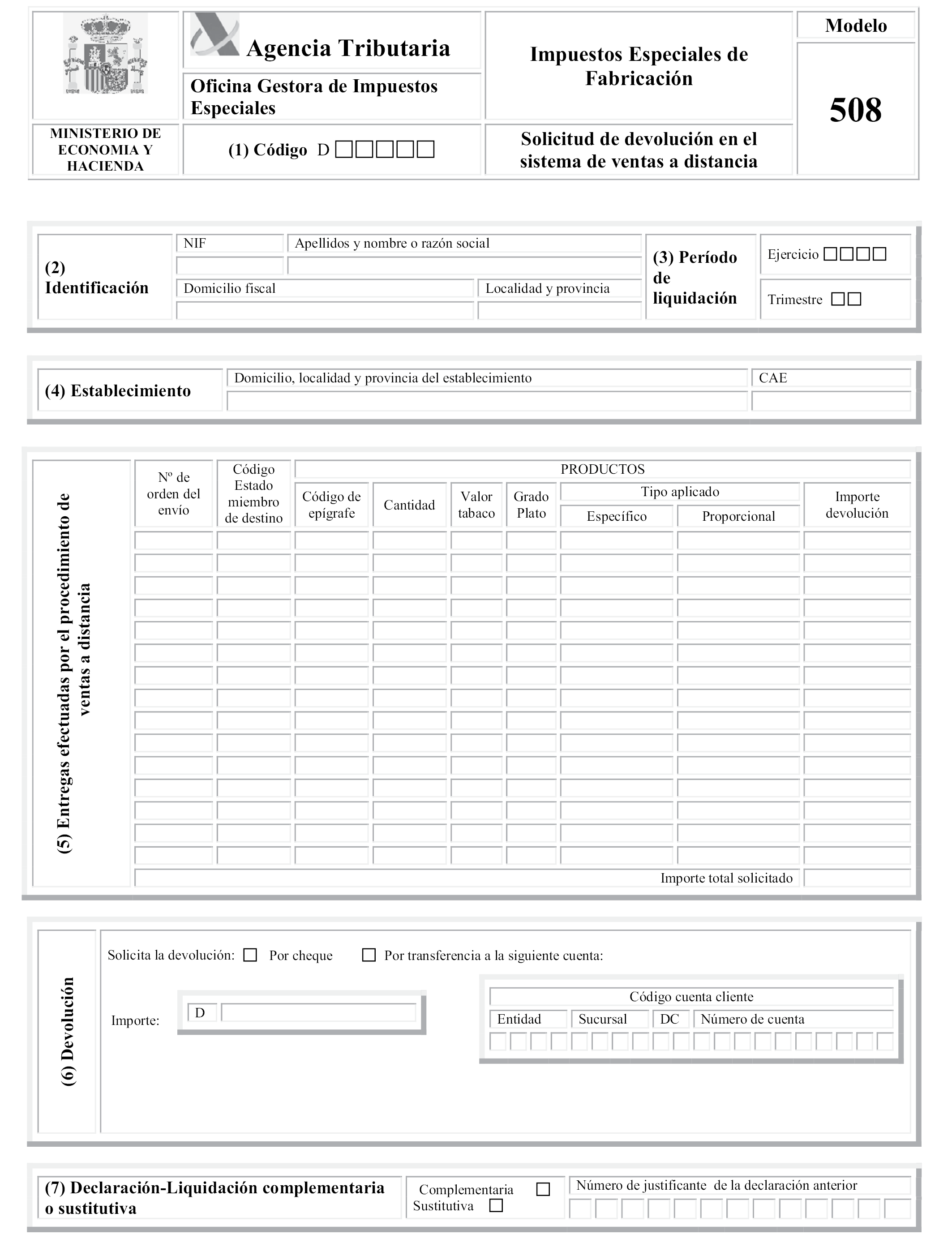

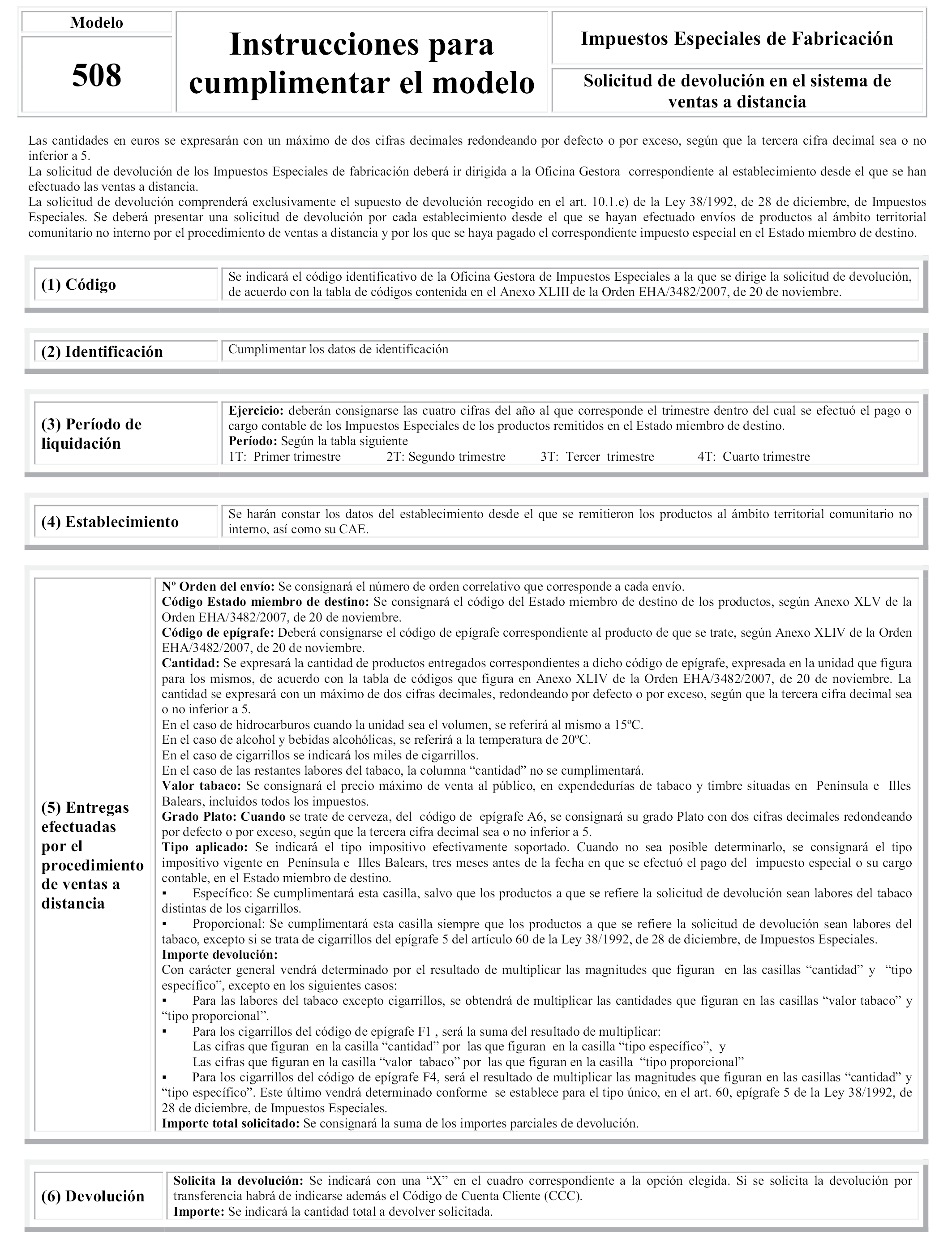

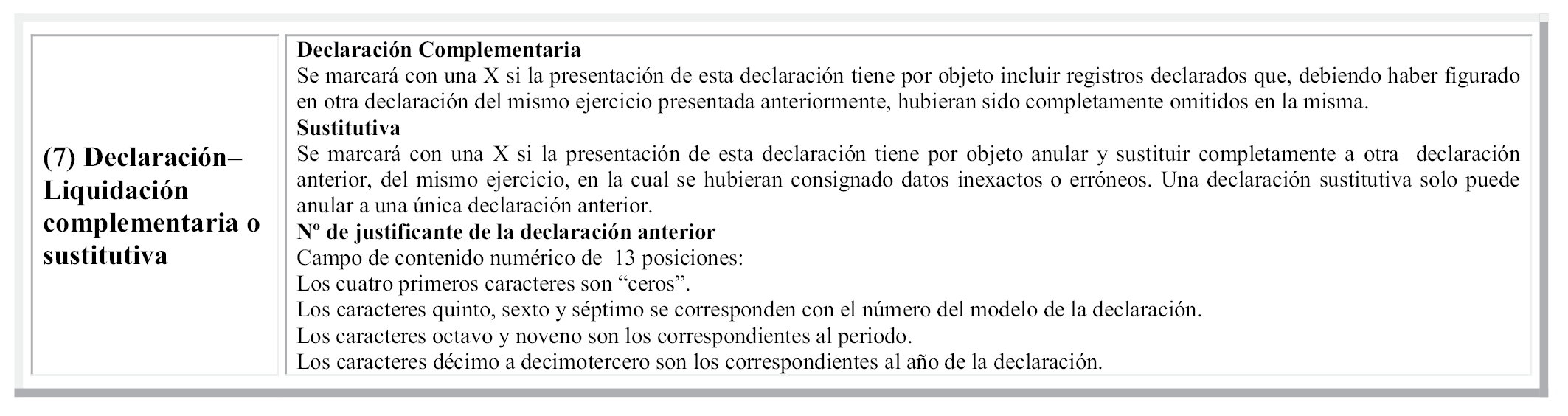

c) Modelo 508. Impuestos Especiales de Fabricación. Solicitud de devolución en el sistema de ventas a distancia. Anexo XXV.

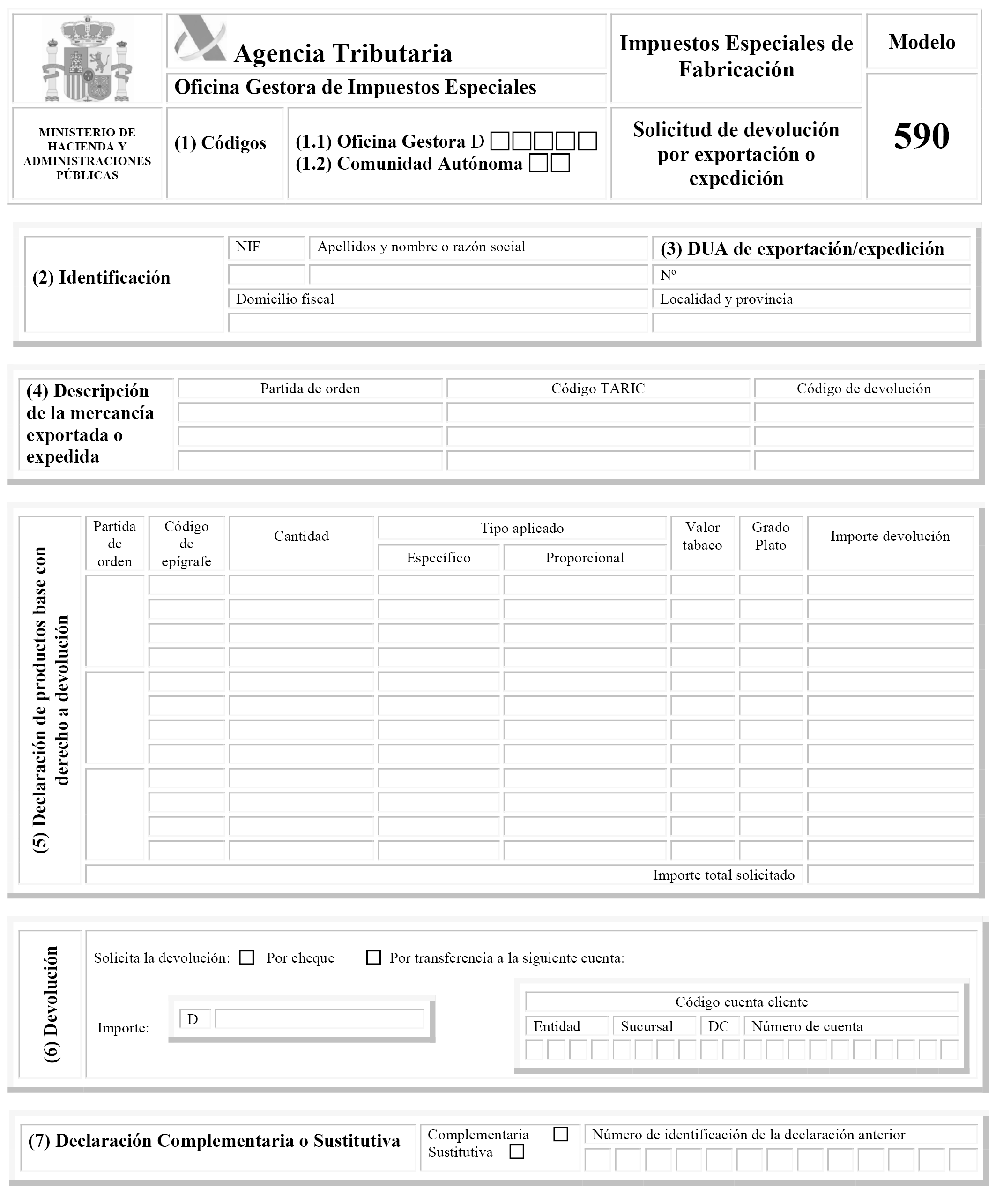

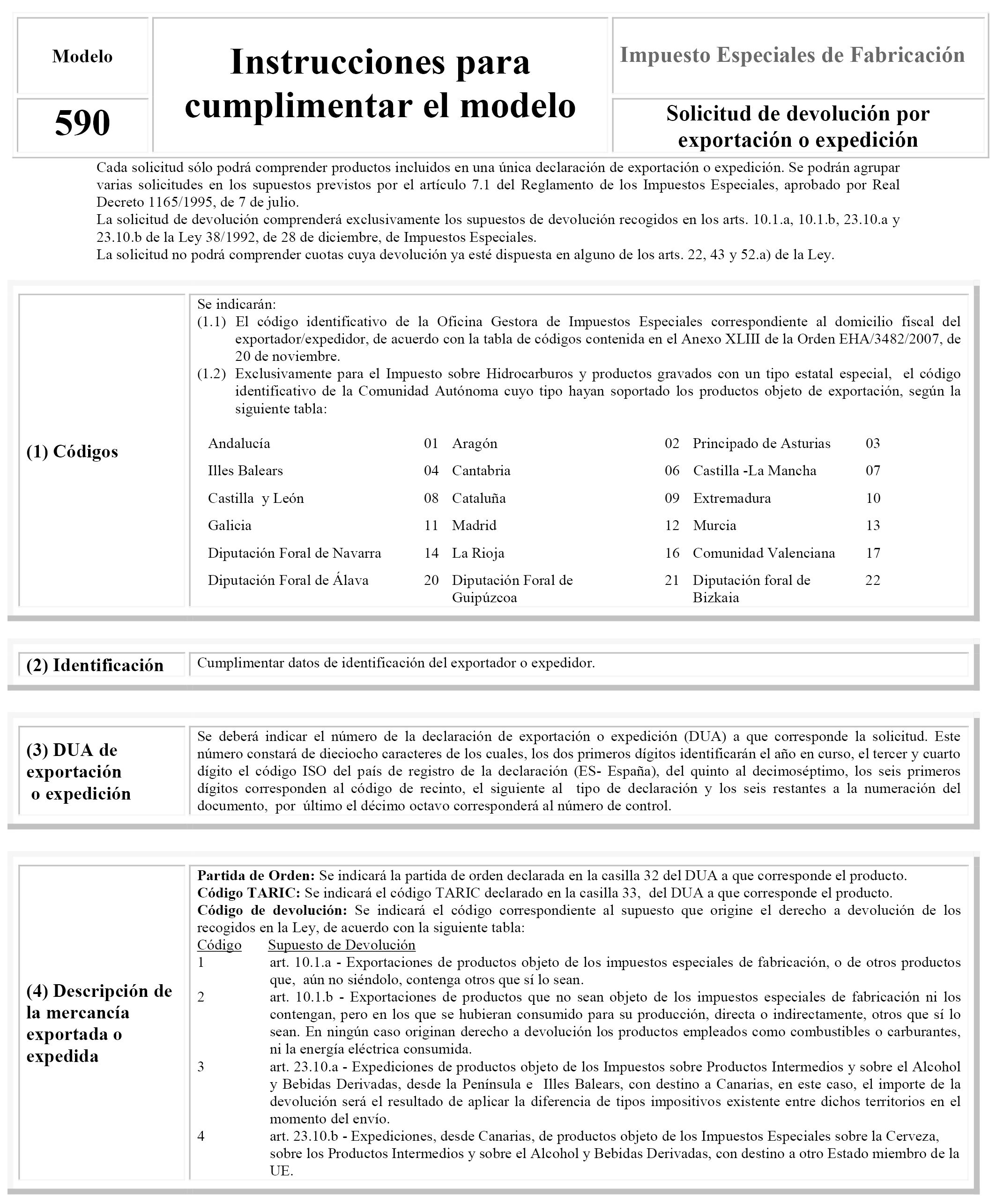

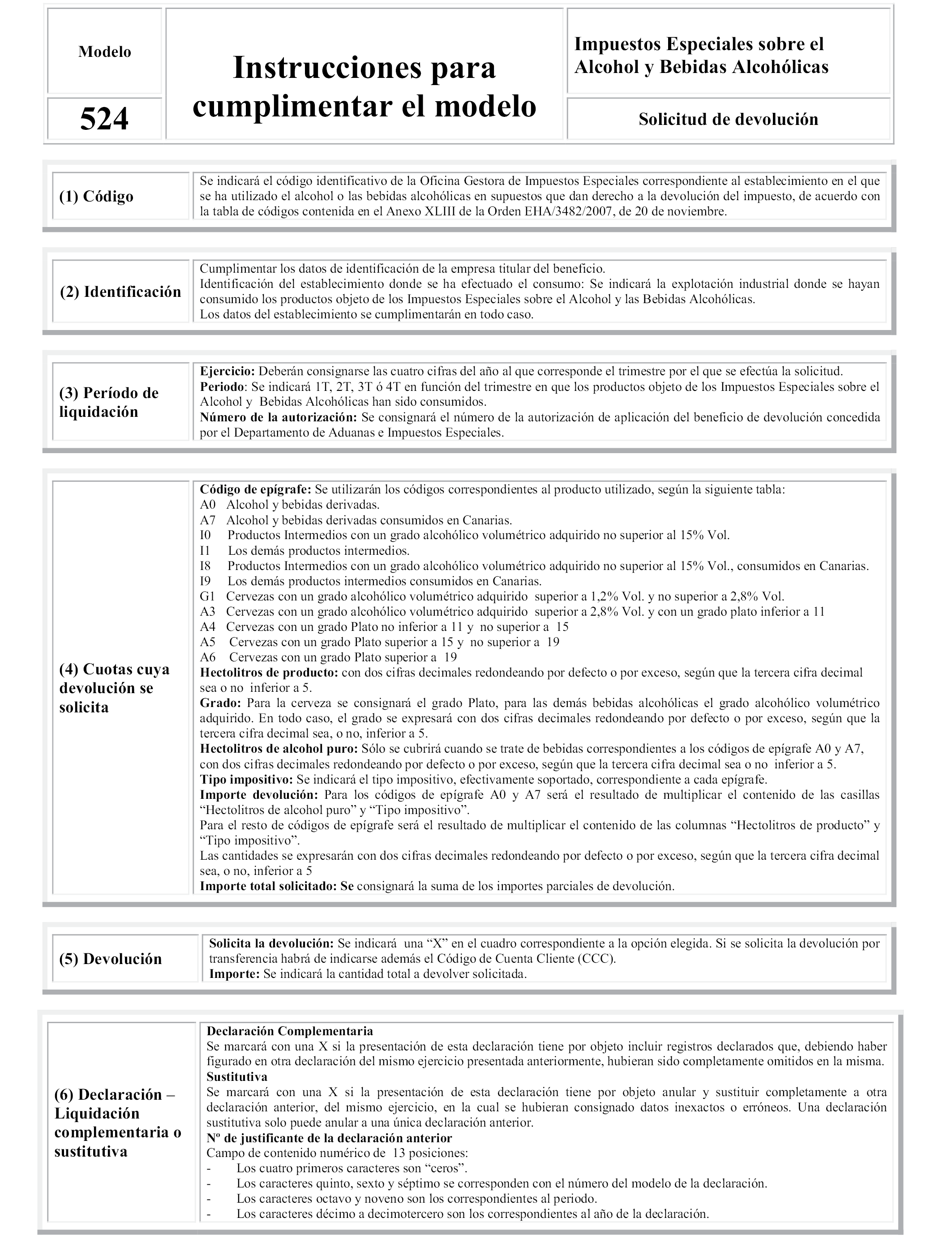

d) Modelo 590. Impuestos Especiales de Fabricación. Solicitud de devolución por exportación o expedición. Anexo XXVI.

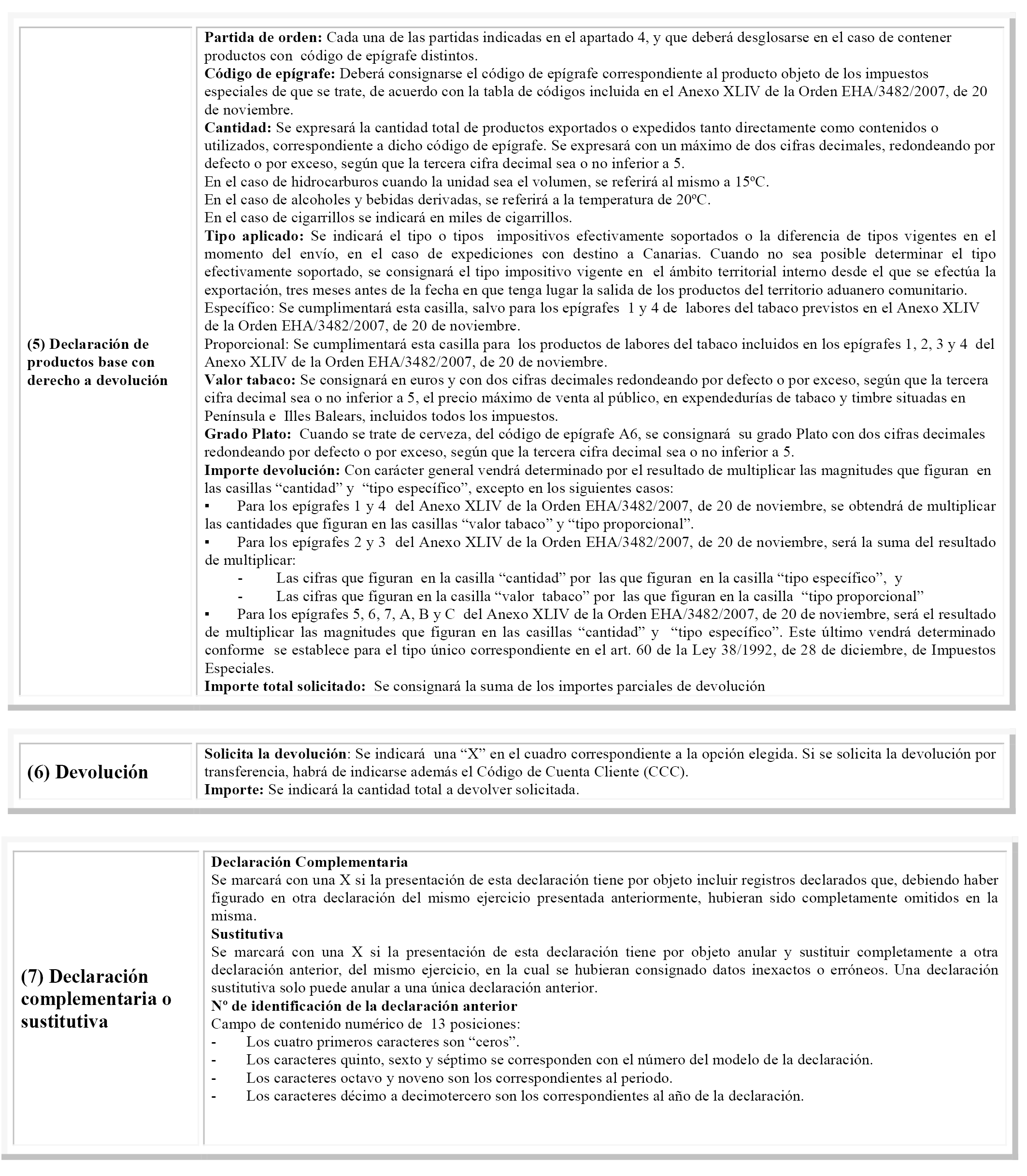

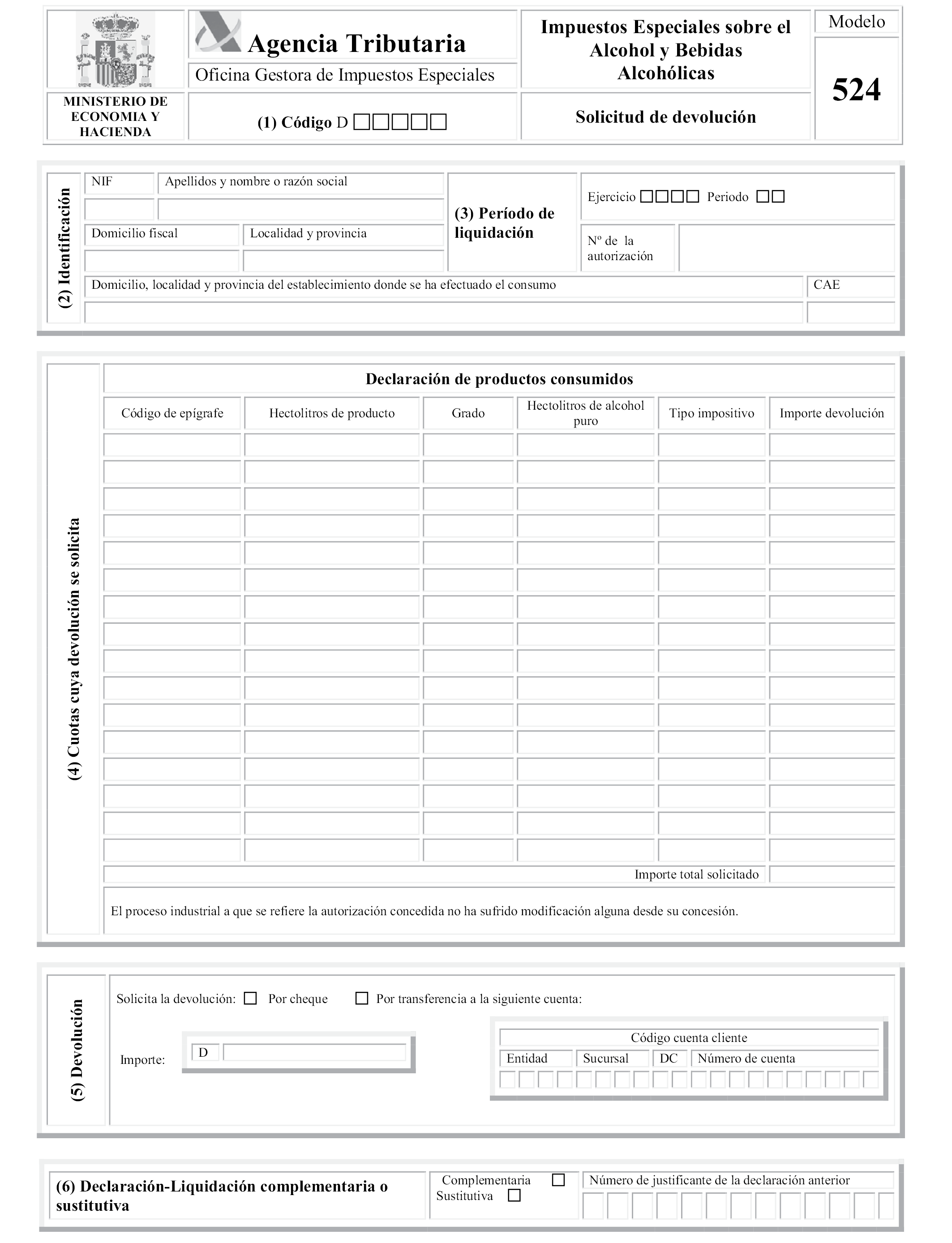

e) Modelo 524. Impuestos Especiales sobre el Alcohol y Bebidas Alcohólicas. Solicitud devolución. Anexo XXVII.

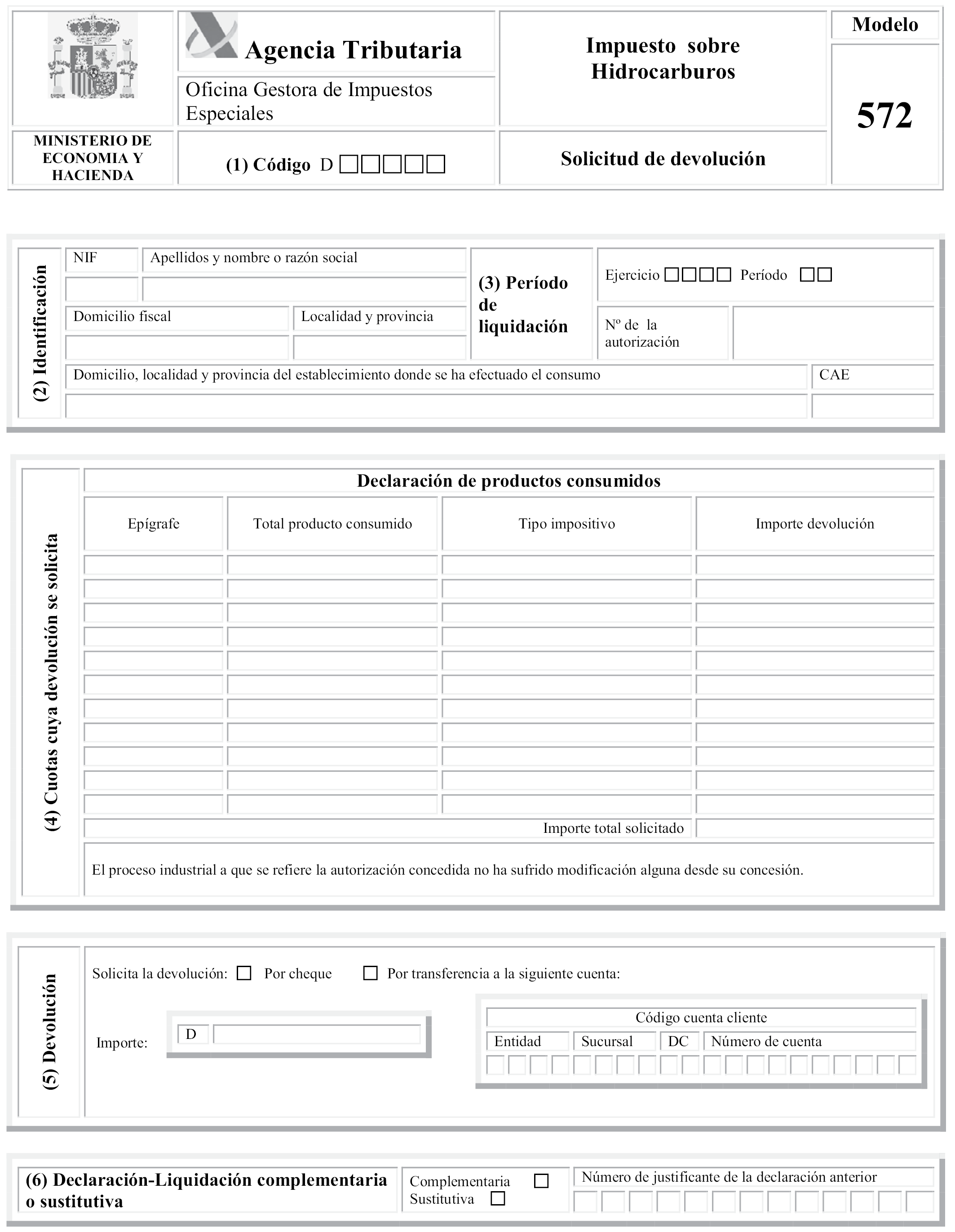

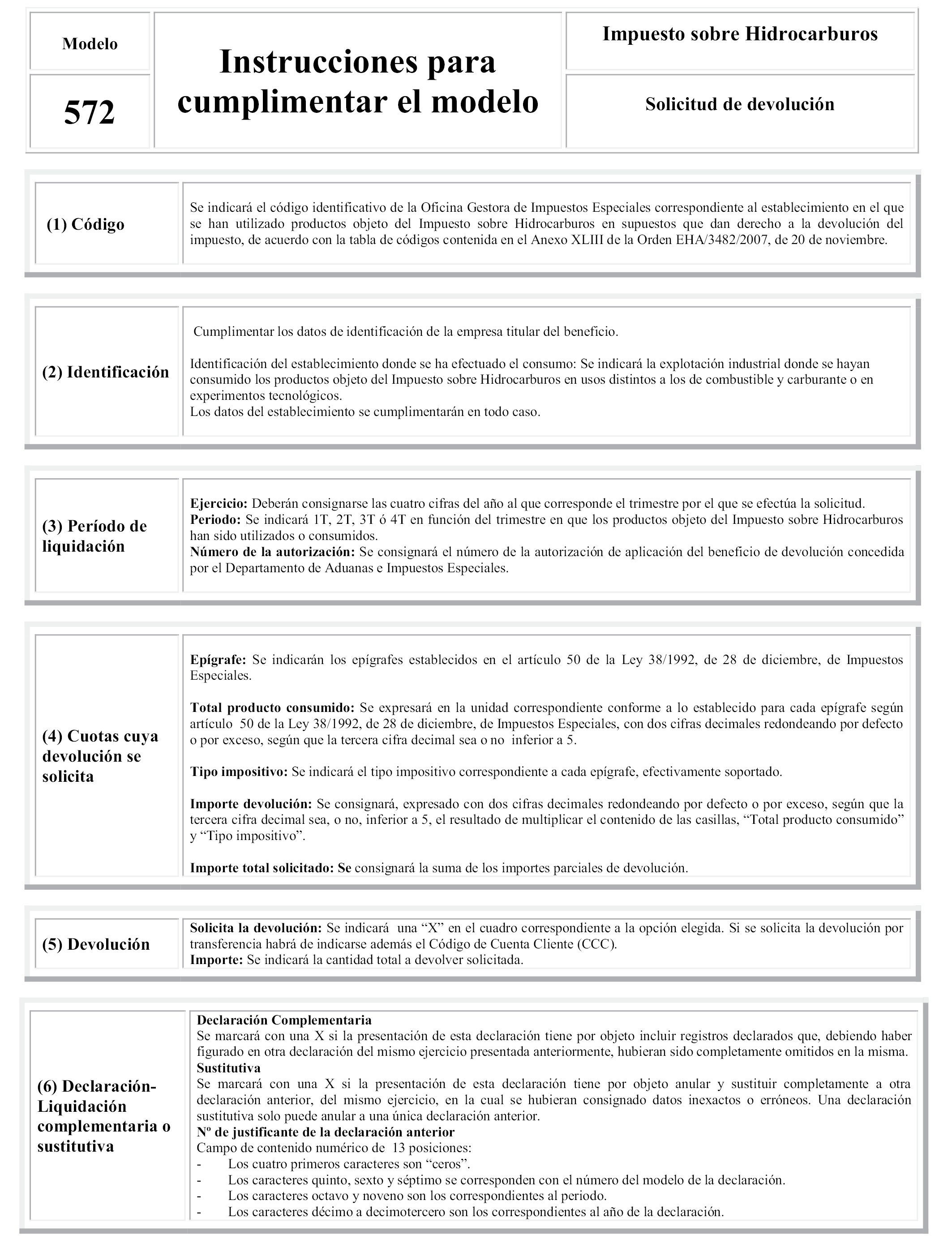

f) Modelo 572. Impuesto sobre Hidrocarburos. Solicitud devolución. Anexo XXVIII.

2. Las solicitudes de devolución se presentarán en los siguientes supuestos y plazos:

a) El modelo 506 deberá presentarse en los supuestos previstos en el artículo 8 del Reglamento de los Impuestos Especiales, aprobado por el Real Decreto 1165/1995, de 7 de julio. La solicitud deberá presentarse dentro de los veinte primeros días del mes siguiente al de la finalización del trimestre en el que hayan llegado a su destino, en otros Estados miembros, los productos introducidos para ello en depósito fiscal.

b) El modelo 507 deberá presentarse en los supuestos previstos en el artículo 9 del Reglamento de los Impuestos Especiales, aprobado por el Real Decreto 1165/1995, de 7 de julio. La solicitud deberá presentarse dentro de los veinte primeros días del mes siguiente al de la finalización del trimestre en el que se haya pagado el Impuesto Especial, o se haya efectuado su cargo contable, en los Estados miembros de destino, correspondiente a los productos que han sido enviados a dichos Estados en el sistema de envíos garantizados.

c) El modelo 508 deberá presentarse en los supuestos previstos en el artículo 10 del Reglamento de los Impuestos Especiales, aprobado por el Real Decreto 1165/1995, de 7 de julio. La solicitud deberá presentarse dentro de los veinte primeros días del mes siguiente al de la finalización del trimestre en el que se haya pagado el Impuesto Especial, o se haya efectuado su cargo contable, en los Estados miembros de destino, correspondiente a los productos que han sido enviados a dichos Estados en el sistema de ventas a distancia.

d) El modelo 590 deberá presentarse en los supuestos previstos en los artículos 7 y 57.4 del Reglamento de los Impuestos Especiales, aprobado por el Real Decreto 1165/1995, de 7 de julio. La solicitud se presentará inmediatamente después de la presentación del documento aduanero para el despacho de exportación de las mercancías.

e) El modelo 524 deberá presentarse en los supuestos previstos en los artículos 54 y 80 del Reglamento de los Impuestos Especiales, aprobado por el Real Decreto 1165/1995, de 7 de julio. La solicitud deberá presentarse dentro de los veinte primeros días del mes siguiente al de la finalización del trimestre en el que se hayan utilizado el alcohol o las bebidas alcohólicas en los usos previstos en los artículos 22.a) y b) y 43 de la Ley 38/1992, de 28 de diciembre.

f) El modelo 572 deberá presentarse en los supuestos previstos en los artículos 109 y 111 del Reglamento de los Impuestos Especiales, aprobado por el Real Decreto 1165/1995, de 7 de julio. La solicitud deberá presentarse dentro de los veinte primeros días del mes siguiente al de la finalización del trimestre en el que se hayan utilizado los productos objeto del Impuesto sobre Hidrocarburos en los usos previstos en el artículo 52.a) y c) de la Ley 38/1992, de 28 de diciembre.

3. La presentación de las solicitudes de devolución de los impuestos especiales de fabricación, cuyos modelos se aprueban en este artículo, deberá efectuarse dentro de los plazos señalados en el anterior apartado 2 de este artículo, obligatoriamente por vía telemática, en las condiciones y de acuerdo con el procedimiento establecidos en los artículos 1.2 y 1.5.a), párrafo primero, b), c) y d) de la presente Orden.

1. A efectos de lo dispuesto en el artículo 26.2 y 3 del Reglamento de los Impuestos Especiales aprobado por Real Decreto 1165/1995, de 7 de julio, se aprueban los siguientes modelos de marcas fiscales:

a) Precintas para recipientes que contengan bebidas derivadas. Anexo XXIX.

b) Precintas para cigarrillos. Anexo XXX.

2. Los envases que contengan bebidas derivadas con un contenido alcohólico inferior al 15 % volumen deberán llevar adheridas marcas fiscales, salvo que se trate de envases de capacidad no superior a 0,5 litros que contengan bebidas derivadas cuya graduación no exceda del 6% vol. y de los envases de hasta 1 decilitro, cualquiera que sea la graduación de la bebida contenida en los mismos.

Si no existiera un tipo de precinta que se ajuste exactamente a la capacidad de los envases a que se refiere este apartado, la precinta a utilizar será la correspondiente a los recipientes de capacidad inmediatamente superior a la de dichos envases.

3. Al amparo de lo establecido en el artículo 26.4 del Reglamento de los Impuestos Especiales, aprobado por el Real Decreto 1165/1995, de 7 de julio, se aprueba la «marca especial», anexo XXXI, para su utilización exclusiva en los cigarrillos destinados a la venta a viajeros intracomunitarios.

A estos efectos se establecen las siguientes definiciones:

a) «Envase autorizado»: Cualquier tipo de envase que contenga 200 cigarrillos.

b) «Establecimientos de aprovisionamiento»: Las fábricas y depósitos fiscales desde los cuales se suministran directamente cigarrillos a buques o aeronaves para su venta a pasajeros a bordo de los mismos, así como los depósitos de recepción cuya actividad sea, exclusivamente, el suministro para venta a viajeros a bordo de buques y aeronaves que realicen un viaje intracomunitario.

c) «Establecimientos especiales»: Los establecimientos de venta al por menor, ubicados en puertos o aeropuertos que, teniendo el Estatuto de Depósito Aduanero o de Depósito Franco o bien de Depósito Fiscal, estén comprendidos en el ámbito de aplicación de la disposición adicional segunda del Real Decreto 1199/1999, de 9 de julio, por el que se desarrolla la Ley 13/1998, de 4 de mayo, de Ordenación del Mercado de Tabacos y Normativa Tributaria, y se regula el Estatuto Concesional de la Red de Expendedurías de Tabaco y Timbre.

d) «Viaje intracomunitario»: Todo desplazamiento entre dos puertos o aeropuertos situados en el territorio de aplicación de la Directiva 92/12/CEE, del Consejo, de 25 de febrero de 1992, relativa al régimen general, tenencia, circulación y controles de los productos objeto de impuestos especiales, que se inicia en territorio español y termina fuera del mismo y en el que no se realizan escalas intermedias en puntos situados fuera del territorio de aplicación de la referida Directiva.

No obstante, cuando se trate de ventas de cigarrillos a bordo de buques y aeronaves, tendrá también la consideración de viaje intracomunitario el desplazamiento de retorno al territorio español en el que se cumplan el resto de condiciones establecidas en el párrafo anterior.

e) «Viajero intracomunitario»: Persona física que realiza un viaje intracomunitario tal como se define en el apartado anterior y que está provista del correspondiente título de transporte a través del cual acredita tal condición.

4. Condiciones de utilización de la «marca especial»:

a) Los cigarrillos que vayan a ser destinados a la venta a viajeros intracomunitarios, tanto en establecimientos especiales situados en puertos y aeropuertos como a bordo de embarcaciones o aeronaves a las que se han suministrado desde establecimientos de aprovisionamiento, incorporarán, en lugar de la precinta de circulación aprobada en el apartado 1 de este artículo, la «marca especial» que se aprueba en el apartado 3.

b) La «marca especial» es un documento timbrado y numerado que se elaborará por la Fábrica Nacional de Moneda y Timbre. La «marca especial» se colocará adhiriéndola de forma definitiva al exterior del envase autorizado de tal manera que no pueda ser separada del mismo sin abrir éste o su envoltorio, si lo tuviere.

c) Las «marcas especiales» serán entregadas a los titulares de los establecimientos especiales y de los establecimientos de aprovisionamiento por la oficina gestora de impuestos especiales correspondiente al lugar de ubicación de dichos establecimientos. No obstante, cuando una misma persona sea titular de varios establecimientos especiales o de varios establecimientos de aprovisionamiento situados en el ámbito territorial de más de una oficina gestora, las «marcas especiales» podrán ser entregadas, previa autorización del centro gestor, para el conjunto de los establecimientos de que sea titular dicha persona, por una sola de dichas oficinas. La entrega a los interesados de las «marcas especiales» se hará bajo recibo y previo cumplimiento de lo previsto en el apartado g) de este artículo.

d) Cuando se trate de cigarrillos destinados a su venta en establecimientos especiales, la colocación de las «marcas especiales» se efectuará en dichos establecimientos especiales por los titulares de los mismos. Cuando se trate de cigarrillos destinados a su venta a bordo de buques y aeronaves, la colocación de las «marcas especiales» se efectuará en los establecimientos de aprovisionamiento por los titulares de los mismos.

e) La justificación del empleo dado a las «marcas especiales» por los titulares de los establecimientos especiales y de aprovisionamiento se regirá por lo previsto al efecto en la Ley 38/1992, de 28 de diciembre, y en el Reglamento de los Impuestos Especiales, aprobado por el Real Decreto 1165/1995, de 7 de julio, para las precintas de circulación.

f) A los efectos de lo previsto en el artículo 19.6 de la Ley 38/1992, de 28 de diciembre, la «marca especial» no tendrá la consideración de marca fiscal o de reconocimiento respecto de cigarrillos tenidos con fines comerciales fuera de los establecimientos especiales, de los establecimientos de aprovisionamiento o de los buques y aeronaves a bordo de los cuales se destinan a la venta. Análogamente, y no obstante lo dispuesto en el artículo 39.6 del Reglamento de los Impuestos Especiales, aprobado por el Real Decreto 1165/1995, de 7 de julio, la «marca especial» no acreditará el pago del impuesto especial respecto de cigarrillos tenidos con fines comerciales fuera de los establecimientos especiales, de los establecimientos de aprovisionamiento o de los buques y aeronaves a bordo de los cuales se destinan a la venta.

g) Con carácter de requisito previo a la entrega de las «marcas especiales» por la oficina gestora, el titular del establecimiento especial o de aprovisionamiento deberá constituir ante aquélla una garantía cuyo importe no será inferior a la décima parte de las cuotas teóricas que corresponderían a los cigarrillos a los que serían incorporadas las «marcas especiales» cuya entrega solicita. Una vez satisfechas las cuotas devengadas, la garantía en cuestión podrá ser desafectada o bien podrán entregarse con cargo a la misma nuevas «marcas especiales» dentro del citado límite.

No obstante, si en relación al establecimiento especial o de aprovisionamiento en cuestión se hubiera constituido una garantía con arreglo a lo previsto en el artículo 43.2 y 3 del Reglamento de los Impuestos Especiales, aprobado por el Real Decreto 1165/1995, de 7 de julio, no será preciso entonces constituir la garantía a que se refiere el párrafo anterior. En tal caso, el número de «marcas especiales» susceptibles de ser entregadas se determinará conforme a las reglas establecidas en el artículo 26.7 del Reglamento de los Impuestos Especiales aprobado por el Real Decreto 1165/1995, de 7 de julio, para la entrega de precintas de circulación para cigarrillos.

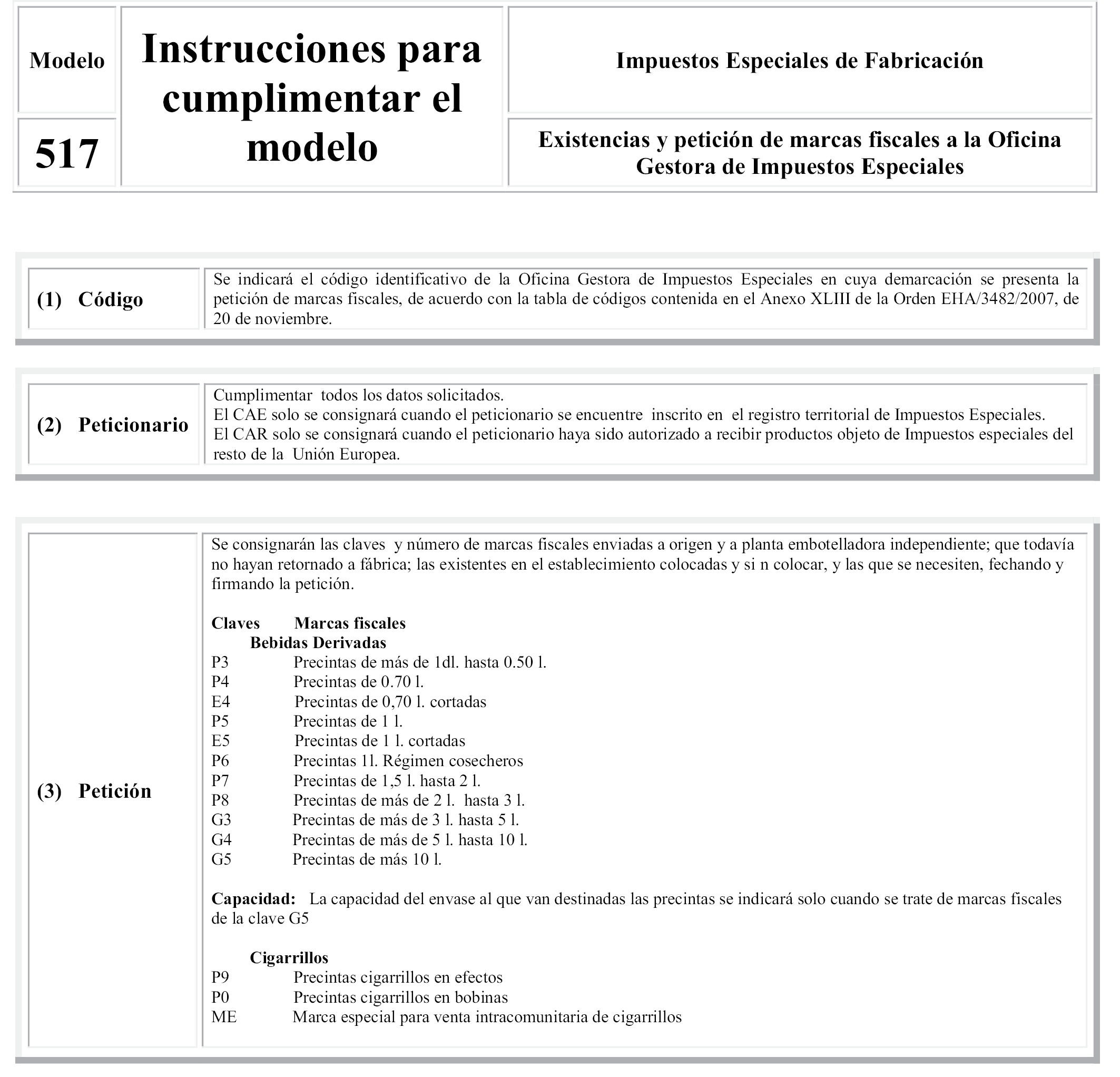

5. A efectos de lo dispuesto en el artículo 26.6 del Reglamento de los Impuestos Especiales, aprobado por el Real Decreto 1165/1995, de 7 de julio, se aprueban los siguientes modelos:

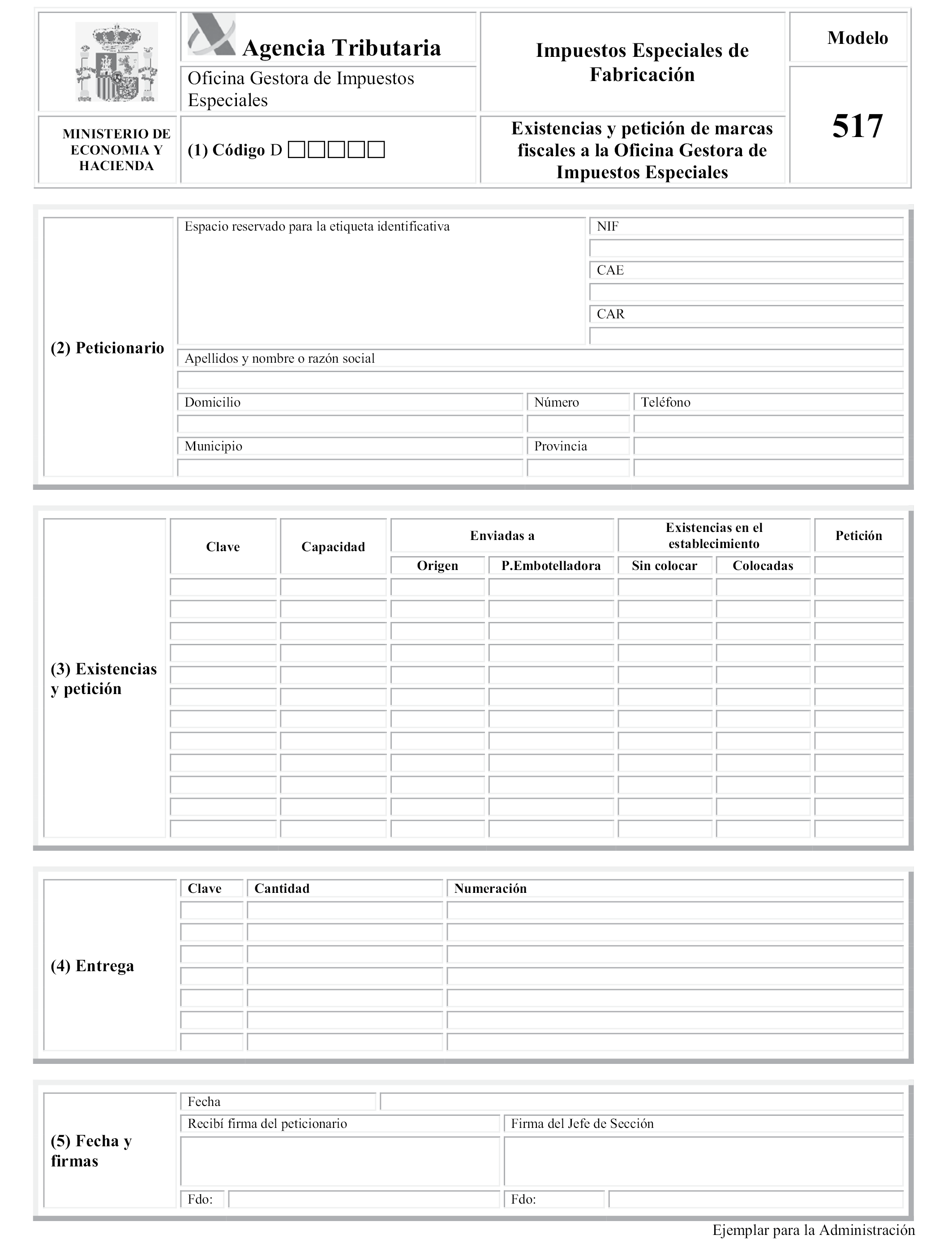

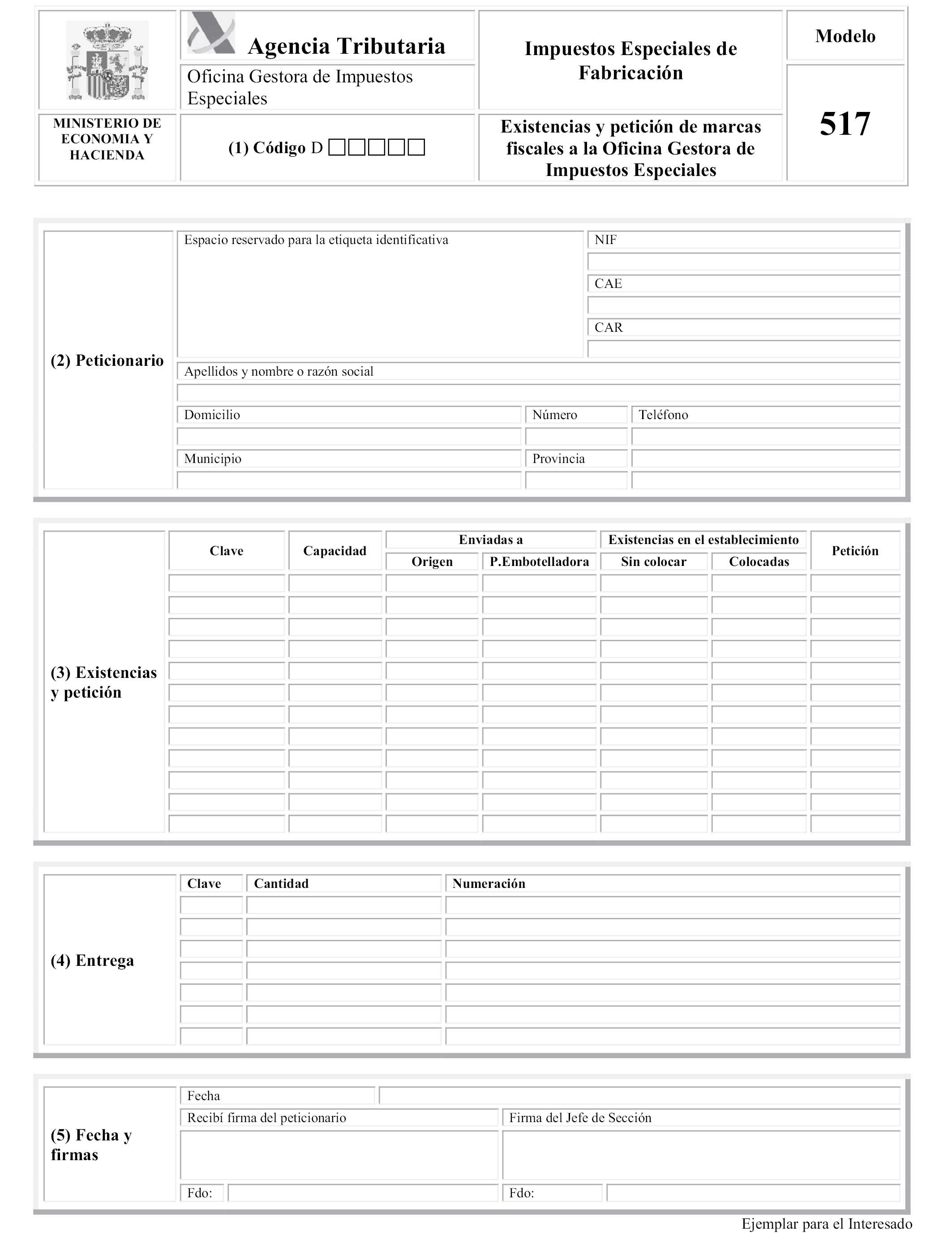

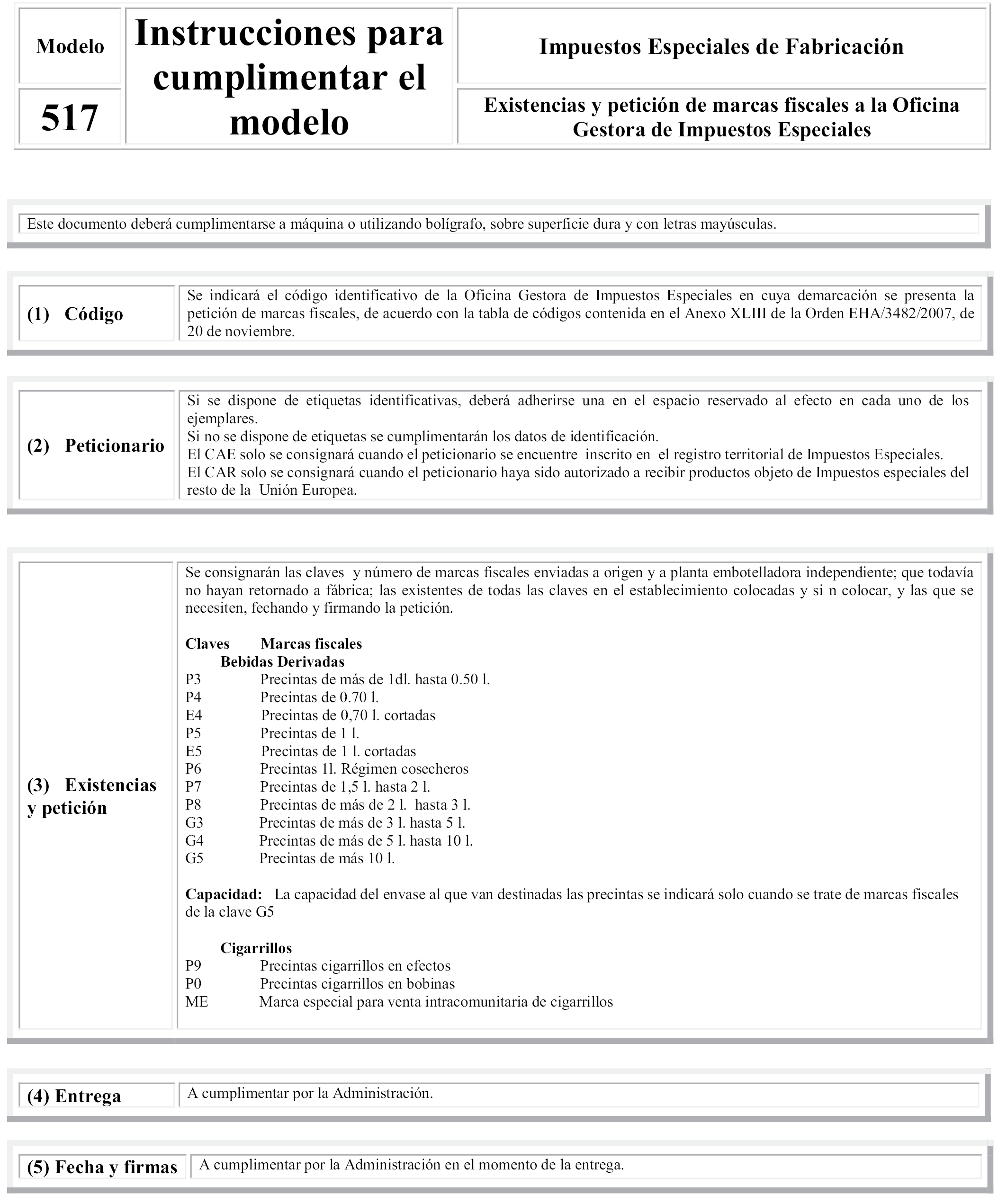

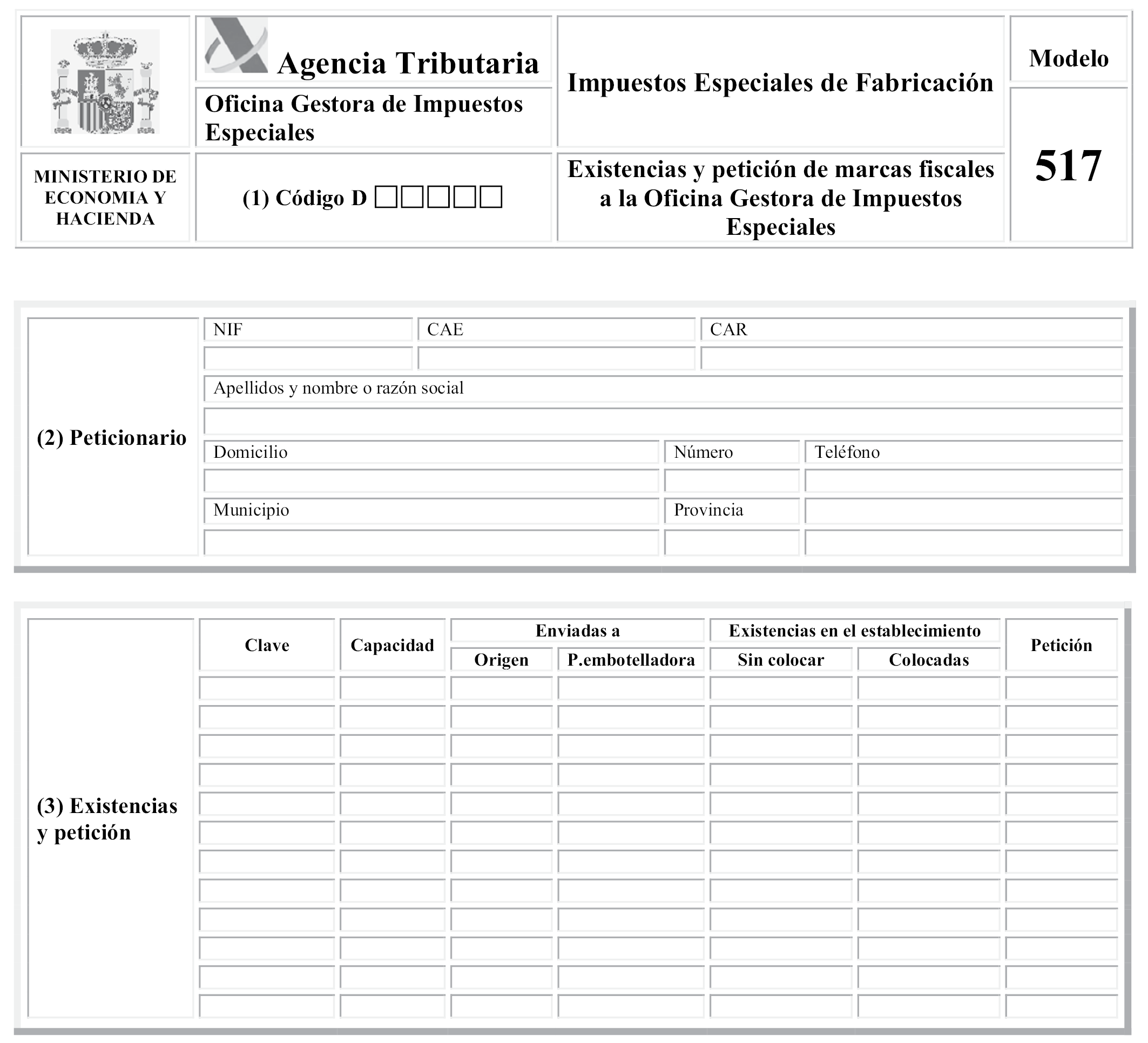

a) Modelo 517. Impuestos Especiales de Fabricación. Petición de Marcas Fiscales a la oficina gestora de impuestos especiales, soporte papel. Anexo XXXII. Este modelo consta de dos ejemplares, ejemplar para la administración y ejemplar para el interesado.

b) Modelo 517. Impuestos Especiales de Fabricación Petición de Marcas Fiscales a la oficina gestora de impuestos especiales, formato electrónico. Anexo XXXIII, para presentación telemática.

La presentación en soporte papel del modelo 517, no sujeta a plazos, solo podrá realizarse por los destiladores artesanales a que se refiere el artículo 20.6 de la Ley 38/1992, de 28 de diciembre.

La presentación en soporte electrónico del modelo 517, no sujeta a plazos, sólo podrá efectuarse por medios telemáticos, en las condiciones y de acuerdo con el procedimiento establecidos en los artículos 1.2 y 1.5.a), párrafo primero, b), c) y d) de la presente Orden.

Recibida la petición de marcas fiscales, la oficina gestora enviará un mensaje electrónico al solicitante indicándole que puede proceder a la retirada de las mismas o, en su caso, la causa que impide acceder a lo solicitado y la posibilidad de subsanar los defectos o errores advertidos.

El centro gestor podrá autorizar que la entrega de las marcas fiscales solicitadas por los titulares de fábricas o depósitos fiscales se efectúe directamente desde la Fábrica Nacional de Moneda y Timbre al establecimiento peticionario, formalizándose la entrega por el Servicio de Intervención del establecimiento.

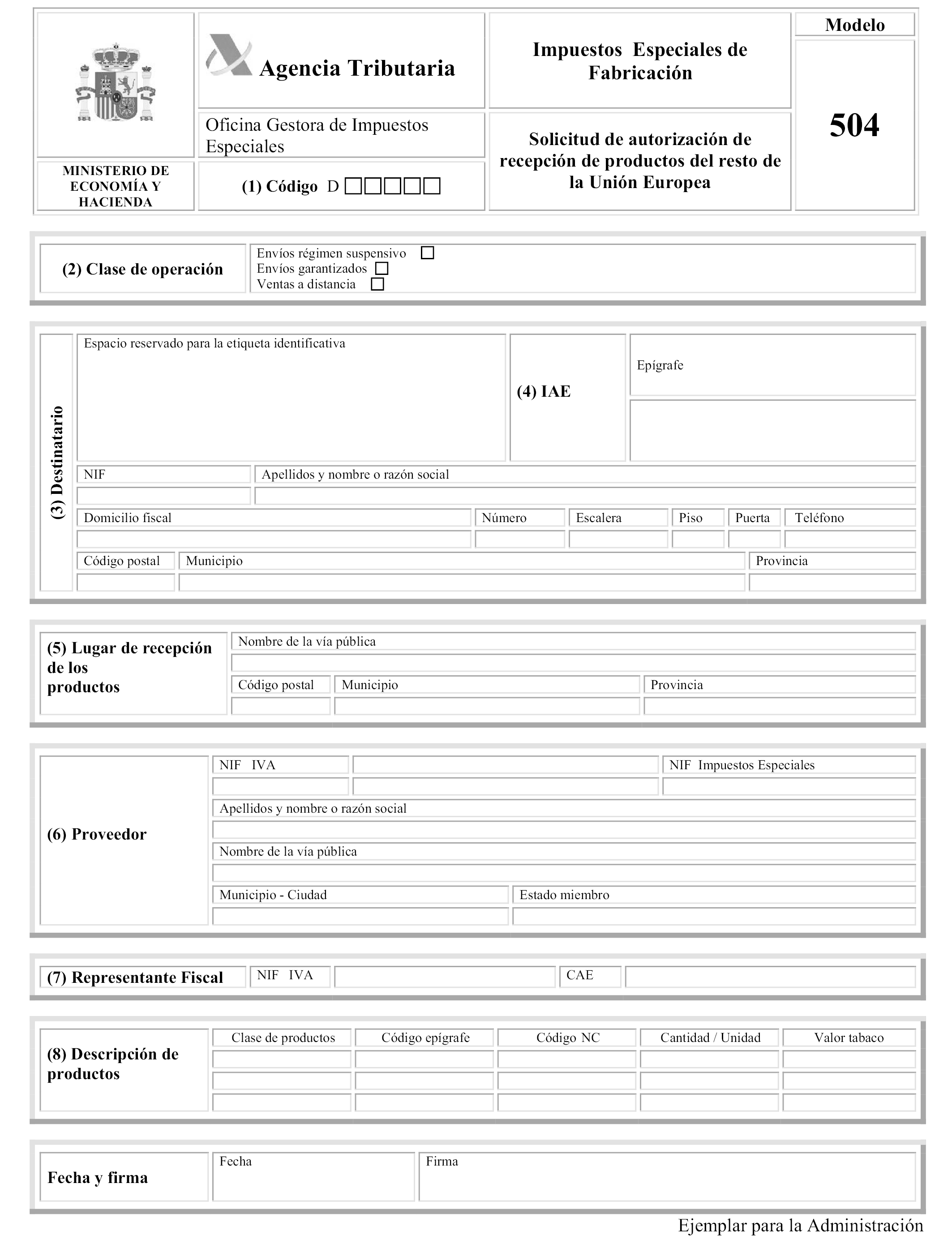

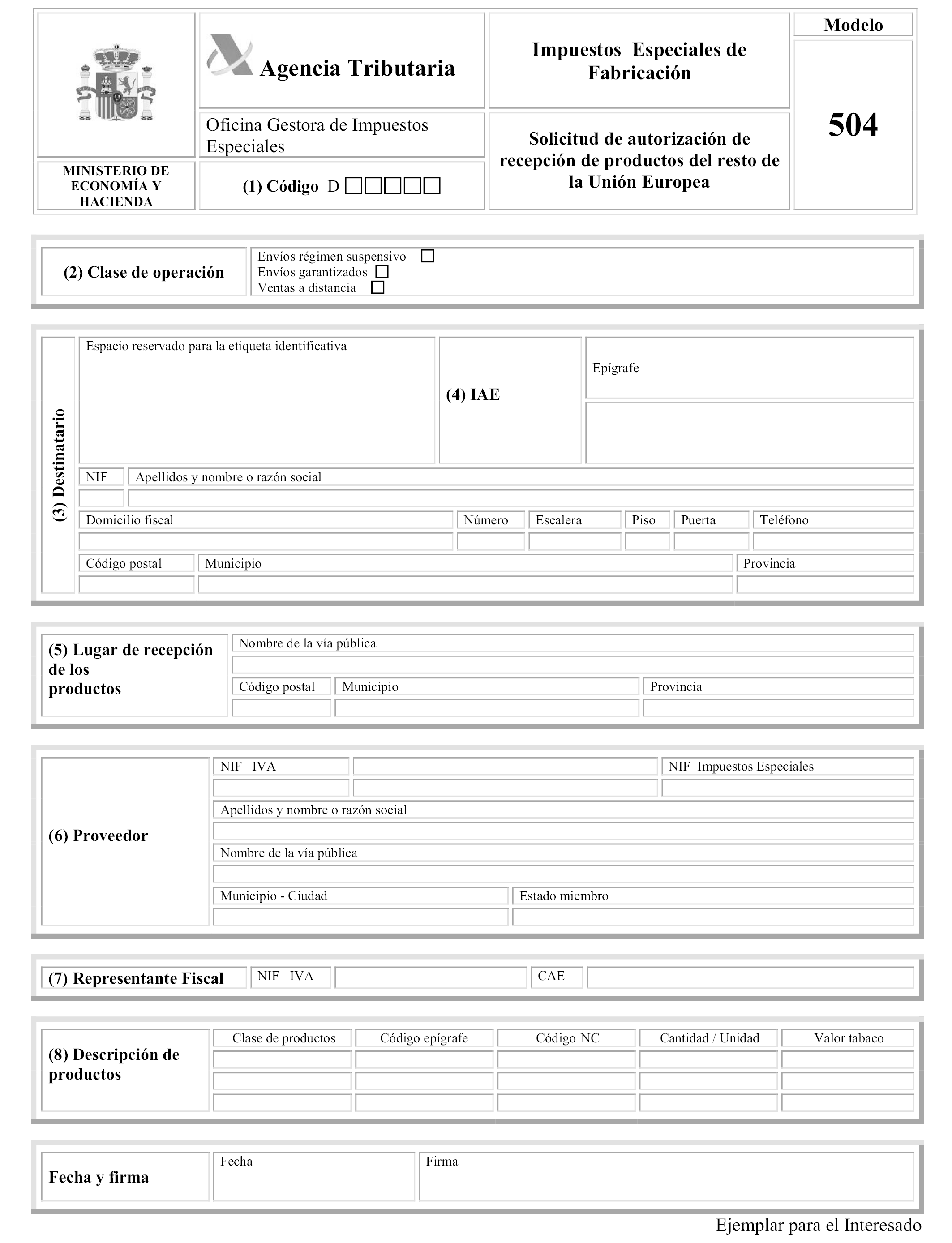

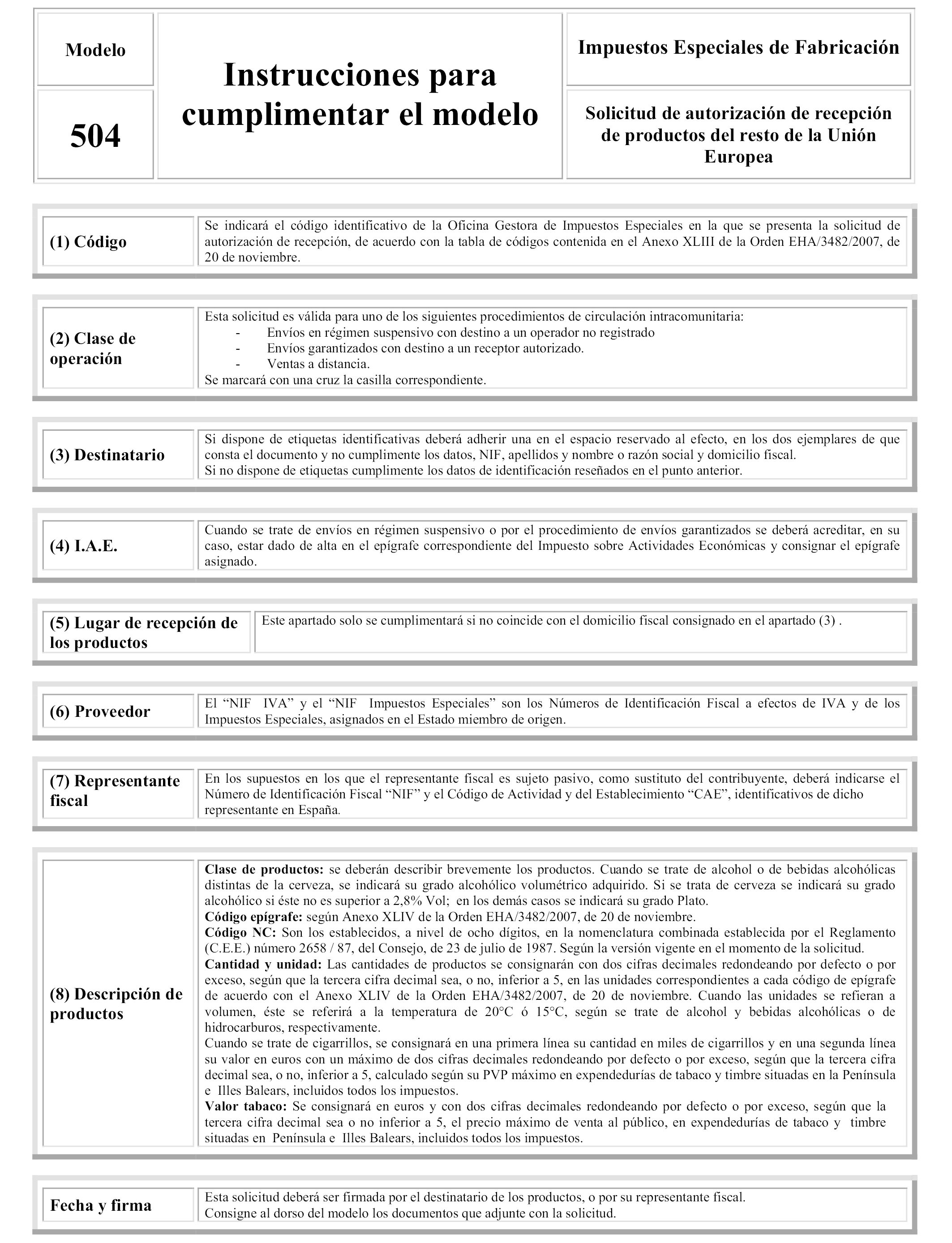

1. A efectos de lo dispuesto en el artículo 33.2.a) y c) del Reglamento de los Impuestos Especiales, aprobado por el Real Decreto 1165/1995, de 7 de julio, se aprueban los siguientes modelos:

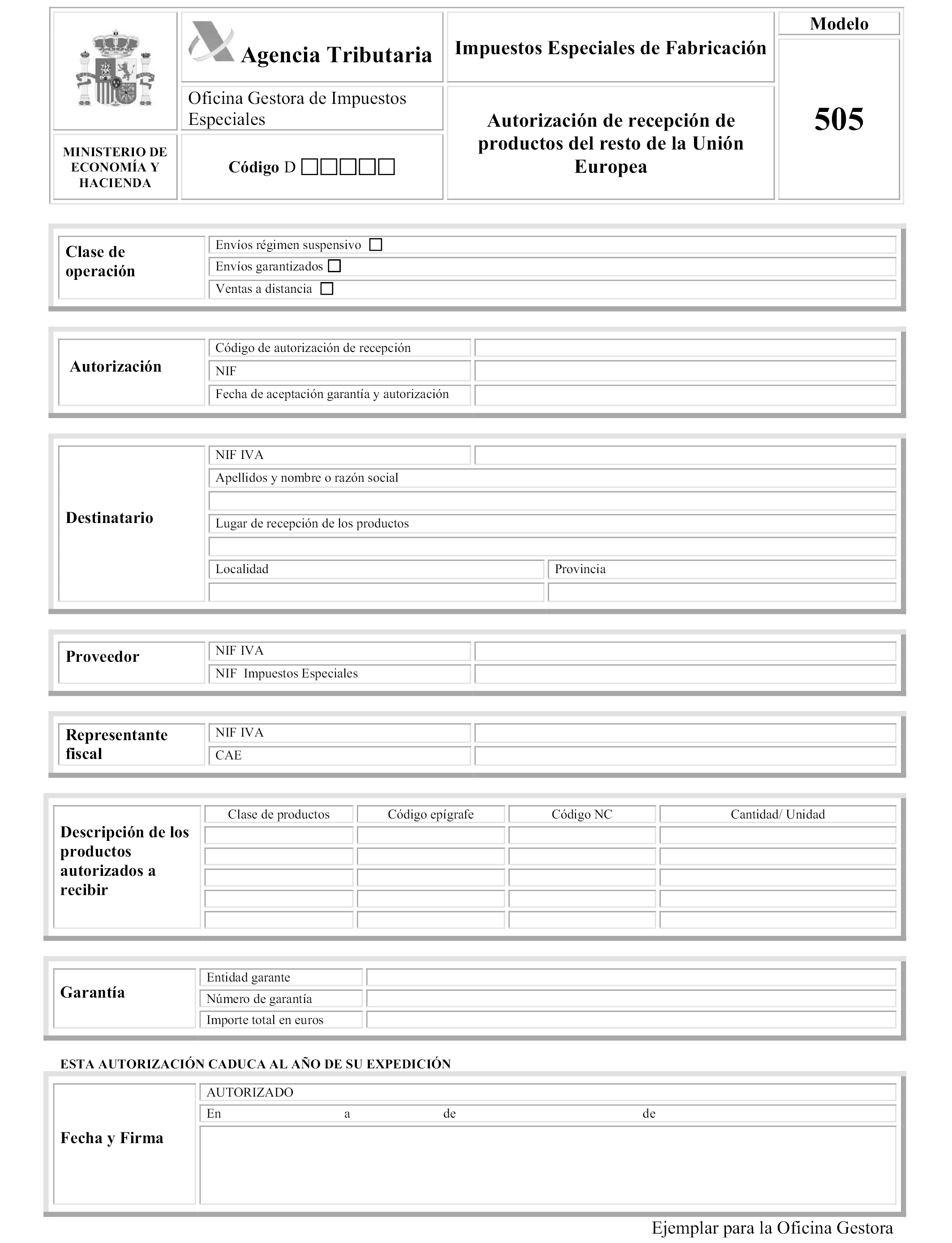

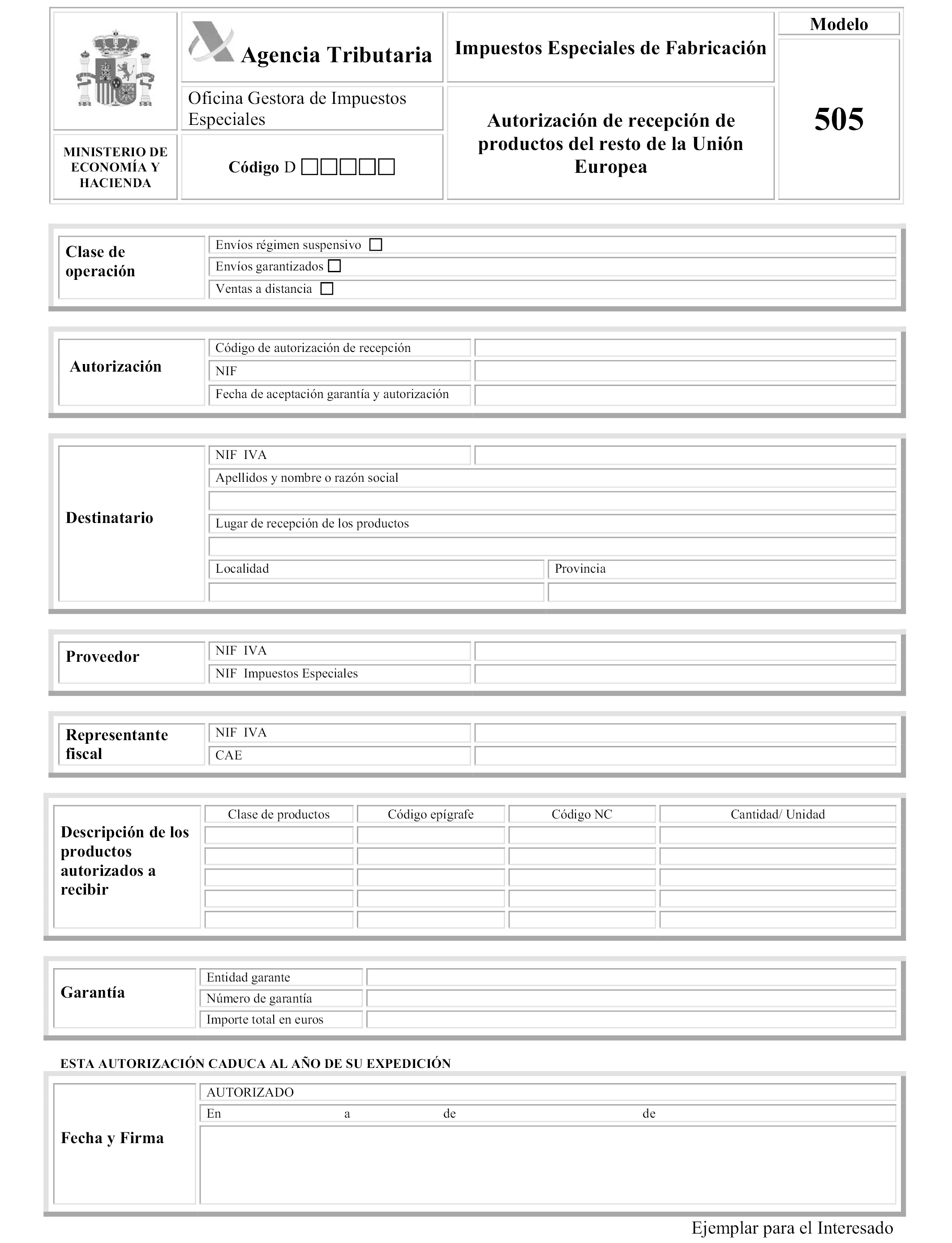

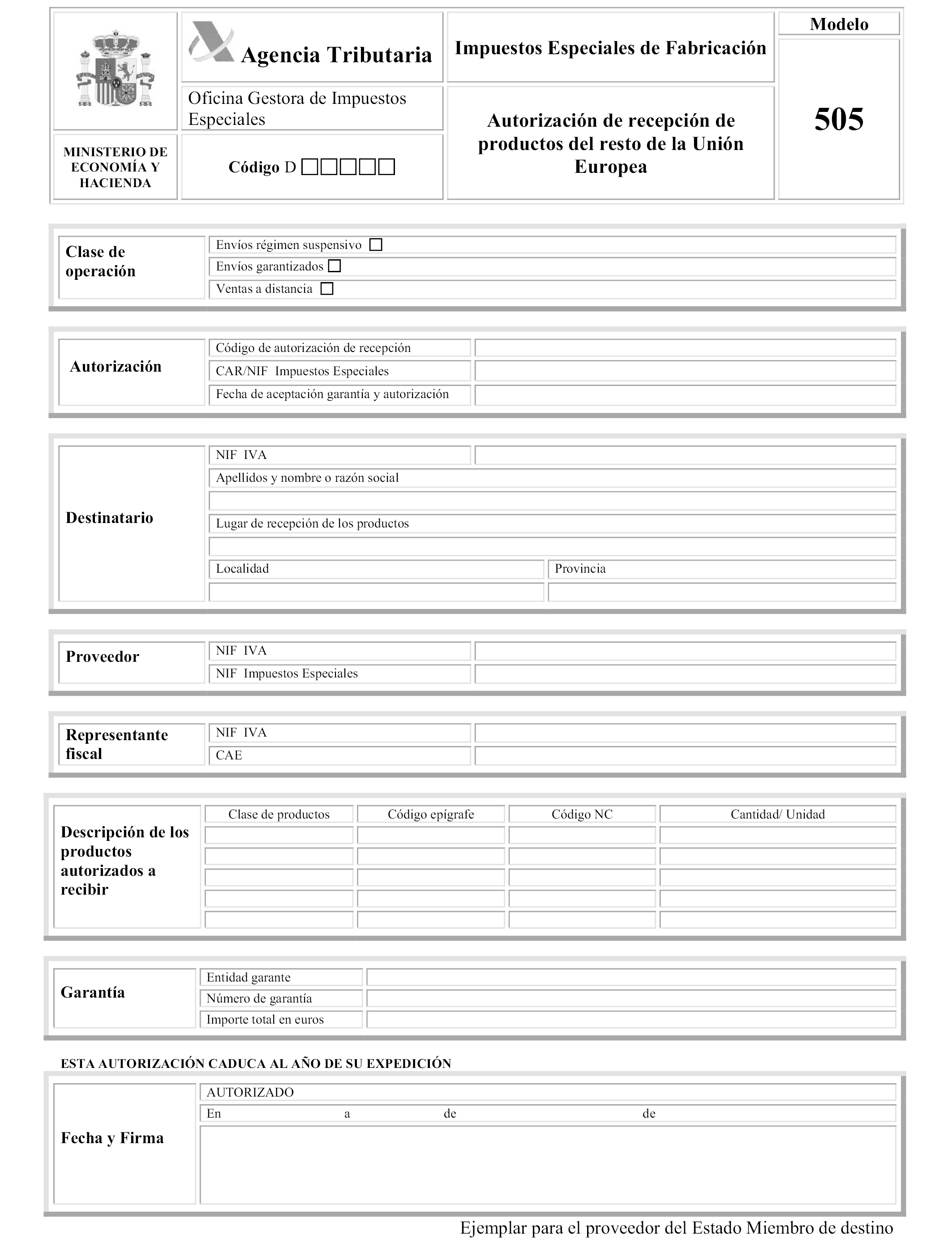

a) Modelo 504. Impuestos Especiales de Fabricación. Solicitud de autorización de recepción de productos del resto de la Unión Europea. Anexo XXXIV.

b) Modelo 505. Impuestos Especiales de Fabricación. Autorización de recepción de productos del resto de la Unión Europea. Anexo XXXV.

2. Los interesados deberán solicitar una autorización para la recepción de productos objeto de los impuestos especiales de fabricación procedentes del ámbito territorial comunitario no interno.

3. La solicitud modelo 504, que consta de ejemplar para la Administración y ejemplar para el interesado, se podrá presentar por vía telemática y en soporte papel en la oficina gestora correspondiente al lugar de destino de los productos, en el caso de destinatarios registrados ocasionales o de receptores autorizados de envíos garantizados, o en la oficina gestora correspondiente al domicilio fiscal del representante fiscal, en el caso de ventas a distancia. Si la presentación se realiza en soporte papel, la oficina gestora, una vez visado el documento, devolverá al interesado el ejemplar a él destinado.

4. La autorización de recepción modelo 505, que consta de ejemplar, para la oficina gestora, ejemplar para el interesado, y ejemplar para el proveedor de otro Estado miembro, será expedida, en su caso, por la oficina gestora a que se refiere el apartado anterior, en soporte papel, entregándose al interesado el ejemplar a él destinado y el ejemplar destinado al proveedor de otro Estado miembro.

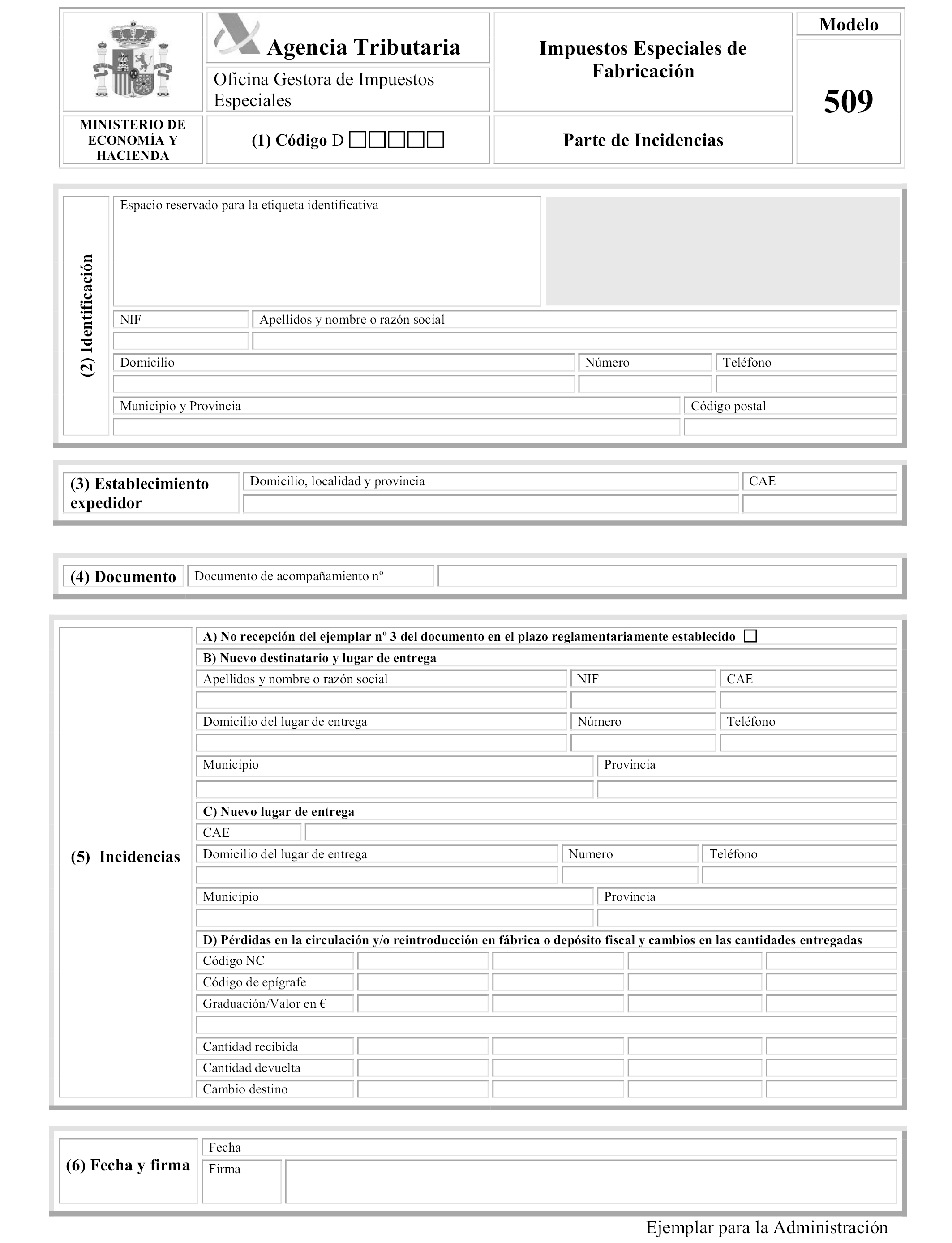

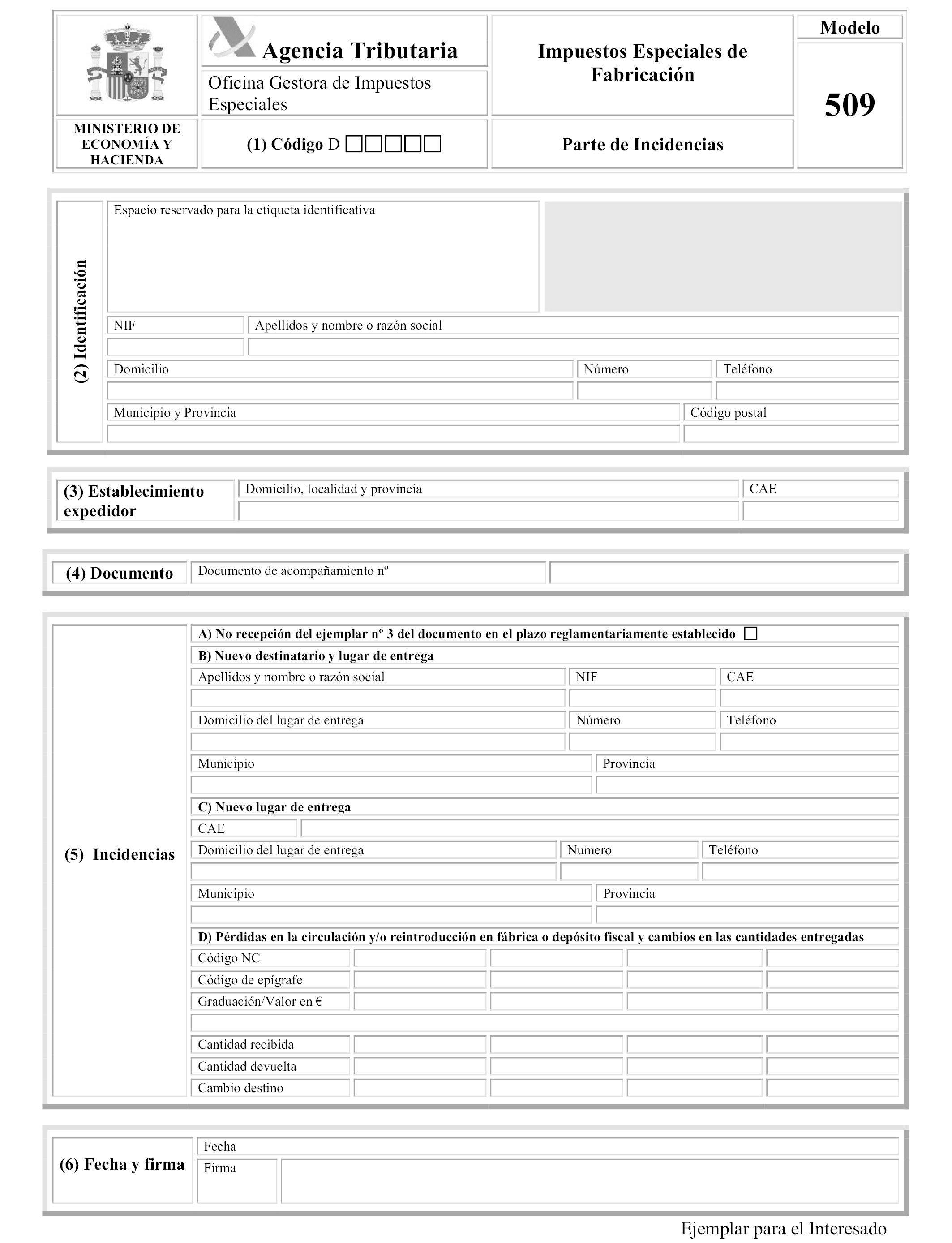

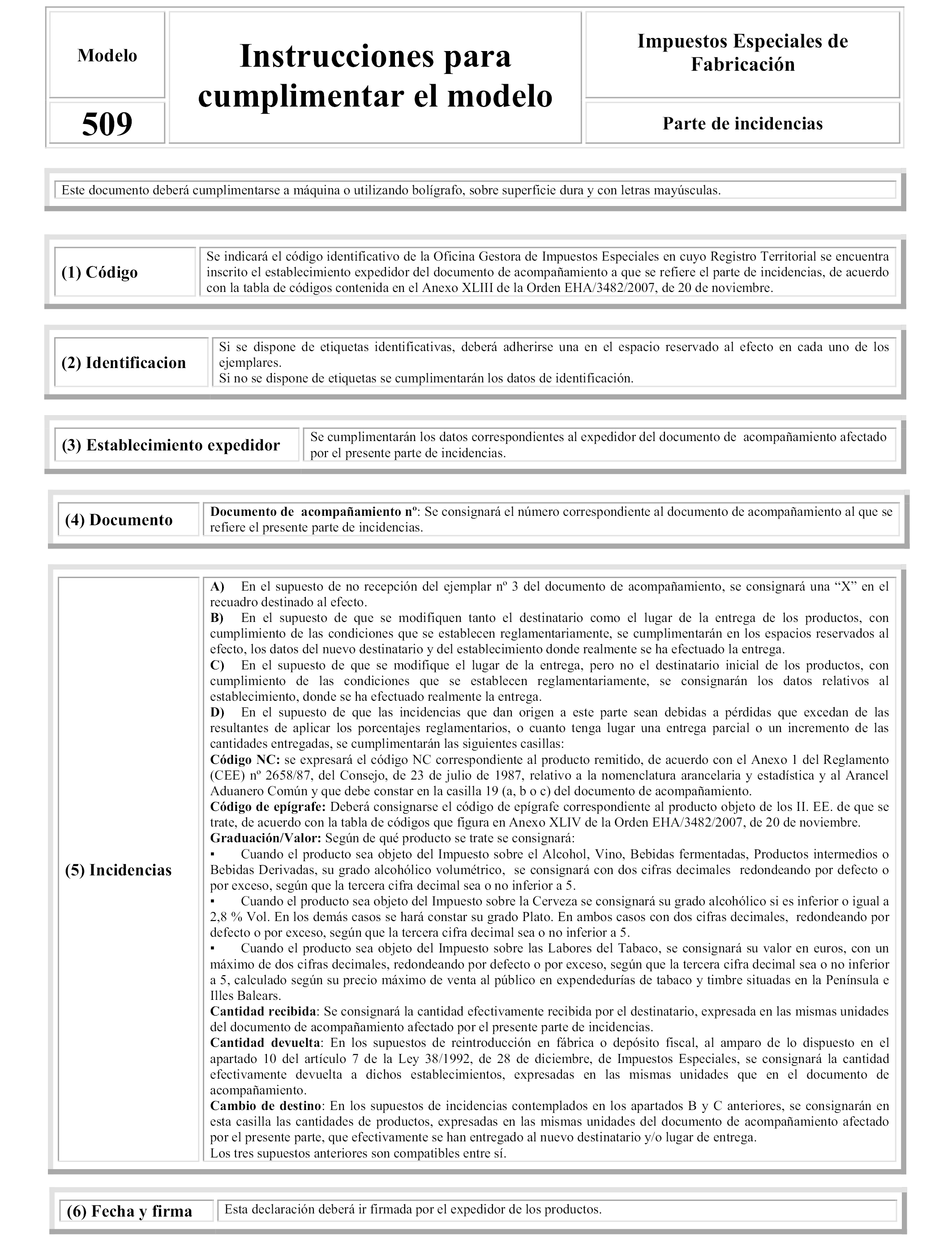

1. A efectos de lo previsto en los artículos 16.A).4, 29.3 y 38.3 del Reglamento de los Impuestos Especiales, aprobado por el Real Decreto 1165/1995, de 7 de julio, se aprueba el Modelo 509. Impuestos Especiales de Fabricación. Parte de incidencias, Anexo XXXVI.

2. El modelo 509 se deberá presentar en los siguientes supuestos y plazos:

a) Cuando, en el supuesto previsto en el artículo 16.A).4 del Reglamento de los Impuestos Especiales, aprobado por el Real Decreto 1165/1995, de 7 de julio, se produzcan pérdidas de productos objeto de impuestos especiales de fabricación, en el curso de una circulación interna en régimen suspensivo, que excedan de las resultantes de aplicar los porcentajes reglamentarios y que se pongan de manifiesto a la vista del certificado de recepción formalizado por el destinatario. El parte de incidencias deberá presentarse ante la oficina gestora correspondiente al establecimiento expedidor, durante los quince días hábiles siguientes al de la recepción del ejemplar número 3 del documento de acompañamiento.

b) Cuando, en el mismo supuesto previsto en el artículo 16.A).4 del Reglamento de los Impuestos Especiales, aprobado por el Real Decreto 1165/1995, de 7 de julio, tras una circulación interna de productos en régimen suspensivo, el expedidor no reciba el ejemplar número 3 del documento de acompañamiento en un plazo de tres meses a partir de la fecha del envío. El parte de incidencias deberá presentarse ante la oficina gestora correspondiente al establecimiento expedidor, durante los quince días hábiles siguientes a la terminación del mencionado plazo de tres meses.

c) Cuando los productos salidos de fábrica o depósito fiscal, con ultimación del régimen suspensivo pero amparados en documento de acompañamiento, no hayan podido ser entregados al destinatario total o parcialmente, en el supuesto previsto en el artículo 38.1 del Reglamento de los Impuestos Especiales, aprobado por el Real Decreto 1165/1995, de 7 de julio, y sean reintroducidos en el establecimiento de salida. El parte de incidencias deberá formalizarse en el momento de la reintroducción de los productos en el establecimiento expedidor. El titular de dicho establecimiento, remitirá dentro de las veinticuatro horas siguientes a la reintroducción un ejemplar del parte de incidencias a la oficina gestora en cuyo registro territorial esté inscrito el establecimiento de salida.

d) Cuando, tratándose de productos salidos de fábrica o depósito fiscal, con ultimación del régimen suspensivo pero amparados en documentos de acompañamiento con varios destinatarios, se modifiquen las cantidades a entregar a los distintos destinatarios, en los términos previstos en el tercer párrafo del artículo 38.1 del Reglamento de los Impuestos Especiales, aprobado por el Real Decreto 1165/1995, de 7 de julio. El expedidor formalizará un parte de incidencias por cada uno de los documentos de acompañamiento en que se haya modificado la cantidad de productos entregados a sus destinatarios, dentro de las veinticuatro horas siguientes al momento en que se hayan efectuado dichas modificaciones y, en ese mismo plazo, remitirá un ejemplar de cada uno de los partes de incidencias a la oficina gestora en cuyo registro territorial esté inscrito el establecimiento de salida.

e) Cuando, en el curso de una circulación interna de productos a los que se ha aplicado un tipo impositivo reducido y que se amparan en un documento de acompañamiento, se modifique el destinatario y, en su caso, el lugar de entrega de los productos, en los términos previstos en el artículo 38.2.b) del Reglamento de los Impuestos Especiales, aprobado por el Real Decreto 1165/1995, de 7 de julio. El expedidor formalizará un parte de incidencias dentro de las veinticuatro horas siguientes al momento en que se hayan efectuado las modificaciones y, en ese mismo plazo, remitirá un ejemplar de cada uno de los partes de incidencias a la oficina gestora en cuyo registro territorial esté inscrito el establecimiento de salida.

f) Cuando, en el curso de una circulación interna de productos en régimen suspensivo o que se beneficien de la aplicación de alguno de los supuestos de exención, se cambie el destinatario que figura en el documento de acompañamiento, en los términos previstos en el artículo 38.2.c) del Reglamento de los Impuestos Especiales, aprobado por el Real Decreto 1165/1995, de 7 de julio. El expedidor formalizará un parte de incidencias dentro de las veinticuatro horas siguientes al momento en que se haya efectuado la modificación y, en ese mismo plazo, remitirá un ejemplar de cada uno de los partes de incidencias a la oficina gestora en cuyo registro territorial esté inscrito el establecimiento de salida.

3. El parte de incidencias podrá presentarse en soporte papel o telemáticamente, dentro de los plazos señalados en el apartado 2 de este artículo, conforme al siguiente procedimiento:

a) Si se opta por la presentación en soporte papel, reservada exclusivamente para los partes de incidencias relativos a documentos de acompañamiento presentados asimismo en soporte papel, el modelo consta de dos ejemplares, para la Administración y para el interesado.

En los supuestos contemplados en los párrafos a) y b), del apartado 2 de este artículo, los partes de incidencias se presentarán en la oficina gestora a que en ellos se alude, devolviéndose al interesado su ejemplar una vez visado por dicha oficina.

En los supuestos contemplados en los párrafos c), d), e) y f) del apartado 2 de este artículo, los interesados deberán remitir a la oficina gestora a que en ellos se alude, el ejemplar para la Administración de los correspondientes partes de incidencias.

b) Si se opta por la presentación del parte de incidencias por medios telemáticos, deberá hacerse a través de Internet. Para ello, el declarante deberá enviar el documento cumplimentado con los datos que debería declarar en el parte de incidencias e indicar los códigos previstos para modificación por parte de incidencias.

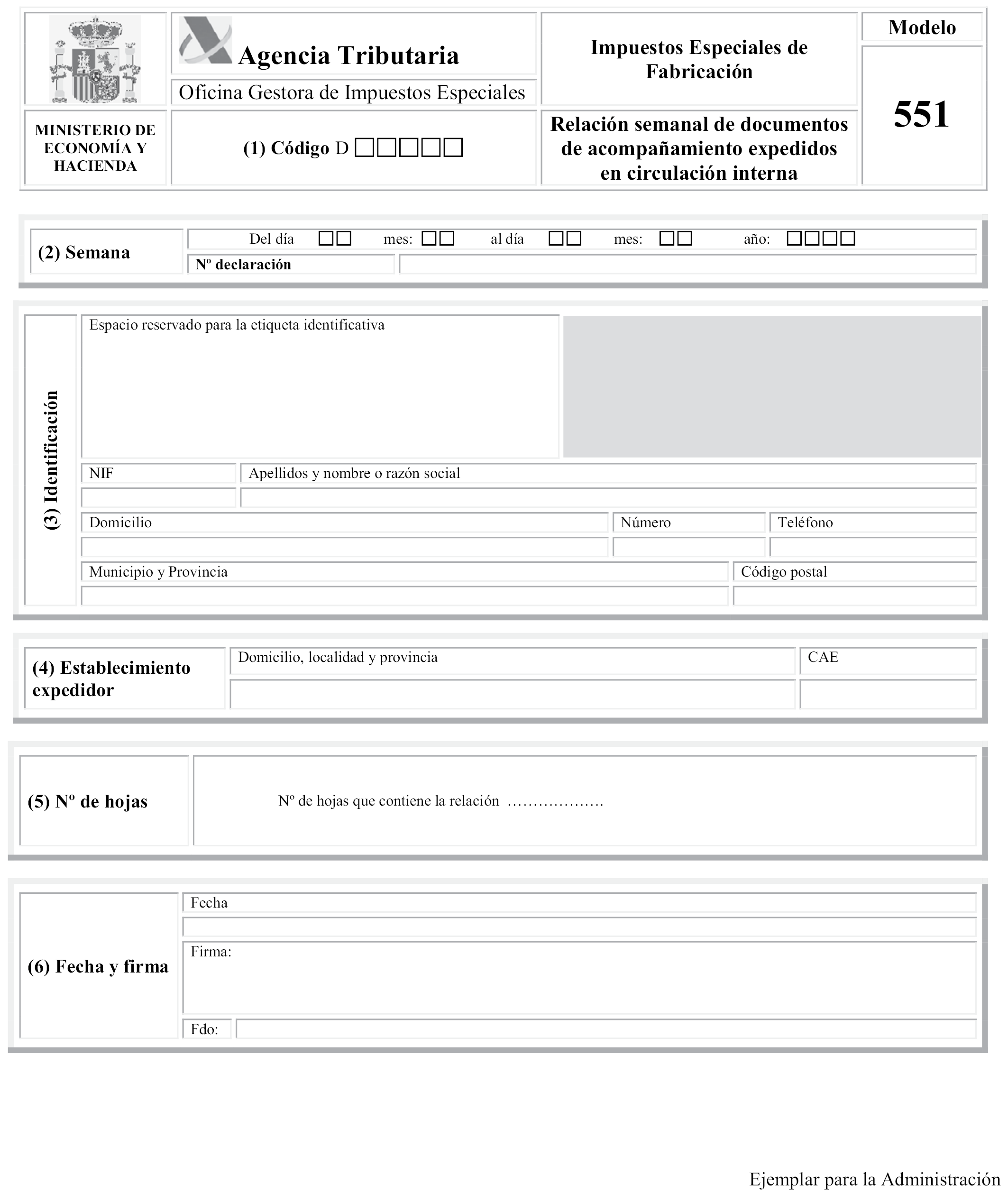

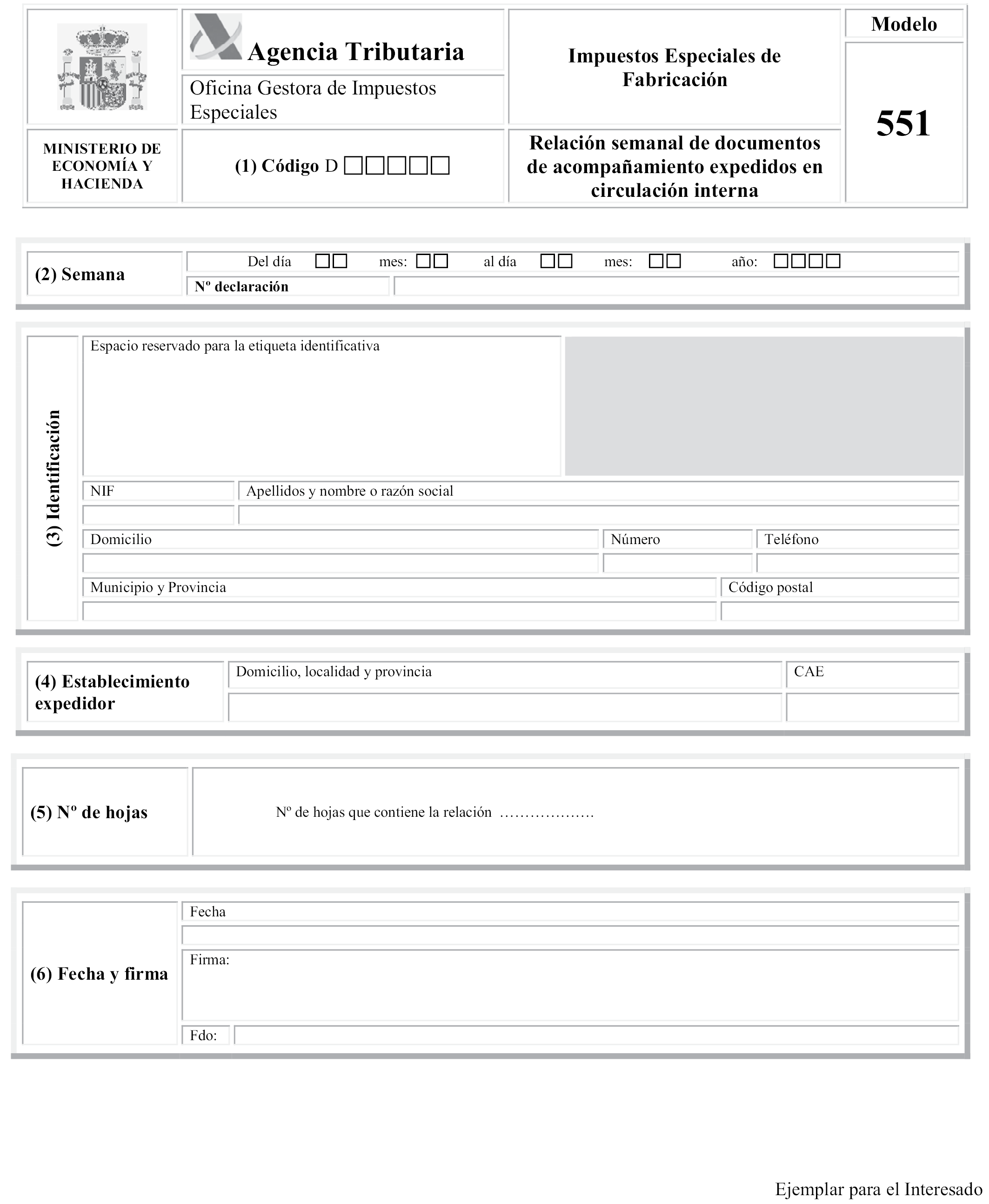

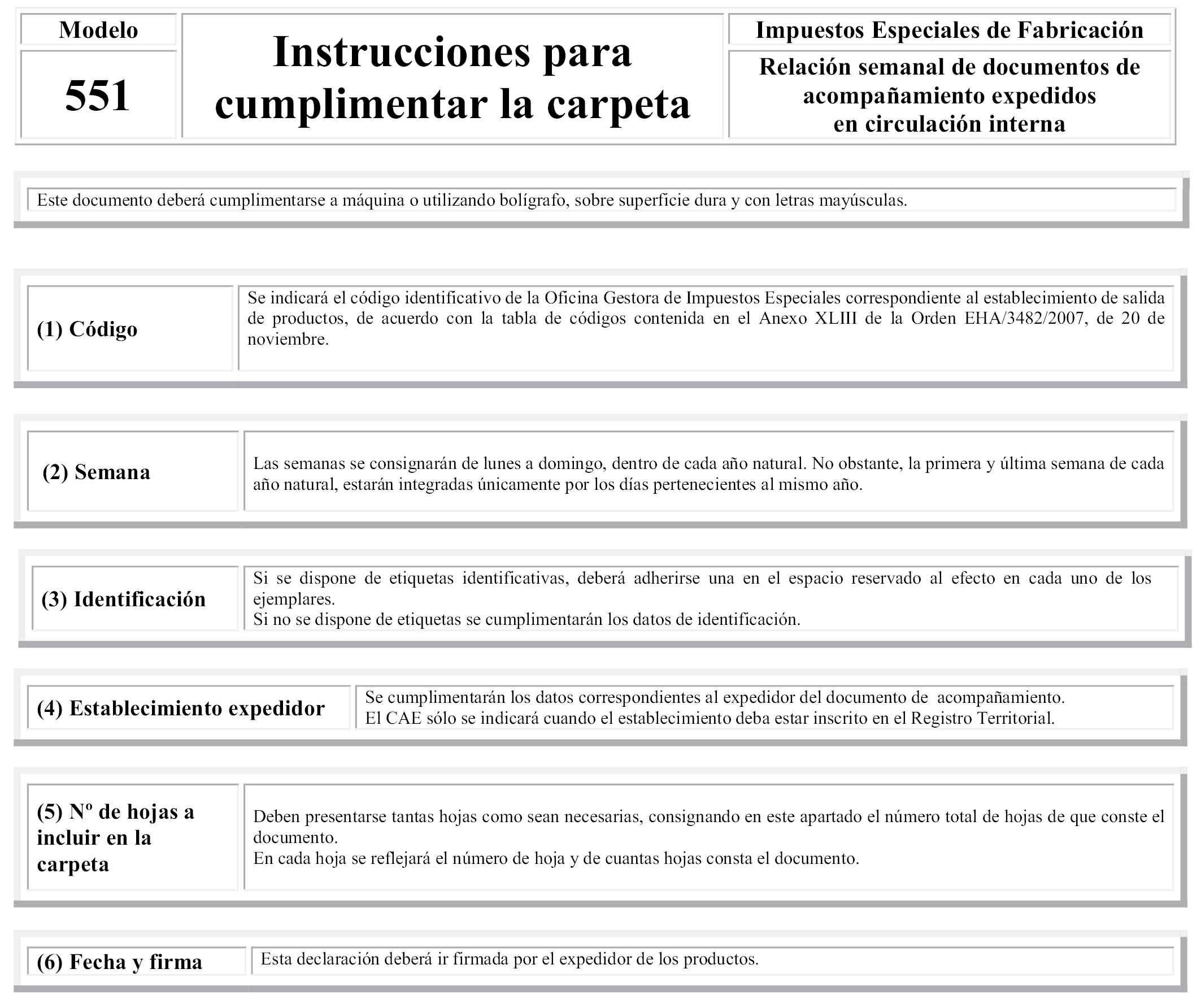

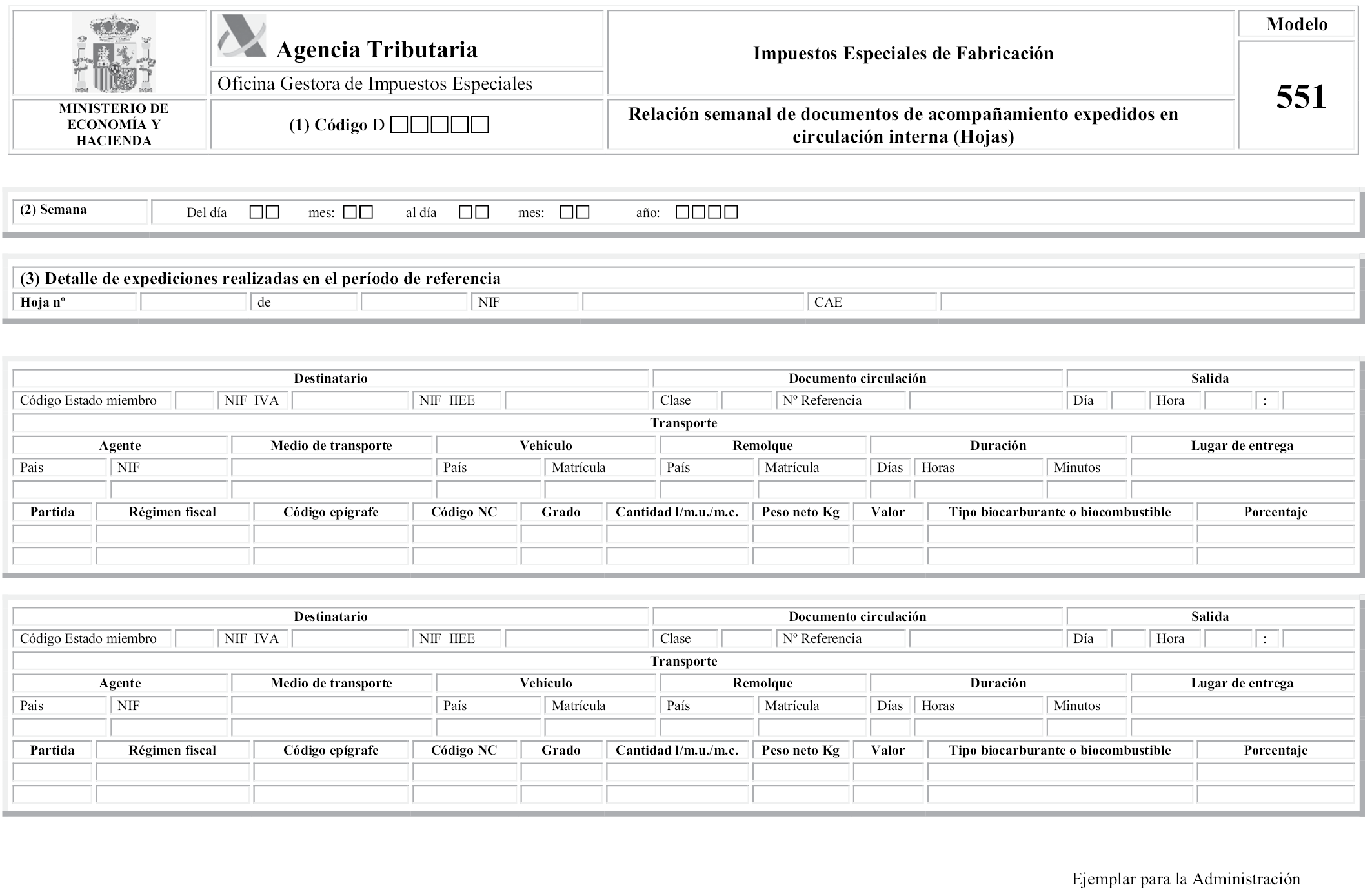

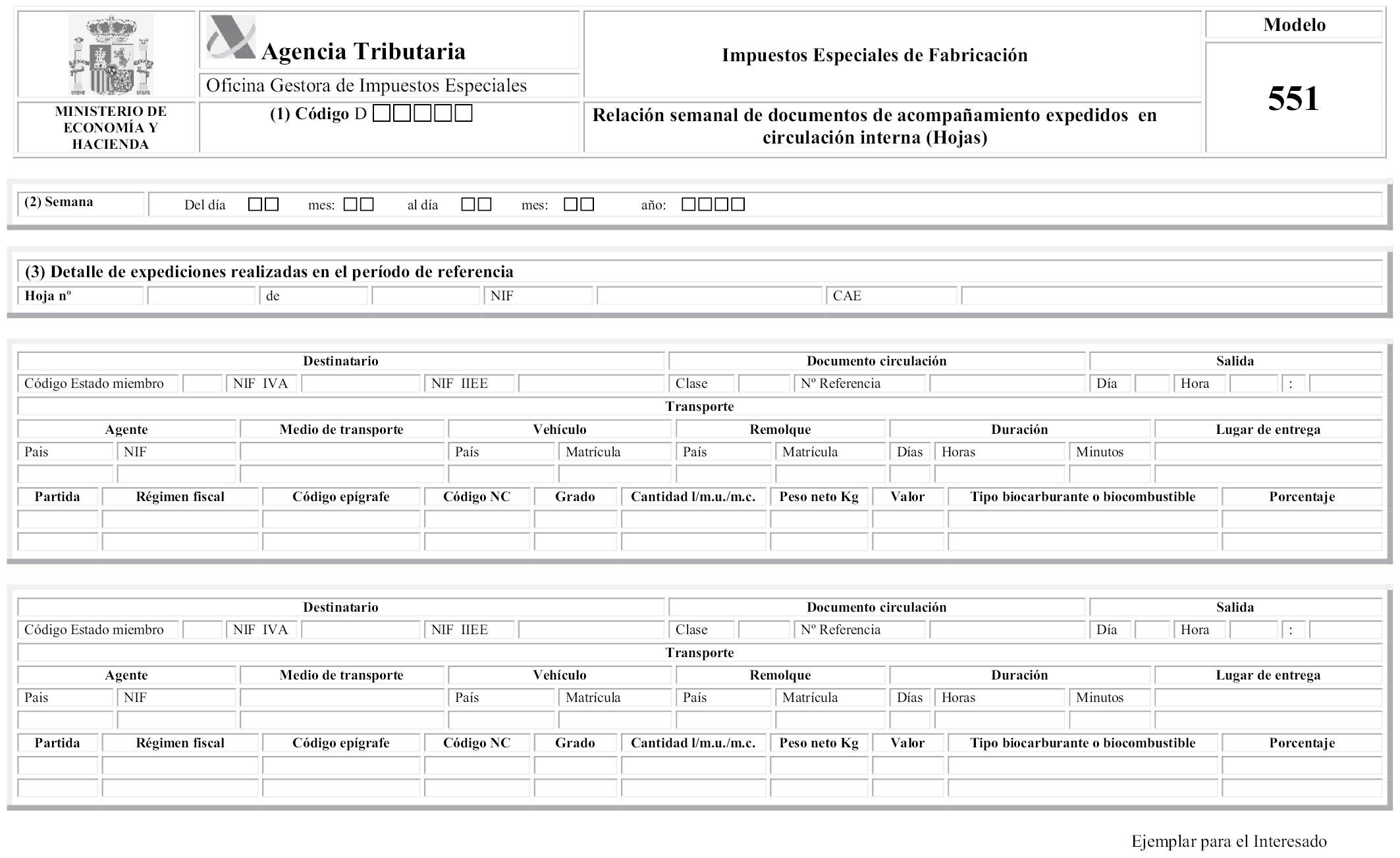

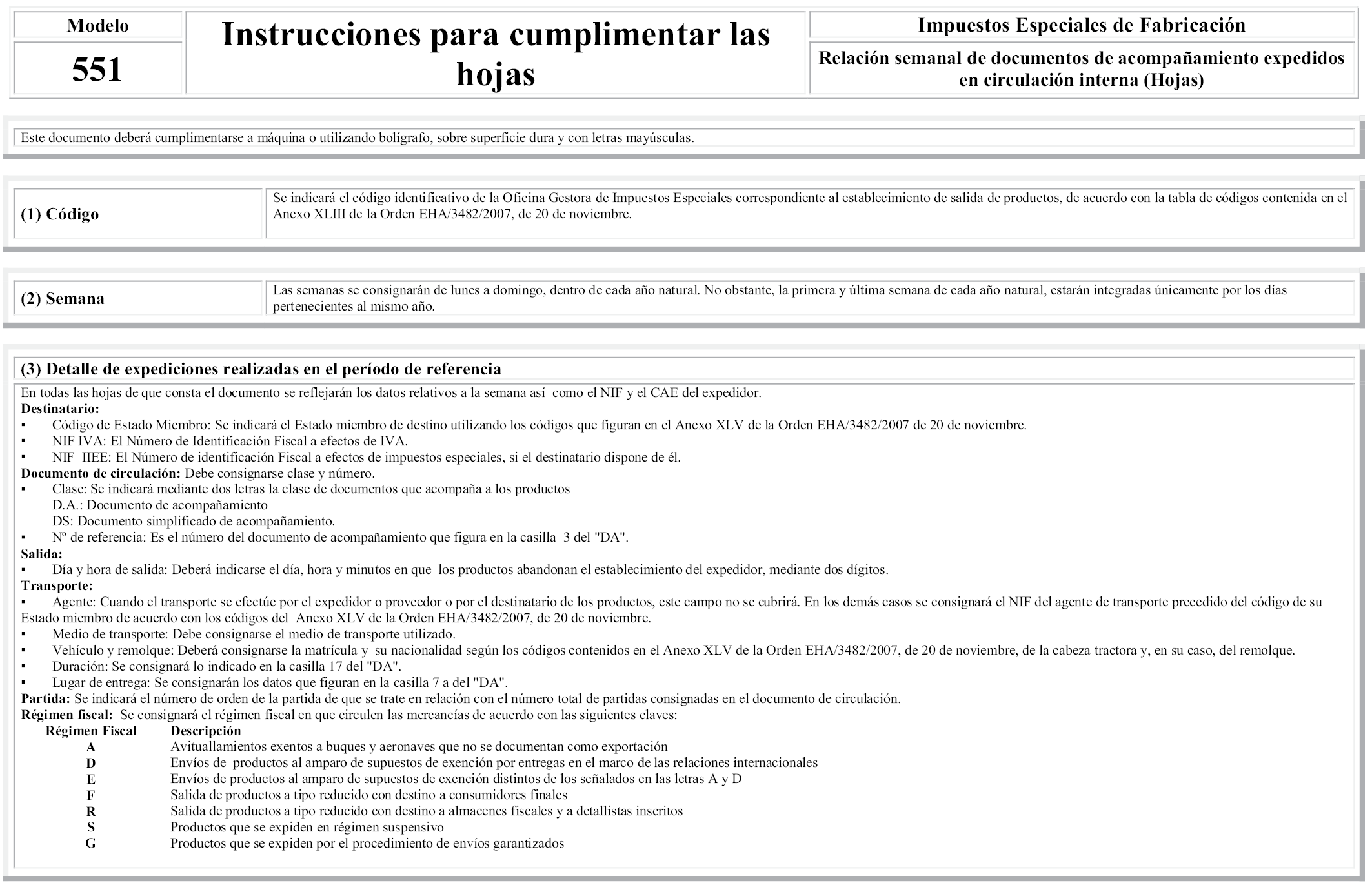

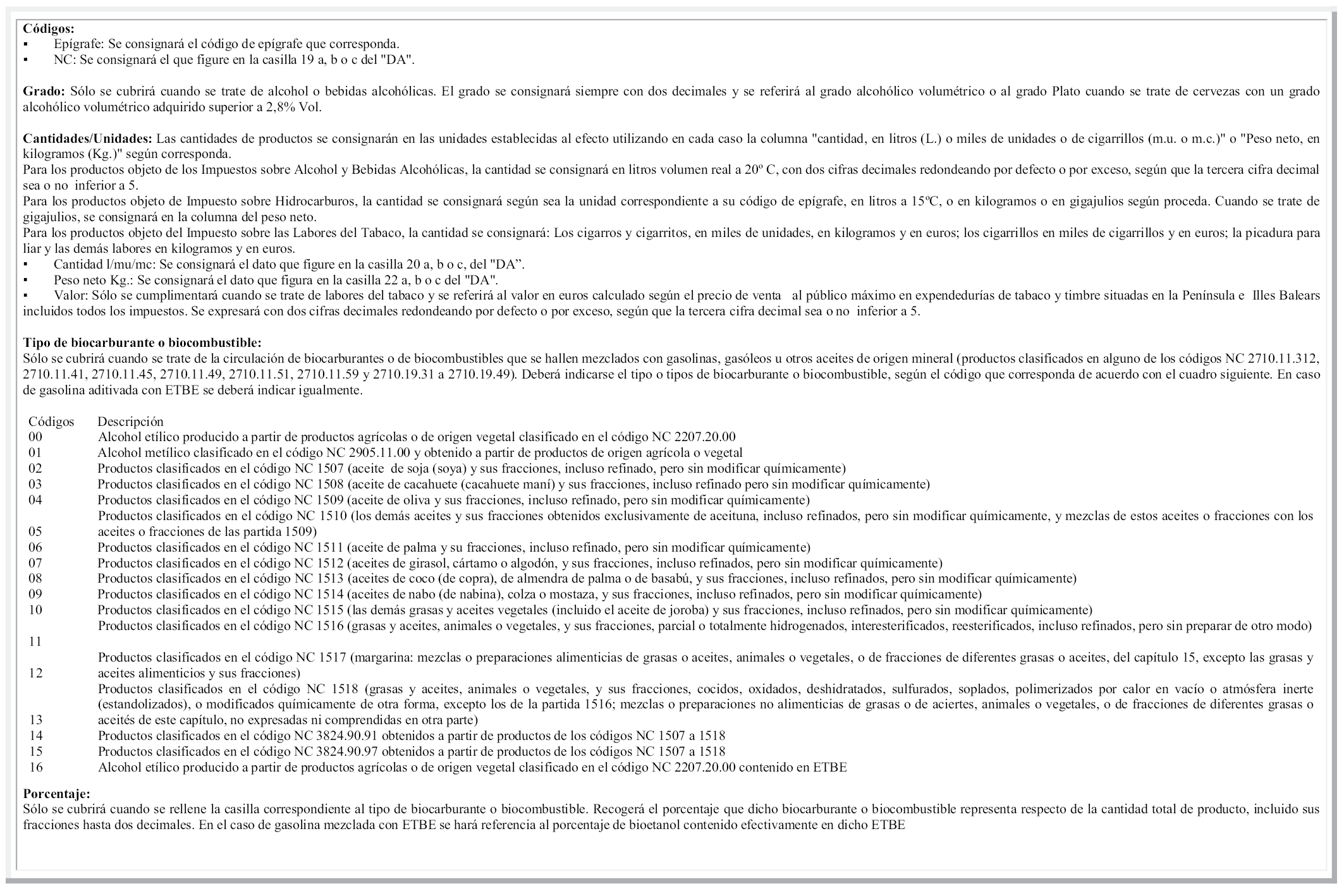

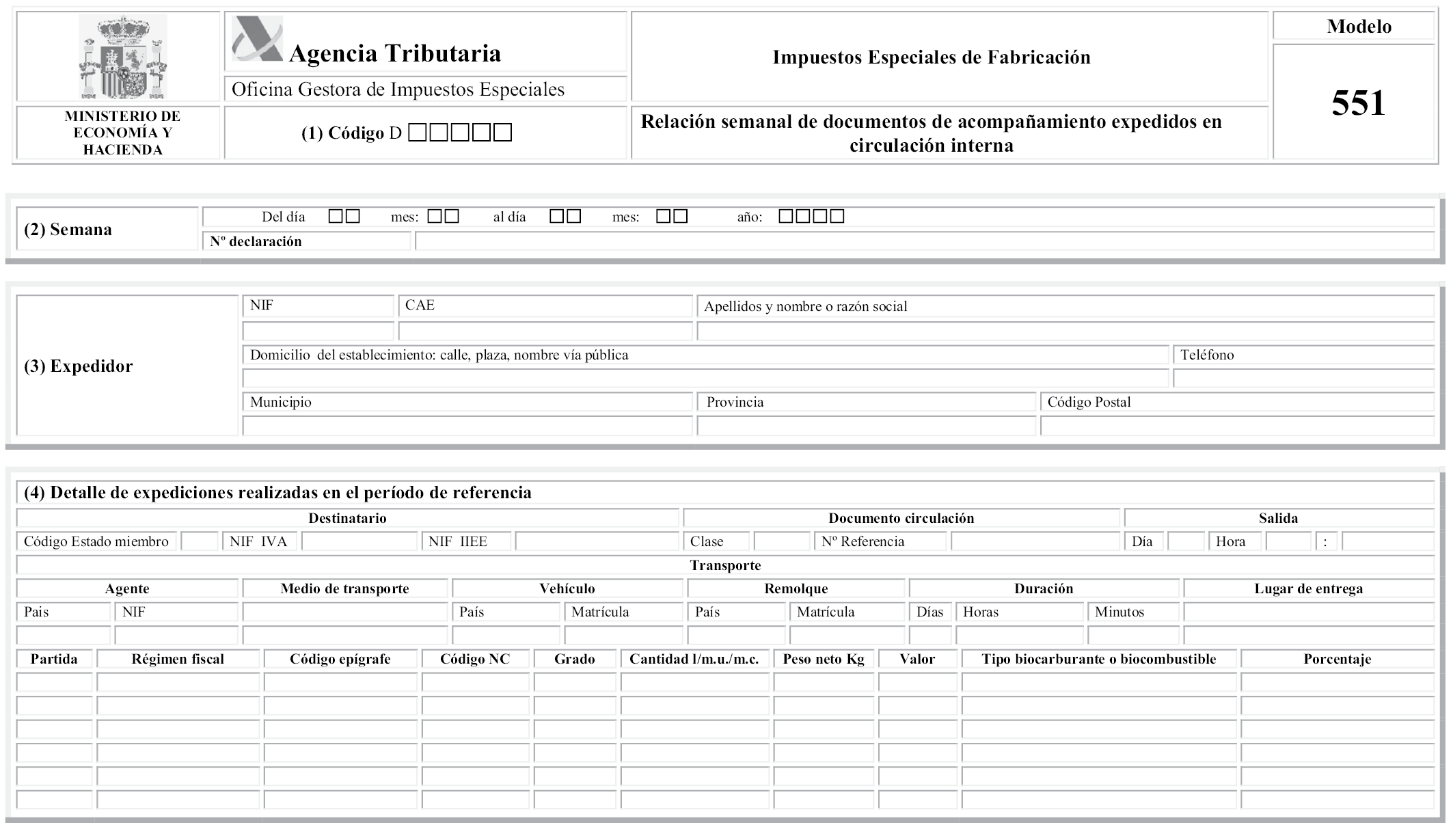

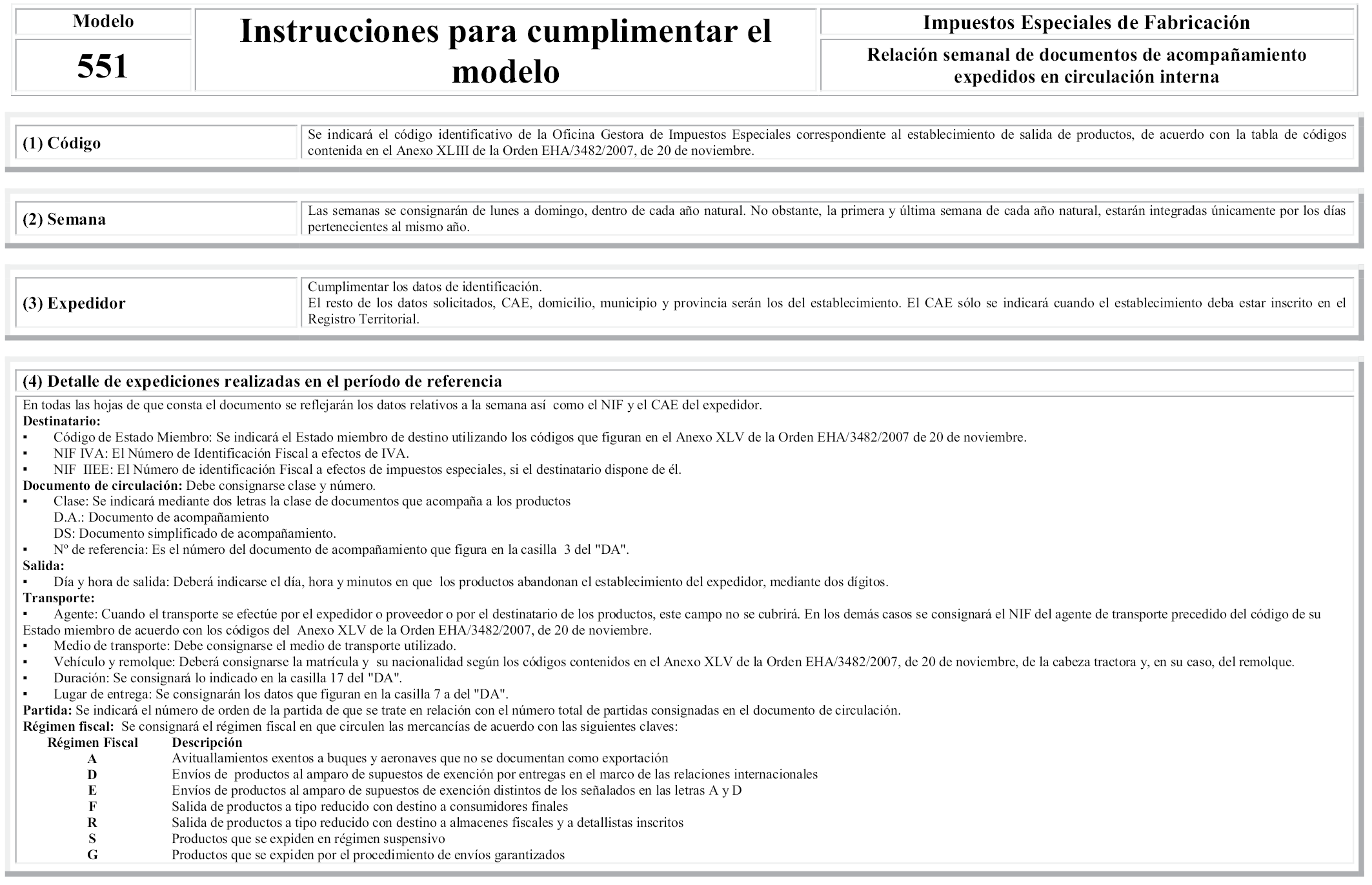

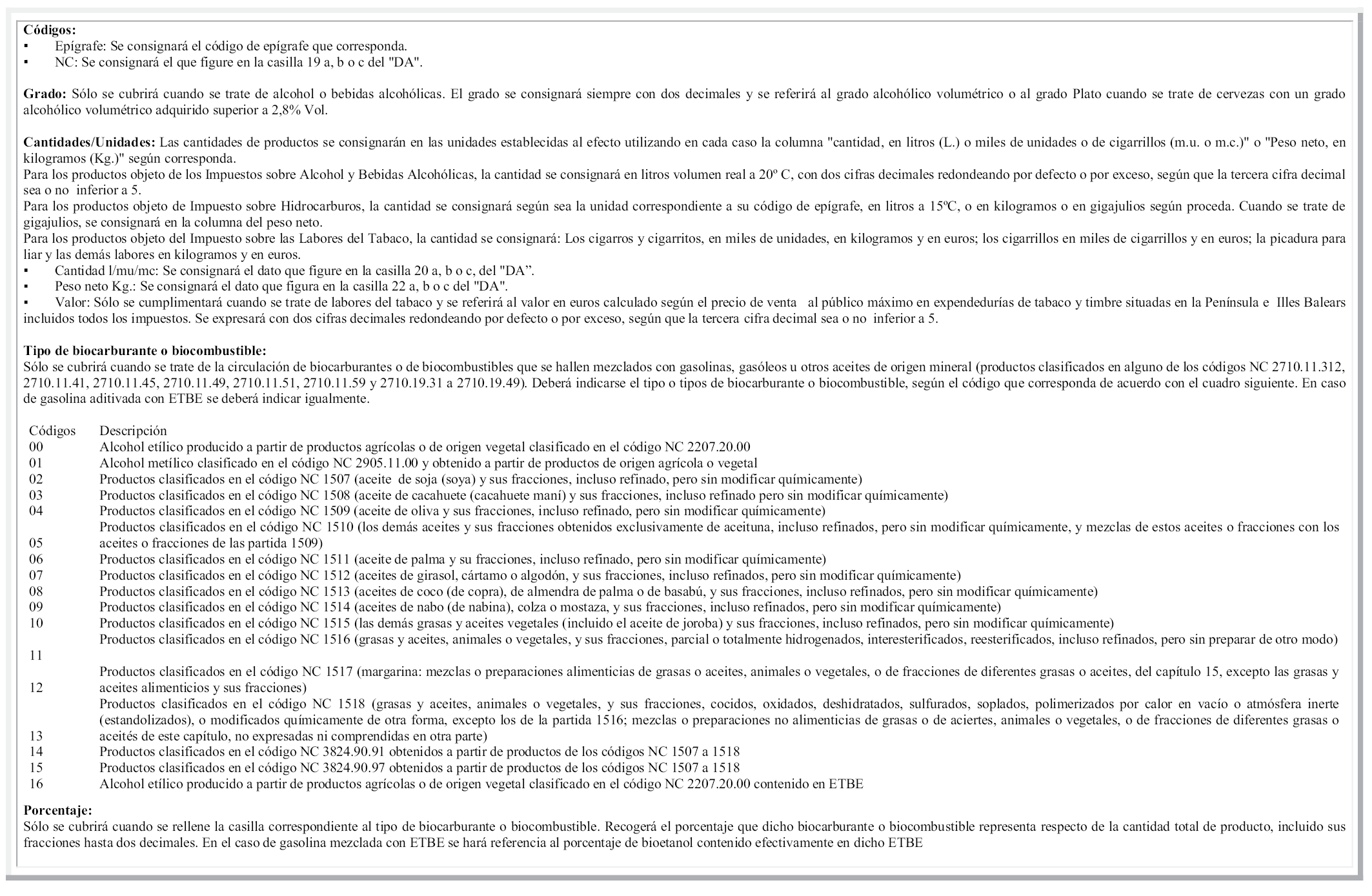

1. A efectos de lo establecido en el artículo 29.1 del Reglamento de los Impuestos Especiales, aprobado por el Real Decreto 1165/1995, de 7 de julio, para formular la relación de documentos de acompañamiento expedidos para el ámbito territorial interno y la relación de documentos simplificados de acompañamiento expedidos para el ámbito territorial comunitario no interno, se aprueba el siguiente modelo:

a) Modelo 551. «Impuestos Especiales de Fabricación. Relación semanal de documentos de acompañamiento expedidos», formato papel. Anexo XXXVII.

b) Modelo 551. «Impuestos Especiales de Fabricación. Relación semanal de documentos de acompañamiento expedidos», formato electrónico. Anexo XXXVIII.

2. La relación a que se refiere el apartado anterior podrá presentarse en soporte papel o por vía telemática y sólo habrá que presentarla cuando se hayan expedido documentos de acompañamiento en el período de que se trate.

3. Si se opta por la presentación en soporte papel, el modelo consta de ejemplar para la Administración y ejemplar para el interesado. La relación deberá presentarse en la oficina gestora correspondiente al establecimiento de salida, dentro de la semana siguiente a aquella a la que se refieren los datos. La oficina gestora, una vez visado el documento, devolverá al interesado el ejemplar a él destinado.

4. Si se opta por la presentación telemática de la relación 551, deberá hacerse por Internet, en el plazo citado en el apartado anterior.

1. A efectos de lo dispuesto en el artículo 116 bis.4 del Reglamento de los Impuestos Especiales, aprobado por el Real Decreto 1165/1995, de 7 de julio, se aprueba el Modelo 512. Impuesto sobre Hidrocarburos. Relación anual de destinatarios de productos de la tarifa segunda. Anexo XLI, que deberá ser presentada a la oficina gestora correspondiente al lugar del establecimiento expedidor, por parte de los titulares de fábricas, depósitos fiscales y almacenes fiscales que hayan enviado a algún destinatario, durante el año anterior, productos sensibles de la tarifa segunda del Impuesto sobre Hidrocarburos, con aplicación de la exención contemplada en el artículo 51.1 de la Ley 38/1992, de 28 de diciembre, en cantidad igual o superior a 50.000 litros. En dicha relación deberán incluirse los datos relativos a los destinatarios así como la cantidad de productos remitida a cada uno de ellos.

2. Esta relación anual debe cumplimentarse por cada establecimiento expedidor y sólo habrá que presentarla o remitirla en el supuesto de que, durante el año anterior, existan destinatarios a los que se hayan efectuado envíos de productos en cantidad igual o superior a 50.000 litros.

3. La relación anual deberá ser presentada telemáticamente por Internet dentro del primer trimestre de cada año, en las condiciones y de acuerdo con el procedimiento establecidos en los artículos 1.2 y 1.5.a), párrafo primero, b), c) y d) de la presente Orden.

(Suprimido)

1. Cuando proceda la expedición de un documento de acompañamiento, respecto de los supuestos que a continuación se detallan, las personas que expidan los productos, deberán enviar una copia del mismo a la Administración tributaria:

a) Circulación interna de alcohol etílico, tanto en régimen suspensivo como con aplicación de una exención.

b) Circulación interna, en régimen suspensivo, de bebidas derivadas en cantidad igual o superior a 12 hectolitros.

c) Circulación interna, en régimen suspensivo, de cigarrillos en cantidad igual o superior a 500.000 unidades.

d) Circulación interna, en régimen suspensivo, de hidrocarburos.

2. La transmisión a la Administración tributaria de los datos correspondientes al documento de acompañamiento se realizará por vía telemática antes del inicio de la circulación, en las condiciones y de acuerdo con el procedimiento establecidos en los artículos 1.2 y 1.5.a), párrafo primero, b), c) y d) de la presente Orden.

En el supuesto de que la presentación fuese rechazada se mostrará en pantalla la descripción de los errores detectados. En este caso, se deberá proceder a subsanar los mismos en el formulario de entrada, o repitiendo la presentación si el error fuese originado por otro motivo.

En los casos en que resulte acreditado que no puede establecerse la comunicación con la sede electrónica de la Agencia Estatal de Administración Tributaria, el obligado tributario deberá proceder al envío a la oficina gestora, por cualquier medio que permita dejar constancia del envío, de la copia del documento de acompañamiento debiendo adjuntar copia impresa del mensaje de error u otro que haya aparecido en pantalla. Dicho envío deberá realizarse en los mismos plazos establecidos para la presentación telemática.

La remisión por fax de la copia del documento de acompañamiento no sustituirá en ningún caso a la presentación telemática debiendo procederse a ésta en cuanto la comunicación haya sido restablecida.

3. A efectos de lo dispuesto en el artículo 29.1 del Reglamento de los Impuestos Especiales, aprobado por el Real Decreto 1165/1995, de 7 de julio, los documentos de acompañamiento declarados a la Administración tributaria dentro del sistema de comunicación previa no deberán ser declarados posteriormente.

1. Deberán presentarse por vía telemática las siguientes declaraciones y documentos:

a) Recibos y comprobantes de entrega utilizados en avituallamiento de aeronaves y embarcaciones.

b) Relación de pagos efectuados mediante cheques-gasóleo bonificado y tarjetas-gasóleo bonificado. Modelo 544, aprobado por Resolución de 16 de septiembre de 2004, del Departamento de Aduanas e Impuestos Especiales de la Agencia Estatal de Administración Tributaria, por la que se establecen las normas de cumplimentación de los documentos de acompañamiento que amparan la circulación de productos objeto de los impuestos especiales de fabricación, el sistema para la transmisión electrónica de determinados documentos y declaraciones utilizados en la gestión de los impuestos especiales y se aprueba el modelo 511.

c) Relación de suministros de carburantes realizados en el marco de las relaciones internacionales con devolución del Impuesto sobre Hidrocarburos. Modelo 545, aprobado por Resolución de 16 de septiembre de 2004, del Departamento de Aduanas e Impuestos Especiales.

d) Relación de suministros de gasóleo marcado a embarcaciones con devolución del Impuesto sobre Hidrocarburos. Modelo 546, aprobado por Resolución de 16 de septiembre de 2004, del Departamento de Aduanas e Impuestos Especiales.

e) Modelo 518. Impuesto sobre el Alcohol y Bebidas Derivadas. Declaración de trabajo, aprobado por Resolución de 20 de enero de 1998, del Departamento de Aduanas e Impuestos Especiales de la Agencia Estatal de Administración Tributaria, por la que se aprueban diversos modelos en relación con la gestión de los impuestos especiales.

f) Modelo 519. Impuesto sobre el Alcohol y Bebidas Derivadas. Parte de incidencias en operaciones de trabajo, aprobado por Resolución de 20 de enero de 1998, del Departamento de Aduanas e Impuestos Especiales.

g) Modelo 520. Impuesto sobre el Alcohol y Bebidas Derivadas. Parte de resultado en operaciones de trabajo, aprobado por Resolución de 20 de enero de 1998, del Departamento de Aduanas e Impuestos Especiales.

2. Podrán presentarse por vía telemática las siguientes declaraciones y documentos:

a) Documentos de acompañamiento, administrativos y comerciales.

b) Documentos simplificados de acompañamiento, administrativos y comerciales.

c) Notas de entrega emitidas dentro del procedimiento de ventas en ruta.

d) Modelo 511. Impuestos Especiales de Fabricación. Relación mensual de notas de entrega de productos con el impuesto devengado a tipo reducido, expedidos por el procedimiento de ventas en ruta, aprobado por Resolución de 16 de septiembre de 2004 del Departamento de Aduanas e Impuestos Especiales, por la que se aprueban diversos modelos en relación con la gestión de los Impuestos Especiales.

3. La presentación telemática se realizará en las condiciones y de acuerdo con el procedimiento establecido en los artículos 1.2 y 1.5.a), párrafo primero, b), c) y d) de la presente Orden, en los plazos siguientes:

a) Los documentos de acompañamiento, administrativos y comerciales, sin perjuicio de lo dispuesto a efectos del sistema de comunicación previa, dentro del mes siguiente a su expedición.

b) Los documentos simplificados de acompañamiento, administrativos y comerciales, dentro del mes siguiente a su expedición.

c) Los comprobantes y recibos de entrega expedidos para documentar el avituallamiento de aeronaves y embarcaciones, realizados por el procedimiento de ventas en ruta, dentro del mes siguiente a su expedición.

d) Modelo 511, en el plazo de los cinco días hábiles siguientes a la finalización del mes en el que se realizaron las ventas.

e) Los recibos y comprobantes de entrega utilizados en avituallamiento de aeronaves y embarcaciones no realizados por el procedimiento de ventas en ruta, relativos a los suministros efectuados en el trimestre con exención del Impuesto sobre Hidrocarburos, en un plazo que terminará el día veinte del mes siguiente al de la finalización del trimestre.

f) Modelo 544, Modelo 545 y Modelo 546, en un plazo que terminará el día veinte del mes siguiente al de la finalización del trimestre.

g) Modelo 518, con una antelación de al menos 1 día hábil antes del comienzo de la operación.

h) Modelo 519, con carácter inmediato a la producción de la incidencia a que se refiera.

i) Modelo 520 el día de finalización del período de actividad con arreglo a lo indicado en la declaración de trabajo y/o, en su caso, en el parte de incidencias en operaciones de trabajo.

4. La presentación telemática de los Libros de contabilidad de Existencias se realizará con archivo txt delimitado por tabuladores. Los campos de la tabla se consignarán en la primera fila, debiendo estar compuestos, como mínimo de los requeridos por la normativa de Impuestos Especiales según el establecimiento de que se trate. Los literales alfanuméricos no contendrán caracteres especiales, las fechas estarán en formato AAAA/MM/DD y las cifras no contendrán separador de miles, tendrán 2 decimales redondeando por defecto o por exceso, según que la tercera cifra decimal sea o no inferior a 5 y utilizarán la coma para separarlos de la parte entera.

A efectos de lo dispuesto en el artículo 41.3 del Reglamento de los Impuestos Especiales, aprobado por el Real Decreto 1165/1995, de 7 de julio, se aprueba el repertorio de las claves para configurar el Código de Actividad y del Establecimiento (CAE) de las actividades sometidas al requisito de inscripción en el Registro Territorial, que se recogen en el anexo XLII.

A efectos de la correcta cumplimentación de los documentos referidos en la presente Orden se aprueban los códigos identificativos de las oficinas gestoras, los códigos de epígrafe y de unidad de los productos objeto de los impuestos especiales de fabricación y la relación de códigos de los Estados miembros de la Unión Europea, que se recogen respectivamente en los anexos XLIII, XLIV y XLV.

1. A efectos de lo dispuesto en el artículo 20 de la Ley 38/1992, de 28 de diciembre, y en los artículos 73, 74 y 75 del Reglamento de los Impuestos Especiales, aprobado por el Real Decreto 1165/1995, de 7 de julio, se aprueban como desnaturalizantes de alcohol, siempre que se adicionen a éste en la forma y cantidades que se determinan a continuación, el benzoato de denatonio (bitrex), la metiletilcetona (2-butanona), el azul de metileno (color Index 52015) y el ftalato de dietilo.

2. Alcohol totalmente desnaturalizado. Se considerará como tal el alcohol que contiene, como mínimo, en 100 litros de alcohol puro:

a) 1 gramo de benzoato de denatonio, más

b) 2 litros de metiletilcetona (2-butanona) y

c) 0,2 gramos de azul de metileno (color Index 52015)

3. Alcohol parcialmente desnaturalizado de uso general. Se considerará como tal el alcohol que contiene, como mínimo, en 100 litros de alcohol puro:

a) 1 gramo de benzoato de denatonio, o

b) 0,3 litros de ftalato de dietilo, conjuntamente con 0,2 gramos de benzoato de denatonio, o

c) 1,25 litros de metiletilcetona (2-butanona).

4. Se considerará que el alcohol está totalmente o parcialmente desnaturalizado, cuando los análisis de las muestras den unos resultados no inferiores al 95 por 100 de los valores citados en los apartados anteriores, incluidos los errores de método.

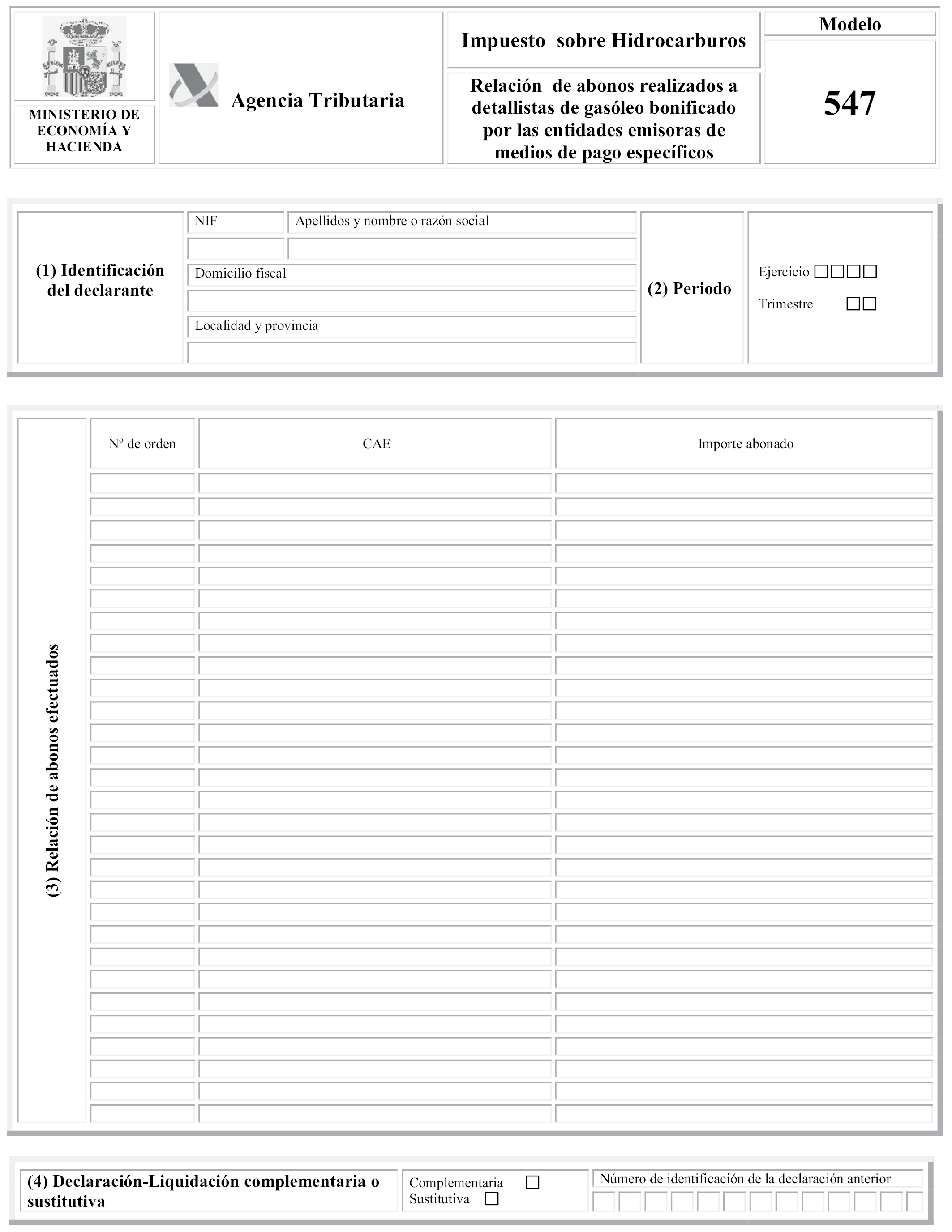

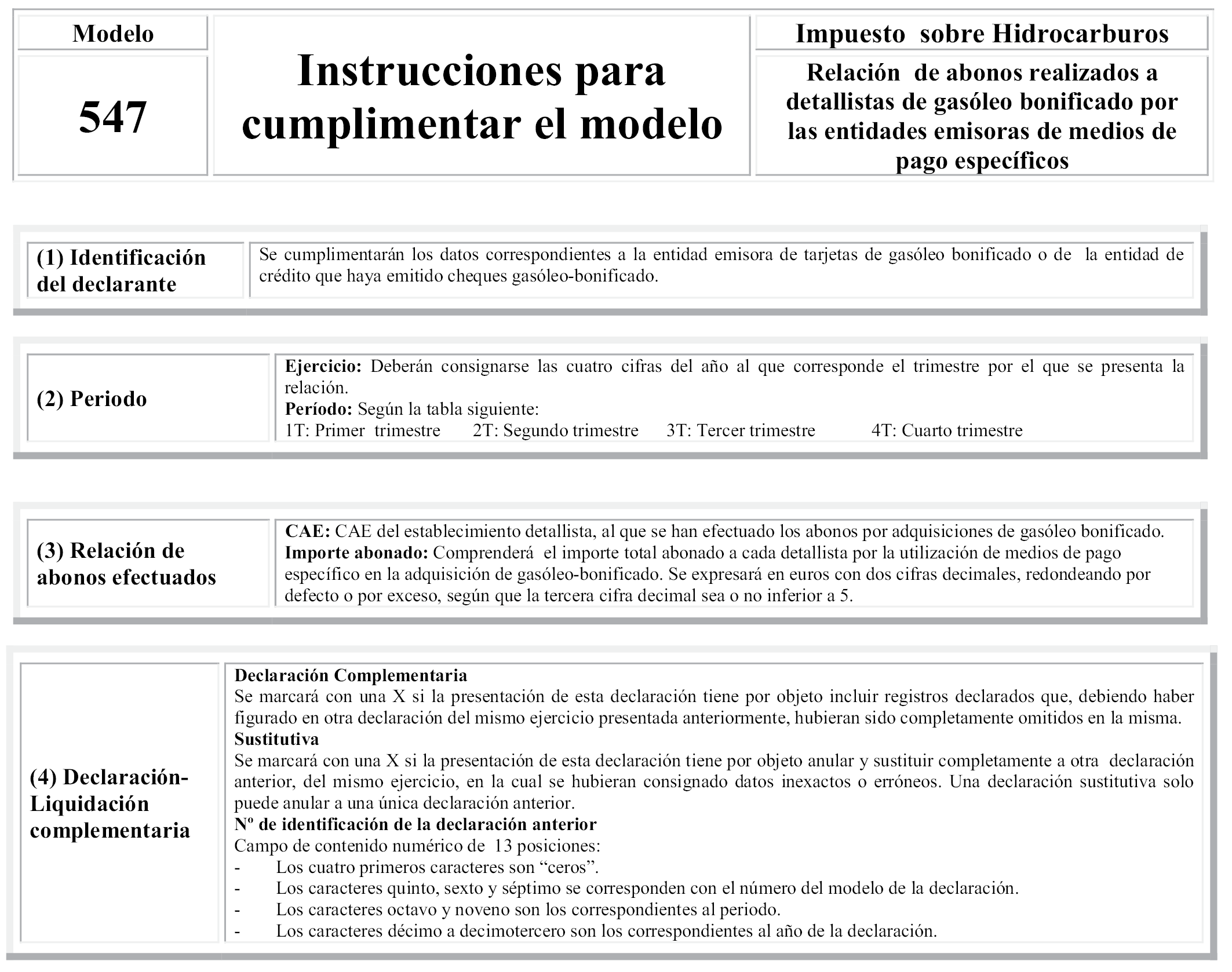

1. Las entidades emisoras de los medios de pago específicos a que se refiere el artículo 107 del Reglamento de los Impuestos Especiales, aprobado por el Real Decreto 1165/1995, de 7 de julio, deberán presentar durante los 20 primeros días siguientes a la finalización de cada trimestre, una relación de los importes abonados trimestralmente por dichas entidades a los detallistas de gasóleo bonificado a que se refiere el artículo 106 del citado Reglamento.

2. Se aprueba el Modelo 547. Impuesto sobre Hidrocarburos. Relación de abonos realizados a detallistas de gasóleo bonificado por las entidades emisoras de medios de pago específicos. Anexo XLVI.

3. La presentación telemática de las relaciones mencionadas en el apartado anterior se realizará exclusivamente por Internet, en el plazo anteriormente citado, en las condiciones y de acuerdo con el procedimiento establecidos en los artículos 1.2 y 1.5.a), párrafo primero, b), c) y d) de la presente Orden.

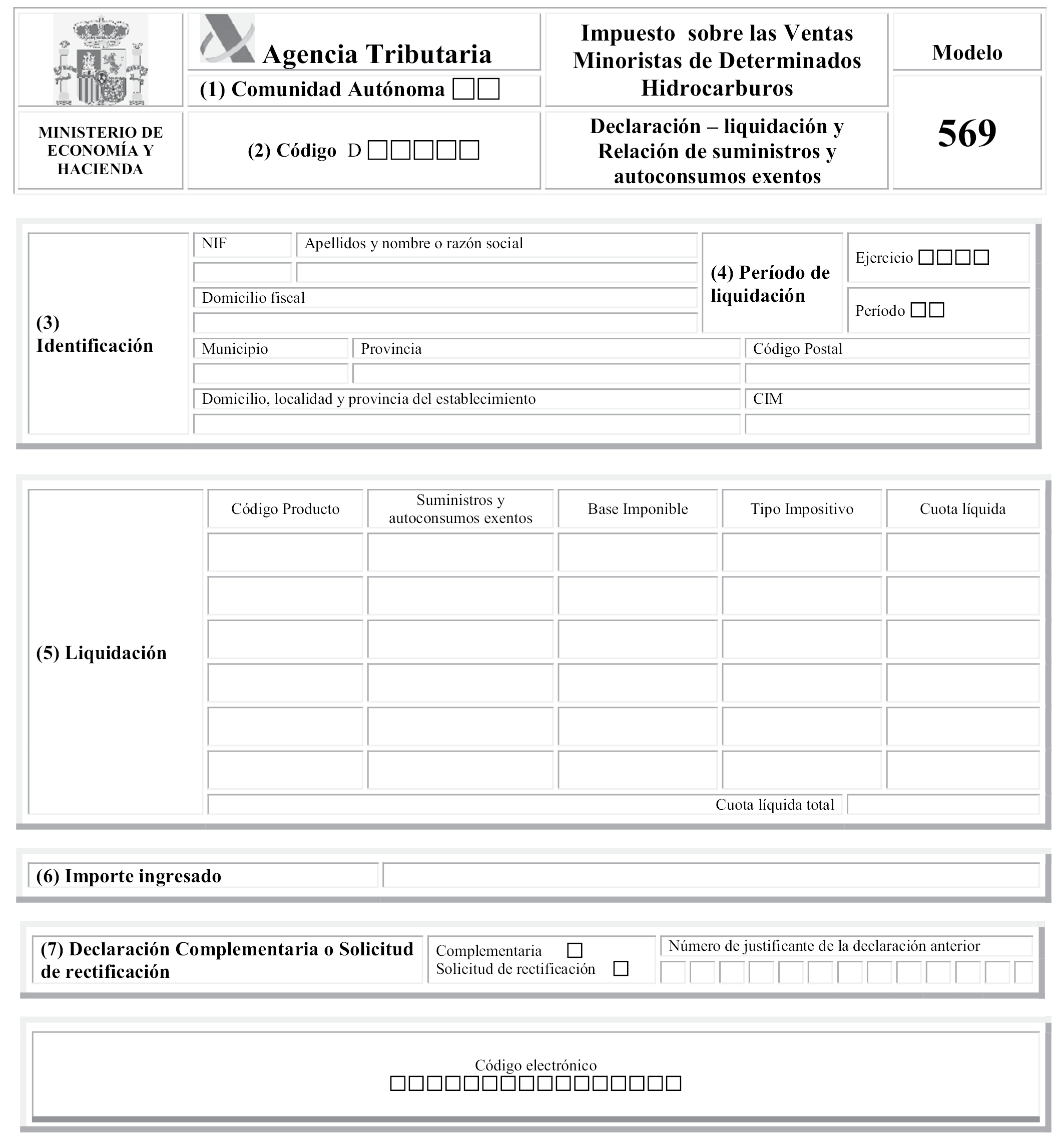

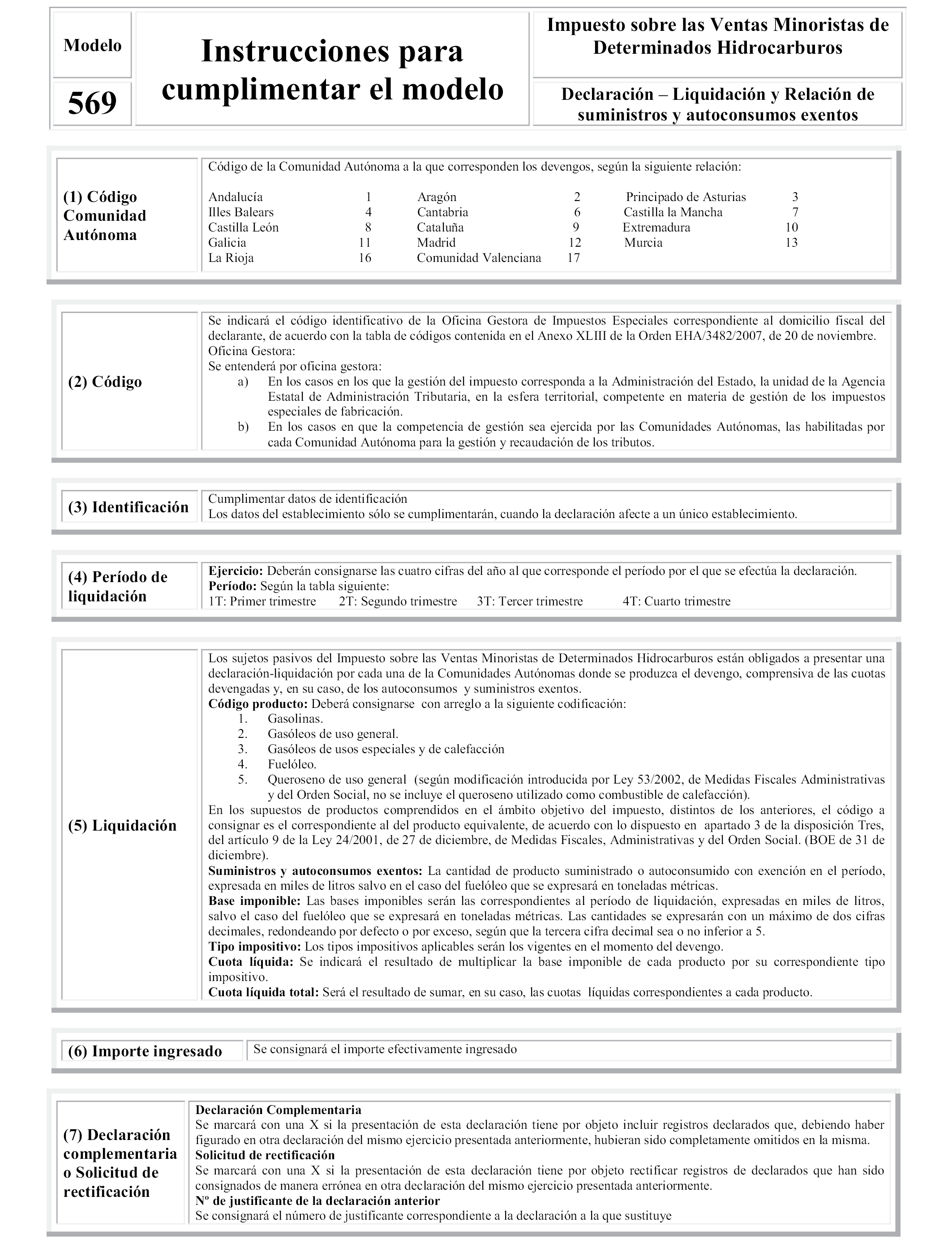

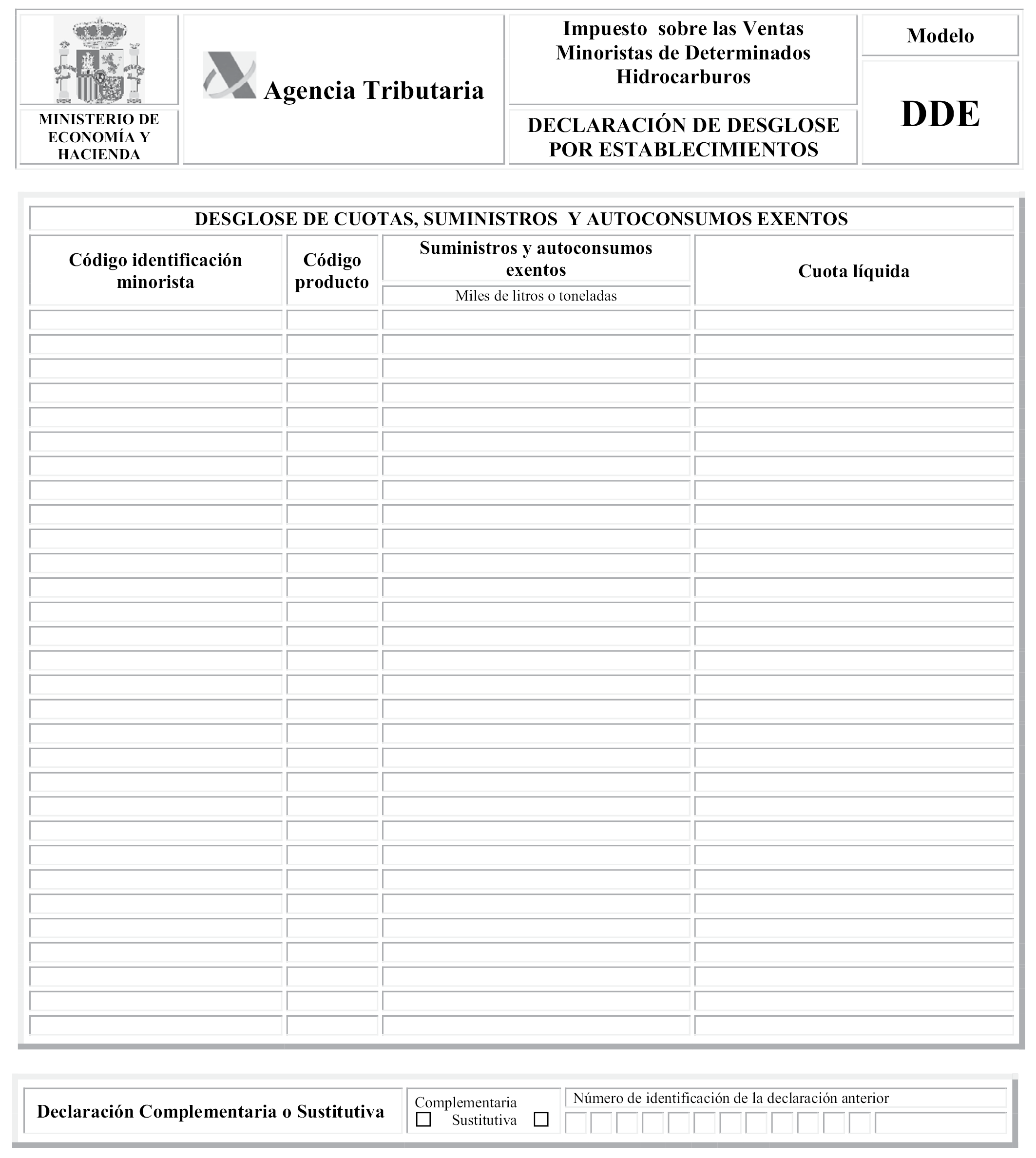

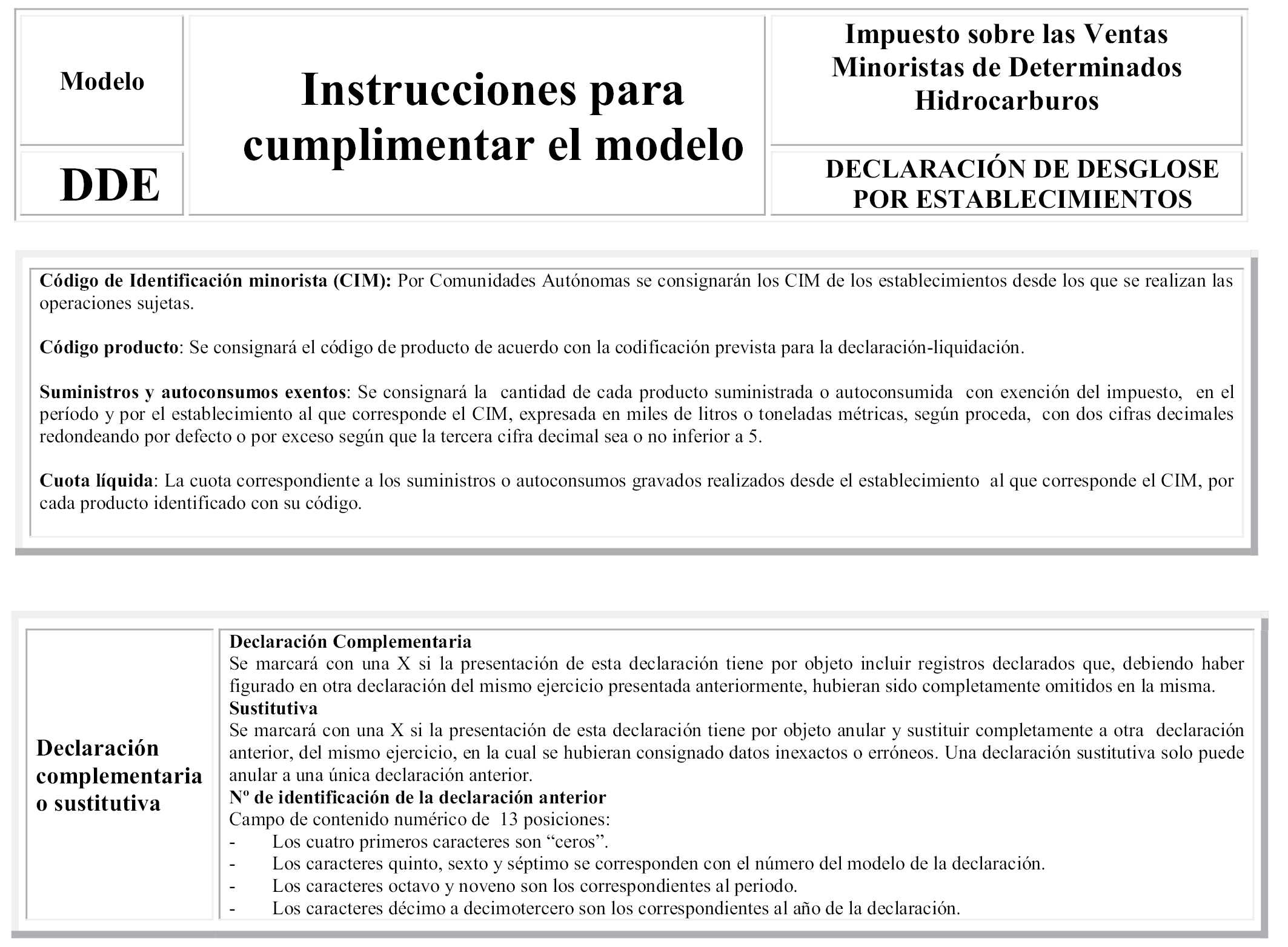

1. Se aprueba el Modelo 569. Impuesto sobre las Ventas Minoristas de Determinados Hidrocarburos. Declaración-liquidación y Relación de suministros y autoconsumos exentos, y el Modelo DDE. Impuesto sobre las Ventas Minoristas de Determinados Hidrocarburos. Declaración de desglose por establecimientos de cuotas o suministros exentos correspondientes a los establecimientos a través de los cuales opera el mismo sujeto pasivo, anexos XLVII y XLVIII respectivamente, cuya presentación sólo podrá efectuarse por vía telemática a través de Internet.

2. La presentación telemática de la declaración-liquidación estará sujeta a las condiciones y procedimientos establecidos en los apartados 2 a 6, ambos inclusive, del artículo 1 con las siguientes particularidades:

a) Las referencias a las «Declaraciones de Desglose de Cuotas Centralizadas» modelos DDC y DCC, se entenderán realizadas a la «Declaración de Desglose por Establecimientos» modelo DDE aprobada en el apartado anterior.

b) Plazo de presentación: Los veinte primeros días naturales siguientes a aquel en que finaliza el trimestre en que se han producido los devengos.

1. A la entrada en vigor de esta Orden, quedarán derogadas las siguientes disposiciones:

a) Orden del Ministerio de Economía y Hacienda, de 30 de julio de 1992, por la que se aprueban nuevos modelos de sellos y precintas de circulación para envases que contengan bebidas derivadas.

b) Orden del Ministerio de Economía y Hacienda, de 12 de julio de 1993, por la que se establecen diversas normas de gestión en relación con los impuestos especiales de fabricación.

c) Orden del Ministerio de Economía y Hacienda, de 27 de diciembre de 1996, por la que se aprueban precintas de circulación para envases de 4,5 litros, 5 litros y 10 litros de capacidad, que contengan bebidas derivadas, y se actualiza el modelo 517 para su gestión.

d) Orden del Ministerio de Economía y Hacienda, de 8 de abril de 1997, por la que se establecen normas sobre lugar, forma, plazos e impresos para la determinación e ingreso de los impuestos especiales de fabricación.

e) Orden del Ministerio de Economía y Hacienda, de 2 de febrero de 1999, por la que se aprueban los modelos en euros para la gestión de los impuestos especiales de fabricación, y la presentación por vía telemática de declaraciones-liquidaciones para las grandes empresas.

f) Orden del Ministerio de Economía y Hacienda, de 21 de diciembre de 1999, por la que se aprueba una marca especial para su incorporación a cigarrillos destinados a la venta a viajeros en determinados desplazamientos.

g) Orden del Ministerio de Economía y Hacienda, de 22 de marzo de 2000, por la que se aprueban los nuevos modelos de relaciones recapitulativas y los soportes magnéticos de documentos de acompañamiento expedidos y de documentos de acompañamiento recibidos en tráfico intracomunitario, incluidos los simplificados.

h) Orden del Ministerio de Hacienda, de 28 de diciembre de 2001, por la que se aprueba el modelo de declaración para el desglose por establecimientos de cuotas centralizadas de impuestos especiales de fabricación, se establece la presentación telemática por Internet de declaraciones-liquidaciones por los conceptos de impuestos especiales de fabricación y del Impuesto sobre el Valor Añadido en operaciones asimiladas a las importaciones, y la obligación de declarar el número de albarán con cargo al cual se expiden las notas de entrega en el procedimiento de ventas en ruta.

i) Orden del Ministerio de Hacienda, de 28 de diciembre de 2001, por la que se establece el modelo de la relación anual de destinatarios de productos de la tarifa segunda del Impuesto sobre Hidrocarburos en cantidad igual o superior a 50.000 litros.

j) Orden HAC/1149/2003, de 5 de mayo, por la que se establecen las condiciones generales y el procedimiento para la presentación telemática por Internet de los documentos utilizados en la gestión de impuestos especiales y se modifica la Orden de 22 de marzo de 2000, por la que se aprueban los nuevos modelos de relaciones recapitulativas y los soportes magnéticos de documentos de acompañamiento expedidos y de documentos de acompañamiento recibidos en tráfico intracomunitario, incluidos los simplificados.

k) Orden HAC/2696/2003, de 27 de agosto, por la que se establece el sistema de alerta previa en la circulación intracomunitaria de determinados productos objeto de los impuestos especiales de fabricación.

l) El Apartado Sexto de la Orden EHA/1308/2005, de 11 de mayo, por la que se aprueba el modelo 380 de declaración-liquidación del Impuesto sobre el Valor Añadido en operaciones asimiladas a las importaciones.

m) Orden EHA/2167/2005, de 29 de junio, por la que se aprueba el modelo DDC de Declaración de Desglose de Cuotas Centralizadas del Impuesto sobre Hidrocarburos y se establecen sus normas de presentación.

n) Orden EHA/3798/2005, de 29 de noviembre, por la que se establece la declaración previa en la circulación en el ámbito territorial interno del alcohol etílico y se modifica la Orden HAC/2696/2003, de 27 de agosto, por la que se establece el sistema de alerta previa en la circulación intracomunitaria de determinados productos objeto de los impuestos especiales de fabricación.

ñ) Orden EHA/3547/2006, de 4 de octubre, por la que se aprueba el modelo de la declaración-liquidación del Impuesto sobre el Alcohol y Bebidas Derivadas en los regímenes de destilación artesanal y cosechero y se establecen las condiciones generales de su presentación, y se modifica la Orden de 15 de junio de 1995, en relación con las entidades de depósito que prestan el servicio de colaboración en la gestión recaudatoria.

o) Orden EHA/3548/2006, de 4 de octubre, por la que se aprueban los modelos, las condiciones y el procedimiento para la presentación telemática de las declaraciones de los impuestos especiales de fabricación y del Impuesto sobre Ventas Minoristas de Determinados Hidrocarburos y se establece la presentación obligatoria por vía telemática del modelo 380 de la declaración-liquidación del Impuesto sobre el Valor Añadido en operaciones asimiladas a las importaciones.

p) Orden EHA/3948/2006, de 21 de diciembre, por la que se aprueban los dígitos identificativos de las oficinas gestoras y las claves para configurar el Código de Actividad y de Establecimiento (CAE), que identifica la actividad desarrollada en relación con los impuestos especiales de fabricación.

2. Quedan asimismo derogadas cuantas disposiciones de igual o inferior rango se opongan a lo establecido en la presente Orden.

La Orden EHA/1308/2005, de 11 de mayo, por la que se prueba el modelo 380 de declaración-liquidación del Impuesto sobre el Valor Añadido en operaciones asimiladas a las importaciones, se determinan el lugar, forma y plazo de presentación, así como las condiciones generales y el procedimiento de presentación por medios telemáticos, queda modificada en los siguientes términos:

Uno. El apartado primero queda redactado del siguiente modo:

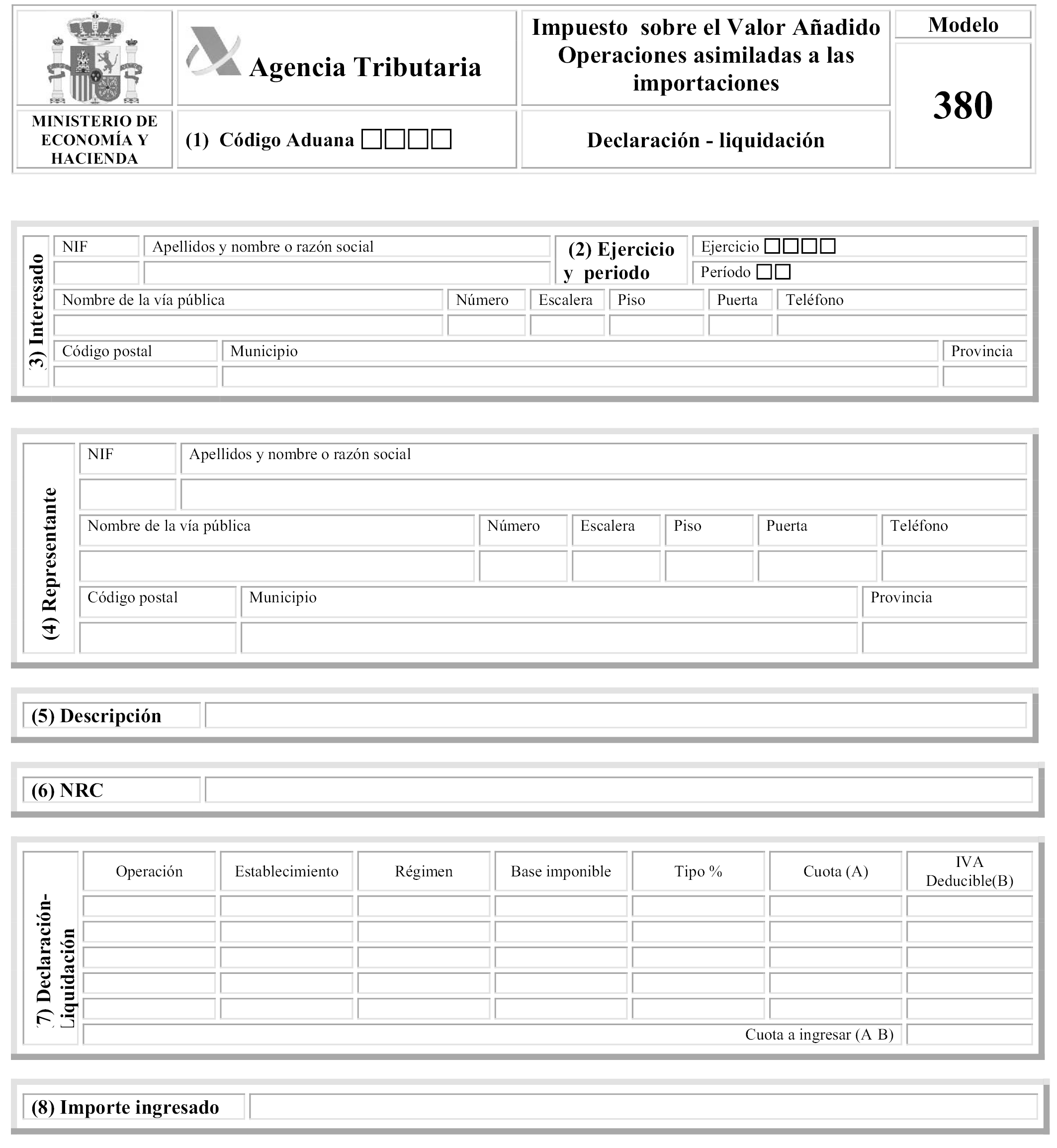

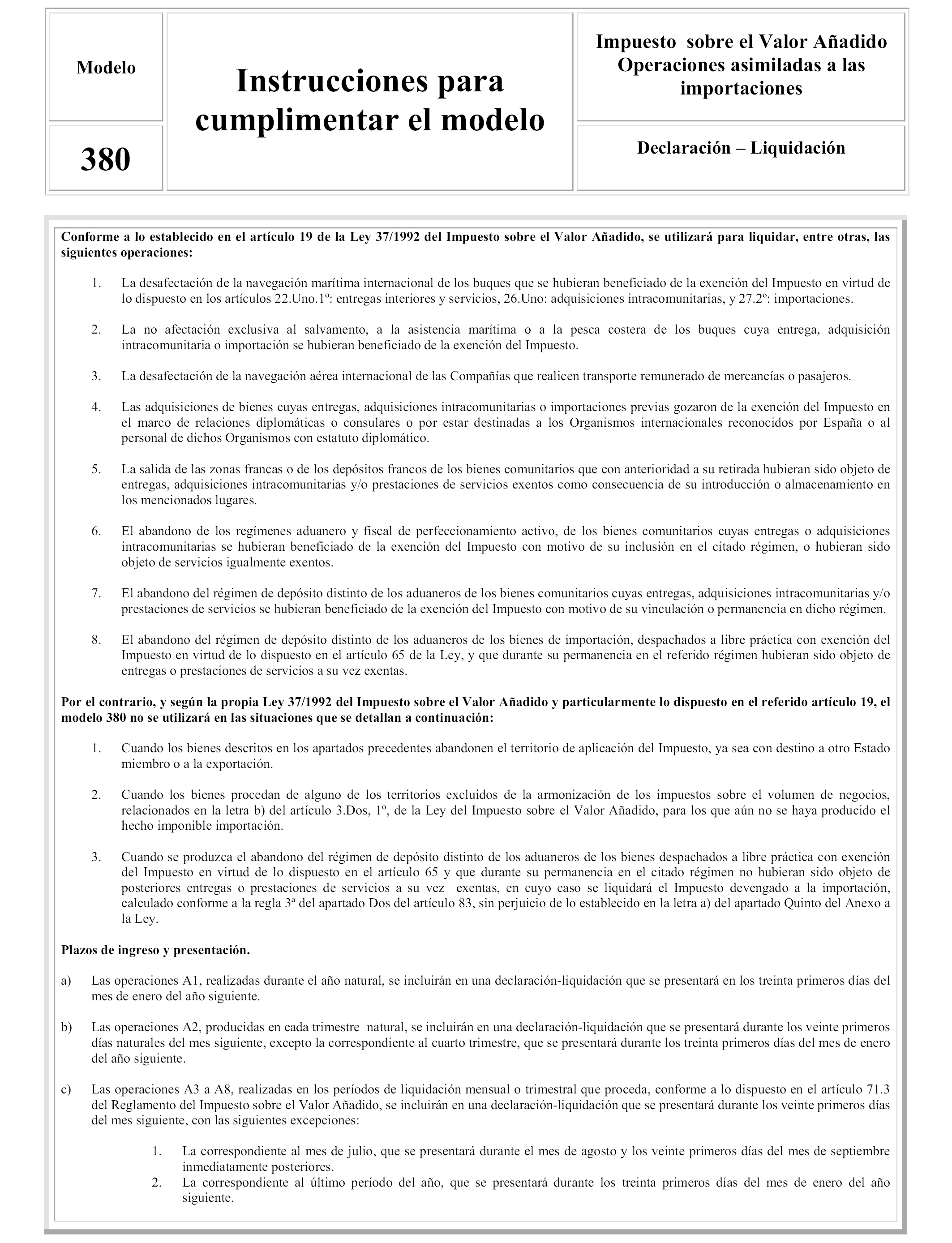

«Primero. Aprobación del modelo 380.-Se aprueba el modelo 380 «Declaración-liquidación. Operaciones asimiladas a las importaciones del Impuesto sobre el Valor Añadido», que figura como anexo I de esta Orden.»

Dos. El punto 1 del apartado séptimo, queda redactado del siguiente modo:

«1. El modelo 380 se deberá presentar por vía telemática en los plazos establecidos en el artículo 73 del Real Decreto 1624/1992, de 29 de diciembre, por el que se aprueba el Reglamento del Impuesto sobre el Valor Añadido y en el apartado Cuarto de esta Orden. Con carácter general, deberán seguirse las normas contenidas en la Orden EHA/3212/2004, de 30 de septiembre, por la que se establecen las condiciones generales y el procedimiento para la presentación telemática por Internet de las declaraciones correspondientes a los modelos 308, 309, 341, 370, 371, 430 y 480.

No obstante, cuando el obligado al pago solicite aplazamiento o fraccionamiento de la deuda, se seguirá el procedimiento establecido en la Orden del Ministerio de Hacienda de 21 de diciembre de 2000, por la que se establecen las condiciones generales y el procedimiento para la presentación telemática por Internet de las declaraciones correspondientes a los modelos 117, 123, 124, 126, 128, 216, 131, 310, 311, 193, 198, 296 y 345.

El declarante deberá cumplimentar y transmitir los datos fiscales del formulario disponible en la página web de la Agencia Tributaria (www.agenciatributaria.es), ajustados al contenido del modelo 380 vigente.»

Tres. El modelo 380 de declaración-liquidación del Impuesto sobre el Valor Añadido en operaciones asimiladas a las importaciones contenido en el anexo I de la Orden EHA/1308/2005, de 11 de mayo, por la que se aprueba el modelo 380 de declaración-liquidación del Impuesto sobre el Valor Añadido en operaciones asimiladas a las importaciones, se determinan el lugar, forma y plazo de presentación, así como las condiciones generales y el procedimiento de presentación por medios telemáticos queda sustituido por el modelo incluido en el anexo XLIX de la presente Orden.

El apartado 2 de la disposición adicional única de la Orden HAC/1398/2003, de 27 de mayo, por la que se establecen los supuestos y condiciones en que podrá hacerse efectiva la colaboración social en la gestión de los tributos, y se extiende ésta expresamente a la presentación telemática de determinados modelos de declaración y otros documentos tributarios, queda modificado en los siguientes términos:

«2. Las personas o entidades autorizadas a presentar por vía telemática declaraciones en representación de terceras personas, de acuerdo con lo dispuesto en el Real Decreto 1377/2002, de 20 de diciembre, por el que se desarrolla la colaboración social en la gestión de los tributos para la presentación telemática de declaraciones, comunicaciones y otros documentos tributarios, podrán hacer uso de dicha facultad respecto de las siguientes declaraciones y documentos:

Documentos de acompañamiento, administrativos y comerciales.

Documentos simplificados de acompañamiento, administrativos y comerciales.

Notas de entrega emitidas dentro del procedimiento de ventas en ruta.

Recibos y comprobantes de entrega utilizados en avituallamiento de aeronaves y embarcaciones.

Modelo DDC. Impuesto sobre Hidrocarburos. Declaración de desglose de cuotas centralizadas.

Modelo DCC. Impuestos Especiales sobre el Alcohol y Bebidas Alcohólicas, Labores del Tabaco y Electricidad. Declaración de desglose de cuotas centralizadas.

Modelo DDE. Impuesto sobre las Ventas Minoristas de Determinados Hidrocarburos. Declaración de desglose por establecimientos.

Modelo RBRC. Impuesto sobre el Alcohol y Bebidas Derivadas. Regímenes de destilación artesanal y de cosechero. Relación de beneficiarios del régimen de cosechero.

Modelo 506. Impuestos Especiales de Fabricación. Solicitud de devolución por introducción en depósito fiscal.

Modelo 507. Impuestos Especiales de Fabricación. Solicitud de devolución en el sistema de envíos garantizados.

Modelo 508. Impuestos Especiales de Fabricación. Solicitud de devolución en el sistema de ventas a distancia.

Modelo 509. Impuestos Especiales de Fabricación. Parte de incidencias.

Modelo 510. Impuestos Especiales de Fabricación. Declaración de operaciones de recepción de productos del resto de la Unión Europea.

Modelo 511. Impuestos Especiales de Fabricación. Relación mensual de notas de entrega de productos con el impuesto devengado a tipo reducido o con aplicación de una exención por avituallamiento, expedidos por el procedimiento de ventas en ruta.

Modelo 512. Impuesto sobre Hidrocarburos. Relación anual de destinatarios de productos de la tarifa segunda.

Modelo 517. Impuestos Especiales de Fabricación. Petición de marcas fiscales a la oficina gestora de impuestos especiales.

Modelo 518. Impuesto sobre el Alcohol y Bebidas Derivadas. Declaración de trabajo.

Modelo 519. Impuesto sobre el Alcohol y Bebidas Derivadas. Parte de incidencias en operaciones de trabajo.

Modelo 520. Impuesto sobre el Alcohol y Bebidas Derivadas. Parte de resultado en operaciones de trabajo.

Modelo 524. Impuestos Especiales sobre el Alcohol y Bebidas Alcohólicas. Solicitud de devolución.

Modelo 544. Relación de pagos efectuados mediante cheques-gasóleo bonificado y tarjetas gasóleo-bonificado.

Modelo 545. Relación de suministros de carburantes realizados en el marco de las relaciones internaciones con devolución del Impuesto sobre Hidrocarburos.

Modelo 546. Relación de suministros de gasóleo marcado a embarcaciones con devolución del Impuesto sobre Hidrocarburos.

Modelo 547. Impuesto sobre Hidrocarburos. Relación de abonos realizados a detallistas de gasóleo bonificado por las entidades emisoras de medios de pago específicos.

Modelo 551. Impuestos Especiales de Fabricación. Relación semanal de documentos de acompañamiento expedidos.

Modelo 552. Impuestos Especiales de Fabricación. Relación semanal de documentos de acompañamiento recibidos en tráfico intracomunitario.

Modelo 553. Impuesto sobre el Vino y Bebidas Fermentadas. Declaración de operaciones en fábricas y depósitos fiscales de vino y bebidas fermentadas.

Modelo 554. Impuesto sobre el Alcohol y Bebidas Derivadas. Declaración de operaciones en fábricas y depósitos fiscales de alcohol.

Modelo 555. Impuesto sobre Productos Intermedios. Declaración de operaciones en fábricas y depósitos fiscales de productos intermedios.

Modelo 556. Impuesto sobre el Alcohol y Bebidas Derivadas. Declaración de operaciones en las fábricas de productos intermedios del artículo 32 de la Ley 38/1992, de 28 de diciembre, de Impuestos Especiales.

Modelo 557. Impuesto sobre el Alcohol y Bebidas Derivadas. Declaración de operaciones en fábricas y depósitos fiscales de bebidas derivadas.

Modelo 558. Impuesto sobre la Cerveza. Declaración de operaciones en fábricas y depósitos fiscales de cerveza.

Modelo 559. Impuesto sobre el Alcohol y Bebidas Derivadas. Regímenes de destilación artesanal y de cosechero. Declaración-liquidación.

Modelo 560. Impuesto sobre la Electricidad. Declaración-liquidación.

Modelo 561. Impuesto sobre la Cerveza. Declaración-liquidación.

Modelo 562. Impuesto sobre Productos Intermedios. Declaración-liquidación.

Modelo 563. Impuesto sobre el Alcohol y Bebidas Derivadas. Declaración-liquidación.

Modelo 564. Impuesto sobre Hidrocarburos. Declaración-liquidación.

Modelo 566. Impuesto sobre las Labores del Tabaco. Declaración-liquidación.

Modelo 569. Impuesto sobre las Ventas Minoristas de Determinados Hidrocarburos. Declaración-liquidación y Relación de suministros y autoconsumos exentos.

Modelo 570. Impuesto sobre Hidrocarburos. Declaración de operaciones en fábricas y depósitos fiscales de hidrocarburos.

Modelo 572. Impuesto sobre Hidrocarburos. Solicitud de devolución.

Modelo 580. Impuesto sobre las Labores del Tabaco. Declaración de operaciones en fábricas y depósitos fiscales de labores del tabaco.

Modelo 590. Impuestos Especiales de Fabricación. Solicitud de devolución por exportación o expedición.

Modelo 380. Impuesto sobre el Valor Añadido. Operaciones asimiladas a las importaciones. Declaración-liquidación.»

La presente Orden, a excepción del artículo 16, entrará en vigor el 1 de enero de 2008 y será de aplicación a las declaraciones-liquidaciones y a las declaraciones de operaciones correspondientes a los periodos de liquidación que se inicien a partir de dicha fecha.

El artículo 16 entrará en vigor el 1 de enero de 2009 y será de aplicación a los abonos realizados a partir de dicha fecha.