Este texto consolidado es de carácter informativo y no tiene valor jurídico.

Este texto consolidado es de carácter informativo y no tiene valor jurídico.[Disposición derogada]

Norma que se deja sin efecto por la disposición derogatoria única de la Orden ECC/1/2013, de 2 de enero. Ref. BOE-A-2013-49.

[Bloque 2: #preambulo]

La Deuda del Estado es el conjunto de capitales tomados a préstamo por el Estado mediante emisión pública, concertación de operaciones de crédito, subrogación en la posición deudora de un tercero o, en general, mediante cualquier otra operación financiera del Estado, con destino a financiar los gastos del Estado o a constituir posiciones activas de tesorería.

El artículo 94 de la Ley 47/2003, de 26 de noviembre, General Presupuestaria, establece que la creación de Deuda del Estado habrá de ser autorizada por ley. De acuerdo con el artículo 98 de esta misma norma, corresponde al Ministro de Economía autorizar la formalización de las operaciones relativas a la deuda.

En el mismo sentido, el artículo 46 de la Ley 39/2010, de 22 de diciembre, de Presupuestos Generales del Estado para el año 2011, autoriza a la Ministra de Economía y Hacienda para que incremente la Deuda del Estado, con la limitación de que el saldo vivo de la misma a 31 de diciembre del año 2011 no supere el correspondiente saldo a 1 de enero de 2011 en más de 43.626.080,80 miles de euros. Esta autorización de endeudamiento es extensible, por su mismo importe y condiciones, para el año 2012 por haberse producido la prorrogación automática de los Presupuestos del ejercicio anterior hasta la aprobación de los nuevos que establece el artículo 134.4 de la Constitución Española. El artículo 38 de la Ley 47/2003, de 26 de noviembre, desarrolla el mencionado precepto constitucional y determina que «la prórroga no afectará a los créditos para gastos correspondientes a programas o actuaciones que terminen en el ejercicio cuyos presupuestos se prorrogan o para obligaciones que se extingan en el mismo. La estructura orgánica del presupuesto prorrogado se adaptará, sin alteración de la cuantía total, a la organización administrativa en vigor en el ejercicio en que el presupuesto deba ejecutarse».

En el preámbulo del Real Decreto-ley 20/2011, de 30 de diciembre, de medidas urgentes en materia presupuestaria, tributaria y financiera para la corrección del déficit público, se dispone que si bien la Ley de Presupuestos Generales del Estado tiene vigencia anual, la prórroga no afectará a aquellas normas de vigencia indefinida que la misma puede incluir, que seguirán estando vigentes. Por otro lado, el contenido de los créditos prorrogados no se ve afectado por las autorizaciones presupuestarias efectuadas durante el ejercicio de 2011 porque el objeto de la prórroga no es la ejecución del presupuesto de ese ejercicio, sino las autorizaciones iniciales de gasto por ejercicio contenidas en la referida Ley 39/2010, de 22 de diciembre. Esto mismo cabría decir de las autorizaciones de endeudamiento, por lo que deben entenderse prorrogadas las iniciales establecidas en dicha ley.

La presente Orden incorpora el contenido fundamental de la Orden EHA/1/2011, de 10 de enero, por la que se dispone la creación de Deuda del Estado durante el año 2011 y enero de 2012, y se delegan determinadas facultades en la Directora General del Tesoro y Política Financiera, actualmente Secretario General del Tesoro y Política Financiera, al tiempo que se introducen modificaciones técnicas para hacer frente a las necesidades futuras y a la prórroga de los Presupuestos Generales del Estado para el año 2011, contenidos en la Ley 39/2010, de 22 de diciembre.

Asimismo, esta Orden incluye las competencias delegadas por el titular del departamento al Secretario General del Tesoro y Política Financiera, de conformidad con lo dispuesto en el artículo 13 de la Ley 30/1992, de 26 de noviembre, de Régimen Jurídico de las Administraciones Públicas y del Procedimiento Administrativo Común, y la disposición adicional decimotercera de la Ley 6/1997, de 14 de abril, de Organización y Funcionamiento de la Administración General del Estado.

En virtud de lo anterior, y con el fin de instrumentar la financiación mediante Deuda del Estado durante el año 2012 y enero de 2013, he dispuesto:

[Bloque 3: #a1]

1. La Secretaría General del Tesoro y Política Financiera emitirá durante el año 2012, en nombre del Estado y por delegación, deuda del Estado con arreglo a lo que se dispone en esta orden, por el importe nominal que resulte aconsejable en función de la situación de financiación del Estado, de las peticiones de suscripción recibidas, de las condiciones de las mismas y de las generales de los mercados, de modo que sumando lo emitido o contraído en enero del año 2012, en virtud de lo establecido en la Orden EHA/1/2011, de 10 de enero, por la que se dispone la creación de deuda del Estado durante el año 2011 y enero de 2012, la deuda que se emita o contraiga por el Estado durante todo el año en curso en todas las modalidades de deuda del Estado no supere el límite de incremento que para el saldo vivo de la deuda establece el artículo 49 de la Ley 2/2012, de 29 de junio, de Presupuestos Generales del Estado para el año 2012.

2. A efectos de lo dispuesto en el artículo 94.2 de la Ley 47/2003, de 26 de noviembre, la autorización para emitir o contraer Deuda del Estado contenida en el apartado anterior se extenderá al mes de enero de 2013 hasta el límite del 15 por ciento del autorizado para el año 2012, computándose los importes así emitidos dentro del límite que autorice para el año 2013 la Ley de Presupuestos Generales del Estado para dicho año.

Se modifica el apartado 1 por el art. único.1 de la Orden ECC/1697/2012, de 31 de julio. Ref. BOE-A-2012-10349.

[Bloque 4: #a2]

Sin perjuicio de lo establecido en el artículo 7, la Secretaría General del Tesoro y Política Financiera emitirá Deuda del Estado en euros de las siguientes modalidades: Letras del Tesoro, Bonos del Estado y Obligaciones del Estado. Asimismo se podrán emitir Bonos u Obligaciones del Estado cuyo capital o intereses estén referenciados a un índice en la forma que fije su norma de emisión.

1. La Deuda del Estado recibirá la denominación de Letras del Tesoro cuando se emita al descuento y a plazo no superior a veinticuatro meses.

2. La Deuda del Estado recibirá la denominación de Bonos del Estado o de Obligaciones del Estado cuando su plazo de emisión se encuentre entre dos y cinco años o sea superior a este plazo, respectivamente. El valor de amortización de los Bonos y Obligaciones del Estado será a la par, salvo que en la resolución de la Secretaría General del Tesoro y Política Financiera por la que se disponga la emisión se fije un valor distinto. En el caso de amortizaciones anticipadas por recompra o canje el precio puede ser distinto a la par. Se autoriza al Secretario General del Tesoro y Política Financiera para agrupar los Bonos del Estado y las Obligaciones del Estado bajo la denominación de Bonos del Tesoro u otra que resulte aconsejable para identificar deuda de esas características, de acuerdo con la práctica de los mercados nacionales o internacionales.

3. Para facilitar la gestión de las operaciones de amortización y la agregación de emisiones de Letras del Tesoro, Bonos u Obligaciones del Estado, el plazo de emisión de estos valores podrá diferir de los años o meses exactos citados en los párrafos anteriores en los días que sea preciso, sin que por ello necesariamente haya de cambiarse su denominación.

[Bloque 5: #a3]

La Deuda del Estado en valores denominada en euros que se ponga en circulación en virtud de lo previsto en el artículo 2 estará representada exclusivamente mediante anotaciones en cuenta.

[Bloque 6: #a4]

1. La deuda que se emita tendrá las fechas de emisión y amortización que determine el Secretario General del Tesoro y Política Financiera en la resolución por la que se disponga la emisión.

2. Asimismo, el Secretario General del Tesoro y Política Financiera podrá establecer, en la resolución por la que se disponga la emisión, una o más fechas en las que el Estado, los tenedores, o uno y otros, puedan exigir la amortización de la deuda antes de la fecha fijada para su amortización definitiva, debiendo en ese supuesto fijar el precio al que se valorará la deuda a efectos de su amortización en cada una de esas fechas, así como el procedimiento y, en su caso, condiciones para el ejercicio de dicha opción en el supuesto de que la misma se atribuya a los tenedores.

3. En la deuda en valores el ejercicio del derecho a la amortización anticipada por el Estado se ejercerá, salvo que la emisión tenga establecido un procedimiento especial y propio más favorable para el tenedor, como se expone a continuación:

a) La resolución de la Secretaría General del Tesoro y Política Financiera mediante la que se disponga el reembolso anticipado de una emisión de Deuda del Estado habrá de publicarse al menos con dos meses de antelación a la fecha en que el reembolso haya de tener lugar. La presentación de facturas para el reembolso se hará en los plazos y por los procedimientos habituales.

b) En el ámbito del correspondiente convenio, el Banco de España hará públicos los datos identificativos de la deuda cuyo reembolso anticipado se ha dispuesto, de modo análogo a los resultados de los sorteos de amortización de la deuda pública.

4. Cuando la opción de amortización anticipada de la deuda en valores, conforme a las normas de creación o contracción, se ejercite por los tenedores, éstos habrán de presentar la solicitud correspondiente al menos con un mes de antelación a la fecha de reembolso. Por la Secretaría General del Tesoro y Política Financiera se establecerán, en caso necesario, las condiciones para el ejercicio de la opción de amortización, efectuándose la presentación de las facturas en los plazos y por los procedimientos habituales.

5. En virtud de lo establecido en el artículo 102.5 de la Ley 47/2003, de 26 de noviembre, los procedimientos establecidos en los apartados 3 y 4 serán de aplicación para el ejercicio de la opción de amortización anticipada de las deudas asumidas por el Estado en valores, aun cuando lo asumido sea sólo la carga financiera, salvo que el modo de ejercicio de la opción recogido en la regulación originaria de la emisión sea más favorable para el tenedor. Asimismo, la celebración y publicación de resultados de los sorteos de amortización de dichas deudas se acomodarán a lo establecido para la deuda emitida por el Estado, sin perjuicio de que, cuando resulte conveniente y no se dañen derechos de los tenedores, se mantenga el procedimiento aplicado antes de la asunción por el Estado.

[Bloque 7: #a5]

1. La emisión de Deuda del Estado se efectuará por la Secretaría General del Tesoro y Política Financiera mediante uno de los procedimientos siguientes o una combinación de los mismos:

a) Mediante subasta, que se desarrollará conforme a las reglas hechas públicas con anterioridad a la celebración de la misma, entre el público en general, entre colocadores autorizados o entre un grupo restringido de éstos que adquieran compromisos especiales respecto a la colocación de la deuda o al funcionamiento de sus mercados.

b) Mediante cualquier otra técnica que se considere adecuada en función del tipo de operación de que se trate. En particular podrá ceder parte o la totalidad de una emisión a un precio convenido a una o varias entidades financieras que aseguren su colocación. Asimismo podrá realizar operaciones de venta simple o con pacto de recompra de valores de nuevas emisiones o ampliaciones de emisiones existentes o de valores que el Tesoro Público tenga en su cuenta de valores.

2. A tal fin, el Secretario General del Tesoro y Política Financiera podrá formalizar con la entidad o entidades seleccionadas o adjudicatarias los convenios y contratos pertinentes. En los mismos se determinarán los procedimientos de la adjudicación en cuanto no sean de aplicación los descritos en los artículos 9 a 15, ambos inclusive, así como la forma y la medida en que sea de aplicación a la colocación de estas emisiones lo previsto en el artículo 7 y cuanto resulte preciso para llevar a término la emisión. Asimismo, si así lo estima conveniente, podrá seleccionar Entidades Agentes atendiendo a criterios financieros, de capacidad comercial o de potenciación de los mercados de deuda, cuyas funciones terminarán, prorrateo incluido en su caso, con el ingreso del importe de la emisión en la cuenta del Tesoro en el Banco de España en la fecha fijada.

[Bloque 8: #a6]

1. Las Letras del Tesoro se emitirán al descuento, determinándose su precio de emisión bien mediante subasta, bien por el Secretario General del Tesoro y Política Financiera.

2. Los Bonos y las Obligaciones del Estado se emitirán con el tipo de interés nominal que determine el Secretario General del Tesoro y Política Financiera. En la resolución de la Secretaría General del Tesoro y Política Financiera por la que se disponga la emisión también se podrá prever que el tipo de interés esté referenciado a algún índice.

El Secretario General del Tesoro y Política Financiera establecerá las fechas de pago de cada uno de los cupones de intereses. En particular, el período de devengo del primer cupón pospagable se podrá incrementar o reducir en los días necesarios para que los restantes períodos de cupón sean completos y el vencimiento del último de ellos coincida con la fecha de amortización final.

El Secretario General del Tesoro y Política Financiera podrá, asimismo, disponer que estos valores adopten la forma de cupón cero o cupón único o incorporen cualesquiera características especiales, tales como lotes u otras ocasionalmente utilizadas en estos mercados. La denominación de los valores se podrá modificar para dar cuenta de tales formas o características especiales.

El Secretario General del Tesoro y Política Financiera podrá también establecer el método de actualización tanto de intereses como del capital en el caso de emisiones referenciadas a algún índice.

[Bloque 9: #a7]

1. Cualquier persona física o jurídica podrá formular peticiones de suscripción de la Deuda del Estado cuya emisión se dispone, con las excepciones que, en su caso, contemplen las resoluciones de la Secretaría General del Tesoro y Política Financiera por las que se convoquen las subastas, o la normativa específica reguladora de la actividad de figuras con una participación cualificada en el Mercado de Deuda Pública, tales como los Creadores de Mercado de Deuda Pública del Reino de España, y sin perjuicio de lo establecido en el artículo 5.

2. Las peticiones se considerarán compromisos en firme de adquisición de la deuda solicitada, de acuerdo con las condiciones de la emisión, y su no desembolso íntegro en las fechas establecidas a tal efecto en la normativa de la emisión dará lugar a la exigencia de la correspondiente responsabilidad, o, en su caso, a la pérdida de las cantidades que se exijan como garantía, en la forma prevista en el artículo 15.5.

Las peticiones se presentarán participando en las subastas que se regulan en la presente Orden o adquiriendo los valores en los períodos y en las condiciones que determine el Secretario General del Tesoro y Política Financiera de acuerdo con lo previsto en el artículo 5, observándose, en todo caso, las normas establecidas al efecto.

3. En el marco del correspondiente Convenio, el Banco de España actuará como Agente del Tesoro Público en la suscripción de la Deuda del Estado, sin perjuicio de lo previsto en el artículo 5.

[Bloque 10: #a8]

1. La Secretaría General del Tesoro y Política Financiera elaborará un calendario anual de subastas que será publicado en el «Boletín Oficial del Estado» antes del 1 de febrero del año corriente.

Tendrán la consideración de subastas ordinarias las que se celebren con la periodicidad establecida en el calendario anual.

2. Sin perjuicio de lo establecido en el apartado anterior, a la vista de las condiciones de los mercados, del desarrollo de las emisiones durante el año o ante la conveniencia de poner en circulación nuevas modalidades o instrumentos de Deuda del Estado a diferentes plazos dentro de las modalidades hoy existentes, el Secretario General del Tesoro y Política Financiera podrá convocar subastas especiales no incluidas en el calendario anual o cancelar alguna de las subastas ordinarias programadas.

[Bloque 11: #a9]

1. Salvo que el Secretario General del Tesoro y Política Financiera establezca un procedimiento especial en la convocatoria de la subasta, el procedimiento que se seguirá habitualmente es el que se dispone en este artículo y en los siguientes hasta el artículo 15, ambos inclusive.

2. Las subastas se convocarán mediante resolución de la Secretaría General del Tesoro y Política Financiera, que se publicará en el «Boletín Oficial del Estado».

3. Las resoluciones de la Secretaria General del Tesoro y Política Financiera por las que se convoquen subastas determinarán, como mínimo:

a) Las fechas de emisión y amortización de la Deuda del Estado que se emita.

b) La fecha y hora límite de presentación de peticiones en las oficinas del Banco de España.

c) La fecha de resolución de las subastas.

d) La fecha y hora límite de pago de la Deuda del Estado adjudicada en las subastas.

e) El importe nominal de la deuda ofrecida en subasta, cuando se desee comunicar al mercado tal información, pudiendo establecerse la cantidad ofrecida para una o varias subastas del mismo o distintos instrumentos.

f) El valor nominal mínimo de las ofertas, cuando el Secretario General del Tesoro y Política Financiera haga uso de las facultades que se le confieren en el artículo 10.4.

g) La posibilidad o imposibilidad de presentación de peticiones no competitivas.

h) En su caso, el carácter especial de la subasta.

4. Cuando las subastas que se convoquen sean de Bonos del Estado u Obligaciones del Estado, las resoluciones determinarán, además:

a) El tipo de interés nominal anual y fechas de pagos de los cupones.

b) La existencia de opciones de amortización anticipada y las condiciones para su ejercicio.

c) El importe del cupón corrido devengado, en su caso, a la fecha de desembolso y puesta en circulación de los valores, expresado en tanto por ciento y redondeado a dos decimales.

d) En el caso de tratarse de Bonos u Obligaciones referenciados a algún índice, se indicarán el índice y el método de actualización aplicables. Si la emisión está referida a algún índice de precios se publicará el tipo de interés real anual en sustitución del tipo de interés nominal. En este mismo supuesto, también se hará público el valor aplicable del índice (multiplicador) en la fecha de emisión, a efectos de valorar los cupones y el principal en términos nominales.

5. En el caso de las Letras del Tesoro deberá especificarse si las ofertas competitivas se formulan en términos de precio o de tipo de interés.

6. Las resoluciones podrán especificar otras condiciones adicionales, supeditando incluso la validez de las ofertas a su cumplimiento.

7. Tanto en las subastas ordinarias como en las especiales podrán ponerse en oferta ampliaciones de emisiones anteriores o nuevas emisiones.

[Bloque 12: #a10]

1. Se podrán formular tanto ofertas competitivas como no competitivas.

2. Las ofertas competitivas son aquellas en que se indica el precio, expresado en tanto por ciento sobre el valor nominal, que se está dispuesto a pagar por la deuda o el tipo de interés en tanto por ciento que se solicita.

En las subastas de Letras del Tesoro el precio o el tipo de interés se expresará en tanto por ciento con tres decimales, el último de los cuales podrá ser cualquier número entre el cero y el nueve, ambos incluidos.

En las subastas de Bonos y Obligaciones del Estado el precio se expresará en tanto por ciento con dos decimales, el último de los cuales podrá ser cualquier número entre el cero y el nueve, ambos incluidos.

En las ofertas competitivas que se presenten a las subastas de Bonos y Obligaciones del Estado, el precio que se está dispuesto a pagar por la deuda que se solicita se formulará excupón, es decir, deducido, en su caso, el importe del cupón corrido devengado, y el precio a pagar por la deuda que se solicita será el resultado de sumar al precio consignado en la oferta el importe del cupón corrido expresado en tanto por ciento y redondeado a dos decimales.

El Secretario General del Tesoro y Política Financiera podrá variar la forma de expresar el precio o el tipo de interés en las subastas cuando sea conveniente en razón del plazo del activo o porque otra circunstancia así lo aconseje. Además, en las resoluciones por la que se convocan las subastas de Letras del Tesoro se determinará si las ofertas competitivas deberán expresarse en términos de precio o de tipo de interés.

Las ofertas competitivas que no especifiquen el precio o el tipo de interés, según corresponda, se considerarán nulas a todos los efectos. El Secretario General del Tesoro y Política Financiera podrá limitar el número y el importe máximo de las ofertas competitivas que cada participante pueda presentar en la subasta, así como fijar un precio mínimo o un tipo de interés máximo para tenerlas por válidamente presentadas a la misma.

3. Las ofertas no competitivas son aquéllas en que no se indica precio o tipo de interés. Con carácter general, el importe nominal máximo conjunto de las peticiones no competitivas presentadas por cada postor no podrá exceder de cinco millones de euros. Se permite que el Fondo de Garantía Salarial, el Fondo de Garantía de Depósitos de Entidades de Crédito, el Fondo de Reserva de la Seguridad Social, el Fondo de Garantía de Inversiones, la Sociedad Estatal de Correos y Telégrafos S.A., la Sociedad Estatal de Participaciones Industriales (SEPI), la Agencia Española de Protección de Datos, el Fondo de Prevención y Rehabilitación de la Seguridad Social, el Fondo de Reestructuración Ordenada Bancaria (FROB), o cualquier otra entidad pública o sociedad de titularidad pública que determine el Secretario General del Tesoro y Política Financiera, presenten peticiones no competitivas por un valor nominal máximo de 500 millones de euros.

4. El importe nominal mínimo de las ofertas, competitivas o no competitivas, será de 1.000 euros. Las peticiones por importes superiores habrán de ser múltiplos enteros del importe mínimo citado.

El Secretario General del Tesoro y Política Financiera podrá modificar los importes mencionados cuando sea conveniente por el plazo del activo o cuando cualquier otra circunstancia así lo aconseje.

Se modifica el apartado 3 por el art. único.2 de la Orden ECC/1697/2012, de 31 de julio. Ref. BOE-A-2012-10349.

[Bloque 13: #a11]

1. Cualquier persona física o jurídica podrá presentar ofertas en las subastas con las excepciones que, en su caso, contemplen las resoluciones de la Secretaría General del Tesoro y Política Financiera por las que se convoquen las subastas, así como la normativa específica reguladora de la actividad de figuras con una participación cualificada en el Mercado de Deuda Pública, tales como los Creadores de Mercado de Deuda Pública del Reino de España.

2. Con las excepciones que, en su caso, contemplen las resoluciones de la Secretaría General del Tesoro y Política Financiera por las que se convoquen las subastas y la normativa específica reguladora de la actividad de figuras con una participación cualificada en el Mercado de Deuda Pública, tales como los Creadores de Mercado de Deuda Pública del Reino de España, tanto las ofertas competitivas como no competitivas se presentarán en el Banco de España, directamente o a través de alguna de las personas o entidades siguientes operantes en España: Bancos, Cajas de Ahorro, Cooperativas de Crédito, Sociedades y Agencias de Valores y Notarios. Asimismo, las Sociedades Gestoras de Instituciones de Inversión Colectiva o de Fondos de Pensiones y las Sociedades Gestoras de Carteras inscritas en los Registros Oficiales correspondientes podrán presentar peticiones de suscripción de deuda para las Instituciones de Inversión Colectiva, los Fondos de Pensiones o las carteras que administren.

Las entidades o personas que reciban órdenes de suscripción de deuda se encargarán de realizar todos los trámites necesarios en el Banco de España, debiendo obrar aquéllas en poder del mismo en la fecha y hora señaladas en la resolución por la que se convocó la subasta. No se admitirán ofertas presentadas posteriormente.

El presentador de las peticiones observará los procedimientos que tenga establecidos o establezca el Banco de España.

3. En las ofertas figurarán el nombre y apellidos o razón social del oferente, el número de su documento nacional de identidad o de identificación fiscal, según esté establecido, así como su domicilio completo.

4. Las ofertas especificarán el importe nominal total que se solicita en suscripción y, en el caso de las competitivas, el precio a pagar por la deuda o el tipo de interés que se solicita, según se indicó en el artículo 10.

5. En las ofertas presentadas directamente en el Banco de España por personas físicas y jurídicas, residentes en España, no autorizadas a operar en el Mercado de Deuda Pública en Anotaciones, se designará obligatoriamente como entidad depositaria a «Banco de España-Entidad Gestora de Deuda del Estado» entregándose acuse de recibo de las peticiones presentadas.

6. Las peticiones de los suscriptores que se presenten en las oficinas del Banco de España por quien no sea Entidad Gestora o Titular de Cuentas en el Mercado de Deuda Pública en Anotaciones deberán acompañarse de un resguardo justificativo de haber depositado en las mismas el 2 por 100, como mínimo, del nominal solicitado. En todo caso, el 2 por 100 del total nominal solicitado en todas las peticiones presentadas directamente tendrá la consideración de garantía a efectos de lo dispuesto en el artículo 15.5. El ingreso deberá realizarse en metálico, mediante orden de adeudo en cuenta corriente de efectivo en la sucursal del Banco de España receptora de la oferta o mediante cheque, ya sea bancario o contra cuenta corriente, extendido a favor del Tesoro Público o del Banco de España. El ingreso mediante cheque se hará con antelación suficiente para que el Banco de España, con los sistemas de compensación que tenga establecidos, pueda constatar el buen fin del mismo antes del día de la resolución de la subasta, y sólo cuando se produzca aquella circunstancia la oferta se dará por válidamente presentada.

Los depósitos mencionados se constituirán a disposición de la Secretaría General del Tesoro y Política Financiera y formarán parte del pago en el caso de que la oferta resulte aceptada. Si la subasta se declarase desierta o si no fuera aceptada la oferta, se devolverá al peticionario el depósito previamente constituido. La devolución la ordenará el Banco de España el primer día hábil siguiente al de la resolución de la subasta, debiendo efectuarla las entidades afectadas en el plazo más breve posible mediante abono en la cuenta corriente o de ahorros señalada al efecto.

[Bloque 14: #a12]

1. La resolución de las subastas se efectuará por el Secretario General del Tesoro y Política Financiera, a propuesta de una Comisión integrada por dos representantes de la Secretaría General del Tesoro y Política Financiera y dos representantes del Banco de España. Entre los primeros figurará un representante de la Intervención Delegada de la Secretaría General del Tesoro y Política Financiera.

2. Recibidas las solicitudes y cerrado el plazo de presentación de las peticiones correspondientes a cada subasta, la Secretaría General del Tesoro y Política Financiera, a propuesta de la Comisión mencionada en el párrafo anterior, determinará, una vez clasificadas las peticiones competitivas de mayor a menor precio ofrecido, el volumen nominal o efectivo que desea emitir en la subasta y el precio mínimo aceptado. Para las subastas de Letras del Tesoro en que las ofertas se formulen en términos de tipos de interés, la clasificación de las ofertas se efectuará de menor a mayor tipo de interés solicitado, determinando el Secretario General del Tesoro y Política Financiera el volumen nominal o efectivo que se desea emitir y el tipo de interés máximo aceptado.

Todas las peticiones cuyo precio ofrecido fuese igual o mayor que el mínimo aceptado o, si se han formulado en tipos de interés, aquellas en que el tipo de interés solicitado sea igual o menor que el máximo aceptado, quedarán automáticamente adjudicadas, salvo que para dicho precio mínimo o tipo de interés máximo se decidiese limitar la adjudicación. En este último caso, una vez fijado el importe nominal exento de prorrateo, se efectuaría un reparto proporcional a los nominales no exentos de cada una de estas peticiones.

3. En las subastas de peticiones en términos de precio, con las ofertas competitivas aceptadas se procederá a determinar el precio medio ponderado, expresado en porcentaje del valor nominal redondeado por exceso a tres decimales. Si las peticiones se han formalizado en términos de tipo de interés, se determinará el tipo de interés medio ponderado resultante, expresado en tanto por ciento redondeado por defecto a tres decimales.

4. El precio de adjudicación de los valores se determinará habitualmente como se recoge a continuación:

a) Subastas en términos de precio. Para todas las peticiones cuyo precio ofrecido fuese igual o superior al precio medio ponderado, el precio de adjudicación será dicho precio medio incrementado en el importe del cupón corrido al que se hace referencia en artículo 9.4.c). Para todas las peticiones cuyo precio ofrecido fuese inferior al precio medio ponderado y superior o igual al precio mínimo aceptado, se adjudicarán al precio ofrecido, incrementado en el citado importe del cupón corrido.

b) Subastas de Letras del Tesoro formuladas en términos de tipo de interés. En este caso todas las peticiones cuyo tipo de interés solicitado sea menor o igual al tipo de interés medio ponderado se adjudicarán al precio equivalente a dicho tipo de interés medio. Las peticiones en las que el tipo de interés solicitado sea mayor al tipo de interés medio ponderado e inferior o igual al máximo aceptado se adjudicarán al precio equivalente al tipo de interés solicitado. Para el cálculo de precio a pagar por cada una de las peticiones adjudicadas, los precios equivalentes a los tipos de interés solicitados y al medio ponderado se aplicarán con todos los decimales, y sólo a efectos de la publicación de los resultados de las subastas se expresarán con tres decimales.

El Secretario General del Tesoro y Política Financiera podrá determinar, a propuesta de la Comisión mencionada en el primer párrafo de este artículo que, a los efectos exclusivos del cálculo del precio y del tipo de interés medio ponderado, no se tengan en cuenta aquellas peticiones competitivas que se consideren manifiestamente no representativas de la situación del mercado para no distorsionar el resultado de la subasta.

En ambos tipos de subastas las peticiones no competitivas se aceptarán en su totalidad, siempre que haya sido aceptada alguna petición competitiva, y el precio de adjudicación de los valores correspondientes a esta clase de peticiones será el precio medio ponderado incrementado en el importe del cupón corrido o el precio equivalente al tipo de interés medio ponderado, según corresponda.

No obstante lo anterior, el Secretario General del Tesoro y Política Financiera podrá establecer en la resolución por la que se convoca la subasta, un procedimiento alternativo para determinar el precio de adjudicación de los valores. En particular, podrá utilizarse el consistente en adjudicar los valores al precio correspondiente a cada oferta, incrementado en el importe del cupón corrido, o al precio equivalente al tipo de interés solicitado.

Las peticiones no competitivas, al igual que en el procedimiento habitual de subasta, se aceptarán en su totalidad, siempre que haya sido aceptada alguna petición competitiva, y se adjudicarán al precio medio ponderado incrementado en el importe del cupón corrido, o al precio equivalente al tipo de interés medio ponderado.

[Bloque 15: #a13]

1. El resultado de la resolución de la subasta se publicará por el Banco de España y por la Secretaría General del Tesoro y Política Financiera a través de los medios que oportunamente se determinen. La difusión inmediata de resultados se hará por los procedimientos que garanticen la mayor igualdad de acceso a los mismos para los operadores habituales en el mercado, conforme a las técnicas usuales en los mercados financieros. Los resultados de las subastas serán, asimismo, hechos públicos mediante resolución de la Secretaría General del Tesoro y Política Financiera publicada en el «Boletín Oficial del Estado».

2. La publicación de los resultados de la subasta incluirá, al menos, el importe nominal solicitado, el importe nominal adjudicado, el precio mínimo aceptado, el precio medio ponderado de las peticiones aceptadas y el tipo de interés efectivo equivalente y el rendimiento interno correspondiente a los precios medio ponderado y mínimo aceptado de las subastas de Letras del Tesoro y de Bonos del Estado u Obligaciones del Estado, respectivamente. En las subastas de Letras del Tesoro en términos de tipos de interés se hará público el importe nominal solicitado, el importe nominal adjudicado, el tipo de interés máximo aceptado, el tipo de interés medio ponderado de las peticiones aceptadas y los precios equivalentes a dichos tipos de interés.

No obstante, en las subastas de Bonos y Obligaciones referenciados a algún índice de precios los rendimientos internos publicados se expresarán en términos reales. Asimismo, en las subastas que se realicen de emisiones referenciadas a otros índices, que no sean de precios, el cálculo de los rendimientos internos publicados se efectuará sin contemplar cualquier actualización por la evolución futura del índice.

3. Siguiendo instrucciones de la Secretaría General del Tesoro y Política Financiera, el Banco de España difundirá el contenido de las resoluciones por las que se establezcan las condiciones de las emisiones de las subastas de Letras del Tesoro, de Bonos del Estado o de Obligaciones del Estado, así como del resultado de las mismas, mediante anuncios en los medios de comunicación, o difusión de información a los mercados y en sus propias oficinas. El coste de los mismos se cargará como coste de emisión, rindiéndose su cuenta en la forma establecida y conjuntamente con los restantes gastos. La Secretaría General citada podrá desarrollar por sí misma la difusión en los medios citados y en el «Boletín Oficial del Estado», en cuyo caso el Banco de España limitará la difusión que realice a sus propios medios. En cualquier caso, se procurará el uso de medios que, dentro de la agilidad necesaria, faciliten la igualdad de acceso de los operadores a la información.

[Bloque 16: #a14]

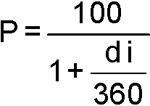

1. En las subastas de Letras del Tesoro, los precios y tipos de interés efectivo anual equivalentes se calcularán mediante la fórmula:

Siempre que las Letras fuesen emitidas a plazo igual o inferior a un año natural.

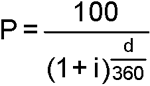

Cuando las Letras del Tesoro fuesen emitidas a plazo superior a un año natural se aplicará la fórmula:

En ambas, P es el precio en porcentaje correspondiente a la oferta, el mínimo aceptado o el medio ponderado, según los casos, d es el número de días que faltan hasta el vencimiento de las Letras e i es el tipo de interés efectivo anual expresado en tanto por uno.

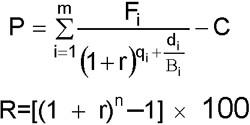

2. El rendimiento interno correspondiente al precio mínimo aceptado y al precio medio ponderado de las subastas de Bonos y Obligaciones del Estado se determinará utilizando las siguientes expresiones:

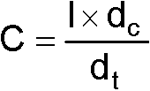

Donde P es el precio mínimo aceptado o el precio medio ponderado expresados en tanto por ciento y excupón; R es el rendimiento interno anual correspondiente a los precios mínimo aceptado y medio ponderado expresado en tanto por ciento; r es el tipo de rendimiento correspondiente al periodo de devengo de los cupones (anual, semestral, trimestral, etc.) para dichos precios, expresado en tanto por uno; n es el número de cupones pospagables existentes en un año (su valor será 1 en las emisiones cupón cero o emitidas al descuento); Fi es el importe en tanto por ciento de cada vencimiento por intereses y/o amortizaciones; m es el número de vencimientos por intereses y/o amortizaciones hasta la fecha de amortización final; qi es el número de periodos completos de devengo de cupón entre la fecha de desembolso y la del vencimiento que se computa (si se trata de una emisión cupón cero o emitida al descuento se considerarán periodos anuales); di es el número de días desde la fecha de desembolso hasta la fecha resultante de restar qi periodos de cupón a la fecha del vencimiento que se computa; Bi es el número de días entre esta fecha que resulta de restar qi periodos de cupón y la obtenida de restar a la misma un periodo de cupón y C es el cupón corrido expresado en tanto por ciento y redondeado a dos decimales, que se calculará según la siguiente fórmula:

Donde C es el importe del cupón corrido, I es el importe bruto del cupón expresado en tanto por cien, dc son los días desde el inicio de devengo del cupón a la fecha de desembolso y dt son los días del periodo de devengo del cupón.

Las fechas de vencimiento serán las teóricas que figuren en las condiciones de emisión, excepto para el vencimiento por intereses y amortización correspondiente a la fecha de amortización final de la emisión en que se tomará como fecha de vencimiento la fecha real de pago.

En la resolución de la Secretaría General del Tesoro y Política Financiera que disponga la emisión de Bonos u Obligaciones del Estado referenciados a algún índice se podrán adaptar estas fórmulas a las particularidades de estos valores de acuerdo con las prácticas usuales en los mercados financieros.

[Bloque 17: #a15]

1. Si la presentación se hizo directamente por el oferente en el Banco de España, el pago deberá realizarse ingresando en la cuenta del Tesoro en dicho Banco la diferencia entre el precio de suscripción y el importe ingresado a cuenta. El ingreso podrá realizarse, por los medios señalados para el ingreso a cuenta mínimo del 2 por 100, antes de la fecha y hora fijadas en la convocatoria de la subasta.

2. Si la presentación se hizo por o a través de las entidades o personas a las que se refiere el artículo 7, los importes efectivos de las peticiones adjudicadas se adeudarán en la fecha de desembolso en las cuentas corrientes de efectivo designadas como domiciliatarias o, en otro caso, los presentadores habrán de ingresar en el Tesoro Público tanto el importe de las suscripciones propias como de las de terceros que hayan canalizado antes de la fecha y hora señaladas para ello en la convocatoria de subasta.

3. Los presentadores a los que se refiere el artículo 7.1 entregarán a quienes hayan realizado por su mediación la presentación de ofertas aceptadas documento en el que figure, al menos, el importe suscrito por su valor nominal y el importe efectivo a ingresar en la cuenta del Tesoro Público.

4. Otro tanto hará el Banco de España respecto a los suscriptores que hicieron la presentación directamente y situará las anotaciones correspondientes a la deuda adjudicada en la cuenta de terceros de la Entidad Gestora del Banco de España.

5. Cualquier oferta aceptada que en la fecha citada en los apartados 1 y 2 no se haya hecho efectiva en su totalidad se considerará anulada, con pérdida del 2 por 100 del nominal ingresado como garantía de dicha oferta.

Asimismo, se anularán todas las ofertas realizadas en esa subasta por el mismo oferente, con pérdida del 2 por 100 correspondiente a cada una de ellas. El importe de las citadas garantías se ingresará en la cuenta del Tesoro Público.

[Bloque 18: #a16]

1. Cuando, una vez fijado el precio mínimo aceptado en la subasta, el importe nominal total de las ofertas presentadas a precio igual o superior al mismo rebasase el importe fijado por el Secretario General del Tesoro y Política Financiera para la misma, se procederá al prorrateo. Este sólo afectará a las ofertas formuladas al precio mínimo aceptado. El mismo procedimiento se seguirá para las ofertas realizadas en términos de tipo de interés, afectando el prorrateo en este caso sólo a las ofertas formuladas al tipo máximo aceptado.

2. Estarán exentas de prorrateo, en todos los casos, excepto en las segundas vueltas de las subastas, las peticiones de suscripción en cuanto su importe nominal no exceda de 10.000 euros, cantidad que se disminuirá, en su caso, en la cuantía necesaria para que el importe total emitido no supere el importe fijado por el Secretario General del Tesoro y Política Financiera en la resolución de la subasta.

3. Cuando de la aplicación del coeficiente de prorrateo a una petición la cuantía resultante no fuese múltiplo entero de los importes mínimos establecidos en el artículo 10.4 se ajustará aquélla redondeando por defecto.

4. El Secretario General del Tesoro y Política Financiera podrá modificar el sistema de prorrateo descrito en los apartados anteriores cuando las características del procedimiento de emisión al que deba aplicarse desaconsejen utilizar dicho sistema.

5. Cuando sea necesario el prorrateo, sin perjuicio de lo previsto en el artículo 5, lo efectuará el Banco de España. Si el procedimiento de creación de la deuda impidiese utilizar el sistema descrito en los apartados 2 y 3 de este artículo y el Secretario General del Tesoro y Política Financiera no hubiese establecido otro al efecto, el Banco efectuará el prorrateo aplicando en cuanto sea posible el principio de proporcionalidad entre los nominales solicitados y adjudicados.

[Bloque 19: #a17]

1. Los pagos por amortización de las Letras del Tesoro, incluidos los intereses implícitos, se realizarán con arreglo a lo dispuesto en los artículos primero, segundo y tercero de la Orden del Ministerio de Economía y Hacienda de 19 de julio de 1985, por la que se desarrolla el Real Decreto 1206/1985, de 17 de julio, sobre pago de intereses y capitales de la deuda pública y se concede la condición de intermediario financiero a determinadas entidades. No será, por tanto, de aplicación el procedimiento establecido con carácter general en el artículo 15 de la Orden del Ministerio de Economía y Hacienda de 19 de mayo de 1987, de desarrollo del Real Decreto 505/1987, de 3 de abril, por el que se dispuso la creación de un sistema de anotaciones en cuenta para la Deuda del Estado.

2. El pago de los intereses y el reembolso de los Bonos y Obligaciones que se emitan se realizará según el procedimiento establecido en el artículo 15 de la Orden de 19 de mayo de 1987.

[Bloque 20: #a18]

1. Los ingresos y gastos originados por la emisión y el reembolso de la Deuda del Estado a la que esta Orden se refiere y demás conexos se aplicarán a los Presupuestos del Estado según lo dispuesto en el artículo 96 de la Ley 47/2003, de 26 de noviembre. Los gastos se aplicarán a los Programas 951M y 951N del Presupuesto en vigor.

2. El Banco de España rendirá cuenta de las operaciones y gastos realizados por cuenta del Tesoro Público, en su condición de Agente en la negociación y gestión de la Deuda del Estado, justificándola debidamente a la Secretaría General del Tesoro y Política Financiera.

[Bloque 21: #a19]

(Derogado)

Se deroga por la disposición derogatoria única.j) de la Orden ECC/1695/2012, de 27 de julio. Ref. BOE-A-2012-10335.

[Bloque 22: #a20]

1. De acuerdo con lo dispuesto en el artículo 108.2 de la Ley 47/2003, de 26 de noviembre, al objeto de facilitar la gestión de la tesorería del Estado, se autoriza a la Secretaría General del Tesoro y Política Financiera a realizar operaciones de compraventa dobles, también denominadas simultáneas.

Estas operaciones simultáneas deberán realizarse sobre valores anotados en el registro contable gestionado por «Sociedad de Gestión de los Sistemas de Registro, Compensación y Liquidación de Valores, S.A., Unipersonal» y cuya valoración habrá de ser la misma que la aplicada por el Banco de España en sus operaciones de intervención a un plazo equivalente.

Tales operaciones de compraventa dobles deberán adjudicarse a través de subastas que convocará periódicamente la Secretaría General del Tesoro y Política Financiera mediante resolución en la que, al menos, se determinarán los siguientes extremos:

a) Los requisitos que deben cumplir las entidades para poder formular peticiones en la subasta.

b) Los valores que podrán ser objeto de las operaciones simultáneas en cada subasta.

c) El plazo al que se realizarán las operaciones simultáneas.

Estas operaciones simultáneas se formalizarán con las entidades financieras que hayan resultado adjudicatarias en las subastas, sin perjuicio de que puedan acordarse, en el marco de dichas operaciones, la prestación de servicios de gestión de las garantías por cuenta del Tesoro Público por parte de entidades de contrapartida central o similares.

2. De acuerdo con lo dispuesto en el artículo 108.2 de la Ley 47/2003, de 26 de noviembre, al objeto de facilitar la gestión de la tesorería del Estado, se autoriza a la Secretaría General del Tesoro y Política Financiera a realizar otras operaciones con pacto de recompra y, en general, de adquisición temporal de activos, así como operaciones respaldadas por acuerdos de garantía financiera, bajo la normativa de otros Estados de la Unión Europea, que tengan por objeto valores de alta calidad crediticia negociados en mercados regulados.

Estas operaciones deberán adjudicarse a través de subastas que convocará la Secretaría General del Tesoro y Política Financiera mediante resolución en la que, al menos, se determinarán los siguientes extremos:

a) Los requisitos que deberán cumplir las entidades para poder formular peticiones en la subasta. Dichas entidades deberán en todo caso tener la condición de Creadores de Mercado de Letras del Tesoro.

b) Los valores sobre los que podrán realizarse dichas operaciones. La Secretaría General del Tesoro y Política Financiera podrá exigir condiciones para garantizar la solvencia y liquidez de estos valores, tales como una calificación crediticia mínima concedida por las principales agencias de calificación y/o un saldo en circulación mínimo de la referencia en mercados regulados.

Las operaciones a las que se refiere este apartado se formalizarán con los Creadores de Mercado de Letras del Tesoro que hayan resultado adjudicatarios en las subastas, sin perjuicio de que pueda acordarse, en el marco de aquéllas, la prestación de servicios de gestión de las garantías por cuenta del Tesoro Público por parte de entidades de contrapartida central o similares.

3. Con la misma finalidad que la señalada en los artículos anteriores, se autoriza a la Secretaría General del Tesoro y Política Financiera a instrumentar operaciones activas de préstamo. Estas operaciones podrán concertarse con entidades del sector público estatal, las Administraciones de las Comunidades Autónomas y las Entidades que integran la Administración Local, con Estados de la Unión Europea y entidades que gocen de la garantía expresa de éstos, así como con el grupo de Creadores de Mercado de Letras del Tesoro.

La Secretaría General del Tesoro y Política Financiera tomará las medidas adecuadas de diversificación y control del riesgo de contraparte, pudiendo establecer requisitos mínimos de solvencia y cláusulas de compensación como garantía del cumplimiento de las obligaciones de pago en los términos en que legalmente proceda.

En su caso, las operaciones se adjudicarán a través de subastas que convocará la Secretaría General del Tesoro y Política Financiera mediante resolución en la que habrán de concretarse las condiciones y operativa de las mismas.

4. Por otra parte, de conformidad con el artículo 108.3 de la Ley 47/2003, de 26 de noviembre, los activos previstos en el artículo 108.2 que hubieran sido objeto de garantía a favor del Banco de España, según lo previsto en la disposición adicional sexta de la Ley 13/1994, de 1 de junio, de Autonomía del Banco de España, podrán ser aplicados temporalmente por sus titulares en cobertura de las operaciones activas de préstamo de la Secretaría General del Tesoro y Política Financiera del Estado instrumentadas a través del Banco de España. Para ello se deben cumplir las condiciones previstas en dicho artículo 108.3.

5. Se autoriza al Secretario General del Tesoro y Política Financiera a negociar y formalizar los contratos pertinentes con las entidades mencionadas en los artículos anteriores, pudiendo acordar el sometimiento a arbitraje o la remisión a una legislación o tribunales extranjeros, de acuerdo con las reglas y cláusulas usuales en los mercados financieros, siempre que se observe lo dispuesto en el artículo 23 de la Ley 47/2003, de 26 de noviembre.

Los gastos relativos a las operaciones de gestión de la tesorería del Estado que se autorizan, se atenderán con cargo a la Sección 06 «Deuda Pública», del Presupuesto del Estado en vigor.

Se modifica el apartado 3 por el art. único.3 de la Orden ECC/1697/2012, de 31 de julio. Ref. BOE-A-2012-10349.

[Bloque 23: #ddunica]

A partir de la fecha de publicación de esta Orden, en el «Boletín Oficial del Estado», quedará sin efectos la Orden EHA/1/2011, de 10 de enero, por la que se dispone la creación de Deuda del Estado durante el año 2011 y enero de 2012 y se delegan determinadas facultades en la Directora General del Tesoro y Política Financiera.

[Bloque 24: #dfprimera]

Se autoriza a la Secretaría General del Tesoro y Política Financiera para adoptar las medidas y resoluciones que requiera la ejecución de la presente Orden.

[Bloque 25: #dfsegunda]

La presente Orden surtirá efectos desde el mismo día de su publicación en el «Boletín Oficial del Estado».

[Bloque 26: #firma]

Madrid, 16 de enero de 2012.–El Ministro de Economía y Competitividad, Luis de Guindos Jurado.

Este documento es de carácter informativo y no tiene valor jurídico.

Ayúdenos a mejorar: puede dirigir sus comentarios y sugerencias a nuestro Servicio de atención al ciudadano

Agencia Estatal Boletín Oficial del Estado

Avda. de Manoteras, 54 - 28050 Madrid