Contingut no disponible en valencià

Este texto consolidado es de carácter informativo y no tiene valor jurídico.

Este texto consolidado es de carácter informativo y no tiene valor jurídico.El actual marco jurídico de la Central de Información de Riesgos (CIR) fue introducido por la Ley 44/2002, de 2 de noviembre, de medidas de reforma del sistema financiero (en adelante, Ley 44/2002), capítulo VI, que confiere a la CIR la naturaleza de «servicio público» y le atribuye dos finalidades claramente diferenciadas. Por un lado, permitir que el Banco de España pueda usar los datos declarados en el ejercicio de sus funciones de supervisión e inspección y contribuir al correcto desarrollo de las demás funciones que tiene legalmente atribuidas. Por otro, facilitar a las entidades declarantes los datos necesarios para el ejercicio de su actividad.

La Ley 44/2002 establece los criterios básicos de la CIR en cuanto al contenido de los datos que se han de declarar, su uso por el Banco de España y las entidades declarantes, así como respecto al derecho de acceso, rectificación y cancelación de los datos declarados, y faculta al Banco de España para que, directamente o previa habilitación del ministro de Economía y Competitividad, pueda desarrollar sus normas de funcionamiento. La ley ha sido desarrollada por la Orden ECO/697/2004, de 11 de marzo, sobre la Central de Información de Riesgos. Los cambios introducidos por ambas normas fueron incorporados en la Circular del Banco de España n.º 3/1995, de 25 de septiembre, sobre la Central de Información de Riesgos (en adelante, Circular 3/1995), por la Circular n.º 1/2004, de 29 de junio.

El papel de las centrales de riesgos en el mercado de crédito, que no es ajeno a diferentes estudios académicos y de organismos internacionales, contribuye a limitar la selección adversa, a acotar el nivel de riesgo agregado y, por estos canales, a favorecer la estabilidad financiera. Asimismo, las centrales de riesgos tienen una importante utilidad, no ya en la supervisión tradicional de las entidades de crédito, sino para el adecuado desarrollo de la supervisión macroprudencial, de forma que contribuyan a la preservación de la estabilidad del sistema financiero en su conjunto. La crisis financiera que a escala internacional se inició en 2007, y que ha afectado también al sector bancario español, ha enfatizado la utilidad y la relevancia de la CIR desde la óptica de la supervisión macroprudencial y del análisis de la estabilidad financiera, actividades que, por la naturaleza amplia y cambiante de los riesgos sistémicos, son muy intensivas en datos. Por ello, en 2011 el Banco de España inició un proceso de reflexión con objeto de mejorar la información que se declara a la CIR, para que en el futuro pueda contribuir de una forma más eficaz al mantenimiento de la estabilidad financiera del sistema crediticio español.

En este contexto, España adquirió el compromiso de mejorar la cantidad y la calidad de los datos que se declaran a la CIR en el marco del Memorando de Entendimiento sobre Condiciones de Política Sectorial Financiera, de 23 julio de 2012, como consecuencia de la solicitud de asistencia financiera europea formulada por el Gobierno español.

Para dar cumplimiento a lo anterior, se han modificado la Ley 44/2002 y la Orden ECO/697/2004, con el objeto de habilitar al Banco de España para fijar contenidos y umbrales de declaración distintos en función de las diferentes finalidades de la CIR, y para establecer que los datos se declaren en unidades de euro, lo que facilita que se puedan incrementar sustancialmente los datos necesarios para mejorar la contribución de la CIR a la estabilidad financiera del sistema crediticio español.

Al amparo de las habilitaciones contenidas tanto en la propia Ley 44/2002 como en la Orden ECO/697/2004, el Banco de España, considerando los cambios tan importantes que se van a introducir con la presente reforma, ha optado por dictar una nueva circular sobre la CIR y derogar la vigente Circular 3/1995.

Las principales novedades que se introducen en el funcionamiento de la CIR con respecto a la regulación anterior se concretan, básicamente, en los siguientes aspectos:

– Se establece la obligación de declarar los riesgos, operación a operación, en unidades de euro, y sin que se fije, con carácter general, un umbral mínimo de declaración, en lugar de declararlos como se venía haciendo hasta ahora, de forma agregada por tipo de operación, en miles de euros y con un umbral de 6.000 euros para los titulares residentes y de 300.000 euros para los no residentes. Además, se tendrán que identificar para cada una de las operaciones todas las personas que intervienen en ellas, indicando la naturaleza en la que intervienen (titular de riesgo directo, garante, persona que subvenciona el principal o intereses, etc.), así como el importe del riesgo que, en su caso, les corresponde.

– Se contempla un mayor desglose de los grandes tipos de producto que se declaran actualmente (crédito comercial, crédito financiero, etc.), para poder identificar mejor las características y riesgos de las diferentes operaciones. Asimismo, se solicitan nuevos datos, tales como los relativos a los tipos de interés y a las fechas de formalización, vencimiento, incumplimiento y liquidación de principal e intereses.

– La información y el detalle de las garantías reales recibidas se incrementan considerablemente, pues se pasa de declarar simplemente el tipo de garantía personal o real recibida a facilitar una información detallada de cada uno de los activos recibidos en garantía. Estos datos son especialmente exhaustivos para las hipotecas inmobiliarias.

– Se exige a las entidades de crédito que indiquen mensualmente, además del riesgo de las operaciones existente al final de cada mes –desglosado según se trate de principal, intereses ordinarios, intereses de demora o gastos exigibles–, el motivo o motivos por los que se reduce el riesgo de los préstamos (tales como pago en efectivo, refinanciación, adjudicación de activos, etc.) y, en su caso, el importe de la reducción debida a cada motivo.

– Las operaciones reestructuradas, refinanciadas, renegociadas, subrogadas y segregadas tendrán que ser objeto de identificación y, además, de vinculación con los datos de las operaciones previamente declaradas a la CIR de las que, en su caso, procedan.

– Las operaciones garantizadas por otras entidades declarantes a la CIR se vincularán con las operaciones declaradas por las entidades garantes. Además, la entidad beneficiaria de la garantía deberá facilitar a la entidad garante, a través de la CIR, datos de las operaciones garantizadas.

– En las cesiones de préstamos a terceros en las que se conserve su gestión, las entidades cedentes seguirán declarando los riesgos cedidos como hasta ahora, pero además identificarán a los cesionarios, así como el riesgo que continúan asumiendo ellas y el que han pasado a asumir los cesionarios.

– Para cada operación en la que continúen asumiendo riesgo las entidades, se facilitará información contable y de recursos propios, tales como la calificación crediticia, las provisiones específicas constituidas, la exposición ponderada por riesgo, la probabilidad de incumplimiento, etc.

Con objeto de minimizar el coste administrativo que supone el importante incremento de información que se ha de declarar a la CIR, los datos se han dividido en básicos y dinámicos. Los datos básicos son aquellos que por su estabilidad en el tiempo solo se tienen que declarar una vez, salvo que se modifiquen con posterioridad, mientras que los datos dinámicos se deben declarar periódicamente: mensual, trimestral o semestralmente, según su naturaleza.

Por otra parte, en aplicación del principio de proporcionalidad, se ha establecido un régimen por el que las entidades declarantes a la CIR que no están supervisadas por el Banco de España solo tienen que declarar los datos necesarios exclusivamente con la finalidad de facilitarlos al sistema crediticio. Por otra parte, las entidades supervisadas solo tendrán que declarar los datos relativos a las garantías recibidas cuando el importe acumulado de las operaciones con garantía hipotecaria sea igual o superior a 10 millones de euros, aunque deberán mantener dicha información en sus bases de datos a disposición del Banco de España. Además, para los titulares pertenecientes a los sectores «hogares», «sociedades no financieras» e «instituciones sin fines de lucro al servicio de los hogares», se establece que se declararán trimestralmente solo datos agregados cuando se cumplan determinados requisitos, entre los que se encuentra que su riesgo acumulado sea inferior a 6.000 euros.

Por lo que se refiere al umbral para que los datos también se declaren con la finalidad de facilitarlos a las entidades declarantes, la presente circular lo eleva a 9.000 euros, actualizando en términos monetarios el umbral de 6.000 euros que se fijó en 1995. Asimismo, y en relación con la información que se retorna a las entidades declarantes, además del informe mensual con la información consolidada de todo el sistema para los titulares con los que la entidad mantenga un riesgo acumulado igual o superior a 9.000 euros, se establece que el Banco de España entregará a las entidades declarantes dos informes cuando le soliciten datos de un cliente potencial: Los correspondientes a la última declaración mensual cerrada y a la declaración cerrada seis meses antes. En consecuencia, los datos de los titulares cuyo riesgo acumulado en una entidad sea inferior a 9.000 euros no se facilitarán a las entidades declarantes, habida cuenta de que se declaran exclusivamente en cumplimiento de las obligaciones de información establecidas por el Banco de España en el ejercicio de sus funciones de supervisión e inspección y demás funciones que tiene legalmente atribuidas.

La actividad de facilitar datos a las entidades de crédito para analizar la capacidad de cumplimiento de las obligaciones de sus clientes actuales y potenciales, que constituye una función muy relevante de la CIR desde su creación en 1962, también se realiza por los ficheros de solvencia patrimonial y crédito. La actividad de la CIR en esta materia es complementaria a la de dichos ficheros para garantizar la concurrencia de entidades de naturaleza privada que regula el artículo 69 de la Ley 44/2002. Por ello, las entidades de crédito, para cumplir con lo dispuesto en el artículo 18 de la Orden EHA/2899/2011, de 28 de octubre, de transparencia y protección del cliente de servicios bancarios, sobre acceso al «historial crediticio del cliente», antes de conceder un crédito deben tener en cuenta que los ficheros de solvencia patrimonial y crédito facilitan información adicional a la de CIR. A fin de que esta información sea realmente útil para el análisis de la capacidad de pago de una persona, además de facilitar datos de los incumplimientos del cliente (ficheros negativos), debería contener datos de su endeudamiento (ficheros positivos).

Ante los cambios tan relevantes que se introducen en el funcionamiento de la CIR, la presente circular prevé una entrada en vigor escalonada de las obligaciones de declaración y fija un régimen transitorio para los nuevos datos que sean de difícil obtención y afecten a las operaciones formalizadas con anterioridad a determinadas fechas.

Ante la necesidad de que las entidades envíen al Banco de España datos, operación a operación, de elementos que, suponiendo riesgo de crédito desde el punto de vista prudencial, no tienen cabida dentro del concepto de riesgo de crédito que regula la Ley 44/2002, resulta necesario modificar la Circular del Banco de España n.º 4/2004, de 22 de noviembre, sobre normas de información financiera pública y reservada, y modelos de estados financieros (en adelante, Circular 4/2004), para incluir nuevos estados con los que obtener datos individualizados de los instrumentos derivados, instrumentos de patrimonio y activos adjudicados o recibidos en pago de deudas, así como algunos datos de los valores representativos de deuda complementarios de los que se declaran a la CIR. Estos estados, en aplicación del principio de proporcionalidad, también se contempla que no los tengan que enviar las entidades cuyo importe acumulado en cada una de dichas actividades sea inferior a 10 millones de euros.

Por último, también se aprovecha esta circular para modificar determinados estados de la Circular 4/2004, con objeto de solicitar información necesaria para la confección de las estadísticas de la balanza de pagos, para incluir un nuevo estado reservado con datos sobre el coste de la financiación captada en el mes correspondiente a negocios en España y otro con información sobre la entrega de viviendas adjudicadas o recibidas en pago de deudas procedentes de operaciones de crédito a los hogares para adquisición de vivienda, así como para armonizar el contenido del esquema de sectorización mínimo en la base de datos y del registro contable especial de operaciones hipotecarias con lo establecido en la nueva circular sobre la CIR.

En consecuencia, en uso de las facultades que tiene concedidas, el Consejo de Gobierno del Banco de España, a propuesta de la Comisión Ejecutiva, previo informe de la Agencia Española de Protección de Datos y de acuerdo con el Consejo de Estado, ha aprobado la presente circular, que contiene las siguientes normas:

1. La obligación de declarar al servicio público de la CIR alcanza a las siguientes entidades y a los prestamistas inmobiliarios (en adelante, «entidades declarantes»):

a) Entidades de crédito (Instituto de Crédito Oficial, bancos, cajas de ahorros y cooperativas de crédito), incluidas las sucursales en España de entidades de crédito extranjeras y las que operen en España en régimen de libre prestación de servicios.

b) Establecimientos financieros de crédito.

c) Entidades de pago, incluidas las que operen en España, en el ejercicio del derecho de libertad de establecimiento y en régimen de libre prestación de servicios, que realicen la actividad de crédito señalada en el artículo 20.3 del Real Decreto-ley 19/2018, de 23 de noviembre, de servicios de pago y otras medidas urgentes en materia financiera.

d) Entidades de dinero electrónico, incluidas las que operen en España, en el ejercicio del derecho de libertad de establecimiento y en régimen de libre prestación de servicios, que realicen la actividad de crédito señalada en el artículo 8.1.b) de la Ley 21/2011, de 26 de julio, de dinero electrónico.

e) Sociedades de garantía recíproca y sociedades de reafianzamiento.

f) Sociedad de Gestión de Activos Procedentes de la Reestructuración Bancaria, SA (Sareb).

g) Banco de España.

h) Fondo de Garantía de Depósitos de Entidades de Crédito.

i) Sociedad Anónima Estatal de Caución Agraria (Saeca).

j) Los prestamistas inmobiliarios a los que se refiere la Ley 5/2019, de 15 de marzo, reguladora de los contratos de crédito inmobiliario, no incluidos en categorías anteriores.

2. La obligación recogida en el apartado 1 alcanza, en el caso de las entidades españolas, a la totalidad de su negocio, incluido el realizado por sus sucursales en el extranjero, y al de las sociedades instrumentales integradas en su grupo consolidable cuando sean residentes en España, y su negocio, prolongación de la actividad de dicho grupo.

Las sucursales en España de entidades de crédito extranjeras, así como las entidades de pago y las de dinero electrónico que operen en España en ejercicio del derecho de libertad de establecimiento, solo declararán a la CIR la operativa de sus oficinas en España.

Las entidades de crédito, las entidades de pago y las entidades de dinero electrónico que operen en España en régimen de libre prestación de servicios solo declararán a la CIR la operativa realizada con residentes en España.

A efectos de esta circular, y con objeto de determinar las obligaciones de remisión de la información, se entenderá como entidades sujetas a declaración reducida las siguientes entidades declarantes: las entidades de crédito que operen en España en régimen de libre prestación de servicios incluidas en la letra a) del apartado 1, las entidades de pago a las que se refiere la letra c) del apartado 1, las entidades de dinero electrónico a las que se refiere la letra d) del apartado 1 y los prestamistas inmobiliarios a los que se refiere la letra j) del apartado 1.

Cuando las entidades declarantes no puedan facilitar de forma individualizada todos o parte de los datos que se han de declarar de las operaciones registradas en una sucursal en el extranjero por estar radicada en un país cuya legislación lo impida, deberán enviar al Banco de España una declaración jurada en la que se justifique suficientemente esta circunstancia, detallando de manera específica a qué datos afecta la imposibilidad legal de remisión a la CIR y la normativa en que se basa, de la que se enviará una copia junto con la referida declaración jurada. La declaración jurada se deberá actualizar al menos cada dos años si se mantiene el impedimento legal para facilitar los datos de forma individualizada. Si cesara la causa que impedía el envío de datos, las entidades declarantes deberán comunicarlo al Banco de España y, a partir de ese momento, comenzar a declararlos de forma individualizada.

3. A efectos de esta circular, la definición de agente observado será la establecida en el artículo 1.9 del Reglamento (UE) n.º 867/2016 del Banco Central Europeo, de 18 de mayo, sobre la recopilación de datos granulares de crédito y de riesgo crediticio (BCE/2016/13) [en adelante, el Reglamento (UE) 867/2016]. A tal efecto, se entenderá por agente observado:

a) La parte doméstica de la entidad de crédito residente en un Estado miembro informador (negocios en el país de residencia de su sede central) y, en su caso, cada una de sus sucursales en el extranjero.

b) Las sucursales en un Estado miembro informador de una entidad de crédito que sea no residente en uno de esos Estados.

Se entiende por Estado miembro informador aquel que informe al Banco Central Europeo conforme a lo dispuesto en el Reglamento (UE) 867/2016.

1. Los riesgos declarables a la CIR son las operaciones instrumentadas en forma de préstamos, valores representativos de deuda, garantías financieras, compromisos de préstamo, otros compromisos con riesgo de crédito y préstamos de valores.

La declaración de estas operaciones se realizará con las precisiones que se indican en los siguientes apartados y con el detalle que se regula en el anejo 2 de la presente circular.

A efectos de esta circular, se consideran:

a) Préstamos: Las financiaciones otorgadas por la entidad, cualquiera que sea la forma en la que estén instrumentadas, excepto los valores representativos de deuda, aunque los importes no se hayan dispuesto.

Los préstamos se clasifican, en función de sus características, en:

i) Crédito comercial: Los préstamos concedidos sobre la base de derechos de cobro (efectos u otros documentos) que surgen al aplazar el cobro de operaciones de compraventa de bienes o prestación de servicios. El crédito comercial incluye:

1) Operaciones con recurso: Cuando el cedente de los derechos de cobro retiene sustancialmente todos los riesgos y beneficios, con independencia de cómo se denomine la operación en el contrato, o cuando, sin transferirlos ni retenerlos sustancialmente, la entidad declarante no adquiere el control de sus flujos de efectivo.

2) Operaciones sin recurso: Cuando el cedente transfiere sustancialmente todos los riesgos y beneficios de los derechos de cobro, o cuando, sin transferirlos ni retenerlos sustancialmente, la entidad declarante adquiere el control de sus flujos de efectivo.

ii) Crédito financiero: Las operaciones que, siendo préstamos declarables a la CIR, no están instrumentadas como crédito comercial, arrendamiento financiero o préstamo de recompra inversa.

iii) Arrendamientos financieros: las operaciones de arrendamiento que la entidad declarante debe registrar contablemente como préstamos porque ha transferido sustancialmente todos los riesgos y beneficios inherentes a la propiedad del activo objeto del contrato, aunque tengan la consideración de arrendamiento operativo para el arrendatario. Este concepto recoge las cuotas que ha de pagar el arrendatario.

iv) Préstamos de recompra inversa: Los préstamos concedidos a cambio de valores u oro transferidos temporalmente mediante una compra con retrocesión no opcional, así como los importes entregados como garantía en efectivo de valores recibidos en préstamo.

Las operaciones que se han de declarar como préstamos a la CIR no incluyen, aunque sean derechos de cobro a favor de la entidad, los importes pendientes de cobro por cheques, los saldos frente a cámaras y organismos liquidadores por operaciones en bolsa y mercados organizados, las fianzas dadas en efectivo, los dividendos pasivos exigidos, las comisiones por garantías financieras y demás saldos deudores que no tengan la naturaleza de préstamo a efectos de los requerimientos estadísticos de la Unión Económica y Monetaria.

b) Valores representativos de deuda: las obligaciones y demás valores que creen o reconozcan una deuda para su emisor, incluso los efectos negociables emitidos para su negociación entre un colectivo abierto de inversionistas, que devenguen una remuneración consistente en un interés, implícito o explícito, cuyo tipo, fijo o definido por referencia a otros, se establezca contractualmente, o incorporen un derivado implícito con características y riesgos económicos distintos a los del contrato principal, y se instrumenten en títulos o en anotaciones en cuenta, cualquiera que sea el sujeto emisor, excepto los hogares.

c) Garantías financieras: Los contratos que exigen que el emisor efectúe pagos específicos para reembolsar al acreedor por la pérdida en la que incurre cuando un deudor específico incumpla su obligación de pago de acuerdo con las condiciones, originales o modificadas, de un instrumento de deuda, con independencia de su forma jurídica.

d) Compromisos de préstamo: Los compromisos firmes de conceder préstamos con unas condiciones y términos preestablecidos, excepto los disponibles en operaciones que cumplen la definición de préstamo.

e) Otros compromisos con riesgo de crédito: Los compromisos que cumplen la definición de riesgo de crédito declarable a la CIR no incluidos en los apartados anteriores. En concreto, en esta categoría se incluyen los avales y cauciones prestados que no cumplan la definición de garantía financiera, los créditos documentarios irrevocables y los disponibles en otros compromisos (pólizas de riesgo global-multiuso y líneas de avales, créditos documentarios y créditos por disposiciones).

f) Préstamos de valores: Las operaciones en las que la entidad declarante cede al prestatario la plena titularidad de unos valores con el compromiso de devolver otros de la misma clase que los recibidos sin efectuar ningún desembolso, salvo el pago de comisiones. Cuando en una operación de préstamo de valores ambas entidades intercambien valores, se considerará entidad prestamista la que cobre las comisiones.

1 bis) Las entidades de crédito y las sucursales en España de entidades de crédito extranjeras también declararán a la CIR:

a) Los préstamos concedidos por la sede central a sus sucursales en el extranjero, así como los que estas tengan con la sede central u otras sucursales de la entidad.

b) Los préstamos no originados por la entidad que sean administrados por alguno de sus agentes observados residente en un Estado miembro informador, siempre que: i) un deudor, al menos, sea una persona jurídica o entidad sin personalidad jurídica, y ii) el acreedor sea una persona jurídica distinta de un agente observado residente en un Estado miembro informador.

c) Los préstamos fiduciarios gestionados por los agentes observados, siempre que un deudor, al menos, sea una persona jurídica. A estos efectos, préstamos fiduciarios son aquellos en los que el agente observado actúa en nombre propio pero por cuenta y riesgo de un tercero distinto de un agente observado residente en un Estado miembro informador.

2. Los riesgos declarables se clasificarán, en función de la naturaleza en la que intervengan los titulares en la operación, en:

a) Riesgos directos: Los riesgos contraídos con los primeros obligados al pago de los préstamos (con las precisiones que se indican en la norma tercera, apartado 4), los emisores de valores representativos de deuda, las personas sobre las que se ha concedido una garantía financiera u otro tipo de aval o caución, y las contrapartes de los restantes compromisos y de los préstamos de valores.

b) Riesgos indirectos: Los riesgos contraídos con los garantes, vendedores de protección en titulizaciones sintéticas o derivados de crédito, aseguradores, afianzadores, personas que no siendo titulares de riesgos directos hayan comprometido su firma en operaciones de cartera comercial o efectos financieros y demás personas que respondan del riesgo en caso de incumplimiento de los titulares de los riesgos directos, así como los terceros que se hayan comprometido a adquirir el activo cedido en operaciones de arrendamiento financiero si no lo hacen los arrendatarios.

3. Los riesgos declarables se deben declarar de forma individualizada a la CIR, es decir, operación a operación. Para ello, las entidades declarantes asignarán a cada operación –o a cada parte en la que se tenga que dividir conforme a lo dispuesto en la norma tercera, apartado 3– un código único, que se debe mantener invariable durante su vida. Dicho código no se podrá reutilizar en el futuro para declarar otras operaciones. Cuando, por motivos de gestión interna, resulte estrictamente necesario, el Banco de España podrá permitir un cambio de código. En este caso, las entidades se atendrán a lo dispuesto en la norma undécima, letra A).

No obstante lo indicado en el párrafo anterior, no se declararán de forma individualizada las operaciones cuando se trate de préstamos a plazo (siempre que su finalidad sea el consumo, su importe al inicio de la operación no supere los 3.000 euros y su plazo original sea igual o inferior a veinticuatro meses), factoring sin recurso cuyo límite acumulado por deudor no supere los 3.000 euros, tarjetas de crédito, descubiertos, anticipos de pensiones o nóminas, o resto de préstamos a la vista, y, además, todos los titulares cumplan los siguientes criterios:

a) pertenezcan al sector institucional hogares o sean sociedades no financieras, o instituciones sin fines de lucro al servicio de los hogares, en las que no participen, en su capital o vía derechos de voto, entidades que tengan la consideración de sector público español, conforme a lo dispuesto en el artículo 2 de la Ley Orgánica 2/2012, de 27 de abril, de estabilidad presupuestaria y sostenibilidad financiera;

b) no tengan otro tipo de operaciones declarables a la CIR;

c) su riesgo acumulado, directo e indirecto, en la entidad declarante sea inferior a 6.000 euros, y

d) no tengan importes calificados como normales en vigilancia especial o dudosos, o el importe total de las operaciones con dichas calificaciones sea inferior a 100 euros.

4. Los riesgos transferidos y los adquiridos a terceros en los que la entidad cedente continúe con su gestión ante los titulares se declararán a la CIR conforme a lo dispuesto en la norma decimocuarta.

5. No obstante lo señalado en los apartados anteriores, el Fondo de Garantía de Depósitos de Entidades de Crédito no declarará las garantías que preste ante entidades declarantes como consecuencia de esquemas de protección de activos comprendidos en planes de actuación o reestructuración, o en otras medidas de apoyo a entidades de crédito adoptadas conforme a la normativa que regula su funcionamiento.

Por su parte, las sociedades de reafianzamiento no declararán las operaciones en las que reafiancen las garantías financieras y los avales y otras cauciones no financieros prestados por otras entidades declarantes a la CIR.

6. Los préstamos y valores representativos de deuda impagados continuarán declarándose a la CIR hasta la extinción de todos los derechos de la entidad (por prescripción, por condonación o por otras causas) o hasta su recuperación.

1. Las personas declarables a la CIR, con las precisiones que se indican en los siguientes apartados, son:

a) Los titulares de riesgos directos e indirectos, cualesquiera que sean su naturaleza, forma jurídica, sector institucional o país de residencia.

b) Las personas relacionadas con los titulares o con las operaciones en las que intervengan.

La declaración de los titulares y demás personas declarables se efectuará conforme a lo dispuesto en la norma quinta.

2. Los titulares de riesgos, con carácter general, son personas físicas o jurídicas. No obstante, también pueden ser titulares declarables las entidades sin personalidad jurídica que tengan asignado un número de identificación fiscal, tales como los fondos de titulización, las parroquias y las comunidades de propietarios. Sin embargo, en los casos de las restantes comunidades de bienes, uniones temporales de empresas y sociedades civiles sin personalidad jurídica, los titulares declarables serán exclusivamente las personas físicas o jurídicas que las integran, que se declararán como titulares mancomunados o solidarios de acuerdo con el riesgo que asuman en la operación.

Cuando una operación tenga varios titulares, se tendrán que declarar todos a la CIR, indicando la naturaleza de su intervención y, cuando proceda, si son titulares mancomunados o solidarios.

En los riesgos con sociedades colectivas o comanditarias, agrupaciones de interés económico (AIE) y agrupaciones europeas de interés económico (AEIE), además de las sociedades y agrupaciones, también son declarables como titulares colectivos cada uno de los socios colectivos de las sociedades y de los integrantes de las agrupaciones, conforme a lo dispuesto en la norma quinta, letra A), apartado 2.b).

3. Las entidades declarantes deben asignar a cada titular exclusivamente el riesgo, directo o indirecto, que le corresponda de las operaciones en las que intervenga. En consecuencia:

a) Las operaciones subvencionadas y las que tengan titulares de riesgos directos mancomunados se dividirán y declararán a la CIR con tantos códigos de operación diferentes como sean necesarios para poder asignar a cada titular, o grupo de titulares mancomunados que actúan solidariamente entre sí, el importe que le corresponda.

b) Las operaciones que tengan varios titulares de riesgos indirectos se declararán mensualmente, tantas veces como sea necesario, en el módulo C.2, Datos dinámicos de los riesgos indirectos, para poder imputar a cada titular el importe que le corresponda.

Lo dispuesto en este apartado no es de aplicación a las entidades sujetas a declaración reducida, cuya declaración se ajustará a los criterios establecidos para la declaración del módulo I, Datos sobre la actividad de las entidades sujetas a declaración reducida.

4. Los titulares de riesgos directos son:

a) En el crédito comercial con recurso, el cedente de los derechos de cobro. Las personas que tengan comprometida su firma en los efectos son titulares de riesgo indirecto.

b) En el crédito comercial sin recurso, los obligados al pago de los derechos de cobro.

c) En los arrendamientos financieros, los arrendatarios, por los importes que se hayan comprometido a pagar. Las personas diferentes de los arrendatarios que se hayan comprometido a adquirir los activos cedidos, en caso de que no lo haga el arrendatario, serán titulares de riesgo indirecto por los importes que se hayan comprometido a pagar.

d) En los préstamos de recompra inversa, los cedentes de los activos, sea cual sea el activo cedido.

e) En los anticipos de pensiones y nóminas por cuenta de Administraciones Públicas, las personas a las que se anticipan los fondos.

f) En los restantes préstamos, los obligados al pago de las operaciones.

g) En los valores representativos de deuda, los emisores de los valores.

h) En las garantías financieras, los avales y cauciones no financieros prestados y los créditos documentarios irrevocables, las personas por las que responde la entidad ante los beneficiarios de las operaciones.

i) En el resto de compromisos, las personas que tengan derecho a efectuar las disposiciones.

j) En los préstamos de valores, las contrapartes a las que se prestan los valores.

k) En las operaciones subvencionadas, las personas que subvencionan el principal o el interés, por el importe que subvencionan.

5. Los titulares de riesgos, directos e indirectos, se declararán de forma individualizada a la CIR, cualquiera que sea el importe de su riesgo en la entidad declarante, excepto cuando sus operaciones no sean declarables, conforme a lo dispuesto en la norma segunda, apartado 3. Excepcionalmente, se podrán excluir de la declaración del riesgo indirecto a nombre de un titular los efectos en los que haya comprometido su firma, siempre que su importe sea inferior a 6.000 euros y formen parte de una operación de crédito comercial con recurso. Asimismo, las entidades sujetas a declaración reducida no declararán a los titulares de riesgo indirecto que intervengan en la operación en calidad de contraparte de un derivado de crédito comprado, de garante sin conocimiento del titular o de tercero comprometido a pagar importes en una operación de arrendamiento financiero.

Los datos de los titulares, incluidos los de sus operaciones, cuyo riesgo acumulado en la entidad declarante sea inferior a 1.000 euros se declaran exclusivamente con la finalidad prevista en el artículo 60, apartado cuarto, letra a), de la Ley 44/2002. A estos efectos, el riesgo acumulado es el importe de las operaciones en las que la persona intervenga como titular de riesgo, directo o indirecto, con las siguientes precisiones:

a) No se incluyen en el cálculo del riesgo acumulado los importes de las operaciones que se declaren como:

1. Garantías financieras instrumentadas como derivados de crédito o compromisos de riesgo de crédito de arrendamientos financieros para el arrendador.

2. Otros compromisos con riesgo de crédito instrumentados como compromisos de riesgo de crédito de arrendamientos operativos para el arrendador.

3. Otros arrendamientos, según la definición de otros arrendamientos establecida en la dimensión “Tipo de producto” del módulo B.2 del anejo 2.

b) El importe del riesgo directo asumido en las operaciones es la suma de los importes dispuestos (principal, intereses y comisiones vencidos, intereses de demora y gastos exigibles) pendientes de cobro más los importes disponibles (con disponibilidad inmediata y condicionada).

c) El importe del riesgo indirecto que computa como riesgo acumulado es el riesgo máximo que garantiza el titular de las operaciones en las que interviene exclusivamente como garante o porque haya comprometido su firma en operaciones de cartera comercial o efectos financieros. Cuando el titular haya comprometido su firma en efectos que forman parte de operaciones de cartera comercial con recurso que no se declaren a la CIR conforme a lo dispuesto en el primer párrafo de este apartado, el riesgo no declarado por este motivo no se computará a estos efectos.

d) En los préstamos sindicados y demás préstamos en los que varios prestamistas participan de forma mancomunada, cada entidad declarante computará como riesgo acumulado exclusivamente el importe del riesgo que asuma de las operaciones. En los diferentes módulos se declarará exclusivamente el importe del riesgo que la entidad asuma en estos préstamos, sin perjuicio del tratamiento específico para las garantías con las que, en su caso, cuenten, que se declararán conforme a lo señalado en la norma octava, apartados 3, 8 y 11.

e) En las garantías financieras, y avales y cauciones no financieros prestados concedidos solidariamente por varias entidades, cada entidad declarante computará como riesgo acumulado el importe total de la operación.

f) En el riesgo acumulado, además de los importes que asume directamente la entidad declarante con el titular, se incluirán los que haya transferido a terceros de las operaciones en las que continúa con su gestión frente al titular, aunque los haya dado de baja del activo, así como los que tenga registrados en los libros de sus sociedades instrumentales residentes en España.

g) En el riesgo acumulado de las entidades que hayan adquirido operaciones que continúe declarando a la CIR otra entidad, también se incluyen los importes que hayan asumido en dichas operaciones, aunque, conforme a lo dispuesto en la norma decimocuarta, letra B), no los declaren a la CIR como datos dinámicos de los riesgos directos e indirectos.

h) En el riesgo acumulado no se incluirán los importes de las operaciones a las que se refiere la norma segunda, apartado 1 bis

6. No obstante lo señalado en el apartado anterior, el Banco de España, el Fondo de Garantía de Depósitos de Entidades de Crédito, la Sociedad Anónima Estatal de Caución Agraria (SAECA), las entidades de crédito que operen en régimen de libre prestación de servicios y los prestamistas inmobiliarios solo declararán las operaciones cuyos titulares pertenezcan a los sectores institucionales hogares, sociedades no financieras o instituciones sin fines de lucro al servicio de los hogares cuyo riesgo acumulado sea igual o superior a 9.000 euros.

7. Las personas que, no siendo titulares de riesgos directos o indirectos, se deben declarar a la CIR por estar relacionadas con los titulares de los riesgos o con las operaciones en las que intervienen son:

a) Los acreedores y los administradores de los préstamos.

b) Los originadores de los préstamos en el caso de titulizaciones y los proveedores de garantías reales de los préstamos que sean personas jurídicas.

c) Las entidades dominantes, inmediata y última de los titulares de riesgos directos o indirectos y de los proveedores de garantías reales.

d) Las cabeceras de los grupos de clientes relacionados a los que, en su caso, pertenezcan los titulares de riesgos directos o indirectos.

e) Las entidades que, teniendo la consideración de sector público español, posean derechos de voto o participen en el capital de empresas o instituciones sin fines de lucro al servicio de los hogares que no tengan la consideración de sector público.

f) Las entidades a las que pertenezcan las sucursales declarables cuya sede social radique en otro país.

g) Las sociedades instrumentales residentes en España integradas en el grupo consolidable de la entidad declarante, en las que están contabilizadas las operaciones declaradas.

h) Los cesionarios de operaciones transferidas a terceros.

i) Las entidades que actúan como agentes en los préstamos sindicados.

j) Las entidades declarantes a la CIR con las que se tengan operaciones con códigos vinculados.

k) Las entidades emisoras de instrumentos financieros adquiridos temporalmente, recibidos en garantía de operaciones o prestados a terceros.

l) Las sociedades gestoras de fondos de inversión cuando estos sean titulares de riesgos o proveedores de garantías reales y residan en un Estado miembro informador.

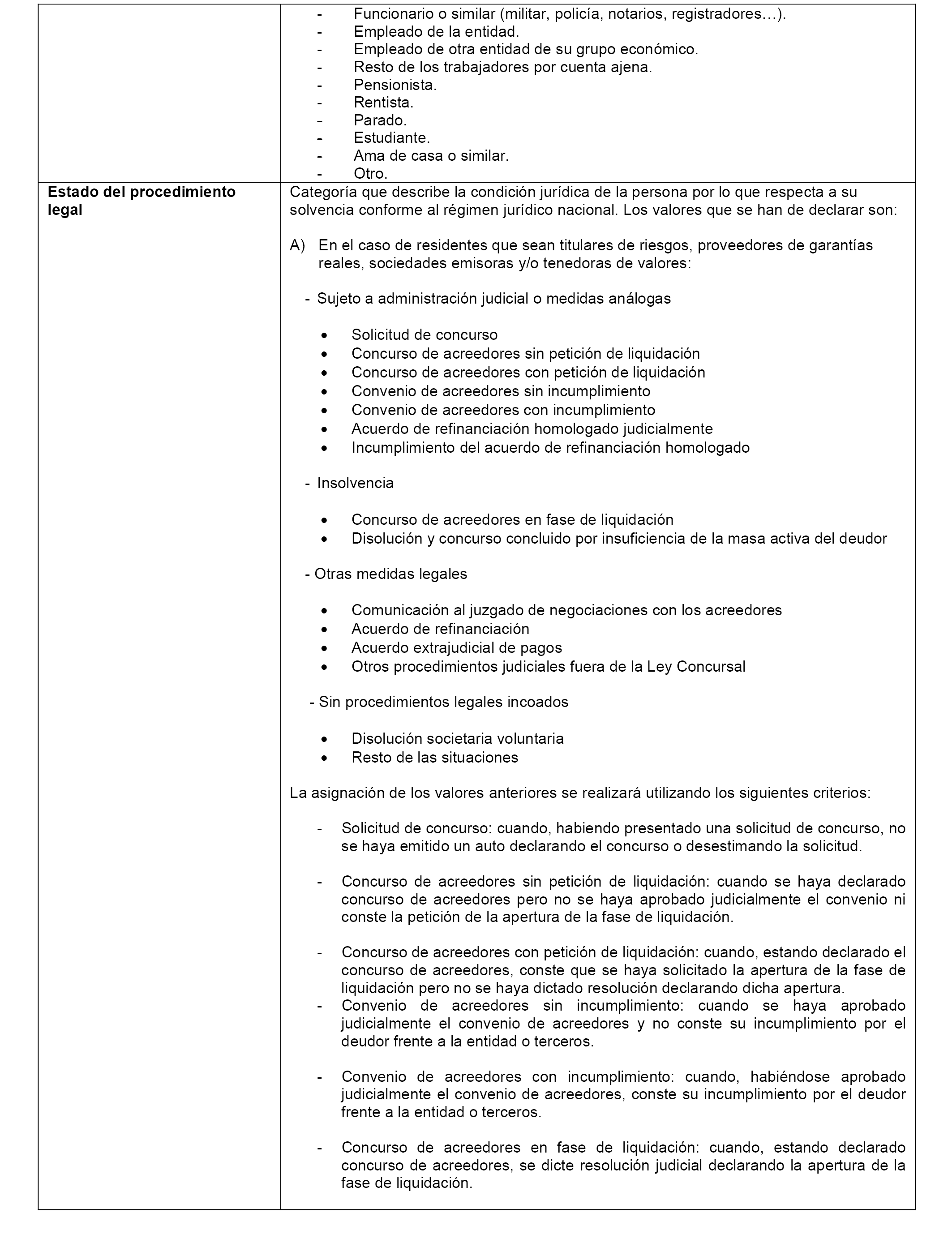

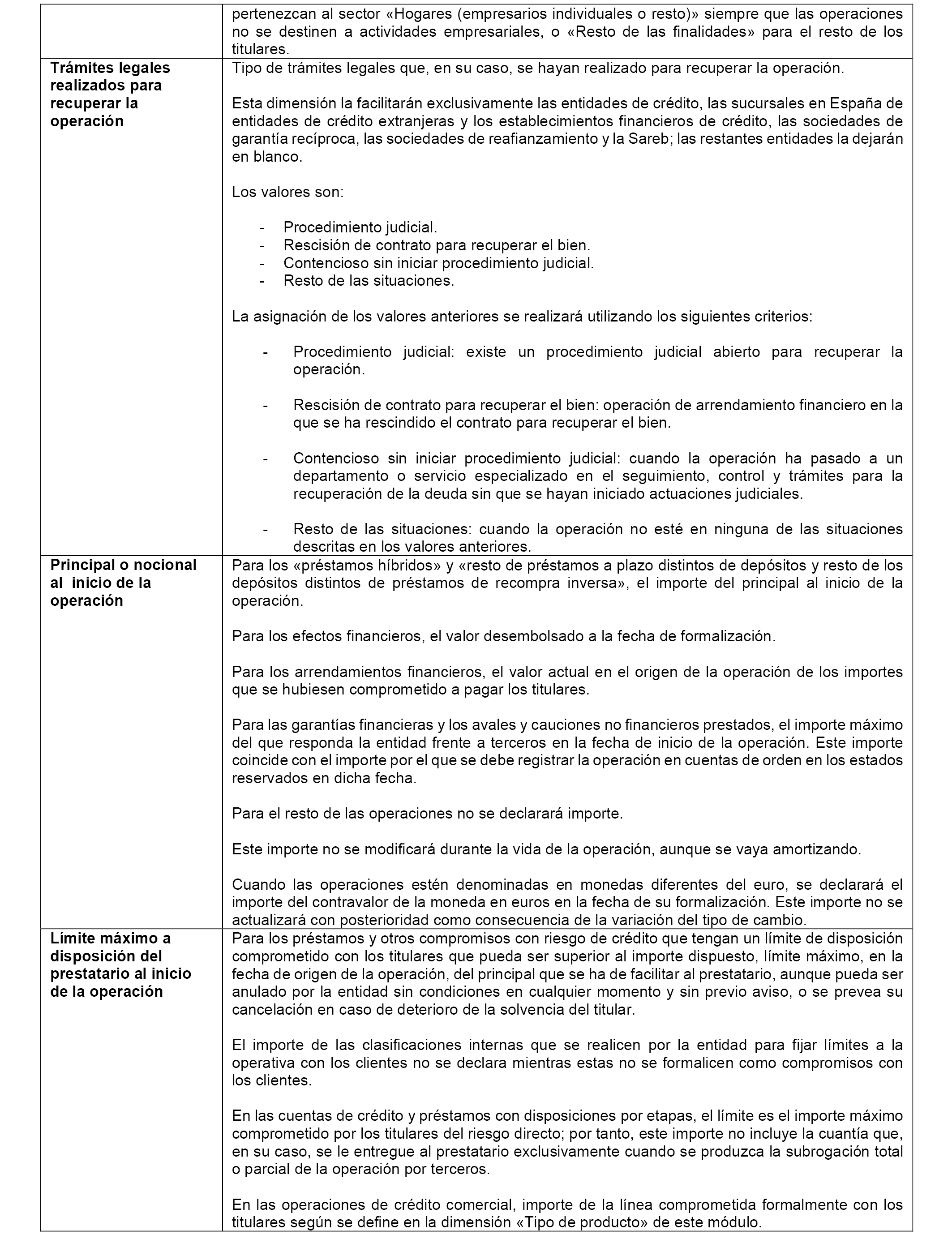

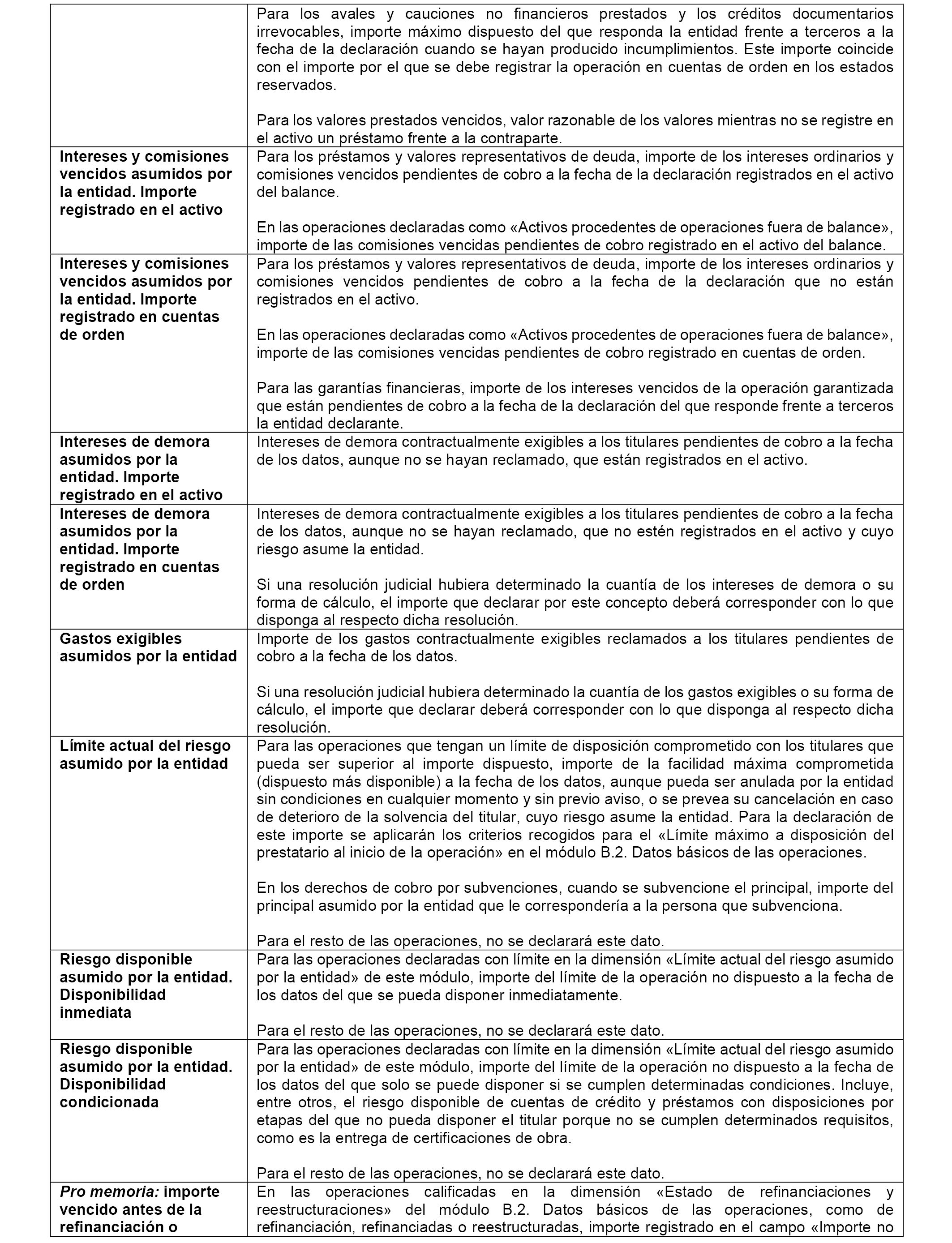

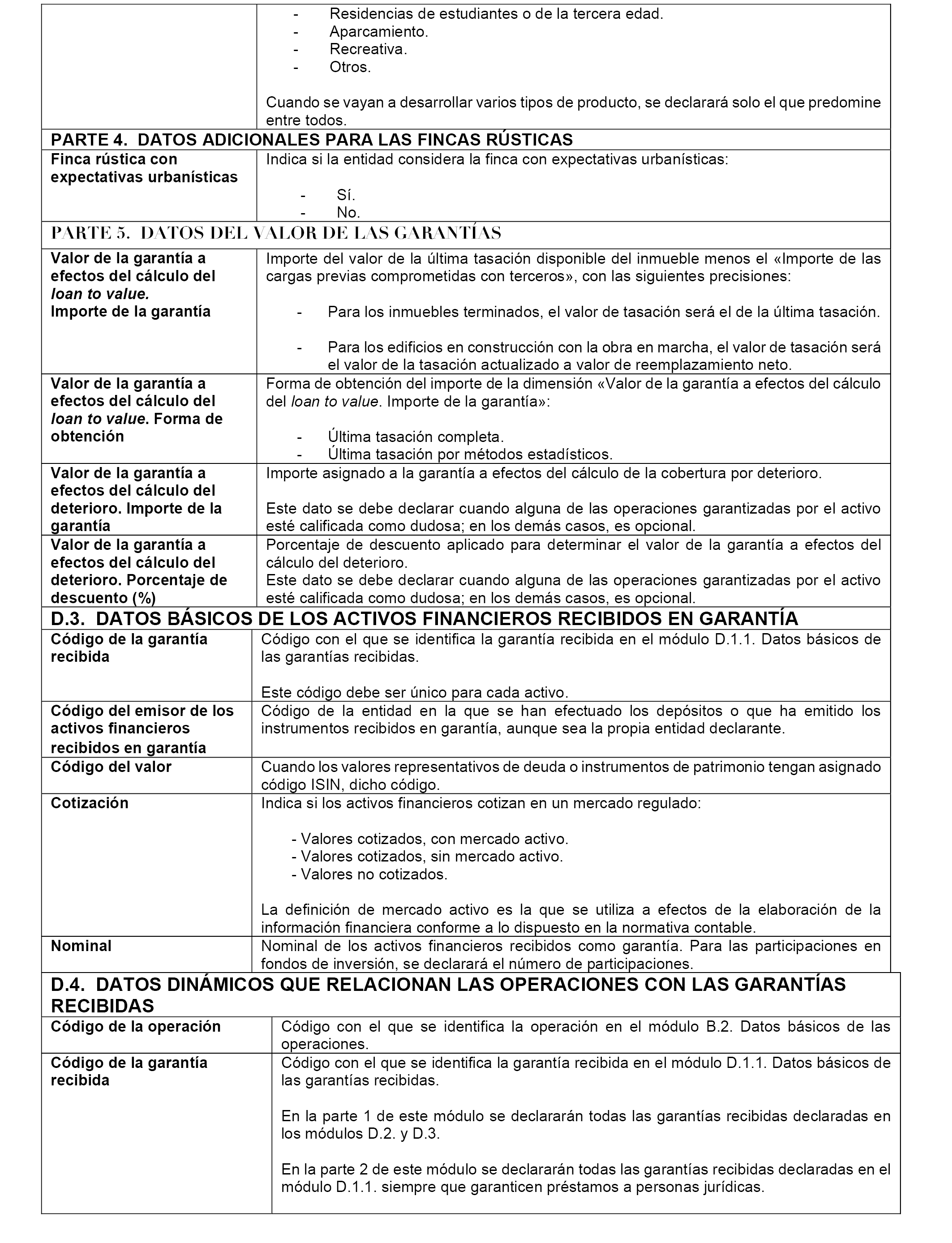

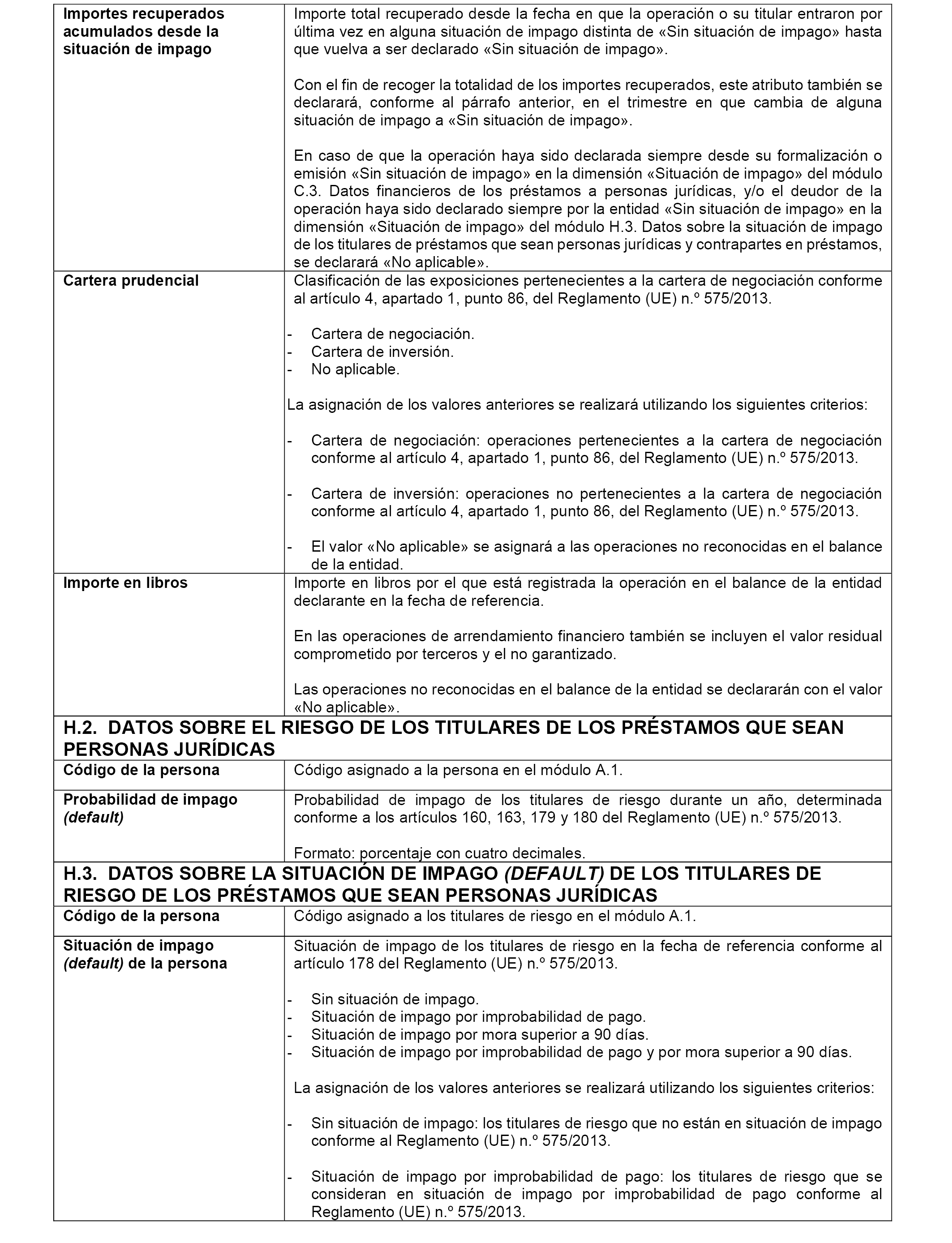

1. Las entidades declarantes estarán obligadas a remitir al Banco de España los siguientes módulos de datos, en tanto les sean aplicables, conforme a lo dispuesto en las normas de este capítulo:

|

Módulo |

Denominación |

Periodicidad |

Plazo máximo de presentación |

|---|---|---|---|

|

A |

Datos de personas y solicitud de código. |

||

|

A.1 |

Datos que identifican a las personas. |

No periódico. |

Día 5 del mes siguiente. |

|

A.2 |

Solicitud de código de identificación de personas no residentes en España. |

No periódico. |

|

|

B |

Datos básicos de las operaciones y de las relaciones con las personas. |

||

|

B.1 |

Datos básicos que relacionan a las personas con las operaciones. |

No periódico. |

Día 5 del mes siguiente. |

|

B.2 |

Datos básicos de las operaciones. |

No periódico. |

Día 5 del mes siguiente. |

|

B.3 |

Datos básicos complementarios de los préstamos a personas jurídicas. |

No periódico. |

Día 5 del mes siguiente. |

|

C |

Datos dinámicos de las operaciones. |

||

|

C.1 |

Datos dinámicos de los riesgos directos. |

Mensual. |

Día 10 del mes siguiente. |

|

C.2 |

Datos dinámicos de los riesgos indirectos. |

Mensual. |

Día 10 del mes siguiente. |

|

C.3 |

Datos dinámicos financieros de los préstamos a personas jurídicas. |

Mensual. |

Día 10 del mes siguiente. |

|

C.4 |

Datos de los préstamos a personas jurídicas sobre las responsabilidades conjuntas. |

Mensual. |

Día 10 del mes siguiente. |

|

D |

Datos sobre garantías recibidas. |

||

|

D.1 |

Datos básicos que relacionan las operaciones con las garantías recibidas. |

No periódico. |

Día 10 del mes siguiente. |

|

D.1.1 |

Datos básicos de las garantías recibidas. |

No periódico. |

Día 10 del mes siguiente. |

|

D.2 |

Datos básicos de los inmuebles recibidos en garantía. |

No periódico. |

Día 10 del mes siguiente. |

|

D.3 |

Datos básicos de los activos financieros recibidos en garantía. |

No periódico. |

Día 10 del mes siguiente. |

|

D.4 |

Datos dinámicos que relacionan las operaciones con las garantías recibidas. |

Mensual. |

Día 10 del mes siguiente. |

|

D.5 |

Datos dinámicos de los edificios en construcción y de las promociones inmobiliarias recibidos en garantía. |

Trimestral. |

Día 10 del mes siguiente. |

|

E |

Datos sobre tipos de interés de los préstamos. |

No periódico. |

Día 10 del mes siguiente. |

|

F |

Datos de transferencias y titulizaciones sintéticas de activos financieros. |

No periódico. |

Día 10 del mes siguiente. |

|

G |

Vinculación de códigos. |

||

|

G.1 |

Datos básicos que vinculan códigos. |

No periódico. |

Día 10 del mes siguiente. |

|

G.2 |

Datos básicos de las operaciones que se han de comunicar a otras entidades. |

No periódico. |

Día 5 del mes siguiente. |

|

G.3 |

Datos dinámicos de las operaciones que se han de comunicar a otras entidades. |

Mensual. |

Día 5 del mes siguiente. |

|

H |

Información prudencial complementaria. |

||

|

H.1 |

Datos contables de los préstamos a personas jurídicas. |

Trimestral. |

Día 15 del segundo mes siguiente. |

|

H.2 |

Datos sobre el riesgo de los titulares de los préstamos que sean personas jurídicas. |

Trimestral. |

Día 10 del mes siguiente. |

|

H.3 |

Datos sobre la situación de impago (default) de los titulares de riesgo de los préstamos que sean personas jurídicas. |

Mensual. |

Día 10 del mes siguiente. |

|

I |

Datos dinámicos sobre la actividad de las entidades sujetas a declaración reducida. |

Mensual. |

Día 10 del mes siguiente. |

Los módulos de datos se incluyen como anejo 1, y las instrucciones para su elaboración, en el anejo 2. Adicionalmente, el Banco de España podrá elaborar aplicaciones técnicas para facilitar la confección de los diferentes módulos. En todo caso, la declaración de las dimensiones de la CIR que sean coincidentes con las que figuran en el Reglamento (UE) 867/2016, en lo no contemplado expresamente en esta circular o en las aplicaciones técnicas, se hará aplicando los criterios que, en su caso, publique el BCE.

Cuando el día del plazo máximo de presentación de los módulos sea festivo en Madrid, los datos se podrán enviar el primer día hábil en dicha localidad posterior al día máximo de presentación.

Los datos dinámicos (es decir, los que tienen frecuencia mensual o trimestral) serán los correspondientes a la situación del último día del mes o trimestre natural al que se refiera la declaración.

Los importes se declararán en unidades de euros. Los importes denominados en monedas diferentes del euro se declararán por su contravalor en euros, utilizando para los datos básicos el tipo de cambio aplicable en la fecha de formalización de las operaciones y para los datos dinámicos el tipo de cambio de cierre correspondiente a la fecha a la que se refieran los datos, que coincidirá con el tipo que se utilice para la elaboración de los estados financieros.

2. Las siguientes entidades declarantes no tendrán que declarar los módulos que se indican a continuación, aunque tengan datos susceptibles de declarar en ellos:

a) Las entidades de crédito españolas y las sucursales en España de entidades de crédito extranjeras cuya sede social no esté radicada en otro país del Espacio Económico Europeo no declararán el módulo I.

b) Las sucursales en España de entidades de crédito extranjeras cuya sede social esté radicada en otro Estado miembro informador no declararán los módulos D, H e I. No obstante, el Banco de España podrá requerir el envío de los módulos D y H cuando la información de estos módulos fuese necesaria para cumplir con las obligaciones establecidas por el Reglamento (UE) 867/2016. En este caso, la información que se enviará sobre el módulo D será la misma que se requiere para las sucursales en España de entidades de crédito extranjeras cuya sede social esté radicada en otro país del Espacio Económico Europeo que no sea Estado miembro informador. El requerimiento se efectuará por escrito, con una antelación mínima de tres meses antes del primer envío.

c) Las sucursales en España de entidades de crédito extranjeras cuya sede social esté radicada en otro país del Espacio Económico Europeo que no sea Estado miembro informador no declararán los módulos D.3, D.5 e I.

d) Las sociedades de garantía recíproca no declararán los módulos B.3, C.3, C.4, E, F, G.2, G.3, H e I.

e) El Banco de España, el Fondo de Garantía de Depósitos de Entidades de Crédito, las sociedades de reafianzamiento y la Sociedad Anónima Estatal de Caución Agraria (Saeca) no declararán los módulos B.3, C.3, C.4, D, E, F, G, H e I.

f) La Sociedad de Gestión de Activos Procedentes de la Reestructuración Bancaria, SA, (Sareb) y los establecimientos financieros de crédito, no declararán los módulos B.3, C.3, C.4, H e I.

g) Las entidades sujetas a declaración reducida no declararán los módulos B, C, D, E, F, G y H.

3. Sin perjuicio de lo previsto en el apartado 2 anterior, las entidades declarantes distintas de las entidades de crédito y las sucursales en España de entidades de crédito extranjeras solo enviarán los módulos D, Datos sobre garantías, que les correspondan de acuerdo con lo establecido en el apartado anterior, cuando al final del mes al que se refieran los datos el importe acumulado (dispuesto más disponible) de sus operaciones con garantía real sea igual o superior a 10 millones de euros. No obstante, el Banco de España podrá requerir a las entidades que no superen el citado umbral que declaren todos o algunos de los módulos D, con la periodicidad y el plazo máximo de presentación establecidos con carácter general. El requerimiento se efectuará por escrito, con una antelación mínima de tres meses antes del primer envío, atendiendo a las circunstancias particulares de las entidades, en especial a su perfil de riesgo y al importe que represente la actividad que se ha de reportar en relación con su tamaño.

Las entidades que vengan declarando a la CIR todos o alguno de los módulos D continuarán remitiéndolos cuando el importe acumulado de sus operaciones descienda por debajo del umbral para su remisión, hasta que el Banco de España les comunique por escrito que no tienen que enviarlos obligatoriamente.

Las entidades que alcancen por primera vez el umbral para presentar los módulos D con posterioridad al 30 de septiembre de 2015 no los tendrán que enviar mientras el Banco de España no les comunique por escrito, con una antelación mínima de tres meses, que deben remitirlos.

Las entidades que deban declarar los módulos D conforme a lo dispuesto en los apartados 1 y 2 de esta norma, pero que, según lo señalado en los párrafos anteriores, estén exentas de enviarlos por no alcanzar el umbral para su declaración, deberán disponer en su base de datos, como mínimo, de dicha información.

4. Todas las comunicaciones de datos entre las entidades declarantes y la CIR se realizarán por vía telemática, de conformidad con las especificaciones técnicas que se comuniquen al efecto.

Los datos se enviarán por la propia entidad declarante. No obstante, el Banco de España podrá autorizar que los datos sean remitidos por otra entidad declarante, en nombre y por cuenta suya, cuando lo justifiquen razones de organización administrativa de la entidad obligada a declarar, si bien ello no descargará de responsabilidad a las personas y órganos directivos de la entidad a la que se refieran los datos declarados, que tendrá la consideración de entidad declarante a todos los efectos.

Las declaraciones se realizarán de la siguiente forma:

a) Las declaraciones de los datos no periódicos se deberán transmitir desde el día en el que se conozcan hasta el día que se corresponda con su plazo máximo de presentación.

b) Las declaraciones complementarias con rectificaciones o cancelaciones de datos previamente declarados se comunicarán, como máximo, cinco días hábiles después de que la entidad declarante tenga conocimiento de que no reflejan la situación actual a la fecha de la declaración.

Las entidades declarantes deberán arbitrar la fórmula que mejor convenga a su organización para transmitir los datos, cursando diariamente una o varias declaraciones, pudiendo existir un desfase de varios días entre la fecha en la que se origine o varíe el dato y la fecha en que se comunique. Cuando el número de registros que se deben declarar sea reducido, se podrá diferir su declaración, aunque, en todo caso, se deberá realizar, como mínimo, una transmisión semanal de datos no periódicos, siempre que existan datos declarables.

4 bis) Las entidades declarantes deberán continuar declarando a la CIR los préstamos mientras no se comunique la baja de la operación conforme a lo estipulado en la norma sexta, apartado 7.

5. La CIR no podrá modificar los datos declarados por las entidades declarantes, de los que estas son responsables y a las que corresponde enviar declaraciones complementarias con las rectificaciones o cancelaciones de datos declarados erróneamente.

6. Los datos que se incluyen en el anejo 3 de la presente circular se declaran con las finalidades previstas en las letras a) y b) del apartado cuarto del artículo 60 de la Ley 44/2002. Los restantes datos de los riesgos solicitados en los diferentes módulos de esta circular se declaran exclusivamente con la finalidad prevista en el artículo 60, apartado cuarto, letra a), de la Ley 44/2002.

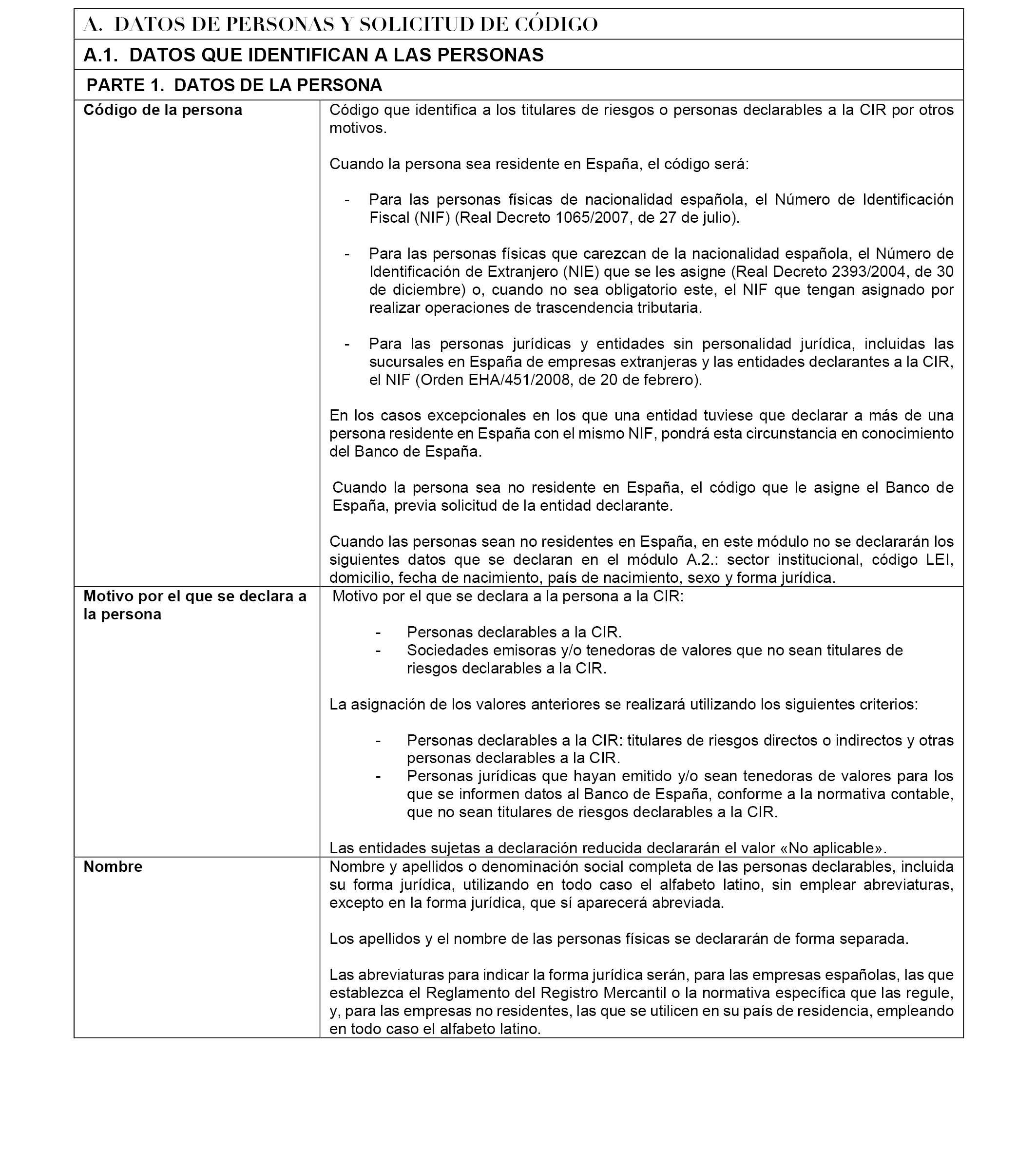

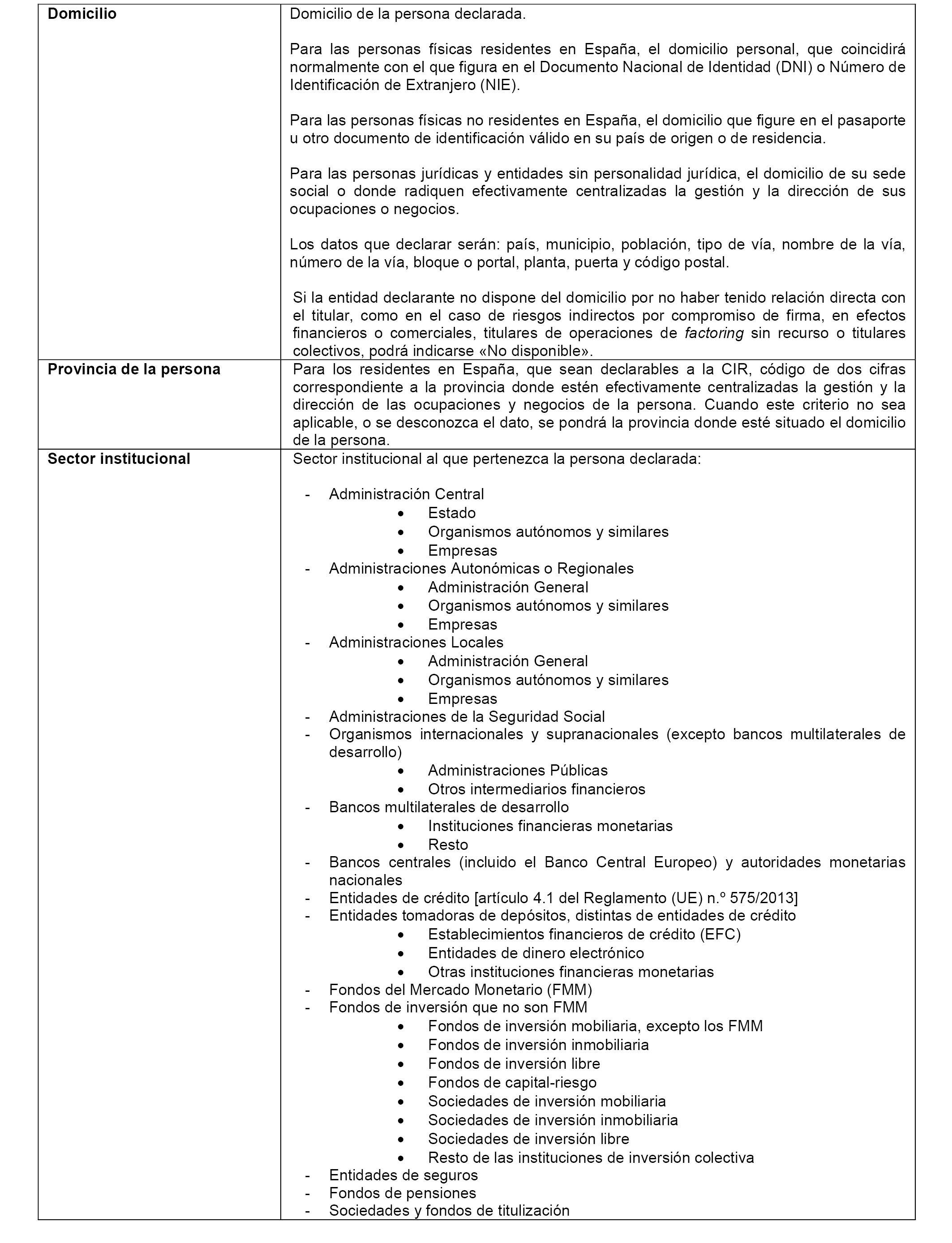

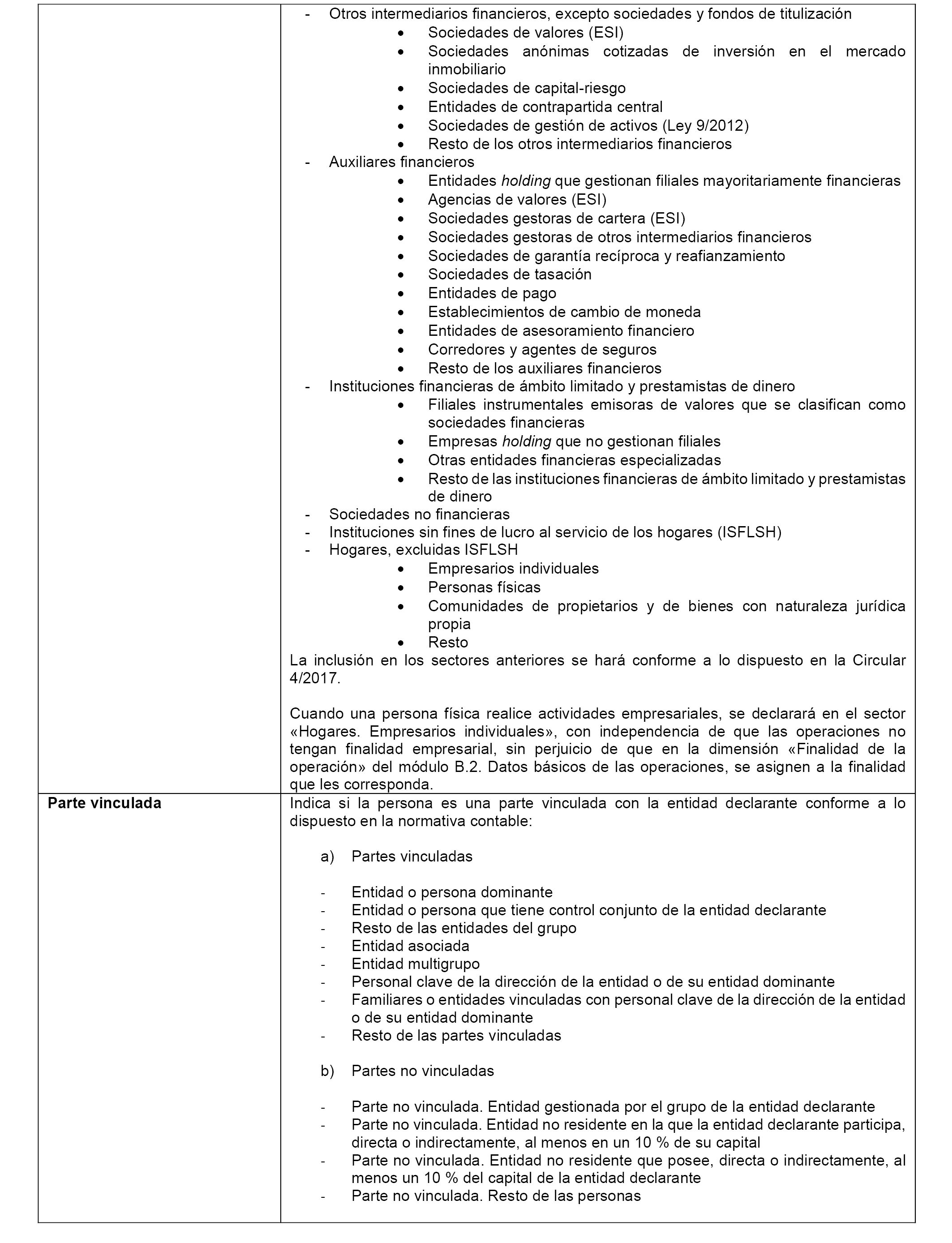

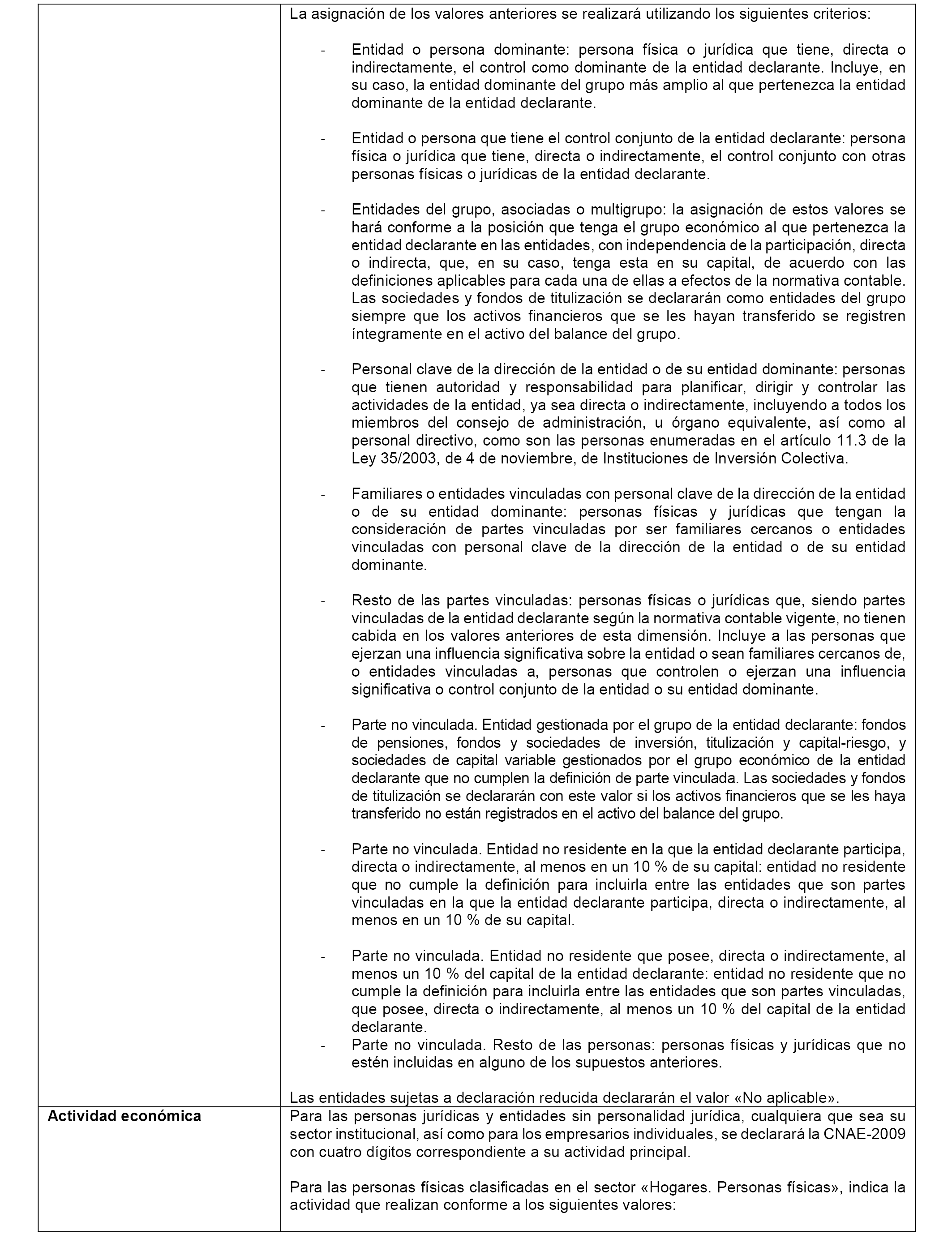

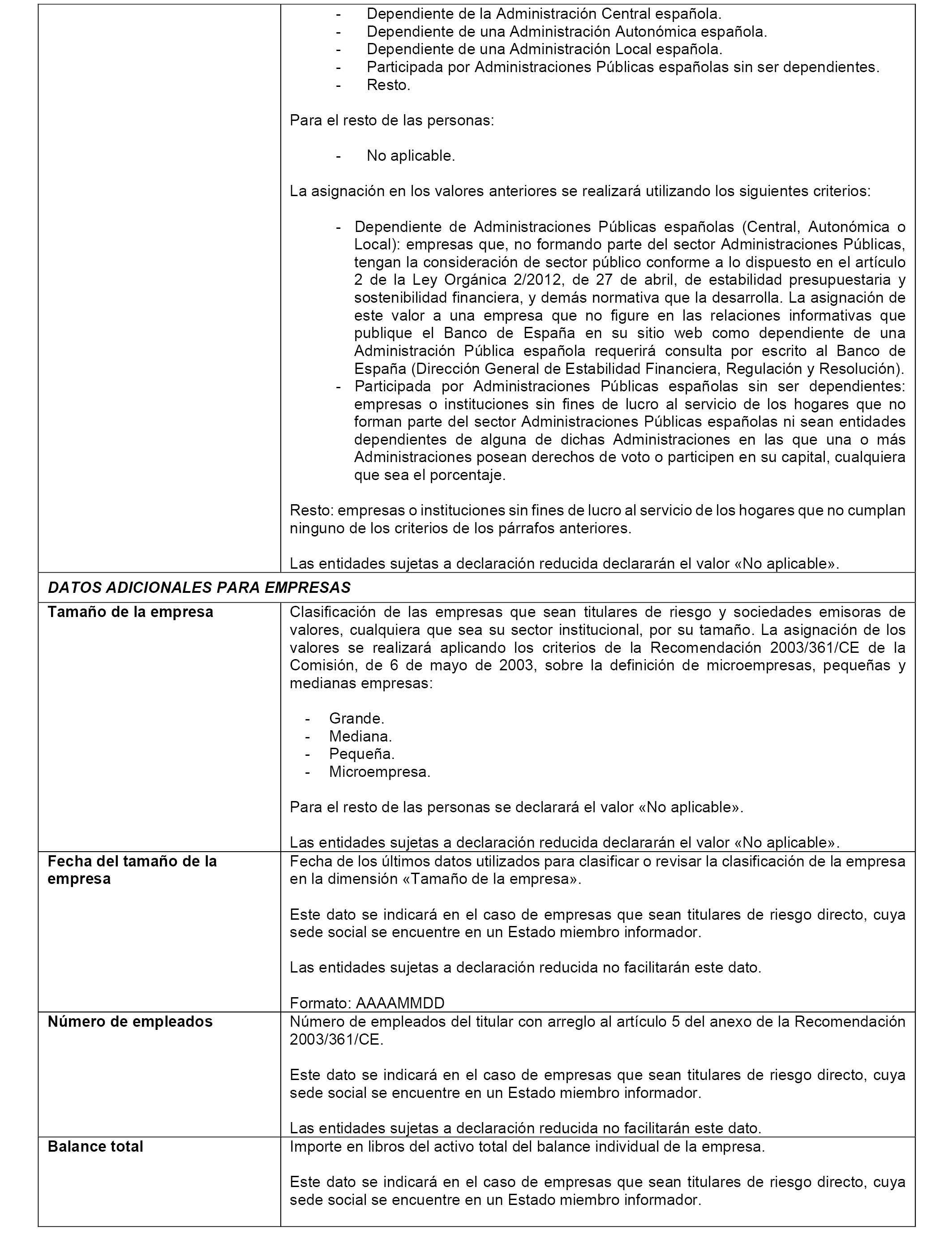

A) Datos que identifican a las personas:

1. El módulo A.1, Datos que identifican a las personas, se enviará para declarar los datos de:

a) Los titulares de riesgos directos e indirectos para los que se tengan que declarar sus datos de forma individualizada, conforme a lo dispuesto en la norma tercera, apartado 5.

b) Las personas distintas de los titulares de riesgos.

2. El módulo A.1 tiene las siguientes partes:

a) Parte 1, Datos de la persona: Esta parte se enviará con los datos que le correspondan a la persona según su naturaleza.

b) Parte 2, Datos de los titulares colectivos: Esta parte se enviará para vincular las sociedades colectivas, sociedades comanditarias, agrupaciones de interés económico (AIE) y agrupaciones europeas de interés económico (AEIE) con cada uno de sus socios colectivos o componentes.

Los datos de los socios colectivos y los componentes de las agrupaciones de interés económico (AIE) y de las agrupaciones europeas de interés económico (AEIE) también se han de declarar en la parte 1 de este módulo.

c) Parte 3, Datos que relacionan a los titulares con las entidades que integran el sector público español: Esta parte se enviará para relacionar a las personas jurídicas que sean titulares de riesgos, directos o indirectos, con las entidades que tienen la consideración de sector público español que posean derechos de voto o participen en su capital cuando no figuren sectorizadas en el sitio web de Internet del Banco de España en cualquiera de los sectores correspondientes a Administraciones Públicas españolas o clasificadas como entidades dependientes de Administraciones Públicas españolas.

Los datos de las entidades que tienen la consideración de sector público relacionadas con los titulares también se han de declarar en la parte 1 de este módulo.

d) Parte 4, Datos que vinculan a los titulares con los grupos de clientes relacionados: Esta parte se enviará para vincular a los titulares de riesgos con las entidades cabecera de los grupos de clientes relacionados a los que, en su caso, pertenezcan, siempre que sean diferentes de la entidad dominante del grupo económico del que puedan formar parte. A estos efectos, la definición de grupo de clientes relacionados es la misma que se utiliza para el cálculo de los límites a los grandes riesgos en la normativa europea de solvencia, aunque los importes del grupo no cumplan la definición de grandes riesgos.

Los datos de las entidades cabecera también se han de declarar en la parte 1 de este módulo.

3. Cuando la entidad declarante tenga conocimiento de que la persona declarada dispone de otro u otros códigos de identificación personal por los que pueda estar declarada al Banco de España deberá utilizar el código vigente a la fecha de su declaración. Adicionalmente, informará de los códigos anteriores que pueda tener dicha persona de los que tenga constancia documental.

4. Las entidades sujetas a declaración reducida no declararán las partes 3 y 4 de este módulo.

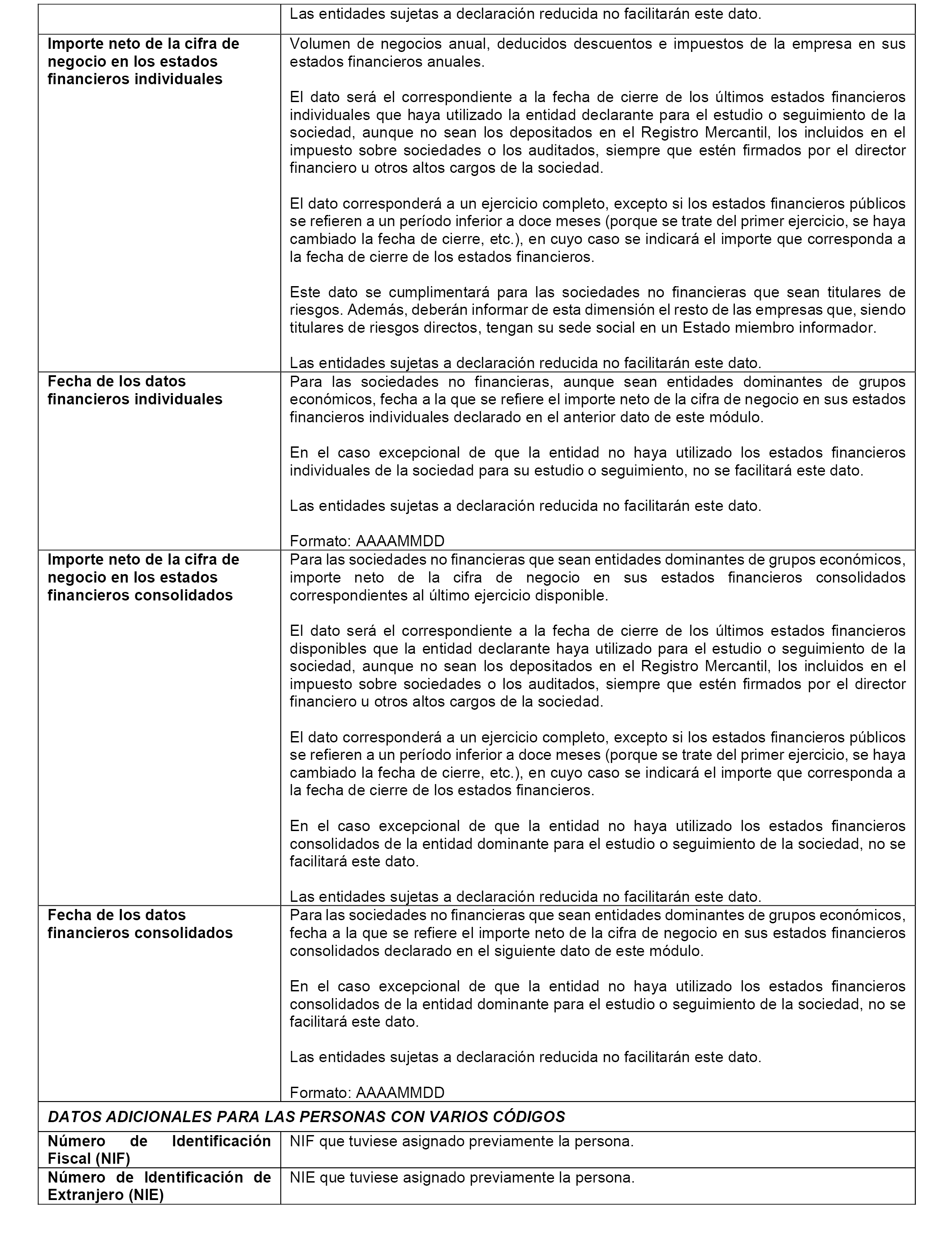

B) Solicitud de código de identificación de personas no residentes en España:

5. El módulo A.2, Solicitud de código de identificación de personas no residentes en España, se enviará para solicitar códigos de identificación para las personas, físicas o jurídicas, y entidades sin personalidad jurídica no residentes en España.

6. Cuando las entidades declarantes dispongan del código de identificación de una persona, física o jurídica, o de una entidad sin personalidad jurídica no residente, deberán enviar una actualización de los datos previamente comunicados en el módulo A.2, siempre que tengan constancia de su variación, así como cuando les corresponda declarar datos adicionales en dicho módulo en función del motivo por el que se declaren dichas personas al Banco de España.

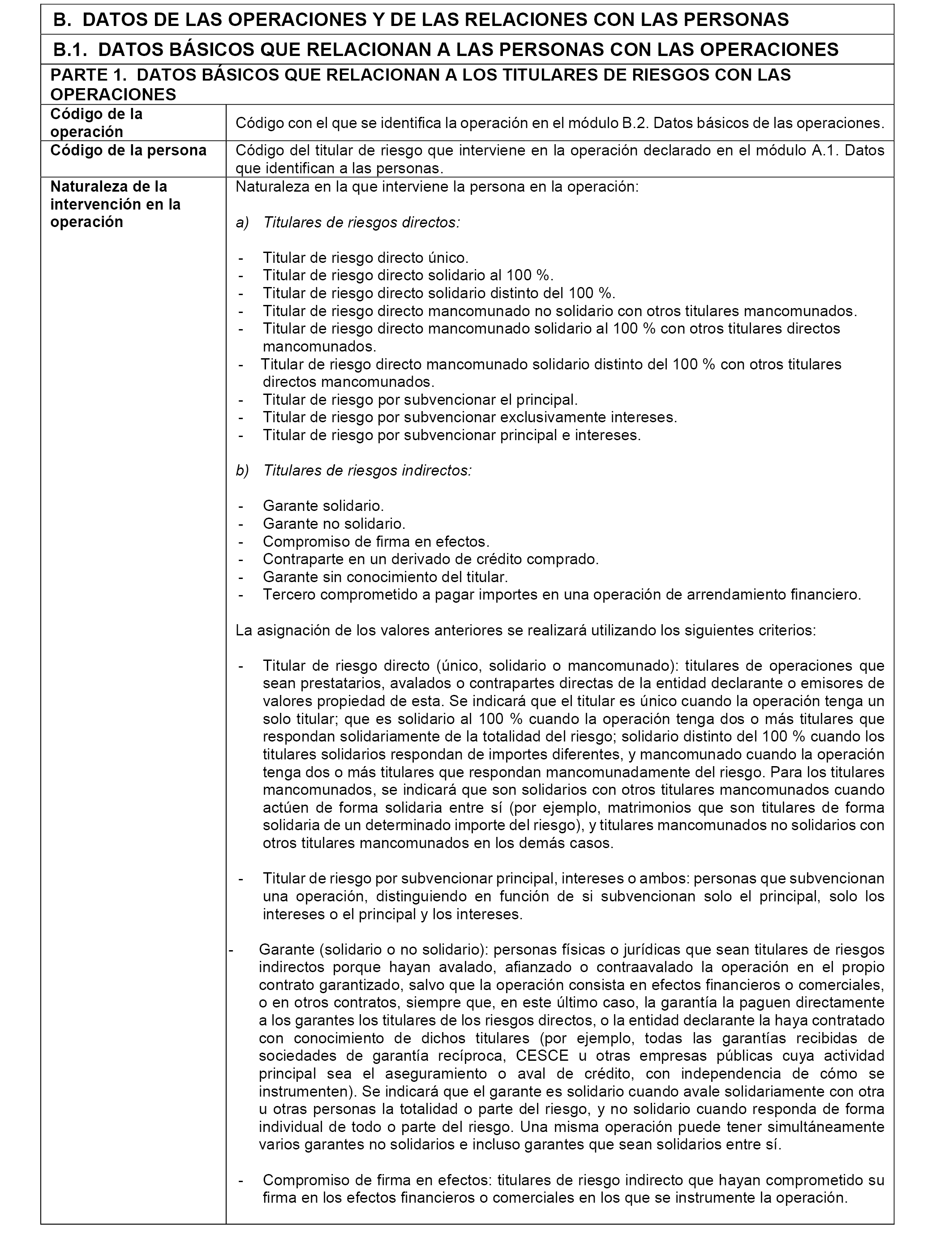

A) Datos básicos que relacionan a las personas con las operaciones:

1. El módulo B.1, «Datos básicos que relacionan a las personas con las operaciones», se enviará para vincular las operaciones que se han de declarar de forma individualizada, conforme a lo dispuesto en la norma segunda, apartado 3, con todos sus titulares, por riesgo tanto directo como indirecto, así como con el resto de las personas que intervengan en ellas, excepto con las contrapartes que vendan protección crediticia en titulizaciones sintéticas, que se vincularán con las operaciones en el módulo F, “Datos de transferencias y titulizaciones sintéticas de activos financieros”, y con las contrapartes que sean proveedores de garantías, que se vincularán con las garantías en los módulos D.2, “Datos básicos de los inmuebles recibidos en garantía”, D.3, “Datos básicos de los activos financieros recibidos en garantía”, y D.6, “Datos básicos del resto de las garantías recibidas distintas de inmuebles y activos financieros de préstamos a personas jurídicas”.

1 bis) El módulo B.1 tiene las siguientes partes:

a) Parte 1. Datos básicos que relacionan a los titulares de riesgos con las operaciones: esta parte se enviará para vincular las operaciones con todos los titulares de riesgos directos e indirectos.

b) Parte 2. Datos básicos que relacionan a las personas distintas de los titulares de riesgos con las operaciones: esta parte se enviará para vincular las operaciones con las personas que intervienen en ellas distintas de los titulares de riesgos directos e indirectos.

2. El módulo B.1 se enviará cada vez que se haya de declarar una nueva operación, o vincular o desvincular a una persona con una operación, o modificar alguno de los datos declarados previamente, pero no cuando se deje de declarar la operación.

3. Los socios colectivos de las sociedades colectivas y comanditarias, así como los integrantes de las agrupaciones de interés económico (AIE) y de las agrupaciones europeas de interés económico (AEIE), no se vincularán en el módulo B.1 con las operaciones a nombre de las sociedades o agrupaciones de las que sean socios o integrantes. En este caso, las sociedades y las agrupaciones serán las únicas que se relacionarán en dicho módulo con las operaciones.

Si la sociedad o agrupación es el único titular del riesgo directo o garante de la operación, como naturaleza de la intervención se declarará “Titular de riesgo directo único” o “Garante no solidario”, sin perjuicio de la titularidad o garantía colectiva de todos los socios colectivos o componentes de la AIE o AEIE, que se comunicará en el módulo A.1, Datos que identifican a las personas, conforme a lo señalado en la norma quinta, letra A, apartado 2.b).

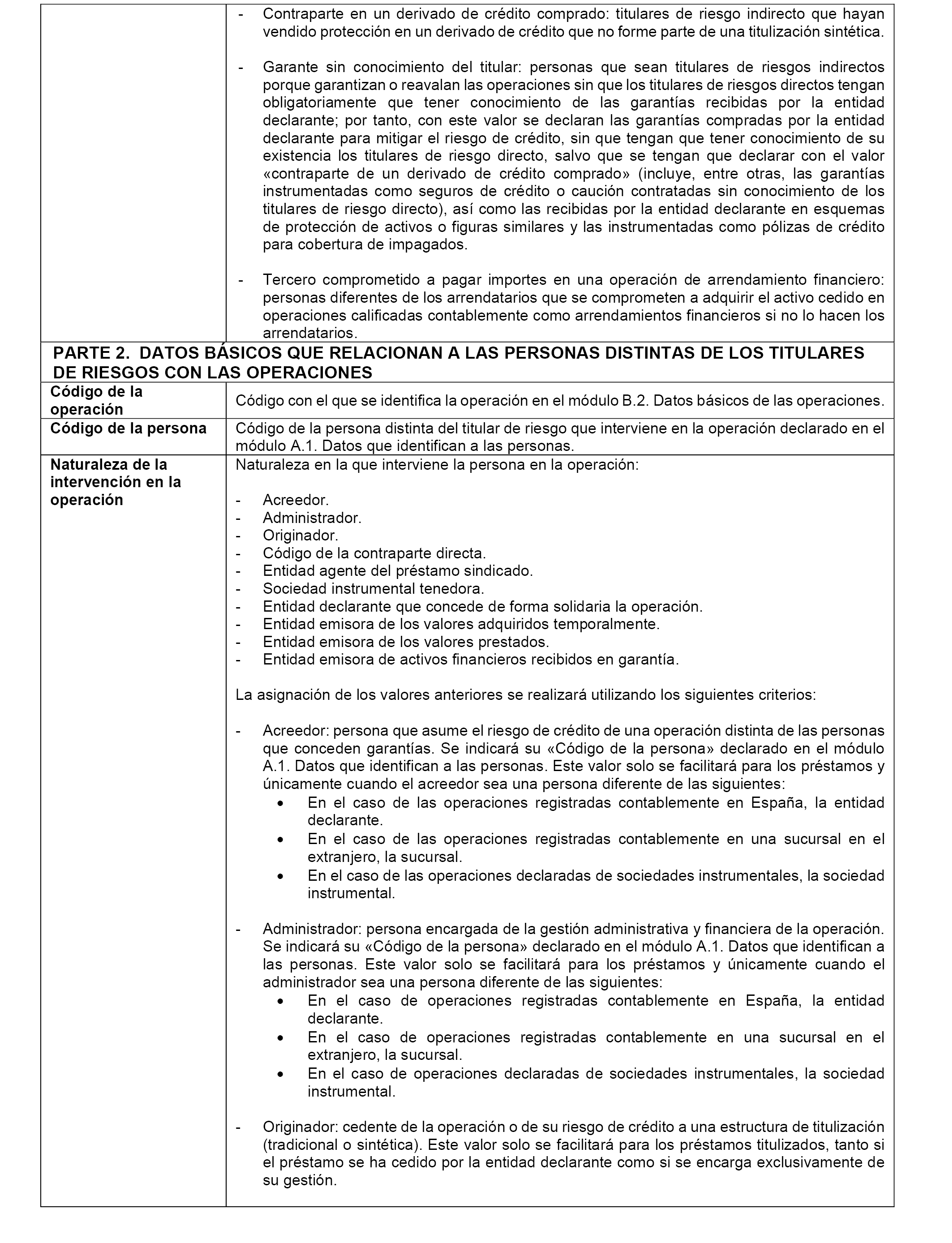

B) Datos básicos de las operaciones:

4. El módulo B.2, Datos básicos de las operaciones, se enviará en el mes en el que se declaren por primera vez las operaciones y cuando se produzcan variaciones en alguno de los datos declarados previamente.

5. El modulo B.2 tiene las siguientes partes:

a) Parte 1. Datos que deben declarar todas las entidades declarantes.

b) Parte 2. Datos adicionales que deben declarar las entidades de crédito, las sucursales en España de entidades de crédito extranjeras y los establecimientos financieros de crédito.

6. Las operaciones instrumentadas como crédito comercial diferentes a las líneas comprometidas, préstamos a plazo que cumplan los criterios del segundo párrafo de la norma segunda, apartado 3, tarjetas de crédito, cuentas corrientes o de ahorro, cuentas mutuas, resto de las cuentas de corresponsalía, descubiertos, anticipos de pensiones o nóminas, activos procedentes de operaciones fuera de balance, derivados impagados, resto de los préstamos a la vista y valores representativos de deuda, son operaciones para las que por su naturaleza puede que no se tengan que declarar importes todos los meses en los módulos dinámicos. Cuando se produzca esta circunstancia, se declarará la baja de las operaciones en el módulo B.2 y la de los titulares asociados que no tengan que estar declarados por otros motivos. Cuando vuelvan a tener importes que declarar, se darán de alta los titulares, si procede, y se enviarán de nuevo los módulos de datos básicos correspondientes utilizando para identificarlas el mismo código de operación empleado anteriormente.

7. La baja de las operaciones se declarará en el módulo B.2 en el mes en el que se cancelen, sin perjuicio del tratamiento específico de las operaciones cedidas en una combinación de negocios a otras entidades declarantes regulado en la norma decimoquinta, apartado 2. Una vez efectuada la baja de las operaciones, ya sea por la declaración de la propia entidad o por parte del Banco de España según lo establecido en el último párrafo de este apartado, no se podrá volver a utilizar el código de la operación, con la excepción de lo establecido en el apartado 6.

Si, debido a la gestión de cobros, existiera la posibilidad de tener que volver a declarar datos dinámicos de una operación cancelada, la entidad declarante diferirá la baja de la operación en la CIR hasta el momento en que, conforme a la normativa de servicios de pago, ya no sea posible dicha circunstancia. También se diferirá la baja de los préstamos con importes fallidos registrados en los que alguno de los titulares sea una persona jurídica y que hayan sido transferidos totalmente sin retener la gestión la entidad declarante, o se hayan condonado o se hayan dado de baja por prescripción. En estos casos, la baja se diferirá hasta el fin del trimestre en el que se haya producido la transferencia, condonación o prescripción. En cualquier caso, la baja de las operaciones también se podrá diferir siempre que la entidad considere que existen motivos operativos que así lo aconsejen.

Durante el período que media entre la cancelación de las operaciones para la entidad declarante y la comunicación de su baja, se continuarán declarando los módulos dinámicos con los saldos a cero.

Cuando transcurran al menos seis meses desde la última vez que se declararan saldos significativos en los datos dinámicos para cualquier operación, el Banco de España podrá darla de baja comunicando esta circunstancia a la entidad declarante.

C) Datos básicos complementarios de los préstamos a personas jurídicas:

8. El módulo B.3, Datos básicos complementarios de los préstamos a personas jurídicas, se declarará para informar sobre las características específicas de los préstamos en los que al menos un deudor es una persona jurídica o entidad sin personalidad jurídica.

Los importes que se han de informar en este módulo se corresponderán tanto con el riesgo asumido por la entidad como con el gestionado por cuenta de terceros en los que el acreedor sea una persona jurídica distinta de un agente observado residente en un Estado miembro informador.

A) Datos dinámicos de los riesgos directos:

1. El módulo C.1, Datos dinámicos de los riesgos directos, se enviará para declarar los riesgos directos de todas las operaciones.

2. El módulo C.1 tiene las siguientes partes:

a) Parte 1. Datos de todos los riesgos directos: esta parte la enviarán las entidades declarantes con los datos de todas las operaciones, siempre que tengan su gestión frente a los titulares, aunque se trate de operaciones cuyo importe no esté registrado íntegramente en el activo.

b) Parte 2. Datos de los riesgos directos asumidos por la entidad declarante: esta parte la declararán las entidades declarantes con datos de los riesgos vivos a fin de mes que asumen ellas; es decir, sin incluir los importes de las operaciones que correspondan a la parte del riesgo que, en su caso, asuman terceros.

c) Parte 3. Datos que deben declarar las entidades de crédito, las sucursales en España de entidades de crédito extranjeras, los establecimientos financieros de crédito y la Sareb para los préstamos: esta parte la declararán exclusivamente estas entidades con datos adicionales para los importes de los préstamos que correspondan a los riesgos asumidos por ellas; es decir, sin tener en cuenta los importes que se hayan dado de baja del activo por corresponder a operaciones transferidas a terceros. No obstante, las dimensiones “Tipo efectivo de definición restringida (TEDR)”, “Signo del tipo efectivo de definición restringida (TEDR)” y “Fecha de la próxima revisión del tipo de interés” se tienen que declarar para todas las operaciones, incluidas aquellas para las que solo se tengan que declarar datos en la parte 4 de este módulo porque la entidad no continúe asumiendo riesgo.

d) Parte 4. Datos de los riesgos directos asumidos por terceros: esta parte la declararán las entidades con los importes de las operaciones que correspondan al riesgo asumido por terceros en las que la entidad tenga la gestión frente a los titulares.

3. Las operaciones no se declaran en el módulo C.1 en el mes en el que dejan de tener riesgo declarable, salvo los préstamos, que se continuarán declarando hasta que se comunique la baja definitiva conforme a lo señalado en la norma sexta, apartado séptimo. En todo caso, para los préstamos, cuando se cancelen, se tiene que declarar en la parte 3 del módulo el motivo o los motivos por los que se reduce el riesgo. No obstante, en este módulo no se tiene que comunicar la cancelación de las operaciones a las que se refiere la norma sexta, apartado 6.

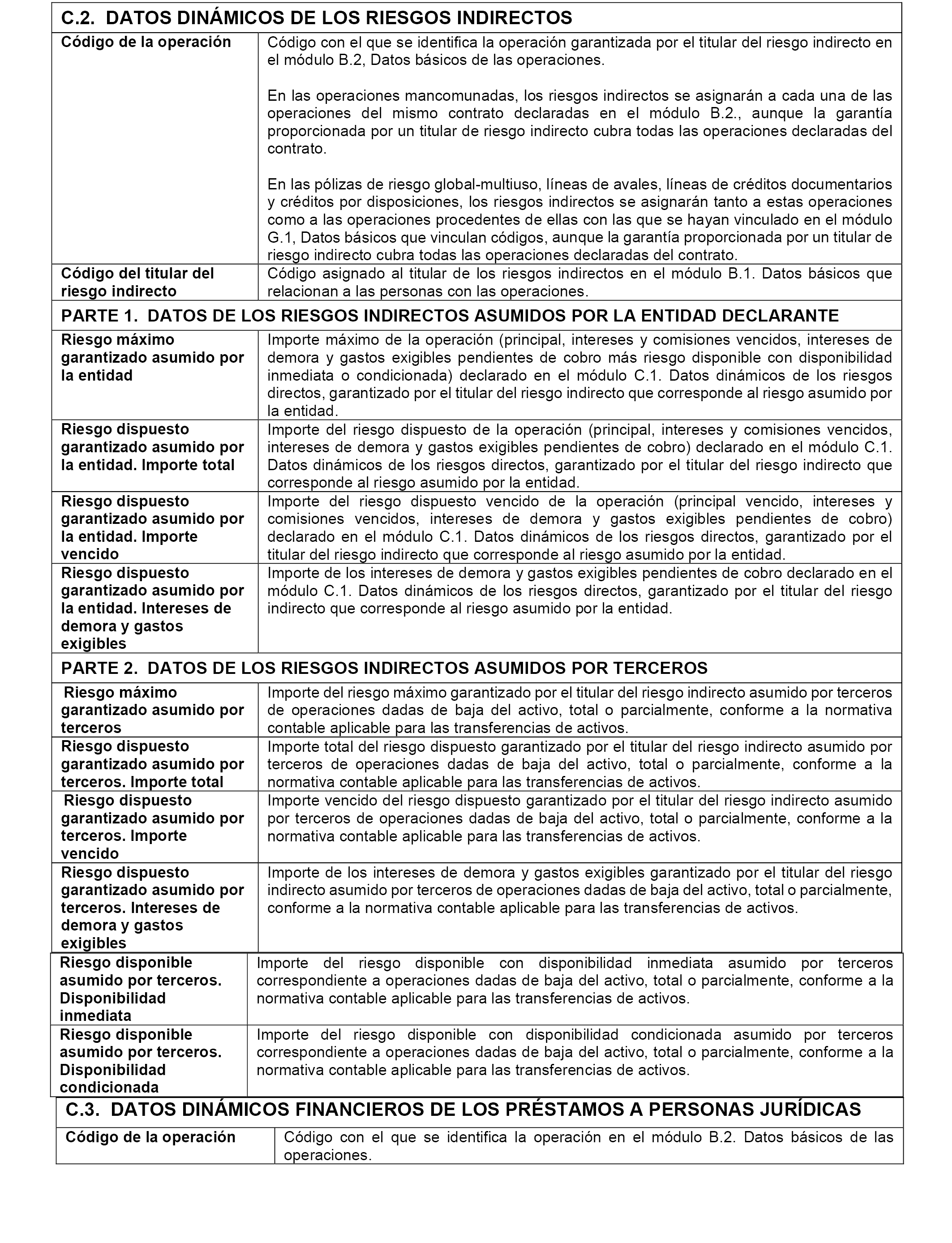

B) Datos dinámicos de los riesgos indirectos:

4. El módulo C.2, Datos dinámicos de los riesgos indirectos, se enviará para declarar los importes que hayan garantizado o comprometido cada uno de los titulares de riesgos indirectos de las operaciones, excepto los importes de las operaciones de arrendamiento financiero que se hayan comprometido a pagar terceros para adquirir los activos cedidos cuando no lo hagan los arrendatarios y los garantizados por las partes que venden protección en las operaciones titulizadas sintéticamente.

5. El módulo C.2 tiene las siguientes partes:

a) Parte 1. Datos de los riesgos indirectos asumidos por la entidad declarante: en esta parte se declaran los importes de las operaciones garantizados por cada uno de los titulares de riesgo indirecto que correspondan al riesgo que asume la entidad declarante en las operaciones.

b) Parte 2. Datos de los riesgos indirectos asumidos por terceros: en esta parte se declararán los importes de las operaciones garantizados por cada uno de los titulares de riesgo indirecto que correspondan al riesgo asumido por terceros en las que la entidad tenga la gestión frente a los titulares.

C) Datos dinámicos financieros de los préstamos a personas jurídicas:

6. El módulo C.3, Datos dinámicos financieros de los préstamos a personas jurídicas, se declarará con información financiera de los préstamos en los que al menos un deudor es una persona jurídica o entidad sin personalidad jurídica.

Los importes que se han de informar en este módulo se corresponderán tanto con el riesgo asumido por la entidad como con el gestionado por cuenta de terceros en los que el acreedor sea una persona jurídica distinta de un agente observado residente en un Estado miembro informador.

Este módulo se declarará aunque la operación sea considerada íntegramente fallida.

D) Datos de los préstamos a personas jurídicas sobre las responsabilidades conjuntas:

7. El módulo C.4, Datos de los préstamos a personas jurídicas sobre las responsabilidades conjuntas, se declarará para los préstamos en los que al menos un deudor es una persona jurídica o entidad sin personalidad jurídica, para informar del importe de la responsabilidad conjunta que corresponda a cada deudor solidario declarado en el módulo B.1, exclusivamente cuando los deudores respondan de distinto importe.

Los importes que se han de informar en este módulo se corresponderán tanto con el riesgo asumido por la entidad como con el gestionado por cuenta de terceros, en los que el acreedor sea una persona distinta de un agente observado residente en un Estado miembro informador.

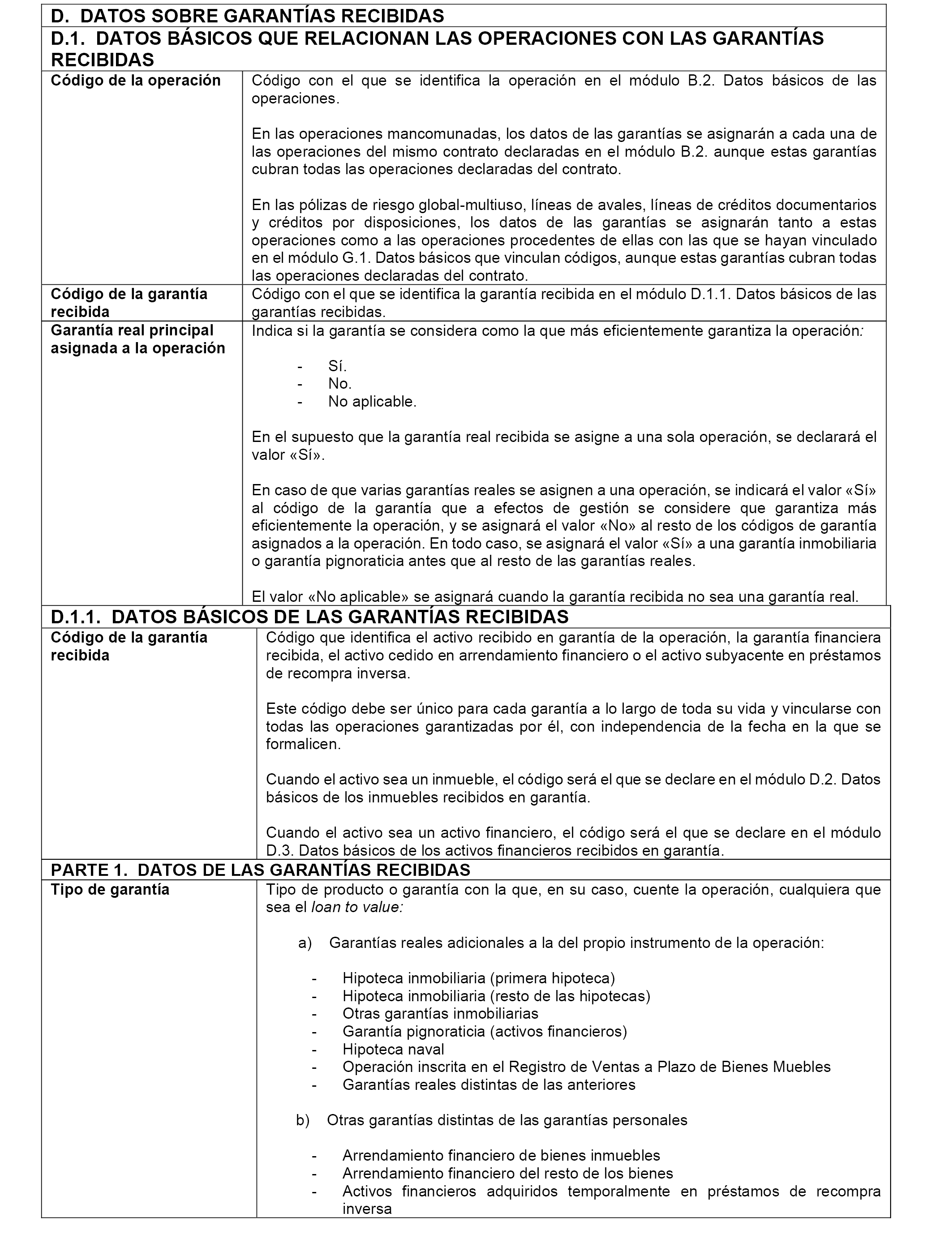

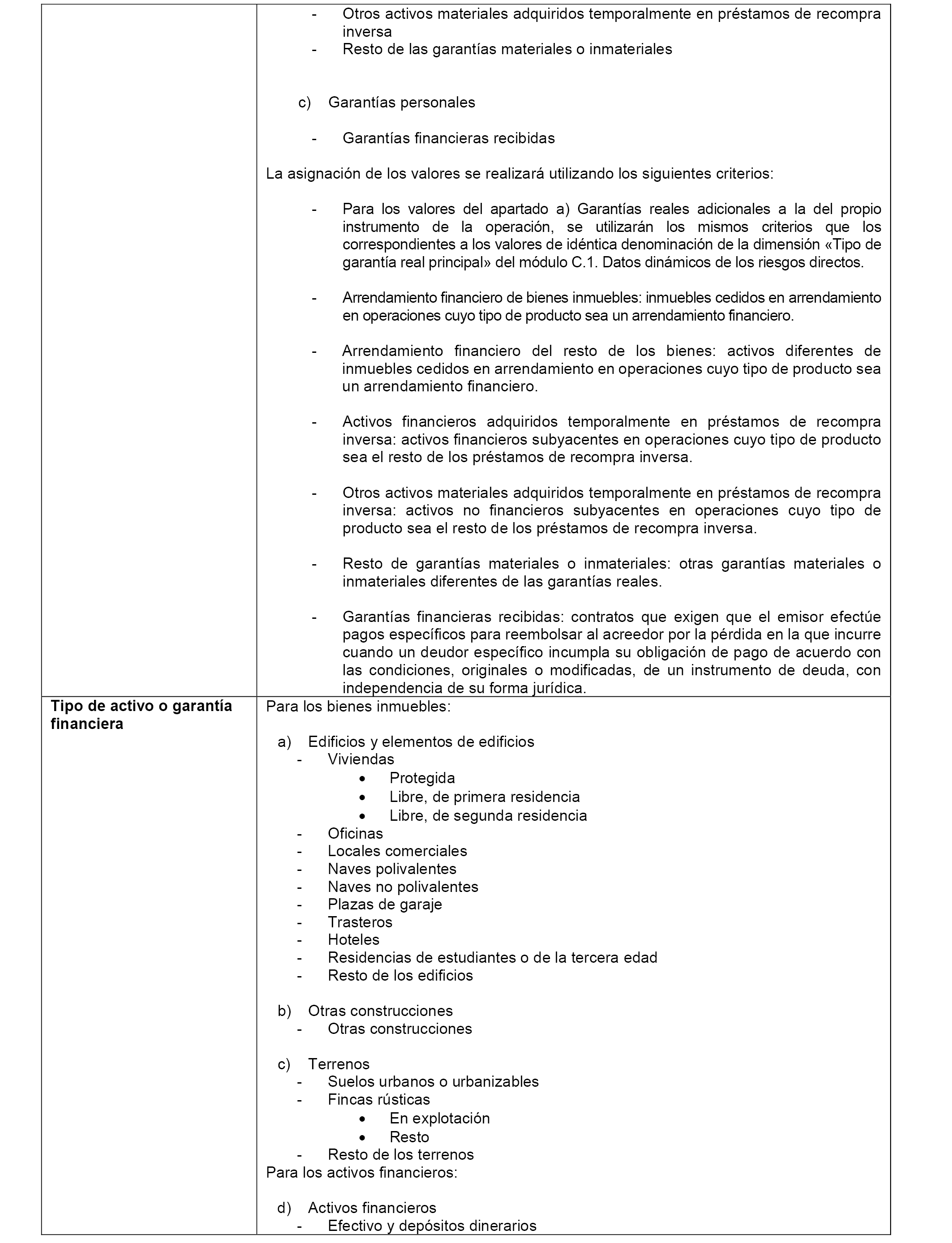

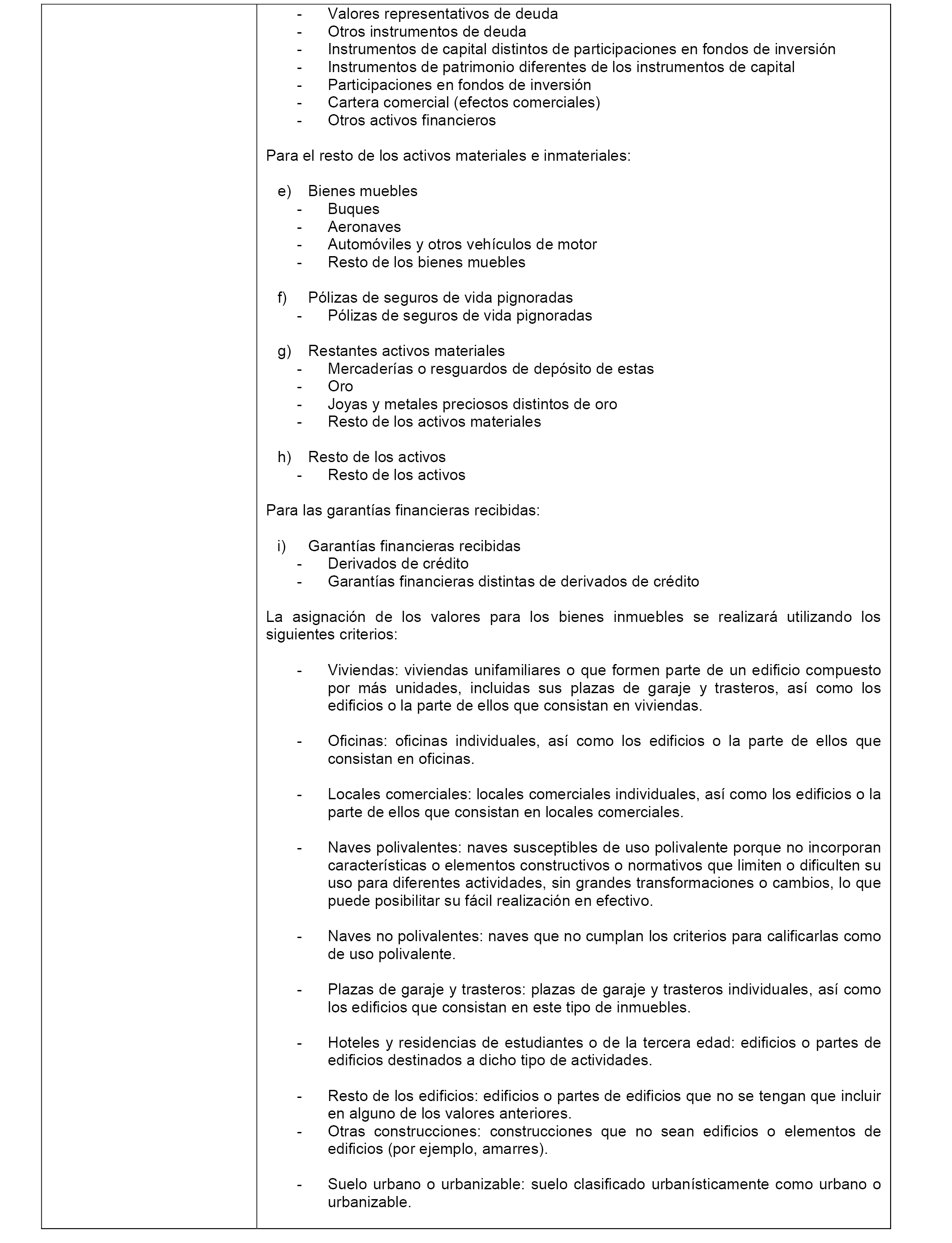

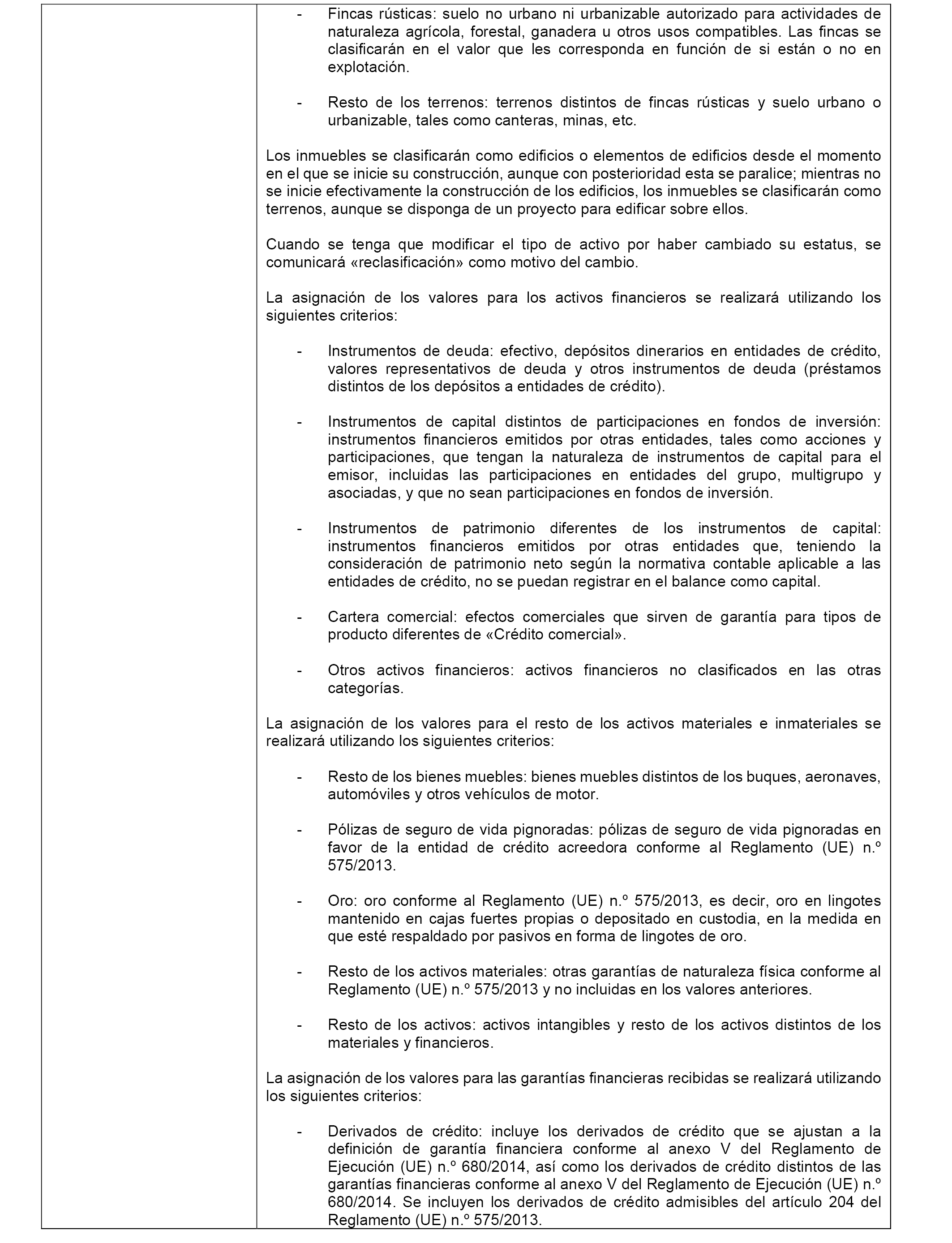

A) Datos básicos que relacionan las operaciones con las garantías recibidas:

1. El módulo D.1, Datos básicos que relacionan las operaciones con las garantías recibidas, se enviará para vincular las operaciones declaradas a la CIR con los activos recibidos en garantía y con las garantías financieras recibidas, siempre que estas últimas garanticen préstamos a personas jurídicas. También se vincularán en este módulo los arrendamientos financieros con los activos cedidos en arrendamiento y los préstamos de recompra inversa con los activos subyacentes recibidos.

Los datos del módulo D.1 se enviarán cada vez que se declare alguna de las operaciones citadas en el párrafo anterior –aunque la garantía sea parcial–, así como cuando se modifique cualquiera de los datos declarados previamente.

Los datos que relacionan las operaciones declaradas a la CIR con las garantías financieras recibidas solo los enviarán las entidades de crédito españolas y las sucursales en España de entidades de crédito extranjeras cuya sede social no esté radicada en otro Estado miembro informador.

2. Cuando una operación esté cubierta con varias garantías, en el módulo D.1 se declararán de forma separada los datos de cada una de ellas.

B) Datos básicos de las garantías recibidas:

3. El módulo D.1.1, Datos básicos de las garantías recibidas, se enviará en el mes en el que se declaren por primera vez las garantías recibidas a las que se refiere el apartado 1 de esta norma y con el alcance que se expresa en él.

4. El módulo D.1.1 tiene las siguientes partes:

a) Parte 1: Datos de las garantías recibidas.

b) Parte 2: Datos adicionales de las garantías recibidas para préstamos a personas jurídicas.

5. Las garantías recibidas se declararán en el módulo D.1.1 solo una vez, con independencia de que sirvan de garantía de varias operaciones de la entidad declarante.

6. Los establecimientos financieros de crédito, las sociedades de garantía recíproca y la Sareb no declararán la parte 2 de este módulo.

C) Datos básicos de los inmuebles recibidos en garantía:

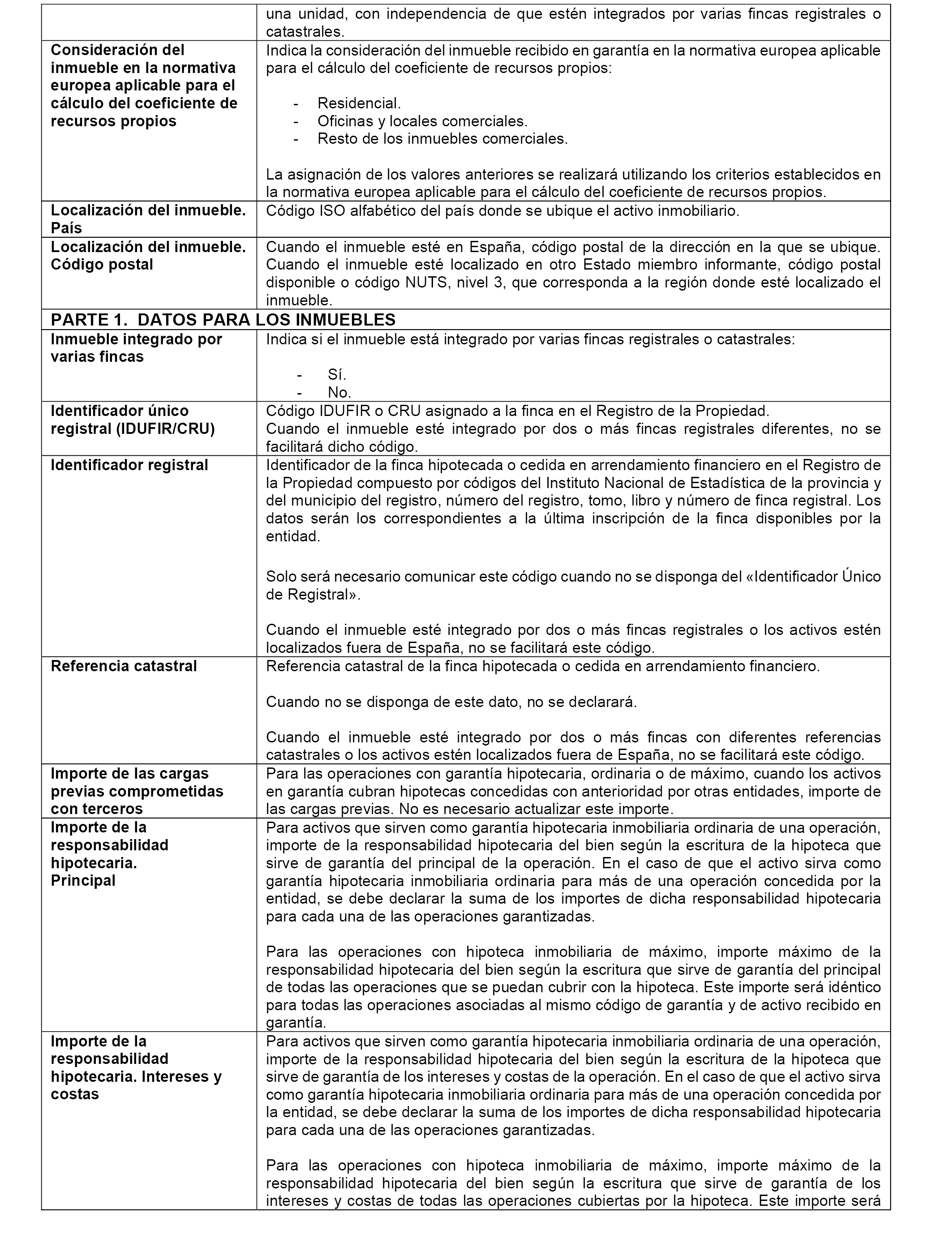

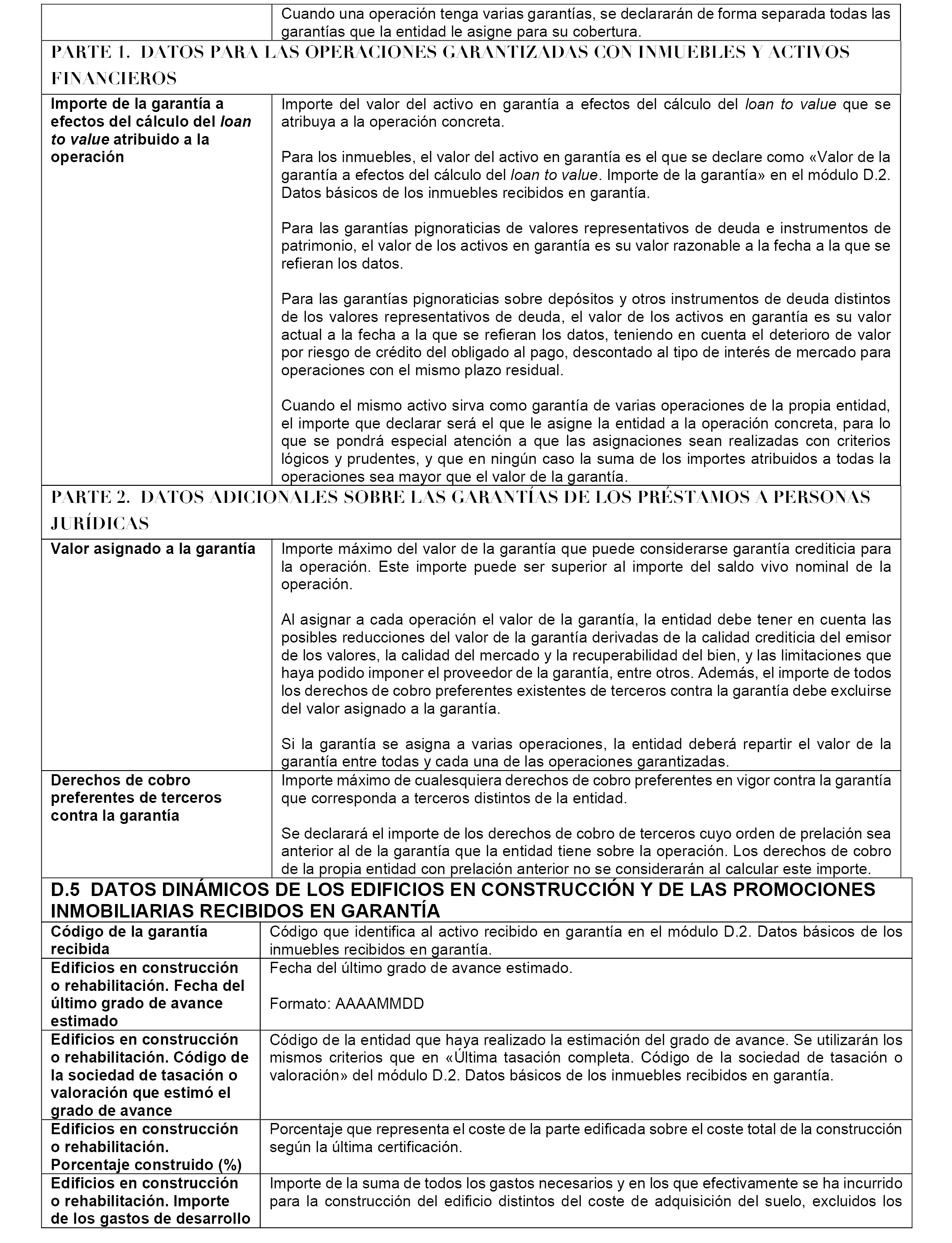

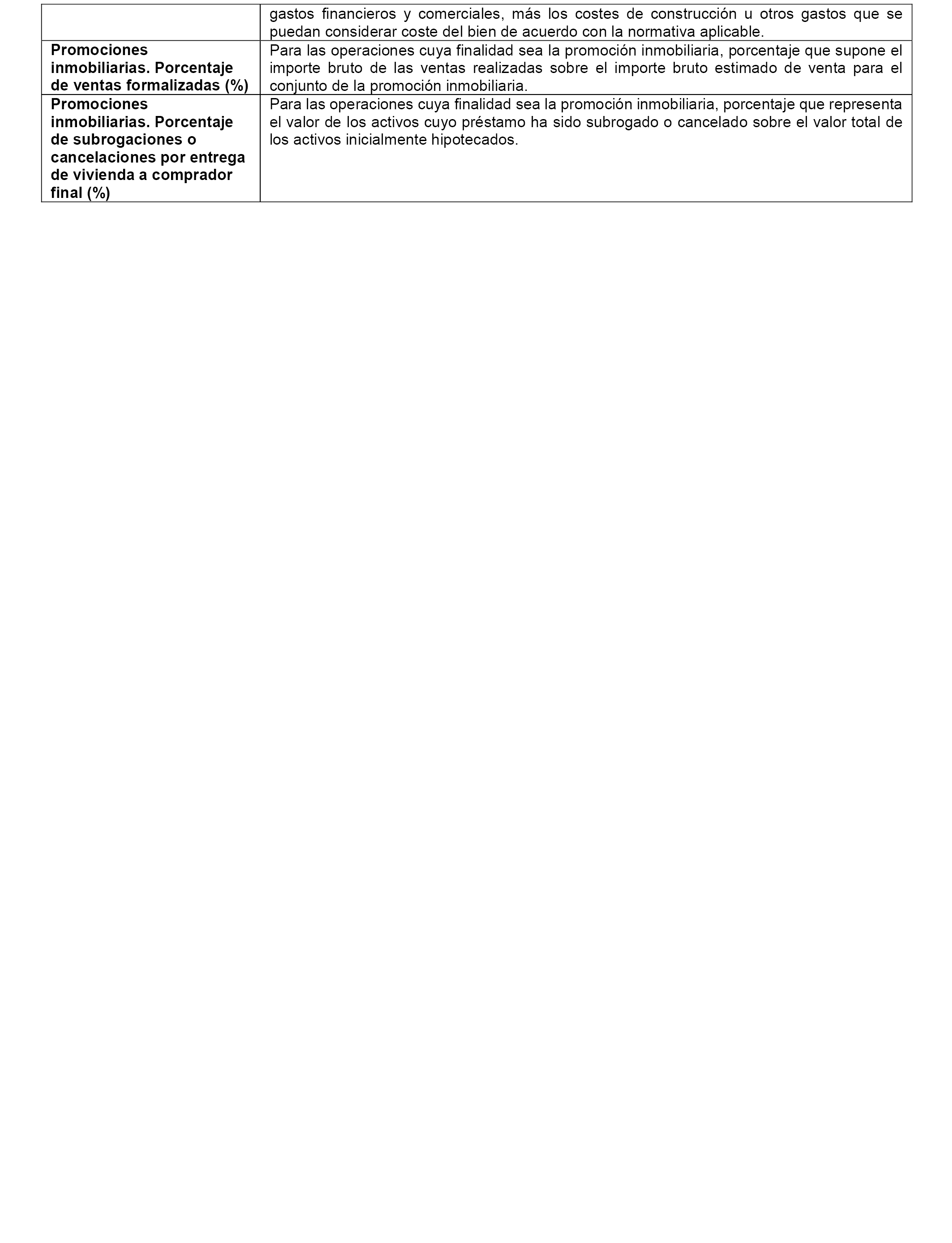

7. El módulo D.2, Datos básicos de los inmuebles recibidos en garantía, se enviará para indicar las características de los inmuebles que garantizan las operaciones concedidas por la entidad declarante, así como los cedidos en arrendamiento financiero.

8. El módulo D.2 tiene las siguientes partes, que se declararán en función del tipo de activo recibido en garantía o cedido en arrendamiento financiero:

a) Parte 1: Datos para los inmuebles.

b) Parte 2: Datos adicionales para los edificios y elementos de edificios.

c) Parte 3: Datos adicionales para el suelo urbano y urbanizable.

d) Parte 4: Datos adicionales para las fincas rústicas.

e) Parte 5: Datos del valor de las garantías.

9. Los activos se declararán en el módulo D.2 solo una vez, con independencia de que sirvan de garantía de varias operaciones de la entidad declarante.

10. Los importes que se declaren en el módulo D.2 de los activos afectos a préstamos sindicados serán los que correspondan a la operación total concedida al prestatario por todos los prestamistas y no el porcentaje que corresponda al importe financiado por la entidad declarante, excepto los importes correspondientes a la responsabilidad hipotecaria, que serán los que le correspondan a la entidad declarante en función del porcentaje con el que participe en el importe total del préstamo.

11. Las sucursales en España de entidades de crédito cuya sede social esté radicada en otro país del Espacio Económico Europeo que no sea Estado miembro informador no declararán las partes 1, 2, 3, 4 y 5 de este módulo.

D) Datos básicos de los activos financieros recibidos en garantía:

12. El módulo D.3, Datos básicos de los activos financieros recibidos en garantía, se enviará para indicar las características de los activos financieros que garantizan las operaciones concedidas por la entidad declarante, así como los adquiridos temporalmente en préstamos de recompra inversa.

13. Los activos se declararán solo una vez en el módulo D.3, con independencia de que sirvan de garantía de varias operaciones de la entidad declarante.

14. Los importes que se declaren en el módulo D.3 para los activos afectos a préstamos sindicados serán los que correspondan a la operación total concedida al prestatario por todos los prestamistas y no el porcentaje que corresponda al importe financiado por la entidad declarante.

E) Datos dinámicos que relacionan las operaciones con las garantías recibidas:

15. El módulo D.4, Datos dinámicos que relacionan las operaciones con las garantías recibidas, se enviará para indicar el importe del valor de la garantía atribuido a la operación.

16. El módulo D.4 tiene dos partes, que se declararán en función del tipo de las operaciones garantizadas y de la garantía recibida:

a) Parte 1: Datos para las operaciones garantizadas con inmuebles y activos financieros.

b) Parte 2: Datos adicionales sobre las garantías de los préstamos a personas jurídicas.

17. Las sucursales en España de entidades de crédito cuya sede social esté radicada en otro país del Espacio Económico Europeo que no sea Estado miembro informador no declararán la parte 1 de este módulo.

18. Los establecimientos financieros de crédito, las sociedades de garantía recíproca y la Sareb no declararán la parte 2 de este módulo.

F) Datos dinámicos de los edificios en construcción y de las promociones inmobiliarias recibidos en garantía:

19. El módulo D.5, Datos dinámicos de los edificios en construcción y de las promociones inmobiliarias recibidos en garantía, se enviará con información de los activos recibidos en garantía que sean edificios en construcción o rehabilitación, así como de las financiaciones cuya finalidad sea la promoción inmobiliaria.

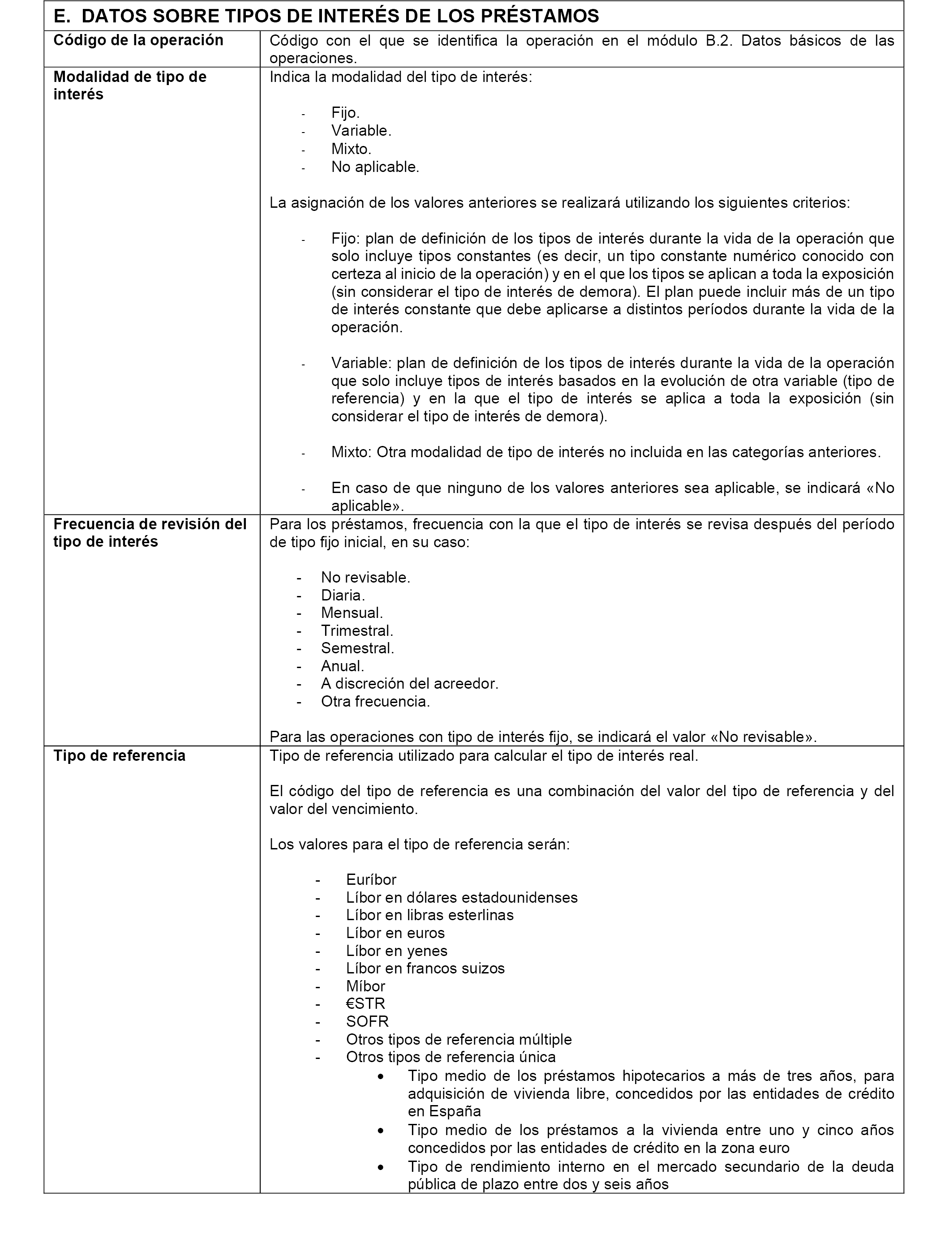

1. El módulo E, Datos sobre tipos de interés de los préstamos, se enviará en el mes en el que se declare por primera vez un préstamo, así como cuando se modifique alguno de los datos declarados previamente.

1. El módulo F, Datos de transferencias y titulizaciones sintéticas de activos financieros, se enviará por la entidad declarante en el mes en el que transfiera, total o parcialmente, préstamos o valores a terceros, siempre que continúe con la gestión de las operaciones frente al titular, salvo las que se instrumenten como cesiones temporales, así como cuando se realice una titulización sintética. En concreto, se declararán:

a) Todas las titulizaciones tradicionales de activos, es decir, las titulizaciones que implican la transferencia económica de las operaciones titulizadas a una sociedad o fondo de titulización, con independencia de si la entidad declarante mantiene registrados los importes transferidos de las operaciones en el activo o los ha dado de baja total o parcialmente.

b) Las restantes transferencias de préstamos que supongan la baja de la totalidad de los importes transferidos del activo de la entidad declarante.

c) Las titulizaciones sintéticas, es decir, aquellas titulizaciones en las que la división del riesgo de crédito en tramos y su transmisión se llevan a cabo mediante la compra de protección crediticia sobre las exposiciones titulizadas, bien sea a través de derivados de crédito o de garantías.

Cuando la entidad adquirente del riesgo transferido sea otra entidad declarante a la CIR, como excepción a lo dispuesto en la norma cuarta, apartado 1, el módulo F se enviará al Banco de España no más tarde del día 5 del mes siguiente al que se refieran los datos.

2. El módulo F tiene las siguientes partes:

a) Parte 1, Datos que identifican las transferencias y titulaciones sintéticas: Estos datos se enviarán una sola vez por cada transferencia o titulización sintética, con independencia del número de operaciones transferidas o titulizadas en el mismo contrato.

b) Parte 2, Datos que vinculan las transferencias y titulaciones sintéticas con las operaciones: Estos datos se enviarán para vincular cada transferencia o titulización sintética con todas las operaciones transferidas o titulizadas.

Las operaciones que se cancelen totalmente antes de que finalice la transferencia o titulización sintética no se darán de baja; no obstante, si se excluyen antes de su cancelación, será necesario declarar su baja.

Las operaciones que se incorporen en una transferencia o titulización sintética con posterioridad a su fecha original se darán de alta cuando se incluyan en el conjunto de operaciones que forman parte de aquella.

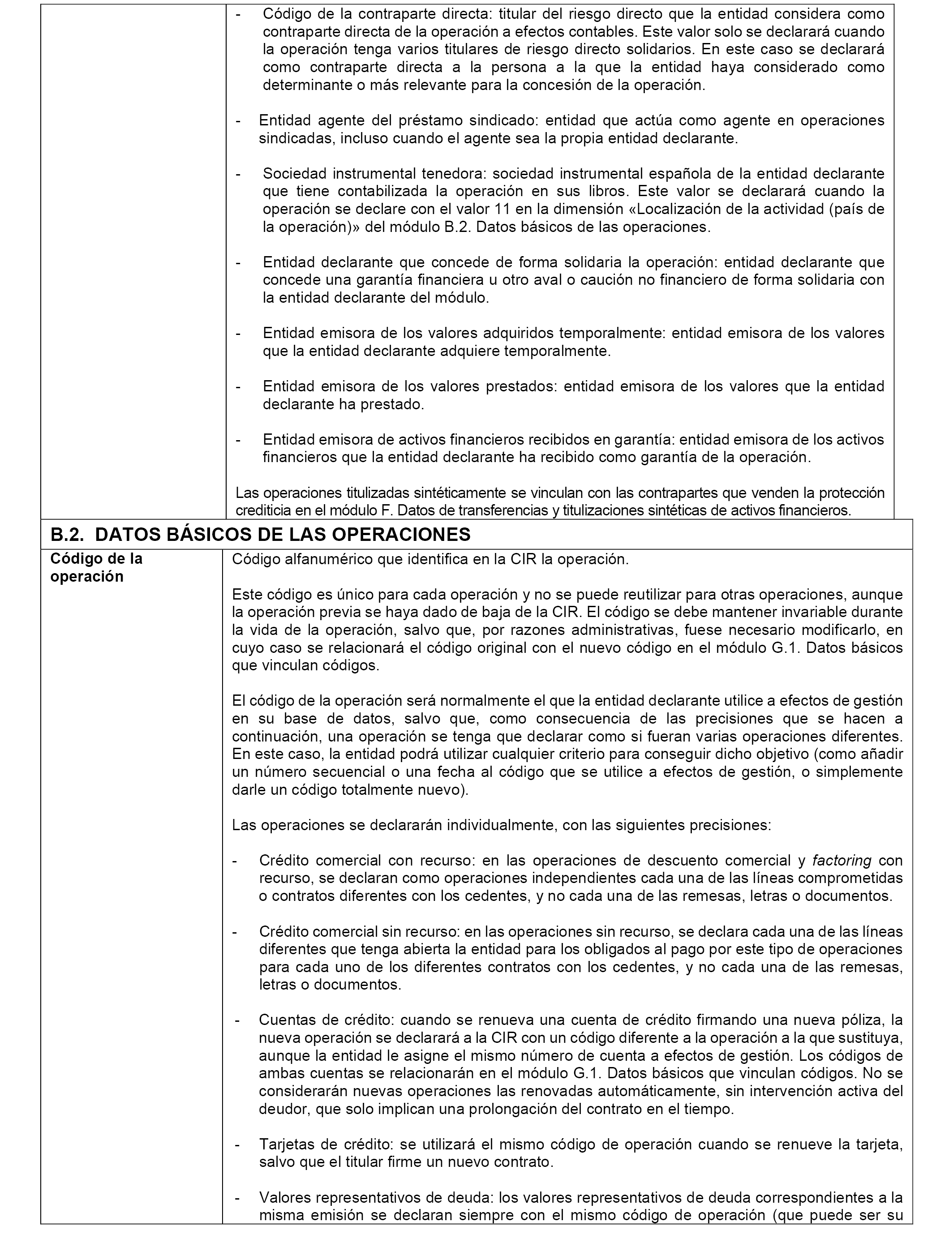

A) Datos básicos que vinculan códigos:

1. El módulo G.1, Datos básicos que vinculan códigos, se enviará para vincular los nuevos códigos con otros códigos declarados a la CIR por la propia entidad o por otras entidades declarantes por los motivos que se indican en los siguientes apartados. Los datos del módulo se tendrán que remitir cuando se realice la primera declaración de los códigos que se han de vincular.

2. El código de una operación se vinculará con el de otra u otras operaciones declaradas por la propia entidad cuando:

a) La operación tenga como origen una subrogación del deudor o refinanciación o renovación de otra u otras operaciones de la propia entidad. Las operaciones se vincularán con los códigos de todas las operaciones subrogadas, refinanciadas o renovadas.

b) Se registren activos por incumplimiento de los titulares de operaciones fuera de balance; por ejemplo, porque se ejecute una garantía financiera u otro compromiso o el titular impague las comisiones comprometidas en el contrato.

c) La operación proceda de un crédito documentario irrevocable.

d) Se utilice el disponible de una póliza de riesgo global-multiuso o línea de avales, créditos documentarios o créditos por disposiciones.

e) Se trate de operaciones segregadas o con titulares mancomunados.

f) Se cambie el código de la operación por motivos de gestión interna.

2 bis) El código de la operación se vinculará con el código del contrato en caso de que la entidad asigne a la operación un código de contrato distinto al «Código de la operación» declarado en el módulo B.2, “Datos básicos de las operaciones”.

3. El código de una operación de la entidad declarante se vinculará con los códigos de operaciones declaradas a la CIR por otras entidades cuando:

a) Las operaciones sean garantías financieras o avales y cauciones no financieros prestados ante otra entidad declarante.

b) Las operaciones tengan como origen la adquisición de operaciones a otra entidad declarante que mantenga la gestión frente a los titulares.

c) Las operaciones tengan como origen una fusión, traspaso de la actividad financiera o adquisición de negocio realizada con otra entidad declarante.

d) Las operaciones en las que el deudor hace una subrogación del acreedor o tengan como origen la refinanciación de una operación u operaciones de otra entidad declarante que pertenezca a su mismo grupo económico.

4. En el módulo G.1 también se vincularán los códigos que se utilicen para identificar los códigos de los valores, transferencias de activos, garantías reales de máximo, garantías recibidas y promociones inmobiliarias cuando se tengan que modificar.

5. El Banco de España, siempre que sea necesario para facilitar la gestión de los datos que le declaren las entidades, podrá solicitarles que vinculen en el módulo G.1 cualquier código nuevo con el que se hubiese utilizado para declararlo previamente por ella u otra entidad.