Este texto consolidado es de carácter informativo y no tiene valor jurídico.

Este texto consolidado es de carácter informativo y no tiene valor jurídico.La Ley 26/2014, de 27 de noviembre, por la que se modifican la Ley 35/2006, de 28 de noviembre, del Impuesto sobre la Renta de las Personas Físicas, el texto refundido de la Ley del Impuesto sobre la Renta de no Residentes, aprobado por el Real Decreto Legislativo 5/2004, de 5 de marzo, y otras normas tributarias, con la finalidad de reducir la tributación de los trabajadores con mayores cargas familiares, aprueba nuevas deducciones en la cuota diferencial que se aplicarán de forma análoga a la actual deducción por maternidad.

El nuevo artículo 81 bis de la Ley 35/2006, de 28 de noviembre, del Impuesto sobre la Renta de las Personas Físicas, establece en su apartado 1 que aquellos contribuyentes con descendientes o ascendientes con discapacidad con derecho a la aplicación del mínimo correspondiente o que sean ascendientes, o un huérfano de padre y madre, que formen parte de una familia numerosa, que realicen una actividad por cuenta propia o ajena por la que estén dadas de alta en el régimen correspondiente de la Seguridad Social o Mutualidad, podrán minorar la cuota diferencial del Impuesto sobre la Renta de las Personas Físicas hasta en 1.200 euros anuales por cada descendiente o ascendiente con discapacidad o por formar parte de una familia numerosa. En caso de familias numerosas de categoría especial, esta deducción se incrementará en un 100 por ciento.

Cuando dos o más contribuyentes tengan derecho a la aplicación de alguna de las anteriores deducciones respecto de un mismo descendiente, ascendiente o familia numerosa, su importe se prorrateará entre ellos por partes iguales, sin perjuicio de la posibilidad de cesión del derecho a la deducción a otro contribuyente que tenga derecho a aplicación de la deducción respecto del mismo descendiente, ascendiente o familia numerosa.

El apartado 2 del citado artículo 81 bis dispone que las deducciones se calcularán de forma proporcional al número de meses en que se cumplan de forma simultánea los requisitos establecidos en el apartado 1 y tendrá como límite para cada una de ellas, el importe íntegro sin bonificaciones de las cotizaciones y cuotas totales a la Seguridad Social y Mutualidades devengadas en cada período impositivo. Si el contribuyente tuviera derecho a la deducción prevista en las letras a) o b) del apartado 1 del artículo 81 bis respecto de varios ascendientes o descendientes con discapacidad, el citado límite se aplicará de forma independiente respecto de cada uno de ellos.

Por su parte, el apartado 3 del artículo 81 bis establece que se podrá solicitar a la Agencia Estatal de Administración Tributaria el abono de las deducciones de forma anticipada, y en el 4 se habilita a la norma reglamentaria para la regulación del procedimiento y condiciones para tener derecho a la práctica de las deducciones, así como los supuestos en que se pueda solicitar de forma anticipada el abono de las mismas.

En uso de la referida habilitación normativa, el artículo 60 bis del Reglamento del Impuesto sobre la Renta de las Personas Físicas, aprobado por el Real Decreto 439/2007, de 30 de marzo (en adelante, Reglamento del Impuesto), dispone en su apartado 3, que los contribuyentes con derecho a la aplicación de las mencionadas deducciones podrán solicitar a la Agencia Estatal de Administración Tributaria su abono de forma anticipada por cada uno de los meses en que estén dados de alta y cotizando en el régimen correspondiente de la Seguridad Social o mutualidad, con carácter general, durante un mínimo de quince días.

Por lo que respecta a la tramitación del abono anticipado de las deducciones, el apartado 4 de este mismo artículo habilita al Ministro de Hacienda y Administraciones Públicas para establecer el lugar, forma y plazo de presentación de la solicitud del abono anticipado mensual de las deducciones. La solicitud podrá presentarse de forma individual, por cada contribuyente con derecho a las deducciones o de forma colectiva, por todos los contribuyentes que pudieran tener derecho a la deducción respecto de un mismo ascendiente, descendiente o familia numerosa. Los contribuyentes deberán optar por presentar la solicitud individual o colectiva en el momento de su presentación no pudiendo modificar la modalidad de solicitud durante el ejercicio. Solo se podrá modificar la modalidad de solicitud cada mes de enero.

El ordinal 2.º de apartado 4 señala que los contribuyentes con derecho al abono anticipado de las deducciones vendrán obligados a comunicar a la Administración tributaria las variaciones que afecten a su abono anticipado, así como cuando, por alguna causa o circunstancia sobrevenida, incumplan alguno de los requisitos para su percepción.

Considerando lo expuesto anteriormente debe, pues, en cumplimiento de los citados preceptos legales y reglamentarios, procederse a la aprobación de un modelo de solicitud del abono anticipado de las deducciones por descendientes o ascendiente con discapacidad o por familia numerosa y en el que los contribuyentes que hayan obtenido el abono anticipado deberán también comunicar las variaciones sobrevenidas que afecten a dicho pago, estableciéndose el plazo para formular la correspondiente solicitud o, en su caso, para comunicar las correspondientes variaciones, así como el procedimiento para la tramitación y resolución de aquella.

En su virtud, dispongo:

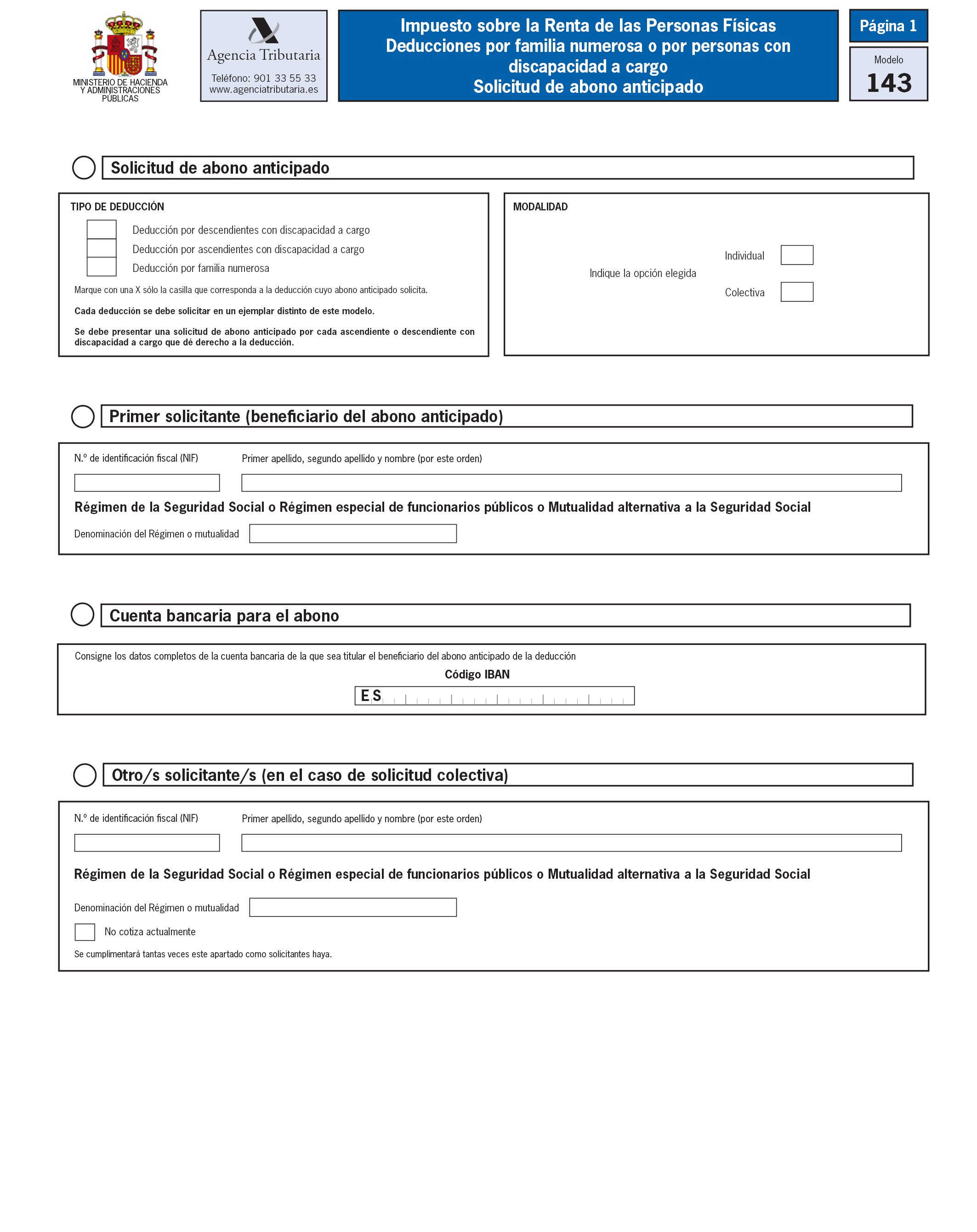

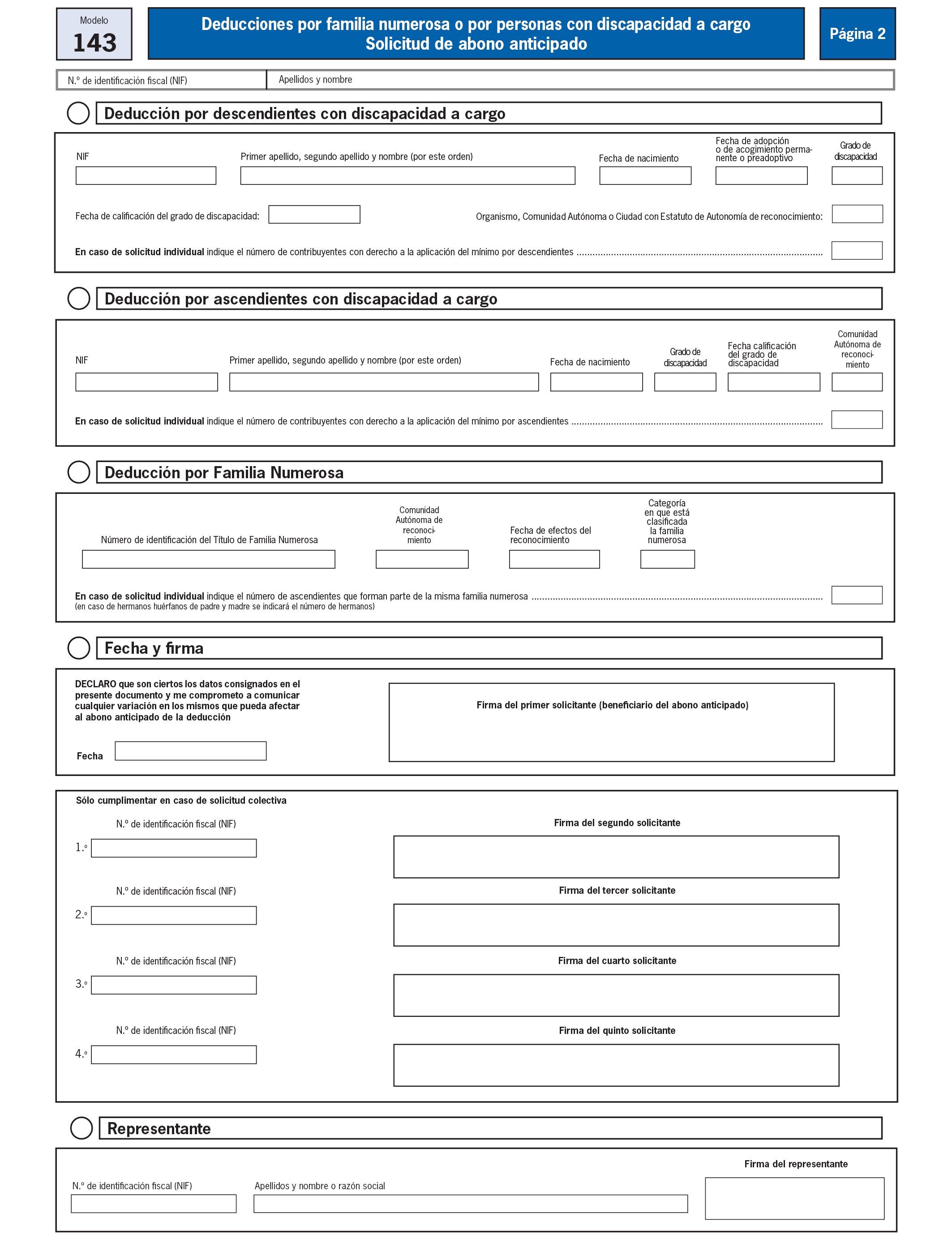

Se aprueba el modelo 143 «Impuesto sobre la Renta de las Personas Físicas. Deducciones por familia numerosa o por personas con discapacidad a cargo. Solicitud de abono anticipado» que figura en el anexo de la presente Orden.

De acuerdo con lo establecido en el artículo 81 bis de la Ley 35/2006, de 28 de noviembre, del Impuesto sobre la Renta de las Personas Físicas y de modificación parcial de las leyes de los Impuestos sobre Sociedades, sobre la Renta de no Residentes y sobre el Patrimonio y en el artículo 60 bis del Reglamento del Impuesto, aprobado por el Real Decreto 439/2007, de 30 de marzo, los contribuyentes con derecho a la aplicación de las deducciones por familia numerosa o por personas con discapacidad a cargo podrán solicitar a la Agencia Estatal de Administración Tributaria su abono de forma anticipada por cada uno de los meses en que estén dados de alta en la Seguridad Social o Mutualidad y coticen los plazos mínimos que a continuación se indican:

a) Trabajadores con contrato de trabajo a jornada completa, en alta durante, al menos, quince días de cada mes, en el Régimen General o en los Regímenes Especiales de la Minería del Carbón y de los Trabajadores del Mar.

b) Trabajadores con contrato de trabajo a tiempo parcial cuya jornada laboral sea de, al menos, el 50 por 100 de la jornada ordinaria en la empresa, en cómputo mensual, y se encuentren en alta durante todo el mes en los regímenes citados en la letra anterior.

c) Trabajadores por cuenta ajena en alta en el Sistema Especial para Trabajadores por Cuenta Ajena Agrarios incluidos en el Régimen General de la Seguridad Social cuando se hubiera optado por bases diarias de cotización, que realicen, al menos, diez jornadas reales en dicho periodo.

d) Trabajadores incluidos en los restantes Regímenes Especiales de la Seguridad Social no citados en las letras anteriores o mutualistas de las respectivas Mutualidades alternativas a la Seguridad Social que se encuentren en alta durante quince días en el mes.

Los contribuyentes con derecho a la aplicación de las deducciones por familia numerosa o por personas con discapacidad a cargo establecidas en el artículo 81 bis de la Ley del Impuesto sobre la Renta de las Personas Físicas que deseen percibir el abono anticipado de las mismas, deberán presentar la correspondiente solicitud, ajustada al modelo 143, cumplimentando los datos de dicho modelo que correspondan de los recogidos en el mismo dependiendo de la modalidad de deducción que se esté solicitando.

Una vez presentada la solicitud de abono anticipado, no será preciso reiterar la misma durante todo el período en que se tenga derecho al abono anticipado de la deducción, salvo para comunicar las variaciones sobrevenidas posteriormente.

Se presentará una solicitud por cada deducción a la que se pueda tener derecho y, en el caso de la deducción por ascendientes o descendientes con discapacidad a cargo, respecto de cada ascendiente o descendiente que de derecho a la deducción.

1. La presentación de la solicitud de abono anticipado de las deducciones por familia numerosa o por personas con discapacidad a cargo, no requerirá que se acompañe a la misma ningún documento justificativo del cumplimiento de los requisitos exigidos para el derecho a la percepción del abono anticipado, cuya verificación se efectuará por la Agencia Estatal de Administración Tributaria.

2. La solicitud se podrá presentar utilizando una de las dos modalidades siguientes:

a) Modalidad individual. Se presentará una solicitud por cada contribuyente con derecho a deducción. Se abonará al solicitante la cantidad que resulte de dividir el importe que proceda entre el número de contribuyentes con derecho a la aplicación del mínimo respecto del mismo descendiente o ascendiente con discapacidad, o entre el número de ascendientes o hermanos huérfanos de padre y madre que formen parte de la misma familia numerosa, según la modalidad de deducción de la que se trate.

b) Modalidad colectiva. La solicitud se presentará por todos los contribuyentes que pudieran tener derecho a la deducción respecto de un mismo descendiente, ascendiente o familia numerosa. En este caso se deberá designar como primer solicitante a un contribuyente que cumpla, en el momento de presentar la solicitud, los requisitos previstos en el apartado 1 del artículo 81 bis de la Ley del Impuesto. El abono anticipado se efectuará mensualmente sin prorrateo alguno, por importe de 100 euros por cada descendiente, ascendiente o familia numerosa. Dicho importe será de 200 euros si se trata de una familia numerosa de categoría especial.

3. Cada mes de enero se podrá modificar la modalidad de solicitud respecto de cada una de las deducciones.

4. Los solicitantes y los descendientes o ascendientes con discapacidad que se relacionen en la solicitud deberán disponer de número de identificación fiscal válido.

5. La Agencia Estatal de Administración Tributaria, a la vista de la solicitud recibida, y de los datos obrantes en su poder, si considera procedente la solicitud abonará de oficio de forma anticipada y a cuenta el importe de cada deducción al solicitante.

En el supuesto de que no procediera el abono anticipado de la deducción, la Agencia Estatal de Administración Tributaria procederá a dictar resolución expresa que será notificada al interesado. El acuerdo que deniegue la solicitud habrá de ser en todo caso motivado.

6. El abono de las deducciones de forma anticipada se efectuará mensualmente por la Agencia Estatal de Administración Tributaria, mediante transferencia bancaria, por el importe que corresponda en función de si es una solicitud individual o colectiva y de los meses en que se cumplan las condiciones. El Ministro de Hacienda y Administraciones Públicas podrá autorizar el abono por cheque cruzado o nominativo cuando concurran circunstancias que lo justifiquen.

7. Cuando dos o más contribuyentes tengan derecho a la aplicación de alguna de las deducciones y hubieran presentado una solicitud de abono anticipado de forma colectiva, se entenderá cedido el derecho a la deducción a favor del primer solicitante, quién deberá consignar en la declaración del impuesto el importe de la deducción y la totalidad del pago anticipado percibido.

1. La solicitud del abono mensual anticipado de las deducciones por familia numerosa o por personas con discapacidad a cargo en el Impuesto sobre la Renta de las Personas Físicas, ajustada al modelo 143, podrá realizarse a partir del momento en que, cumpliéndose los requisitos y condiciones establecidos para el derecho a su percepción, el contribuyente opte por la modalidad de abono anticipado de la misma.

2. Cualquier variación producida que afecte al cobro anticipado de las deducciones por familia numerosa o por personas con discapacidad a cargo en el Impuesto sobre la Renta de las Personas Físicas, así como, en su caso, el incumplimiento de alguno de los requisitos establecidos para su percepción, determinará la obligación de comunicar dichas variaciones en el plazo de los quince días naturales siguientes a aquel en que se hubiera producido la variación o incumplimiento de los requisitos.

La comunicación de variaciones de la solicitud del abono anticipado podrá realizarse utilizando cualquiera de los siguientes medios:

a) Por vía electrónica a través de Internet, a través de los servicios electrónicos de comunicación de variaciones que se publiquen en la sede electrónica de la Agencia Tributaria.

b) Mediante llamada al Centro de Atención Telefónica de la Agencia Estatal de Administración Tributaria. A estos efectos, la Agencia Estatal de Administración Tributaria adoptará las medidas de control precisas que permitan garantizar la identidad de la persona que efectúa la comunicación de variaciones, mediante llamada telefónica así como la conservación de la misma.

3. En el supuesto de que, con posterioridad a la pérdida del derecho al abono anticipado de las deducciones, se tuviera derecho nuevamente al mismo y se deseara percibir de esta forma el importe de la deducción, deberá presentarse una nueva solicitud ajustada al modelo 143.

La presentación del modelo 143 podrá realizarse utilizando cualquiera de los siguientes medios:

a) Por vía electrónica, a través de Internet, en las condiciones y de acuerdo con el procedimiento previsto en los artículos 7, 8 y 9 respectivamente, de la presente orden.

b) Por vía electrónica, a través del teléfono, en las condiciones y de acuerdo con el procedimiento previsto en el artículo 10 de la presente orden.

c) En papel impreso obtenido mediante la utilización del servicio de impresión desarrollado por la Agencia Estatal de Administración Tributaria en su Sede Electrónica en las condiciones y de acuerdo con el procedimiento previsto en el artículo 11 de la presente orden.

La presentación electrónica por internet del modelo 143 que se aprueba en el artículo 1 de la presente orden, podrá ser efectuada mediante:

a) La utilización de un sistema de identificación y autenticación, basado en certificados electrónicos reconocidos emitidos de acuerdo a las condiciones que establece la Ley 59/2003, de 19 de diciembre, de Firma Electrónica que resulte admisible por la Agencia Estatal de Administración Tributaria según la normativa vigente en cada momento.

b) Sistema de firma con clave de acceso en un registro previo como usuario, desarrollado en el anexo III de la Resolución de 17 de noviembre de 2011 de la Presidencia de la Agencia Estatal de Administración Tributaria, por la que se aprueban sistemas de identificación y autenticación distintos de la firma electrónica avanzada para relacionarse electrónicamente con la citada Agencia Tributaria.

1. La presentación electrónica por Internet del modelo 143 a través de la Sede electrónica de la Agencia Tributaria podrá ser efectuada:

a) Por los contribuyentes con derecho a las deducciones reguladas en el artículo 81 bis de la Ley del Impuesto.

b) Por aquellos representantes voluntarios de los obligados tributarios con poderes o facultades para presentar electrónicamente en nombre de los mismos declaraciones y autoliquidaciones ante la Agencia Tributaria o representarles ante ésta, en los términos establecidos en cada momento por la Dirección General de la Agencia Tributaria.

c) Por las personas o entidades que, según lo previsto en el artículo 92 de la Ley 58/2003, de 17 de diciembre, General Tributaria, ostenten la condición de colaboradores sociales en la aplicación de los tributos y cumplan los requisitos y condiciones que, a tal efecto, establezca la normativa vigente en cada momento.

2. La presentación electrónica por Internet del modelo 143 a través de la Sede electrónica de la Agencia Tributaria estará sujeta al cumplimiento de las siguientes condiciones generales:

a) El obligado tributario deberá disponer de Número de Identificación Fiscal (NIF) y estar identificado, con carácter previo a la presentación, en el Censo de Obligados Tributarios a que se refiere el artículo 3 del Reglamento General de las actuaciones y los procedimientos de gestión e inspección tributaria y de desarrollo de las normas comunes de los procedimientos de aplicación de los tributos, aprobado por el Real Decreto 1065/2007, de 27 de julio. Para verificar el cumplimiento de este requisito el obligado tributario podrá acceder a la opción «mis datos censales» disponible en la Sede electrónica de la Agencia Tributaria.

En el caso de solicitud colectiva las circunstancias anteriores deberán concurrir en cada uno de los solicitantes.

b) Para efectuar la presentación electrónica por Internet de acuerdo con el sistema establecido en la letra a) del artículo 7, basado en certificados electrónicos reconocidos, el obligado tributario deberá disponer de un certificado electrónico, que podrá ser el asociado al Documento Nacional de Identidad electrónico (DNI-e) o cualquier otro certificado electrónico reconocido que, según la normativa vigente en cada momento, resulte admisible por la Agencia Tributaria.

Cuando la presentación electrónica se realice utilizando el sistema establecido en la letra a) del artículo 7, basado en certificados electrónicos reconocidos, por apoderados o por colaboradores sociales debidamente autorizados, serán éstos quienes deberán disponer de su certificado electrónico reconocido, en los términos señalados en el párrafo anterior.

c) Para efectuar la presentación electrónica, el obligado tributario o, en su caso, el presentador, deberá con carácter previo cumplimentar y transmitir los datos con el contenido del modelo que se aprueba en esta Orden Ministerial, que estará disponible en la Sede electrónica de la Agencia Tributaria.

3. En el supuesto de que el obligado tributario no tenga cuenta abierta en entidad de depósito sita en territorio español, o concurra alguna otra circunstancia que lo justifique, se hará constar dicho extremo presentando electrónicamente por Internet, en el Registro Electrónico de la Agencia Tributaria, de acuerdo con lo previsto en la Resolución de 28 de diciembre de 2009, de la Presidencia de la Agencia Tributaria, por la que se crea la Sede electrónica y se regulan los registros electrónicos de la Agencia Tributaria, escrito dirigido al titular de la Administración o Delegación de la Agencia Tributaria que corresponda, quien, a la vista del mismo y previas las pertinentes comprobaciones, podrá ordenar la realización de la devolución que proceda mediante la emisión de cheque nominativo del Banco de España. Asimismo, se podrá ordenar la realización de la devolución mediante la emisión de cheque nominativo del Banco de España cuando ésta no pueda realizarse mediante transferencia bancaria.

El procedimiento para la presentación electrónica por Internet del modelo 143 será el siguiente:

a) El obligado tributario o, en su caso, el presentador se conectará con la Sede electrónica de la Agencia Tributaria y accederá al trámite de presentación relativo al 143 correspondiente a la solicitud de abono anticipado de las deducciones por familia numerosa y personas con discapacidad a cargo.

En el caso de que se haya optado por presentar electrónicamente una solicitud de forma colectiva, se presentará por el designado como primer solicitante.

Dicha solicitud permanecerá en la sede electrónica de la AEAT con el fin de que se puedan adherir de forma electrónica a la misma el resto de solicitantes. La solicitud sólo tendrá efectos una vez que todos sus solicitantes se hayan adherido.

b) A continuación se procederá a transmitir el modelo con cualquiera de los sistemas establecidos en el artículo 7 de la presente orden.

Si el presentador es colaborador social debidamente autorizado, será necesario realizar la presentación mediante el sistema previsto en la letra a) del artículo 7 de la presente orden, usando su propio certificado electrónico reconocido. En el caso de la presentación de una solicitud colectiva por un colaborador social no será necesaria la adhesión electrónica del resto de miembros a la solicitud colectiva como se indica en el punto a) de este artículo 9. El colaborador social en este caso será depositario de la documentación donde todos los demás miembros de la solicitud colectiva autoricen la presentación de dicha solicitud en su nombre.

c) Como resultado del envío de la solicitud se puedan dar los siguientes casos:

1.º Si la solicitud es aceptada, la Agencia Tributaria devolverá en pantalla un resumen de la solicitud validada con un código seguro de verificación, la fecha y hora de presentación.

2.º En el supuesto de que la presentación fuese rechazada, se mostrarán en pantalla la descripción de los errores detectados con el fin de que se pueda llevar a cabo la posterior subsanación de los mismos. Si no se produce la subsanación de los errores, se tendrá por no presentada la solicitud y el solicitante o, en su caso, el presentador, deberá proceder a enviar una nueva solicitud.

La solicitud de abono anticipado de las deducciones por familia numerosa o por personas con discapacidad a cargo en el Impuesto sobre la Renta de las Personas Físicas y la comunicación de variaciones que afecten al cobro mensual de las citadas deducciones, ajustadas al modelo 143, podrán realizarse mediante llamada al Centro de Atención Telefónica de la Agencia Estatal de Administración Tributaria. A estos efectos, la Agencia Estatal de Administración Tributaria adoptará las medidas de control precisas que permitan garantizar la identidad de la persona que efectúa la solicitud mediante llamada telefónica así como la conservación de la misma.

1. La presentación del modelo 143 en papel impreso obtenido mediante la utilización del servicio de impresión desarrollado por la Agencia Estatal de Administración Tributaria en su Sede Electrónica se realizará en cualquier Delegación o Administración de la Agencia Tributaria.

2. En el modelo 143 en papel impreso obtenido mediante la utilización del servicio de impresión desarrollado por la Agencia Estatal de Administración Tributaria en su Sede Electrónica no será necesaria la incorporación de etiquetas identificativas ya que la impresión genera el propio código de barras de la etiqueta, con los datos identificativos del titular.

Los datos impresos en estas solicitudes prevalecerán sobre las alteraciones o correcciones manuales que pudieran contener, por lo que éstas no producirán efectos ante la Agencia Estatal de Administración Tributaria.

La confirmación de los datos incorporados al modelo se producirá cuando se realice la presentación del mismo debidamente suscrito en cualquier Delegación o Administración de la Agencia Estatal de Administración Tributaria. Las solicitudes colectivas deberán suscribirlas todos los solicitantes.

3. En el supuesto de que el obligado tributario no tenga cuenta abierta en entidad de depósito sita en territorio español, o concurra alguna otra circunstancia que lo justifique, se hará constar dicho extremo adjuntando a la solicitud escrito dirigido al titular de la Administración o Delegación de la Agencia Tributaria que corresponda, quien, a la vista del mismo y previas las pertinentes comprobaciones, podrá ordenar el pago anticipado de la deducción mediante la emisión de cheque nominativo del Banco de España. Asimismo, se podrá ordenar la realización del abono anticipado mediante la emisión de cheque nominativo del Banco de España cuando ésta no pueda realizarse mediante transferencia bancaria.

1. Las solicitudes de abono anticipado de las deducciones por familia numerosa y personas con discapacidad a cargo podrán presentarse a partir del 7 de enero de 2015.

2. Las solicitudes de abono anticipado de las deducciones por familia numerosa o personas con discapacidad a cargo cuyo derecho se haya generado en el mes de enero de 2015 podrán presentarse hasta el 28 de febrero de 2015, y darán derecho a obtener el pago anticipado de las mencionadas deducciones siempre que se cumplan los requisitos y condiciones establecidos para el derecho al abono anticipado.

No obstante, la presentación del modelo 143 en papel impreso obtenido mediante la utilización del servicio de impresión desarrollado por la Agencia Estatal de Administración Tributaria en su sede electrónica se podrá realizar a partir del 3 de febrero de 2015.

La presente orden entrará en vigor el día siguiente al de su publicación en el «Boletín Oficial del Estado» y surtirá efectos a partir del día 7 de enero de 2015.

Madrid, 29 de diciembre de 2014.–El Ministro de Hacienda y Administraciones Públicas, Cristóbal Montoro Romero.

Este documento es de carácter informativo y no tiene valor jurídico.

Ayúdenos a mejorar: puede dirigir sus comentarios y sugerencias a nuestro Servicio de atención al ciudadano

Agencia Estatal Boletín Oficial del Estado

Avda. de Manoteras, 54 - 28050 Madrid