Este texto consolidado es de carácter informativo y no tiene valor jurídico.

Este texto consolidado es de carácter informativo y no tiene valor jurídico.Esta orden, con efectos en el Impuesto sobre el Valor Añadido, es consecuencia de las modificaciones introducidas en la Ley 12/2002, de 23 de mayo, por la que se aprueba el Concierto Económico con la Comunidad Autónoma del País Vasco, por la Ley 10/2017, de 28 de diciembre.

De acuerdo con lo dispuesto en la Ley 39/2015, de 1 de octubre, del Procedimiento Administrativo Común de las Administraciones Públicas, la elaboración de esta orden se ha efectuado de acuerdo con los principios de necesidad, eficacia, proporcionalidad, seguridad jurídica, transparencia y eficiencia.

Se cumplen los principios de necesidad y eficacia jurídica por ser desarrollo de una norma legal y el instrumento adecuado para dicho desarrollo.

Se cumple también el principio de proporcionalidad al contener la regulación necesaria para conseguir los objetivos que justifican su aprobación.

Respecto al principio de seguridad jurídica, se ha garantizado la coherencia del texto con el resto del ordenamiento jurídico nacional, generando un marco normativo estable, predecible, integrado, claro y de certidumbre que facilita su conocimiento y comprensión y, en consecuencia, la actuación y toma de decisiones de los diferentes sujetos afectados.

El principio de transparencia, sin perjuicio de su publicación oficial en el «Boletín Oficial del Estado», se ha garantizado mediante la publicación del proyecto de orden en la página web del Ministerio de Hacienda, a efectos de que pudiera ser conocido dicho texto en el trámite de audiencia e información pública por todos los ciudadanos.

Por último, en relación con el principio de eficiencia se ha procurado que la norma genere las menores cargas administrativas para los ciudadanos, así como los menores costes indirectos, fomentando el uso racional de los recursos públicos y el pleno respeto a los principios de estabilidad presupuestaria y sostenibilidad financiera.

El artículo 29 de la Ley 12/2002, de 23 de mayo, por la que se aprueba el Concierto Económico con la Comunidad Autónoma del País Vasco, fue modificado por el artículo único de la Ley 10/2017, de 28 de diciembre, por la que se modifica la Ley 12/2002, de 23 de mayo, por la que se aprueba el Concierto Económico con la Comunidad Autónoma del País Vasco.

La nueva redacción de este artículo establece que en los supuestos en los que los contribuyentes hubieran estado sometidos a la competencia exaccionadora de una Administración tributaria, foral o común, en los períodos de liquidación anteriores al momento en que inicien la realización habitual de las entregas de bienes o prestaciones de servicios correspondientes a su actividad y a otra diferente en los períodos de liquidación posteriores, o cuando haya variado sustancialmente la proporción en la que tributan a las distintas Administraciones, común o forales, en los mencionados períodos de liquidación, procederán a la regularización de las cuotas devueltas en los términos previstos en el apartado Nueve del citado artículo 29.

La regularización a la que se refiere el párrafo anterior se efectuará de conformidad con los porcentajes de tributación a cada una de las Administraciones afectadas correspondientes al primer año natural completo posterior al inicio de la realización habitual de las entregas de bienes o prestaciones de servicios correspondientes a su actividad.

Para ello, los sujetos pasivos presentarán una declaración específica ante todas las Administraciones tributarias afectadas por la regularización, en el mismo plazo en que corresponda presentar la última declaración-liquidación del primer año natural completo posterior al inicio de la realización habitual de las entregas de bienes o prestaciones de servicios correspondientes a su actividad.

Para hacer efectivo el cumplimiento de la nueva obligación establecida por el apartado Nueve del artículo 29 de la Ley 12/2002, de 23 de mayo, por la que se aprueba el Concierto Económico con la Comunidad Autónoma del País Vasco, esta orden aprueba el correspondiente modelo de declaración a presentar ante la Administración tributaria del Estado. Los modelos de declaración a presentar ante las Diputaciones Forales del País Vaco serán los que correspondan de acuerdo con la normativa foral.

El artículo 117 del Reglamento General de las actuaciones y los procedimientos de gestión e inspección tributaria y de desarrollo de las normas comunes de los procedimientos de aplicación de los tributos, aprobado por Real Decreto 1065/2007, de 27 de julio, habilita, en el ámbito del Estado, al Ministro de Economía y Hacienda para aprobar los modelos de declaración, autoliquidación y comunicación de datos, así como para establecer la forma, lugar y plazos de su presentación.

La habilitación al Ministro de Economía y Hacienda debe entenderse realizada a la Ministra de Hacienda de acuerdo con la nueva estructura ministerial establecida por el Real Decreto 355/2018, de 6 de junio, por el que se reestructuran los departamentos ministeriales.

En su virtud, dispongo:

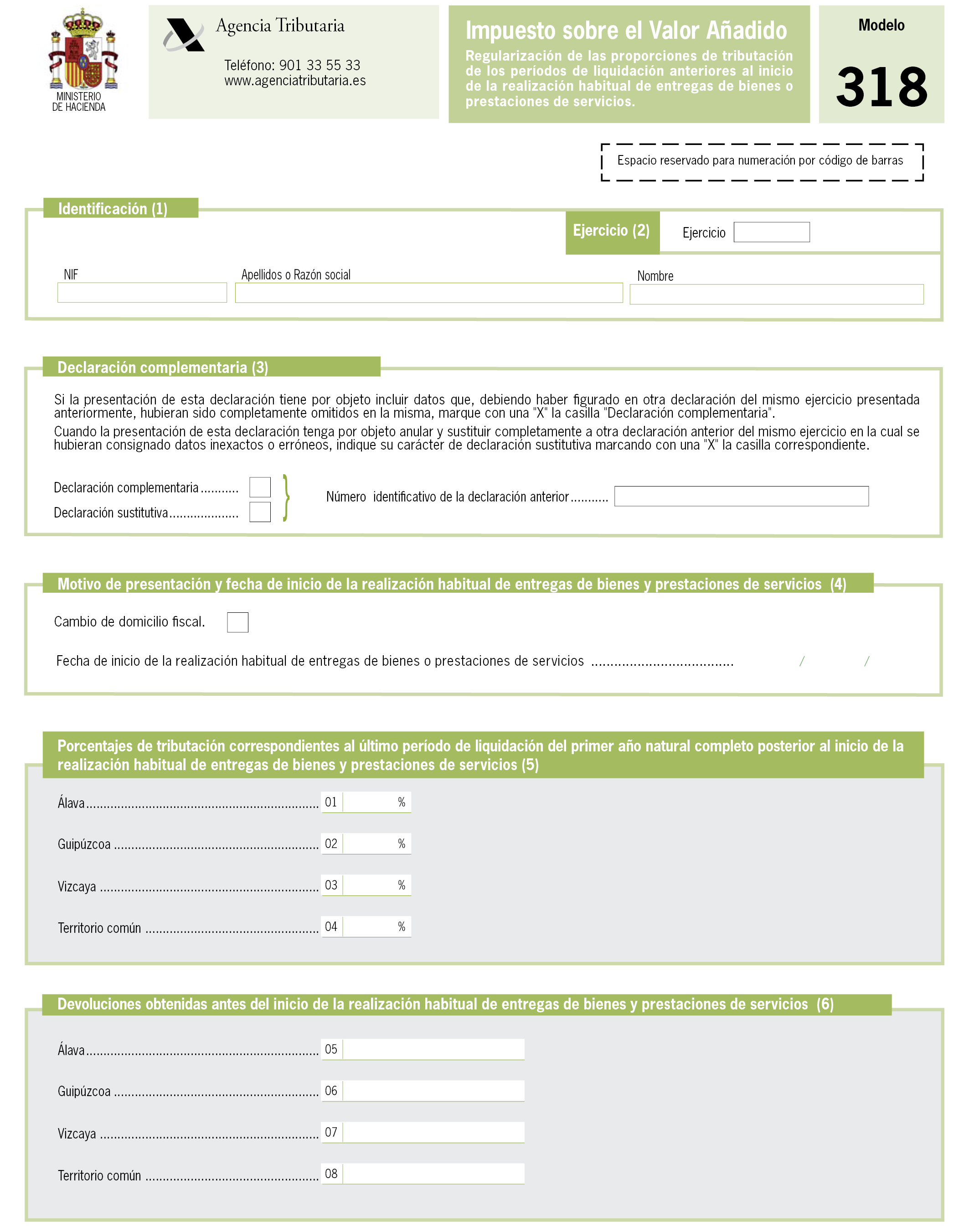

1. Se aprueba el modelo 318 «Impuesto sobre el Valor Añadido. Regularización de las proporciones de tributación de los períodos de liquidación anteriores al inicio de la realización habitual de entregas de bienes o prestaciones de servicios» que figura como anexo de la presente orden.

El número identificativo que habrá de figurar en el modelo 318 será un número secuencial cuyos tres primeros dígitos se corresponderán con el código 318.

2. La presentación de las declaraciones complementarias o sustitutivas de otra declaración presentada anteriormente que se refieran al mismo período, se realizará de acuerdo con los requisitos técnicos que consten en el momento de la presentación en la Sede electrónica de la Agencia Estatal de Administración Tributaria, en la dirección electrónica https://www.agenciatributaria.gob.es.

Este modelo será presentado por los siguientes sujetos pasivos del Impuesto sobre el Valor Añadido:

a) Sujetos pasivos sometidos a la competencia exaccionadora exclusiva de la Administración del Estado en el último período de liquidación del primer año natural completo posterior al inicio de la realización habitual de las entregas de bienes o prestaciones de servicios que, en alguno de los períodos anteriores a dicho inicio, cumplan cualquiera de las siguientes condiciones:

1. Haber estado sometidos a la competencia exaccionadora exclusiva de una Diputación Foral del País Vasco.

2. Haber estado sometidos a la competencia exaccionadora de varias Diputaciones Forales del País Vasco siempre que el porcentaje de tributación atribuible a alguna de ellas sea igual o superior al 40%.

3. Haber estado sometidos a la competencia exaccionadora de la Administración del Estado y de una o varias Diputaciones Forales del País Vasco, siendo el porcentaje de tributación atribuible a la Administración del Estado igual o inferior al 60%.

b) Sujetos pasivos sometidos a la competencia exaccionadora exclusiva de una Diputación Foral del País Vasco en el último período de liquidación del primer año natural completo posterior al inicio de la realización habitual de las entregas de bienes o prestaciones de servicios que, en alguno de los períodos anteriores a dicho inicio, cumplan cualquiera de las siguientes condiciones:

1. Haber estado sometidos a la competencia exaccionadora exclusiva de la Administración del Estado.

2. Haber estado sometidos a la competencia exaccionadora de la Administración del Estado y de una o varias Diputaciones Forales del País Vasco, siendo el porcentaje de tributación atribuible a la Diputación Foral con competencia exaccionadora exclusiva en el último período de liquidación del primer año natural completo posterior al inicio de la realización habitual de las entregas de bienes o prestaciones de servicios, igual o inferior al 60%.

c) Sujetos pasivos sometidos a la competencia exaccionadora de la Administración del Estado y de una o varias Diputaciones Forales del País Vasco en el último período de liquidación del primer año natural completo posterior al inicio de la realización habitual de las entregas de bienes o prestaciones de servicios que, en alguno de los períodos anteriores a dicho inicio, cumplan cualquiera de las siguientes condiciones:

1. Haber estado sometidos a la competencia exaccionadora de una única Administración y el porcentaje de tributación atribuible a la misma en el último período de liquidación del primer año natural completo posterior al inicio de la realización habitual de las entregas de bienes o prestaciones de servicios sea igual o inferior al 60%.

2. Haber estado sometidos a la competencia exaccionadora de varias Administraciones y el porcentaje de tributación atribuible a alguna de ellas respecto del atribuible en el último período de liquidación del primer año natural completo posterior al inicio de la realización habitual de las entregas de bienes o prestaciones de servicios hubiese variado en al menos 40 puntos porcentuales.

d) Sujetos pasivos sometidos a la competencia exaccionadora de varias Diputaciones Forales del País Vasco en el último período de liquidación del primer año natural completo posterior al inicio de la realización habitual de las entregas de bienes o prestaciones de servicios que, en alguno de los períodos de liquidación anteriores a dicho inicio, cumplan cualquiera de las siguientes condiciones:

1. Haber estado sometidos a la competencia exaccionadora exclusiva de la Administración del Estado.

2. Haber estado sometidos a la competencia exaccionadora de la Administración del Estado y de una o varias Diputaciones Forales del País Vasco y el porcentaje de tributación atribuible a alguna de las Administraciones implicadas respecto del atribuible en el último período de liquidación del primer año natural completo posterior al inicio de la realización habitual de las entregas de bienes o prestaciones de servicios hubiese variado en al menos 40 puntos porcentuales.

La presentación del modelo 318 se regirá por lo dispuesto en la Orden HAP/2194/2013, de 22 de noviembre, por la que se regulan los procedimientos y las condiciones generales para la presentación de determinadas autoliquidaciones, declaraciones informativas, declaraciones censales, comunicaciones y solicitudes de devolución, de naturaleza tributaria.

El modelo 318 se presentará en el plazo de presentación de la última declaración-liquidación del Impuesto sobre el Valor Añadido correspondiente al primer año natural completo posterior al inicio de la realización habitual de las entregas de bienes o prestaciones de servicios.

Uno. Se incluye el modelo 318, «Impuesto sobre el Valor Añadido. Regularización de las proporciones de tributación de los períodos de liquidación anteriores al inicio de la realización habitual de entregas de bienes o prestaciones de servicios», en la relación de declaraciones informativas a que se refiere el apartado 3 del artículo 1 de la Orden HAP/2194/2013, de 22 de noviembre.

Dos. Se modifica el número 2.º de la letra a) del artículo 12, que quedará redactada como sigue:

«2.º En el caso de obligados tributarios personas físicas y para los modelos 038, 180, 182, 187, 188, 190, 193, 198, 233, 282, 296, 318, 345, 347, 349, 390 y 720, salvo en los supuestos señalados en el artículo 13.1 de esta orden, también se podrá realizar la presentación mediante el sistema Cl@ve, sistema de identificación, autenticación y firma electrónica común para todo el Sector Público Administrativo Estatal, regulado en la Orden PRE/1838/2014, que permite al ciudadano relacionarse electrónicamente con los servicios públicos mediante la utilización de claves concertadas, previo registro como usuario de la misma.»

La presente orden entrará en vigor el 1 de enero de 2020.

Madrid, 5 de noviembre de 2019.–La Ministra de Hacienda, María Jesús Montero Cuadrado.

Este documento es de carácter informativo y no tiene valor jurídico.

Ayúdenos a mejorar: puede dirigir sus comentarios y sugerencias a nuestro Servicio de atención al ciudadano

Agencia Estatal Boletín Oficial del Estado

Avda. de Manoteras, 54 - 28050 Madrid