Este texto consolidado es de carácter informativo y no tiene valor jurídico.

Este texto consolidado es de carácter informativo y no tiene valor jurídico.La situación de prórroga presupuestaria automática desde el 1 de enero de 2024 deriva de la aplicación del artículo 134.4 de la Constitución Española y del artículo 38 de Ley 47/2003, de 26 de noviembre, General Presupuestaria; de esta forma, de acuerdo con en el artículo 19.1 del texto refundido de la Ley General de la Seguridad Social, aprobado por el Real Decreto Legislativo 8/2015, de 30 de octubre, resulta de aplicación el artículo 122 de la Ley 31/2022, de 23 de diciembre, de Presupuestos Generales del Estado para el año 2023, que estableció las bases y tipos de cotización a la Seguridad Social, desempleo, protección por cese de actividad, Fondo de Garantía Salarial y formación profesional para el ejercicio 2023 y que se prorrogan durante el año 2024.

En este contexto de prórroga presupuestaria, se hace extensible durante el año 2024 la facultad conjunta que se recogía en el apartado diecisiete del citado artículo 122 a las personas titulares del Ministerio de Inclusión, Seguridad Social y Migraciones y del Ministerio de Trabajo y Economía Social para dictar las normas necesarias para la aplicación y desarrollo de lo previsto en el citado artículo.

Por otro lado, el Real Decreto-ley 8/2023, de 27 de diciembre, por el que se adoptan medidas para afrontar las consecuencias económicas y sociales derivadas de los conflictos en Ucrania y Oriente Próximo, así como para paliar los efectos de la sequía, establece con carácter transitorio, las disposiciones precisas que permiten articular esta orden en tanto se apruebe la Ley de Presupuestos Generales del Estado para 2024.

En este sentido, la disposición transitoria octava establece la suspensión de lo dispuesto en el apartado 1.a).4.º de la disposición transitoria decimosexta del texto refundido de la Ley General de la Seguridad Social, en relación con las bases de cotización del Sistema Especial para Empleados de Hogar. De esta forma, en tanto se aprueba la Ley de Presupuestos Generales del Estado para el año 2024, desde el 1 de enero de 2024, los tramos de retribución y las bases de cotización por contingencias comunes a este sistema especial serán las determinadas en el ejercicio 2023.

La disposición transitoria novena establece las referencias a las bases mínimas, máximas y tope máximo de cotización de los regímenes del sistema de la Seguridad Social, a la aplicación del mecanismo de equidad intergeneracional y a la determinación de la cotización por la realización de prácticas formativas o prácticas académicas externas, para el ejercicio 2024, y hasta la aprobación de la correspondiente Ley de Presupuestos Generales del Estado.

Así, las bases mínimas de cotización de los grupos de cotización de los regímenes que las tengan establecidas se incrementarán de forma automática en el mismo porcentaje que lo haga el salario mínimo interprofesional incrementado en un sexto, las bases máximas y el tope máximo de las bases de cotización se fijarán aplicando el porcentaje previsto para la revalorización de pensiones, al que se sumará el establecido en la disposición transitoria trigésima octava del texto refundido de la Ley General de la Seguridad Social.

Además, se establece la cotización correspondiente al mecanismo de equidad intergeneracional, de conformidad con lo dispuesto en el artículo 127 bis y en la disposición transitoria cuadragésima tercera del texto refundido de la Ley General de la Seguridad Social, que será de 0,70 puntos porcentuales.

Así mismo, se determina la cotización por la realización de prácticas formativas o prácticas académicas externas incluidas en programas de formación sean o no remuneradas, teniendo en cuenta que el Real Decreto-ley 5/2023, de 28 de junio, por el que se adoptan y prorrogan determinadas medidas de respuesta a las consecuencias económicas y sociales de la Guerra de Ucrania, de apoyo a la reconstrucción de la isla de La Palma y a otras situaciones de vulnerabilidad; de transposición de Directivas de la Unión Europea en materia de modificaciones estructurales de sociedades mercantiles y conciliación de la vida familiar y la vida profesional de los progenitores y los cuidadores; y de ejecución y cumplimiento del Derecho de la Unión Europea, modificó la disposición final décima del Real Decreto-ley 2/2023, de 16 de marzo, de medidas urgentes para la ampliación de derechos de los pensionistas, la reducción de la brecha de género y el establecimiento de un nuevo marco de sostenibilidad del sistema público de pensiones, a fin de que la disposición adicional quincuagésima segunda del texto refundido de la Ley General de la Seguridad Social, relativa a la Inclusión en el sistema de Seguridad Social de alumnos que realicen prácticas formativas o prácticas académicas externas incluidas en programas de formación, entre en vigor el 1 de enero de 2024.

Esta cotización de las prácticas remuneradas se aplicará también respecto a las prácticas realizadas al amparo del Real Decreto 1493/2011, de 24 de octubre, por el que se regulan los términos y las condiciones de inclusión en el Régimen General de la Seguridad Social de las personas que participen en programas de formación, en desarrollo de lo previsto en la disposición adicional tercera de la Ley 27/2011, de 1 de agosto, sobre actualización, adecuación y modernización del sistema de Seguridad Social, y del Real Decreto 1543/2011, de 31 de octubre, por el que se regulan las prácticas no laborales en empresas.

Respecto a los trabajadores autónomos, en el año 2024, la tabla general y la tabla reducida y las bases máximas y mínimas aplicables a los diferentes tramos de rendimientos netos se fijan de conformidad con la disposición transitoria primera del Real Decreto-ley 13/2022, de 26 de julio, por el que se establece un nuevo sistema de cotización para los trabajadores por cuenta propia o autónomos y se mejora la protección por cese de actividad, y la disposición transitoria novena del Real Decreto-ley 8/2023, de 27 de diciembre. Asimismo, la cuantía para el reintegro de cotizaciones a los trabajadores autónomos en situación de pluriactividad fijada en el apartado 8 del artículo 16 proviene de la aplicación a la base máxima para el año 2024 del apartado 1 para doce mensualidades del tipo de cotización del 28,30 vigente del apartado 2.a) del mismo artículo.

En lo que respecta al salario mínimo interprofesional, es preciso señalar que el Real Decreto-ley 8/2023, de 27 de diciembre, en su artículo 84, ha prorrogado la vigencia del Real Decreto 99/2023, de 14 de febrero por el que se fijó el salario mínimo interprofesional para 2023, hasta tanto no se apruebe el real decreto por el que se fije el salario mínimo interprofesional para el año 2024.

En este sentido, y en tanto no se apruebe el salario mínimo interprofesional para el año 2024, las bases mínimas de cotización de todos los grupos profesionales previstas en esta orden tendrán carácter provisional hasta que, mediante una nueva orden ministerial, se aprueben de forma definitiva.

En materia de accidentes de trabajo y enfermedades profesionales, para los trabajadores por cuenta ajena, será de aplicación la tarifa de primas establecida en la disposición adicional cuarta de la Ley 42/2006, de 28 de diciembre, de Presupuestos Generales del Estado para el año 2007.

A su vez, y de conformidad con lo dispuesto en el Reglamento General sobre Cotización y Liquidación de otros Derechos de la Seguridad Social, aprobado por el Real Decreto 2064/1995, de 22 de diciembre, en esta orden se fijan los coeficientes aplicables para determinar la cotización a la Seguridad Social en supuestos específicos, como son los de convenio especial o exclusión de alguna contingencia.

En lo que respecta a la cotización de los trabajadores por cuenta ajena incluidos en el Sistema Especial para Trabajadores por Cuenta Ajena Agrarios, se han determinado los tipos de cotización y reducciones en las aportaciones empresariales, de acuerdo con los dispuesto en la disposición transitoria decimoctava del texto refundido de la Ley General de la Seguridad Social sobre aplicación paulatina de las bases y tipos de cotización y de reducciones en el Sistema Especial para Trabajadores por Cuenta Ajena Agrarios. De igual forma, las bases mínimas y máximas se fijan atendiendo a la disposición transitoria novena del Real Decreto-ley 8/2023, de 27 de diciembre.

También se establecen los coeficientes para la determinación de las aportaciones a cargo de las mutuas colaboradoras con la Seguridad Social al sostenimiento de los servicios comunes de la Seguridad Social, aportaciones mediante las que se garantiza el mantenimiento del equilibrio financiero entre las entidades colaboradoras señaladas y la Administración de la Seguridad Social.

Por último, debe señalarse que en la orden se han introducido las modificaciones necesarias para adecuar su contenido a las recientes reformas legales en materia de Seguridad Social con incidencia en la cotización, debiendo citarse por su significativo alcance, a modo de ejemplo, las que derivan del Real Decreto-ley 2/2023, de 16 de marzo de medidas urgentes para la ampliación de derechos de los pensionistas, la reducción de la brecha de género y el establecimiento de un nuevo marco de sostenibilidad del sistema público de pensiones.

Al margen de las previsiones y novedades con rango de ley reseñadas, se han mantenido la regulación de bases y tipos restantes previstas en la Orden PCM/74/2023, de 30 de enero, por la que se desarrollan las normas legales de cotización a la Seguridad Social, desempleo, protección por cese de actividad, Fondo de Garantía Salarial y formación profesional para el ejercicio 2023 en desarrollo del artículo 122 de la Ley 31/2022, de 23 de diciembre.

Esta orden se adecua a los principios de buena regulación a los que se refiere el artículo 129 de la Ley 39/2015, de 1 de octubre, del Procedimiento Administrativo Común de las Administraciones Públicas. Así, la norma es respetuosa con los principios de necesidad, eficacia y proporcionalidad, en tanto que con ella se consigue el fin perseguido para el establecimiento del tope máximo y mínimo y de las bases máximas y mínimas de cotización a los distintos regímenes del sistema de la Seguridad Social, así como el desarrollo de las normas de cotización para el ejercicio 2024, no tratándose de una norma restrictiva de derechos o que imponga obligaciones a los interesados.

Asimismo, la iniciativa es coherente con el resto del ordenamiento jurídico tanto nacional como de la Unión Europea y no impone nuevas cargas administrativas, cumpliendo así los principios de seguridad jurídica y eficiencia.

Finalmente, en aplicación del principio de transparencia, sus objetivos se encuentran claramente definidos en la parte expositiva. Además, de conformidad con lo dispuesto en el artículo 26.6 de la Ley 50/1997, de 27 de noviembre, del Gobierno, esta orden se ha sometido al trámite de audiencia e información pública a través de su publicación en el portal de internet del Ministerio de Inclusión, Seguridad Social y Migraciones y a través de la audiencia directa a los agentes sociales y a la Asociación de Mutuas de Accidentes de Trabajo (AMAT).

Esta orden se dicta en uso de las atribuciones conferidas a la persona titular del Ministerio de la Presidencia, Justicia y Relaciones con las Cortes en el artículo 24.1.f) de la Ley 50/1997, de 27 de noviembre, a propuesta de las personas titulares del Ministerio de Inclusión, Seguridad Social y Migraciones y del Ministerio de Trabajo y Economía Social, en relación con el artículo 122 de la Ley 31/2022, de 23 de diciembre, el artículo 5.2.b) del texto refundido de la Ley General de la Seguridad Social, el apartado 2 de la disposición final undécima del Real Decreto-ley 8/2023, de 27 de diciembre, y la disposición final única del Reglamento General sobre Cotización y Liquidación de otros Derechos de la Seguridad Social, y al amparo de lo dispuesto en el artículo 149.1.17.ª de la Constitución Española, que atribuye al Estado la competencia exclusiva en materia de régimen económico de la Seguridad Social.

En su virtud, a propuesta de la Ministra de Inclusión, Seguridad Social y Migraciones y de la Ministra de Trabajo y Economía Social, de acuerdo con el Consejo de Estado, dispongo:

1. Para determinar la base de cotización correspondiente a cada mes por las contingencias comunes en el Régimen General, se aplicarán las siguientes normas:

Primera. Se computará la remuneración devengada en el mes a que se refiere la cotización.

Segunda. A la remuneración computada conforme a la norma anterior se añadirá la parte proporcional de las gratificaciones extraordinarias establecidas y de aquellos otros conceptos retributivos que tengan una periodicidad en su devengo superior a la mensual o que no tengan carácter periódico y se satisfagan dentro del ejercicio económico del año. A tal efecto, el importe anual estimado de dichas gratificaciones extraordinarias y demás conceptos retributivos se dividirá por 365, y el cociente que resulte se multiplicará por el número de días que comprenda el período de cotización de cada mes. En el caso de que la remuneración que corresponda al trabajador tenga carácter mensual, el indicado importe anual se dividirá por 12.

Tercera. Si la base de cotización que resulte de acuerdo con las normas anteriores no estuviese comprendida entre la cuantía de la base mínima y de la máxima correspondiente al grupo de cotización de la categoría profesional del trabajador, conforme a la tabla establecida en el artículo 3, se cotizará por la base mínima o máxima, según que la resultante sea inferior a aquella o superior a esta. La indicada base mínima será de aplicación cualquiera que fuese el número de horas trabajadas diariamente, excepto en aquellos supuestos en que por disposición legal se establece lo contrario.

2. Para determinar la base de cotización correspondiente a cada mes por las contingencias de accidentes de trabajo y enfermedades profesionales, se aplicarán las normas primera y segunda del apartado anterior. La cantidad que así resulte no podrá ser superior al tope máximo ni inferior al tope mínimo correspondiente, previstos ambos en el artículo 2, cualquiera que sea el número de horas trabajadas diariamente, excepto en aquellos supuestos en que por disposición legal se establece lo contrario.

1. De conformidad con lo dispuesto en la disposición transitoria novena del Real Decreto-ley 8/2023, de 27 de diciembre, por el que se adoptan medidas para afrontar las consecuencias económicas y sociales derivadas de los conflictos en Ucrania y Oriente Próximo, así como para paliar los efectos de la sequía, el tope máximo de la base de cotización al Régimen General será, desde el 1 de enero de 2024, de 4.720,50 euros mensuales.

2. Desde el 1 de enero de 2024, el tope mínimo de cotización para las contingencias de accidente de trabajo y enfermedad profesional será equivalente al salario mínimo interprofesional vigente en cada momento, incrementado en un sexto, salvo disposición expresa en contrario.

De conformidad con lo dispuesto en la disposición transitoria novena del Real Decreto-ley 8/2023, de 27 de diciembre, desde el 1 de enero de 2024, la cotización al Régimen General por contingencias comunes estará limitada para cada grupo de categorías profesionales por las bases mínimas y máximas siguientes:

| Grupo de cotización | Categorías profesionales |

Bases mínimas – Euros/mes |

Bases máximas – Euros/mes |

|---|---|---|---|

| 1 | Ingenieros y Licenciados. Personal de alta dirección no incluido en el artículo 1.3.c) del Estatuto de los Trabajadores. | 1.847,40 | 4.720,50 |

| 2 | Ingenieros Técnicos, Peritos y Ayudantes Titulados. | 1.532,10 | 4.720,50 |

| 3 | Jefes Administrativos y de Taller. | 1.332,90 | 4.720,50 |

| 4 | Ayudantes no Titulados. | 1.323,00 | 4.720,50 |

| 5 | Oficiales Administrativos. | 1.323,00 | 4.720,50 |

| 6 | Subalternos. | 1.323,00 | 4.720,50 |

| 7 | Auxiliares Administrativos. | 1.323,00 | 4.720,50 |

| Grupo de cotización | Categorías profesionales |

Bases mínimas – Euros/día |

Bases máximas – Euros/día |

|---|---|---|---|

| 8 | Oficiales de primera y segunda. | 44,10 | 157,35 |

| 9 | Oficiales de tercera y Especialistas. | 44,10 | 157,35 |

| 10 | Peones. | 44,10 | 157,35 |

| 11 | Trabajadores menores de dieciocho años, cualquiera que sea su categoría profesional. | 44,10 | 157,35 |

Desde el 1 de enero de 2024, los tipos de cotización al Régimen General serán los siguientes:

a) Para las contingencias comunes, el 28,30 por ciento, del que el 23,60 por ciento será a cargo de la empresa y el 4,70 por ciento, a cargo del trabajador.

b) Para las contingencias de accidentes de trabajo y enfermedades profesionales, se aplicarán los tipos de la tarifa de primas establecida en la disposición adicional cuarta de la Ley 42/2006, de 28 de diciembre, de Presupuestos Generales del Estado para el año 2007, siendo las primas resultantes a cargo exclusivo de la empresa.

En el caso de empresas que ocupen a trabajadores a quienes en razón de su actividad les resulte de aplicación un coeficiente reductor de la edad de jubilación, se aplicará el tipo de cotización por accidentes de trabajo y enfermedades profesionales más alto de los establecidos en dicha tarifa de primas, siempre y cuando el establecimiento de ese coeficiente reductor no lleve aparejada una cotización adicional por tal concepto.

Lo previsto en el párrafo anterior no será de aplicación a las empresas que ocupen a trabajadores incluidos en el ámbito de aplicación del Real Decreto 1539/2003, de 5 de diciembre, por el que se establecen coeficientes reductores de la edad de jubilación a favor de los trabajadores que acreditan un grado importante de discapacidad.

c) Para el mecanismo de equidad intergeneracional, el 0,70 por ciento aplicable sobre la base de cotización por contingencias comunes, del que el 0,58 por ciento será a cargo de la empresa y el 0,12 por ciento, a cargo del trabajador.

La remuneración que obtengan los trabajadores por el concepto de horas extraordinarias queda sujeta a una cotización adicional, que no será computable a efectos de determinar la base reguladora de las prestaciones.

La cotización adicional por las horas extraordinarias motivadas por fuerza mayor se efectuará aplicando el tipo del 14,00 por ciento, del que el 12,00 por ciento será a cargo de la empresa y el 2,00 por ciento, a cargo del trabajador.

La cotización adicional por las horas extraordinarias que no tengan la consideración referida en el párrafo anterior se efectuará aplicando el tipo del 28,30 por ciento, del que el 23,60 por ciento será a cargo de la empresa y el 4,70 por ciento, a cargo del trabajador.

1. La obligación de cotizar permanece durante las situaciones de incapacidad temporal, riesgo durante el embarazo, riesgo durante la lactancia natural y de disfrute de los períodos de descanso por nacimiento y cuidado del menor o ejercicio corresponsable del cuidado del lactante, aunque estos supongan una causa de suspensión de la relación laboral.

Sin perjuicio de lo dispuesto en el párrafo anterior, las empresas tendrán derecho a una reducción del 75 por ciento de las cuotas empresariales a la Seguridad Social por contingencias comunes durante la situación de incapacidad temporal de aquellos trabajadores que hubieran cumplido la edad de 62 años.

2. En las situaciones señaladas en el apartado anterior, la base de cotización aplicable para las contingencias comunes será la base de cotización del mes anterior al del hecho causante de la incapacidad temporal, de las situaciones de riesgo durante el embarazo o de riesgo durante la lactancia natural y por ejercicio corresponsable del cuidado del lactante y la base de cotización del mes anterior al mes previo al del hecho causante del inicio del disfrute de los períodos de descanso por nacimiento y cuidado de menor.

Para la aplicación de lo dispuesto en el párrafo anterior, se tendrán en cuenta las siguientes reglas:

Primera. En el supuesto de remuneración que se satisfaga con carácter diario, hubiere o no permanecido en alta en la empresa el trabajador durante todo el mes natural anterior, el importe de la base de cotización de dicho mes se dividirá por el número de días a que se refiera la cotización. El cociente resultante será la base diaria de cotización, que se multiplicará por el número de días en que el trabajador permanezca en situación de incapacidad temporal, riesgo durante el embarazo, riesgo durante la lactancia natural o de disfrute de los períodos de descanso por nacimiento y cuidado del menor o por ejercicio corresponsable del cuidado del lactante para determinar la base de cotización durante dicha situación.

Segunda. Cuando el trabajador tuviera remuneración mensual y hubiese permanecido en alta en la empresa durante todo el mes natural anterior al de la iniciación de dichas situaciones, la base de cotización de ese mes se dividirá por 30. Si no hubiera permanecido en alta en la empresa durante todo el mes natural anterior, el importe de la base de cotización de dicho mes se dividirá por el número de días a que se refiere la cotización. En ambos casos, el cociente resultante será la base diaria de cotización, que se multiplicará por 30 de permanecer todo el mes en la situación de incapacidad temporal, riesgo durante el embarazo, riesgo durante la lactancia natural o de disfrute de los períodos de descanso por nacimiento y cuidado del menor o por ejercicio corresponsable del cuidado del lactante, o por la diferencia existente entre dicha cifra y el número de días que realmente haya trabajado en dicho mes.

Tercera. Cuando el trabajador hubiera ingresado en la empresa en el mismo mes en que haya iniciado alguna de las situaciones a que se refiere este artículo, se aplicará a ese mes lo establecido en las reglas precedentes.

3. Lo dispuesto en el apartado anterior será de aplicación para calcular la base de cotización, a efectos de las contingencias de accidentes de trabajo y enfermedades profesionales, durante las situaciones de incapacidad temporal, riesgo durante el embarazo, riesgo durante la lactancia natural y nacimiento y cuidado del menor o por ejercicio corresponsable del cuidado del lactante. No obstante, y a fin de determinar la cotización que por el concepto de horas extraordinarias corresponde efectuar, se tendrá en cuenta el promedio de las efectivamente realizadas y cotizadas durante el año inmediatamente anterior a la fecha de iniciación de dichas situaciones. A tal efecto, el número de horas realizadas se dividirá por 12 o 365, según que la remuneración del trabajador se satisfaga o no con carácter mensual.

4. Salvo en los supuestos en que por disposición legal se establezca lo contrario, en ningún caso la base de cotización por contingencias comunes, en las situaciones a que se refiere este artículo, podrá ser inferior a la base mínima vigente en cada momento correspondiente a la categoría profesional del trabajador. A tal efecto, el correspondiente subsidio se actualizará desde la fecha de entrada en vigor de la nueva base mínima de cotización.

5. En la cotización por accidentes de trabajo y enfermedades profesionales, durante los periodos de baja por incapacidad temporal y otras situaciones con suspensión de la relación laboral con obligación de cotización, continuará siendo de aplicación el tipo de cotización correspondiente a la respectiva actividad económica u ocupación en su caso, de conformidad con la tarifa de primas establecida en la disposición adicional cuarta de la Ley 42/2006, de 28 de diciembre.

En el caso de empresas que ocupen a trabajadores a quienes en razón de su actividad les resulte de aplicación un coeficiente reductor de la edad de jubilación, se aplicará el tipo de cotización por accidentes de trabajo y enfermedades profesionales más alto de los establecidos en dicha tarifa de primas, siempre y cuando el establecimiento de ese coeficiente reductor no lleve aparejada una cotización adicional por tal concepto.

Lo previsto en el párrafo anterior no será de aplicación a las empresas que ocupen a trabajadores incluidos en el ámbito de aplicación del Real Decreto 1539/2003, de 5 de diciembre.

6. Cuando se compatibilice la percepción del subsidio por nacimiento y cuidado del menor con el disfrute de los períodos de descanso en régimen de jornada a tiempo parcial, la base de cotización vendrá determinada por los dos sumandos siguientes:

a) Base reguladora del subsidio, en proporción a la fracción de jornada correspondiente al período de descanso.

b) Remuneraciones sujetas a cotización, en proporción a la jornada efectivamente realizada.

1. Cuando el trabajador permanezca en alta en el Régimen General de la Seguridad Social y se mantenga la obligación de cotizar conforme a lo dispuesto en el artículo 144.2 del texto refundido de la Ley General de la Seguridad Social, aprobado por el Real Decreto Legislativo 8/2015, de 30 de octubre, sin que perciba remuneración computable, se tomará como base de cotización la mínima correspondiente al grupo de su categoría profesional. A efectos de cotización por las contingencias de accidentes de trabajo y enfermedades profesionales se tendrá en cuenta el tope mínimo de cotización establecido en el artículo 2.2. Las citadas bases de cotización se aplicarán exclusivamente, y de forma proporcional al número de días, respecto del período en que los trabajadores permanezcan en esta situación.

2. Lo dispuesto en el apartado anterior no será de aplicación a las situaciones previstas en la Orden del Ministerio de Trabajo y Seguridad Social, de 27 de octubre de 1992, por la que se dictan instrucciones en relación con la cotización al Régimen General de la Seguridad Social de los funcionarios públicos incluidos en el campo de aplicación de dicho Régimen, durante las situaciones de licencia o permiso sin sueldo, suspensión provisional de funciones, cumplimiento del servicio militar o de la prestación social sustitutoria y plazo posesorio por cambio de destino.

1. Durante la percepción de la prestación por desempleo por extinción de la relación laboral, la base de cotización a la Seguridad Social de aquellos trabajadores por los que exista obligación legal de cotizar será la base reguladora de la prestación por desempleo, determinada según lo establecido en el artículo 270.1 del texto refundido de la Ley General de la Seguridad Social, con respeto, en todo caso, del importe de la base mínima por contingencias comunes prevista para cada categoría profesional, teniendo dicha base la consideración de base de contingencias comunes a efectos de las prestaciones de la Seguridad Social.

2. Durante la percepción de la prestación por desempleo por suspensión temporal de la relación laboral o por reducción temporal de jornada, o durante la percepción de la prestación del Mecanismo RED de Flexibilidad y Estabilización del Empleo a que se refiere la disposición adicional cuadragésima primera del texto refundido de la Ley General de la Seguridad Social, la base de cotización a la Seguridad Social será la establecida en el artículo siguiente.

3. La reanudación de la prestación por desempleo en los supuestos de suspensión del derecho supondrá la reanudación de la obligación de cotizar por la base de cotización indicada en los apartados anteriores correspondiente al momento del nacimiento del derecho.

4. Cuando se hubiese extinguido el derecho a la prestación por desempleo y, en aplicación del artículo 269.3 del texto refundido de la Ley General de la Seguridad Social, el trabajador opte por reabrir el derecho inicial, la base de cotización a la Seguridad Social será la indicada en el apartado 1 de este artículo, correspondiente al momento del nacimiento del derecho por el que se opta o, en su caso, las indicadas en el apartado 2 de este artículo, correspondientes al momento del nacimiento del derecho por el que se opta.

5. Durante la percepción de la prestación solo se actualizará la base de cotización indicada en los anteriores apartados cuando resulte inferior a la base mínima de cotización a la Seguridad Social vigente en cada momento que corresponda al grupo de cotización del trabajador en el momento de producirse la situación legal de desempleo y hasta dicho tope.

6. Durante la percepción de la prestación por desempleo que proviene del contrato para la formación y el aprendizaje y del contrato de formación en alternancia, se aplicarán las normas establecidas en los apartados anteriores, salvo en los supuestos recogidos en el apartado 2, en los que la cotización a la Seguridad Social se efectuará aplicando las cuotas únicas a que se refiere el artículo 44, de conformidad con lo previsto en el artículo 273 del texto refundido de la Ley General de la Seguridad Social.

1. En los supuestos de reducción temporal de jornada o de suspensión temporal de la relación laboral, ya sea por decisión del empresario al amparo de lo establecido en los artículos 47 o 47 bis del texto refundido de la Ley del Estatuto de los Trabajadores, aprobado por el Real Decreto Legislativo 2/2015, de 23 de octubre, o en virtud de resolución judicial adoptada en el seno de un procedimiento concursal, se aplicarán las siguientes bases de cotización:

a) En caso de causarse derecho a la prestación por desempleo, la base de cotización a la Seguridad Social para la determinación de la aportación de los trabajadores por los que exista obligación legal de cotizar será el equivalente al promedio de las bases de los últimos seis meses de ocupación cotizada, por contingencias comunes y por contingencias de accidentes de trabajo y enfermedades profesionales, anteriores a dichas situaciones.

En caso de causarse derecho a la prestación del Mecanismo RED de Flexibilidad y Estabilización del Empleo, la base de cotización a la Seguridad Social para la determinación de la aportación de los trabajadores por los que exista obligación legal de cotizar será el promedio de las bases de cotización en la empresa en la que se aplique el mecanismo de contingencias de accidentes de trabajo y enfermedades profesionales, correspondientes a los 180 días inmediatamente anteriores a la fecha de inicio de aplicación de la medida de la persona trabajadora. En caso de no acreditar 180 días de ocupación cotizada en dicha empresa, la base de cotización se calculará en función de las bases correspondientes al período inferior acreditado en la misma.

b) La base de cotización a la Seguridad Social para determinar la aportación empresarial por contingencias comunes y por contingencias profesionales estará constituida por el promedio de las bases de cotización en la empresa afectada correspondientes a dichas contingencias de los seis meses naturales inmediatamente anteriores al mes anterior al del inicio de cada situación de reducción de jornada o suspensión del contrato. Para el cálculo de dicho promedio, se tendrá en cuenta el número de días en situación de alta, en la empresa de que se trate, durante el período de los seis meses indicados. La base de cotización calculada conforme a lo indicado anteriormente se reducirá, en los supuestos de reducción temporal de jornada, en función de la jornada de trabajo no realizada.

No obstante, en los supuestos en que la persona trabajadora haya causado alta en la empresa en el mes anterior al inicio de cada situación, o en el mismo mes del inicio de la situación, para el cálculo de dicho promedio se tomarán las bases de cotización en la empresa afectada correspondiente al mes inmediatamente anterior al del inicio de la situación, o al mes del inicio de situación, respectivamente.

2. A los efectos establecidos en el párrafo b) del apartado anterior, se considerará como inicio de cada situación de reducción de jornada o suspensión del contrato el inicio de cada uno de los períodos continuados en los que los trabajadores se mantengan afectados por estos supuestos de reducción de jornada o suspensión del contrato, con independencia de que, de forma inmediatamente sucesiva, dichos trabajadores pasen de una situación de suspensión a una de reducción de jornada, o viceversa, o se vea modificado el porcentaje de jornada de trabajo suspendida, incluso en aquellos supuestos en los que las situaciones de reducción de jornada o suspensión del contrato sean consecuencia de la inclusión del trabajador en distintos expedientes de regulación de empleo.

Para el cálculo del promedio al que se refiere el párrafo b) del apartado anterior, se tomarán en cuenta todas las bases de cotización por las que el trabajador haya cotizado por contingencias comunes y por contingencias profesionales en la empresa de que se trate y en el período de seis meses indicado, incluyendo las bases de cotización de los períodos en los que los trabajadores hayan permanecido en situaciones por las que se haya cotizado sin que haya existido prestación de servicios y abono de remuneraciones; las de previas situaciones de suspensión o reducción de jornada; aquellas por las que se haya cotizado durante la situación asimilada a la de alta de vacaciones retribuidas y no disfrutadas a la finalización del contrato de trabajo y, en general, cualquier base de cotización que sea computable para el cálculo de cualquiera de las prestaciones económicas del sistema de la Seguridad Social.

1. Cuando el trabajador se encuentre en situación de pluriempleo se aplicarán las siguientes normas:

a) Para las contingencias comunes:

Primera. El tope máximo de las bases de cotización, establecido en 4.720,50 euros mensuales, se distribuirá entre todas las empresas en proporción a la remuneración abonada al trabajador en cada una de ellas.

Segunda. Cada una de las empresas cotizará por los conceptos retributivos computables que satisfaga al trabajador, con el límite que corresponda a la fracción del tope máximo que se le asigne.

Tercera. La base mínima correspondiente al trabajador, según su categoría profesional, se distribuirá entre las distintas empresas y será aplicada para cada una de ellas en forma análoga a la señalada para el tope máximo. Si al trabajador le correspondieran diferentes bases mínimas de cotización por su clasificación laboral se tomará para su distribución la base mínima de superior cuantía.

b) Para las contingencias de accidentes de trabajo y enfermedades profesionales:

Primera. El tope máximo de la base de cotización, establecido en 4.720,50 euros mensuales, se distribuirá entre todas las empresas en proporción a la remuneración abonada al trabajador en cada una de ellas.

Segunda. El tope mínimo de cotización se distribuirá entre las distintas empresas y será aplicado para cada una de ellas en forma análoga a la señalada para el tope máximo.

Tercera. La base de cotización será para cada empresa la que resulte conforme a lo señalado en el artículo 1, con los límites que se le hayan asignado según las normas anteriores.

2. En el supuesto de que uno de los empleos conlleve la inclusión en el Régimen General de la Seguridad Social en los términos indicados en el artículo 136.2.c) y e) del texto refundido de la Ley General de la Seguridad Social, la distribución del tope máximo correspondiente a las contingencias de accidentes de trabajo y enfermedades profesionales solo se efectuará al objeto de determinar las cuotas correspondientes a las contingencias comúnmente protegidas por ambas modalidades de inclusión, así como los demás conceptos de recaudación conjunta. A tal fin, se efectuará una doble distribución del tope máximo de cotización citado, una de ellas para determinar la cotización por accidentes de trabajo y enfermedades profesionales, así como para formación profesional, y la otra para determinar la cotización por desempleo y para el Fondo de Garantía Salarial.

3. Los prorrateos indicados en los apartados anteriores se llevarán a cabo a petición de las empresas o trabajadores afectados. La distribución así determinada tendrá efectos a partir de la liquidación de cuotas que corresponda al mes en que se acredite la existencia de la situación de pluriempleo, salvo que se trate de períodos en los que hubiera prescrito la obligación de cotizar.

4. Las direcciones provinciales de la Tesorería General de la Seguridad Social o sus administraciones, de oficio o a instancia del trabajador o empresario afectados, podrán rectificar la distribución entre las distintas empresas, efectuada conforme a lo dispuesto en el apartado 1, cuando, de acuerdo con dicha distribución, se produzcan desviaciones en las bases de cotización resultantes.

1. Desde el 1 de enero de 2024, la base máxima de cotización por contingencias comunes para todas las categorías profesionales de los artistas a que se refiere el artículo 32.3 del Reglamento General sobre Cotización y Liquidación de otros Derechos de la Seguridad Social, aprobado por el Real Decreto 2064/1995, de 22 de diciembre, será de 4.720,50 euros mensuales.

El tope máximo de las bases de cotización en razón de las actividades realizadas por un artista, para una o varias empresas, tendrá carácter anual y se determinará por la elevación a cómputo anual de la base mensual máxima señalada.

2. Las bases de cotización a cuenta para determinar la cotización de los artistas, previstas en el artículo 32.5.b) del reglamento general citado en el apartado anterior, serán, desde el 1 de enero de 2024 y para todos los grupos de cotización, las siguientes:

| Retribuciones íntegras | Euros/día |

|---|---|

| Hasta 534,00 euros. | 314,00 |

| Entre 534,01 y 961,00 euros. | 396,00 |

| Entre 961,01 y 1.608,00 euros. | 473,00 |

| Mayor de 1.608,00 euros. | 628,00 |

3. La base de cotización aplicable durante los períodos de inactividad de los artistas en los que se mantenga voluntariamente la situación de alta en el Régimen General de la Seguridad Social será la base mínima vigente en cada momento, por contingencias comunes, correspondiente al grupo 7 de la escala de grupos de cotización de dicho régimen.

El tipo de cotización aplicable será el 11,50 por ciento.

4. Para el mecanismo de equidad intergeneracional, se aplicará el tipo del 0,70 por ciento sobre la base de cotización por contingencias comunes, del que el 0,58 por ciento será a cargo del empleador y el 0,12 por ciento a cargo del trabajador.

1. Desde el 1 de enero de 2024, la base máxima de cotización por contingencias comunes para todas las categorías de los profesionales taurinos a que se refiere el artículo 33.3 del Reglamento General sobre Cotización y Liquidación de otros Derechos de la Seguridad Social será de 4.720,50 euros mensuales.

El tope máximo de las bases de cotización para los profesionales taurinos tendrá carácter anual y se determinará por la elevación a cómputo anual de la base mensual máxima señalada.

2. Las bases de cotización para determinar las liquidaciones provisionales por los profesionales taurinos, previstas en el artículo 33.5.b) del reglamento general mencionado en el apartado anterior, serán, desde el 1 de enero de 2024 y para cada grupo de cotización, las siguientes:

| Grupo de cotización | Euros/día |

|---|---|

| 1 | 1.456,00 |

| 2 | 1.342,00 |

| 3 | 1.007,00 |

| 7 | 602,00 |

3. Para el mecanismo de equidad intergeneracional, se aplicará el tipo del 0,70 por ciento sobre la base de cotización por contingencias comunes, del que el 0,58 por ciento será a cargo del empleador y el 0,12 por ciento, a cargo del trabajador.

1. La aportación a la cotización por todas las contingencias de los empresarios incluidos en este sistema especial se llevará a cabo de acuerdo con lo establecido con carácter general para el Régimen General de la Seguridad Social y mediante el sistema de liquidación directa de cuotas a que se refiere el artículo 22.1.b) del texto refundido de la Ley General de la Seguridad Social.

2. Desde el 1 de enero de 2024, los empresarios encuadrados en ese sistema especial tendrán derecho a una reducción del 50 por ciento y una bonificación del 7,50 por ciento en dicha aportación empresarial a la cotización por contingencias comunes.

1. Base de cotización por contingencias tanto comunes como profesionales durante los períodos de actividad:

a) Desde el 1 de enero de 2024, las bases mensuales aplicables para los trabajadores incluidos en este sistema especial que presten servicios durante todo el mes se determinarán conforme a lo establecido en el artículo 147 del texto refundido de la Ley General de la Seguridad Social, con aplicación de las siguientes bases máximas y mínimas:

|

Grupo de cotización |

Categorías profesionales |

Bases mínimas – Euros/mes |

Bases máximas – Euros/mes |

|---|---|---|---|

| 1 | Ingenieros y Licenciados. Personal de alta dirección no incluido en el artículo 1.3.c) del Estatuto de los Trabajadores. | 1.847,40 | 4.720,50 |

| 2 | Ingenieros Técnicos, Peritos y Ayudantes Titulados. | 1.532,10 | 4.720,50 |

| 3 | Jefes Administrativos y de Taller. | 1.332,90 | 4.720,50 |

| 4 | Ayudantes no Titulados. | 1.323,00 | 4.720,50 |

| 5 | Oficiales Administrativos. | 1.323,00 | 4.720,50 |

| 6 | Subalternos. | 1.323,00 | 4.720,50 |

| 7 | Auxiliares Administrativos. | 1.323,00 | 4.720,50 |

| 8 | Oficiales de primera y segunda. | 1.323,00 | 4.720,50 |

| 9 | Oficiales de tercera y Especialistas. | 1.323,00 | 4.720,50 |

| 10 | Peones. | 1.323,00 | 4.720,50 |

| 11 | Trabajadores menores de 18 años. | 1.323,00 | 4.720,50 |

Las empresas que opten por esta modalidad de cotización mensual deberán comunicar dicha opción a la Tesorería General de la Seguridad Social al inicio de la actividad de los trabajadores, en los términos y condiciones que determine dicho servicio común de la Seguridad Social.

Esta modalidad de cotización deberá mantenerse durante todo el período de prestación de servicios, cuya finalización deberá comunicarse igualmente a la Tesorería General de la Seguridad Social, en los términos y condiciones que esta determine.

Cuando los trabajadores inicien o finalicen su actividad sin coincidir con el principio o fin de un mes natural, siempre que dicha actividad tenga una duración de, al menos, treinta días naturales consecutivos, la cotización se realizará con carácter proporcional a los días trabajados en el mes.

Esta modalidad de cotización mensual resultará de aplicación con carácter obligatorio para los trabajadores por cuenta ajena con contrato indefinido, sin incluir entre estos a los que presten servicios con carácter fijo discontinuo, respecto a los cuales tendrá carácter opcional.

b) Desde el 1 de enero de 2024, las bases diarias de cotización por jornadas reales correspondientes a cada uno de los grupos de trabajadores que realicen labores agrarias por cuenta ajena y respecto a los cuales no se hubiera optado por la modalidad de cotización prevista en el párrafo a), se determinarán conforme a lo establecido en el artículo 147 del texto refundido de la Ley General de la Seguridad Social, con aplicación de las siguientes bases máximas y mínimas:

|

Grupo de cotización |

Categorías profesionales |

Bases mínimas diarias de cotización – Euros |

Bases máximas diarias de cotización – Euros |

|---|---|---|---|

| 1 | Ingenieros y Licenciados. Personal de alta dirección no incluido en el artículo 1.3.c) del Estatuto de los Trabajadores | 80,32 | 205,24 |

| 2 | Ingenieros Técnicos, Peritos y Ayudantes Titulados | 66,61 | 205,24 |

| 3 | Jefes Administrativos y de Taller | 57,95 | 205,24 |

| 4 | Ayudantes no Titulados | 57,52 | 205,24 |

| 5 | Oficiales Administrativos | 57,52 | 205,24 |

| 6 | Subalternos | 57,52 | 205,24 |

| 7 | Auxiliares Administrativos | 57,52 | 205,24 |

| 8 | Oficiales de primera y segunda | 57,52 | 205,24 |

| 9 | Oficiales de tercera y Especialistas | 57,52 | 205,24 |

| 10 | Peones | 57,52 | 205,24 |

| 11 | Trabajadores menores de 18 años | 57,52 | 205,24 |

Cuando se realicen en el mes natural veintidós o más jornadas reales, la base de cotización correspondiente a las mismas será la establecida en el párrafo a).

2. La base mensual de cotización aplicable para los trabajadores por cuenta ajena incluidos en este sistema especial será, durante los períodos de inactividad, dentro del mes natural, la base mínima de cotización por contingencias comunes correspondiente al grupo 7 de la escala de grupos de cotización del Régimen General.

A estos efectos, se entenderá que existen periodos de inactividad dentro de un mes natural cuando el número de días naturales en que el trabajador figure de alta en el sistema especial en dicho mes sea superior al número de jornadas reales en el mismo multiplicado por 1,3636.

El número de días de inactividad del mes es la diferencia entre los días en alta laboral en el mes y el número de jornadas reales en el mes multiplicadas por 1,3636.

La cotización por los días de inactividad en el mes es el resultado de multiplicar el número de días de inactividad en el mes por la base de cotización diaria correspondiente al Régimen General y por el tipo de cotización aplicable.

3. Los tipos aplicables a la cotización de los trabajadores por cuenta ajena incluidos en este sistema especial serán los siguientes:

a) Durante los períodos de actividad:

Para la cotización por contingencias comunes, respecto a los trabajadores encuadrados en el grupo de cotización 1, el 28,30 por ciento, siendo el 23,60 por ciento a cargo de la empresa y el 4,70 por ciento a cargo del trabajador.

Respecto a los trabajadores encuadrados en los grupos de cotización 2 a 11, el 25,42 por ciento, siendo el 20,72 por ciento a cargo de la empresa y el 4,70 por ciento a cargo del trabajador.

Para la cotización por contingencias de accidentes de trabajo y enfermedades profesionales, se aplicarán los tipos de la tarifa de primas establecida en la disposición adicional cuarta de la Ley 42/2006, de 28 de diciembre, siendo las primas resultantes a cargo exclusivo de la empresa.

b) Durante los períodos de inactividad, el tipo de cotización será el 11,50 por ciento, siendo la cotización resultante a cargo exclusivo del trabajador.

Con efectos desde el 1 de enero de 2024, a los trabajadores que hubiesen realizado un máximo de 55 jornadas reales cotizadas en el año 2023 se les aplicará a las cuotas resultantes durante los periodos de inactividad en 2024 una reducción del 19,11 por ciento.

c) Para el mecanismo de equidad intergeneracional:

Se aplica a los períodos de actividad, el 0,70 por ciento sobre la base de cotización por contingencias comunes, del que el 0,58 por ciento será a cargo de la empresa y el 0,12 por ciento, a cargo del trabajador. Se aplica a los períodos de inactividad, el 0,70 por ciento sobre la base de cotización por contingencias comunes, a cargo del trabajador.

4. Desde el 1 de enero de 2024 se aplicarán las siguientes reducciones en las aportaciones empresariales a la cotización a este sistema especial durante los períodos de actividad con prestación de servicios:

a) En la cotización respecto a los trabajadores encuadrados en el grupo de cotización 1, se aplicará una reducción de 8,10 puntos porcentuales de la base de cotización, resultando un tipo efectivo de cotización por contingencias comunes del 15,50 por ciento.

En ningún caso la cuota empresarial resultante será superior a 279,00 euros al mes o 12,68 euros por jornada real trabajada.

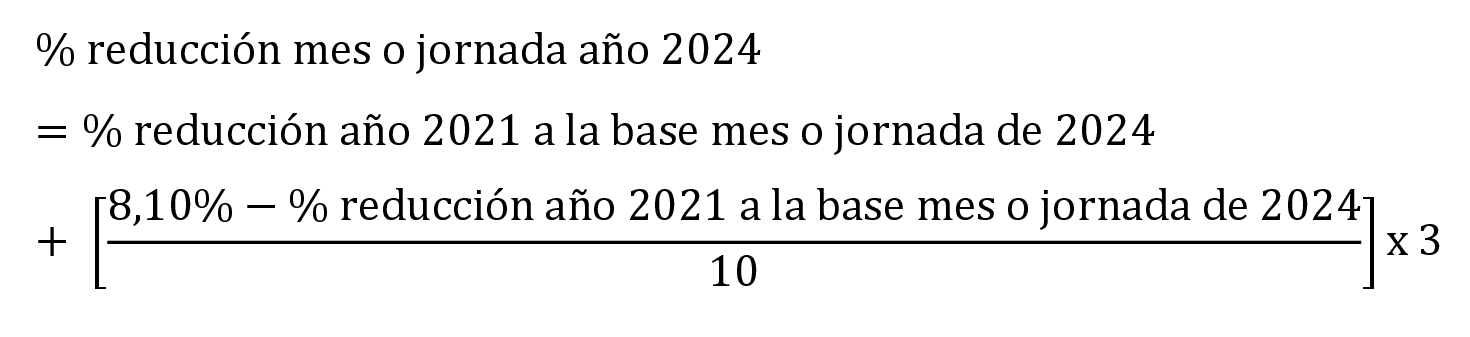

b) En la cotización respecto a los trabajadores encuadrados en los grupos de cotización 2 al 11, la reducción se ajustará a la siguiente regla:

No obstante, la cuota empresarial resultante no podrá ser inferior a 148,25 euros mensuales o 6,74 euros por jornada real trabajada.

5. Durante las situaciones de incapacidad temporal, riesgo durante el embarazo y riesgo durante la lactancia natural, así como de nacimiento y cuidado del menor o por ejercicio corresponsable del cuidado del lactante, causadas durante la situación de actividad, la cotización se efectuará en función de la modalidad de contratación de los trabajadores:

a) Respecto de los trabajadores agrarios con contrato indefinido, la cotización durante las referidas situaciones se regirá por las normas aplicables con carácter general en el Régimen General de la Seguridad Social.

El tipo resultante a aplicar será:

1.º Para los trabajadores encuadrados en el grupo de cotización 1, el tipo del 15,50 por ciento, aplicable a la base de cotización por contingencias comunes.

2.º Para los trabajadores encuadrados en los grupos de cotización 2 a 11, el tipo del 2,75 por ciento, aplicable a la base de cotización por contingencias comunes.

b) Respecto de los trabajadores agrarios con contrato temporal y fijo discontinuo, resultará de aplicación lo establecido en el párrafo a) en relación a los días contratados en los que no hayan podido prestar sus servicios por encontrarse en alguna de las situaciones antes indicadas.

En cuanto a los días en los que no esté prevista la prestación de servicios, estos trabajadores estarán obligados a ingresar la cotización correspondiente a los períodos de inactividad, excepto en los supuestos de percepción de los subsidios por nacimiento y cuidado del menor y corresponsabilidad en el cuidado del lactante, que tendrán la consideración de períodos de cotización efectiva a efectos de las correspondientes prestaciones por jubilación, incapacidad permanente y muerte y supervivencia.

6. Durante la percepción de la prestación por desempleo de nivel contributivo, si corresponde cotizar en este sistema especial, la base de cotización será la establecida en el artículo 8.

El tipo de cotización será el 11 por ciento.

7. Para el mecanismo de equidad intergeneracional, se aplicará el tipo del 0,70 por ciento sobre la base de cotización por contingencias comunes, del que el 0,58 por ciento será a cargo del empleador y el 0,12 por ciento a cargo del trabajador.

8. Con relación a los trabajadores incluidos en el sistema especial, no resultará de aplicación la cotización adicional por horas extraordinarias a que se refiere el artículo 122 de la Ley 31/2022, de 23 de diciembre, de Presupuestos Generales del Estado para el año 2023.

1. De conformidad con lo dispuesto en la disposición transitoria octava del Real Decreto-ley 8/2023, de 27 de diciembre, mediante la que se suspende lo establecido en el apartado 1.a).4.º de la disposición transitoria decimosexta del texto refundido de la Ley General de la Seguridad Social, en tanto se aprueba la Ley de Presupuestos Generales del Estado para el año 2024 y tras la aprobación del Real Decreto 145/2024, de 6 de febrero, por el que se fija el salario mínimo interprofesional para 2024, desde el 1 de enero de 2024, las bases de cotización por contingencias comunes a este sistema especial serán las determinadas en la escala siguiente, en función de la retribución percibida por los empleados de hogar por cada relación laboral.

| Tramo | Retribución mensual Euros/mes |

Base de cotización | |||

|---|---|---|---|---|---|

| Euros/mes | |||||

| 1.º | Hasta | 306,00 | 284,00 | ||

| 2.º | Desde | 306,01 | Hasta | 474,00 | 405,00 |

| 3.º | Desde | 474,01 | Hasta | 644,00 | 559,00 |

| 4.º | Desde | 644,01 | Hasta | 814,00 | 729,00 |

| 5.º | Desde | 814,01 | Hasta | 986,00 | 901,00 |

| 6.º | Desde | 986,01 | Hasta | 1.153,00 | 1.069,00 |

| 7.º | Desde | 1.153,01 | Hasta | 1.323,00 | 1.323,00 |

| 8.º | Desde | 1.323,01 | Retribución mensual | ||

A efectos de la determinación de la retribución mensual del empleado de hogar, el importe percibido mensualmente deberá ser incrementado, conforme a lo establecido en el artículo 147.1 del texto refundido de la Ley General de la Seguridad Social, con la parte proporcional de las pagas extraordinarias que tenga derecho a percibir el empleado.

2. La base de cotización mensual a aplicar por la Tesorería General de la Seguridad Social a efectos de determinar la cuota a ingresar, en función de los datos de que aquella disponga, no podrá ser inferior a las indicadas a continuación:

a) En los casos de contratos a tiempo completo o cuando las horas de trabajo sean 160 mensuales o 40 semanales, la base de cotización no podrá ser inferior a la prevista en el tramo en el que se encuentre incluida la retribución equivalente al salario mínimo interprofesional mensual vigente, incrementado con la parte proporcional de las pagas extraordinarias que tenga derecho a percibir el empleado.

b) En los supuestos de contratos a tiempo parcial o cuando las horas de trabajo sean inferiores a 160 horas mensuales o 40 semanales y la retribución pactada sea mensual, la base de cotización no podrá ser inferior a la prevista en el tramo en el que se encuentre incluida la retribución equivalente al salario mínimo interprofesional mensual vigente incrementado con la parte proporcional de las pagas extraordinarias en proporción a la jornada pactada en el contrato.

c) En los supuestos de contratos a tiempo parcial, en aquellos casos de empleados de hogar que trabajen por horas en régimen externo habiéndose pactado una retribución por horas que incluya todos los conceptos retributivos, la base de cotización no podrá ser inferior a la prevista para el tramo en el que se incluya la retribución que resulte de multiplicar el salario mínimo por hora vigente por el número de horas mensuales de trabajo.

d) En el supuesto de que no conste a la Tesorería General de la Seguridad Social que la retribución pactada sea mensual o por horas, se considerará, a los efectos establecidos en este apartado, que la retribución pactada es mensual, sin perjuicio de que los empleadores puedan probar, a través de cualquier medio admitido en derecho, que la retribución se ha pactado por horas.

3. Desde el 1 de enero de 2024, el tipo de cotización por contingencias comunes, sobre la base de cotización que corresponda según lo indicado en el apartado anterior, será el 28,30 por ciento, siendo el 23,60 por ciento a cargo del empleador y el 4,70 por ciento a cargo del empleado.

4. Para la cotización por contingencias profesionales, sobre la base de cotización que corresponda según el apartado 1, se aplicará el tipo de cotización previsto en la tarifa de primas aprobada por la disposición adicional cuarta de la Ley 42/2006, de 28 de diciembre, siendo la cuota resultante a cargo exclusivo del empleador.

5. Para el mecanismo de equidad intergeneracional, se aplicará el tipo del 0,70 por ciento sobre la base de cotización por contingencias comunes, del que el 0,58 por ciento será a cargo del empleador y el 0,12 por ciento, a cargo del trabajador.

6. Desde el 1 de enero de 2024 será aplicable una reducción del 20 por ciento en la aportación empresarial a la cotización a la Seguridad Social por contingencias comunes en este sistema especial.

Asimismo, tendrán una bonificación del 80 por ciento en las aportaciones empresariales a la cotización por desempleo y al Fondo de Garantía Salarial en ese sistema especial.

7. La bonificación del 45 por ciento por la contratación de cuidadores en familias numerosas, a que se refiere el apartado cuatro.6 del artículo 122 de la Ley 31/2022, de 23 de diciembre, queda referida a las contrataciones realizadas o que se realicen antes de la fecha en que entre en vigor el desarrollo reglamentario a que alude el apartado cuatro.5 de dicho artículo o, en cualquier caso, antes del 1 de abril de 2024.

Esta bonificación será incompatible con la reducción en la cotización por contingencias comunes establecida en el primer párrafo del apartado 6 de este artículo.

8. Las bonificaciones por la contratación de empleados del hogar en familias numerosas que se estuvieran aplicando, en los términos previstos en el artículo 9 de la Ley 40/2003, de 18 de noviembre, de Protección a las Familias Numerosas, antes de la fecha en que entre en vigor el desarrollo reglamentario a que alude el apartado cuatro.5 del artículo 122 de la Ley 31/2022, de 23 de diciembre, o, en cualquier caso, antes del 1 de abril de 2024, mantendrán su vigencia hasta la fecha de efectos de la baja de los cuidadores que den derecho a las mismas en el Régimen General de la Seguridad Social.

Desde el 1 de enero de 2024, las bases y los tipos de cotización por contingencias comunes y profesionales en este régimen especial serán los siguientes:

1. Bases de cotización aplicables:

Desde el 1 de enero de 2024, con independencia de los rendimientos netos obtenidos por los trabajadores por cuenta propia o autónomos, la base máxima de cotización será de 4.720,50 euros mensuales.

Durante el año 2024, la tabla general y la tabla reducida y las bases máximas y mínimas aplicables a los diferentes tramos de rendimientos netos, de conformidad con la disposición transitoria primera del Real Decreto-ley 13/2022, de 26 de julio, por el que se establece un nuevo sistema de cotización para los trabajadores por cuenta propia o autónomos y se mejora la protección por cese de actividad, y la disposición transitoria novena del Real Decreto-ley 8/2023, de 27 de diciembre, serán las siguientes:

|

Tramos de rendimientos netos 2024 – Euros/mes |

Base mínima – Euros/mes |

Base máxima – Euros/mes |

||

|---|---|---|---|---|

| Tabla reducida. | Tramo 1. | ≤670 | 735,29 | 816,98 |

| Tramo 2. | >670 y ≤900 | 816,99 | 900 | |

| Tramo 3. | >900 y <1.166,70 | 872,55 | 1.166,70 | |

| Tabla general. | Tramo 1. | ≥1.166,70 y ≤1.300 | 950,98 | 1.300 |

| Tramo 2. | >1.300 y ≤1.500 | 960,78 | 1.500 | |

| Tramo 3. | >1.500 y ≤1.700 | 960,78 | 1.700 | |

| Tramo 4. | >1.700 y ≤1.850 | 1.045,75 | 1.850 | |

| Tramo5. | >1.850 y ≤2.030 | 1.062,09 | 2.030 | |

| Tramo 6. | >2.030 y ≤2.330 | 1.078,43 | 2.330 | |

| Tramo 7. | >2.330 y ≤2.760 | 1.111,11 | 2.760 | |

| Tramo 8. | >2.760 y ≤3.190 | 1.176,47 | 3.190 | |

| Tramo 9. | >3.190 y ≤3.620 | 1.241,83 | 3.620 | |

| Tramo 10. | >3.620 y ≤4.050 | 1.307,19 | 4.050 | |

| Tramo 11. | >4.050 y ≤6.000 | 1.454,25 | 4.720,50 | |

| Tramo 12. | >6.000 | 1.732,03 | 4.720,50 | |

2. Tipos de cotización:

a) Para las contingencias comunes, el 28,30 por ciento. Cuando, conforme a lo dispuesto en el artículo 315 del texto refundido de la Ley General de la Seguridad Social, se tenga cubierta la incapacidad temporal en otro régimen de la Seguridad Social y el trabajador autónomo no opte por acogerse voluntariamente a la cobertura de esta prestación, se aplicará una reducción en la cuota que correspondería ingresar de acuerdo con el tipo para contingencias comunes equivalente a multiplicar el coeficiente reductor del 0,055 por dicha cuota.

b) Para las contingencias profesionales:

Desde el 1 de enero de 2024, el 1,30 por ciento, del que el 0,66 por ciento corresponde a la contingencia de incapacidad temporal y el 0,64 por ciento, a las de incapacidad permanente y muerte y supervivencia.

Los trabajadores incluidos en este régimen especial que no tengan cubierta la protección dispensada a las contingencias derivadas de accidentes de trabajo y enfermedades profesionales efectuarán una cotización adicional equivalente al 0,10 por ciento, aplicado sobre la base de cotización elegida, para la financiación de las prestaciones previstas en los capítulos VIII y IX del título II del texto refundido de la Ley General de la Seguridad Social.

c) Para el mecanismo de equidad intergeneracional, se aplicará el tipo del 0,70 por ciento sobre la base de cotización de contingencias comunes a cargo del trabajador por cuenta propia.

3. La base de cotización de los trabajadores que a 31 de diciembre de 2023 hubiesen solicitado un cambio de su base de cotización con efectos desde el 1 de enero de 2024 será la solicitada siempre que se encuentre en alguno de los tramos de las tablas del apartado 1 y cumpla lo establecido en el Real Decreto-ley 13/2022, de 26 de julio.

4. Los familiares del trabajador autónomo incluidos en este régimen especial al amparo de lo establecido en el artículo 305.2.k), los trabajadores autónomos incluidos en este régimen especial al amparo de lo establecido en el artículo 305.2, párrafos b) y e), así como a los trabajadores autónomos a los que se refiere el artículo 308.1.c), regla 5.ª, artículos todos ellos del texto refundido de la Ley General de la Seguridad Social, no podrán elegir una base de cotización mensual inferior a 1.000 euros durante el año 2024, de acuerdo con lo dispuesto en la disposición transitoria séptima del Real Decreto-ley 13/2022, de 26 de julio. La aplicación de la base de cotización de 1.000 euros se aplicará una vez que se acrediten los noventa días a los que se refiere la regulación legal, conforme al artículo 308.1 del texto refundido de la Ley General de la Seguridad Social.

5. Los trabajadores autónomos que, de conformidad con lo dispuesto en la disposición transitoria sexta del Real Decreto-ley 13/2022, de 26 de julio, vinieren cotizando por una base de cotización superior a la que les correspondería por razón de sus rendimientos antes del 1 de enero de 2023 y no hayan modificado su base durante el 2023, podrán mantener durante el año 2024 dicha base de cotización, o una inferior a esta, aunque sus rendimientos determinen la aplicación de una base de cotización inferior a cualquiera de ellas.

6. Los trabajadores autónomos dedicados a la venta ambulante (CNAE 4781 Comercio al por menor de productos alimenticios, bebidas y tabaco en puestos de venta y mercadillos; 4782 Comercio al por menor de productos textiles, prendas de vestir y calzado en puestos de venta y mercadillos y 4789 Comercio al por menor de otros productos en puestos de venta y mercadillos) podrán elegir cotizar por una base equivalente a un 77 por ciento de la base mínima del tramo 1 de la tabla reducida. Lo establecido en este apartado será también de aplicación a los socios trabajadores de cooperativas de trabajo asociado dedicadas a la venta ambulante que perciben sus ingresos directamente de los compradores.

7. Los socios trabajadores de cooperativas de trabajo asociado dedicados a la venta ambulante que hayan quedado incluidos en el Régimen Especial de los Trabajadores por Cuenta Propia o Autónomos en aplicación de lo establecido en el artículo 120.cuatro.8 de la Ley 2/2008, de 23 de diciembre, de Presupuestos Generales del Estado para el año 2009, tendrán derecho, durante 2024, a una reducción del 50 por ciento de la cuota a ingresar.

También tendrán derecho a esa reducción los socios trabajadores de cooperativas de trabajo asociado dedicados a la venta ambulante que hayan iniciado su actividad y hayan quedado incluidos en el citado régimen especial desde el 1 de enero de 2009.

La reducción se aplicará sobre la cuota que resulte de aplicar sobre la base mínima elegida, el tipo de cotización vigente en el Régimen Especial de los Trabajadores por Cuenta Propia o Autónomos. Esta reducción no será de aplicación si el trabajador autónomo eligiera una base superior a la base mínima.

8. Los trabajadores autónomos que, en razón de un trabajo por cuenta ajena desarrollado simultáneamente, coticen en régimen de pluriactividad, y lo hagan durante el año 2024, teniendo en cuenta tanto las cotizaciones efectuadas en este régimen especial como las aportaciones empresariales y las correspondientes al trabajador en el régimen de Seguridad Social que corresponda por su actividad por cuenta ajena, tendrán derecho al reintegro del 50 por ciento del exceso en que sus cotizaciones por contingencias comunes superen la cuantía de 16.030,82 euros, con el tope del 50 por ciento de las cuotas ingresadas en este régimen especial en razón de su cotización por las contingencias comunes.

En tales supuestos, la Tesorería General de la Seguridad Social procederá a abonar el reintegro que en cada caso corresponda, en un plazo máximo de cuatro meses desde la regularización prevista en el artículo 308.1.c) del texto refundido de la Ley General de la Seguridad Social, salvo cuando concurran especialidades en la cotización que impidan efectuarlo en ese plazo o resulte necesaria la aportación de datos por parte del interesado, en cuyo caso el reintegro se realizará con posterioridad al mismo.

9. A los miembros de institutos de vida consagrada de la Iglesia Católica, incluidos en este régimen especial en virtud del Real Decreto 3325/1981, de 29 de diciembre, por el que se incorpora al Régimen Especial de la Seguridad Social de los Trabajadores por Cuenta propia o Autónomos a los religiosos y religiosas de la Iglesia Católica, y de la Orden TAS/820/2004, de 12 de marzo, por la que se incorpora al Régimen Especial de la Seguridad Social de los Trabajadores por Cuenta Propia o Autónomos a los religiosos de Derecho diocesano de la Iglesia Católica, no se les aplicará la cotización en función de los rendimientos de la actividad económica o profesional.

En cualquier caso, deberán elegir su base de cotización mensual en un importe igual o superior a la base mínima del tramo 3 de la tabla reducida de bases de cotización incluida en el apartado 1.

Las bases de cotización mensuales elegidas por ellos no serán objeto de regularización, al no cotizar en función de rendimientos.

Tampoco será exigible la cobertura de la contingencia por incapacidad temporal, de las contingencias de accidente de trabajo y enfermedad profesional, por el cese de actividad y por formación profesional.

1. Desde el 1 de enero de 2024, las bases de cotización a este sistema especial serán las establecidas con carácter general para el Régimen Especial de la Seguridad Social de los Trabajadores por Cuenta Propia o Autónomos en el artículo precedente.

2. Los tipos de cotización por contingencias comunes serán los siguientes:

a) Respecto de las contingencias de cobertura obligatoria, cuando el trabajador haya optado por una base de cotización hasta 1.141,18 euros mensuales, el tipo de cotización aplicable será el 18,75 por ciento.

Si el trabajador cotizara por una base de cotización superior a 1.141,18 euros mensuales, a la cuantía que exceda de esta última le será de aplicación el tipo de cotización del 26,50 por ciento.

b) Respecto a la mejora voluntaria de la incapacidad temporal por contingencias comunes, el tipo de cotización a aplicar a la cuantía completa de la base de cotización del interesado será el 3,30 por ciento, o el 2,80 por ciento si el interesado está acogido a la protección por contingencias profesionales o por cese de actividad.

3. Para las contingencias de accidentes de trabajo y enfermedades profesionales se aplicarán los tipos de la tarifa de primas establecida en la disposición adicional cuarta de la Ley 42/2006, de 28 de diciembre.

En el supuesto de que los interesados no hubiesen optado por la cobertura de la totalidad de las contingencias profesionales, se seguirá abonando, en concepto de cobertura de las contingencias de incapacidad permanente y muerte y supervivencia, una cuota resultante de aplicar a la base de cotización elegida el tipo del 1,00 por ciento.

Igualmente, los trabajadores incluidos en este sistema especial que no hayan optado por dar cobertura, en el ámbito de protección dispensada, a la totalidad de las contingencias de accidentes de trabajo y enfermedades profesionales, efectuarán una cotización adicional equivalente al 0,10 por ciento, aplicado sobre la base de cotización elegida, para la financiación de las prestaciones previstas en los capítulos VIII y IX del título II del texto refundido de la Ley General de la Seguridad Social.

4. Para el mecanismo de equidad intergeneracional, se aplicará el tipo del 0,70 por ciento sobre la base de cotización por contingencias comunes a cargo del trabajador por cuenta propia.

1. Lo previsto en los artículos 1 a 10 de este capítulo será de aplicación a los trabajadores por cuenta ajena y asimilados incluidos en el Régimen Especial de la Seguridad Social de los Trabajadores del Mar, sin perjuicio, para la cotización por contingencias comunes, de la aplicación para los trabajadores incluidos en los grupos segundo y tercero, de los coeficientes correctores a los que se refiere el artículo 11 de la Ley 47/2015, de 21 de octubre, reguladora de la protección social de las personas trabajadoras del sector marítimo-pesquero.

No obstante, lo previsto en los artículos 4.b) y 6.5 respecto a la aplicación del tipo de cotización por accidentes de trabajo y enfermedades profesionales más alto de los establecidos en la tarifa de primas a las empresas que ocupen a trabajadores a quienes resulte de aplicación un coeficiente reductor de la edad de jubilación, no resultará aplicable a los trabajadores embarcados en barcos de pesca de hasta 10 Toneladas de Registro Bruto incluidos en este régimen especial.

2. La base de cotización para todas las contingencias y situaciones protegidas en este régimen especial de los trabajadores incluidos en los grupos segundo y tercero a que se refiere el artículo 10 de la Ley 47/2015, de 21 de octubre, se efectuará conforme a lo que dispone la Orden ISM/29/2024, de 22 de enero, por la que se establecen para el año 2024 las bases de cotización a la Seguridad Social de los trabajadores del Régimen Especial de la Seguridad Social de los Trabajadores del Mar incluidos en los grupos segundo y tercero.

3. Lo previsto en los apartados 2 a 5 y 8 del artículo 16 será de aplicación a los trabajadores por cuenta propia incluidos en el grupo primero de cotización a que se refiere el artículo 10 de la Ley 47/2015, de 21 de octubre.

4. Desde el 1 de enero de 2024, los tipos de cotización de los trabajadores por cuenta propia serán los siguientes:

a) Para las contingencias comunes, el 28,30 por ciento.

b) Para las contingencias profesionales:

El 1,30 por ciento, del que el 0,66 por ciento corresponde a la contingencia de incapacidad temporal y el 0,64 por ciento, a las de incapacidad permanente y muerte y supervivencia.

No obstante, cuando a los trabajadores autónomos por razón de su actividad les resulte de aplicación un coeficiente reductor de la edad de jubilación, la cotización por contingencias profesionales se determinará de conformidad con el tipo más alto de los fijados en la tarifa de primas establecida en la disposición adicional cuarta de la Ley 42/2006, de 28 de diciembre, siempre y cuando el establecimiento de dicho coeficiente reductor no lleve aparejada una cotización adicional por tal concepto.

5. Para el mecanismo de equidad intergeneracional, se aplicará el tipo del 0,70 por ciento sobre la base de cotización por contingencias comunes. En el supuesto de trabajadores por cuenta ajena, el 0,58 por ciento será a cargo de la empresa y el 0,12 por ciento, a cargo del trabajador, y en el supuesto de trabajadores por cuenta propia, el 0,70 por ciento será a cargo del trabajador.

6. De acuerdo con la disposición transitoria tercera de la Ley 47/2015, de 21 de octubre, para el año 2024 la cotización por contingencias profesionales de los colectivos de rederas, neskatillas y empacadoras, se aplicará la tarifa correspondiente al código nacional de la actividad económica V, prevista en la tarifa de primas establecida en la disposición adicional cuarta de la Ley 42/2006, de 28 de diciembre.

1. Durante la percepción de la prestación por desempleo, si corresponde cotizar en el Régimen Especial para la Minería del Carbón, la base de cotización será la normalizada vigente que corresponda a la categoría o especialidad profesional del trabajador en el momento de producirse la situación legal de desempleo. Tal base de cotización se actualizará conforme a la base vigente en cada momento que corresponda a la categoría o especialidad profesional del trabajador en el momento de producirse la situación legal de desempleo.

2. La cotización por contingencias comunes, respecto de los trabajadores pertenecientes a categorías o especialidades profesionales de nueva creación que no tengan asignada la correspondiente base normalizada, y hasta que esta se determine, se realizará en función de la base de cotización por accidentes de trabajo y enfermedades profesionales.

Este criterio será también de aplicación a los supuestos de categorías o especialidades profesionales que, habiendo desaparecido, vuelvan a crearse de nuevo.

3. La cotización en el convenio especial suscrito en el Régimen Especial para la Minería del Carbón se efectuará del siguiente modo:

a) Categorías o especialidades profesionales que tienen fijada base normalizada de cotización en el momento de suscripción del convenio especial. En los supuestos señalados, se aplicarán las siguientes reglas:

Primera. La base inicial de cotización correspondiente al convenio especial será la base normalizada vigente en el momento de la suscripción del convenio para la categoría o especialidad profesional a la que pertenecía el trabajador. Las sucesivas bases de cotización serán equivalentes a las bases normalizadas que, en cada ejercicio económico, se fijen para la respectiva categoría o especialidad profesional.

Segunda. Si la base normalizada de la categoría o especialidad profesional de que se trate tuviese, en el ejercicio económico correspondiente, un importe inferior a la base del convenio especial, esta permanecerá inalterada hasta que la base normalizada que se fije sea de una cuantía igual o superior a la del convenio especial.

Tercera. En el supuesto de que desaparezca la categoría o especialidad profesional a la que perteneció, en su momento, el trabajador que suscribió el convenio especial, la base de cotización del convenio especial podrá ser actualizada de acuerdo con lo establecido en el artículo 6.2.2 de la Orden TAS/2865/2003, de 13 de octubre, por la que se regula el convenio especial en el Sistema de la Seguridad Social, pudiendo incrementarse dicha base, como máximo, en el porcentaje de variación de la base mínima de cotización en el Régimen General de la Seguridad Social.

A partir del momento en que vuelva a fijarse la base normalizada de cotización para la categoría o especialidad profesional correspondiente, al crearse de nuevo, la base de cotización en el convenio especial será dicha base normalizada, sin perjuicio de lo señalado en la regla segunda.

b) Categorías o especialidades profesionales de nueva creación que no tienen fijada base normalizada en el momento de la suscripción del convenio especial.

En los supuestos indicados, la base de cotización, en el momento de suscripción del convenio especial, será la que resulte de aplicar el procedimiento establecido en el artículo 6.2.1.b) de la Orden TAS/2865/2003, de 13 de octubre. La base inicial así determinada será sustituida por la base normalizada que, para la categoría o especialidad profesional, se fije por el Ministerio de Inclusión, Seguridad Social y Migraciones.

4. A efectos de determinar la cotización por los pensionistas de incapacidad permanente, en los supuestos referidos en los artículos 20 y 22 de la Orden del Ministerio de Trabajo, de 3 de abril de 1973, para la aplicación y desarrollo del Decreto 298/1973, de 8 de febrero, sobre actualización del Régimen Especial de la Seguridad Social para la Minería del Carbón, cuando no exista base normalizada de cotización correspondiente a la categoría o especialidad profesional que ocupaban los pensionistas en todos o en alguno de los períodos que han de tomarse en cuenta para el cálculo de la pensión de jubilación, y a efectos de determinar las cantidades a deducir de la pensión de jubilación, se aplicarán las siguientes reglas:

Primera. Se tendrá en cuenta como base de cotización y por los períodos indicados la base de cotización fijada para la categoría o especialidad profesional de que se trate antes de su desaparición.

Segunda. La citada base de cotización se incrementará aplicándole el porcentaje de incremento que haya experimentado la base mínima de cotización en el Régimen General correspondiente al grupo de cotización en que estuviese encuadrada la categoría o especialidad profesional a la que perteneciese, en su momento, el trabajador.

5. A efectos del cálculo de las bases de cotización normalizadas, la Tesorería General de la Seguridad Social tomará los días trabajados y de alta que figuren en el Fichero General de Afiliación, según la información facilitada por las empresas del sector de acuerdo con las obligaciones que establece el Reglamento General sobre inscripción de empresas y afiliación, altas, bajas y variaciones de datos de trabajadores en la Seguridad Social, aprobado por el Real Decreto 84/1996, de 26 de enero.

6. Para la cotización por accidentes de trabajo y enfermedad profesional, los empresarios que ocupen a trabajadores a quienes en razón de su actividad les resulte de aplicación un coeficiente reductor de la edad de jubilación deberán cotizar por el tipo de cotización por accidentes de trabajo y enfermedades profesionales más alto de los establecidos en la tarifa de primas establecida en la disposición adicional cuarta de la Ley 42/2006, de 28 de diciembre, siempre y cuando el establecimiento de ese coeficiente reductor no lleve aparejada una cotización adicional por tal concepto.

Lo previsto en este apartado no se aplicará a los empresarios que ocupen a trabajadores incluidos en el ámbito de aplicación del Real Decreto 1539/2003, de 5 de diciembre.

7. Para el mecanismo de equidad intergeneracional, se aplicará el tipo del 0,70 por ciento sobre la base de cotización por contingencias comunes, del que el 0,58 por ciento será a cargo del empleador y el 0,12 por ciento a cargo del trabajador.

Desde el 1 de enero de 2024, y hasta la entrada en vigor de la Ley de Presupuestos Generales del Estado para el ejercicio 2024, los coeficientes reductores que han de aplicarse a las cuotas devengadas por las empresas excluidas de alguna contingencia serán los siguientes:

a) En las empresas excluidas de la contingencia de incapacidad temporal derivada de enfermedad común o accidente no laboral, se aplicará el coeficiente del 0,055, correspondiendo el 0,046 a la cuota empresarial y el 0,009 a la cuota del trabajador.

b) En el supuesto de exclusión de las contingencias de incapacidad temporal, nacimiento y cuidado del menor, ejercicio corresponsable del cuidado del lactante, riesgo durante el embarazo y riesgo durante la lactancia natural, respecto a los funcionarios públicos y demás personal a que se refiere la disposición adicional tercera del texto refundido de la Ley General de la Seguridad Social, se aplicará el coeficiente del 0,065, correspondiendo el 0,054 a la aportación empresarial y el 0,011 a la aportación del trabajador.