Ilustrísimo señor:

El Convenio entre España y Bélgica para evitar la doble imposición en materia de Impuestos sobre la Renta y sobre el Patrimonio fue firmado el 24 de septiembre de 1970, el intercambio de los instrumentos de ratificación se produjo el 23 de septiembre de 1972 y la publicación, en el «Boletín Oficial del Estado» el 27 de octubre de 1972 (número 258 de 1972).

La aplicación de algunas de las disposiciones del Convenio, como son las relativas a dividendos, intereses y cánones, determinan la conveniencia de establecer, de acuerdo con el texto convencional, normas que regulen el procedimiento a seguir para la mejor efectividad de los límites que se establecen en dichas disposiciones.

Se siguen, por regla general, las directrices establecidas, en reglamentaciones de anteriores Convenios internacionales del mismo carácter, introduciendo las peculiaridades impuestas por las especialidades del sistema fiscal belga.

En su virtud, este Ministerio, de acuerdo con el informe preceptivo de la Comisión Permanente de Relaciones Fiscales Internacionales, se ha servido disponer:

A) Residentes de España.—Las personas o Entidades residentes de España en el sentido del artículo 4 del Convenio deberán observar el siguiente procedimiento para la aplicación de los límites convencionales.

a) Reducción en la fuente.—Las personas o Entidades residentes de España que perciban rentas de fuente belga podrán solicitar la reducción en origen del Impuesto belga en los siguientes casos:

– Dividendos de acciones nominativas.

– Dividendos procedentes de una participación importante en una Sociedad belga (verbigracia, filial belga de una Sociedad española), representada por acciones al portador, en el caso de que se paguen directamente por la Sociedad belga y bajo ciertas condiciones.

– Intereses de créditos, préstanos, obligaciones y depósitos nominativos.

– Intereses de obligaciones al portador cuyo pago se realice por el deudor personalmente.

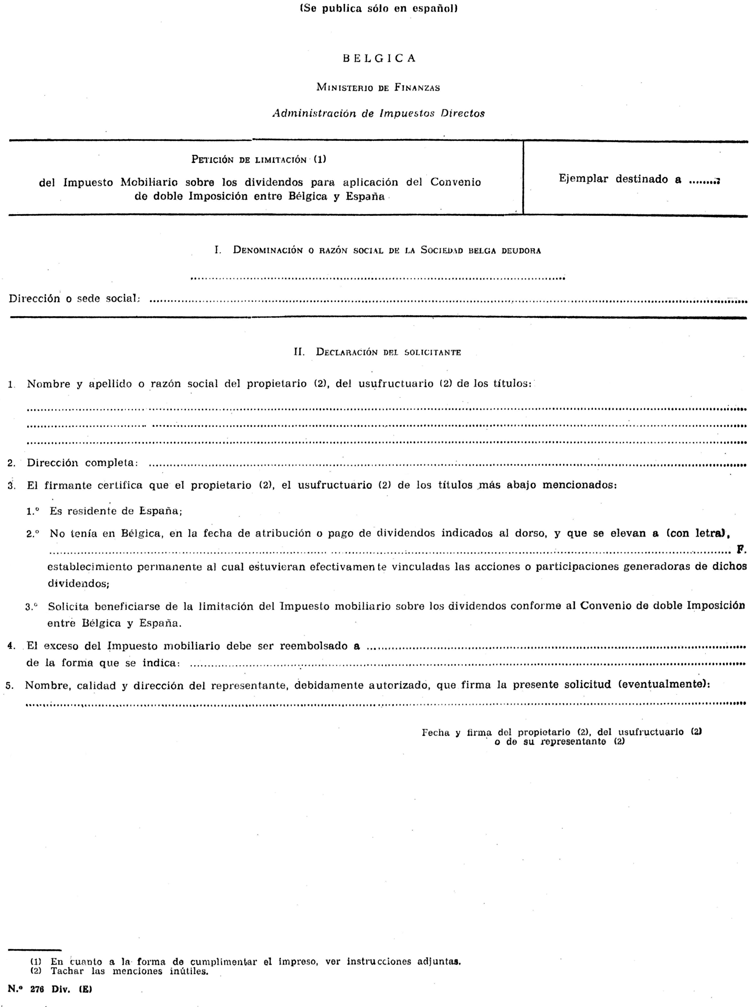

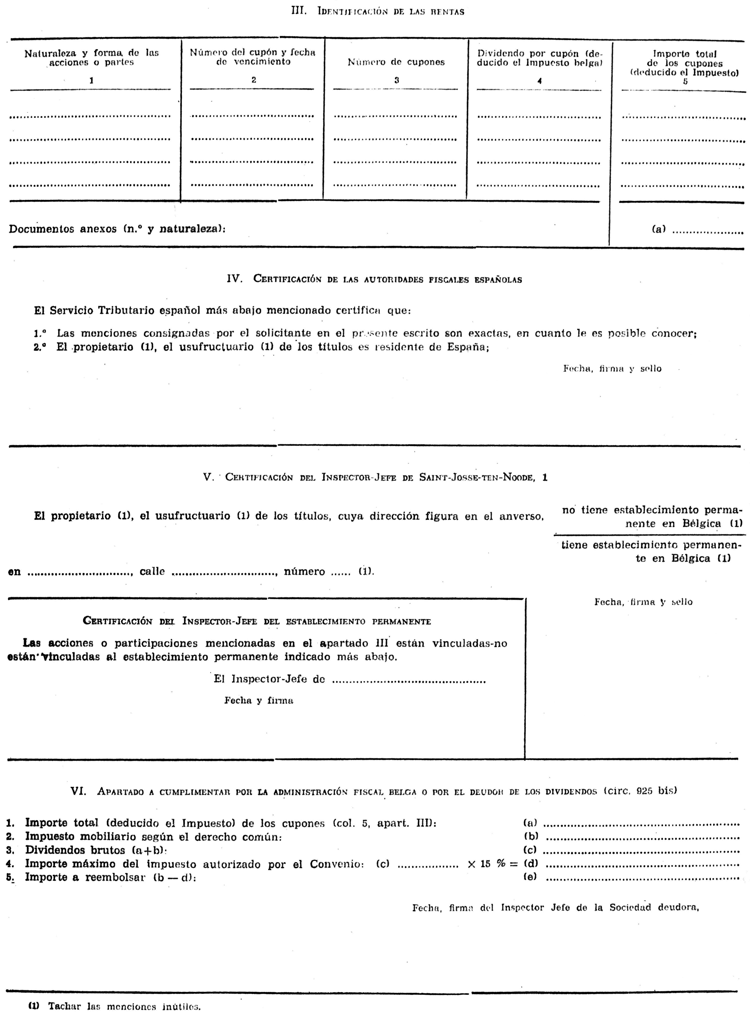

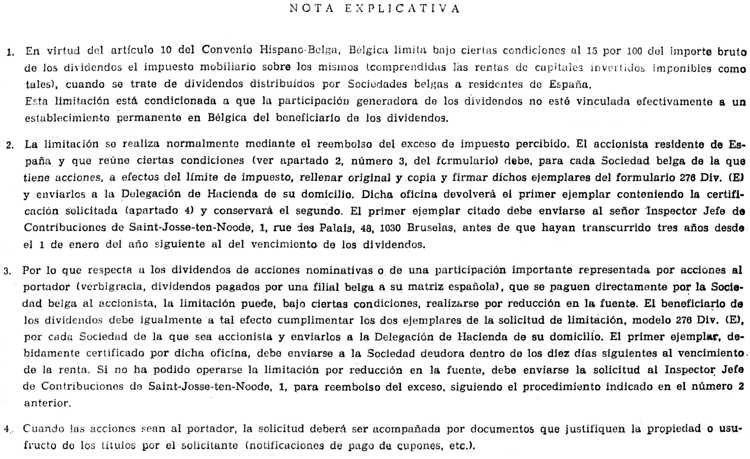

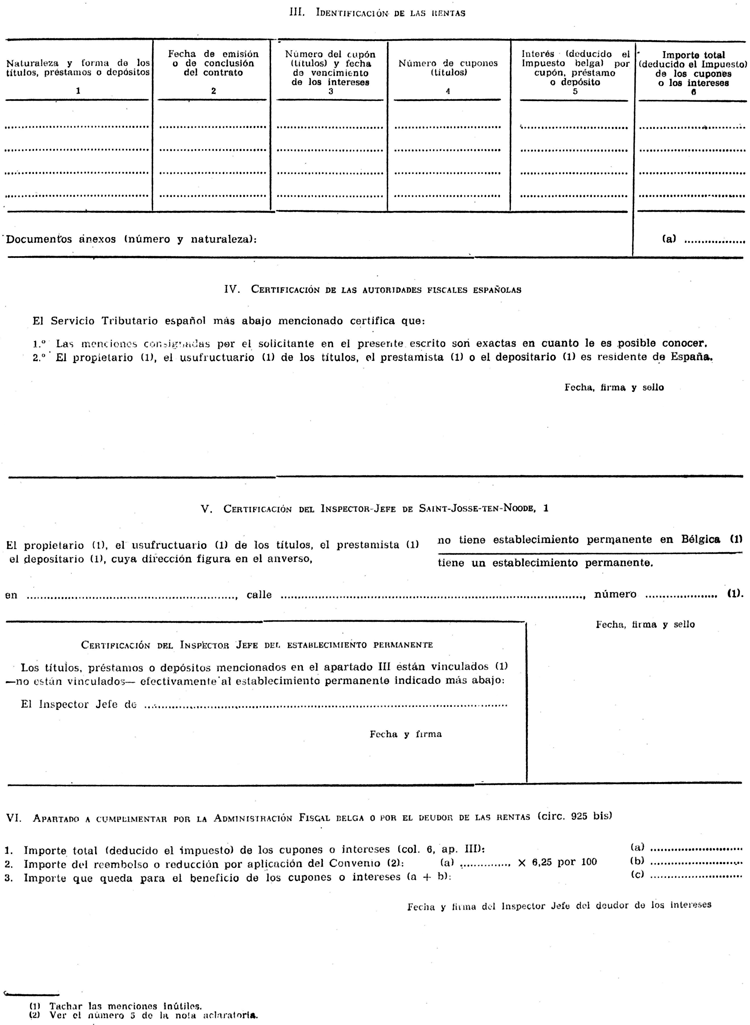

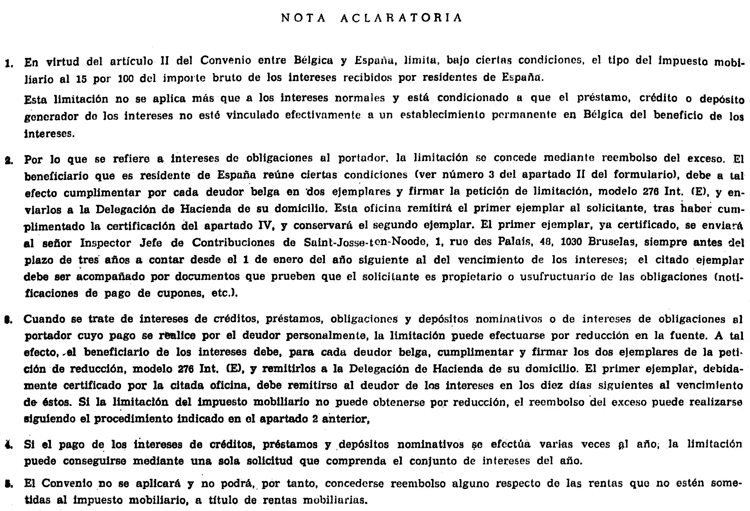

La solicitud deberá hacerse en los formularlos «276 Div. (E)» o «276 Int. (E)», según la naturaleza de dividendos o intereses de las rentas. Las versiones españolas de estos formularios figuran pomo anexos números 1 y 2 de la presente Orden. Estos formularios se facilitarán por las Delegaciones de Hacienda de España.

Una vez cumplimentado el formulario por el beneficiario de las rentas, la Sección de Convenios Internacionales de la Delegación de Hacienda o la oficina encargada de dicho Servicio, donde la mencionada Sección no exista, extenderá la certificación de residencia, teniendo en cuenta los antecedentes que obren en las mencionadas oficinas y, en su caso, el documento nacional de identidad, pasaporte o documento, acreditativo de la residencia, cuya exhibición podrá ser exigida, conservando un ejemplar del formulario en lengua española.

El ejemplar en francés y holandés deberá ser remitido por el beneficiario, dentro de los diez días siguientes al vencimiento de la renta, a la persona o Entidad deudora de la misma.

b) Devolución del exceso de Impuesto retenido en la fuente.—Se considera como exceso la diferencia entre el Impuesto belga retenido conforme a la legislación común, como si no existiera Convenio, y el que procede retener de acuerdo con el límite convencional. Este procedimiento de devolución habrá de utilizarse para conseguir la aplicación del límite fijado en el Convenio en los supuestos no recogidos en el apartado a), y en los incluidos en dicho apartado cuando no haya podido obtenerse la reducción en la fuente.

El beneficiario de las rentas, residente de España, para conseguir la devolución deberá cumplimentar el mismo formulario ya citado, y obtener la certificación de residencia en la Delegación de Hacienda de su domicilio. Esta oficina retendrá un ejemplar en idioma español, y el otro, redactado en francés y holandés, se remitirá por el beneficiario a la Administración Tributaría de Bélgica. Esta remisión deberá efectuarse antes de que hayan transcurrido tres años, contados desde el 1 de enero siguiente al vencimiento de las rentas de que se trate.

En el caso de que los titulos sean al portador, deberán acompañarse el formulario los justificantes precisos para demostrar que el solicitante es propietario o usufructuario de los mismos.

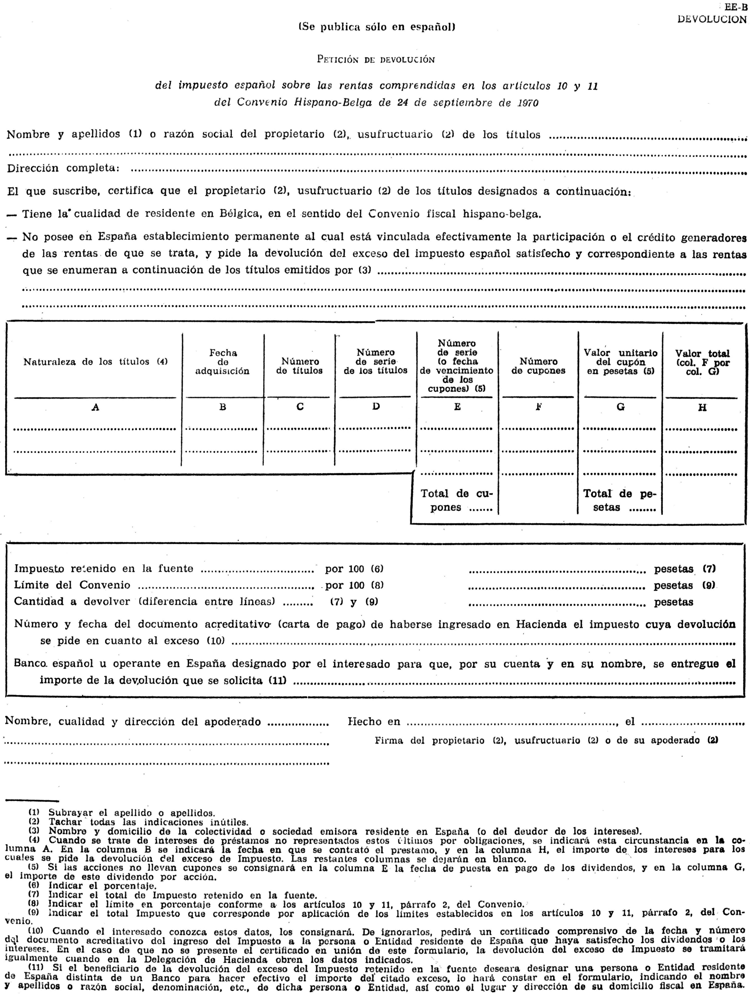

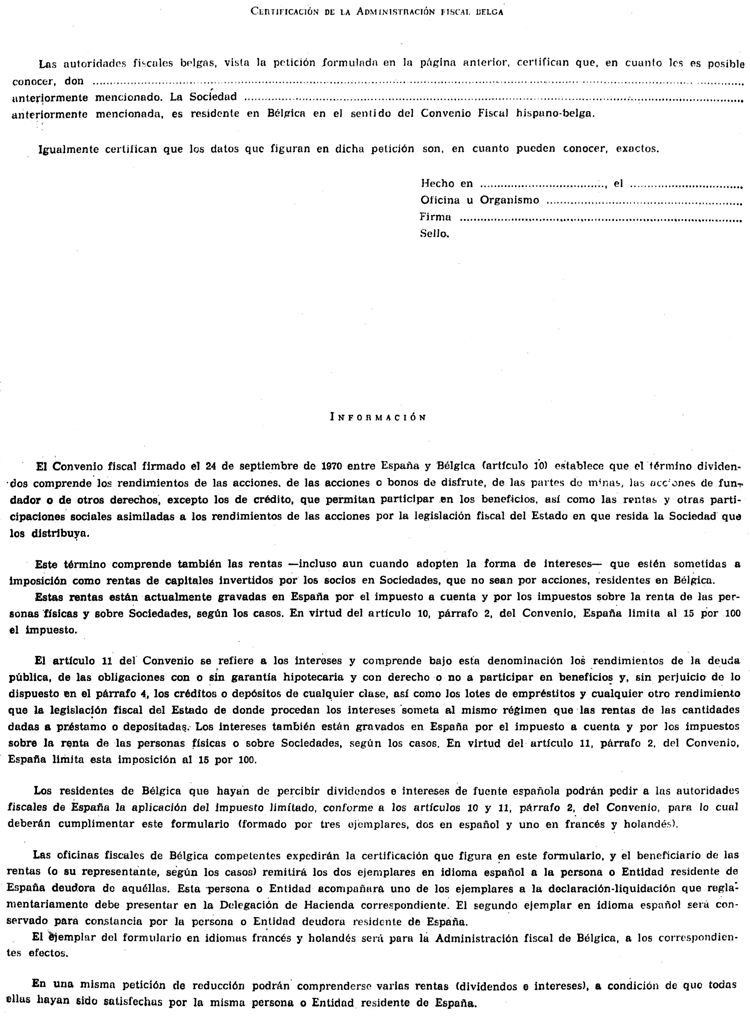

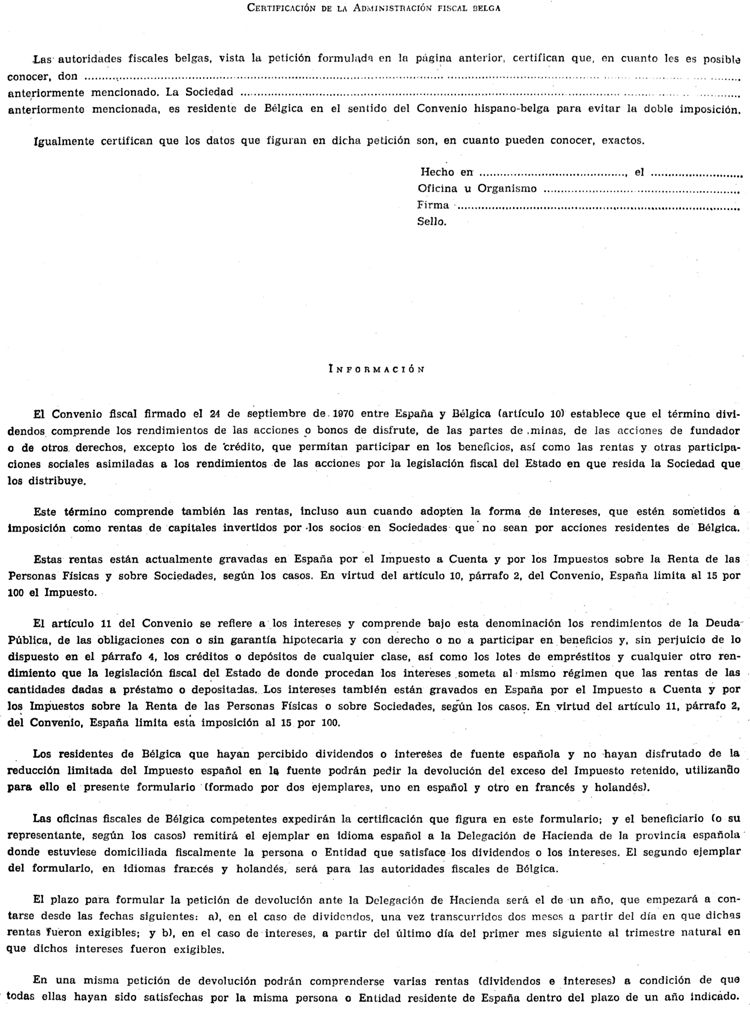

B) Residentes de Bélgica.—Los dividendos e intereses procedentes de España que perciban las personas o Entidades. que, conforme al artículo 4 del Convenio, tengan la condición de residentes de Bélgica. se gravarán en España por el impuesto sobre las Rentas del Capital mediante retención en la fuente, practicada con los límites establecidos en los artículos 10 y 11 de dicho texto. Para que tenga lugar la aplicación de estos límites será preciso formular la petición a las autoridades fiscales españolas.

a) Reducción en la fuente.—La solicitud se hará necesariamente en el modelo de formularlo «EE.B-Reducción», que figura como anexo número 3 de esta Orden. El formulario se facilitará por la Administración Tributaria de Bélgica. Cumplimentado el formulario y extendida por la oficina competente de Bélgica la diligencia que figura en el mismo, el beneficiario de los dividendos o de los intereses remitirá los dos ejemplares redactados en idioma español a la persona o Entidad residente de España, deudora de las expresadas rentas. Esta persona o Entidad, al abonar los dividendos o los intereses, efectuará la retención del Impuesto español sobre las Rentas del Capital aplicando los límites del Convenio (artículos 10 y 11).

La misma persona acompañará a la declaración liquidación tributaria, que reglamentariamente debe presentar, uno de los dos ejemplares del formulario, como justificante de que la retención impositiva ha sido efectuada teniendo en cuenta el límite convencional.

b) Devolución del exceso de Impuesto retenido en la fuente.—SI no se ha utilizado el procedimiento de reducción y el Impuesto ha sido retenido según las normas de la legislación común, puede conseguirse la aplicación del límite convencional por devolución del exceso de Impuesto retenido.

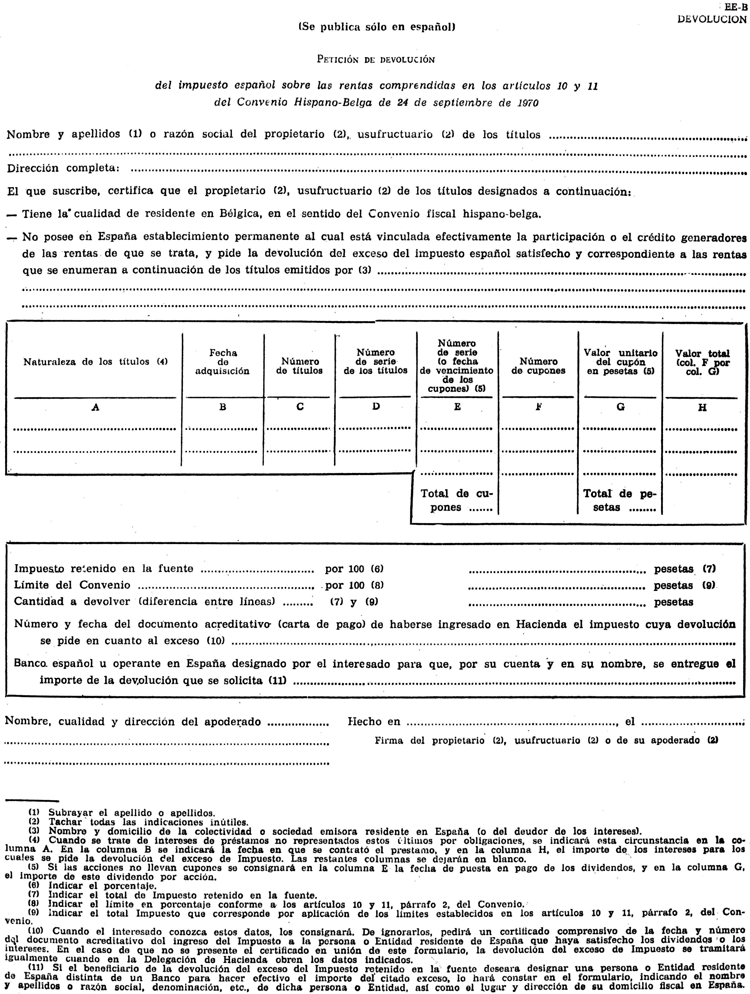

La solicitud se hará en el modelo «EE.B-Devolución» (anexo número 4 de esta Orden), que facilitará la Administración Tributaria de Bélgica. Previa cumplimentación y extensión de la certificación de residencia, el ejemplar en español se remitirá a la Delegación de Hacienda del domicilio del deudor de las rentas.

A esta solicitud deberá acompañarse certificación expedida por la persona o Entidad obligada a retener el Impuesto, en la que conste la fecha y el número de la carta de pago del ingreso en que estuviese comprendida la retención efectuada al beneficiario.

Cuando los datos se tomen directamente por la Administración, se harán constar en el expediente por medio de diligencia. Si la certificación no se acompaña a la solicitud ni constaran en la Delegación de Hacienda respectiva los datos que deben figurar en aquélla, la oficina de gestión requerirá al que hubiera presentado la solicitud para que en el plazo de treinta días subsane la falta.

Cuando el beneficiario de los dividendos o de los intereses actúe por medio de persona que le represente, se unirá también a la solicitud el correspondiente poder que lo acredite.

La solicitud de devolución se formulará en la Delegación de Hacienda respectiva dentro del plazo máximo de un año, contado desde la fecha del ingreso. A estos efectos se entenderá como fecha del ingreso el último día del plazo en que reglamentariamente debe efectuarlo la persona o Entidad que retuvo el Impuesto.

Cuando la persona o Entidad obligada a retener el impuesto no ingrese éste dentro del plazo reglamentario, el derecho a pedir la devolución no caducará hasta que haya transcurrido un año desde la fecha del ingreso efectivo.

El expediente se tramitará por la Sección de Convenios Internacionales o, en su defecto, por la oficina encargada del Servicio, del modo establecido en el artículo sexto del Decreto número 363/1971, de 25 de febrero. El acuerdo de devolución se dictará por el Delegado de Hacienda.

c) En un mismo formulario podrán solicitarse varias devoluciones cuando todas ellas se encuentren dentro del plazo indicado en la letra b) anterior, siempre que correspondan a ingresos efectuados en una misma Delegación de Hacienda.

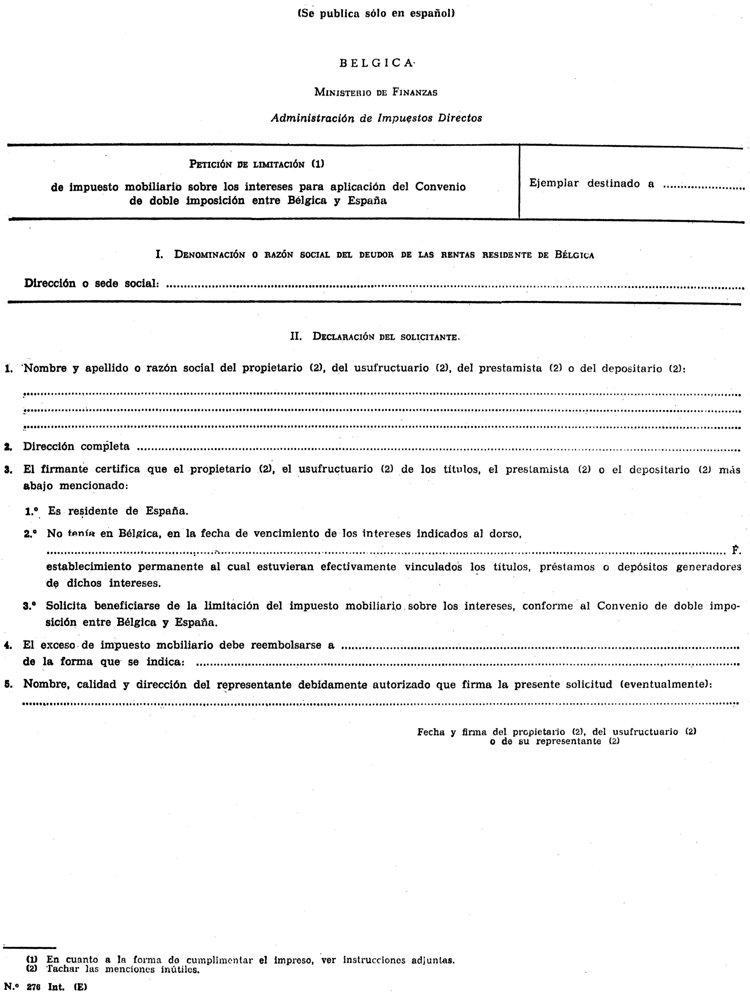

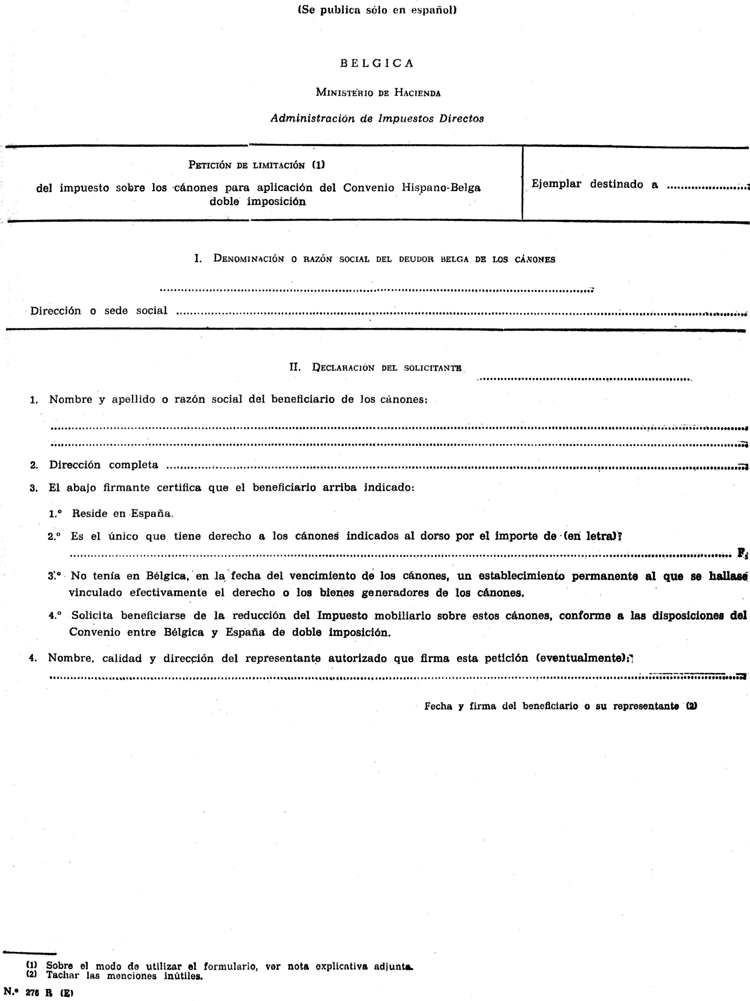

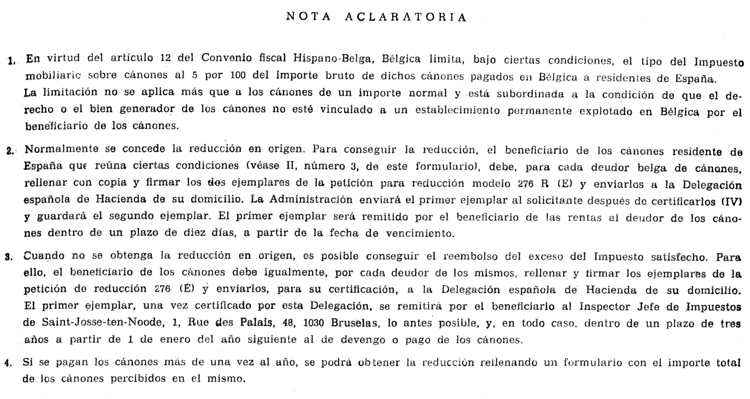

A) Residentes de España.—Las personas o Entidades residentes de España que perciban rentas de origen belga podrán solicitar la reducción en la fuente del Impuesto belga al límite convencional. Para ello deberán utilizar el modelo de formulario «276 R (E)», cuya versión española se publica como anexo número 5.

Cumplimentado el formularlo y extendida la certificación de residencia, el ejemplar del mismo en idiomas francés y holandés se remitirá por el beneficiario de los cánones a la persona o Entidad deudora residente de Bélgica, dentro de los diez días siguientes al vencimiento de las rentas.

En un solo formulario podrá solicitarse la reducción del Impuesto belga correspondiente a los cánones percibidos en un año, aunque tales cánones hayan sido satisfechos en varios vencimientos o mediante varias entregas dentro del citado periodo anual.

Cuando no haya sido posible obtener la limitación del Impuesto por reducción en la fuente, podrá conseguirse la devolución del exceso retenido mediante solicitud formulada con los mismos requisitos indicados en el apartado primero, A), b), de esta Orden. Para ello se utilizará también el formulario «276 R (E)», que deberá enviarse por el beneficiario a la Administración Tributaria belga antes de transcurridos tres años, a contar desde el 1 de enero siguiente al vencimiento de las rentas.

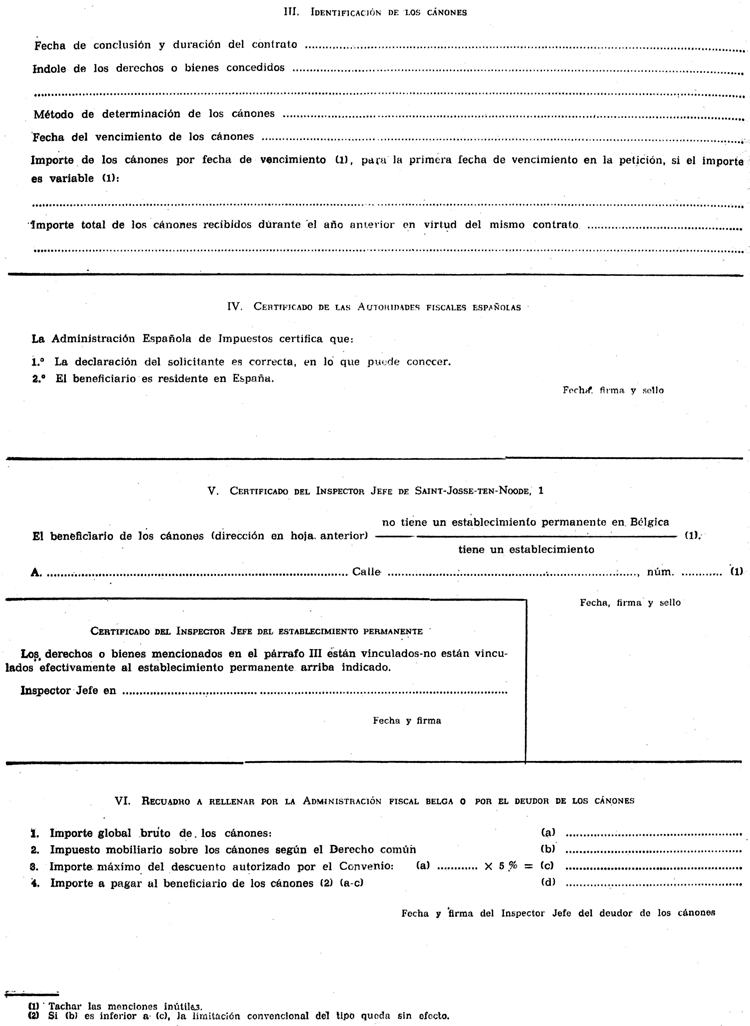

B) Residentes de Bélgica.—Los cánones procedentes de España que perciban las personas o Entidades que, conforme al artículo cuarto del Convenio, tengan la condición de residentes de Bélgica, se gravarán en España por el impuesto sobre las Rentas del Capital, mediante retención en la fuente practicada con el límite establecido en el artículo 12 de dicho texto. Esta retención limitada se aplicará por el deudor residente de España, sin ser necesario que el acreedor residente de Bélgica formule petición alguna ante las autoridades fiscales españolas.

En la declaración-liquidación tributaria que debe presentar reglamentariamente el deudor de los cánones, se hará constar necesariamente que el beneficiario de los mismos es residente de Bélgica, expresando además las circunstancias que sobre este particular figuren en los respectivos documentos otorgados para el uso, o la concesión del uso de los derechos y elementos en general contenidos en el artículo 12 del Convenio. Cuando el deudor de los cánones retuviera el Impuesto español según resultare por aplicación de las normas y tipos tributarios contenidos en la legislación común española, como si no existiera Convenio, la persona o Entidad residente de Bélgica beneficiaria de tales cánones podrá pedir a las autoridades fiscales españolas la devolución del exceso de Impuesto español retenido en la fuente. Para la solicitud de devolución no se precisará utilizar formulario especial. A la solicitud se acompañará documento acreditativo de la condición de residente de Bélgica en el sentido del Convenio, expedido por las autoridades fiscales de Bélgica, así como la certificación a que se refiere el párrafo tercero del apartado primero, B), b), de esta Orden, comprensiva del ingreso del Impuesto de los cánones de que se trata.

Para su inclusión en el referido certificado de residencia, las personas o Entidades residentes de Bélgica beneficiarias de las rentas de que se trata deberán comunicar el importe de éstas a las referidas autoridades fiscales de Bélgica.

Excepto en la materia específica de formularios, las devoluciones a que se refieren los párrafos precedentes se regularán por las disposiciones que, con referencia a intereses, se contienen en el número acabado de indicar.

Dentro de sus respectivas competencias de orden territorial, las Secciones de Convenios Internacionales de las Delegaciones de Hacienda o, en su defecto, las oficinas encargadas del Servicio, expedirán, previas las oportunas comprobaciones, los certificados de residencia que se soliciten por escrito para los efectos de aplicar el Convenio por las personas y Entidades que tengan la condición de residentes de España en el sentido del artículo cuarto del mismo.

Sin perjuicio de los datos y antecedentes que obren en las expresadas oficinas, para probar el hecho de la residencia podrá exigirse del solicitante que exhiba los documentos indicados en el apartado primero, A), a), párrafo tercero, de esta Orden.

Igualmente corresponderá a las expresadas oficinas expedir otros certificados que se soliciten de las mismas por las personas y Entidades interesadas, siempre que tengan por objeto el que por España o por Bélgica se apliquen cualesquiera de las disposiciones del Convenio.

Lo que, comunico a V. I para su conocimiento y efectos.

Dios guarde a V. I. muchos años.

Madrid, 27 de febrero de 1973.

MONREAL LUQUE

Ilmo. Sr. Director general de Impuestos.

Agencia Estatal Boletín Oficial del Estado

Avda. de Manoteras, 54 - 28050 Madrid