El artículo 45 de la Ley 30/1992, de 26 de noviembre, de Régimen Jurídico de las Administraciones Públicas y del Procedimiento Administrativo Común («Boletín Oficial del Estado» del 27), insta a las Administraciones Públicas para que promuevan la incorporación de técnicas electrónicas, informáticas y telemáticas en el desarrollo de su actividad y el ejercicio de sus competencias.

El Real Decreto 263/1996, de 16 de febrero, por el que se regula la utilización de técnicas electrónicas, informáticas y telemáticas por la Administración General del Estado («Boletín Oficial del Estado» del 29), aborda el desarrollo de dicho artículo, con la pretensión de delimitar en el ámbito de la Administración General del Estado las garantías, requisitos y supuestos de utilización de las técnicas electrónicas, informáticas y telemáticas.

La regulación del Impuesto sobre la Renta de las Personas Físicas se contiene fundamentalmente en la Ley 40/1998, de 9 de diciembre, del Impuesto sobre la Renta de las Personas Físicas y otras Normas Tributarias («Boletín Oficial del Estado» del 10), y en el Reglamento de dicho Impuesto, aprobado en el artículo único del Real Decreto 214/1999, de 5 de febrero («Boletín Oficial del Estado» del 9).

El artículo 79.5 de dicha Ley dispone que el Ministro de Economía y Hacienda establecerá los supuestos y condiciones de presentación de las declaraciones por medios telemáticos.

Por su parte, el artículo 59.4 del citado Reglamento del Impuesto sobre la Renta de las Personas Físicas, en la redacción dada al mismo por el Real Decreto 1968/1999, de 23 de diciembre («Boletín Oficial del Estado» del 30), determina que el Ministro de Economía y Hacienda aprobará los modelos de declaración y establecerá la forma y plazos de su presentación, así como los supuestos y condiciones de presentación de las declaraciones por medios telemáticos. Asimismo, dispone que el Ministro de Economía y Hacienda podrá establecer, por razones fundadas, plazos especiales de declaración para una clase determinada de los contribuyentes o para aquellas zonas territoriales que se señalen.

La regulación del Impuesto sobre el Patrimonio se contiene básicamente en la Ley 19/1991, de 6 de junio, del Impuesto sobre el Patrimonio («Boletín Oficial del Estado» del 7). El artículo 38 de dicha Ley dispone que la declaración del Impuesto se efectuará en la forma, plazos e impresos que establezca el Ministro de Economía y Hacienda.

La Orden de 12 de marzo de 2001 («Boletín Oficial del Estado» del 14) aprueba los modelos de declaración del Impuesto sobre la Renta de las Personas Físicas y del Impuesto sobre el Patrimonio para el ejercicio 2000, y determina el lugar, forma y plazos de presentación de los mismos.

Por otra parte, el artículo 96 de la Ley General Tributaria menciona entre los aspectos a los que se puede referir la colaboración social la presentación telemática de declaraciones, comunicaciones y otros documentos tributarios. Por su parte, la disposición final segunda de la Ley 50/1998, de 30 de diciembre, de Medidas Fiscales, Administrativas y del Orden Social («Boletín Oficial del Estado» del 31), autoriza al Ministro de Economía y Hacienda para que establezca, mediante Orden, los supuestos y condiciones en los que los contribuyentes y las entidades incluidas en la colaboración social a que se refiere el mencionado artículo 96 de la Ley General Tributaria podrán presentar por medios telemáticos declaraciones, comunicaciones, declaraciones-liquidaciones, autoliquidaciones o cualesquiera otros documentos exigidos por la normativa tributaria.

En este sentido, el artículo 64 del Reglamento del Impuesto sobre la Renta de las Personas Físicas establece la forma en que la Agencia Estatal de Administración Tributaria podrá hacer efectiva la colaboración externa en la presentación y gestión de declaraciones y comunicaciones. En el apartado 4 del citado artículo se determina que mediante Orden del Ministro de Economía y Hacienda se establecerán los supuestos y condiciones en que las entidades que hayan suscrito los acuerdos previstos en el apartado 1 del precitado artículo podrán presentar por medios telemáticos declaraciones, comunicaciones, declaraciones-liquidaciones o cualesquiera otros documentos exigidos por la normativa tributaria, en representación de terceras personas, así como que otras personas o entidades accedan a dicho sistema de presentación por medios telemáticos en representación de terceras personas.

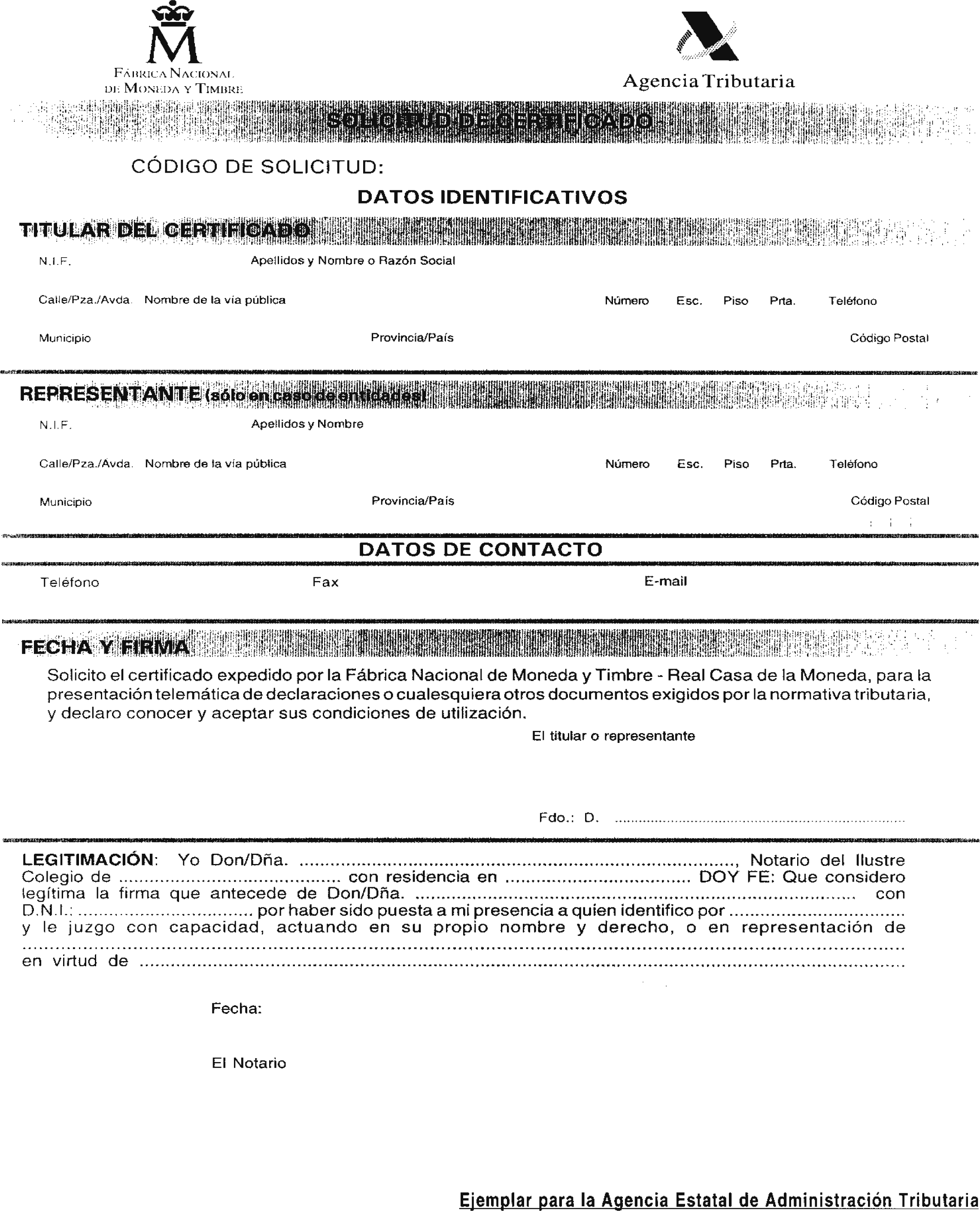

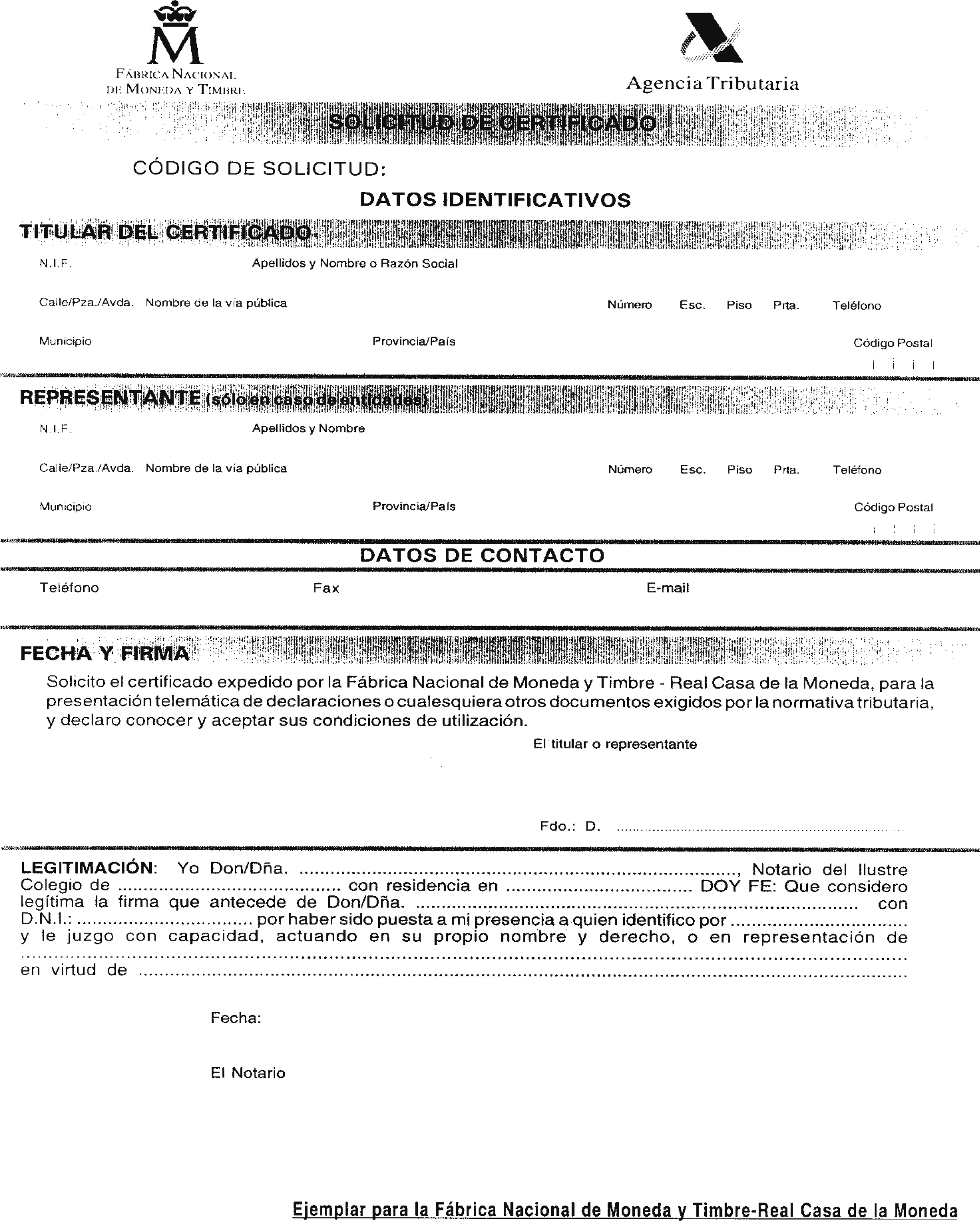

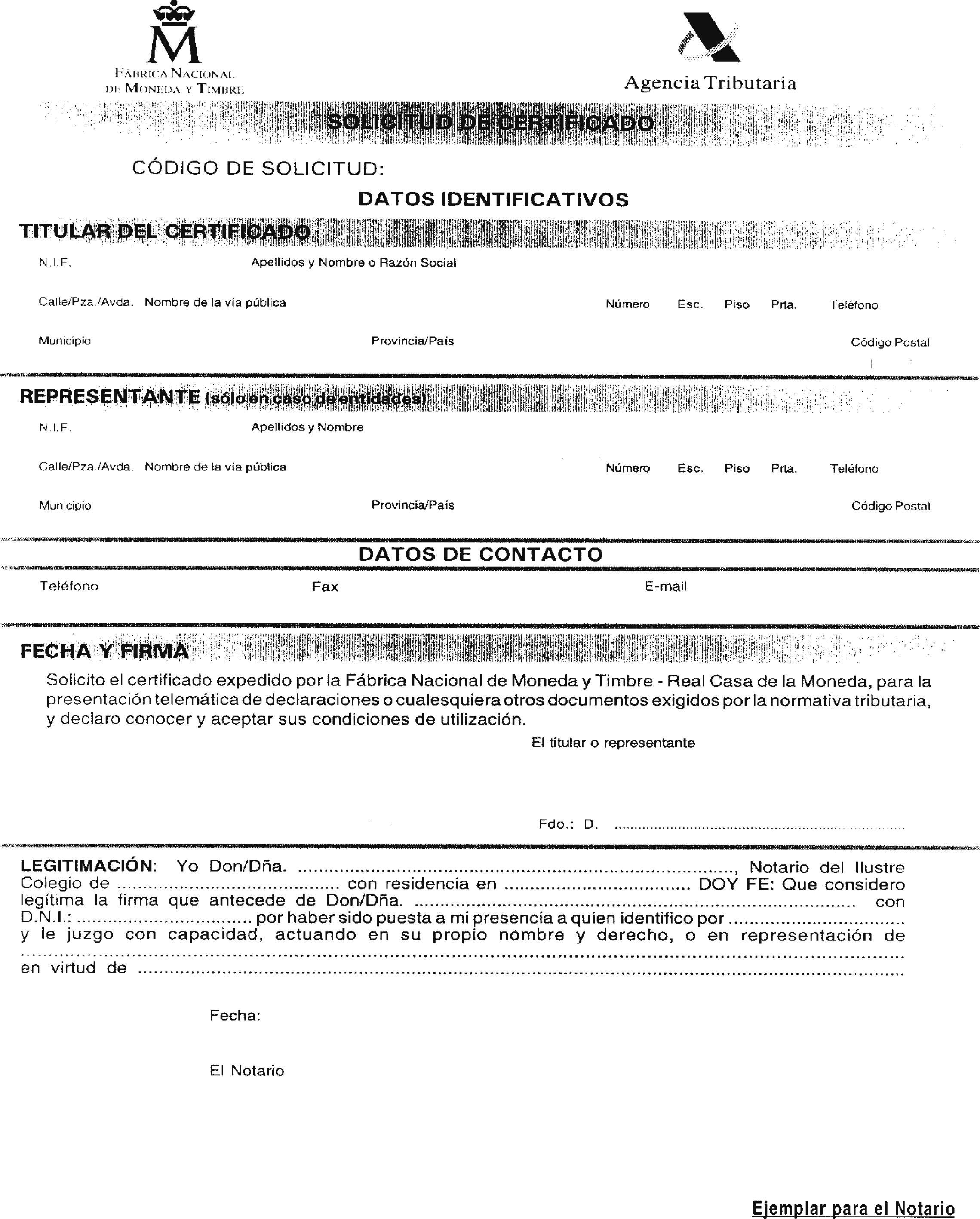

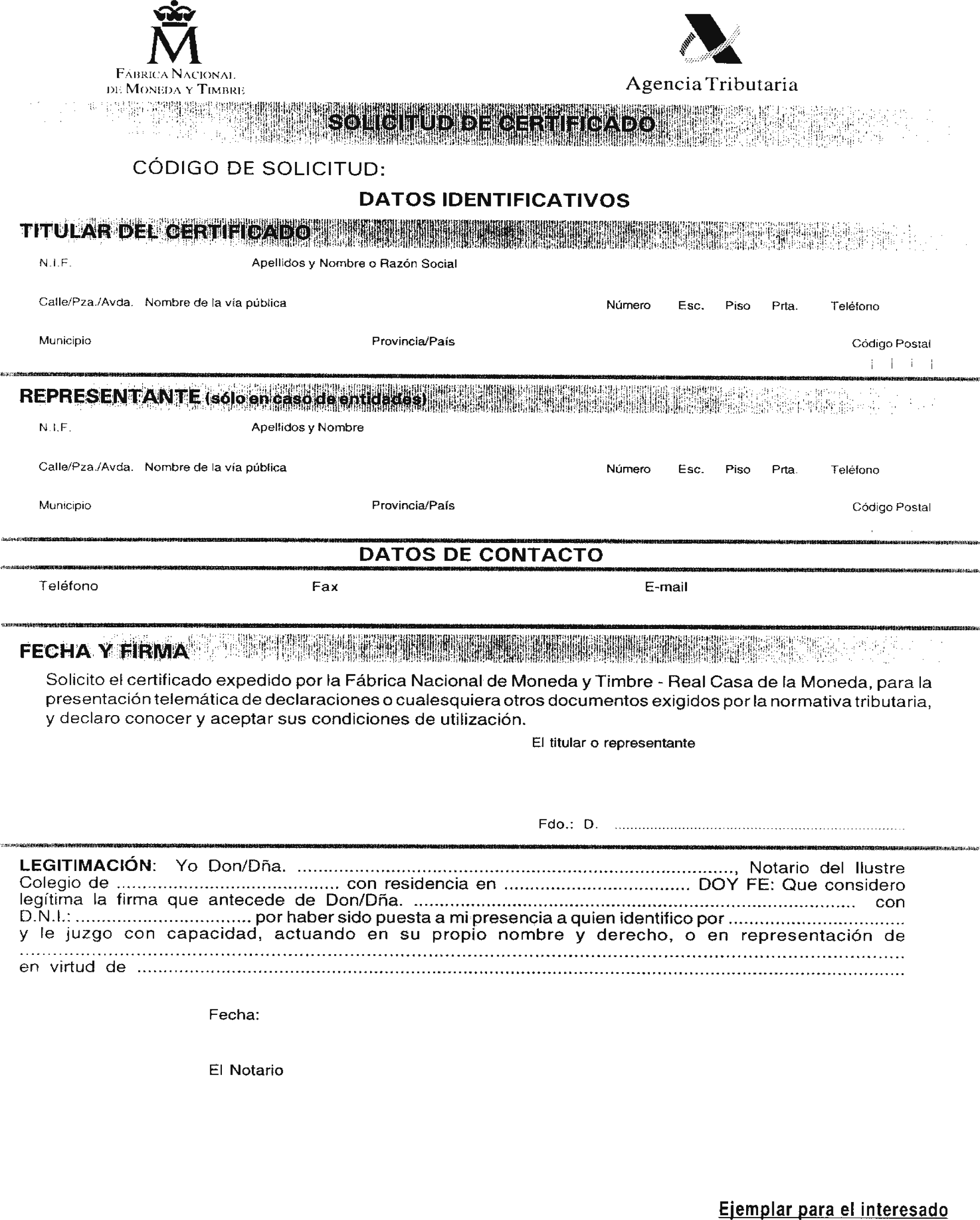

Por su parte, en la disposición adicional tercera de esta Orden se contempla la participación de los Notarios en las funciones de identificación de los interesados dentro del procedimiento de obtención del certificado de usuario, por lo que la misma ha sido informada favorablemente por el Ministerio de Justicia en lo que afecta a su ámbito de competencia.

Por lo demás, tras el considerable aumento en el número de declaraciones presentadas por vía telemática durante el ejercicio anterior y su extensión a otros modelos de declaración, se ha estimado oportuno mantener las líneas generales de este sistema de presentación.

Todas las habilitaciones anteriores conferidas al Ministro de Economía y Hacienda, en la actualidad, de acuerdo con lo dispuesto en el artículo 2 del Real Decreto 557/2000, de 27 de abril, de reestructuración de los Departamentos ministeriales («Boletín Oficial del Estado» del 28), deben entenderse realizadas al Ministro de Hacienda.

En consecuencia, y haciendo uso de las autorizaciones que tengo conferidas, dispongo:

Uno. La presentación telemática de declaraciones del Impuesto sobre la Renta de las Personas Físicas podrá ser efectuada por los contribuyentes a que se refiere el apartado primero de la Orden de 12 de marzo de 2001, por la que se aprueban los modelos de declaración del Impuesto sobre la Renta de las Personas Físicas y del Impuesto sobre el Patrimonio para el ejercicio 2000, y se determinan el lugar, forma y plazos de presentación de los mismos.

No obstante lo anterior, no podrán efectuar la presentación telemática de la declaración:

1. Los contribuyentes que deban acompañar a la declaración cualesquiera documentos, solicitudes o manifestaciones de opciones no contempladas expresamente en los propios modelos oficiales de declaración. En particular, no podrán efectuar la presentación telemática de la declaración los contribuyentes que deban acompañar a la declaración los documentos que se indican en el número tres del apartado sexto de la Orden de 12 de marzo de 2001, ni, en aquellos casos en que la declaración resulte a devolver, los que soliciten la devolución mediante cheque cruzado o nominativo del Banco de España.

2. No se podrá efectuar la transmisión telemática de la declaración del Impuesto sobre la Renta de las Personas Físicas en los siguientes supuestos:

Contribuyentes que deban relacionar en su declaración más de 12 descendientes o más de cuatro ascendientes.

Contribuyentes que obtengan rendimientos de más de dos actividades de idéntica naturaleza (mercantiles, no mercantiles o profesionales) en régimen de estimación directa normal o simplificada.

Contribuyentes que obtengan rendimientos de más de dos actividades de idéntica naturaleza (mercantiles, no mercantiles o profesionales) en régimen de estimación directa normal o simplificada, realizadas por entidades en régimen de atribución de rentas de las que el contribuyente sea socio, comunero o partícipe.

Contribuyentes que obtengan rendimientos de más de cuatro actividades empresariales (distintas de las agrícolas, ganaderas y forestales) en régimen de estimación objetiva, computando tanto las realizadas directamente por el contribuyente como las realizadas por entidades en régimen de atribución de rentas que se atribuyan al contribuyente.

Contribuyentes que obtengan rendimientos de más de cuatro actividades agrícolas, ganaderas y forestales en régimen de estimación objetiva, computando tanto las realizadas directamente por el contribuyente como las realizadas por entidades en régimen de atribución de rentas que se atribuyan al contribuyente.

Contribuyentes que desarrollen actividades económicas incluidas en el régimen de estimación objetiva y tengan autorizada la reducción de los signos, índices o módulos que proceda al amparo de lo dispuesto en el punto 2 del artículo 35.4 del Reglamento del Impuesto sobre la Renta de las Personas Físicas.

Contribuyentes que tengan más de tres imputaciones de rentas derivadas de la participación en instituciones de inversión colectiva constituidas en paraísos fiscales. Contribuyentes que deban declarar más de tres imputaciones en régimen de transparencia fiscal.

Contribuyentes que tengan más de una imputación de rentas por la cesión de derechos de imagen o que deban relacionar más de un declarante en dicho epígrafe. Contribuyentes con ganancias y pérdidas patrimoniales derivadas de transmisiones o reembolsos de acciones o participaciones en más de 16 instituciones de inversión colectiva.

Contribuyentes con más de 15 ganancias y pérdidas patrimoniales en alguno de los epígrafes recogidos en las páginas 8 y 9 del modelo de declaración.

Contribuyentes, deportistas profesionales y de alto nivel, que hayan efectuado aportaciones a la Mutualidad de Previsión Social a prima fija de deportistas profesionales.

Los límites anteriores son aplicables tanto en tributación individual como en tributación conjunta.

Dos. La presentación telemática de declaraciones del Impuesto sobre el Patrimonio podrá ser efectuada por los sujetos pasivos a que se refiere el apartado tercero de la Orden de 12 de marzo de 2001.

No obstante lo anterior, no podrán efectuar la presentación telemática de la declaración los sujetos pasivos que superen el número de bienes, derechos o deudas que se indican a continuación en los correspondientes epígrafes del modelo de declaración (D-714):

1. Bienes y derechos:

A) Bienes inmuebles de naturaleza urbana:

A.1 Vivienda habitual: 1.

A.2 Otros inmuebles urbanos: 20.

B) Bienes inmuebles de naturaleza rústica: 20.

C.1 Bienes y derechos no exentos afectos a actividades empresariales y profesionales (excepto inmuebles): 13.

C.2 Bienes inmuebles no exentos afectos a actividades empresariales y profesionales: 12.

D) Bienes y derechos exentos afectos a actividades empresariales y profesionales: 13.

E) Depósitos en cuenta corriente o de ahorro, a la vista o a plazo, cuentas financieras y otros tipos de imposiciones en cuenta: 15.

F) Valores representativos de la cesión a terceros de capitales propios:

F.1 Deuda pública, obligaciones, bonos y demás valores negociados en mercados organizados: 15.

F.2 Certificados de depósito, pagarés, obligaciones, bonos y demás valores equivalentes no negociados en mercados organizados: 14.

G) Valores no exentos representativos de la participación en los fondos propios de cualquier tipo de entidad:

G.1 Acciones y participaciones en instituciones de inversión colectiva, negociadas en mercados organizados: 12.

G.2 Acciones y participaciones en cualesquiera entidades jurídicas, negociadas en mercados organizados: 18.

G.3 Acciones y participaciones en instituciones de inversión colectiva, no negociadas en mercados organizados: 13.

G.4 Acciones y participaciones en cualesquiera entidades jurídicas, no negociadas en mercados organizados: 10.

H) Valores exentos representativos de la participación en los fondos propios de entidades jurídicas:

H.1 Acciones y participaciones exentas en entidades jurídicas, negociadas en mercados organizados: 5.

H.2 Acciones y participaciones exentas en entidades jurídicas, no negociadas en mercados organizados: 5.

I) Seguros de vida: 5.

J) Rentas temporales y vitalicias: 5.

K) Joyas, pieles de carácter suntuario, vehículos, embarcaciones y aeronaves: 13.

L) Objetos de arte y antigüedades: 9.

M) Derechos reales de uso y disfrute: 8.

N) Concesiones administrativas: 6.

O) Derechos derivados de la propiedad intelectual e industrial: 5.

P) Opciones contractuales: 5.

Q) Demás bienes y derechos de contenido económico: 12.

2. Deudas deducibles: 13.

Tres. Las personas o entidades autorizadas a presentar por vía telemática declaraciones en representación de terceras personas, de acuerdo con lo dispuesto en el apartado séptimo y en las disposiciones adicionales segunda y tercera de la Orden de 21 de diciembre de 2000, por la que se establecen las condiciones generales y el procedimiento para la presentación telemática a través de Internet de las declaraciones correspondientes a los modelos 117, 123, 124, 126, 128, 216, 131, 310, 311, 193, 198, 296 y 345 («Boletín Oficial del Estado» del 28), podrán hacer uso de dicha facultad, respecto de las declaraciones del Impuesto sobre la Renta de las Personas Físicas.

Cuatro. A partir del 30 de abril de 2002 no se podrá efectuar la presentación telemática de la declaración del Impuesto sobre la Renta de las Personas Físicas y del Impuesto sobre el Patrimonio del ejercicio 2000. Transcurrida dicha fecha, deberá efectuarse la presentación de las citadas declaraciones mediante el correspondiente modelo de impreso.

Uno. Requisitos para la presentación telemática de declaraciones del Impuesto sobre la Renta de las Personas Físicas y del Impuesto sobre el Patrimonio.–La presentación telemática de las declaraciones estará sujeta a las siguientes condiciones:

1.ª El declarante deberá disponer de número de identificación fiscal (NIF).

En el caso de declaración conjunta formulada por ambos cónyuges, ambos deberán disponer del respectivo número de identificación fiscal (NIF).

2.ª El declarante deberá tener instalado en el navegador un certificado de usuario X.509.V3 expedido por la Fábrica Nacional de Moneda y Timbre-Real Casa de la Moneda, de acuerdo con el procedimiento establecido en los anexos III, VI y VII de la Orden de 24 de abril de 2000 por la que se establecen las condiciones generales y el procedimiento para la presentación telemática de declaraciones del Impuesto sobre la Renta de las Personas Físicas («Boletín Oficial del Estado» del 29), y en el anexo II de la presente Orden.

En el caso de declaración conjunta formulada por ambos cónyuges, ambos deberán haber obtenido el correspondiente certificado de usuario X.509.V3 expedido por la Fábrica Nacional de Moneda y Timbre-Real Casa de la Moneda.

3.ª Si el presentador es una persona o entidad autorizada para presentar declaraciones en representación de terceras personas, deberá tener instalado en el navegador su certificado de usuario X.509.V3 expedido por la Fábrica Nacional de Moneda y Timbre-Real Casa de la Moneda, de acuerdo con el procedimiento establecido en el anexo III de la Orden de 24 de abril de 2000.

4.ª Para efectuar la presentación telemática de la declaración del Impuesto sobre la Renta de las Personas Físicas y la declaración del Impuesto sobre el Patrimonio, se deberá utilizar previamente un programa de ayuda para obtener el fichero con la declaración a transmitir. Este programa de ayuda podrá ser el programa PADRE para la declaración del Impuesto sobre la Renta de las Personas Físicas o para la declaración del Impuesto sobre el Patrimonio del ejercicio 2000, desarrollado por la Agencia Estatal de Administración Tributaria, u otro que obtenga un fichero con el mismo formato.

Asimismo, los declarantes que opten por esta modalidad de presentación deberán tener en cuenta las normas técnicas que se requieren para efectuar la citada presentación y que se encuentran recogidas en el anexo II de la Orden de 24 de abril de 2000 por la que se establecen las condiciones generales y el procedimiento para la presentación telemática de declaraciones del Impuesto sobre la Renta de las Personas Físicas.

Dos. Simultaneidad del ingreso y la presentación telemática de la declaración.–Tratándose de declaraciones a ingresar, la transmisión telemática de la declaración deberá realizarse en la misma fecha en que tenga lugar el ingreso resultante de la misma.

No obstante lo anterior, en el caso de que existan dificultades técnicas que impidan efectuar la transmisión telemática de la declaración en la misma fecha en que tenga lugar el ingreso, podrá realizarse dicha transmisión telemática hasta el segundo día hábil siguiente al del ingreso.

Tres. Presentación de declaraciones con deficiencias de tipo formal.—En aquellos casos en que se detecten anomalías de tipo formal en la transmisión telemática de declaraciones, dicha circunstancia se pondrá en conocimiento del declarante por el propio sistema mediante los correspondientes mensajes de error, para que proceda a su subsanación.

Uno. Si se trata de declaraciones a ingresar, el procedimiento a seguir para su presentación será el siguiente:

1.º El declarante se pondrá en comunicación con la entidad colaboradora por vía telemática o acudiendo a sus oficinas, o bien personándose en la entidad de depósito que presta el servicio de caja en la Delegación o Administración de la Agencia Estatal de Administración Tributaria, en cuya circunscripción tenga el domicilio fiscal el contribuyente, para efectuar el ingreso correspondiente y facilitar los siguientes datos:

NIF del contribuyente o sujeto pasivo (nueve caracteres).

Las cuatro letras impresas en la etiqueta identificativa correspondiente al declarante.

Ejercicio fiscal (dos últimos dígitos). Período = 0A (cero A).

Documento de ingreso o devolución = 100. Documento de ingreso = 714.

Tipo de autoliquidación = «I» Ingreso.

Importe a ingresar (deberá ser mayor que cero). Opción 1: No fracciona el pago.

Opción 2: Sí fracciona el pago y no domicilia el segundo plazo.

Opción 3: Sí fracciona el pago y sí domicilia el segundo plazo, en las condiciones establecidas en el apartado quinto de esta Orden.

Código de Administración.

La entidad colaboradora, una vez contabilizado el importe, asignará al contribuyente un número de referencia completo (NRC) que generará informáticamente mediante un sistema criptográfico que relacione de forma unívoca el NRC con el importe a ingresar.

Al mismo tiempo, remitirá o entregará, según la forma de transmisión de los datos, un recibo que contendrá, como mínimo, los datos señalados en el anexo I de esta Orden.

2.º El declarante, una vez realizada la operación anterior y obtenido el NRC correspondiente, se pondrá en comunicación con la Agencia Estatal de Administración Tributaria a través de Internet o de cualquier otra vía equivalente que permita la conexión, en la dirección: https://aeat.es. Una vez seleccionado el concepto fiscal y el fichero con la declaración a transmitir introducirá el NRC suministrado por la entidad colaboradora.

3.º A continuación, procederá a transmitir la declaración con la firma digital, generada al seleccionar el certificado de usuario X.509.V3 expedido por la Fábrica Nacional de Moneda y Timbre-Real Casa de la Moneda y previamente instalado en el navegador a tal efecto. En el caso de declaración conjunta por el Impuesto sobre la Renta de las Personas Físicas formulada por ambos cónyuges, deberá seleccionar adicionalmente el certificado correspondiente al cónyuge, con objeto de generar también la firma digital de este último.

Si el presentador es una persona o entidad autorizada para presentar declaraciones en representación de terceras personas, se requerirá una única firma, la correspondiente a su certificado.

4.º Si la declaración es aceptada, la Agencia Estatal de Administración Tributaria le devolverá en pantalla los datos del documento de ingreso o devolución (modelo 100) o del documento de ingreso (modelo 714) validado con un código electrónico de 16 caracteres, además de la fecha y hora de la presentación.

En el supuesto de que la presentación fuese rechazada se mostrarán en pantalla los datos del documento de ingreso o devolución (modelo 100) o del documento de ingreso (modelo 714) y la descripción de los errores detectados. En este caso, se deberá proceder a subsanar los mismos con el programa de ayuda con el que se generó el fichero o repitiendo la presentación si el error fuese ocasionado por otro motivo.

El presentador deberá imprimir y conservar la declaración aceptada así como el documento de ingreso o devolución (modelo 100) o el documento de ingreso (modelo 714) debidamente validado con el correspondiente código electrónico.

Dos. Si el resultado de la declaración es negativo, (Impuesto sobre la Renta de las Personas Físicas e Impuesto sobre el Patrimonio), con solicitud de devolución o con renuncia a la devolución (Impuesto sobre la Renta de las Personas Físicas), se procederá como sigue:

1.º El declarante se pondrá en comunicación con la Agencia Estatal de Administración Tributaria a través de Internet o de cualquier otra vía equivalente que permita la conexión, en la dirección: https://aeat.es. Seleccionará el concepto fiscal y el fichero con la declaración a transmitir.

2.º A continuación, procederá a transmitir la declaración con la firma digital, generada al seleccionar el certificado de usuario X.509.V3 expedido por la Fábrica Nacional de Moneda y Timbre-Real Casa de la Moneda y previamente instalado en el navegador a tal efecto. En el caso de declaración conjunta por el Impuesto sobre la Renta de las Personas Físicas formulada por ambos cónyuges, deberá seleccionar adicionalmente el certificado correspondiente al cónyuge, con objeto de generar también la firma digital de este último.

Si el presentador es una persona o entidad autorizada para presentar declaraciones en representación de terceras personas, se requerirá una única firma, la correspondiente a su certificado.

3.º Si la declaración es aceptada, la Agencia Estatal de Administración Tributaria le devolverá en pantalla los datos del documento de ingreso o devolución (modelo 100) o del documento de ingreso (modelo 714) validado con un código electrónico de 16 caracteres, además de la fecha y hora de la presentación.

En el supuesto de que la presentación fuese rechazada se mostrarán en pantalla los datos del documento de ingreso o devolución (modelo 100) o del documento de ingreso (modelo 714) y la descripción de los errores detectados. En este caso, se deberá proceder a subsanar los mismos con el programa de ayuda con el que se generó el fichero o repitiendo la presentación si el error fuese ocasionado por otro motivo.

El presentador deberá imprimir y conservar la declaración aceptada así como el documento de ingreso o devolución (modelo 100) o el documento de ingreso (modelo 714) debidamente validado con el correspondiente código electrónico.

Uno. La presentación telemática de las declaraciones del Impuesto sobre la Renta de las Personas Físicas, así como, en su caso, el ingreso de la deuda tributaria correspondiente, se efectuará en el plazo comprendido entre el 2 de mayo y el 20 de junio de 2001, ambos inclusive, sin perjuicio de lo dispuesto en el párrafo segundo del punto dos del apartado segundo anterior respecto de la transmisión telemática de la declaración. No obstante lo dispuesto en el párrafo anterior, la presentación telemática de las declaraciones por el Impuesto sobre la Renta de las Personas Físicas con derecho a devolución y aquellas en las que se renuncie a la misma deberá efectuarse en el plazo comprendido entre el 2 de mayo y el 2 de julio de 2001, ambos inclusive.

Dos. Los sujetos pasivos que efectúen la presentación telemática de la declaración del Impuesto sobre el Patrimonio y estén obligados a presentar la declaración del Impuesto sobre la Renta de las Personas Físicas, deberán presentarla en el mismo plazo de esta última de acuerdo con lo dispuesto en el número 2 del apartado quinto de la Orden de 12 de marzo de 2001, sin que en este supuesto tenga que presentarse conjuntamente con la declaración del Impuesto sobre la Renta de las Personas Físicas.

En aquellos supuestos en que no exista obligación de presentar declaración del Impuesto sobre la Renta de las Personas Físicas, la declaración del Impuesto sobre el Patrimonio se presentará en el plazo comprendido entre el 2 de mayo y el 2 de julio de 2001, ambos inclusive.

Lo señalado en los párrafos anteriores se entiende sin perjuicio de lo dispuesto en el párrafo segundo del punto dos del apartado segundo anterior respecto de la transmisión telemática de la declaración.

Cuando los contribuyentes presenten por vía telemática la declaración del Impuesto sobre la Renta de las Personas Físicas y, además de fraccionar el importe del ingreso de la cuota resultante de su autoliquidación, opten por domiciliar el segundo plazo, será la Agencia Estatal de Administración Tributaria quien comunique dicha domiciliación a la entidad colaboradora señalada por el contribuyente en el documento de ingreso o devolución.

Posteriormente, la entidad colaboradora remitirá al contribuyente justificante del ingreso realizado, de acuerdo con las especificaciones recogidas en el anexo IV de la Orden de 12 de marzo de 2001 por la que se aprueban los modelos de declaración del Impuesto sobre la Renta de las Personas Físicas y del Impuesto sobre el Patrimonio para el ejercicio 2000, y se determinan el lugar, forma y plazos de presentación de los mismos, que servirá como documento acreditativo del ingreso efectuado en el Tesoro Público.

Los contribuyentes que efectúen la presentación telemática de la declaración del Impuesto sobre la Renta de las Personas Físicas y que estando obligados a declarar por el Impuesto sobre el Patrimonio no opten por su presentación telemática, deberán presentar la declaración de este último Impuesto en los lugares recogidos en el número 2 del apartado séptimo de la Orden de 12 de marzo de 2001, si el resultado de la declaración es positivo, o bien directamente, o por correo certificado, ante la Delegación o Administración de la Agencia Estatal de Administración Tributaria correspondiente al domicilio fiscal del declarante, si el resultado es negativo.

El procedimiento y condiciones para la suscripción de los convenios o acuerdos de colaboración para que las entidades incluidas en la colaboración en la gestión tributaria puedan presentar por vía telemática declaraciones en representación de terceros, será el previsto en el apartado séptimo y en las disposiciones adicionales segunda y tercera de la Orden de 21 de diciembre de 2000, por la que se establecen las condiciones generales y el procedimiento para la presentación telemática a través de Internet de las declaraciones correspondientes a los modelos 117, 123, 124, 126, 128, 216, 131, 310, 311, 193, 198, 296 y 345.

Los conceptos y definiciones relativos a la presentación de declaraciones por vía telemática se recogen en el anexo V de la Orden de 24 de abril de 2000 por la que se establecen las condiciones generales y el procedimiento para la presentación telemática de declaraciones del Impuesto sobre la Renta de las Personas Físicas.

Los certificados X.509.V3 expedidos por la Fábrica Nacional de Moneda y Timbre-Real Casa de la Moneda al amparo de la normativa tributaria, con anterioridad a la entrada en vigor de la presente Orden, serán válidos, siempre que se encuentren en vigor, a efectos de la presentación telemática de las declaraciones del Impuesto sobre la Renta de las Personas Físicas y del Impuesto sobre el Patrimonio que se contemplan en esta Orden. No obstante lo anterior, los certificados expedidos por la Fábrica Nacional de Moneda y Timbre-Real Casa de la Moneda al amparo de lo dispuesto en el apartado séptimo y en la disposición adicional primera de la Orden de 13 de abril de 1999, por la que se establecen las condiciones generales y el procedimiento para la presentación telemática de declaraciones del Impuesto sobre la Renta de las Personas Físicas («Boletín Oficial del Estado» del 19), no podrán utilizarse para la presentación telemática en representación de terceras personas de la declaración del Impuesto sobre el Patrimonio.

La función de identificación a que se refiere la letra c) del punto 2 del anexo III de la Orden de 24 de abril de 2000 por la que se establecen las condiciones generales y el procedimiento para la presentación telemática de declaraciones del Impuesto sobre la Renta de las Personas Físicas, podrá realizarse también por comparecencia ante Notario.

En estos supuestos, una vez efectuada la identificación, el interesado procederá a firmar el modelo de solicitud de certificado que se recoge en el anexo II de la presente Orden, así como sus condiciones de utilización. Los ejemplares para la Fábrica Nacional de Moneda y Timbre-Real Casa de la Moneda y para la Agencia Estatal de Administración Tributaria del modelo de solicitud de certificado se remitirán por los Notarios a la Dirección General de Registros y Notariado quien, a su vez, dará traslado de los mismos a la Agencia Estatal de Administración Tributaria. Por su parte, la Agencia Estatal de Administración Tributaria remitirá a la Fábrica Nacional de Moneda y Timbre-Real Casa de la Moneda el ejemplar correspondiente.

Se añade un nuevo apartado 5 bis al anexo VI de la Orden de 24 de abril de 2000 por la que se establecen las condiciones generales y el procedimiento para la presentación telemática de declaraciones del Impuesto sobre la Renta de las Personas Físicas, con la siguiente redacción:

«5 bis. La función de identificación y registro se podrá realizar por otras Administraciones Públicas, previa formalización de un convenio de colaboración conjuntamente con la Fábrica Nacional de Moneda y Timbre-Real Casa de la Moneda y la Agencia Estatal de Administración Tributaria y una vez comprobado que los procedimientos de identificación y de expedición del certificado por la Administración interesada gozan de un nivel de seguridad adecuado.»

El apartado 13 del anexo VI de la Orden de 24 de abril de 2000 por la que se establecen las condiciones generales y el procedimiento para la presentación telemática de declaraciones del Impuesto sobre la Renta de las Personas Físicas queda redactado del siguiente modo:

«Podrán solicitar la expedición de certificados titularidad de personas o entidades jurídicas sus representantes legales o las personas que acrediten un poder especial de representación para ello.»

La presente Orden entrará en vigor el día siguiente al de su publicación en el «Boletín Oficial del Estado».

Lo que comunico a VV. II. para su conocimiento y efectos.

Madrid, 10 de abril de 2001.

MONTORO ROMERO

Ilmos. Sres. Director general de la Agencia Estatal de Administración Tributaria y Director general de Tributos.

Fecha de la operación:

Código entidad y sucursal: XXXXXXXX

Concepto:

Impuesto sobre la Renta de las Personas Físicas.

Impuesto sobre el Patrimonio.

Ejercicio:

Identificación de la cuenta (CCC):

(Cuando el ingreso sea en efectivo no deberá cumplimentarse este campo.)

Identificación del contribuyente o sujeto pasivo:

NIF: XNNNNNNNX

Letras impresas en la etiqueta identificativa: LLLC

Apellidos y nombre:

Importe:

NRC asignado al ingreso:

NRC al que sustituye:

(Este campo se cumplimentará en el caso de anulación de NRC anterior y sustitución por uno nuevo.)

Leyenda: «Este recibo surte los efectos liberatorios para con el Tesoro Público señalados en el Reglamento General de Recaudación».

Nota: El ingreso de la deuda no exime de la obligación de presentar la declaración.

Agencia Estatal Boletín Oficial del Estado

Avda. de Manoteras, 54 - 28050 Madrid