Contido non dispoñible en galego

La Ley 46/2002, de 18 de diciembre, de reforma parcial del Impuesto sobre la Renta de las Personas Físicas y por la que se modifican las Leyes de los Impuestos sobre Sociedades y sobre la Renta de no Residentes («Boletín Oficial del Estado» del 19), ha llevado a cabo un proceso de reforma del Impuesto sobre la Renta de las Personas Físicas, introduciendo nuevos preceptos en la Ley 40/1998, de 9 de diciembre, del Impuesto sobre la Renta de las Personas Físicas y otras Normas Tributarias («Boletín Oficial del Estado» del 10). El desarrollo reglamentario de dichos preceptos se ha concretado en el Real Decreto 27/2003, de 10 de enero, por el que se modifica el Reglamento del Impuesto sobre la Renta de las Personas Físicas, aprobado por Real Decreto 214/1999, de 5 de febrero («Boletín Oficial del Estado» del 11).

La reforma afecta en gran medida a la gestión del Impuesto, tanto en el supuesto de contribuyentes no obligados a declarar como en el de los obligados a presentar la correspondiente declaración. Así, para los primeros, las novedades afectan al incremento de los límites cuantitativos de las rentas excluyentes de la obligación de declarar y al establecimiento de un nuevo rango normativo para la aprobación de los modelos de comunicación que deben presentar estos contribuyentes para solicitar la devolución que resulte procedente. Cabe destacar, asimismo, que la aplicación de la deducción por maternidad a que se refiere el artículo 67 bis de la Ley del Impuesto también incide en el procedimiento gestor aplicable a este colectivo de contribuyentes, especialmente en los supuestos en los que el importe anual de la deducción no coincida con el de su abono anticipado mensual, así como en los que el contribuyente con derecho a la deducción no haya solicitado su pago anticipado mensual. Para los contribuyentes obligados a declarar, la principal novedad reside en la posibilidad de solicitar la remisión del borrador de su declaración en los términos y condiciones establecidos en el artículo 80 bis de la Ley del Impuesto.

Para la puesta en práctica de las mencionadas novedades, la normativa reguladora del Impuesto sobre la Renta de las Personas Físicas, contenida, además de en la citada Ley 40/1998, en el Reglamento del Impuesto, aprobado en el artículo único del Real Decreto 214/1999, de 5 de febrero («Boletín Oficial del Estado» del 9), incorpora las correspondientes previsiones y habilitaciones normativas.

En primer lugar, el artículo 81.1 de la Ley 40/1998 establece que los contribuyentes que no tengan que presentar declaración por este Impuesto, conforme al artículo 79 de la propia Ley, podrán dirigir una comunicación a la Administración tributaria solicitando la devolución de la cantidad que resulte procedente, cuando la suma de las retenciones e ingresos a cuenta soportados, de los pagos fraccionados efectuados y, en su caso, de la deducción por maternidad, sea superior a la cuota líquida total minorada en el importe de las deducciones, por doble imposición de dividendos e internacional. A tales efectos, la Administración tributaria podrá requerir a los contribuyentes la presentación de una comunicación y la información y documentos que resulten necesarios para la práctica de la devolución. Con este fin, el apartado 2 del citado artículo habilita al Ministro de Hacienda para la aprobación de los modelos de comunicación, para el establecimiento del plazo y lugar de su presentación, así como para la determinación de los supuestos y condiciones de presentación de las comunicaciones por medios telemáticos y los casos en que los datos comunicados podrán entenderse subsistentes para años sucesivos, si el contribuyente no comunica variación en los mismos. Completa la regulación de esta materia el artículo 62 del Reglamento del Impuesto que en el segundo párrafo del apartado 1 dispone que la comunicación que deben presentar los contribuyentes no obligados a declarar podrá ir precedida del envío al contribuyente de los datos que obren en poder de la Administración tributaria y afecten a la determinación de su cuota líquida total del Impuesto. Asimismo, habilita en dicho párrafo al Ministro de Hacienda para determinar los supuestos y condiciones de presentación de las comunicaciones por medios telefónicos.

En segundo lugar, por lo que respecta a la gestión de la deducción por maternidad correspondiente a contribuyentes no obligados a declarar que no hubieran obtenido de forma anticipada el abono de la misma, el artículo 62.1 del Reglamento del Impuesto, en su tercer párrafo, habilita al Ministro de Hacienda para la aprobación del modelo para solicitar su percepción, para la determinación del lugar, fecha y forma de su presentación y para el establecimiento de los casos en que dicha solicitud pueda realizarse por medios telemáticos o telefónicos. Por su parte, el artículo 58.5.4.o del Reglamento del Impuesto dispone que cuando el importe de la deducción por maternidad no se corresponda con el de su abono anticipado, los contribuyentes deberán regularizar su situación, comunicando a la Administración tributaria la información que determine el Ministro de Hacienda, quien asimismo establecerá el lugar, forma y plazo de su presentación.

Finalmente, en relación con la solicitud de borrador de declaración, el artículo 80 bis.6 de la Ley del Impuesto dispone que el modelo de solicitud de borrador de declaración será aprobado por el Ministro de Hacienda, quien establecerá el plazo y lugar de presentación, así como los supuestos y condiciones en los que sea posible presentar la solicitud por medios telemáticos o telefónicos.

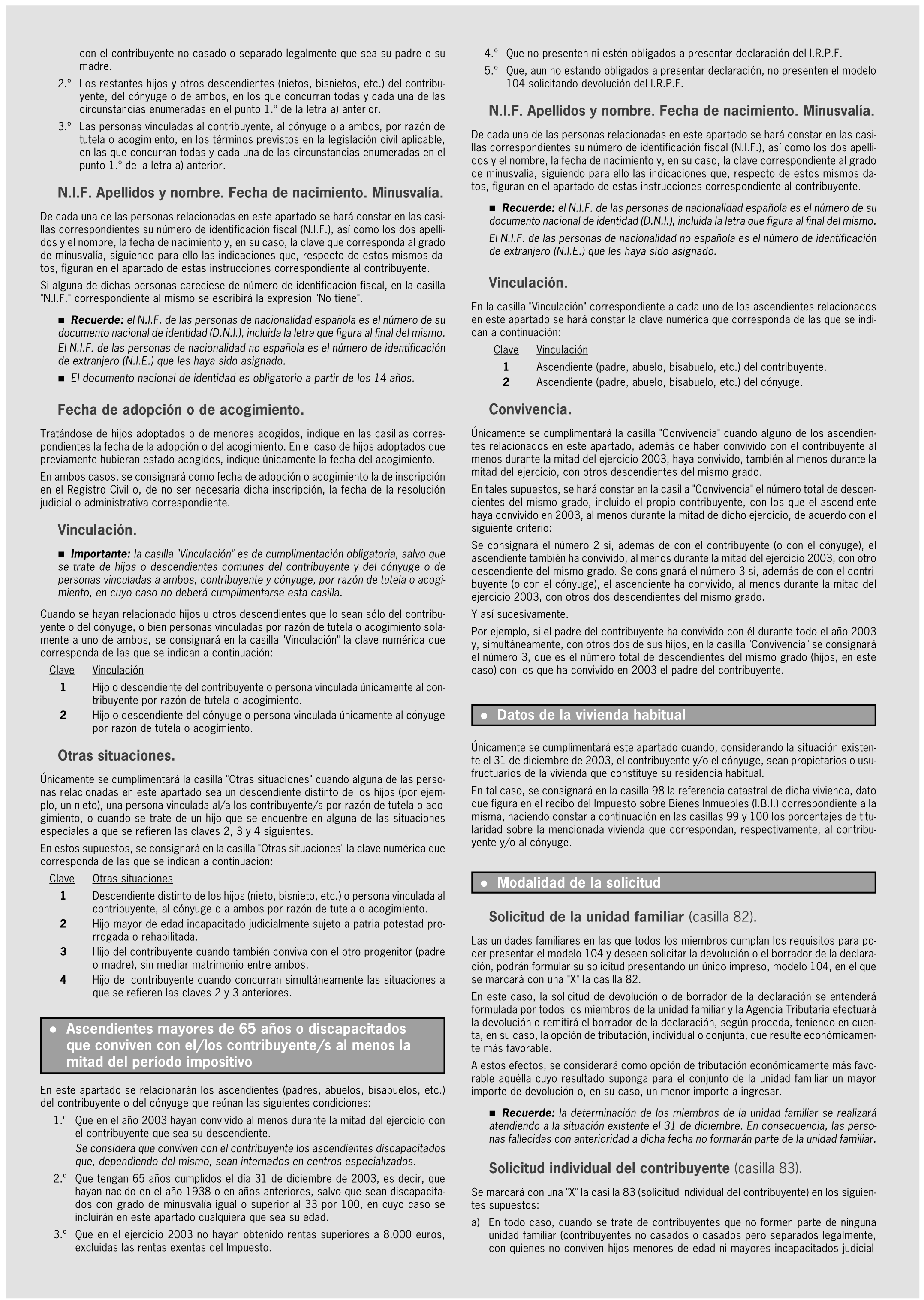

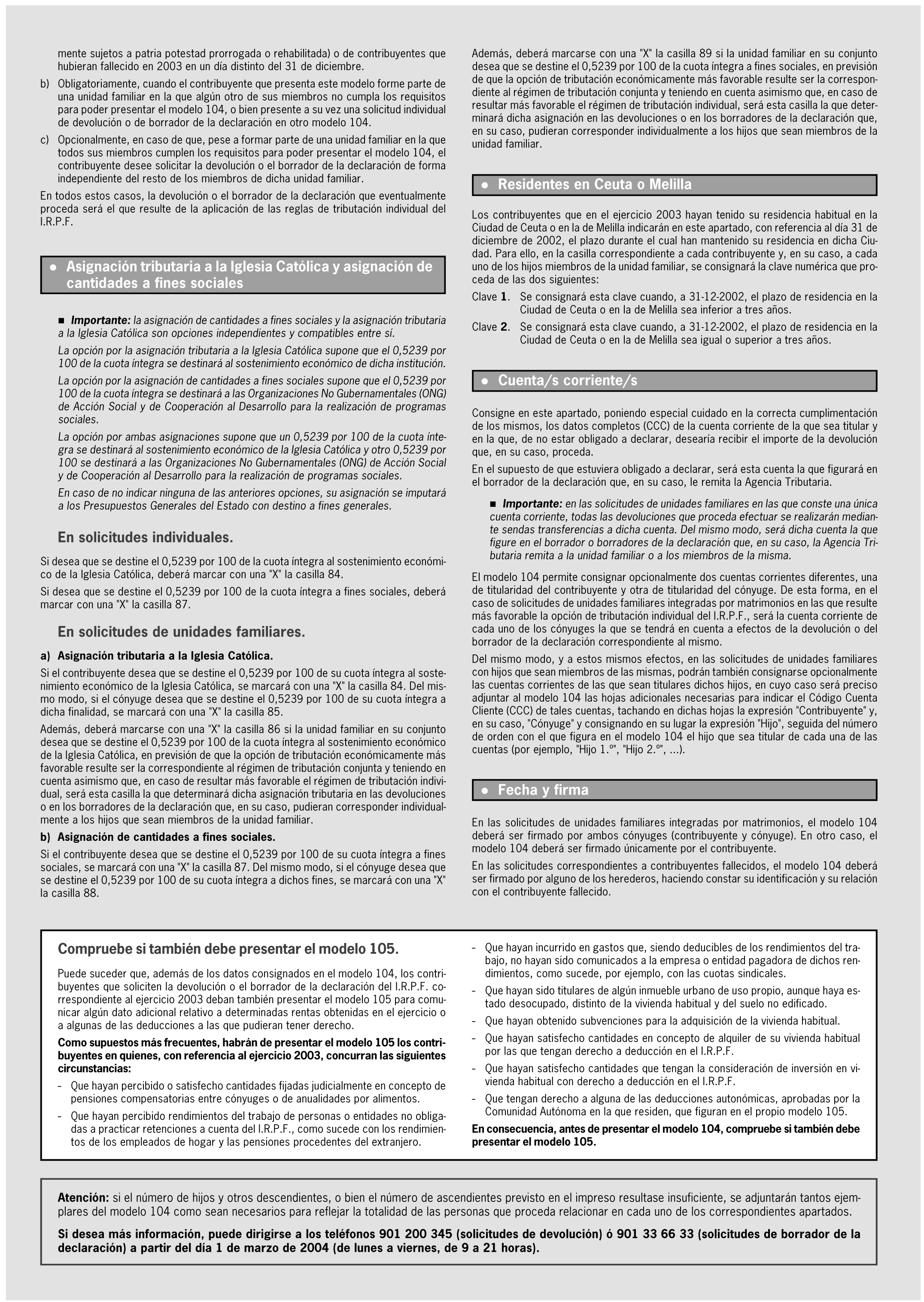

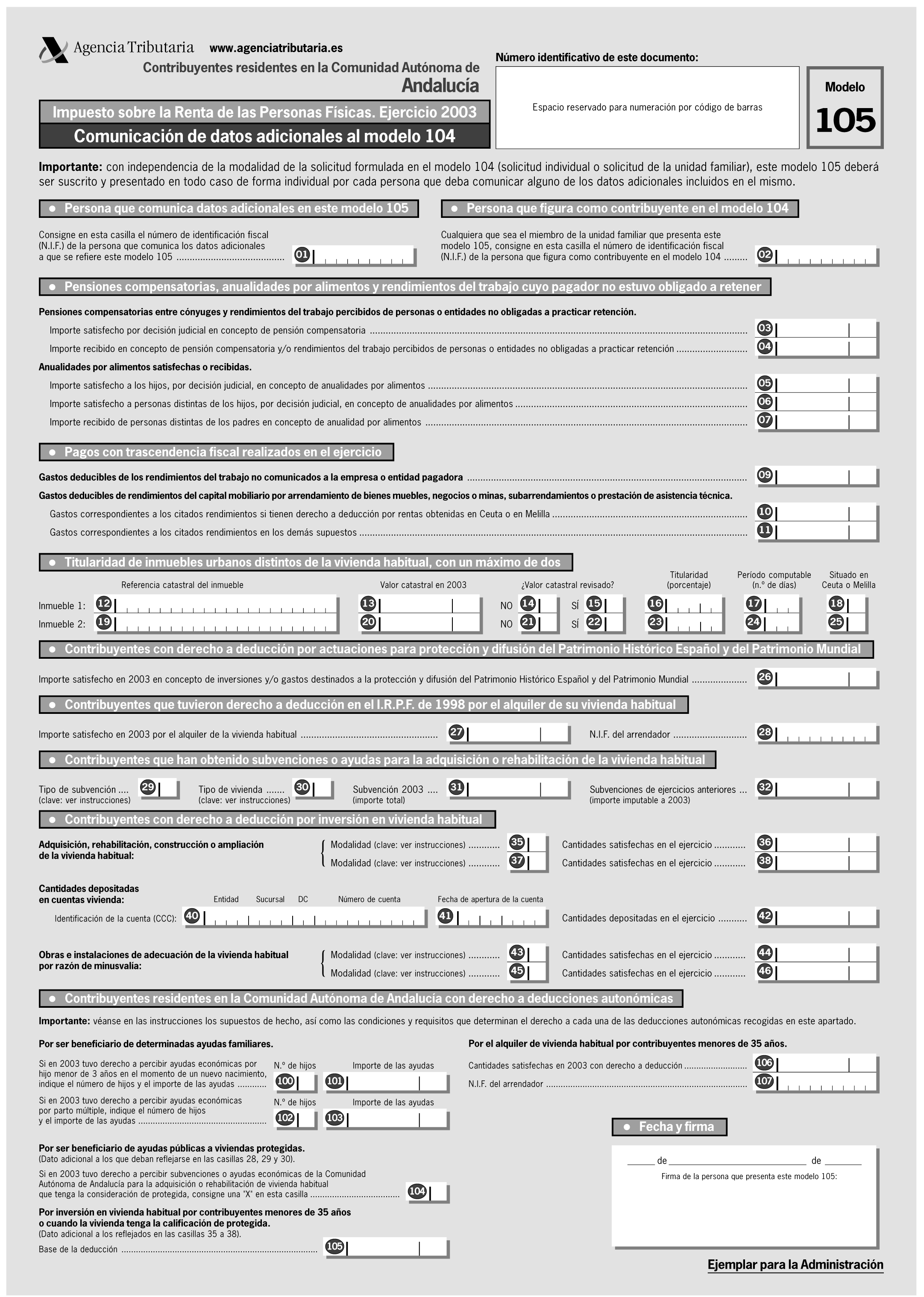

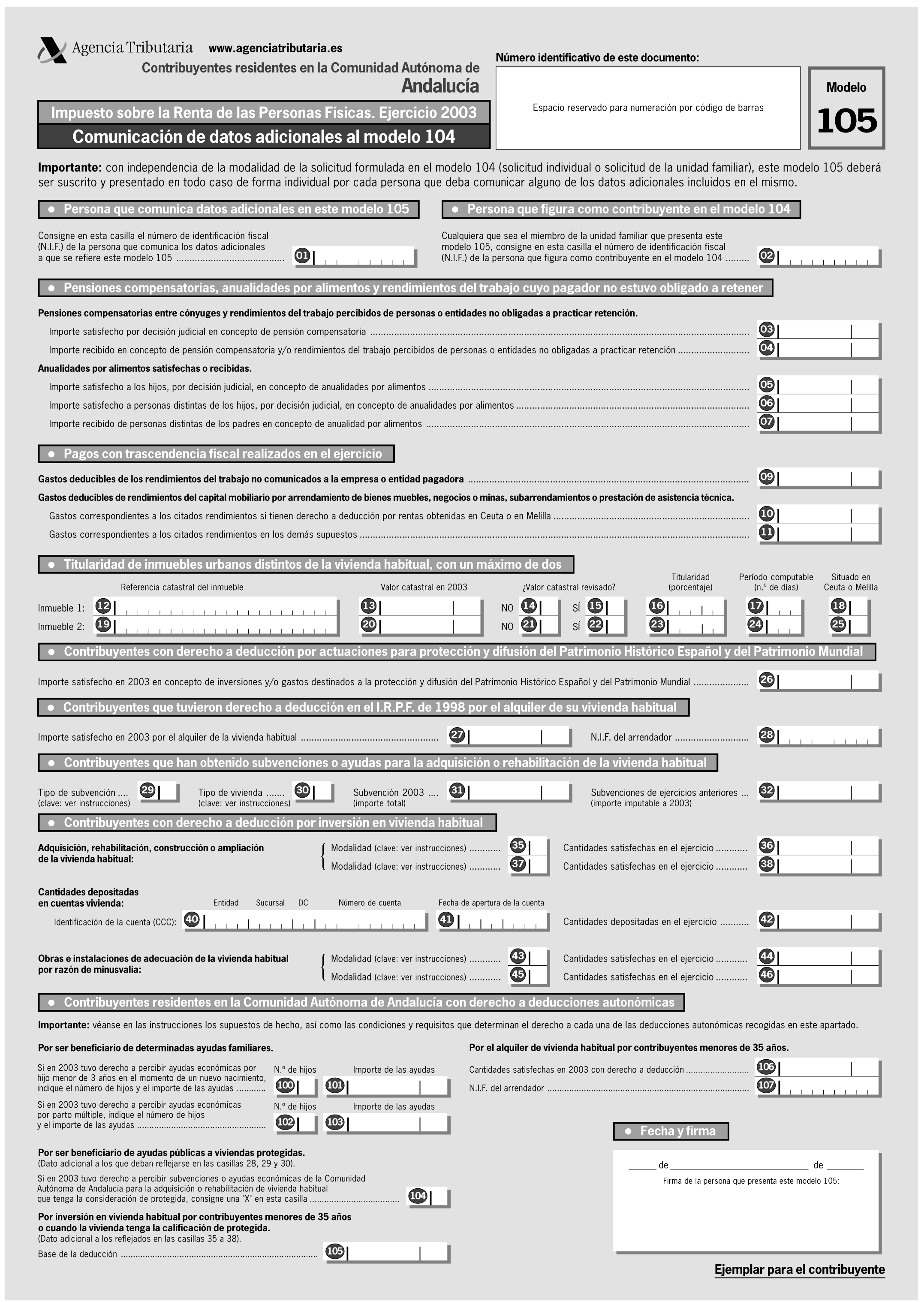

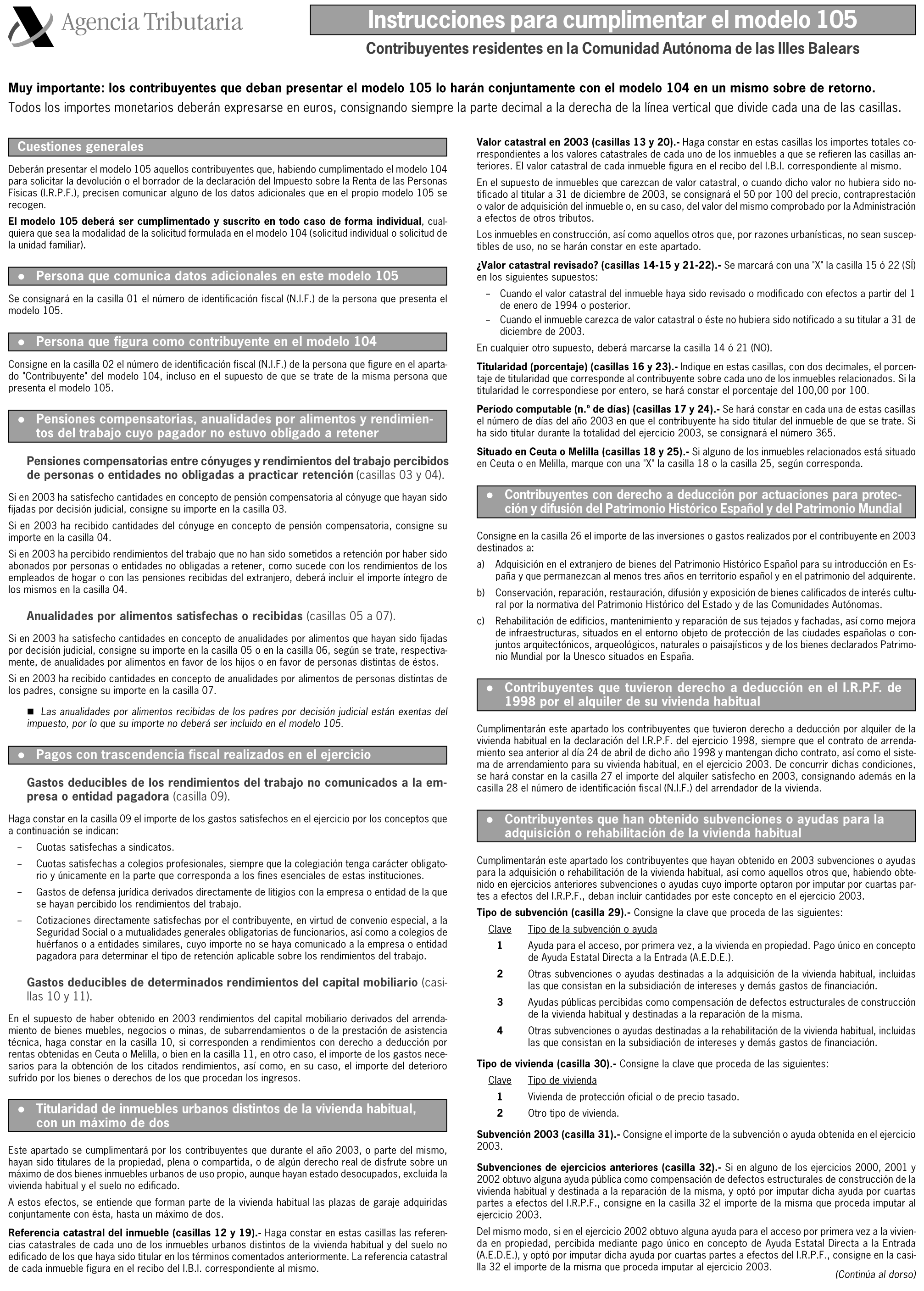

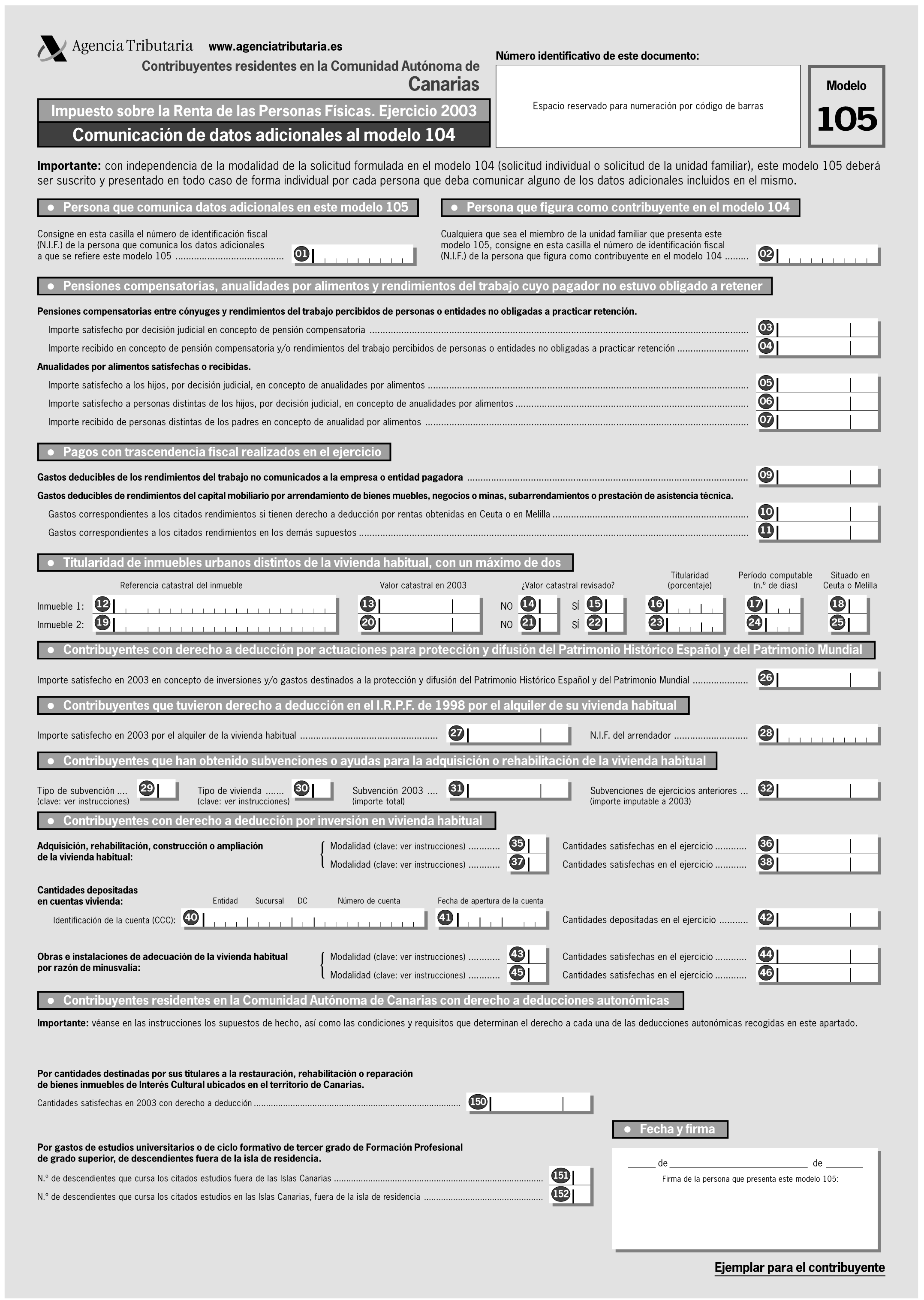

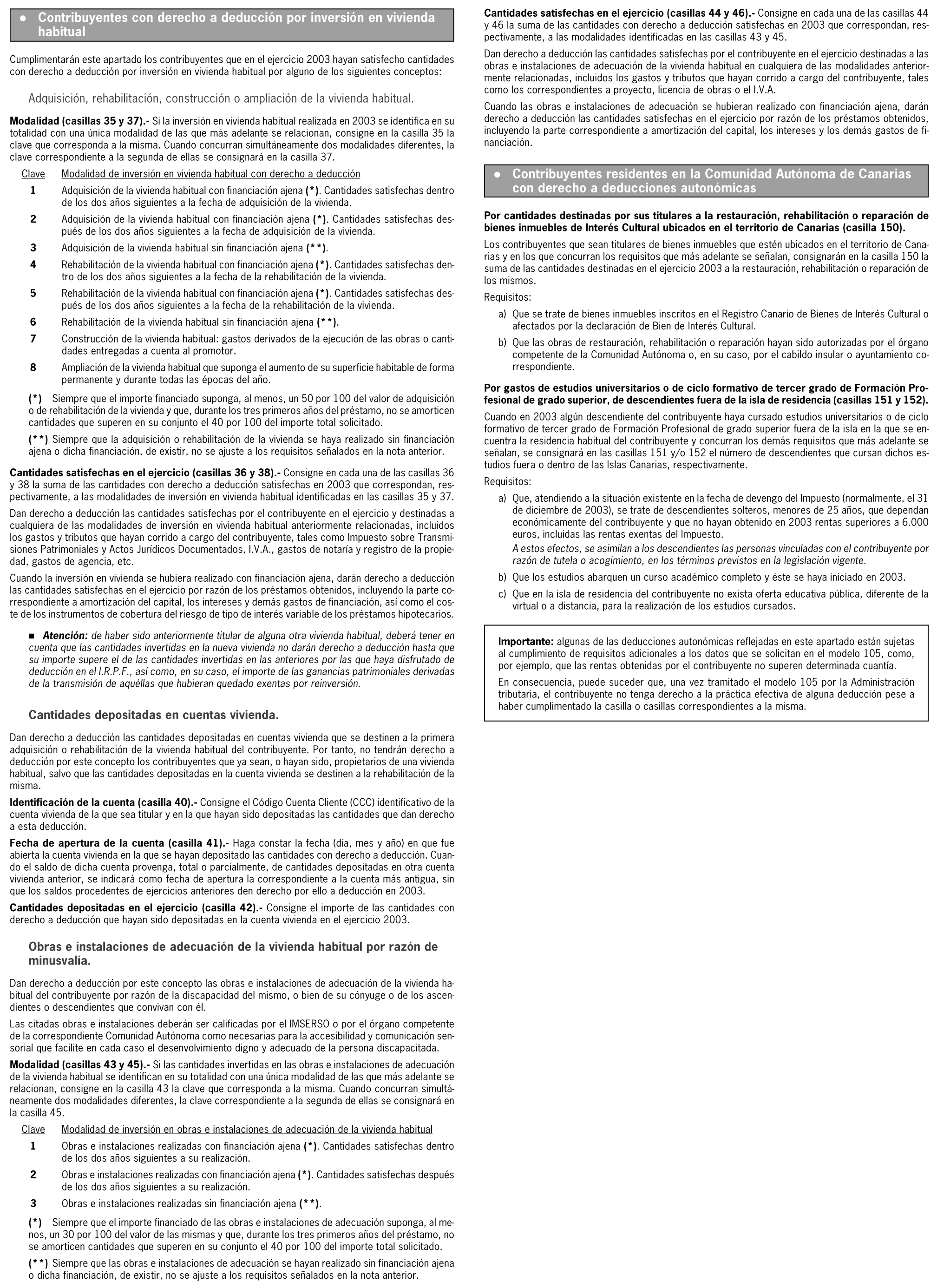

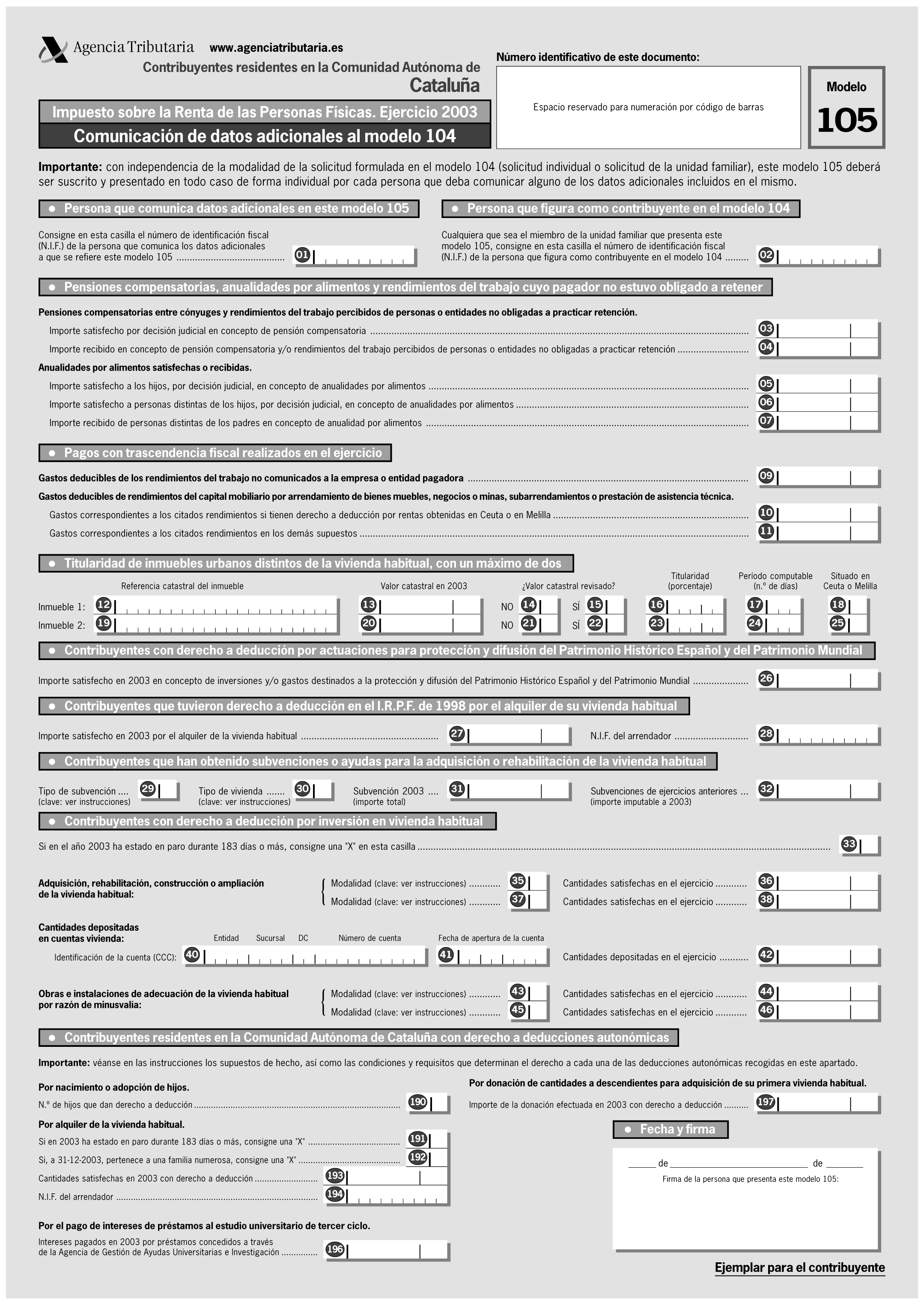

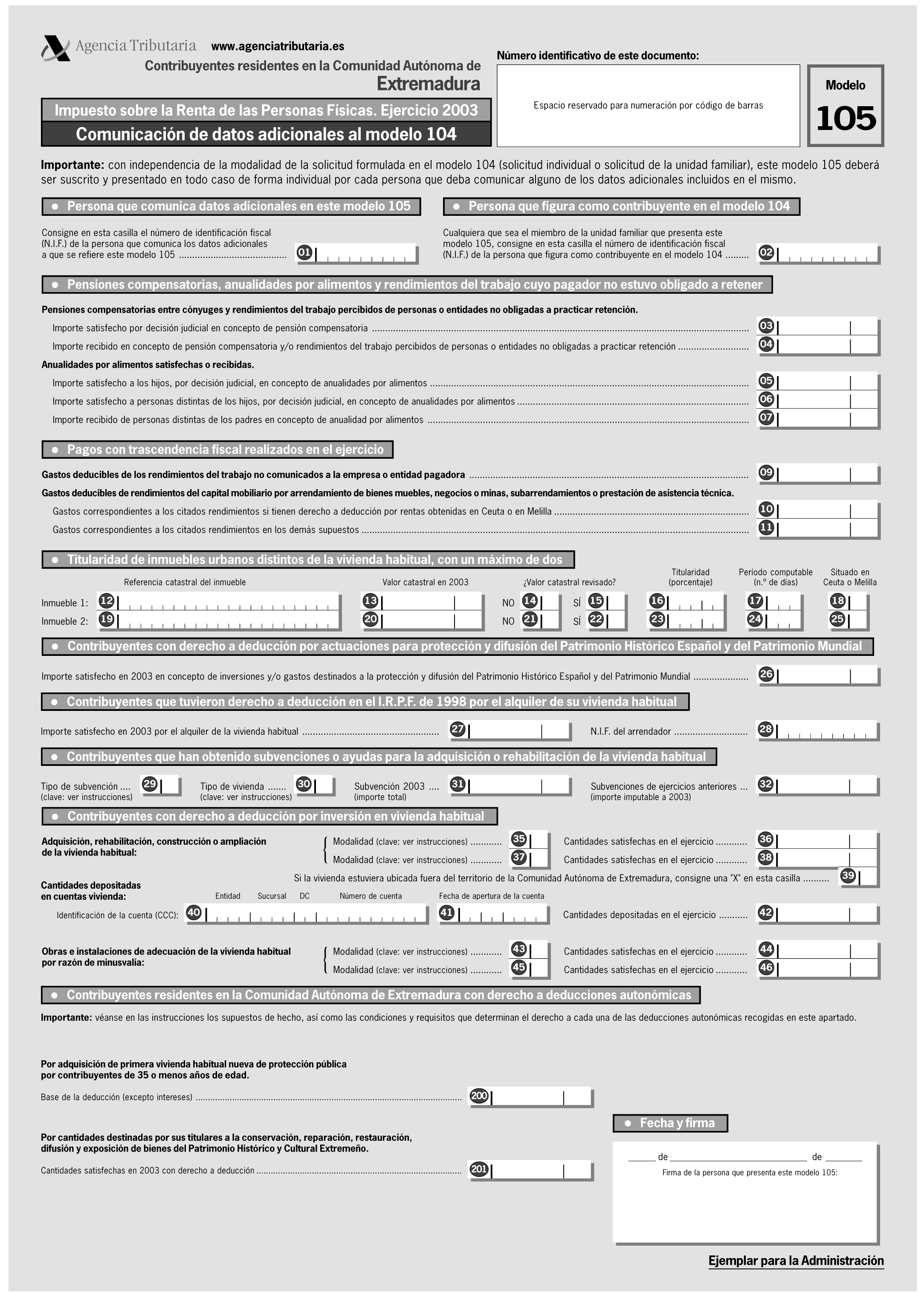

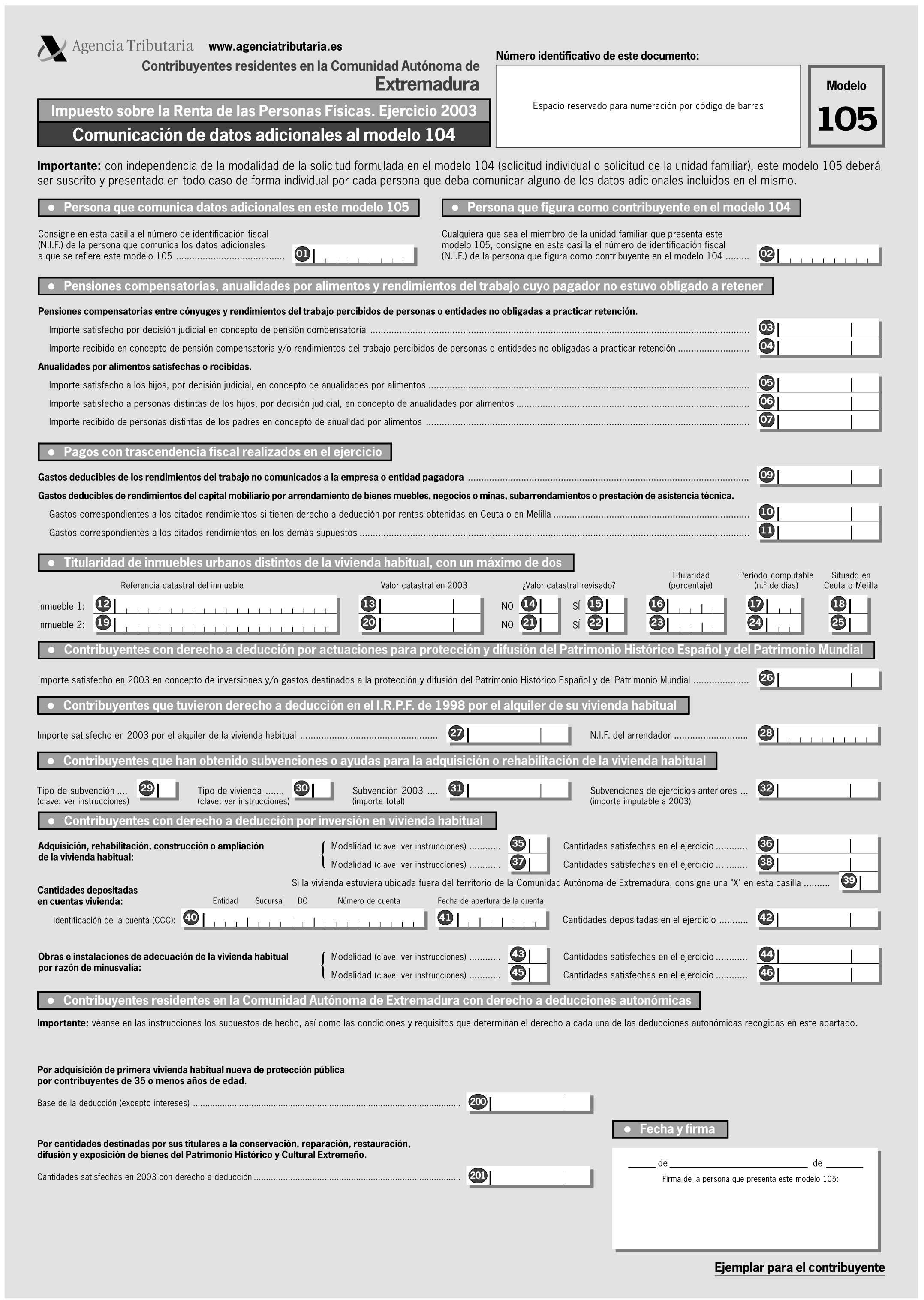

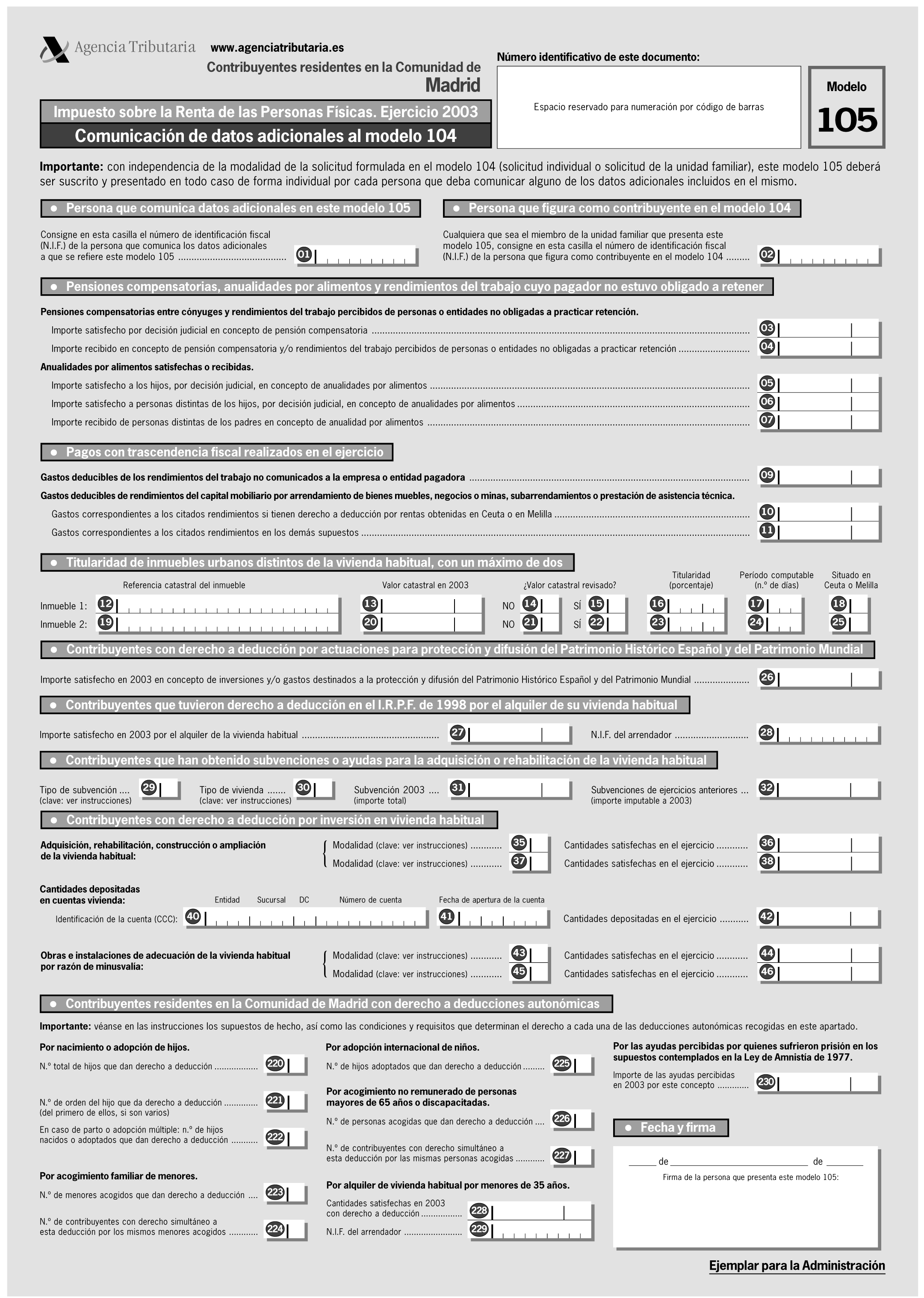

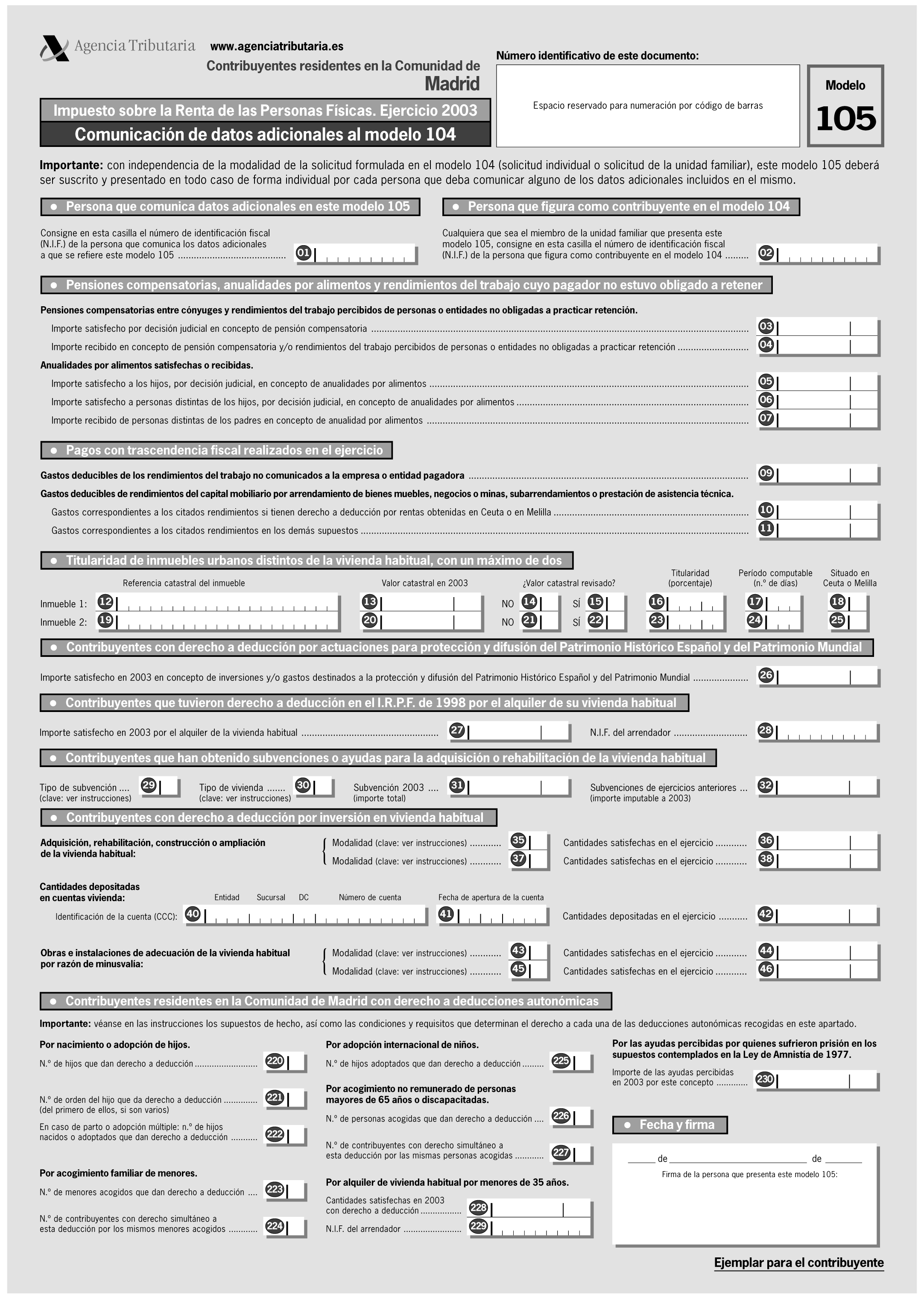

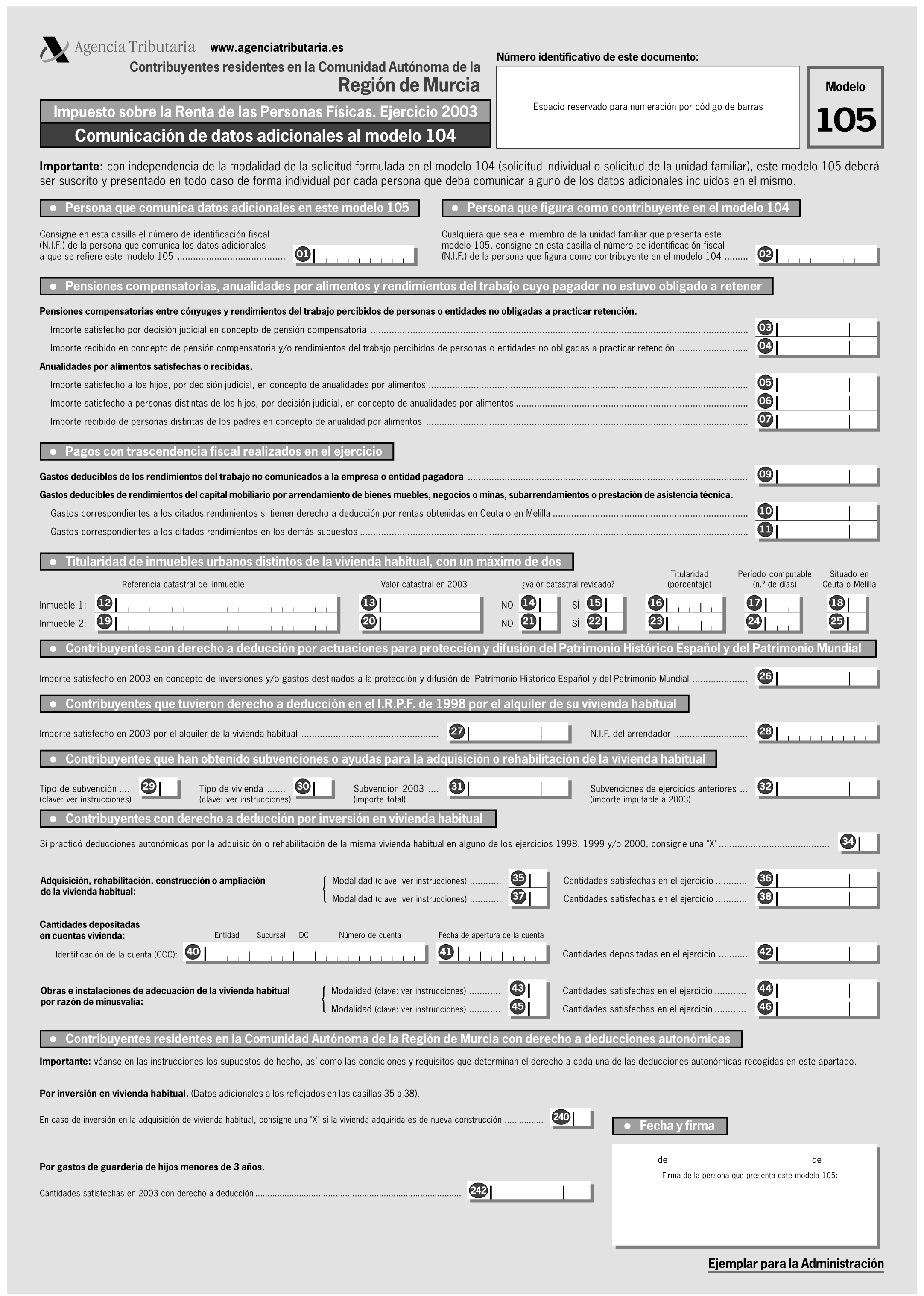

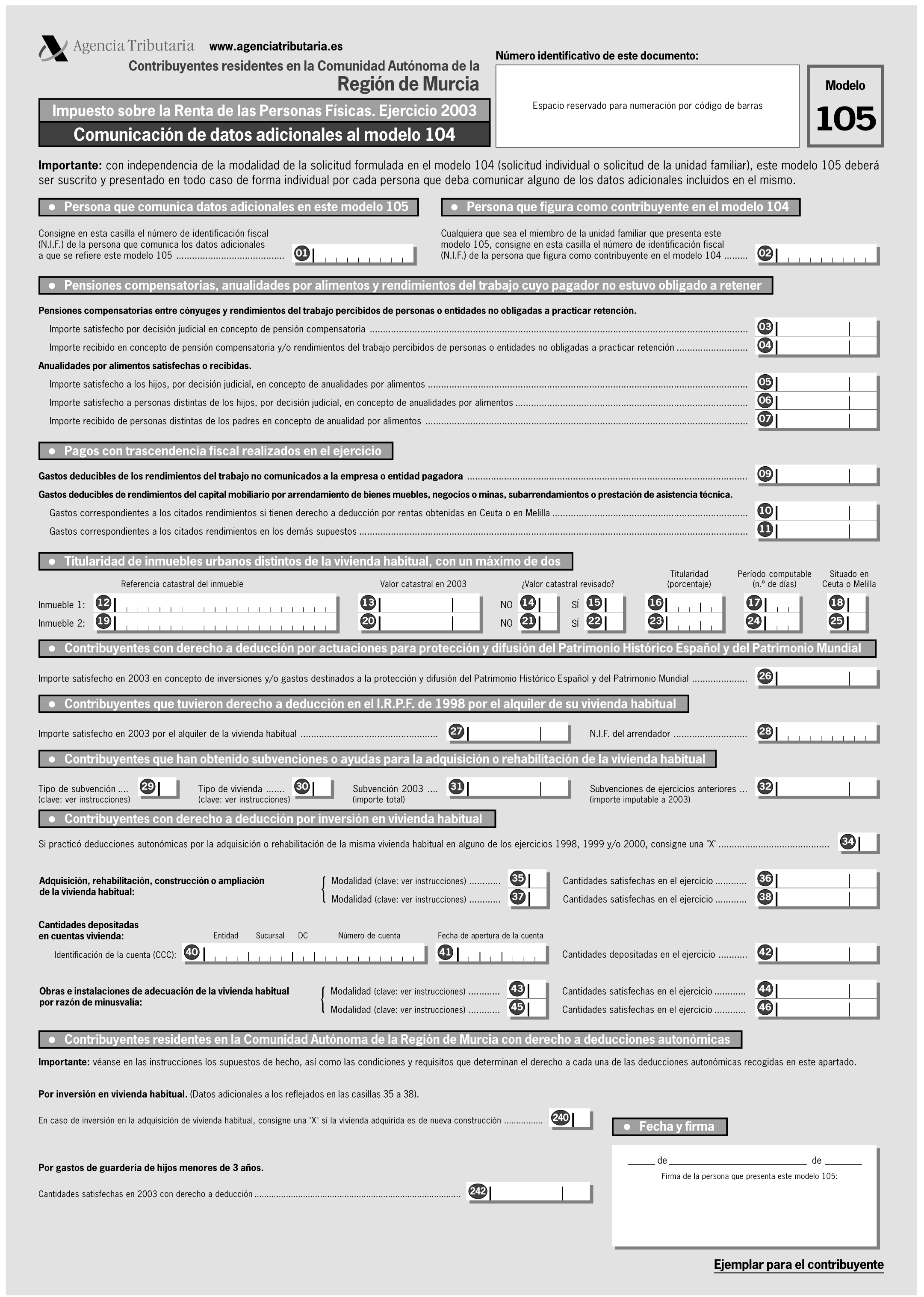

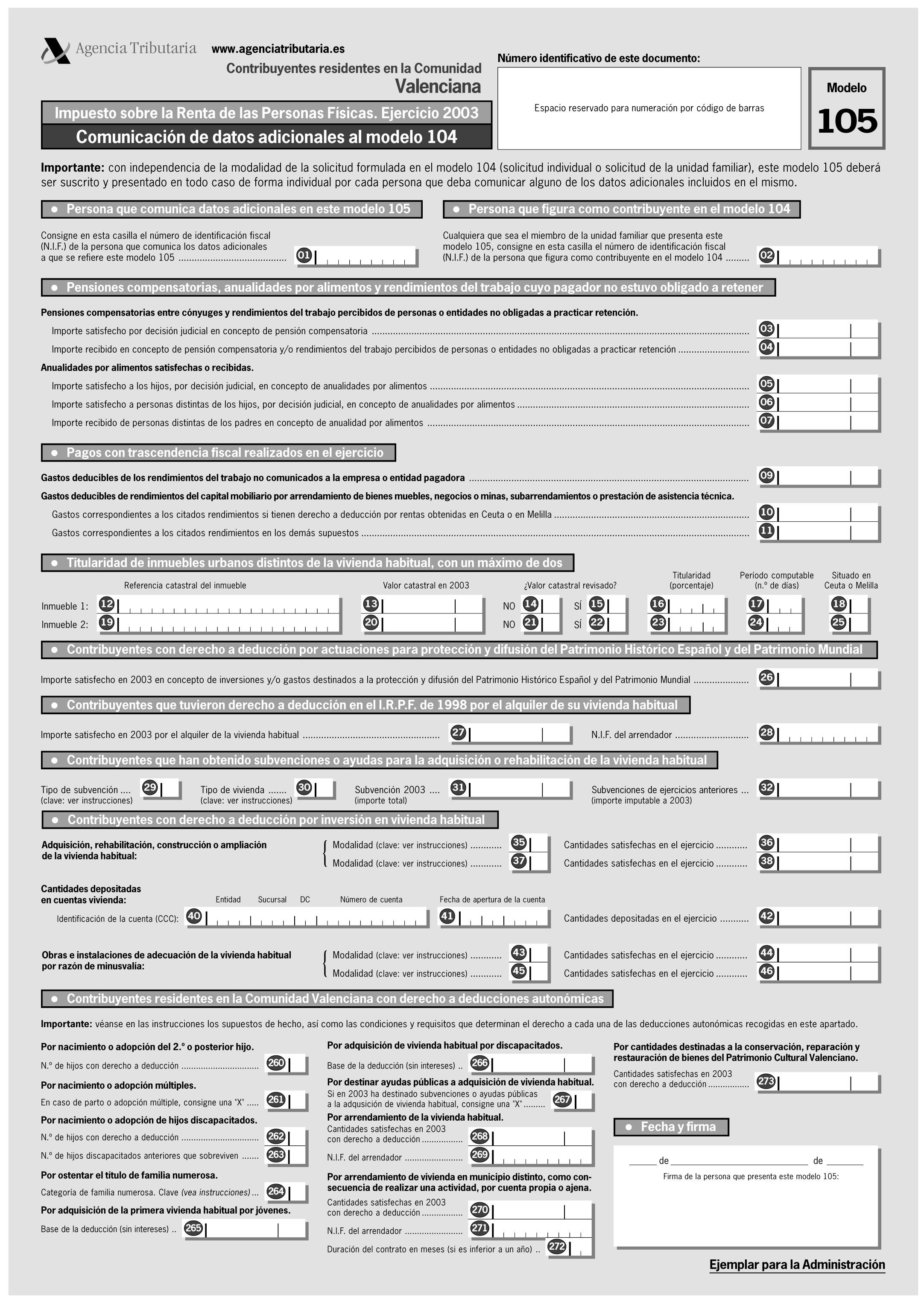

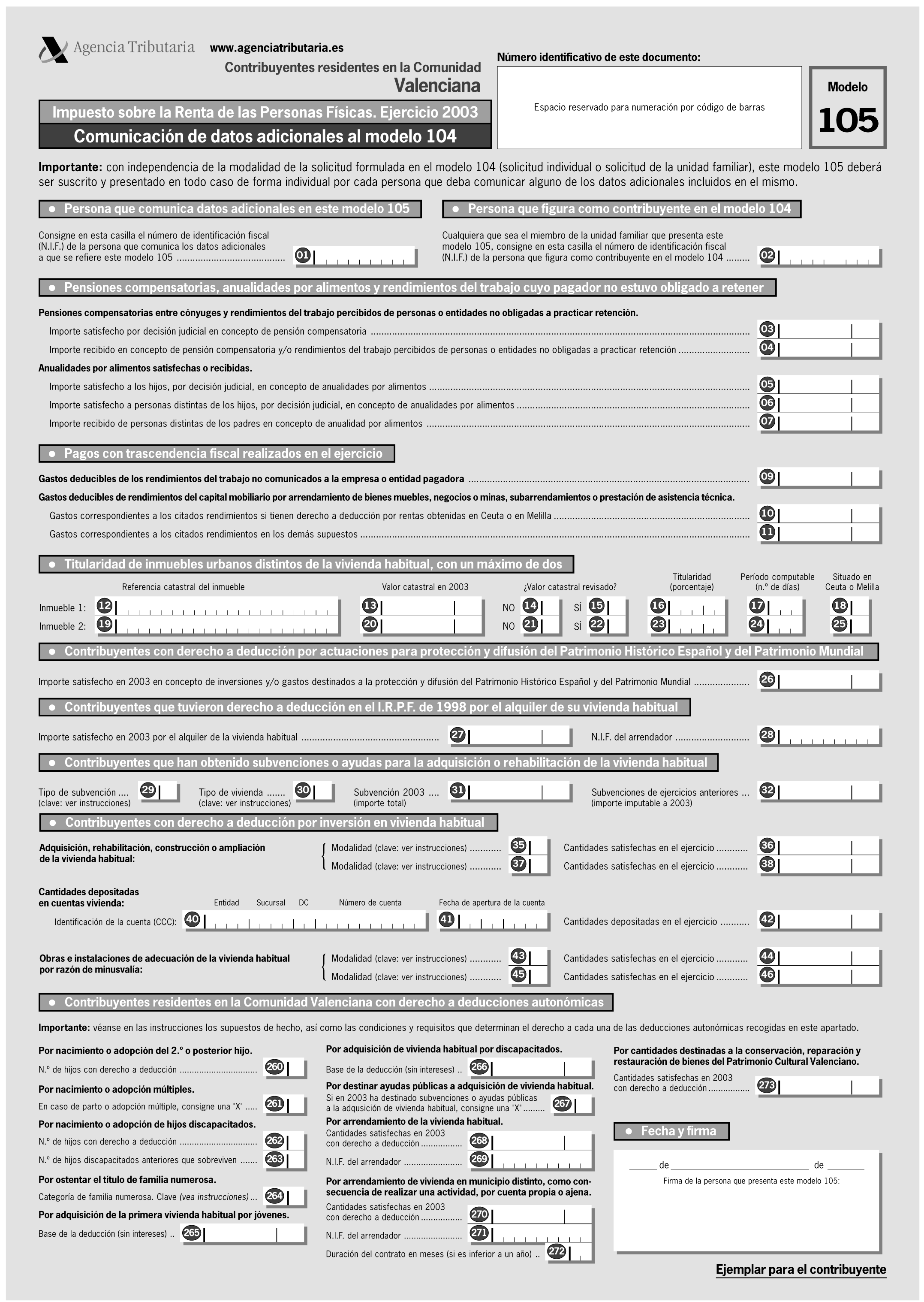

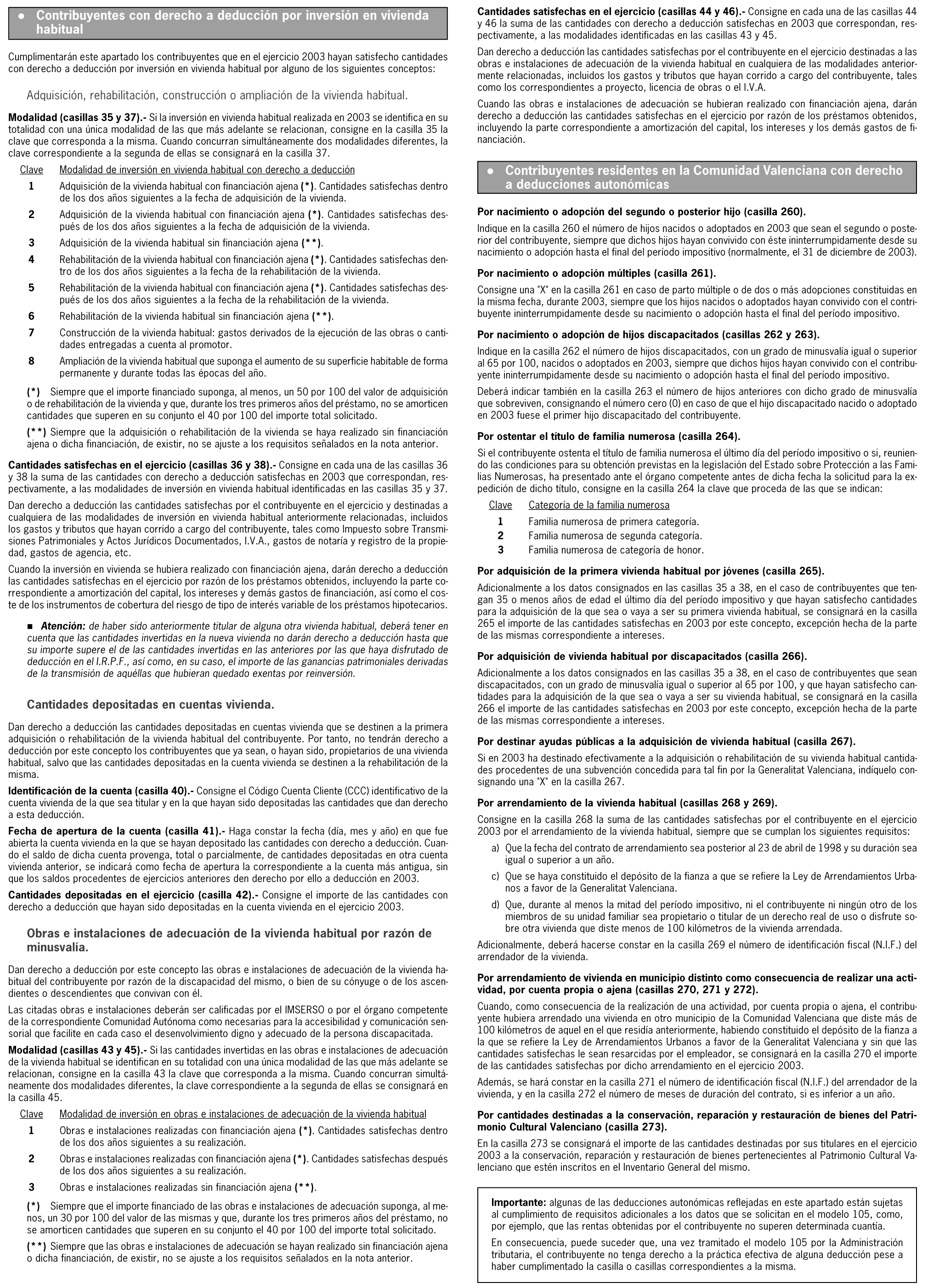

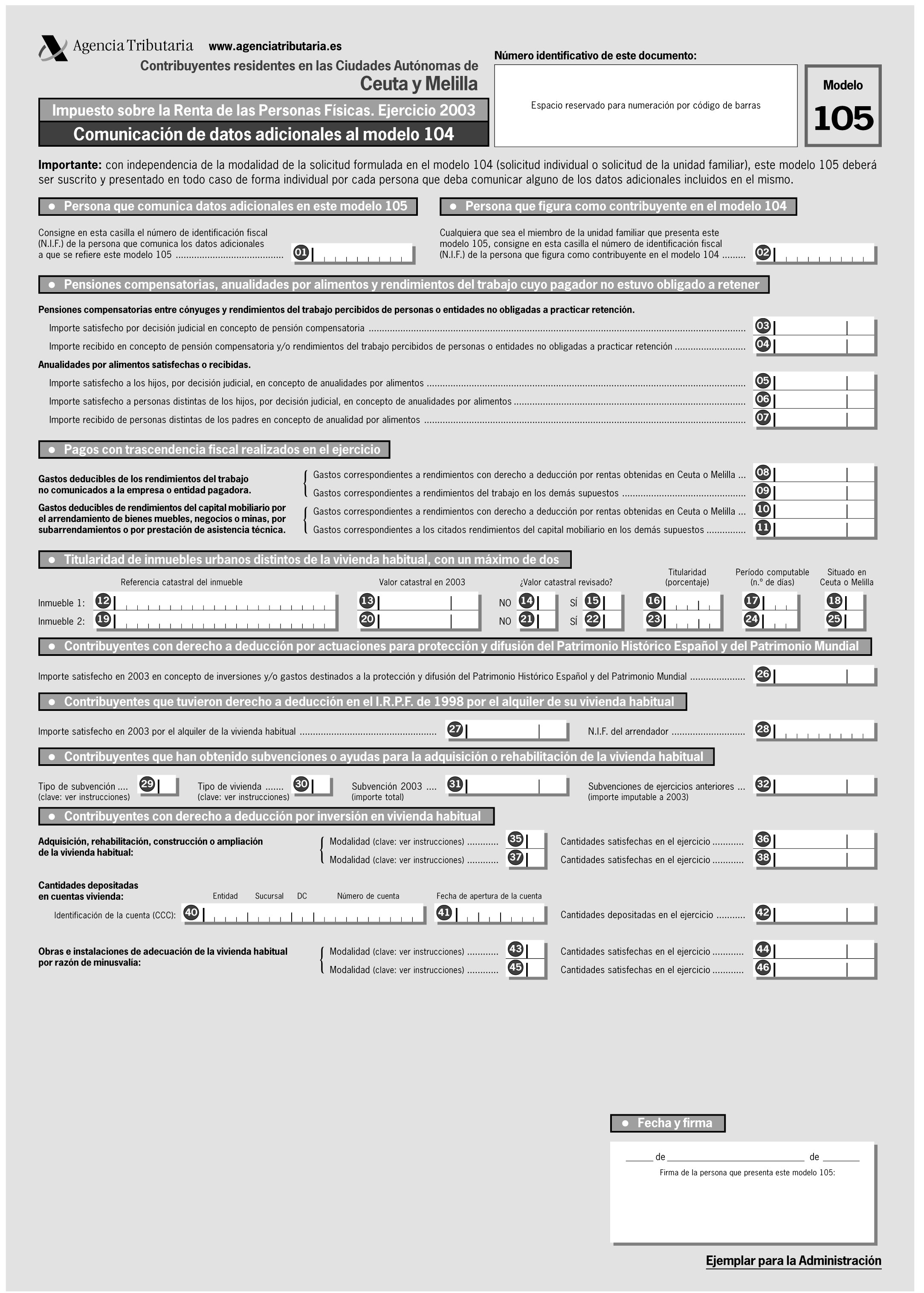

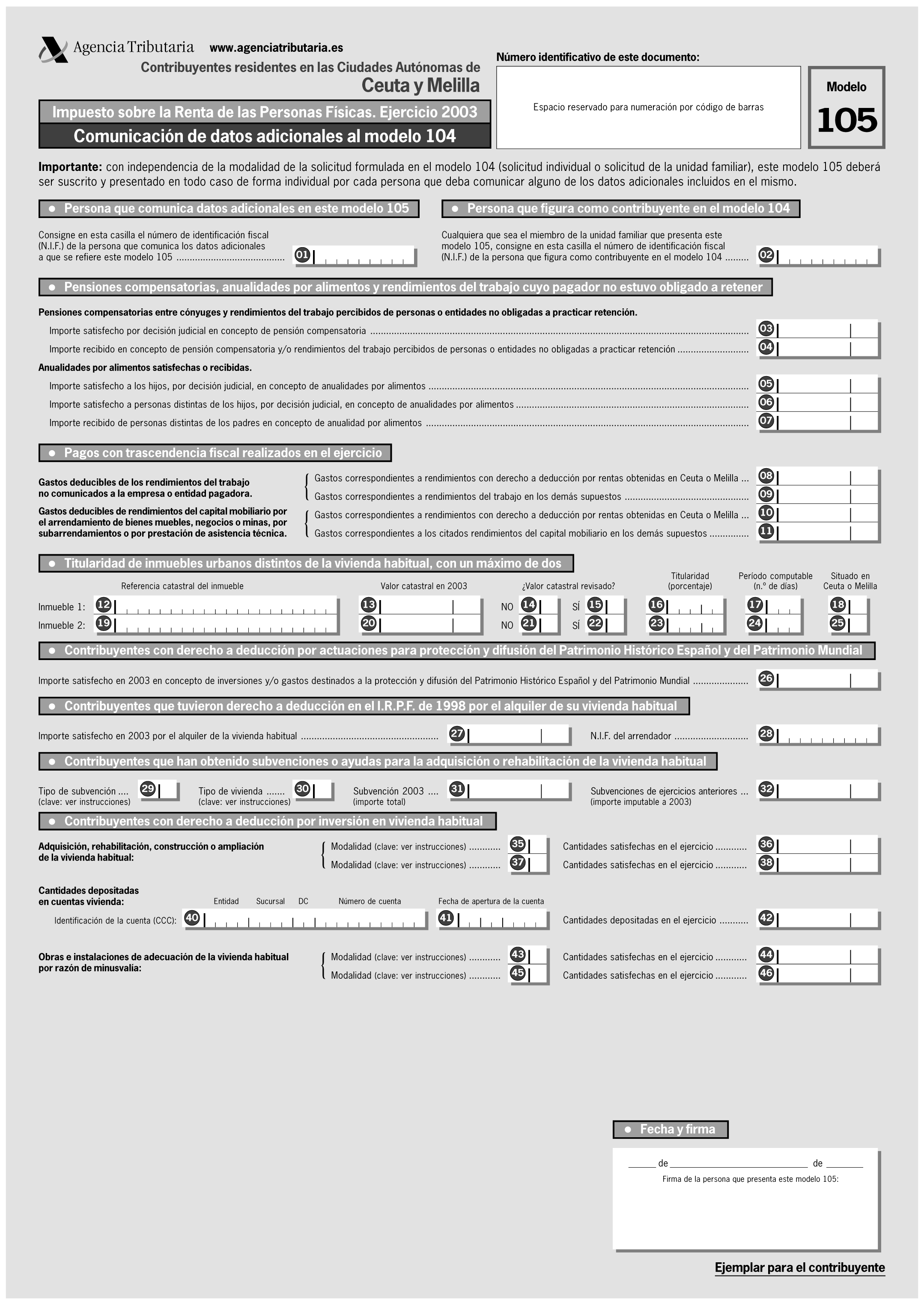

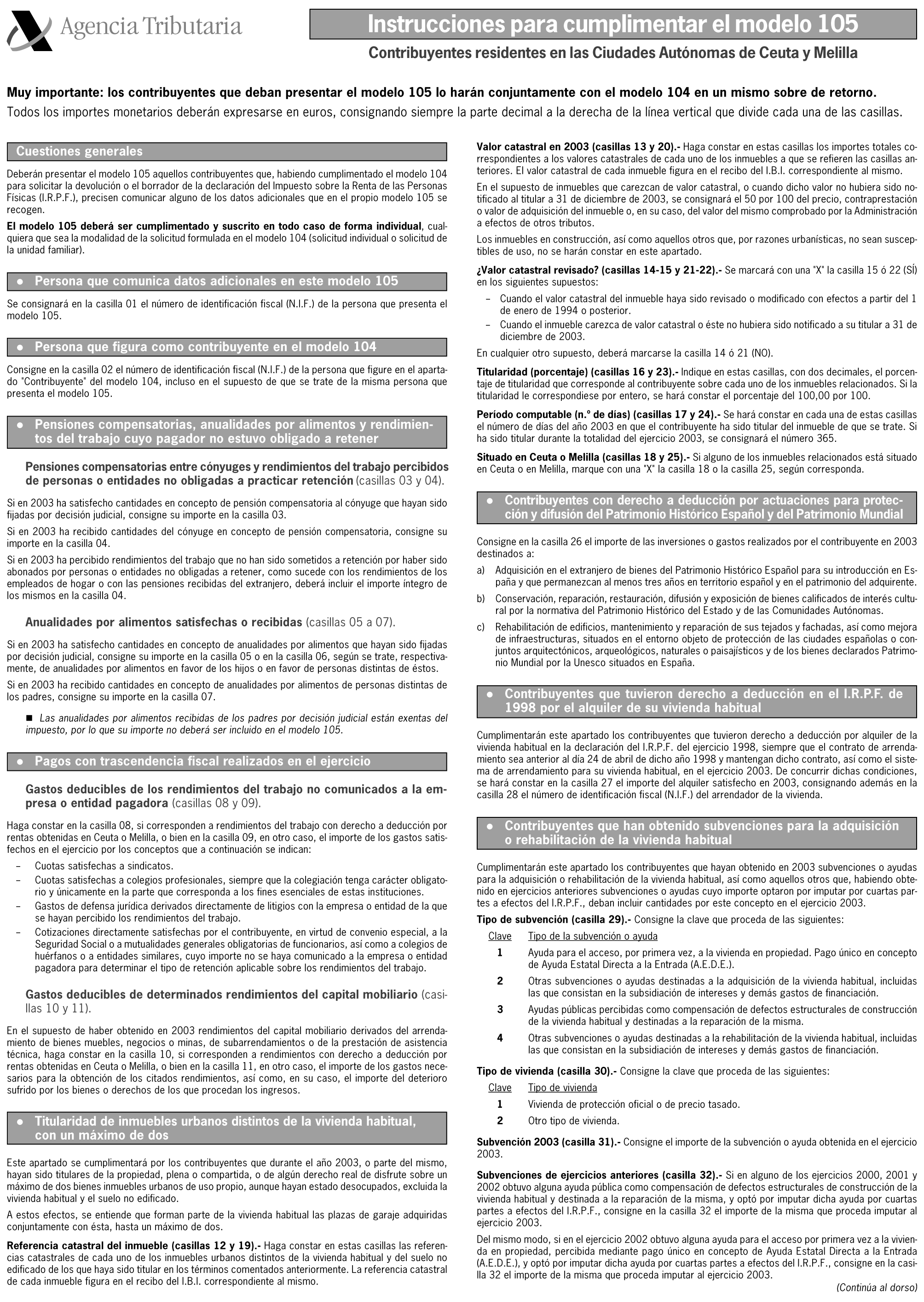

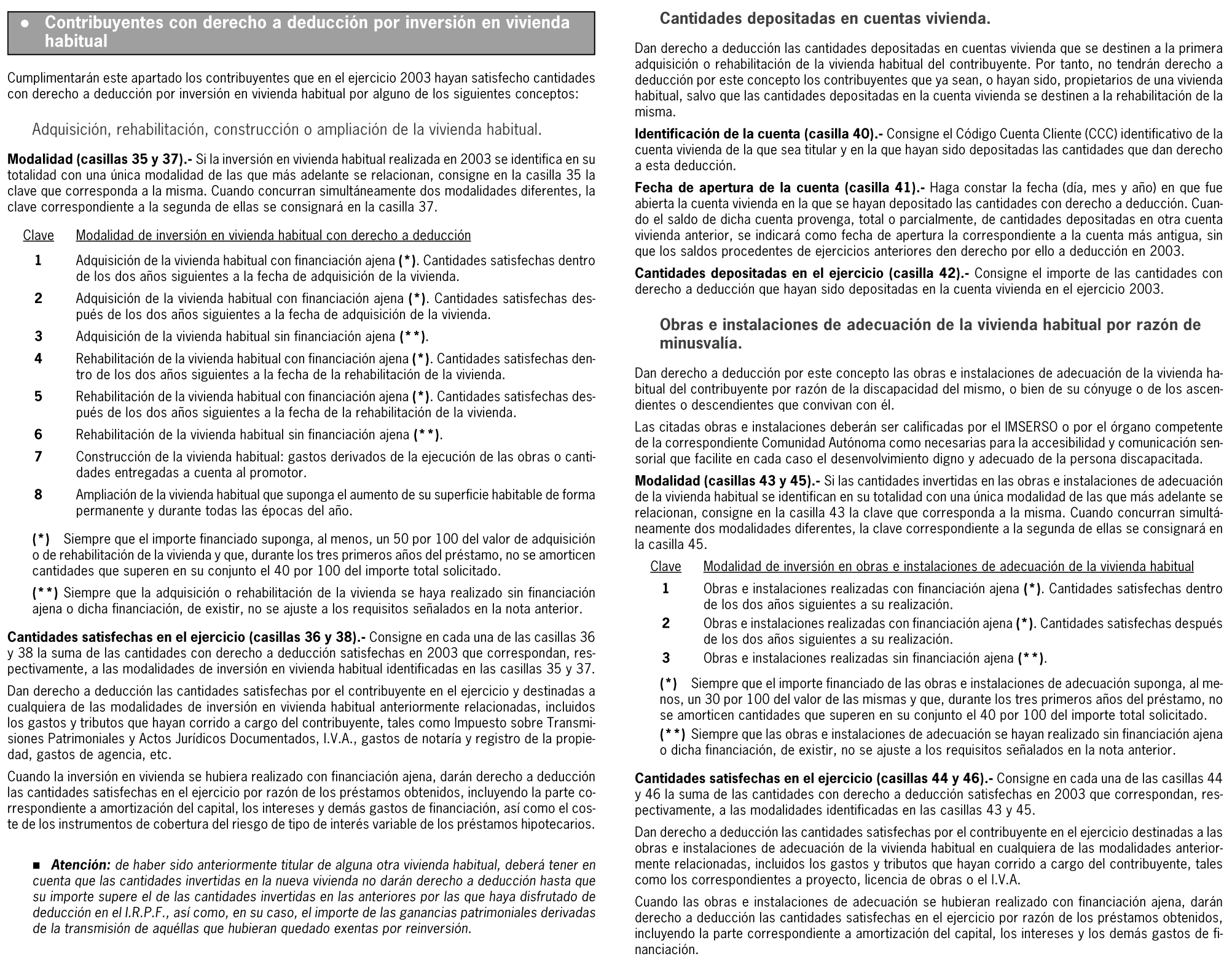

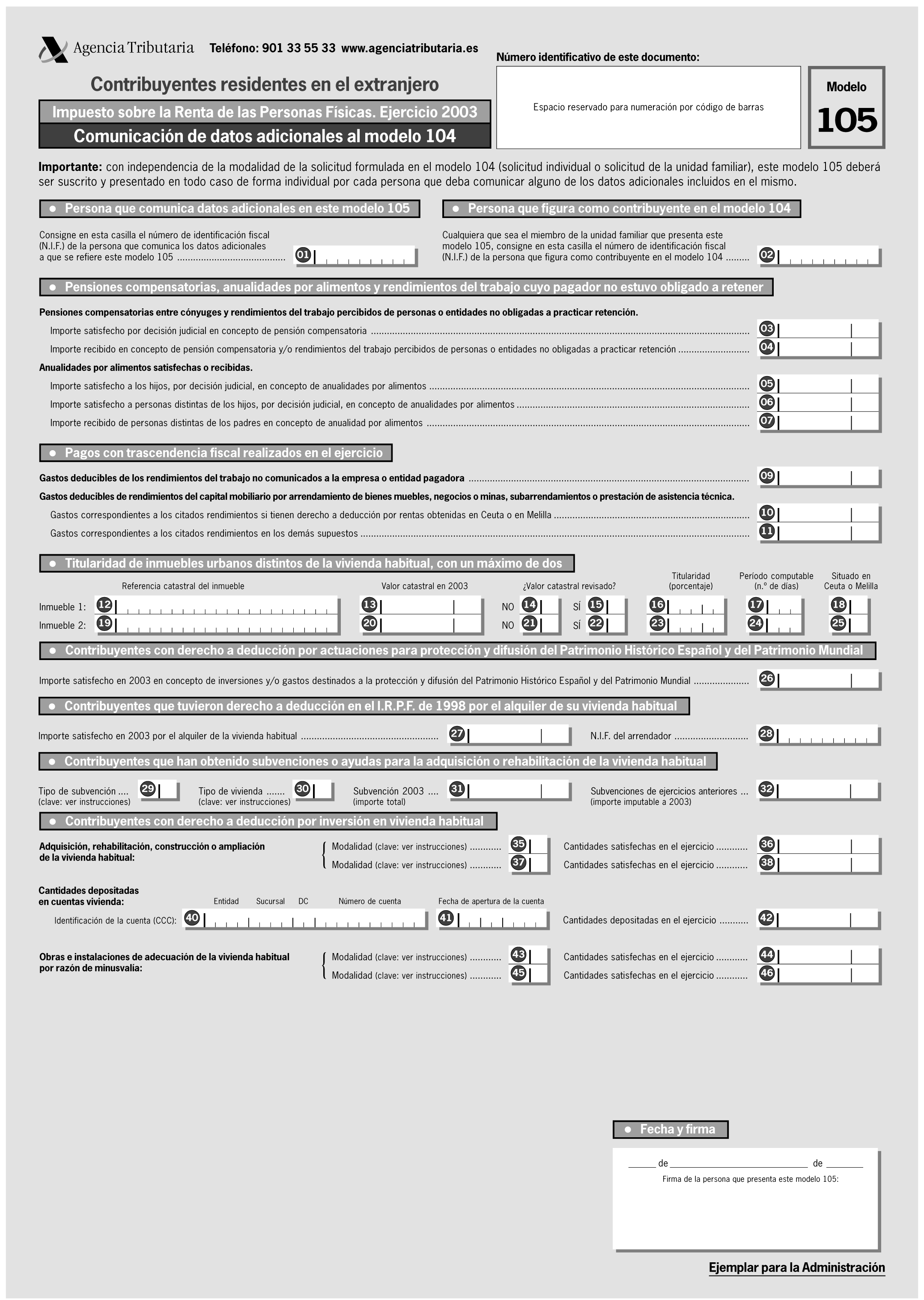

Debe, pues, procederse, en cumplimiento de los expresados preceptos legales y reglamentarios, a la aprobación de los mencionados modelos de comunicación y de solicitud, así como a la regulación de los restantes extremos a que se refieren los mismos. A tal efecto, se ha estimado conveniente, en aras de facilitar en la mayor medida posible a los contribuyentes el cumplimiento de sus obligaciones formales y de garantizar a la Administración tributaria la adecuada agilidad y eficacia en la gestión de este procedimiento, incorporar las citadas solicitudes y comunicaciones en los modelos 104 y 105 que han venido utilizándose en las anteriores campañas. En consecuencia, en la presente Orden se procede a la aprobación del modelo 104, que podrá utilizarse tanto por los contribuyentes no obligados a declarar para solicitar la devolución que proceda, incluida la correspondiente a la deducción por maternidad que no haya sido abonada anticipadamente, como por los contribuyentes obligados a declarar que soliciten el borrador de la declaración, y del modelo 105 de comunicación de datos adicionales. Este último modelo es diferente para cada una de las Comunidades Autónomas que, al amparo de lo establecido en el artículo 38.1 de la Ley 21/2001, de 27 de diciembre, por la que se regulan las medidas fiscales y administrativas del nuevo sistema de financiación de las Comunidades Autónomas de régimen común y Ciudades con Estatuto de Autonomía («Boletín Oficial del Estado» del 31), han aprobado deducciones autonómicas aplicables en el ejercicio 2003. Cada uno de ellos incorpora exclusivamente aquellas deducciones autonómicas aprobadas por la respectiva Comunidad Autónoma sobre las que los contribuyentes deben comunicar datos necesarios para su cuantificación y aplicación por la Administración tributaria.

En relación con la solicitud de borrador de declaración, debe significarse que los contribuyentes que ya solicitaron la remisión del borrador de declaración, cumplimentando el apartado correspondiente a dicha solicitud en la declaración del pasado ejercicio, no precisarán reiterar dicha solicitud, salvo que, por haberse producido alguna variación en los datos ya declarados, procedan a la presentación del modelo 104 y, en su caso, del modelo 105 aprobados en la presente Orden en los que figurarán los datos correctos aplicables en el presente ejercicio. Asimismo, con objeto de facilitar la petición del borrador de declaración al resto de contribuyentes obligados a declarar que cumplan los requisitos y condiciones establecidos en el artículo 80 bis de la Ley del Impuesto, en la presente Orden también se procede a la aprobación de otras vías de solicitud, incluidas las telemáticas y las telefónicas.

Finalmente, por lo que respecta a la regularización de la situación tributaria de los contribuyentes no obligados a declarar en los supuestos en que el importe de la deducción por maternidad sea inferior al de su abono anticipado, no es preciso que los mismos procedan al suministro de información al respecto, dado que la Administración tributaria, al disponer de los antecedentes precisos y de la información necesaria, procederá a efectuar de oficio la regularización que proceda.

Por todo ello, en uso de las autorizaciones a que se ha hecho anteriormente referencia, así como de las restantes que tengo conferidas, dispongo:

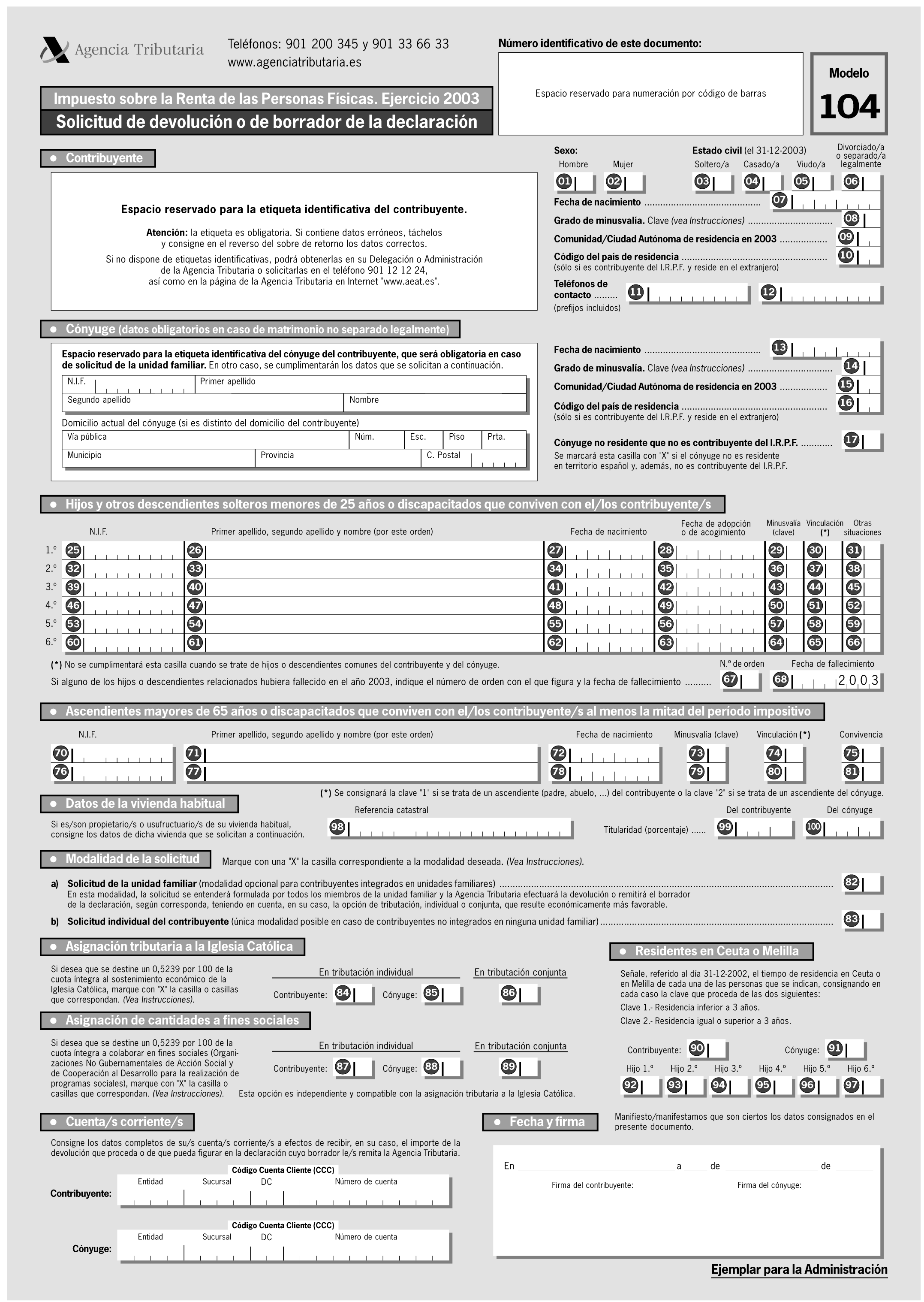

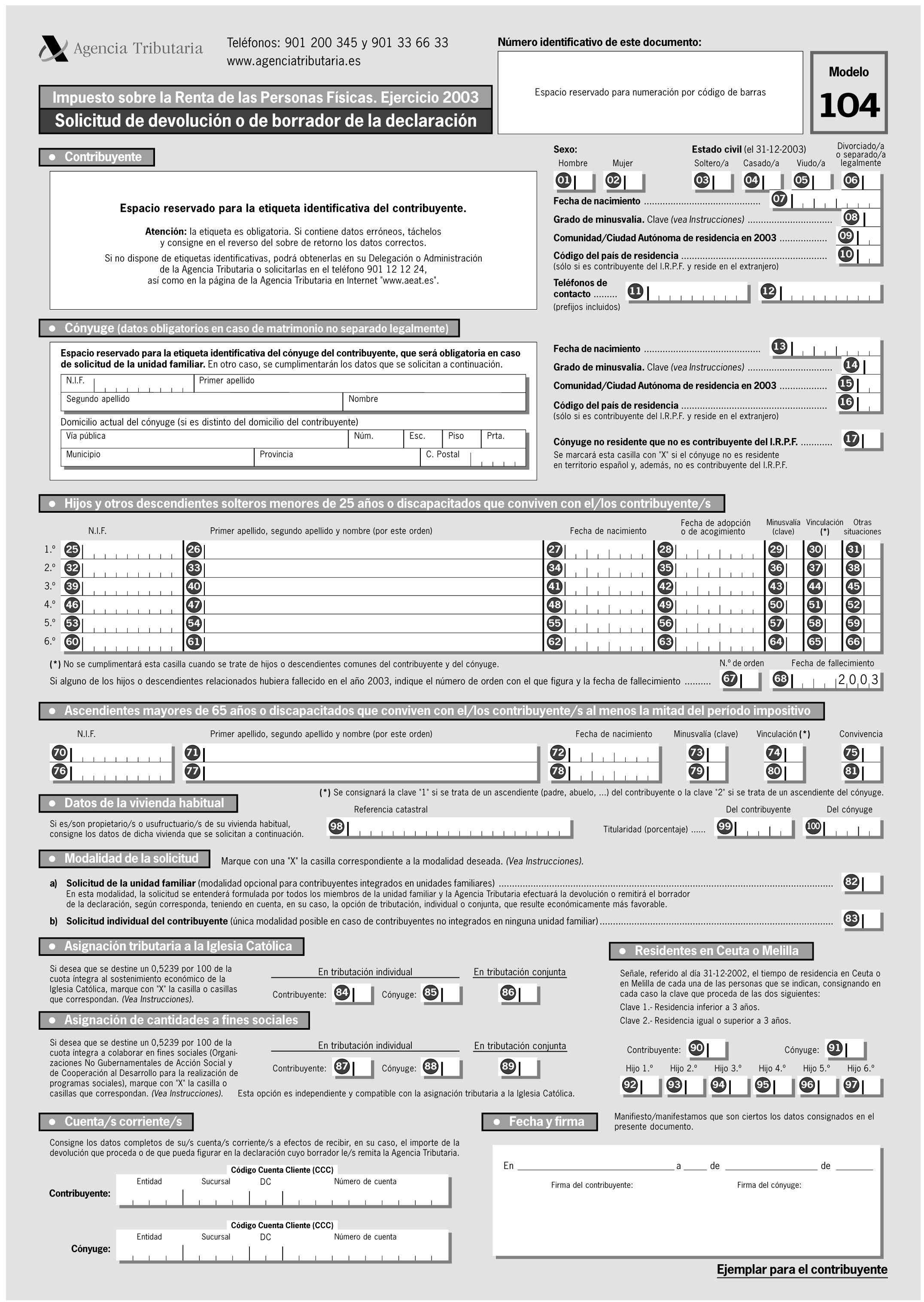

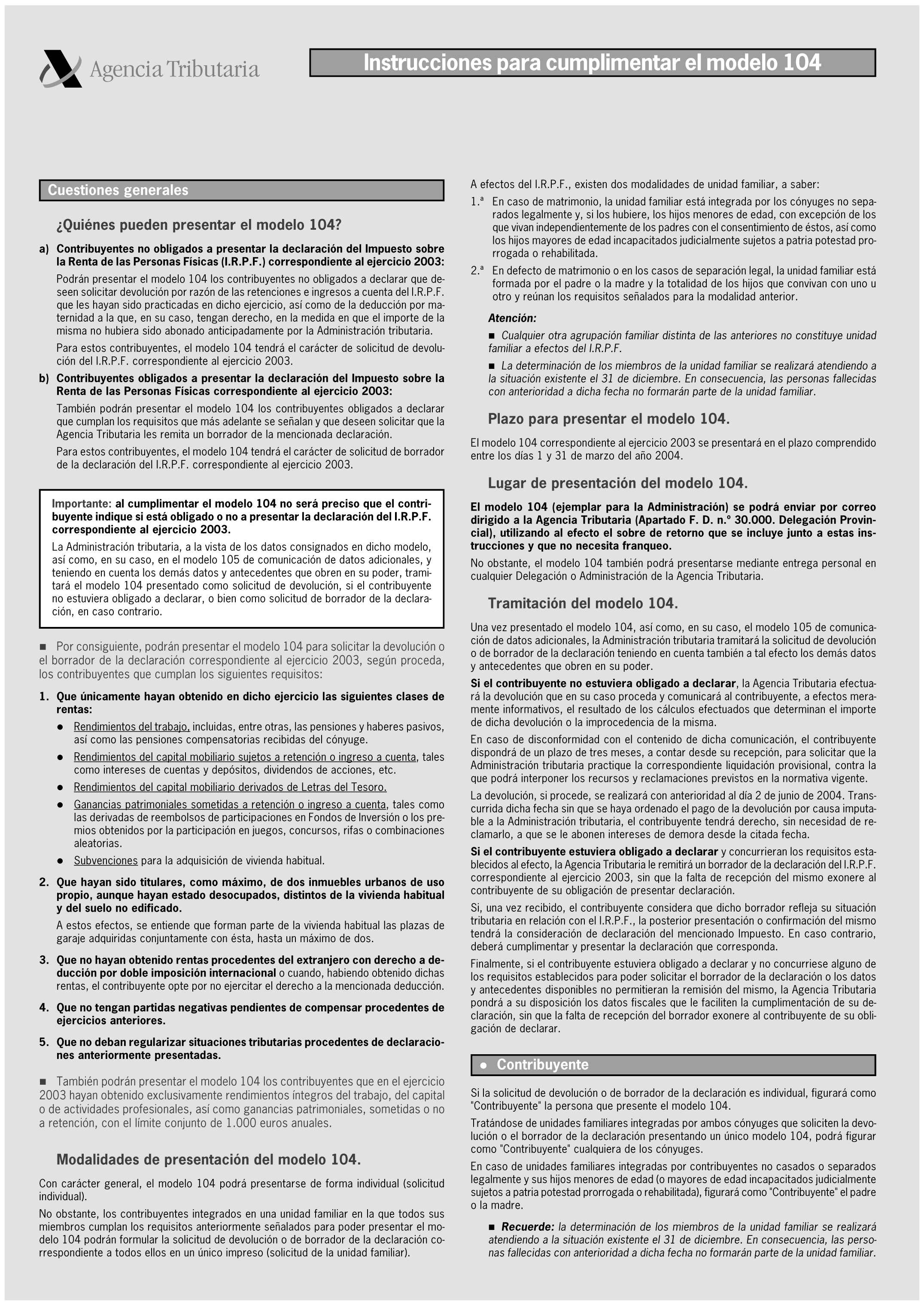

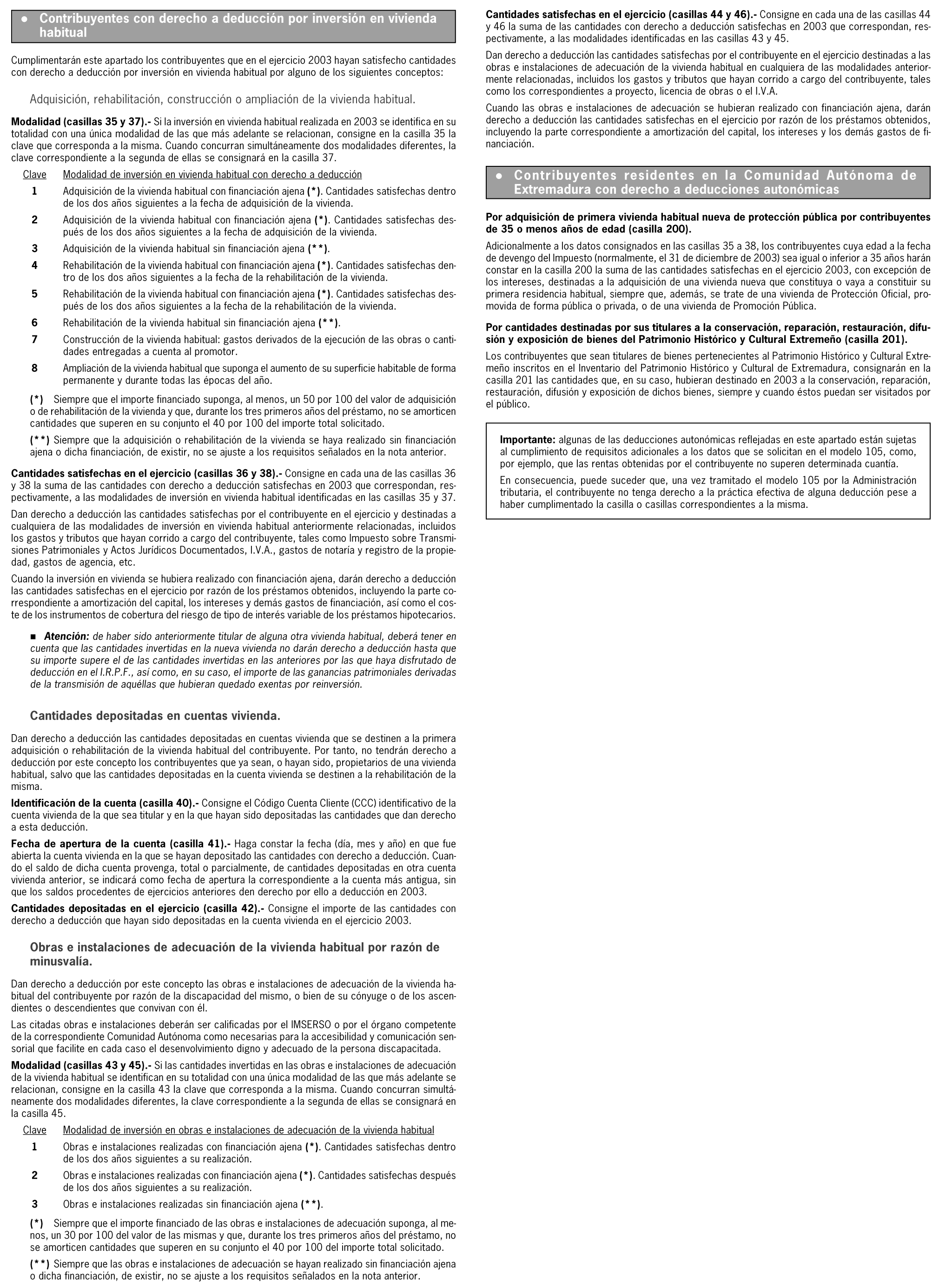

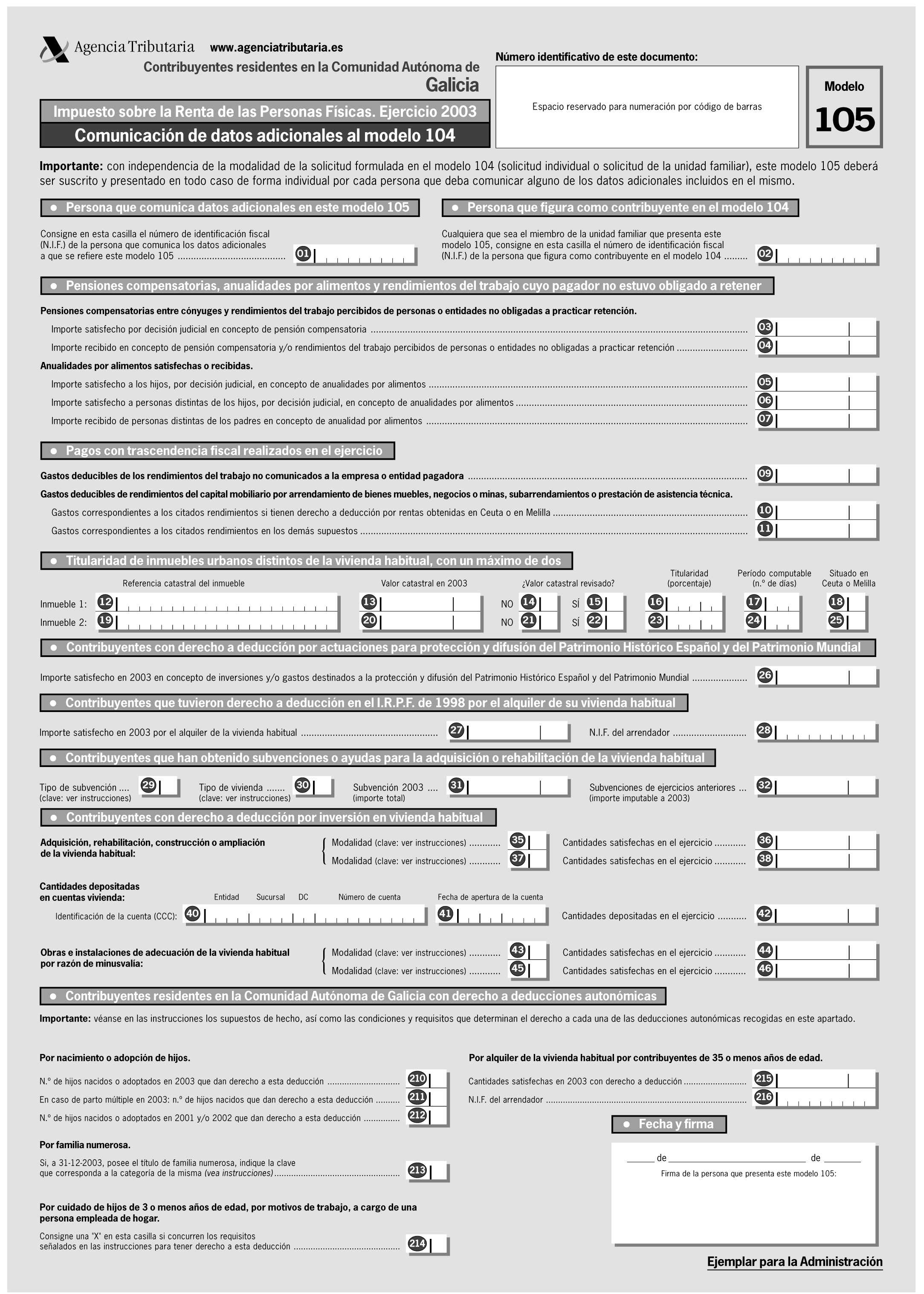

Uno. Se aprueba el modelo 104: «Impuesto sobre la Renta de las Personas Físicas. Ejercicio 2003. Solicitud de devolución o de borrador de la declaración». Este modelo, que se reproduce en el anexo I, es único para todos los contribuyentes y consta de dos ejemplares, uno para la Administración y otro para el contribuyente.

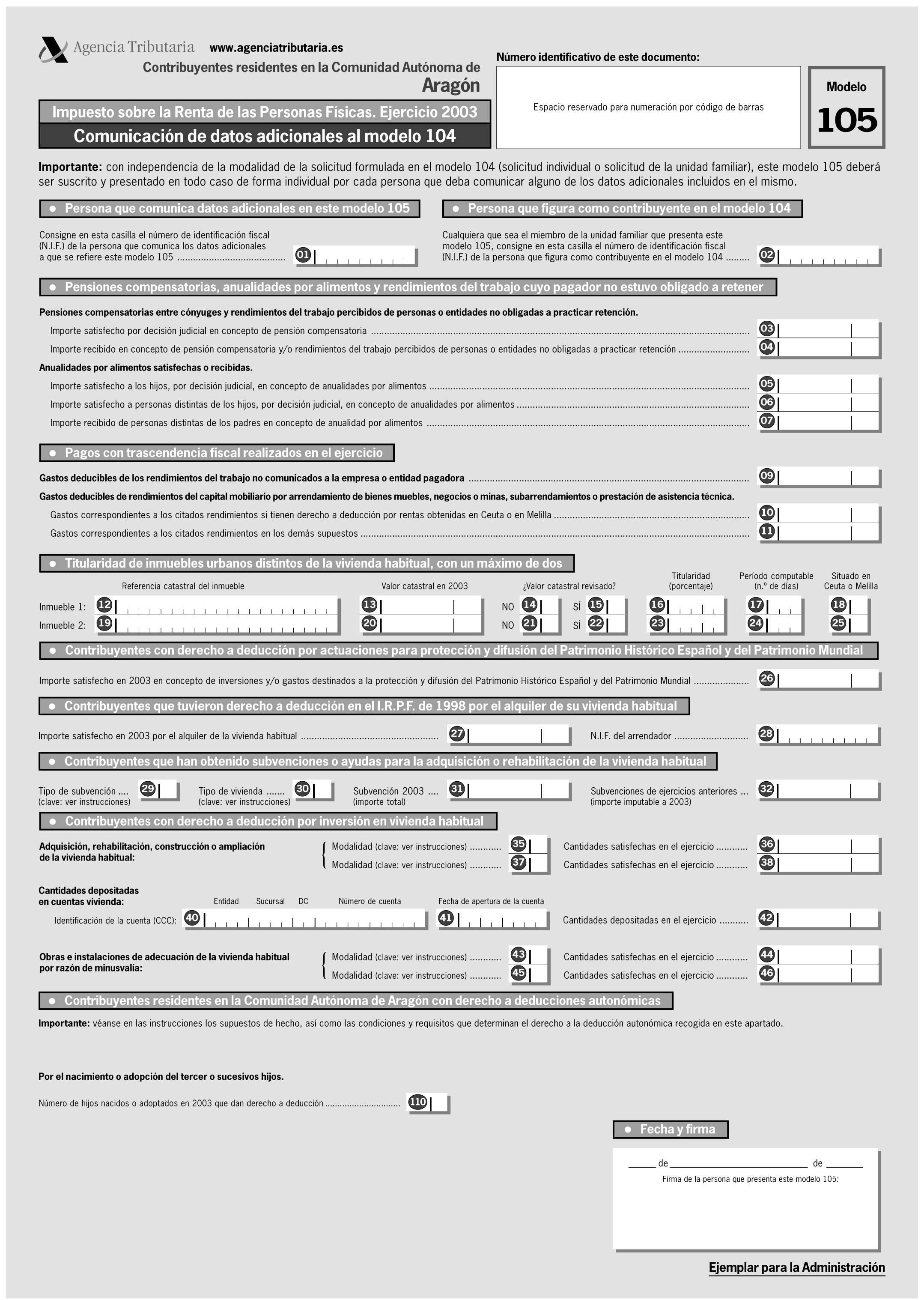

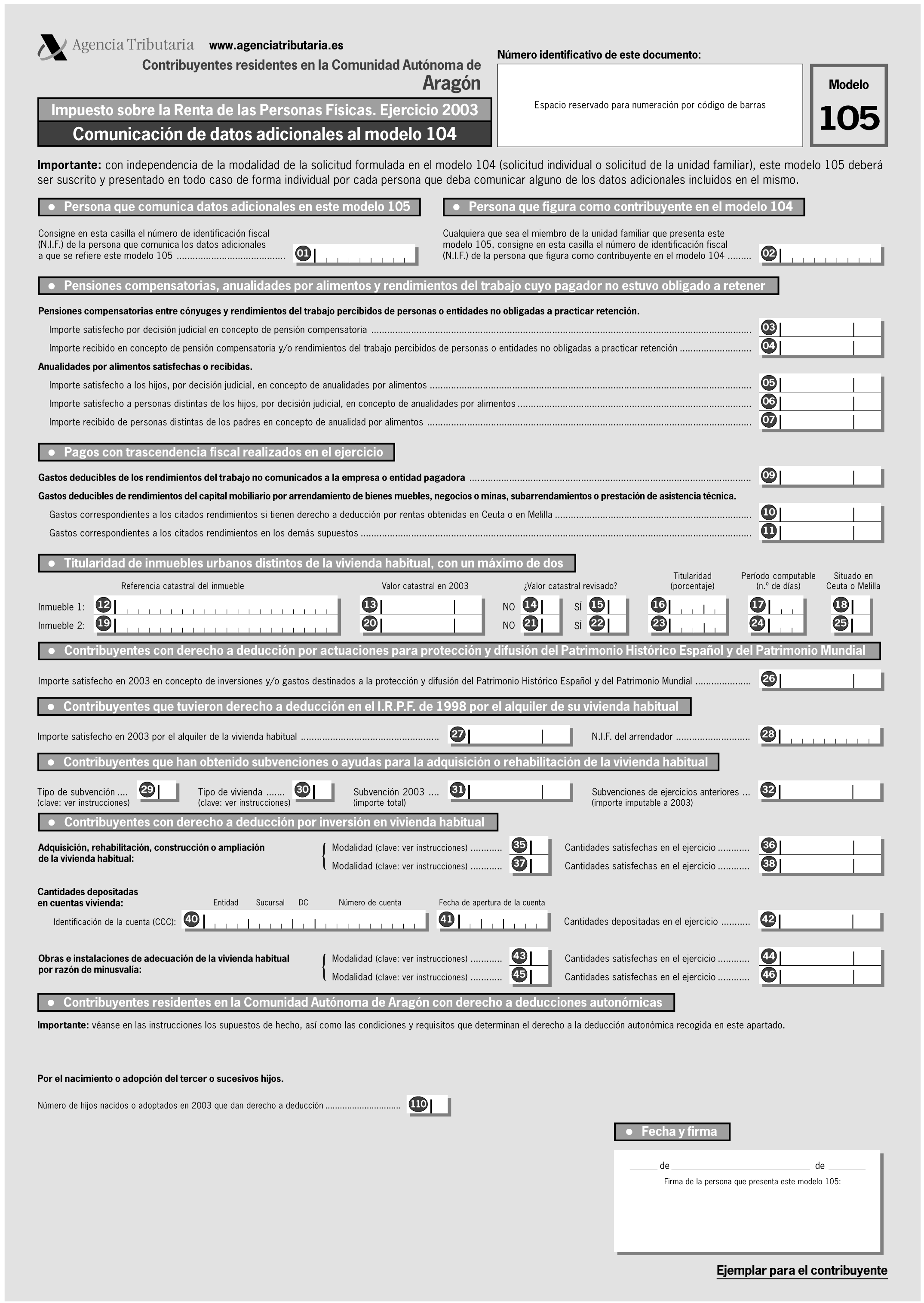

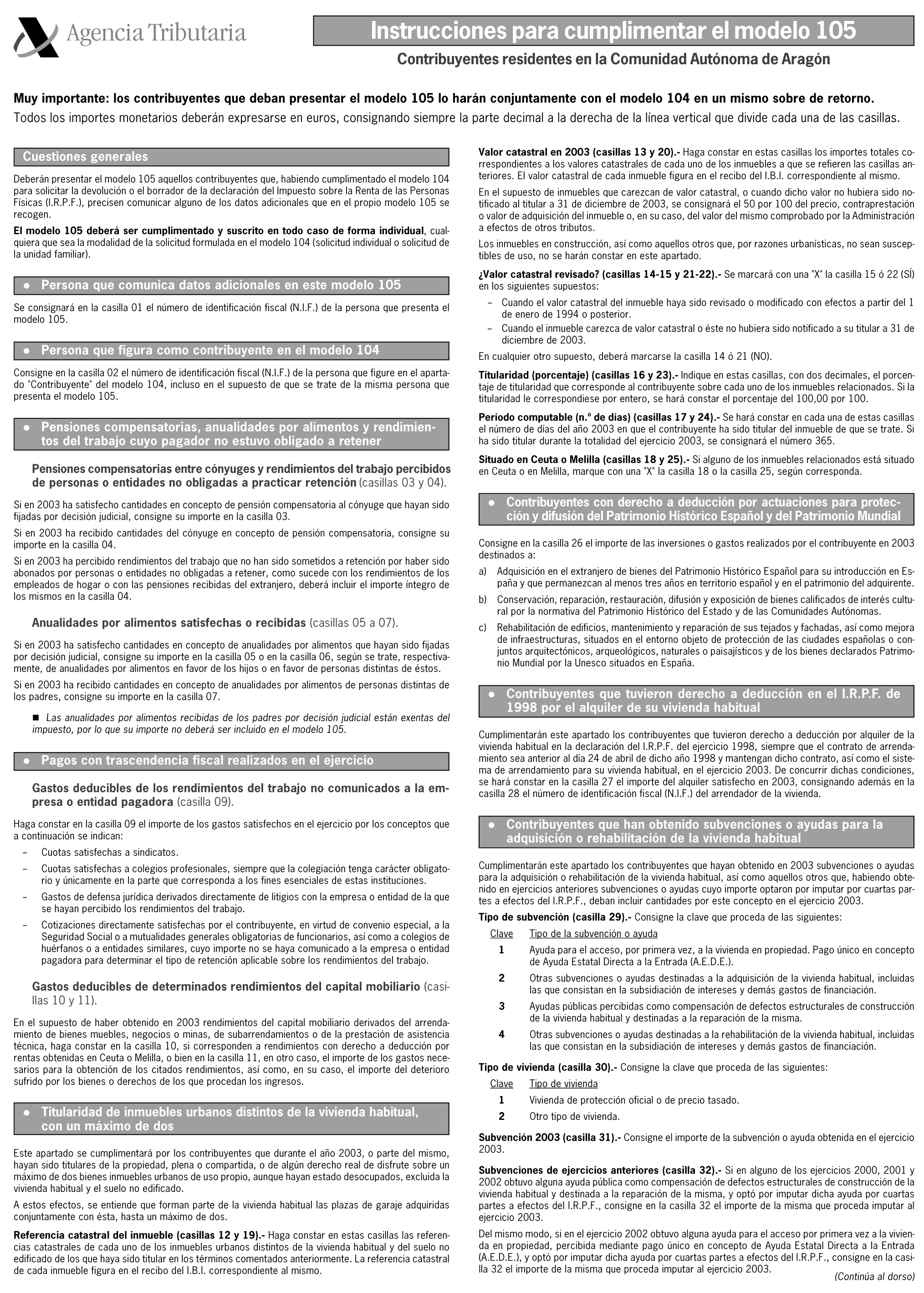

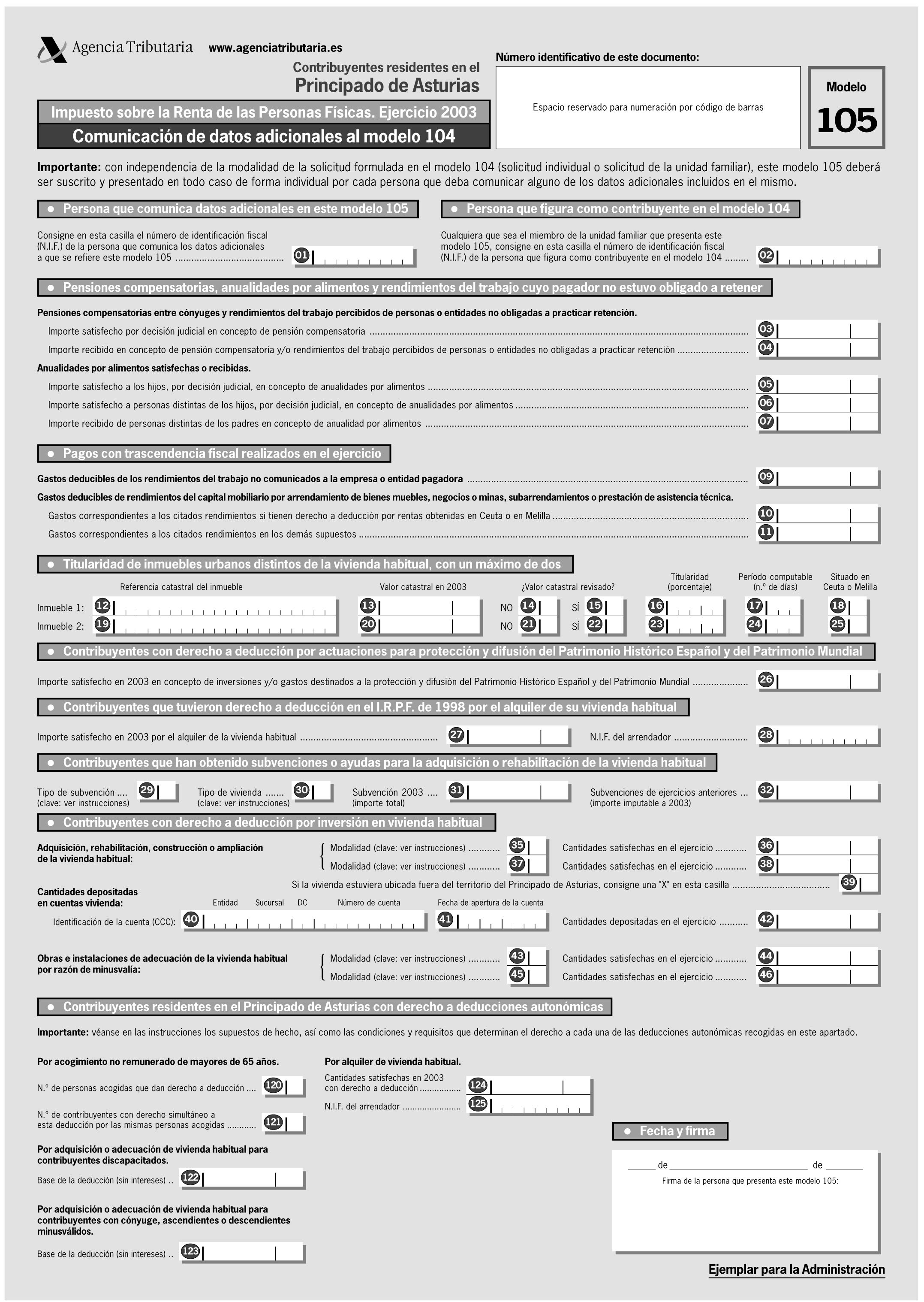

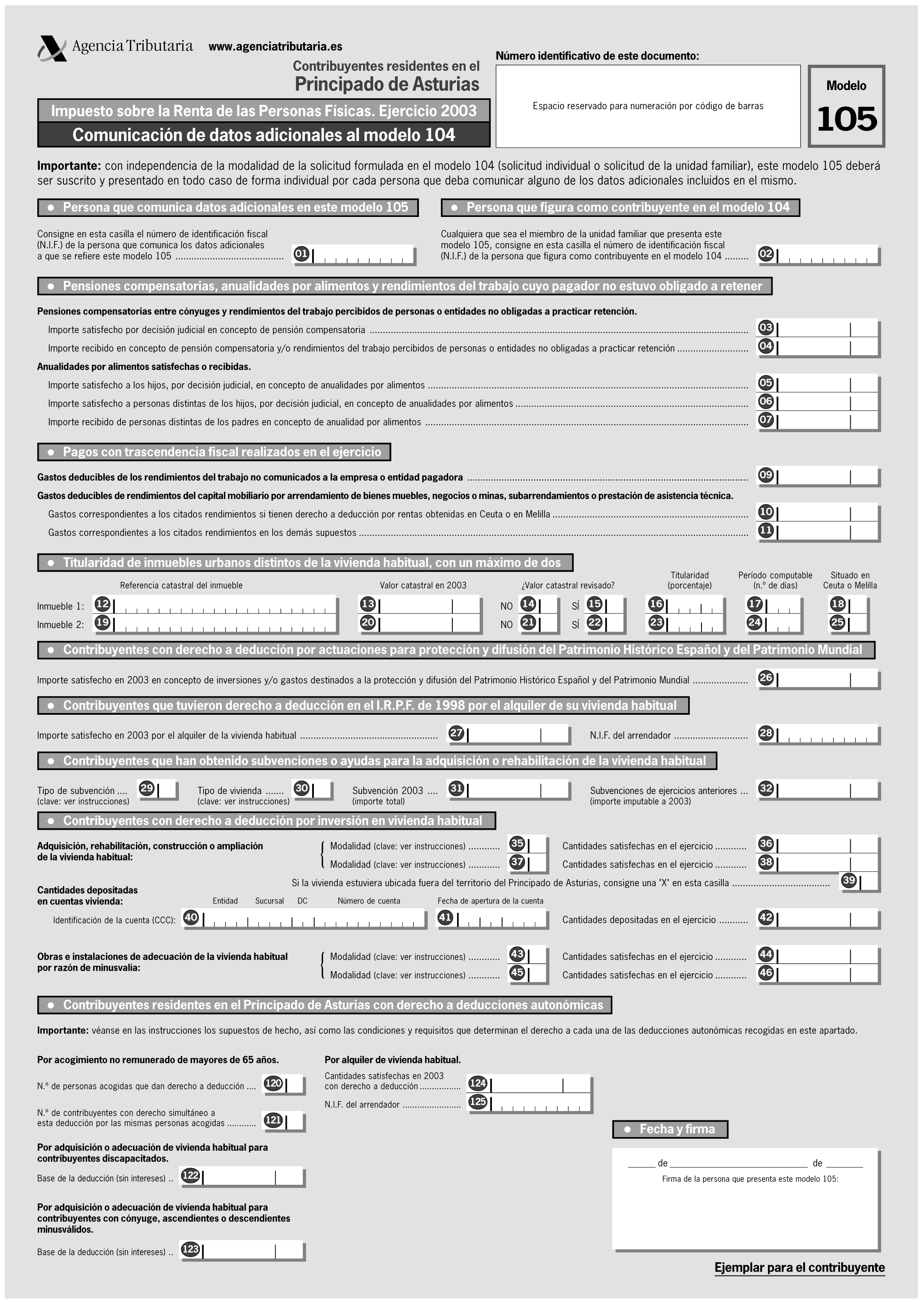

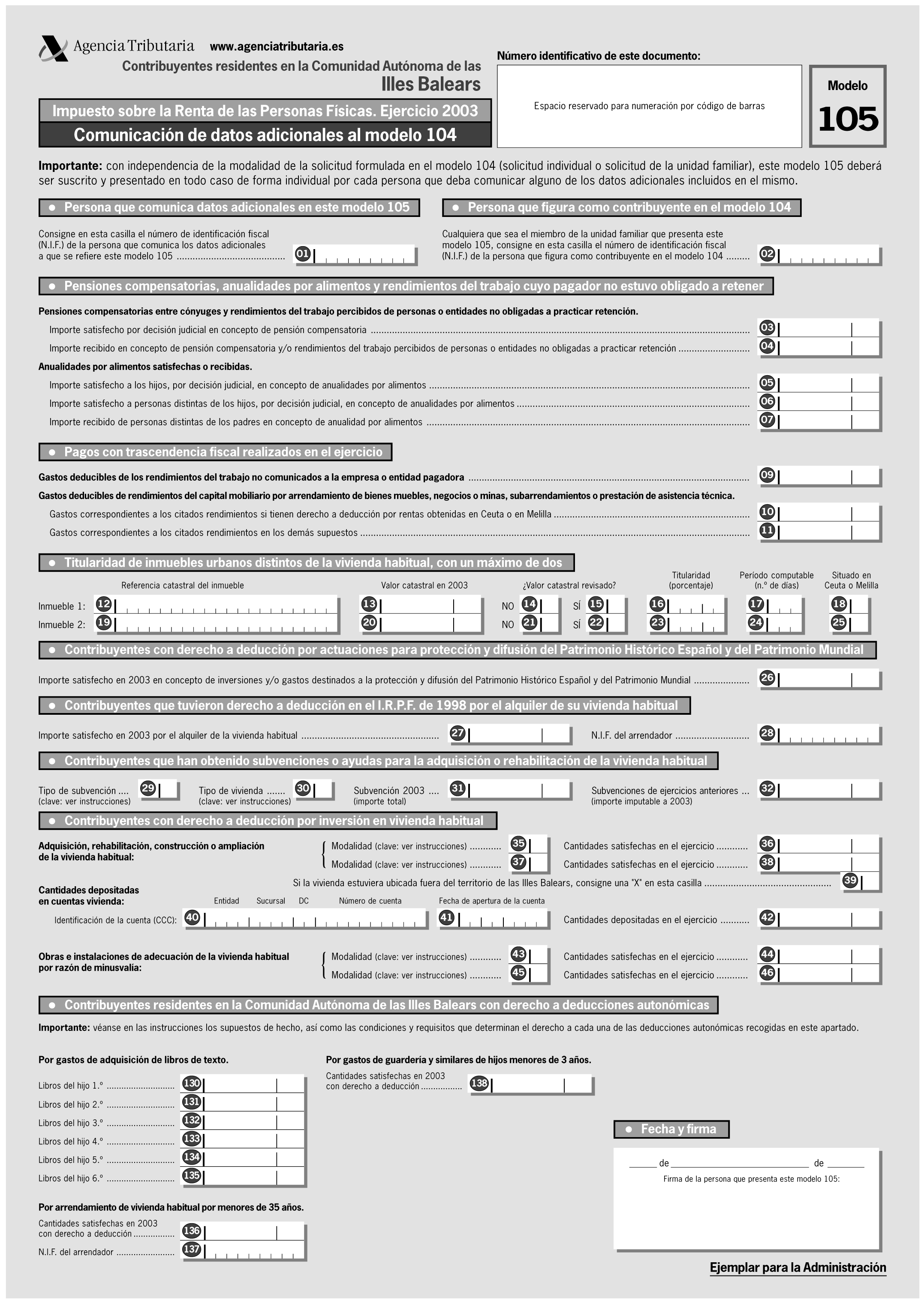

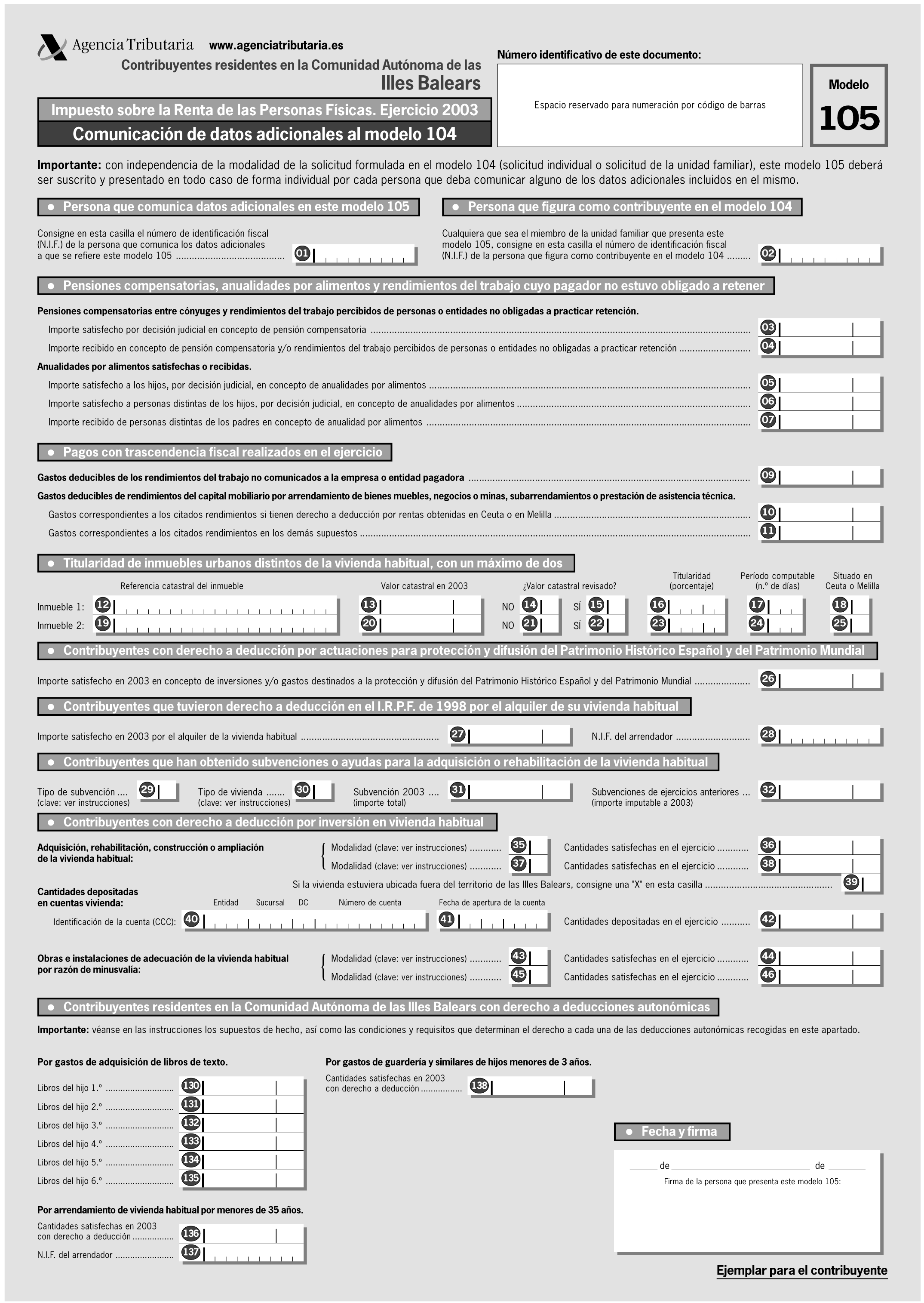

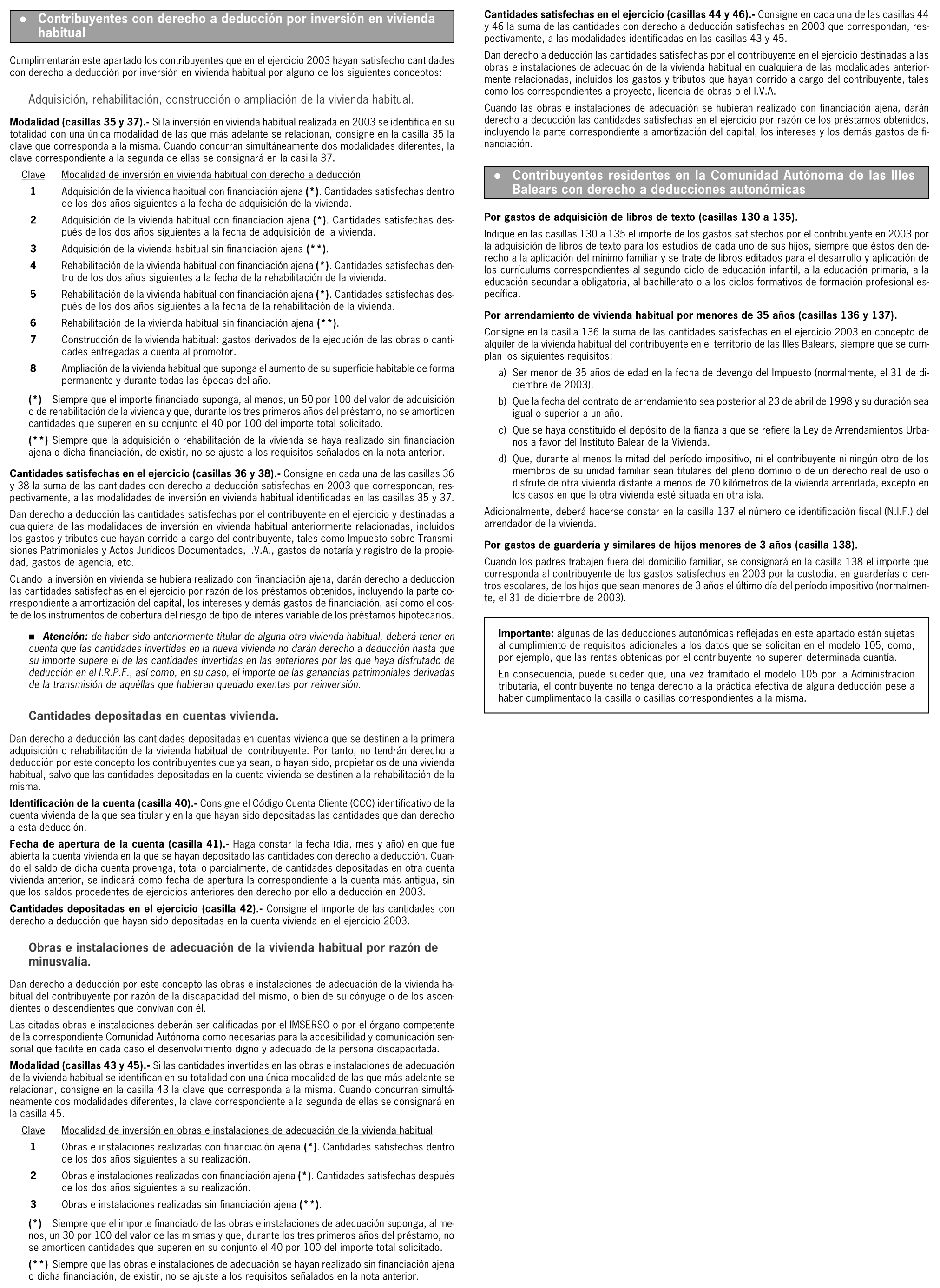

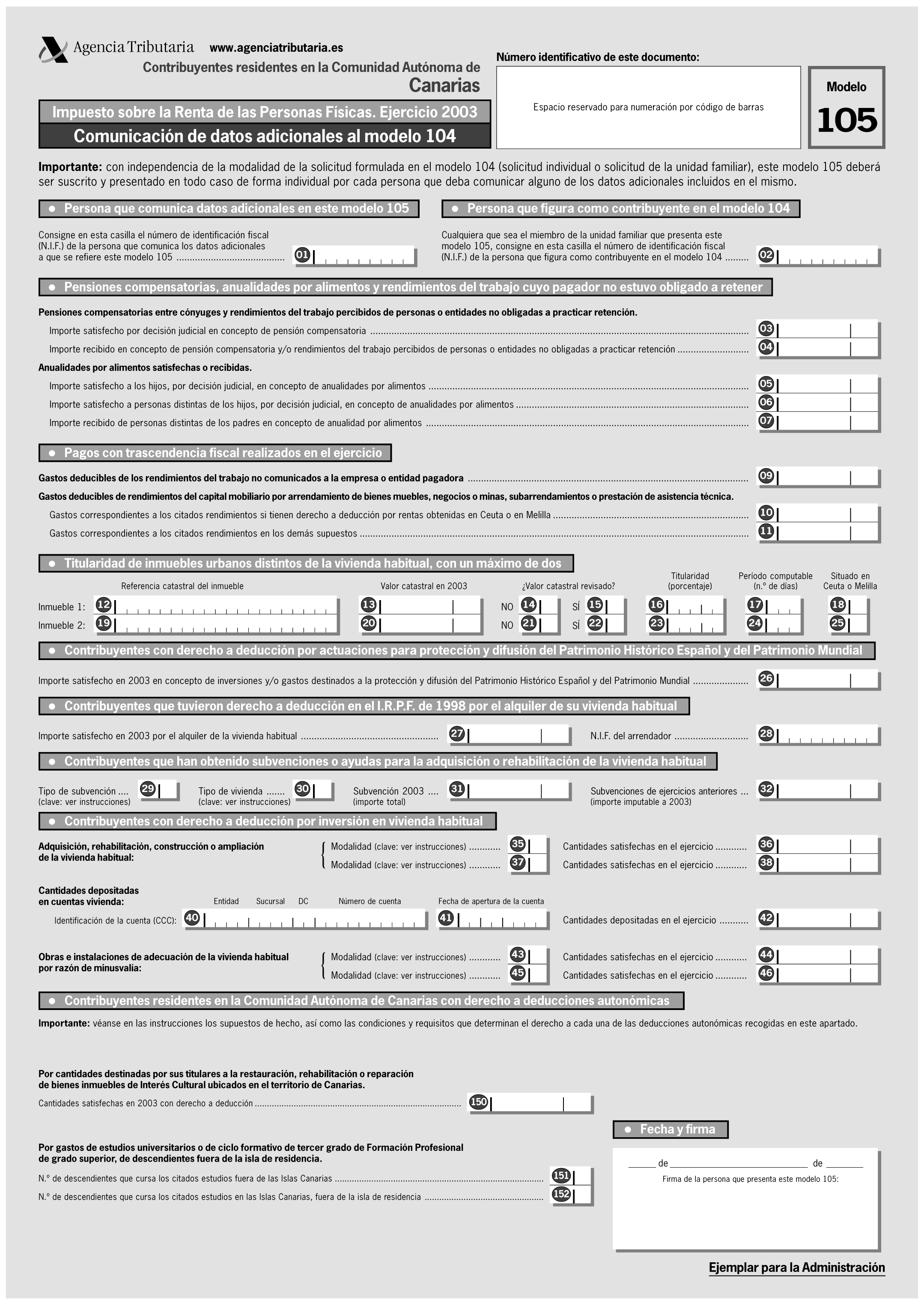

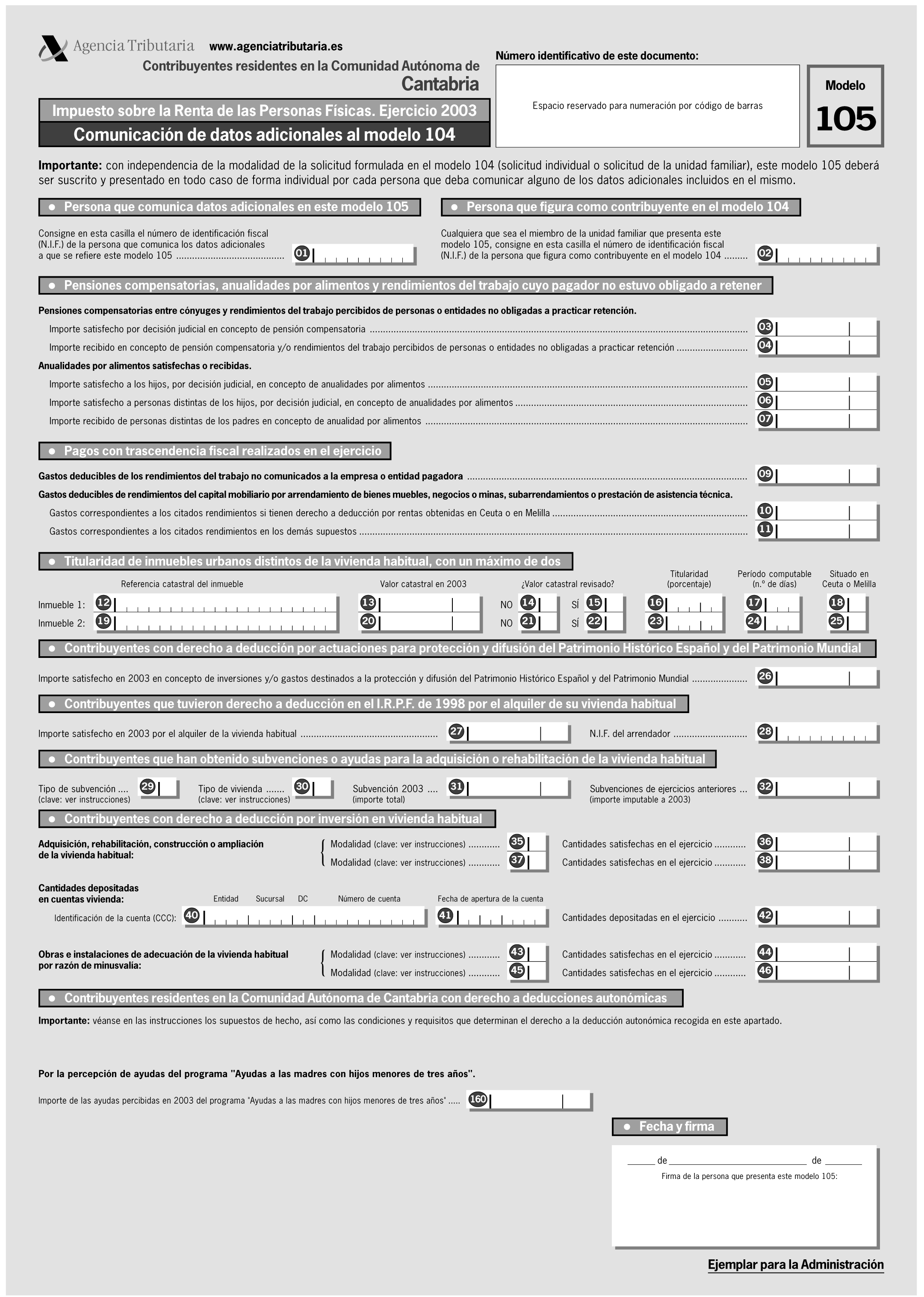

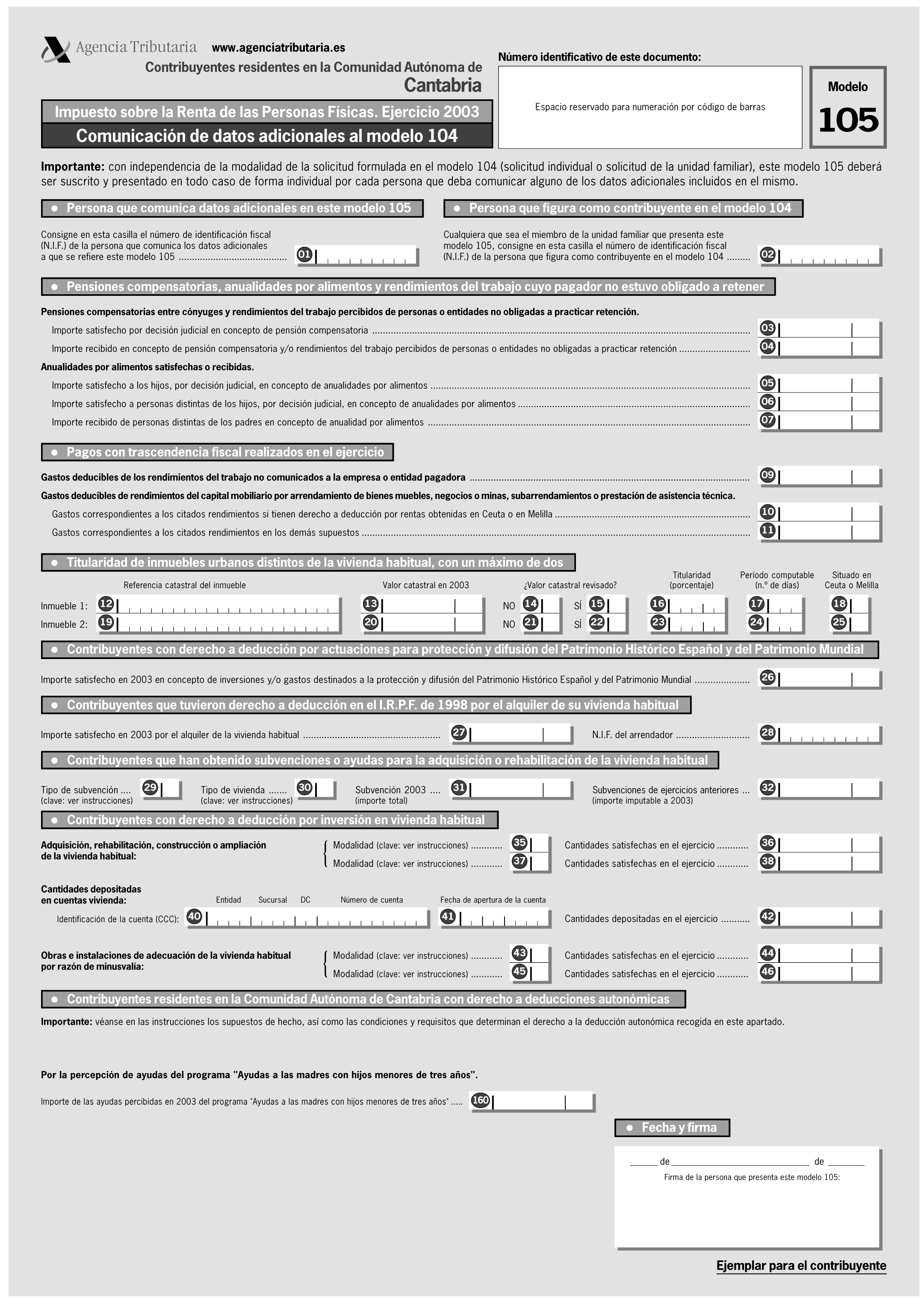

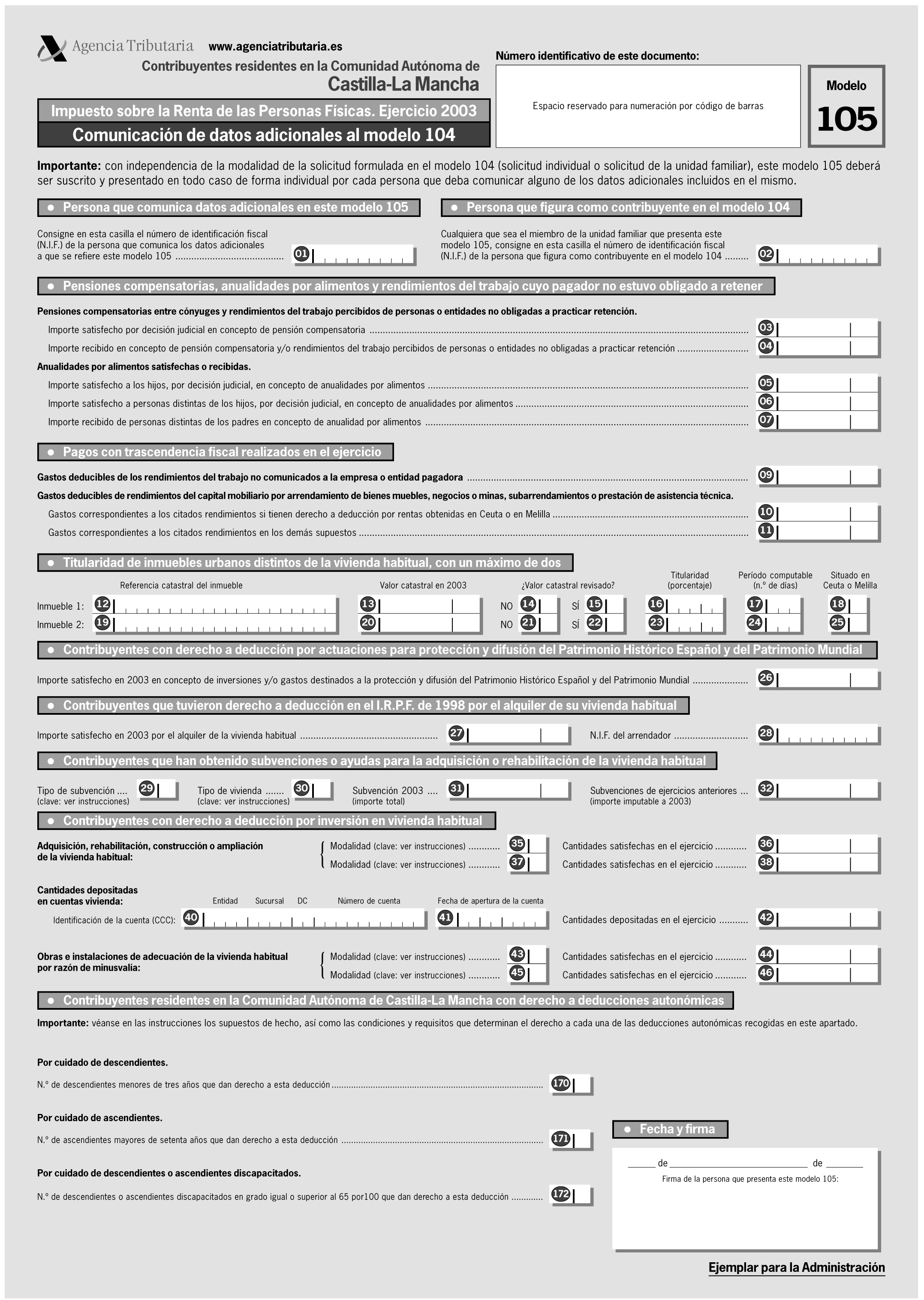

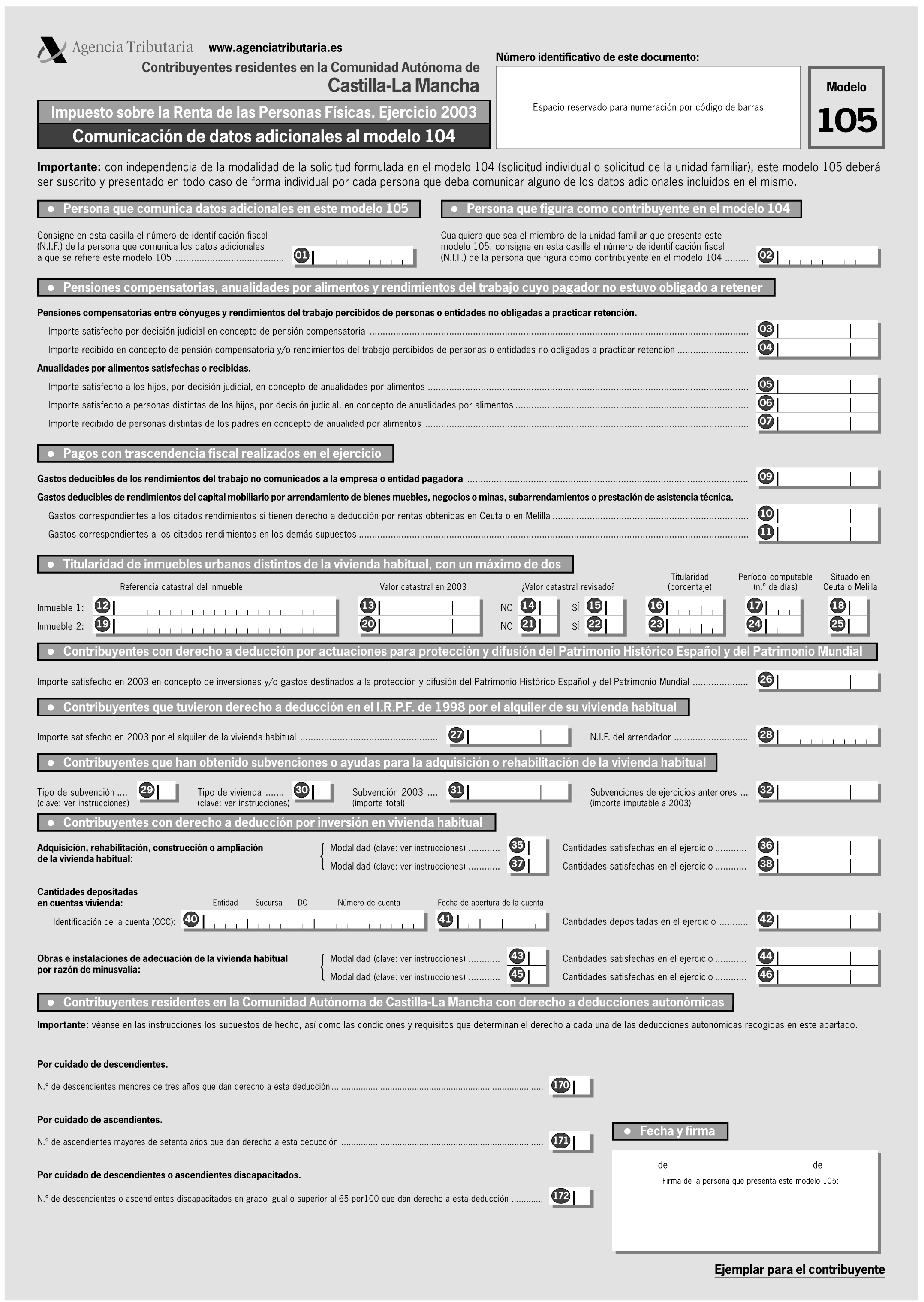

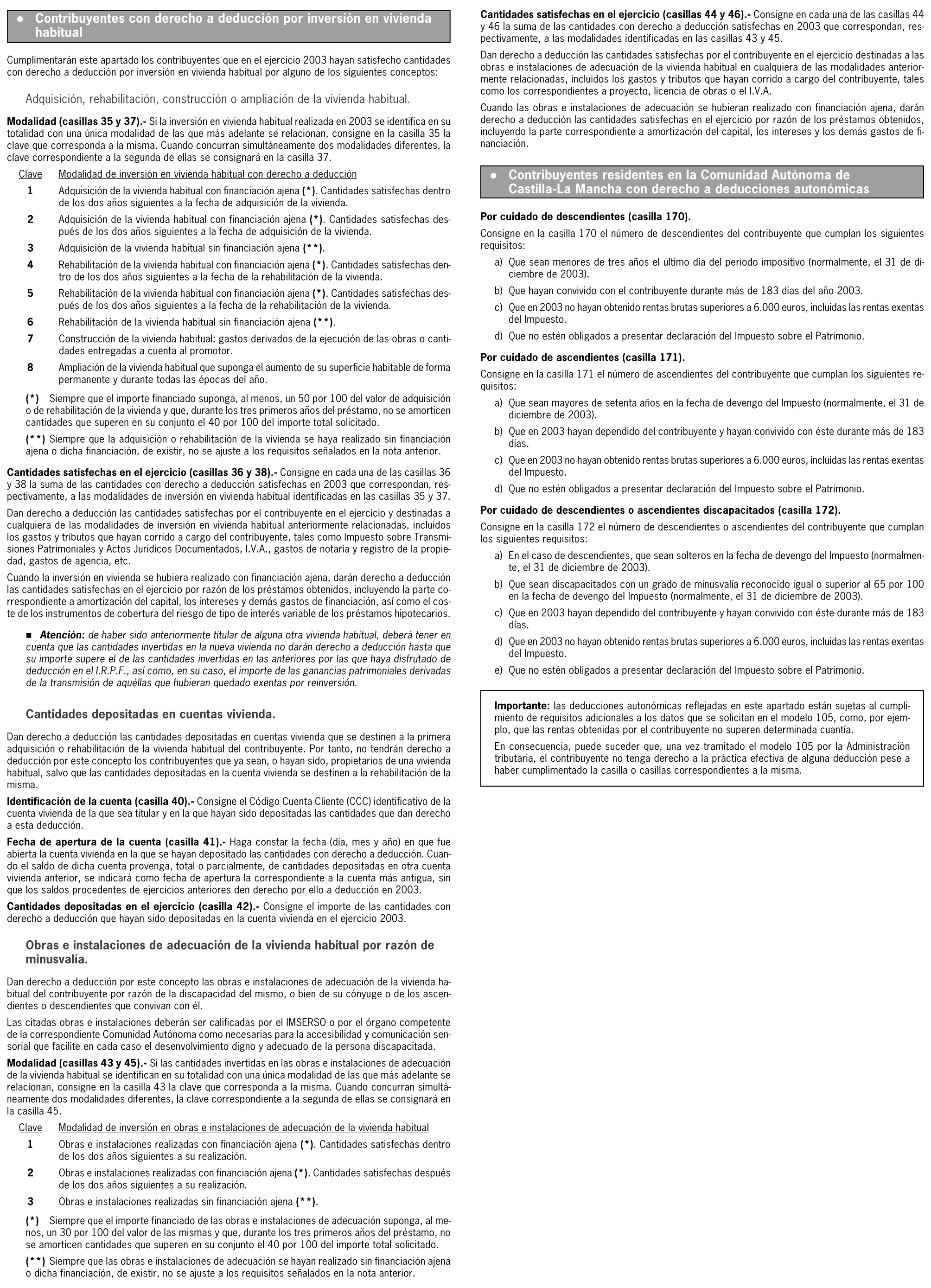

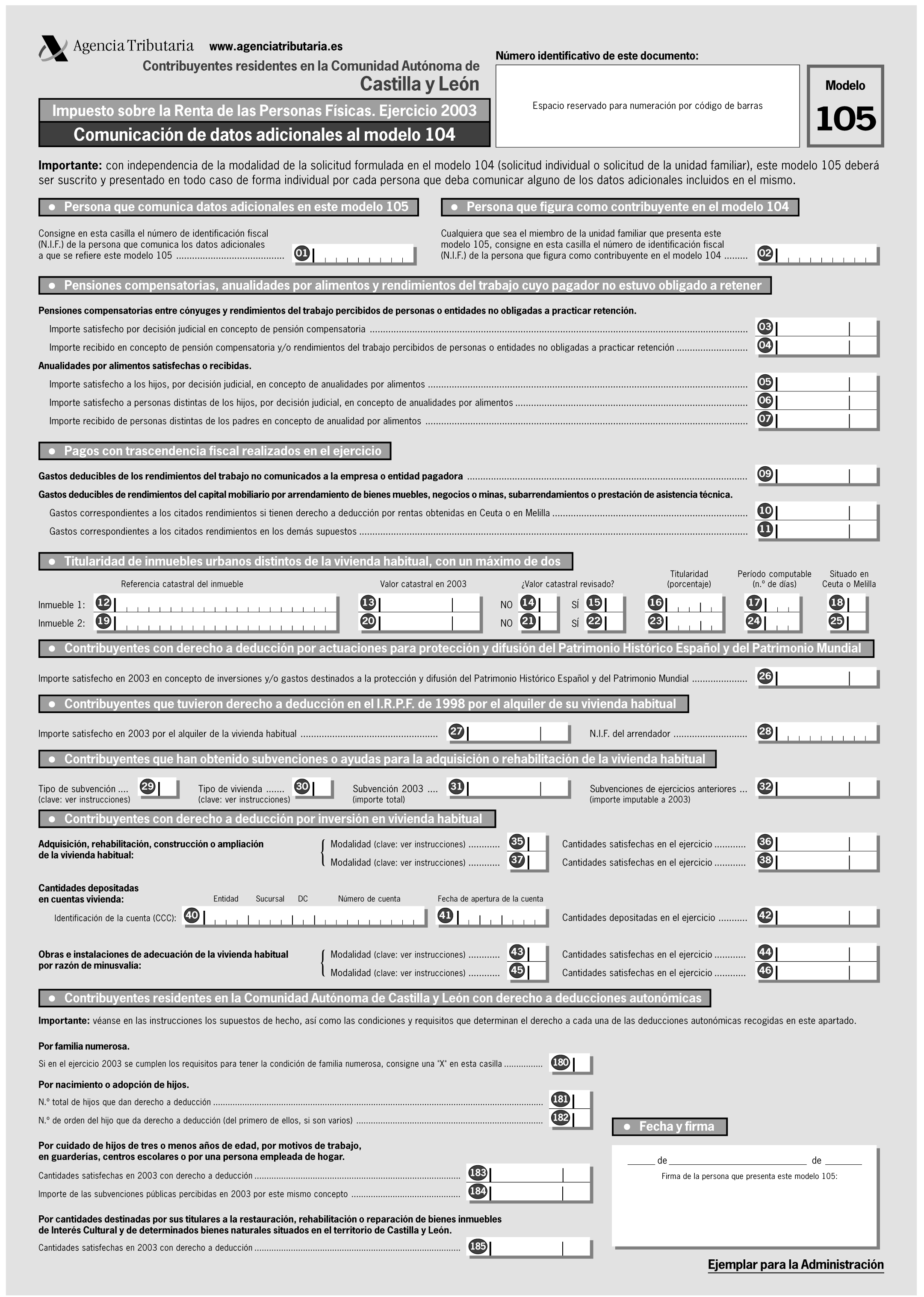

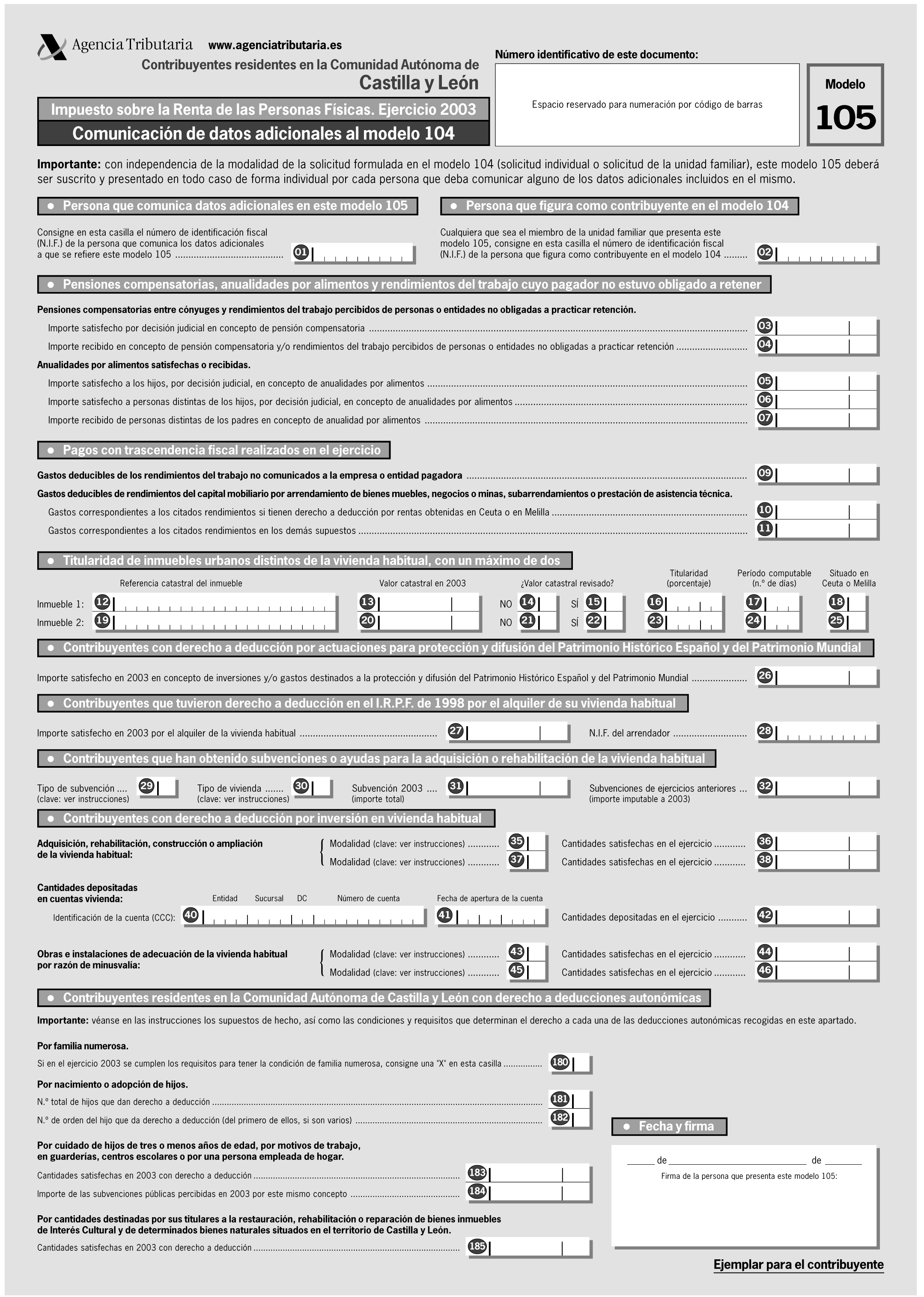

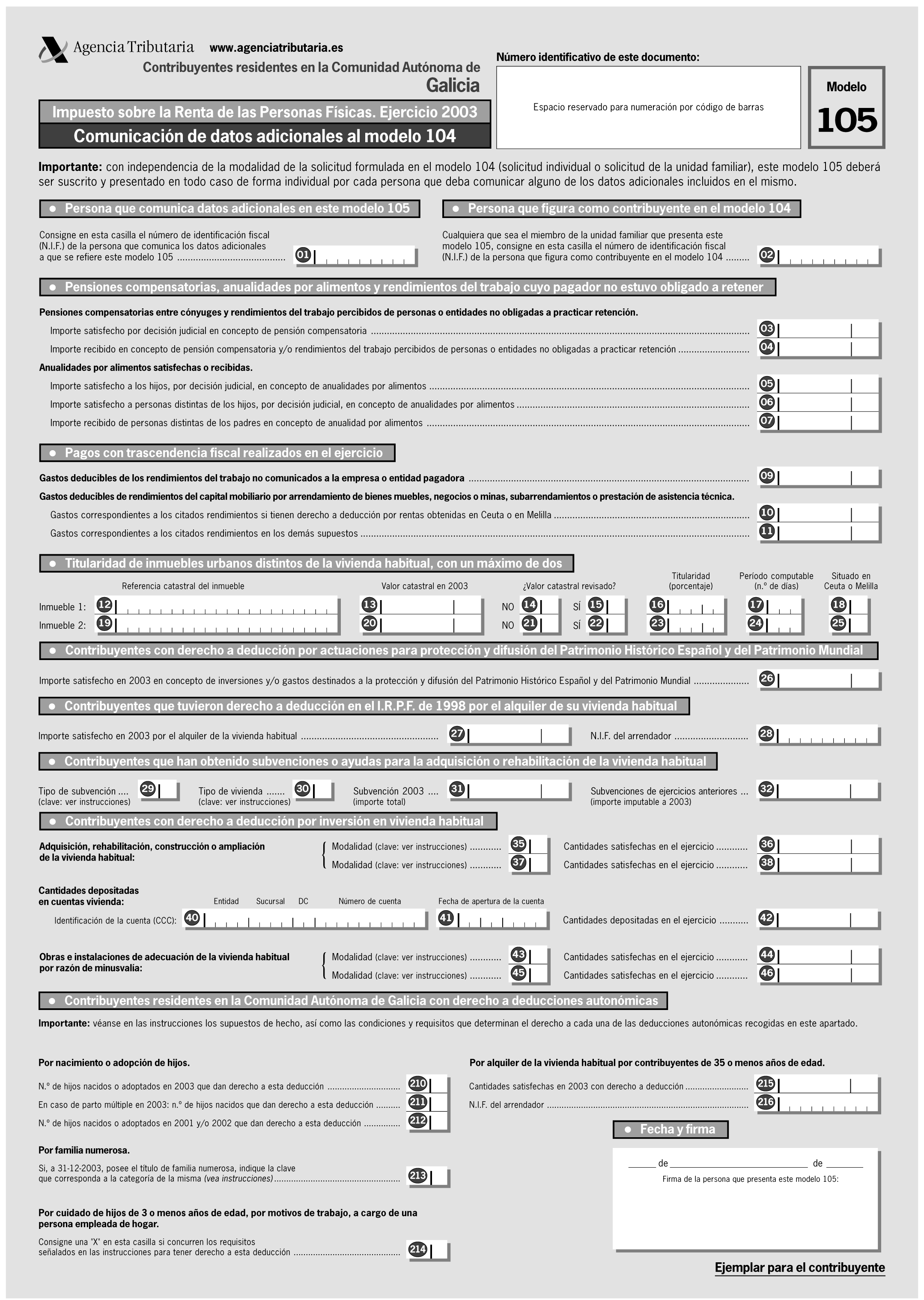

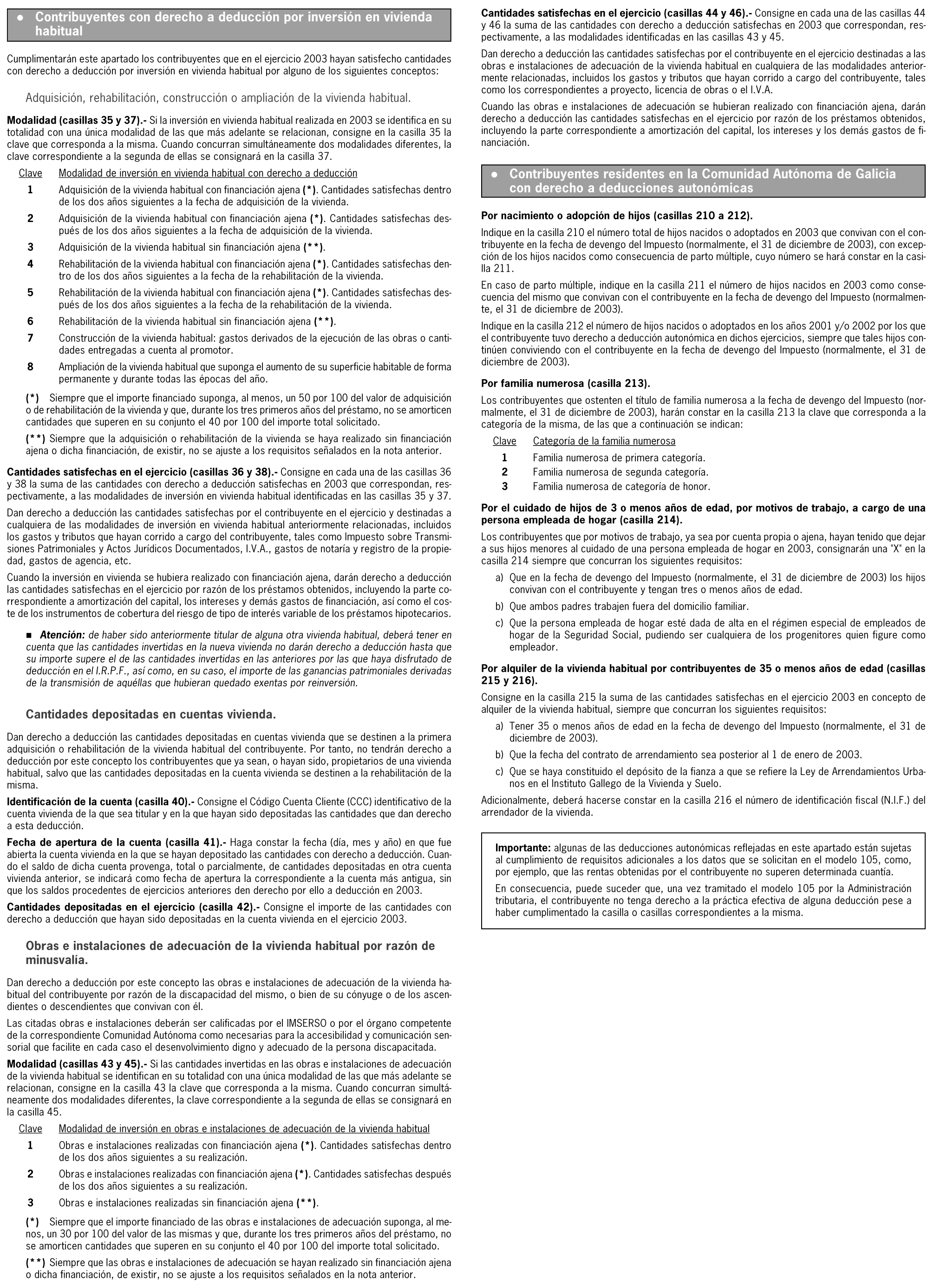

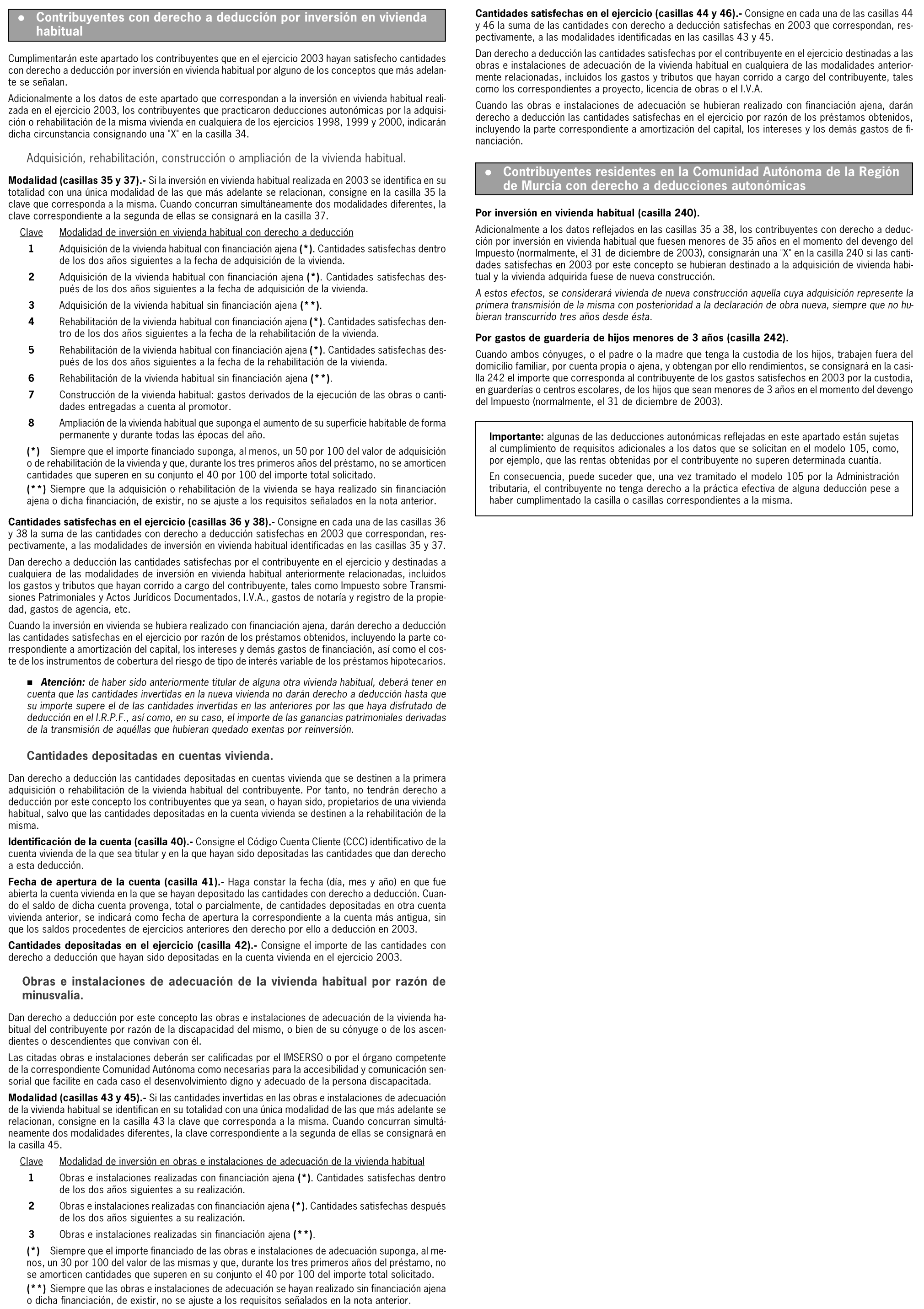

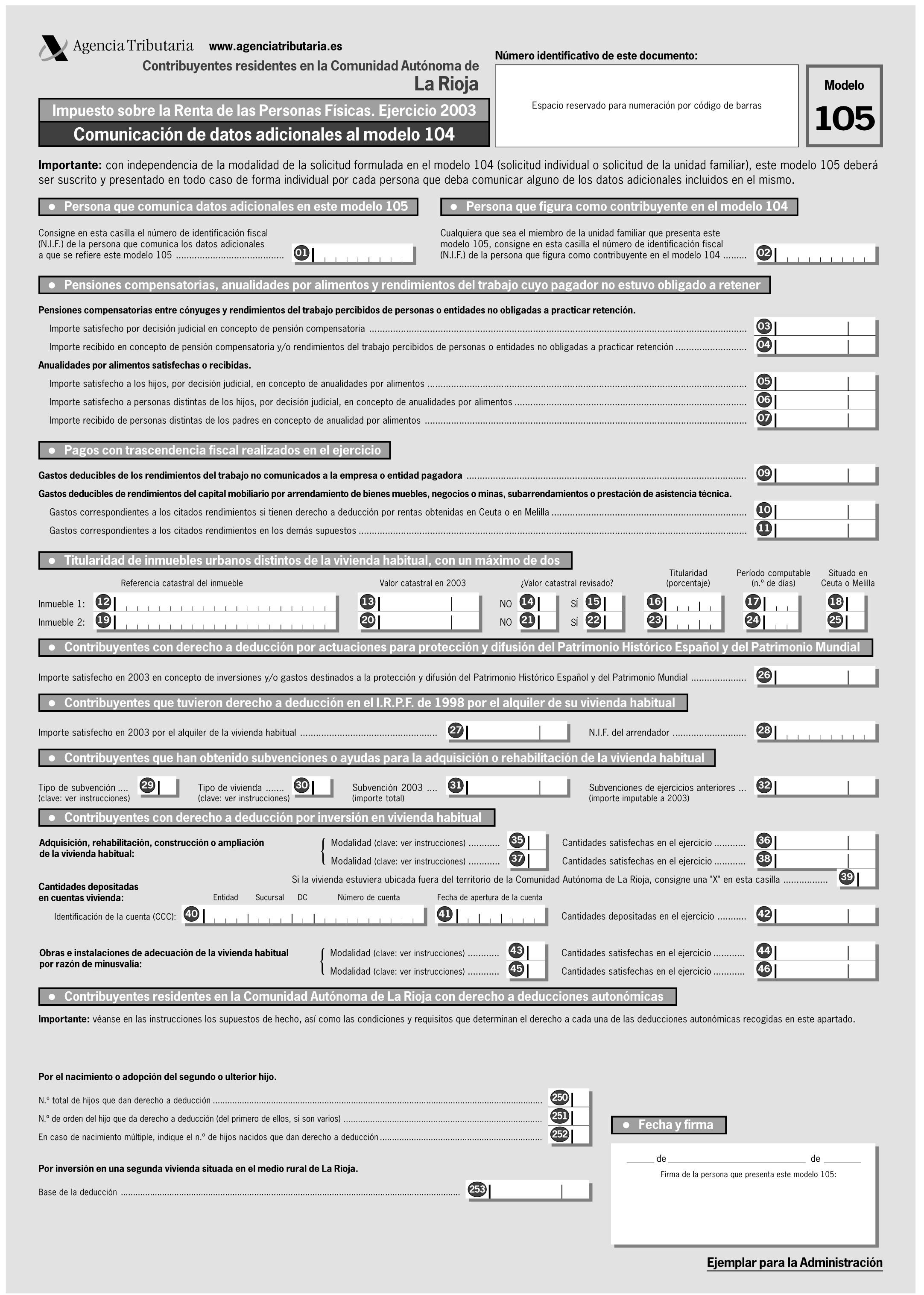

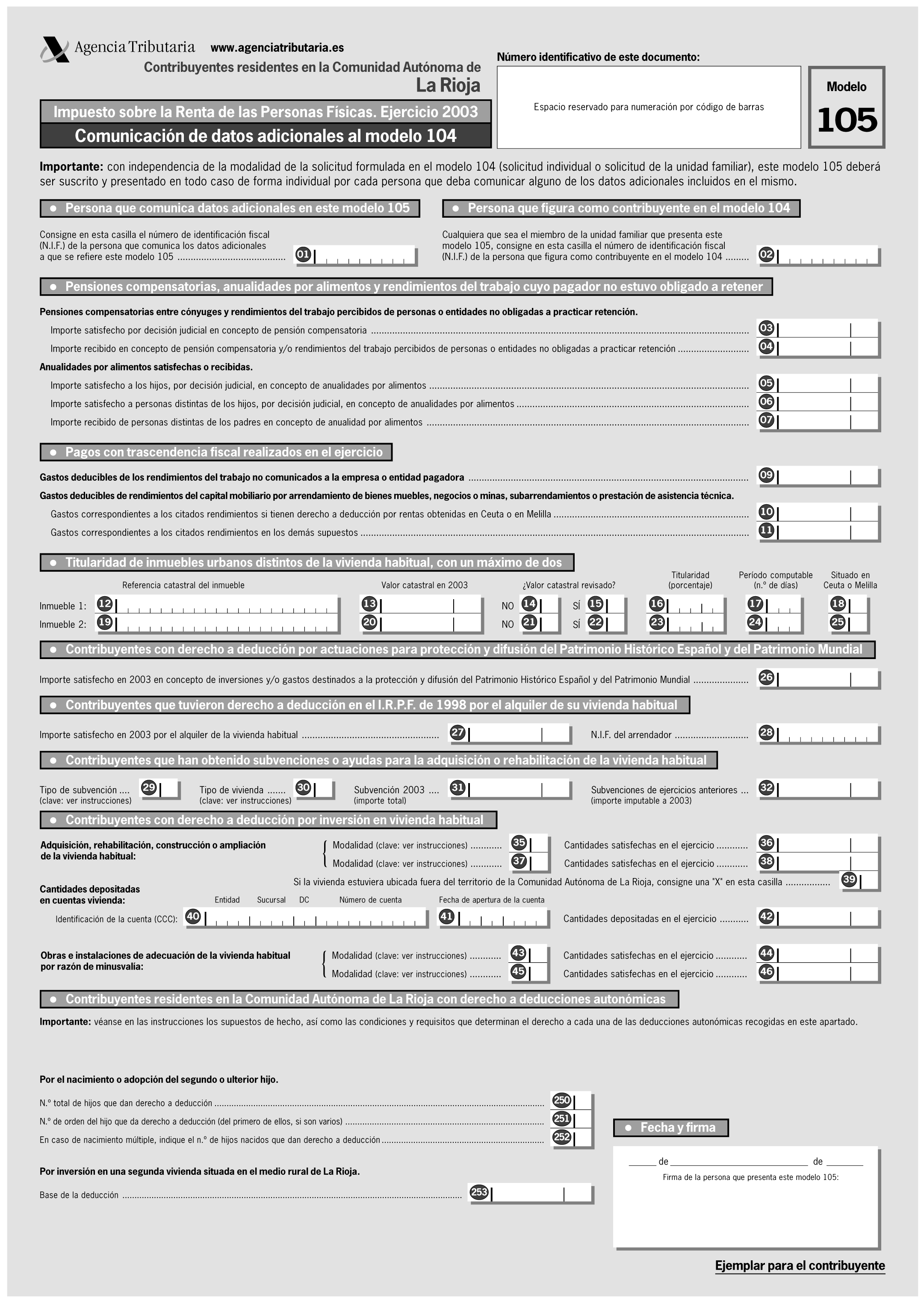

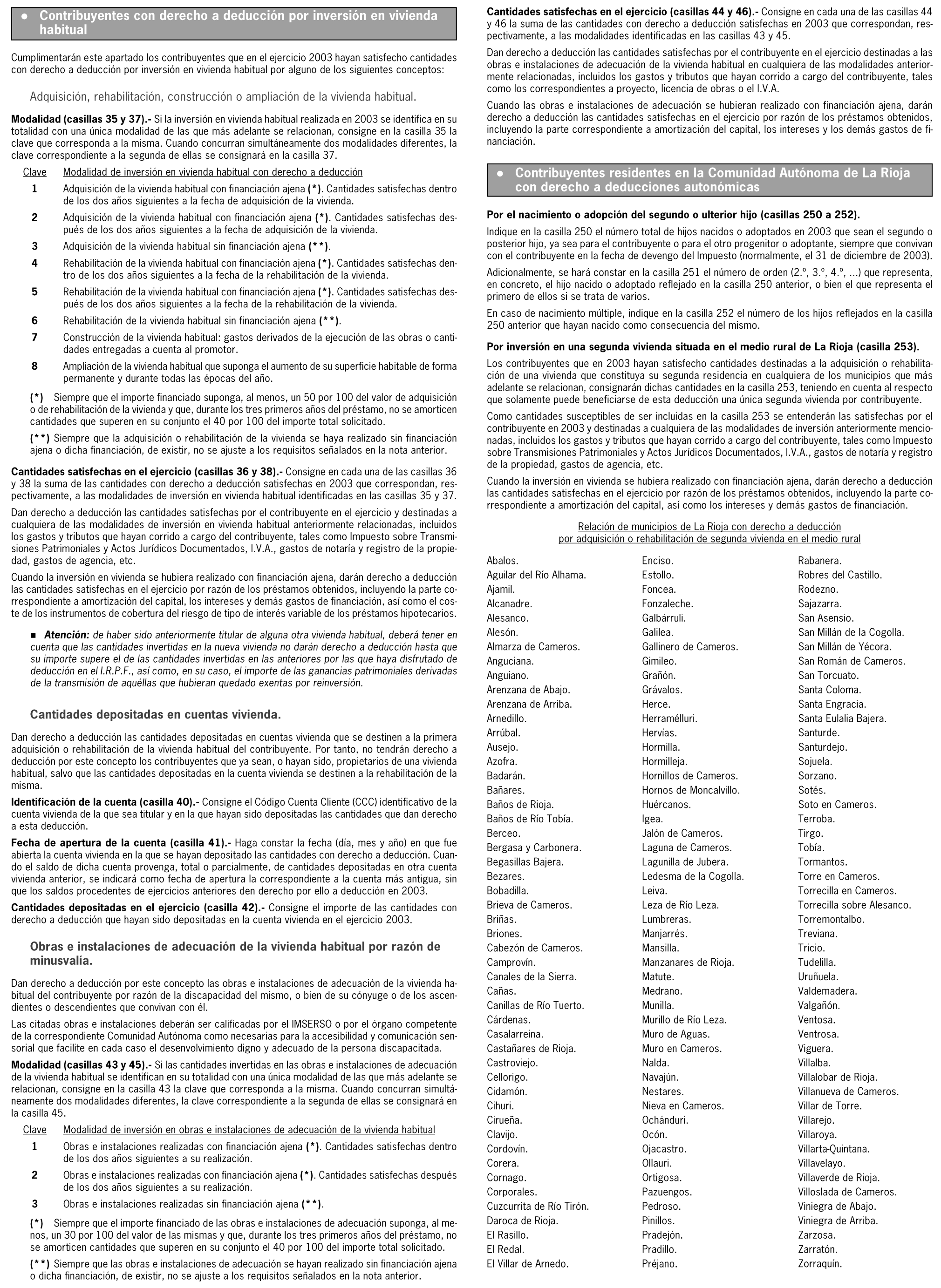

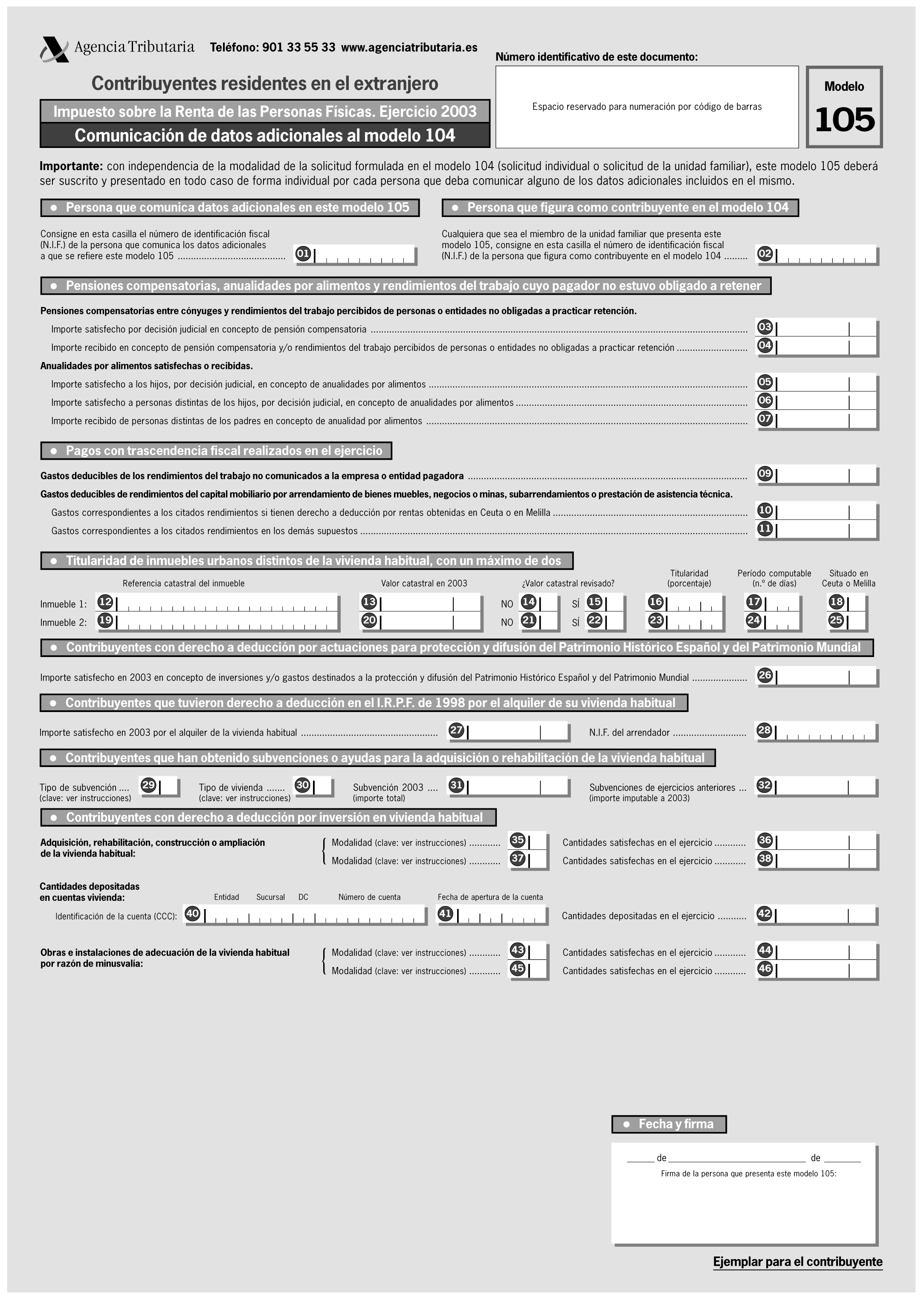

Dos. Se aprueba el modelo 105: «Impuesto sobre la Renta de las Personas Físicas. Ejercicio 2003. Comunicación de datos adicionales al modelo 104». Este modelo es distinto para los contribuyentes residentes en el territorio de cada una de las Comunidades Autónomas, de las Ciudades con Estatuto de Autonomía de Ceuta o Melilla y para los residentes en el extranjero. Los citados modelos, que se reproducen en el anexo II de la presente Orden, constan cada uno de ellos de dos ejemplares, uno para la Administración y otro para el contribuyente.

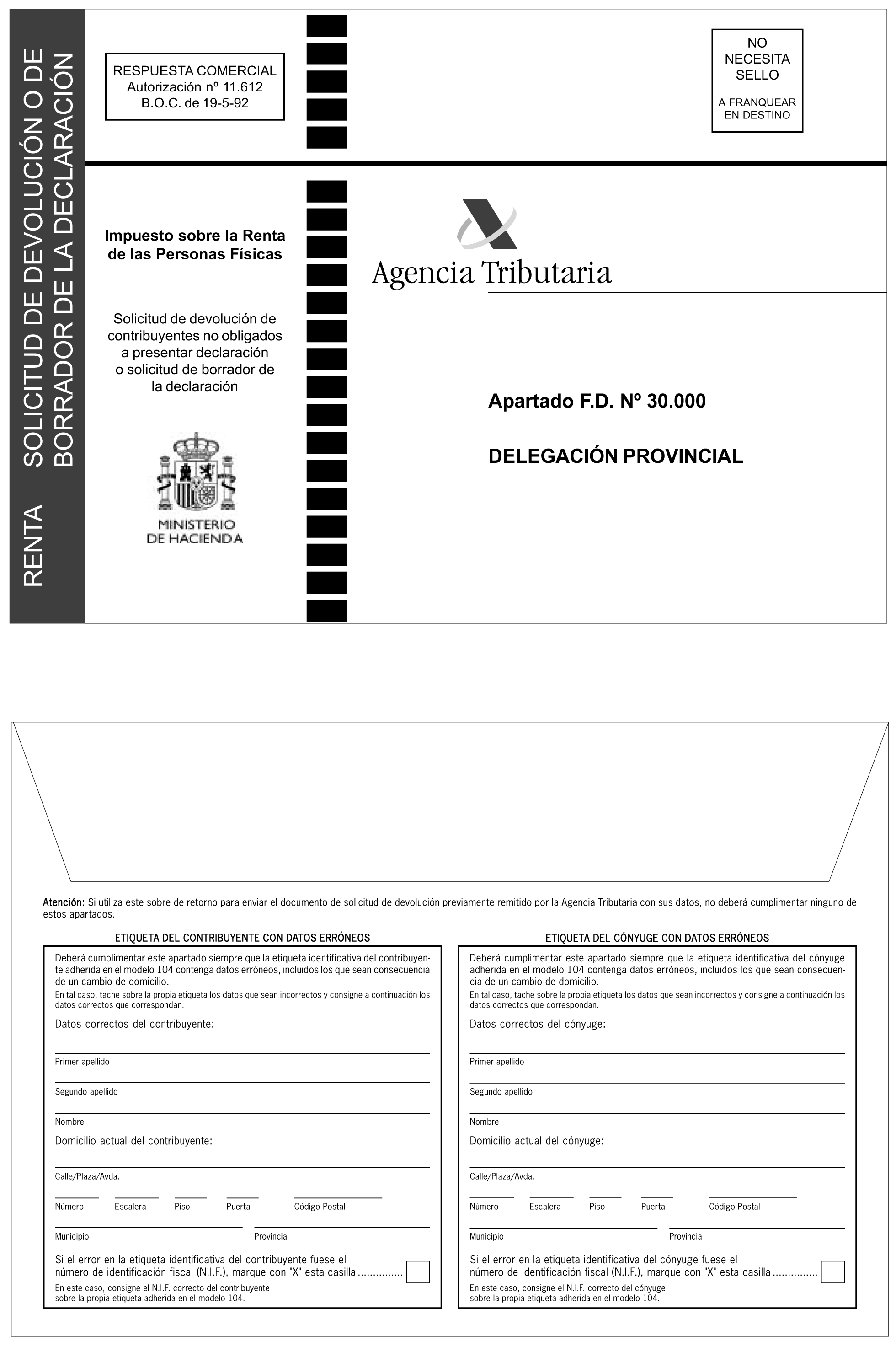

Tres. Se aprueba el sobre de retorno en el que deberán incluirse los anteriores modelos para su presentación que, asimismo, figura en el anexo III de la presente Orden.

Cuatro. Serán válidas las solicitudes de devolución o de borrador de declaración y la comunicación de datos adicionales que se presenten en los modelos que, ajustados a los contenidos aprobados para los mismos en el presente apartado, se generen exclusivamente mediante la utilización del módulo de impresión desarrollado, en su caso, por la Agencia Estatal de Administración Tributaria.

Uno. De acuerdo con lo establecido en el artículo 79 de la Ley del Impuesto y 59 de su Reglamento, no están obligados a declarar los contribuyentes que obtengan rentas procedentes exclusivamente de las siguientes fuentes, en tributación individual o conjunta:

A) Rendimientos íntegros del trabajo con los siguientes límites:

1.º Con carácter general, 22.000 euros anuales, cuando procedan de un solo pagador. Este límite también se aplicará cuando se trate de contribuyentes que perciban rendimientos procedentes de más de un pagador y concurra cualquiera de las dos situaciones siguientes:

a) Que la suma de las cantidades percibidas del segundo y restantes pagadores, por orden de cuantía, no supere en su conjunto la cantidad de 1.000 euros anuales.

b) Que sus únicos rendimientos del trabajo consistan en las prestaciones pasivas a que se refiere el artículo 16.2.a) de la Ley del Impuesto y la determinación del tipo de retención aplicable se hubiera realizado de acuerdo con el procedimiento especial regulado en el artículo 77 bis del Reglamento del Impuesto.

2.º 8.000 euros anuales, cuando:

a) Procedan de más de un pagador, siempre que la suma de las cantidades percibidas del segundo y restantes pagadores, por orden de cuantía, superen en su conjunto la cantidad de 1.000 euros anuales.

b) Se perciban pensiones compensatorias del cónyuge o anualidades por alimentos diferentes de las previstas en el artículo 7.o, letra k), de la Ley del Impuesto.

c) El pagador de los rendimientos del trabajo no esté obligado a retener de acuerdo con lo previsto en el artículo 71 del Reglamento del Impuesto.

B) Rendimientos íntegros del capital mobiliario y ganancias patrimoniales sometidos a retención o ingreso a cuenta, con el límite conjunto de 1.600 euros anuales.

C) Rentas inmobiliarias imputadas, a las que se refiere el artículo 71 de la Ley del Impuesto, que procedan de un único inmueble, rendimientos íntegros del capital mobiliario no sujetos a retención derivados de Letras del Tesoro y subvenciones para la adquisición de viviendas de protección oficial o de precio tasado, con el límite conjunto de 1.000 euros anuales.

Tampoco tendrán que declarar los contribuyentes que obtengan exclusivamente rendimientos íntegros del trabajo, del capital, de actividades profesionales y ganancias patrimoniales, hasta un importe máximo conjunto de 1.000 euros anuales, en tributación individual o conjunta.

No obstante lo anterior, estarán obligados a declarar en todo caso los contribuyentes que tengan derecho a deducción por inversión en vivienda, por cuenta ahorro-empresa, por doble imposición internacional o que realicen aportaciones a Planes de Pensiones, Planes de Previsión Asegurados o Mutualidades de Previsión Social, que reduzcan la base imponible, cuando ejerciten tal derecho.

Dos. Los contribuyentes no obligados a declarar, en los términos señalados en el número anterior, que deseen solicitar la devolución que proceda por el Impuesto sobre la Renta de las Personas Físicas, correspondiente al ejercicio 2003, deberán presentar la solicitud de devolución ajustada al modelo 104 aprobada en la presente Orden.

Asimismo, los contribuyentes no obligados a declarar con derecho a la deducción por maternidad, que no hubieran obtenido de forma anticipada el abono de la totalidad de su importe, deberán presentar el modelo 104 para solicitar la percepción del importe de la deducción por maternidad que les corresponda, en aplicación de lo dispuesto en los artículos 67 bis de la Ley del Impuesto y 58 de su Reglamento.

Los datos consignados en este documento podrán considerarse subsistentes para años sucesivos, a efectos de la determinación y realización de la devolución que proceda, salvo que el contribuyente comunique en tiempo y forma variación en los mismos.

Tres. La comunicación de datos adicionales ajustada al modelo 105 aprobado en la presente Orden deberá ser presentada por los contribuyentes no obligados a declarar que, al solicitar la devolución, precisen comunicar a la Administración tributaria los datos fiscales contenidos en dicho modelo relativos a rentas, gastos, reducciones de la base imponible o deducciones de la cuota que tengan relevancia a la hora de determinar el importe de la devolución que proceda.

En particular, dicha comunicación deberá presentarse de forma obligatoria por los contribuyentes que perciban pensiones compensatorias o anualidades por alimentos no exentas o a los que deban imputarse rentas inmobiliarias derivadas de la titularidad de un único inmueble urbano distinto de la vivienda habitual.

Cuatro. No obstante lo dispuesto en el número dos anterior, no tendrán que cumplimentar el modelo 104 los contribuyentes a los que la Administración tributaria remita el correspondiente documento y sobre de retorno en el que consten relacionados los datos comunicados o, en su caso, declarados en el ejercicio anterior relativos a sus circunstancias personales y familiares, modalidad de solicitud de devolución y régimen de tributación, asignación tributaria, número de cuenta corriente para la devolución y, si procede, residencia en Ceuta o Melilla.

En este caso, el contribuyente podrá solicitar la devolución que proceda por el ejercicio 2003, enviando dicho documento debidamente firmado, en los términos establecidos en los números uno y dos del apartado cuarto de esta Orden, en su correspondiente sobre de retorno dirigido a la Agencia Estatal de Administración Tributaria, apartado de Correos F.D. N.º 30.000, Delegación Provincial, o bien, entregando personalmente el mismo en cualquier Delegación o Administración de la Agencia Estatal de Administración Tributaria. También podrá solicitarse la devolución mediante llamada telefónica al Centro de Atención Telefónica de Gestión Tributaria. A estos efectos, por la Agencia Estatal de Administración Tributaria se adoptarán las medidas de control precisas que permitan garantizar la identidad de la persona o personas que efectúan la solicitud de devolución, así como la conservación de dicha solicitud.

Si alguno de los datos contenidos en el documento remitido por la Administración hubiera variado respecto de los comunicados o, en su caso, declarados en el ejercicio anterior y no procediese aplicarlo en el ejercicio 2003, o si se debiera comunicar en relación con dicho ejercicio algún dato adicional de carácter fiscal mediante el modelo 105, para solicitar la devolución que corresponda al presente ejercicio con arreglo al procedimiento regulado en la presente Orden deberá presentarse el modelo 104 y, en su caso, el modelo 105. No obstante, también podrán efectuarse correcciones o comunicaciones de datos concretos telefónicamente al Centro de Atención Telefónica de Gestión Tributaria en los términos establecidos en el párrafo anterior.

Uno. De acuerdo con lo establecido en el artículo 80 bis de la Ley del Impuesto, los contribuyentes obligados a presentar declaración por el Impuesto sobre la Renta de las Personas Físicas podrán solicitar que la Administración tributaria les remita, a efectos meramente informativos, un borrador de declaración, siempre que obtengan rentas procedentes exclusivamente de las siguientes fuentes:

a) Rendimientos del trabajo.

b) Rendimientos del capital mobiliario sujetos a retención o ingreso a cuenta, así como los derivados de Letras del Tesoro.

c) Imputación de rentas inmobiliarias siempre que procedan, como máximo, de dos inmuebles.

d) Ganancias patrimoniales sometidas a retención o ingreso a cuenta, así como las subvenciones para la adquisición de vivienda habitual.

Cuando la Administración tributaria carezca de la información necesaria para la elaboración del borrador de declaración, pondrá a disposición del contribuyente los datos que puedan facilitarle la confección de la declaración del impuesto.

Dos. La solicitud del borrador de declaración correspondiente al ejercicio 2003 deberá realizarse mediante la presentación de los modelos 104 y 105 aprobados en la presente Orden cuando los contribuyentes precisen comunicar a la Administración tributaria los datos contenidos en dichos modelos.

Tres. Los contribuyentes que en la declaración del Impuesto sobre la Renta de las Personas Físicas correspondiente al ejercicio 2002 solicitaron el borrador de declaración, cumplimentando el apartado correspondiente a dicha solicitud, no deberán reiterar la misma. No obstante en los supuestos en que se haya producido variación en alguno de los datos declarados que se recogen en los modelos 104 y 105 que se aprueban en la presente Orden, deberán cumplimentar dichos modelos en los que figurarán los datos que deban aplicarse en el presente ejercicio, salvo que dicha variación hubiera sido objeto de comunicación a la Agencia Estatal de Administración Tributaria mediante el modelo 030 de comunicación de cambio de domicilio o de variación de datos personales o familiares aprobado por la Resolución de 23 de octubre de 2002, de la Dirección General de la Agencia Estatal de Administración Tributaria («Boletín Oficial del Estado» de 7 de noviembre).

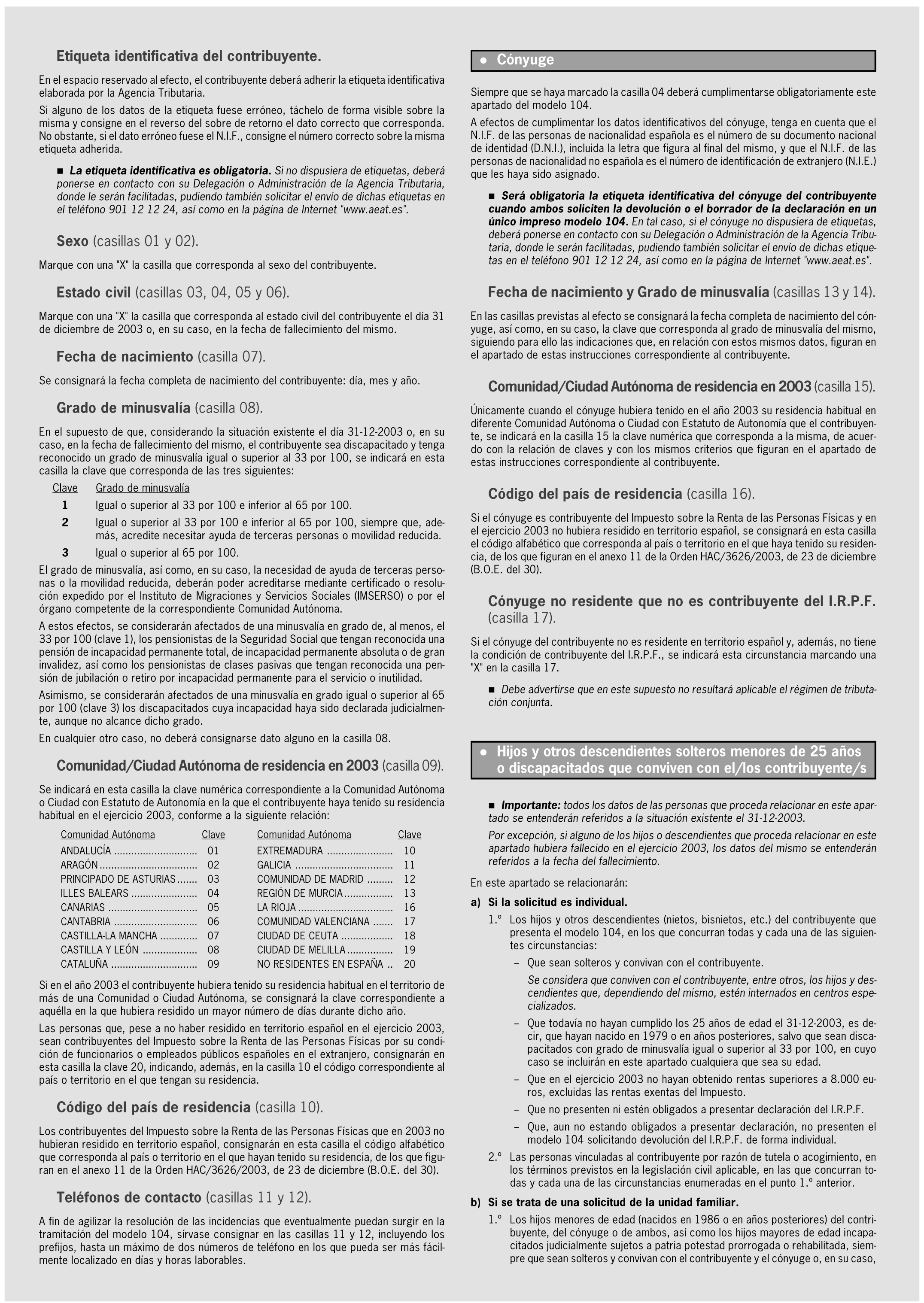

Uno. El contribuyente que, de acuerdo con lo dispuesto en los apartados segundo y tercero anteriores de la presente Orden, desee solicitar la devolución o el borrador de declaración deberá presentar la correspondiente solicitud, cumplimentando todos los datos que le afecten de los recogidos en el modelo 104, incluidos, en su caso, los relativos al cónyuge no separado legalmente, así como a los hijos u otros descendientes solteros y ascendientes que con él convivan.

Las solicitudes de devolución o de borrador de declaración de los hijos menores de edad o mayores incapacitados judicialmente sujetos a patria potestad prorrogada o rehabilitada integrados en una unidad familiar deberán ir firmadas por el padre o la madre en representación del contribuyente.

Dos. No obstante, podrá efectuarse la solicitud de devolución o de borrador de declaración en un único modelo 104, cuando se trate de contribuyentes integrados en unidades familiares, en los términos del artículo 68 de la Ley del Impuesto, en las que ninguno de sus miembros esté obligado a declarar y soliciten la devolución que corresponda, o en las que, estando obligados a declarar alguno de ellos o todos, éstos cumplan los requisitos a que se refiere el apartado tercero de la presente Orden para efectuar la solicitud de borrador de declaración.

Ambos cónyuges, en caso de matrimonio, o el padre o la madre, en otro caso, deberán firmar la solicitud de devolución o de borrador de declaración de la unidad familiar, actuando en nombre propio y en representación de los contribuyentes menores de edad y de los mayores incapacitados judicialmente sujetos a patria potestad prorrogada o rehabilitada integrados en dicha unidad familiar, en los términos establecidos en la normativa tributaria.

Tres. Con independencia de la modalidad de solicitud de devolución o de borrador de declaración cumplimentada, individual o de la unidad familiar, la comunicación de datos adicionales, modelo 105, deberá efectuarse, de forma individual, por cada componente de la unidad familiar.

Cuatro. La solicitud de devolución o de borrador de declaración, modelo 104, se presentará en su correspondiente sobre de retorno. La comunicación de datos adicionales, modelo 105, se presentará, en su caso, junto con la solicitud de devolución o de borrador de declaración, modelo 104, utilizando para ambas el mismo sobre de retorno. Si el modelo 104 se presenta por la unidad familiar, en el mismo sobre de retorno se incluirán éste y los modelos 105 que, en su caso, hayan cumplimentado todos los miembros de la unidad familiar.

El sobre de retorno conteniendo el modelo 104 y, en su caso, el modelo o modelos 105, cumplimentados en los términos establecidos en el apartado anterior, podrá enviarse por correo dirigido a la Agencia Estatal de Administración Tributaria, apartado de Correos F.D. N.º 30.000, Delegación Provincial, o bien presentarse, mediante entrega personal, en cualquier Delegación o Administración de la Agencia Estatal de Administración Tributaria.

Uno. Para la presentación del modelo de solicitud de devolución o de borrador de declaración deberán utilizarse las etiquetas identificativas con arreglo al siguiente detalle:

a) Si la solicitud es individual, el contribuyente deberá adherir su etiqueta identificativa en el espacio reservado al efecto dentro del modelo 104.

b) Si la solicitud corresponde a una unidad familiar integrada por ambos cónyuges no separados legalmente, cada uno de ellos deberá adherir en el espacio reservado del modelo 104 su respectiva etiqueta identificativa. En los casos de separación legal o de inexistencia de vínculo matrimonial, deberá adherirse la etiqueta identificativa del padre o madre que forma con todos los hijos la unidad familiar.

Si el contribuyente y, en su caso, el cónyuge carecen de etiquetas identificativas, deberán ponerse en contacto con la Delegación de la Agencia Estatal de Administración Tributaria o Administraciones de la misma en cuya demarcación territorial tengan su domicilio fiscal con objeto de que dichas etiquetas les sean facilitadas.

Dos. No será necesaria la utilización de las etiquetas identificativas para la presentación de las solicitudes de devolución o de borrador de declaración que, ajustadas a los contenidos del modelo 104, se generen exclusivamente mediante el módulo de impresión desarrollado, en su caso, a estos efectos por la Agencia Estatal de Administración Tributaria.

Uno. La presentación de la solicitud de devolución o de borrador de declaración, ajustada al modelo 104, y, en su caso, la comunicación de datos adicionales, ajustada al modelo 105, también podrá efectuarse por vía telemática. Dicha presentación estará sujeta al cumplimiento de las siguientes condiciones generales:

a) El contribuyente deberá disponer de Número de Identificación Fiscal (NIF). En el caso de solicitud de devolución o de borrador de declaración correspondiente a una unidad familiar integrada por ambos cónyuges, ambos deberán disponer del respectivo Número de Identificación Fiscal (NIF).

b) El contribuyente deberá tener instalado en el navegador un certificado de usuario X.509.V3 expedido por la Fábrica Nacional de Moneda y Timbre-Real Casa de la Moneda, de acuerdo con el procedimiento establecido en los anexos III y VI de la Orden de 24 de abril de 2000, por la que se establecen las condiciones generales y el procedimiento para la presentación telemática de declaraciones del Impuesto sobre la Renta de las Personas Físicas («Boletín Oficial del Estado» del 29), o cualquier otro certificado electrónico admitido por la Agencia Estatal de Administración Tributaria, en los términos previstos en la Orden HAC/1181/2003, de 12 de mayo, por la que se establecen normas específicas sobre el uso de la firma electrónica en las relaciones tributarias por medios electrónicos, informáticos y telemáticos con la Agencia Estatal de Administración Tributaria («Boletín Oficial del Estado» del 15). En el caso de solicitud de devolución o de borrador de declaración correspondiente a una unidad familiar integrada por ambos cónyuges, ambos deberán haber obtenido el correspondiente certificado de usuario.

c) Si el presentador es una persona o entidad autorizada para presentar declaraciones o comunicaciones en representación de terceras personas, deberá tener instalado en el navegador su certificado de usuario.

d) Para efectuar la presentación telemática de la solicitud de devolución o de borrador de declaración, y, en su caso, la comunicación de datos adicionales, el contribuyente o, en su caso, el presentador autorizado, deberá conectar con la Agencia Estatal de Administración Tributaria en la dirección https://aeat.es para descargar un programa que le permitirá cumplimentar y transmitir los datos fiscales de los formularios que aparecerán en la pantalla del ordenador y que estarán ajustados al contenido de los modelos aprobados por esta Orden, o bien transmitir con el mismo programa un fichero de las mismas características que el que se genera en la cumplimentación de los citados formularios.

e) Los contribuyentes que opten por esta modalidad de presentación deberán tener en cuenta las normas técnicas que se requieren para efectuar la citada presentación y que se encuentran recogidas en el anexo II de la Orden de 24 de abril de 2000.

Dos. En aquellos casos en que se detecten anomalías de tipo formal en la transmisión telemática de solicitudes de devolución o de borrador de declaración y, en su caso, comunicaciones de datos adicionales, dicha circunstancia se pondrá en conocimiento del contribuyente o presentador por el propio sistema mediante los correspondientes mensajes de error, para que se proceda a su subsanación.

El procedimiento para la presentación telemática de la solicitud de devolución o de borrador de declaración y, en su caso, de la comunicación de datos adicionales será el siguiente:

1.º El contribuyente se pondrá en comunicación con la Agencia Estatal de Administración Tributaria a través de Internet o cualquier otra vía equivalente que permita la conexión, en la dirección: https://aeat.es y seleccionará el concepto fiscal y el fichero o ficheros a transmitir.

2.º A continuación, procederá a transmitir la solicitud de devolución o de borrador de declaración y, en su caso, la comunicación de datos adicionales con la firma digital, generada al seleccionar el certificado de usuario previamente instalado en el navegador a tal efecto.

Si la solicitud de devolución o de borrador de declaración es individual, se requerirá una única firma. En el caso de solicitud de devolución o de borrador de declaración correspondiente a una unidad familiar integrada por ambos cónyuges, deberá seleccionar adicionalmente el certificado correspondiente al cónyuge, previamente instalado en el ordenador a tal efecto.

Si el presentador es una persona o entidad autorizada para presentar solicitudes de devolución o de borrador de declaración y comunicaciones de datos adicionales en nombre de terceras personas, se requerirá una única firma, la correspondiente a su certificado.

3.º Si la solicitud de devolución o de borrador de declaración es aceptada, la Agencia Estatal de Administración Tributaria le devolverá en pantalla los datos de la misma validados con un código electrónico de 16 caracteres, además de la fecha y hora de presentación.

En el supuesto de que la presentación fuese rechazada, se mostrará en pantalla la descripción de los errores detectados. En este caso, se deberá proceder a subsanar los mismos con el programa de ayuda con el que se generó el fichero, o en los formularios de entrada, o repitiendo la presentación si el error fuese originado por otro motivo.

El presentador deberá imprimir y conservar la solicitud de devolución o de borrador de declaración aceptada, así como, en su caso, la comunicación de datos adicionales, debidamente validadas con el correspondiente código electrónico.

Sin perjuicio de lo dispuesto en el apartado tercero de la presente Orden, los contribuyentes obligados a declarar que cumplan los requisitos señalados en el apartado 1 del artículo 80 bis de la Ley del Impuesto podrán solicitar el borrador de declaración comunicando, a estos efectos, sus datos identificativos mediante personación en cualquier Delegación o Administración de la Agencia Estatal de Administración Tributaria, por medios telemáticos, a través de Internet en la dirección: https://aeat.es y por medios telefónicos. A tal fin, por la Agencia Estatal de Administración Tributaria se adoptarán las medidas de control precisas que permitan garantizar la identidad de la persona o personas que solicitan el borrador de declaración, así como, en su caso, la conservación de los datos comunicados.

Uno. La presentación de la solicitud de devolución o de borrador de declaración y, en su caso, de la comunicación de datos adicionales, modelos 104 y 105, tanto en impreso como por vía telemática deberá realizarse en el plazo comprendido entre los días 1 y 31 de marzo de 2004. Este plazo también resultará aplicable a los contribuyentes a que se refiere el número cuatro del apartado segundo de la presente Orden en relación con las actuaciones en el mismo señaladas.

Dos. La solicitud de borrador de declaración a que se refiere el apartado noveno de la presente Orden deberá realizarse en el plazo comprendido entre los días 1 de marzo y 15 de junio de 2004.

En los supuestos en que, de los datos y antecedentes obrantes en poder de la Administración tributaria y, en su caso, de los aportados por el contribuyente con la solicitud de borrador de declaración o requeridos al efecto, se ponga de manifiesto el incumplimiento de los requisitos y condiciones establecidos para la solicitud del borrador de declaración en el apartado 1 del artículo 80 bis de la Ley del Impuesto, así como cuando la Administración tributaria carezca de la información necesaria para la elaboración del borrador de declaración, en los términos establecidos en el apartado 2 del citado artículo, pondrá a disposición del contribuyente los datos que puedan facilitar la confección de la declaración del Impuesto sobre la Renta de las Personas Físicas.

En cualquier caso, la falta de recepción del borrador de declaración no exonerará al contribuyente de su obligación de declarar. En estos supuestos, la declaración deberá presentarse en el plazo, lugar y forma establecidos por el Ministro de Hacienda con carácter general para los contribuyentes obligados a declarar.

La presente Orden entrará en vigor el día siguiente al de su publicación en el «Boletín Oficial del Estado».

Lo que comunico a VV.II. para su conocimiento y efectos.

Madrid, 3 de febrero de 2004.

MONTORO ROMERO

Ilmo. Sr. Director de la Agencia Estatal de Administración Tributaria e Ilmo. Sr. Director general de Tributos.

Axencia Estatal Boletín Oficial do Estado

Avda. de Manoteras, 54 - 28050 Madrid