El apartado trece del artículo segundo de la Ley 26/2014, de 27 de noviembre, por la que se modifican la Ley 35/2006, de 28 de noviembre, del Impuesto sobre la Renta de las Personas Físicas, el texto refundido de la Ley del Impuesto sobre la Renta de no Residentes, aprobado por el Real Decreto Legislativo 5/2004, de 5 de marzo, y otras normas tributarias (en adelante, Ley 26/2014, de 27 de noviembre), con efectos a partir del 1 de enero de 2015, con la finalidad de favorecer la libre circulación de los ciudadanos dentro de la Unión Europea, añadió una nueva disposición adicional séptima en el texto refundido de la Ley del Impuesto sobre la Renta de no Residentes, aprobado por el Real Decreto Legislativo 5/2004, de 5 de marzo (en adelante, texto refundido de la Ley del Impuesto sobre la Renta de no Residentes), denominada «Exención por reinversión en vivienda habitual», para permitir a los contribuyentes no residentes que pueda quedar excluida de gravamen la ganancia patrimonial que obtengan con motivo de la transmisión de la que haya sido su vivienda habitual en territorio español, siempre que el importe obtenido en la transmisión se reinvierta en la adquisición de una nueva vivienda habitual.

Esta nueva disposición resulta de aplicación a los contribuyentes por el Impuesto sobre la Renta de no Residentes, residentes en un Estado miembro de la Unión Europea, o en un Estado miembro del Espacio Económico Europeo con el que exista un efectivo intercambio de información tributaria en los términos previstos en el apartado 4 de la disposición adicional primera de la Ley 36/2006, de 29 de noviembre, de medidas para la prevención del fraude fiscal (en adelante, Ley 36/2006, de 29 de noviembre).

Conforme establece esta disposición adicional séptima, podrán excluirse de gravamen las ganancias patrimoniales obtenidas por la transmisión de la que haya sido su vivienda habitual en España, siempre que el importe total obtenido por la transmisión se reinvierta en la adquisición de una nueva vivienda habitual. Cuando el importe reinvertido sea inferior al total de lo percibido en la transmisión, únicamente se excluirá de tributación la parte proporcional de la ganancia patrimonial obtenida que corresponda a la cantidad reinvertida.

Asimismo establece que cuando la reinversión se haya producido con anterioridad a la fecha en la que se deba presentar la declaración del impuesto correspondiente a la ganancia patrimonial, modelo 210, la reinversión, total o parcial, podrá tenerse en cuenta para determinar la deuda tributaria correspondiente. También se dispone que las condiciones para solicitar la devolución que, en su caso, resulte procedente, se determinarán reglamentariamente.

El desarrollo reglamentario se ha producido con la modificación introducida en el Reglamento del Impuesto sobre la Renta de no Residentes, aprobado por el Real Decreto 1776/2004, de 30 de julio (en adelante, Reglamento del Impuesto sobre la Renta de no Residentes), mediante el Real Decreto 633/2015, de 10 de julio, por el que se modifican el Reglamento del Impuesto sobre la Renta de las Personas Físicas, aprobado por el Real Decreto 439/2007, de 30 de marzo, y el Reglamento del Impuesto sobre la Renta de no Residentes, aprobado por el Real Decreto 1776/2004, de 30 de julio. Esta modificación ha consistido en la incorporación al citado Reglamento de una disposición adicional segunda, según la cual el contribuyente no residente deberá presentar una solicitud ante la Delegación o Administración de la Agencia Estatal de Administración Tributaria en cuyo ámbito territorial se encuentre ubicado el inmueble, en el plazo de los tres meses siguientes a la fecha de la adquisición de la vivienda habitual, y deberá aportar junto con la solicitud la documentación que acredite que la transmisión de la vivienda habitual en territorio español, y la posterior adquisición de la nueva vivienda habitual, han tenido lugar. La Administración tributaria procederá, en su caso, previas las comprobaciones que sean necesarias, a la devolución al contribuyente del exceso ingresado.

En consecuencia, de la normativa antes citada se deduce que existen dos procedimientos diferenciados para aplicar la exención por reinversión en vivienda habitual. El primero consiste en aplicar esta exención al autoliquidar el impuesto correspondiente a la ganancia patrimonial en el modelo de declaración 210, si bien este procedimiento sólo resulta aplicable cuando la reinversión se haya producido con anterioridad a la fecha en la que se deba presentar dicha declaración. El segundo, aplicable al resto de supuestos, que es el que se regula en la presente Orden, consiste en la presentación de una solicitud de devolución ajustada al modelo y conforme al procedimiento previsto en la misma.

En cuanto a la opción regulada en el artículo 46 del texto refundido de la Ley del Impuesto sobre la Renta de no Residentes, por la que los contribuyentes por el Impuesto sobre la Renta de no Residentes, personas físicas residentes de un Estado miembro de la Unión Europea pueden optar por tributar en calidad de contribuyente por el Impuesto sobre la Renta de las Personas Físicas cuando concurran determinadas circunstancias, cabe señalar que, con efectos desde 1 de enero de 2015, ha sido objeto de dos modificaciones por el apartado diez del artículo segundo de la Ley 26/2014, de 27 de noviembre.

Estas modificaciones han consistido, por un lado, en la inclusión de un nuevo supuesto de aplicación de la opción para contribuyentes con bajos ingresos y, por otro, en la ampliación de la posibilidad de acogerse a la opción a los contribuyentes residentes en un Estado miembro del Espacio Económico Europeo con el que exista un efectivo intercambio de información tributaria en los términos previstos en el apartado 4 de la disposición adicional primera de la Ley 36/2006, de 29 de noviembre.

Por tanto, podrán solicitar la aplicación de este régimen opcional los contribuyentes por este Impuesto que sean personas físicas residentes en un Estado miembro de la Unión Europea, o del Espacio Económico Europeo con el que exista un efectivo intercambio de información tributaria, y acrediten que se encuentran en alguna de las siguientes situaciones:

a) Que hayan obtenido durante el ejercicio en España por rendimientos del trabajo y por rendimientos de actividades económicas, como mínimo, el 75 por ciento de la totalidad de su renta siempre que tales rentas hayan tributado efectivamente durante el período por el Impuesto sobre la Renta de no Residentes.

b) Que la renta obtenida durante el ejercicio en España haya sido inferior al 90 por ciento del mínimo personal y familiar que le hubiese correspondido de acuerdo con sus circunstancias personales y familiares de haber sido residente en España siempre que dicha renta haya tributado efectivamente durante el período por el Impuesto sobre la Renta de no Residentes y que la renta obtenida fuera de España haya sido asimismo inferior a dicho mínimo.

Asimismo, han sido modificados los requisitos para poder solicitar la aplicación del régimen opcional establecidos en el artículo 21 del Reglamento del Impuesto sobre la Renta de no Residentes, mediante el Real Decreto 633/2015, de 10 de julio, por el que se modifican el Reglamento del Impuesto sobre la Renta de las Personas Físicas, aprobado por el Real Decreto 439/2007, de 30 de marzo, y el Reglamento del Impuesto sobre la Renta de no Residentes, aprobado por el Real Decreto 1776/2004, de 30 de julio.

La opción contenida en el artículo 46 del texto refundido de la Ley del Impuesto sobre la Renta de no Residentes tiene su antecedente en el artículo 33 de la Ley 41/1998, de 9 de diciembre, del Impuesto sobre la Renta de no Residentes y Normas Tributarias. El modelo de solicitud, el lugar, la forma y plazo de presentación de esta opción se regularon por la Orden de 12 de julio de 2000 por la que se aprueba el modelo de solicitud del régimen opcional regulado en el artículo 33 de la Ley 41/1998, de 9 de diciembre, del Impuesto sobre la Renta de no Residentes y Normas Tributarias, para contribuyentes personas físicas residentes en otros Estados miembros de la Unión Europea y se determinan el lugar, forma y plazo de presentación del mismo, Orden que continuaba hasta ahora siendo de aplicación. Por la presente Orden se procede a adaptar el modelo de solicitud a las modificaciones normativas y a actualizar las formas de presentación de la misma, incorporando la presentación electrónica por Internet.

El artículo 98.4 de la Ley 58/2003, de 17 de diciembre, General Tributaria (en adelante, Ley General Tributaria), habilita al Ministro de Hacienda para que determine los supuestos y condiciones en los que los obligados tributarios deberán presentar por medios telemáticos sus declaraciones, autoliquidaciones, comunicaciones, solicitudes y cualquier otro documento con trascendencia tributaria.

La disposición final única del Reglamento del Impuesto sobre la Renta de no Residentes autoriza al Ministro de Economía y Hacienda para dictar las disposiciones necesarias para la aplicación del Reglamento.

El apartado 5 de la disposición adicional segunda del Reglamento del Impuesto sobre la Renta de no Residentes dispone que el Ministro de Hacienda y Administraciones Públicas establecerá el modelo así como la forma de presentación de la solicitud de devolución por reinversión en vivienda habitual.

Las habilitaciones al Ministro de Economía y Hacienda o al Ministro de Hacienda anteriormente citadas deben entenderse conferidas en la actualidad al Ministro de Hacienda y Administraciones Públicas, de acuerdo con lo dispuesto en el artículo 5 y en la disposición final segunda del Real Decreto 1823/2011, de 21 de diciembre, por el que se reestructuran los departamentos ministeriales.

En su virtud dispongo:

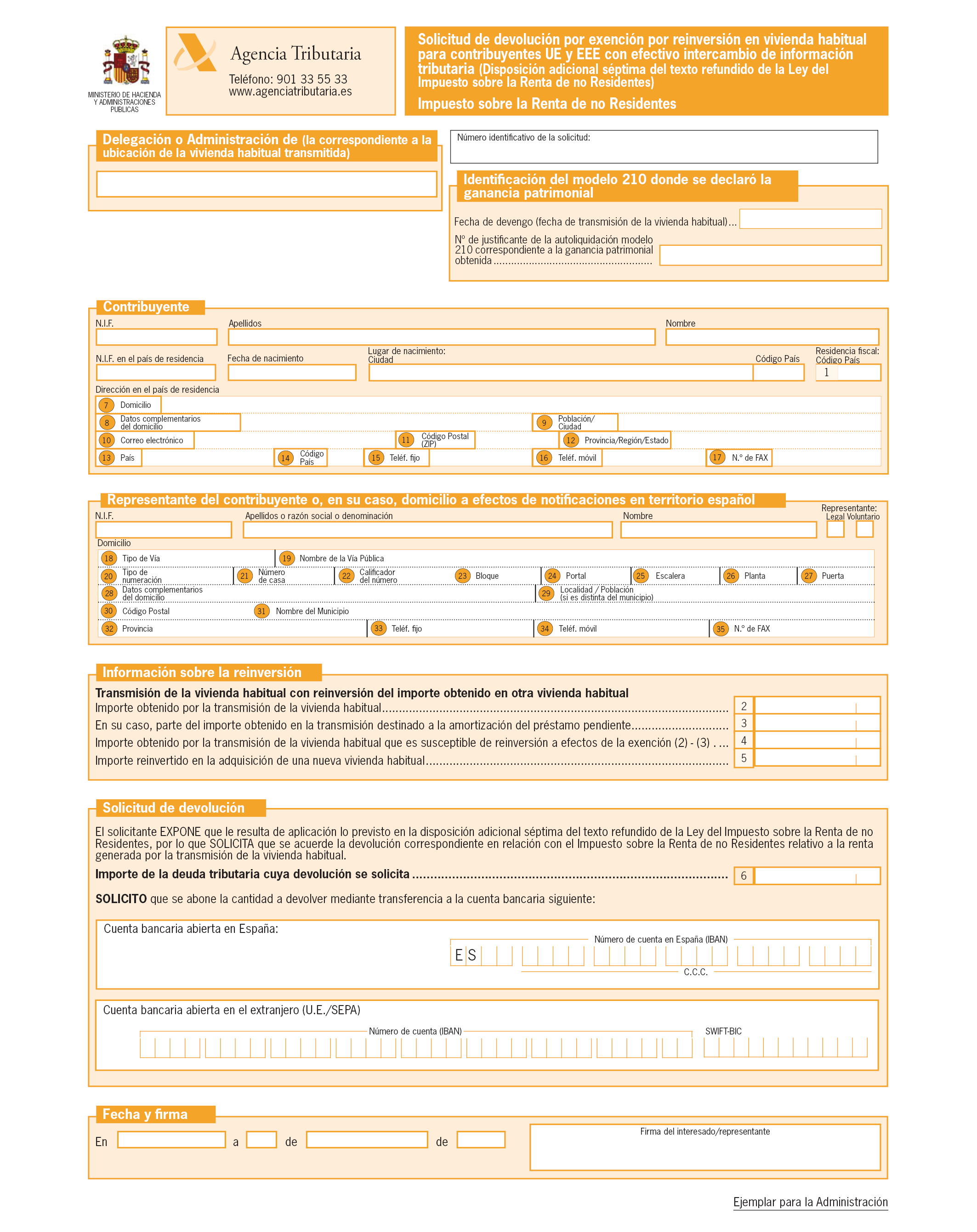

Se aprueba el modelo de solicitud de devolución «Solicitud de devolución por exención por reinversión en vivienda habitual. Impuesto sobre la Renta de no Residentes», que figura en el anexo I de la presente Orden.

1. Mediante la solicitud aprobada en el artículo anterior, podrán solicitar la devolución total o parcial de la deuda tributaria ingresada los contribuyentes residentes en un Estado miembro de la Unión Europea o residentes en un Estado miembro del Espacio Económico Europeo con el que exista un efectivo intercambio de información tributaria, en los términos previstos en el apartado 4 de la disposición adicional primera de la Ley 36/2006, de 29 de noviembre, de medidas para la prevención del fraude fiscal, que consideren tener derecho a aplicar la exención por reinversión en vivienda habitual prevista en la disposición adicional séptima del texto refundido de la Ley del Impuesto sobre la Renta de no Residentes, aprobado por el Real Decreto Legislativo 5/2004, de 5 de marzo, y que no hayan tenido en cuenta esta exención por reinversión al presentar la autoliquidación del impuesto correspondiente a la ganancia patrimonial derivada de la transmisión de la que fue su vivienda habitual en España.

2. La solicitud se presentará en el plazo de los tres meses siguientes a la fecha de la adquisición de la vivienda habitual, de acuerdo con lo dispuesto en la disposición adicional segunda del Reglamento del Impuesto sobre la Renta de no Residentes, aprobado por el Real Decreto 1776/2004, de 30 de julio.

3. Deberá adjuntarse a la solicitud, la documentación que acredite que la transmisión de la vivienda habitual en territorio español, y la posterior adquisición de la nueva vivienda habitual, han tenido lugar, conforme establece la disposición adicional segunda del Reglamento del Impuesto sobre la Renta de no Residentes.

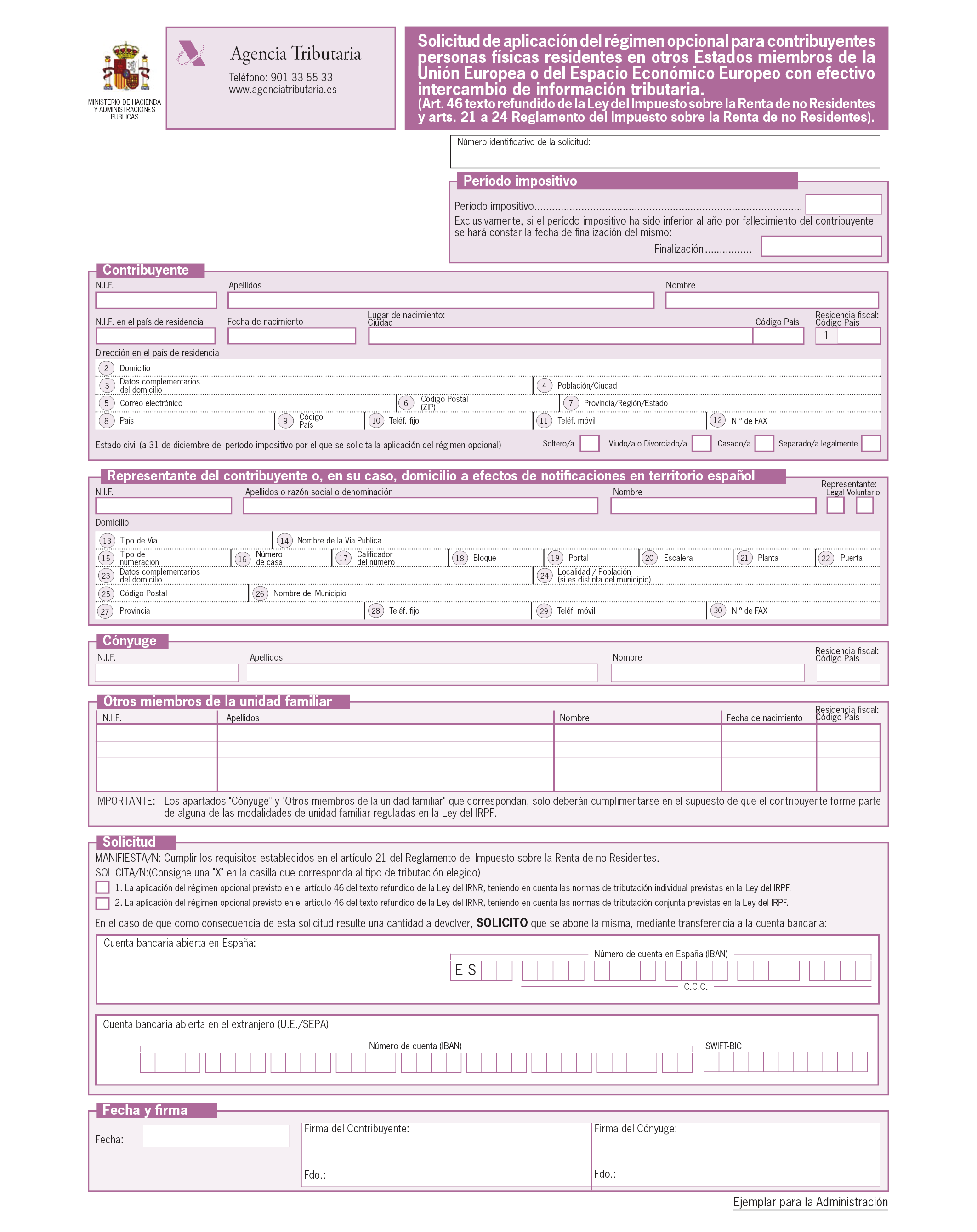

Se aprueba el modelo de «Solicitud de aplicación del régimen opcional para contribuyentes personas físicas residentes en otros Estados miembros de la Unión Europea o del Espacio Económico Europeo con efectivo intercambio de información tributaria», que figura en el anexo II de la presente Orden.

1. La aplicación del régimen opcional regulado en el artículo 46 del texto refundido de la Ley del Impuesto sobre la Renta de no Residentes deberá ser solicitada expresamente por el contribuyente no residente mediante el modelo de solicitud aprobado por la presente Orden.

2. Los solicitantes del régimen opcional deberán ser contribuyentes por el Impuesto sobre la Renta de no Residentes en los que concurran los requisitos previstos en el artículo 46 del texto refundido de la Ley del Impuesto sobre la Renta de no Residentes y en el artículo 21 del Reglamento del Impuesto sobre la Renta de no Residentes. Así, podrán solicitar la aplicación del régimen opcional los contribuyentes que cumplan las siguientes condiciones:

a) Que sean personas físicas.

b) Que acrediten ser residentes en un Estado miembro de la Unión Europea o del Espacio Económico Europeo con el que exista un efectivo intercambio de información tributaria en los términos previstos en el apartado 4 de la disposición adicional primera de la Ley 36/2006, de 29 de noviembre, de medidas para la prevención del fraude fiscal.

c) Que acrediten que se encuentran en alguna de las siguientes situaciones:

1.º Que hayan obtenido durante el ejercicio en España por rendimientos del trabajo y por rendimientos de actividades económicas, como mínimo, el 75 por ciento de la totalidad de su renta siempre que tales rentas hayan tributado efectivamente durante el período por el Impuesto sobre la Renta de no Residentes.

2.º Que la renta obtenida durante el ejercicio en España haya sido inferior al 90 por ciento del mínimo personal y familiar que le hubiese correspondido de acuerdo con sus circunstancias personales y familiares de haber sido residente en España siempre que dicha renta haya tributado efectivamente durante el período por el Impuesto sobre la Renta de no Residentes y que la renta obtenida fuera de España haya sido asimismo inferior a dicho mínimo.

3. Los contribuyentes que formen parte de alguna de las modalidades de unidad familiar establecidas en el apartado 1 del artículo 82 de la Ley 35/2006, de 28 de noviembre, del Impuesto sobre la Renta de las Personas Físicas y de modificación parcial de las leyes de los Impuestos sobre Sociedades, sobre la Renta de no Residentes y sobre el Patrimonio, podrán solicitar que el régimen opcional les sea aplicado teniendo en cuenta las normas sobre tributación conjunta contenidas en el título IX de la citada Ley, siempre que se cumplan las siguientes condiciones:

a) Que el cónyuge y, en su caso, los restantes miembros de la unidad familiar acrediten su residencia en otro Estado miembro de la Unión Europea o del Espacio Económico Europeo con efectivo intercambio de información tributaria.

b) Que las condiciones establecidas en el párrafo c) del apartado 2 anterior se cumplan considerando la totalidad de las rentas obtenidas por todos los miembros de la unidad familiar.

c) Que la solicitud sea formulada por todos los miembros de la unidad familiar o, en su caso, por sus representantes legales.

4. En los supuestos de fallecimiento del contribuyente, la solicitud podrá ser formulada por los sucesores del causante.

5. El régimen opcional no será aplicable en ningún caso a los contribuyentes residentes en países o territorios calificados reglamentariamente como paraísos fiscales.

6. Con carácter general, el plazo de presentación del modelo de solicitud será de cuatro años contados a partir del 2 de mayo o inmediato hábil posterior del año natural siguiente correspondiente al periodo impositivo respecto del cual se solicita la aplicación del régimen opcional.

Los contribuyentes que hayan obtenido rentas mediante establecimiento permanente disponen de un plazo de cuatro años contados a partir del fin del plazo de presentación de sus declaraciones por el Impuesto sobre la Renta de no Residentes.

7. A efectos de la aplicación del régimen opcional, el período impositivo coincidirá con el año natural. No obstante, cuando se produzca el fallecimiento del contribuyente en un día distinto del 31 de diciembre, el período impositivo finalizará en la fecha de fallecimiento.

La determinación de los miembros de la unidad familiar se realizará atendiendo a la situación existente a 31 de diciembre de cada año.

8. En el momento de solicitar la aplicación del régimen opcional el contribuyente no residente deberá aportar la siguiente documentación:

a) Certificado de residencia fiscal emitido por la autoridad fiscal extranjera. En el caso de que se solicite la aplicación del régimen opcional teniendo en cuenta las normas sobre tributación conjunta se deberá aportar certificado de residencia fiscal emitido por la autoridad fiscal extranjera, referido a aquellos contribuyentes de la unidad familiar que sean perceptores de rentas.

b) Declaración de las rentas mundiales obtenidas por el contribuyente no residente, o, en el caso de que se solicite la aplicación del régimen opcional teniendo en cuenta las normas sobre tributación conjunta, de las rentas mundiales obtenidas por todos los miembros integrantes de la unidad familiar, así como de sus circunstancias personales y familiares, utilizando para ello el formato del modelo de declaración del Impuesto sobre la Renta de las Personas Físicas aprobado para el período impositivo.

c) Declaración de las rentas obtenidas en territorio español por el contribuyente, o, en el caso de que se solicite la aplicación del régimen opcional teniendo en cuenta las normas sobre tributación conjunta, de las rentas obtenidas en territorio español por todos los miembros integrantes de la unidad familiar, así como de sus circunstancias personales y familiares, utilizando para ello el formato del modelo de declaración del Impuesto sobre la Renta de las Personas Físicas aprobado para el periodo impositivo.

d) Acreditación de la tributación efectiva durante el período por el Impuesto sobre la Renta de no Residentes, mediante aportación de los siguientes documentos:

1.º Documentos justificativos de las retenciones soportadas.

2.º Si por haber realizado actividades económicas en España a través de establecimiento permanente se ha presentado autoliquidación «Modelo 200. Declaración-liquidación del Impuesto sobre Sociedades y del Impuesto sobre la Renta de no Residentes (establecimientos permanentes y entidades en régimen de atribución de rentas constituidas en el extranjero con presencia en territorio español)», documento de manifestación del número de justificante correspondiente a la citada autoliquidación.

3.º Si se ha presentado una autoliquidación «Modelo 210. Impuesto sobre la Renta de no Residentes. No residentes sin establecimiento permanente», documento de manifestación del número de justificante correspondiente a la citada autoliquidación.

9. Sin perjuicio de lo dispuesto en el número anterior, la Administración podrá requerir del contribuyente cuantos documentos justificativos juzgue necesarios para acreditar el cumplimiento de las condiciones que determinen la aplicación del régimen opcional.

Cuando la documentación que se aporte para justificar la aplicación del régimen o las circunstancias personales o familiares que deban ser tenidas en cuenta, esté redactada en una lengua no oficial del territorio español, se presentará acompañada de su correspondiente traducción.

10. La Administración tributaria española pondrá en conocimiento de la Administración tributaria del Estado de residencia del solicitante que el mismo ha sido objeto de un procedimiento tributario en territorio español, desarrollado en cumplimiento de la incorporación a nuestro ordenamiento de la Recomendación de la Comisión de la Unión Europea de 21 de diciembre de 1993.

La presentación de las solicitudes, ajustadas a los modelos aprobados por esta Orden, podrá realizarse por cualquiera de las siguientes formas:

a) Presentación electrónica por Internet, la cual podrá ser efectuada de acuerdo con las condiciones generales y el procedimiento previstos en los artículos 7 y 8 de esta Orden, mediante un sistema de identificación y autenticación utilizando certificados electrónicos reconocidos emitidos de acuerdo a las condiciones que establece la Ley 59/2003, de 19 de diciembre, de firma electrónica que resulten admisibles por la Agencia Estatal de Administración Tributaria según la normativa vigente en cada momento.

b) Presentación mediante papel impreso generado exclusivamente mediante la utilización del servicio de impresión desarrollado a estos efectos por la Agencia Tributaria en su sede electrónica.

1. Para la presentación de las solicitudes obtenidas mediante la utilización del servicio de impresión desarrollado por la Agencia Tributaria en su sede electrónica, será necesaria la previa cumplimentación de los respectivos formularios disponibles en la citada sede, siendo de aplicación las siguientes disposiciones:

a) Será necesaria la conexión a Internet para poder obtener las solicitudes impresas válidas para su presentación.

b) El contribuyente deberá disponer de Número de Identificación Fiscal (NIF) y estar identificado, con carácter previo a la presentación, en el Censo de Obligados Tributarios a que se refiere el artículo 3 del Reglamento General de las actuaciones y los procedimientos de gestión e inspección tributaria y de desarrollo de las normas comunes de los procedimientos de aplicación de los tributos, aprobado por el Real Decreto 1065/2007, de 27 de julio.

c) No será precisa la utilización de etiquetas identificativas, ya que el servicio de impresión genera el propio código de barras de la etiqueta con los datos identificativos del titular.

d) La confirmación de los datos incorporados a la solicitud se producirá con la presentación de la correspondiente solicitud en los lugares señalados en el apartado 2 de este artículo.

e) No producirán efectos ante la Agencia Tributaria las alteraciones o correcciones manuales de los datos impresos que figuran en las solicitudes.

No obstante, por motivos de seguridad, el dato del Número de Identificación Fiscal (NIF) del contribuyente se deberá cumplimentar manualmente.

2. La solicitud en papel impreso obtenida mediante la utilización del servicio de impresión desarrollado a estos efectos por la Agencia Tributaria en su sede electrónica, acompañada de la documentación que deba adjuntarse en cada caso, de acuerdo con lo dispuesto en los artículos 2 y 4 anteriores, se presentará, personalmente o por correo certificado, en las oficinas de registro de la Agencia Tributaria, dirigida a:

a) En el caso de la «Solicitud de devolución por exención por reinversión en vivienda habitual», a la Delegación o Administración de la Agencia Estatal de Administración Tributaria en cuyo ámbito territorial se encuentre ubicado el inmueble.

b) En el caso de la «Solicitud de aplicación del régimen opcional para contribuyentes personas físicas residentes en otros Estados miembros de la Unión Europea o del Espacio Económico Europeo con efectivo intercambio de información tributaria», a la Oficina Nacional de Gestión Tributaria del Departamento de Gestión Tributaria.

1. La presentación electrónica por Internet de las solicitudes a través de la sede electrónica de la Agencia Tributaria podrá ser efectuada:

a) Por los contribuyentes o, en su caso, sus representantes legales.

b) Por aquellos representantes voluntarios de los contribuyentes con poderes o facultades para presentar electrónicamente en nombre de los mismos solicitudes ante la Agencia Tributaria o representarles ante ésta, en los términos establecidos en cada momento por la Dirección General de la Agencia Tributaria.

c) Por las personas o entidades que, según lo previsto en el artículo 92 de la Ley 58/2003, de 17 de diciembre, General Tributaria, ostenten la condición de colaboradores sociales en la aplicación de los tributos y cumplan los requisitos y condiciones que, a tal efecto, establezca la normativa vigente en cada momento.

2. La presentación electrónica por Internet de las solicitudes a través de la sede electrónica de la Agencia Tributaria estará sujeta al cumplimiento de las siguientes condiciones generales:

a) El contribuyente deberá disponer de Número de Identificación Fiscal (NIF) y estar identificado, con carácter previo a la presentación, en el Censo de Obligados Tributarios a que se refiere el artículo 3 del Reglamento General de las actuaciones y los procedimientos de gestión e inspección tributaria y de desarrollo de las normas comunes de los procedimientos de aplicación de los tributos, aprobado por el Real Decreto 1065/2007, de 27 de julio. Para verificar el cumplimiento de este requisito el contribuyente podrá acceder a la opción «mis datos censales» disponible en la sede electrónica de la Agencia Tributaria.

En el caso de opción por tributación conjunta en la «Solicitud de aplicación del régimen opcional para contribuyentes personas físicas residentes en otros Estados miembros de la Unión Europea o del Espacio Económico Europeo con efectivo intercambio de información tributaria», formulada por ambos cónyuges, las circunstancias anteriores deberán concurrir en cada uno de ellos.

b) Para efectuar la presentación electrónica por Internet de acuerdo con el sistema establecido en el artículo 5.a) de la presente Orden, basado en certificados electrónicos reconocidos, el contribuyente deberá disponer de un certificado electrónico, que podrá ser el asociado al Documento Nacional de Identidad electrónico (DNI-e) o cualquier otro certificado electrónico reconocido que, según la normativa vigente en cada momento, resulte admisible por la Agencia Tributaria.

En el caso de opción por tributación conjunta en la «Solicitud de aplicación del régimen opcional para contribuyentes personas físicas residentes en otros Estados miembros de la Unión Europea o del Espacio Económico Europeo con efectivo intercambio de información tributaria», formulada por ambos cónyuges, la presentación se realizará utilizando el certificado electrónico de uno de ellos quien deberá haber sido previamente apoderado para la presentación de la solicitud y dicho apoderamiento deberá figurar incorporado en el Registro de apoderamientos regulado por la Resolución de 18 de mayo de 2010, de la Dirección General de la Agencia Estatal de Administración Tributaria, en relación con el registro y gestión de apoderamientos y el registro y gestión de las sucesiones y de las representaciones legales de menores e incapacitados para la realización de trámites y actuaciones por Internet ante la Agencia Tributaria.

Cuando la presentación electrónica se realice utilizando el sistema establecido en el artículo 5.a) de la presente Orden, basado en certificados electrónicos reconocidos, por apoderados o por colaboradores sociales debidamente autorizados, serán éstos quienes deberán disponer de su certificado electrónico reconocido, en los términos señalados en el primer párrafo de esta letra.

c) Para efectuar la presentación electrónica, el contribuyente o, en su caso, el presentador, deberá con carácter previo cumplimentar y transmitir los datos del formulario, ajustado a los contenidos de los modelos aprobados en la presente Orden, que estarán disponibles en la sede electrónica de la Agencia Tributaria.

3. En aquellos casos en que se detecten anomalías de tipo formal en la transmisión electrónica de las solicitudes, dicha circunstancia se pondrá en conocimiento del presentador de la solicitud por el propio sistema mediante los correspondientes mensajes de error, para que proceda a su subsanación.

1. El procedimiento a seguir para la presentación electrónica por Internet de las solicitudes será el siguiente:

a) El contribuyente o, en su caso, el presentador se conectará con la sede electrónica de la Agencia Tributaria, accederá al trámite correspondiente al tipo de solicitud a transmitir y seguidamente cumplimentará el formulario correspondiente.

b) A continuación, se procederá a transmitir la solicitud con el sistema de firma establecido en el artículo 5.a) de la presente Orden.

En el caso de opción por tributación conjunta en la «Solicitud de aplicación del régimen opcional para contribuyentes personas físicas residentes en otros Estados miembros de la Unión Europea o del Espacio Económico Europeo con efectivo intercambio de información tributaria», formulada por ambos cónyuges, se deberá consignar el Número de Identificación Fiscal (NIF) del solicitante, así como el del cónyuge.

Si el presentador es un colaborador social debidamente autorizado deberá utilizar su propio certificado electrónico reconocido.

c) Si la solicitud es aceptada, la Agencia Tributaria devolverá en pantalla los datos de la misma validados con un código seguro de verificación de 16 caracteres, además de la fecha y hora de presentación. Se deberá imprimir y conservar la solicitud aceptada y validada con el mencionado código seguro de verificación.

d) En el supuesto de que la solicitud fuese rechazada, se mostrará en pantalla la descripción de los errores detectados. En este caso, se deberá proceder a subsanar los mismos en el formulario de entrada, o a repetir la solicitud, si el error fuese originado por otro motivo.

2. Cuando los contribuyentes acompañen a la solicitud la documentación que se indica en los correspondientes artículos de esta Orden y, en general, cualesquiera documentos, solicitudes o manifestaciones, la presentación electrónica de la solicitud requerirá que la citada documentación se presente, en forma de documentos electrónicos, en el registro electrónico de la Agencia Estatal de Administración Tributaria, regulado mediante Resolución de 28 de diciembre de 2009, de la Presidencia de la Agencia Estatal de Administración Tributaria.

1. La devolución se realizará mediante transferencia a la cuenta bancaria del contribuyente consignada en la solicitud, identificada por su código IBAN, que podrá estar abierta en España o en el extranjero.

2. La Administración podrá ordenar la realización de la devolución mediante la emisión de cheque cruzado cuando ésta no pueda realizarse mediante transferencia bancaria.

En el caso de que ya haya transcurrido el plazo de presentación de la «Solicitud de devolución por exención por reinversión en vivienda habitual», a que se refiere el apartado 2 del artículo 2 de esta Orden, el plazo de presentación se contará a partir de la fecha de entrada en vigor de la presente Orden.

Las formas de presentación a que se refiere el artículo 5 de esta Orden serán aplicables desde el 1 de enero de 2016.

Hasta dicha fecha las solicitudes se presentarán utilizando los modelos de solicitud, imprimibles y rellenables, que estarán disponibles en la Sede electrónica de la Agencia Estatal de Administración Tributaria en Internet, www.agenciatributaria.es, y se presentarán acompañadas de la documentación que deba adjuntarse en cada caso, de acuerdo con lo dispuesto en los artículos 2 y 4 anteriores, presencialmente en las oficinas de registro de la Agencia Estatal de Administración Tributaria, o bien por correo certificado, dirigidas a:

a) En el caso de la «Solicitud de devolución por exención por reinversión en vivienda habitual», a la Delegación o Administración de la Agencia Estatal de Administración Tributaria en cuyo ámbito territorial se encuentre ubicado el inmueble.

b) En el caso de la «Solicitud de aplicación del régimen opcional para contribuyentes personas físicas residentes en otros Estados miembros de la Unión Europea o del Espacio Económico Europeo con efectivo intercambio de información tributaria», a la Oficina Nacional de Gestión Tributaria del Departamento de Gestión Tributaria.

A partir de la entrada en vigor de la presente Orden queda derogada la Orden de 12 de julio de 2000 por la que se aprueba el modelo de solicitud del régimen opcional regulado en el artículo 33 de la Ley 41/1998, de 9 de diciembre, del Impuesto sobre la Renta de no Residentes y Normas Tributarias, para contribuyentes personas físicas residentes en otros Estados miembros de la Unión Europea y se determinan el lugar, forma y plazo de presentación del mismo.

La presente Orden entrará en vigor el día siguiente al de su publicación en el «Boletín Oficial del Estado».

Madrid, 19 de noviembre de 2015.–El Ministro de Hacienda y Administraciones Públicas, Cristóbal Montoro Romero.

Agencia Estatal Boletín Oficial del Estado

Avda. de Manoteras, 54 - 28050 Madrid