La Directiva (UE) 2017/2455 del Consejo, de 5 de diciembre de 2017, por la que se modifican la Directiva 2006/112/CE y la Directiva 2009/132/CE, ha modificado las reglas de tributación de los servicios prestados por vía electrónica, de telecomunicaciones y de radiodifusión y televisión, cuando el destinatario no sea un empresario o profesional actuando como tal.

De esta forma, con efectos desde el 1 de enero de 2019, para reducir las cargas administrativas y tributarias que supone para las microempresas establecidas en un único Estado miembro que prestan estos servicios de forma ocasional a consumidores finales de otros Estados miembros tributar por estas prestaciones en el Estado miembro donde esté establecido el consumidor destinatario del servicio, se establece un umbral común a escala comunitaria de hasta 10.000 euros anuales que de no ser rebasado implicará que estas prestaciones de servicios sigan estando sujetas al Impuesto sobre el Valor Añadido en su Estado miembro de establecimiento. No obstante, los sujetos pasivos que lo deseen podrán optar por tributar en destino aun cuando no se haya superado el umbral de 10.000 euros.

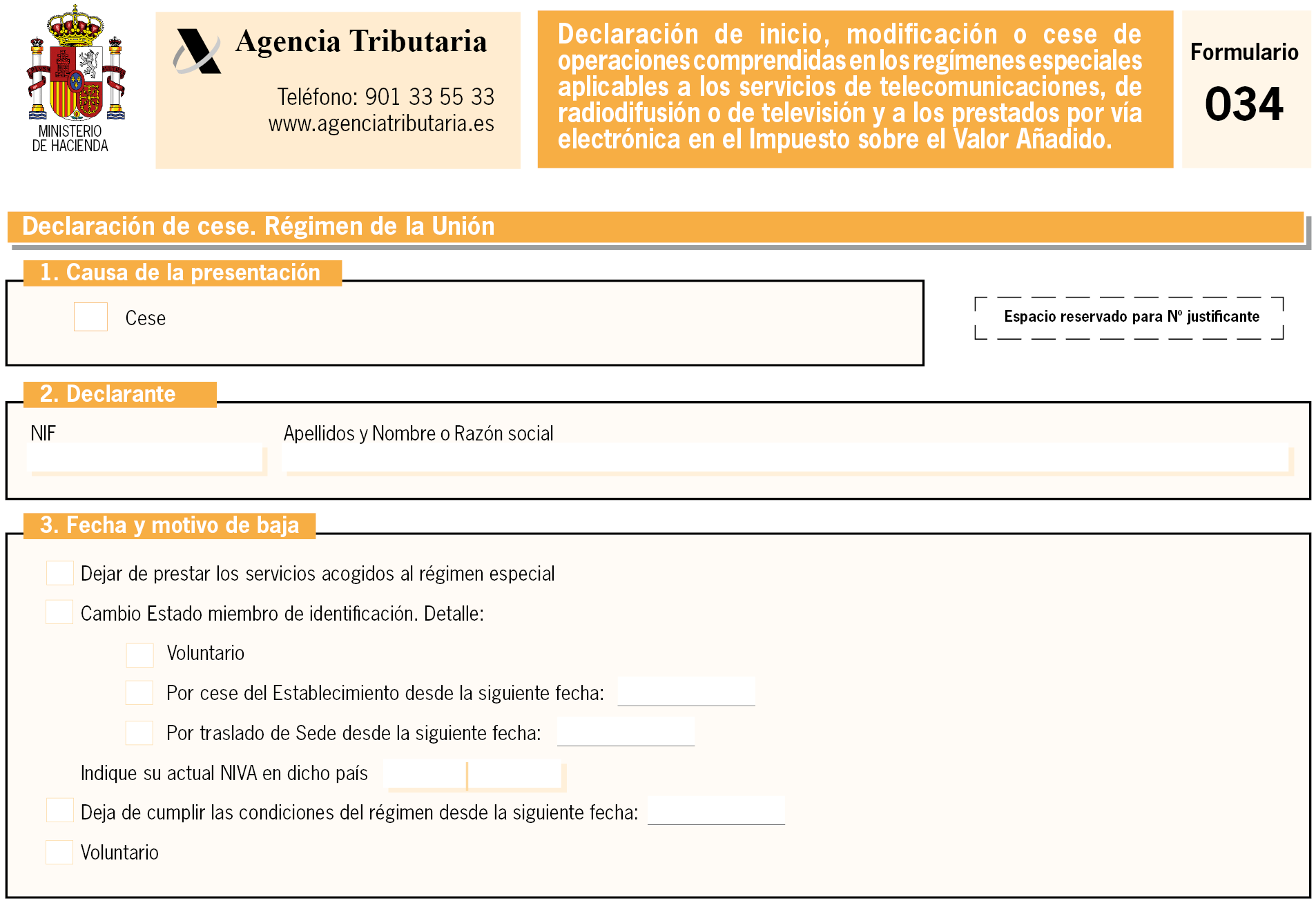

En segundo lugar, para favorecer el cumplimiento voluntario de las obligaciones tributarias y la posibilidad de acogerse a los sistemas simplificados de ventanilla única, el artículo 79 de la Ley 6/2018, de 3 de julio, de Presupuestos Generales del Estado para 2018, suprime con efectos 1 de enero de 2019 la limitación actualmente existente de que los empresarios o profesionales no establecidos en la Comunidad pero registrados a efectos del IVA en un Estado miembro, no puedan utilizar el régimen especial aplicable a los empresarios no establecidos en la Comunidad.

La incorporación al ordenamiento interno de las nuevas reglas de localización de los servicios prestados por vía electrónica, de telecomunicaciones y de radiodifusión y televisión y la simplificación de los requisitos exigidos para acogerse al sistema de ventanilla única, se ha llevado a cabo a través del artículo 79 de la Ley 6/2018, de 3 de julio, de Presupuestos Generales del Estado para 2018 y exigen la introducción de los siguientes cambios en los modelos 036 y 034:

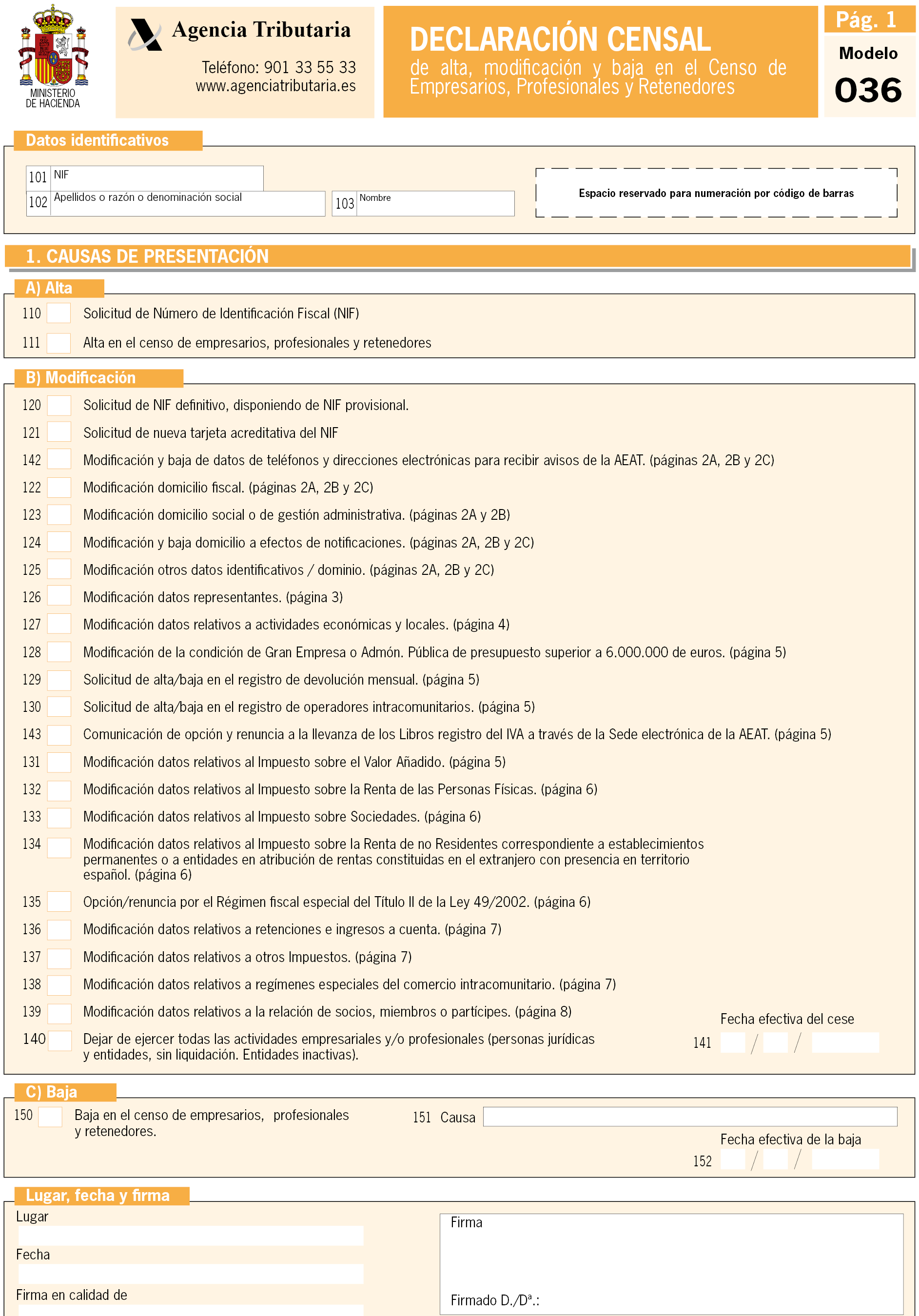

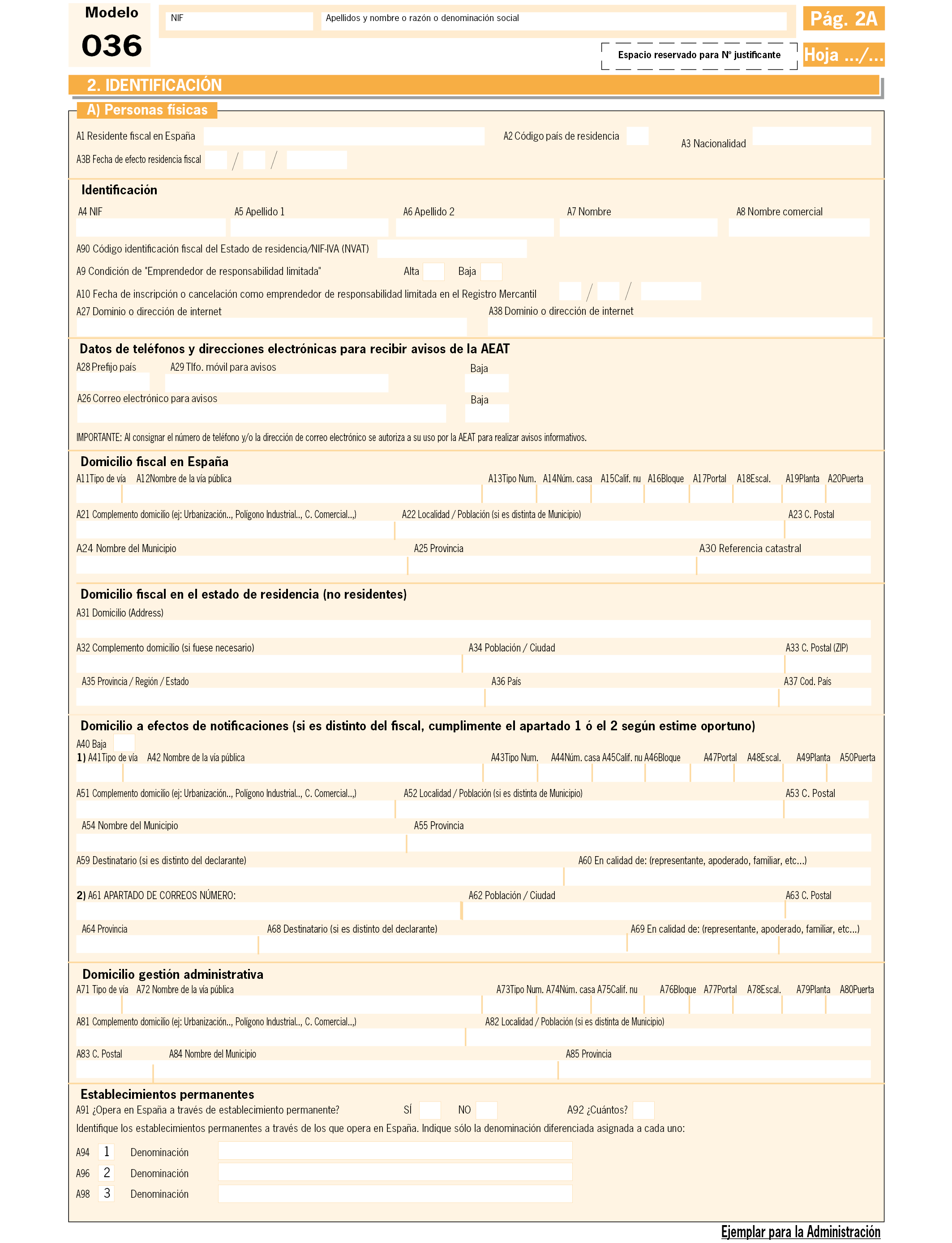

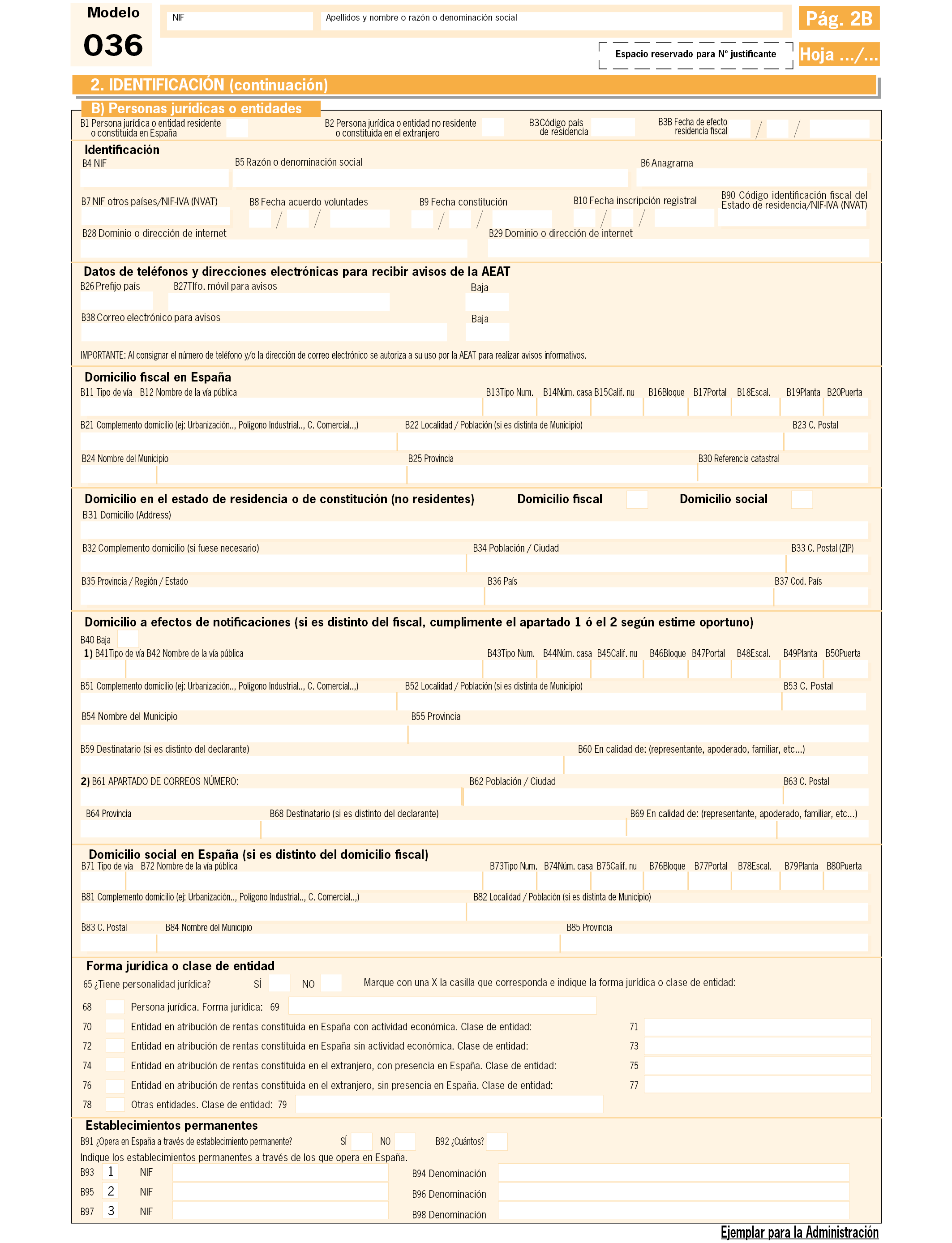

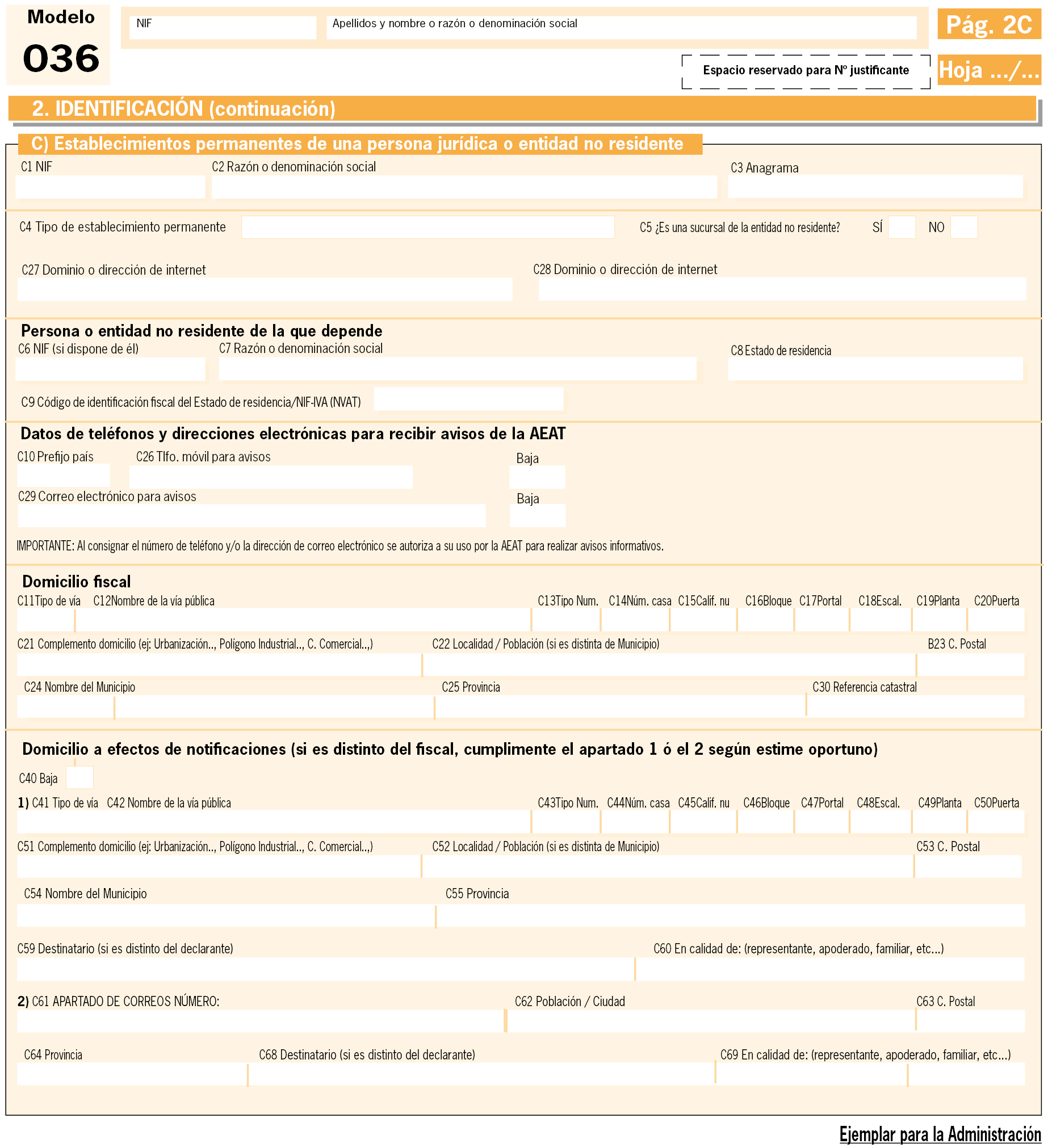

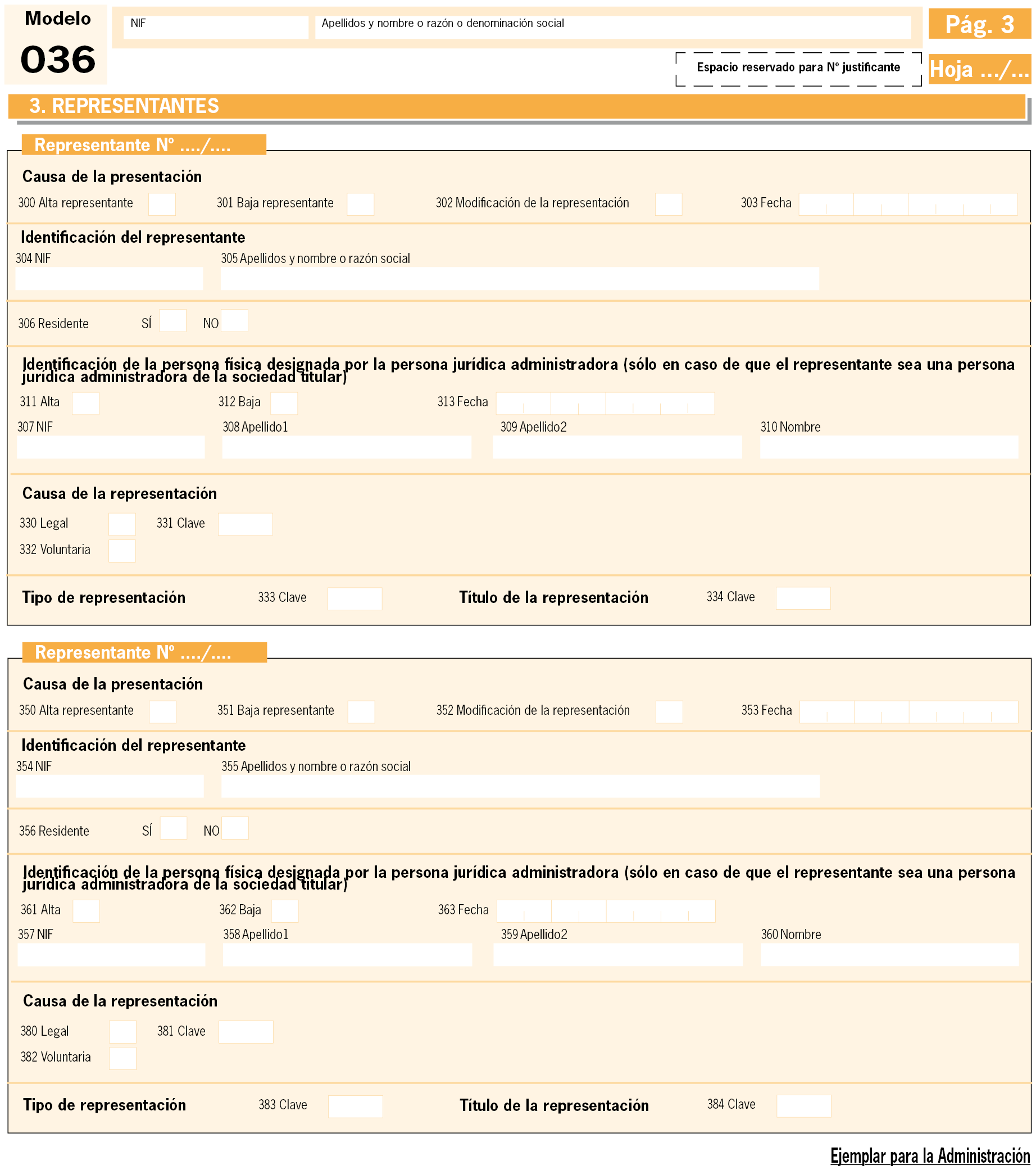

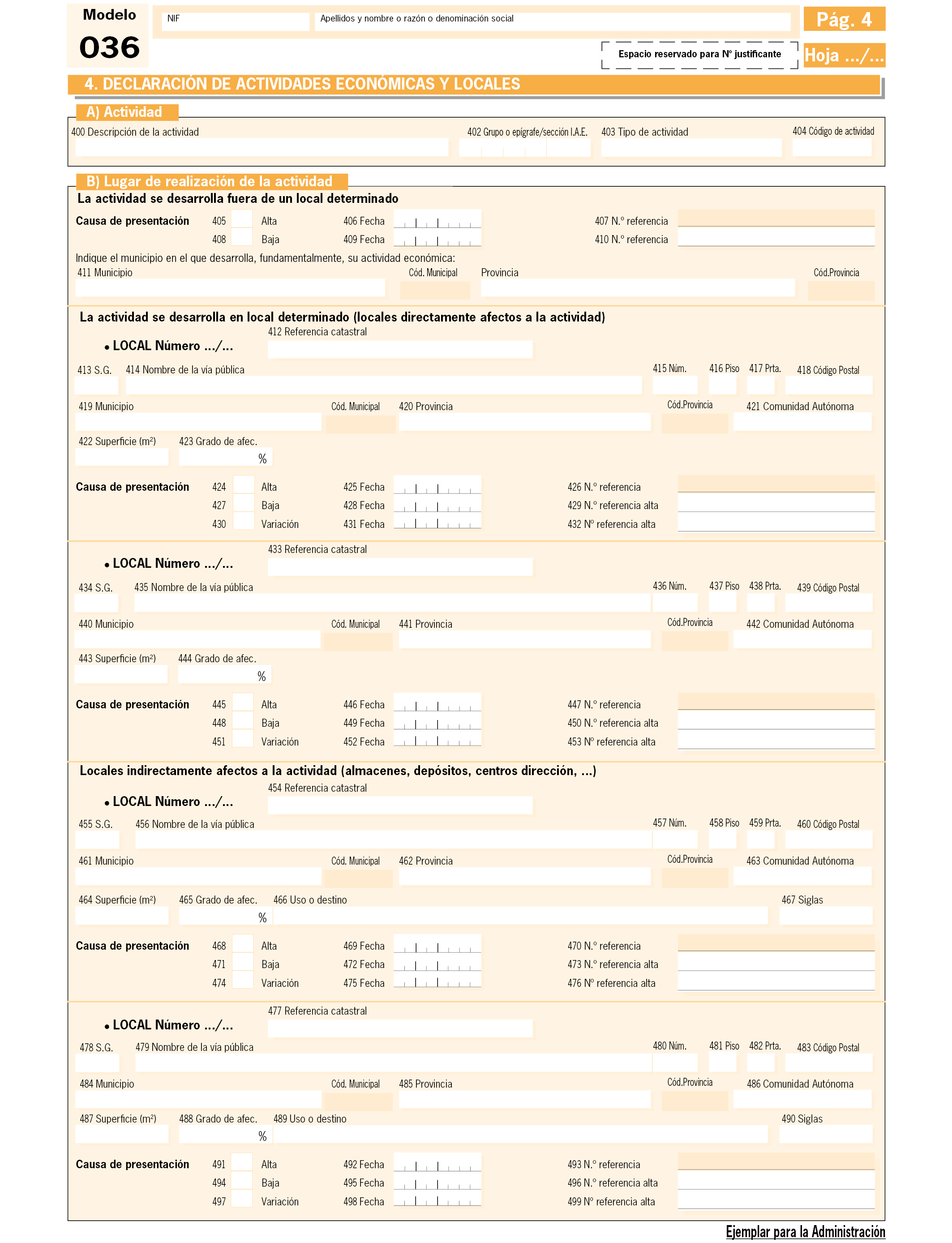

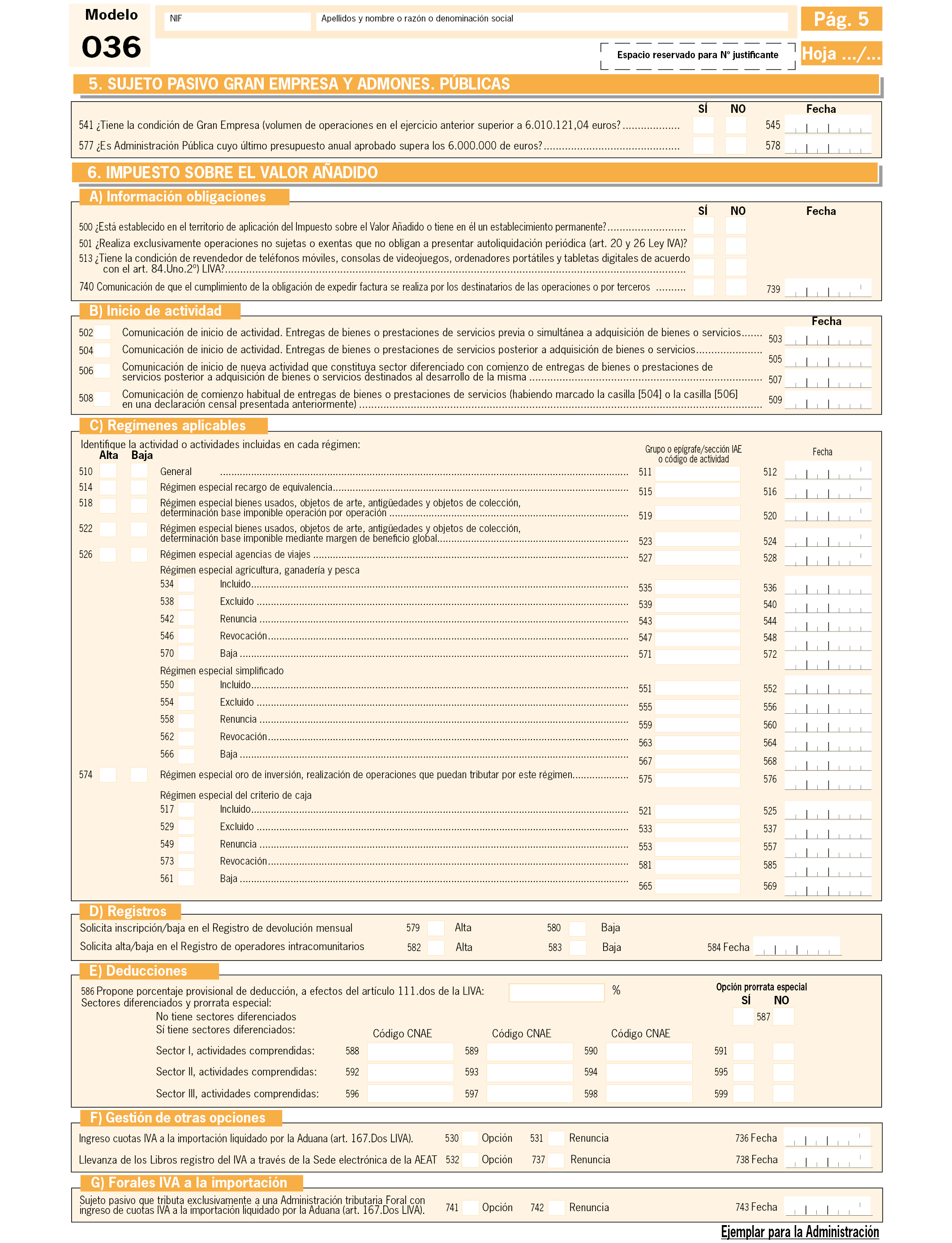

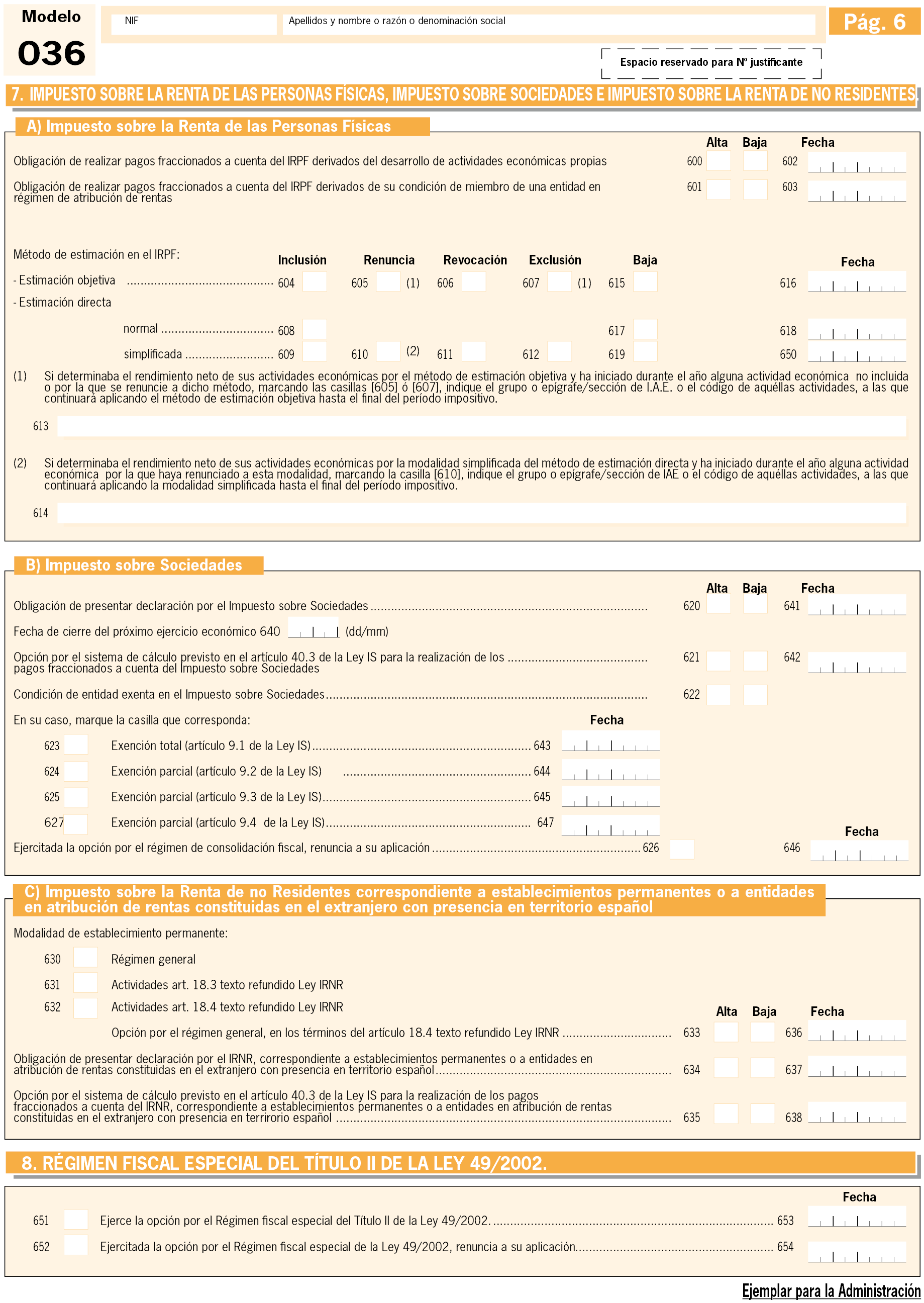

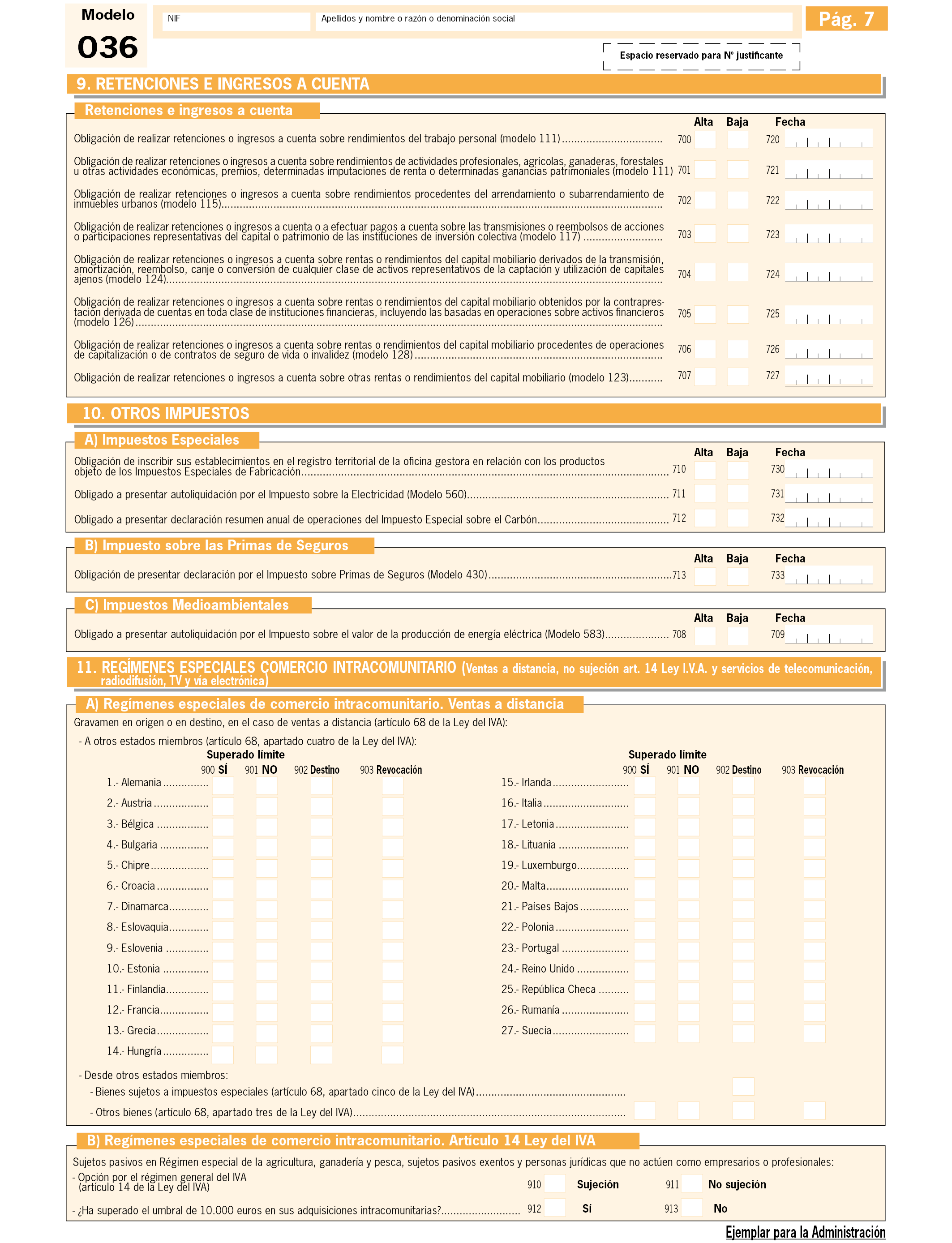

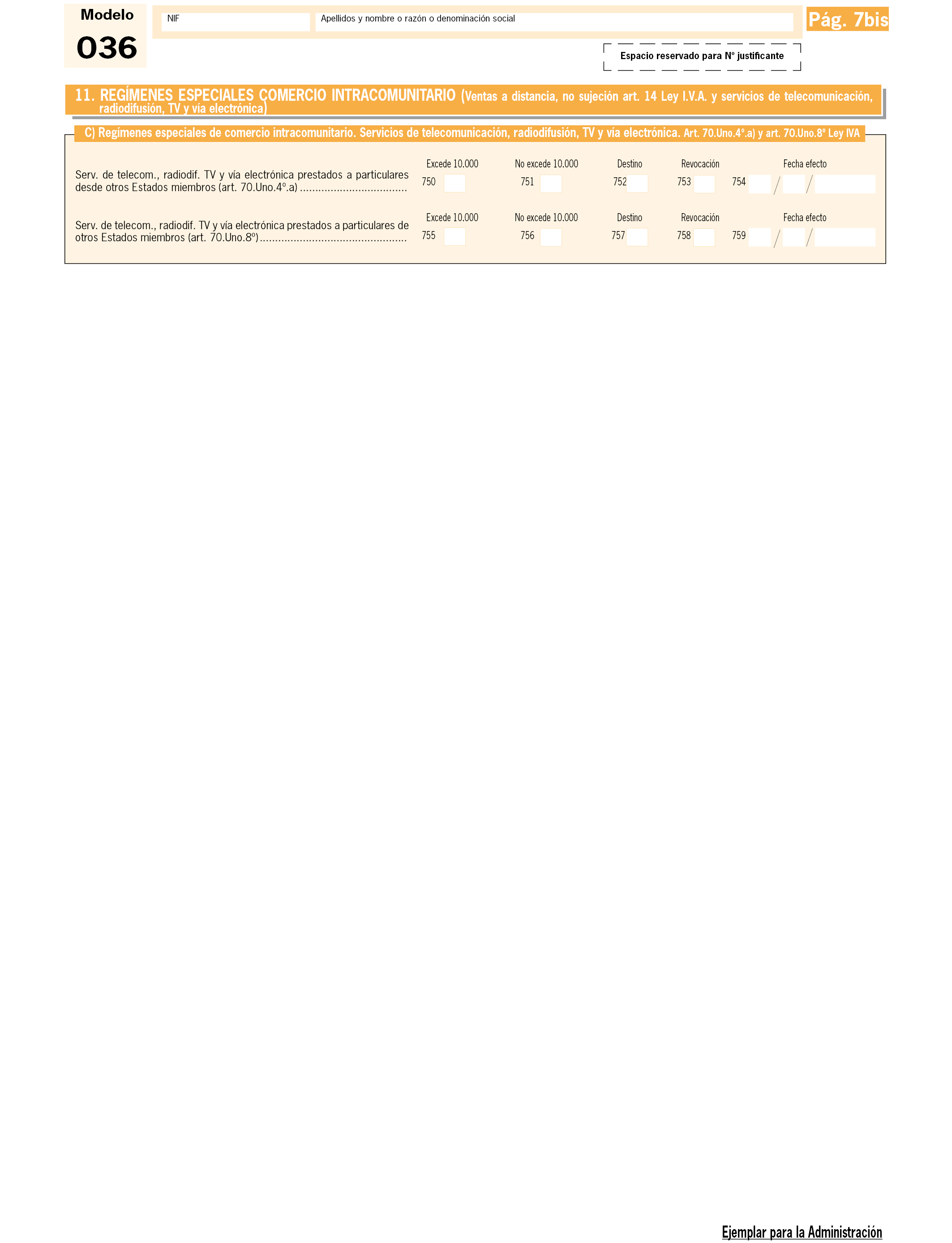

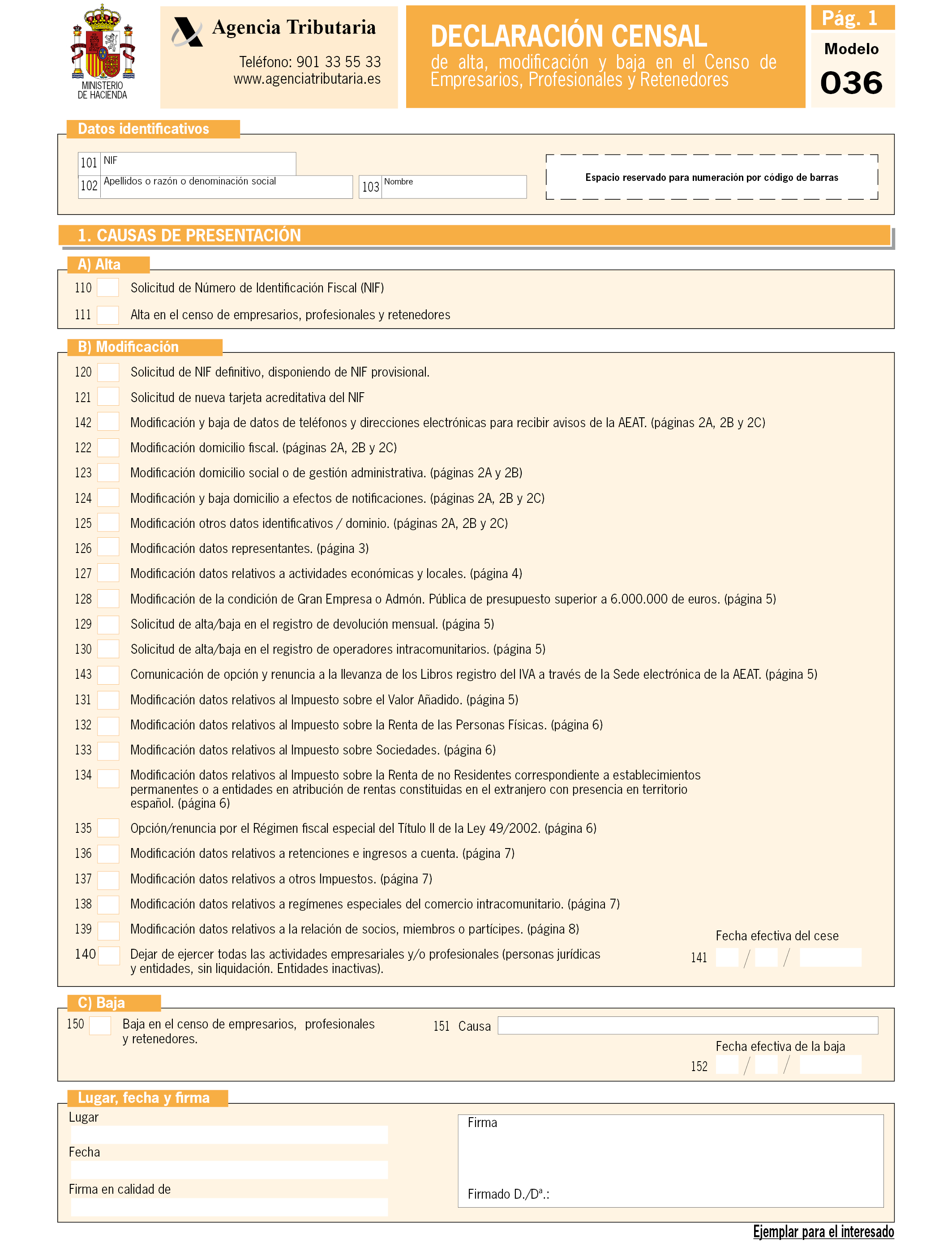

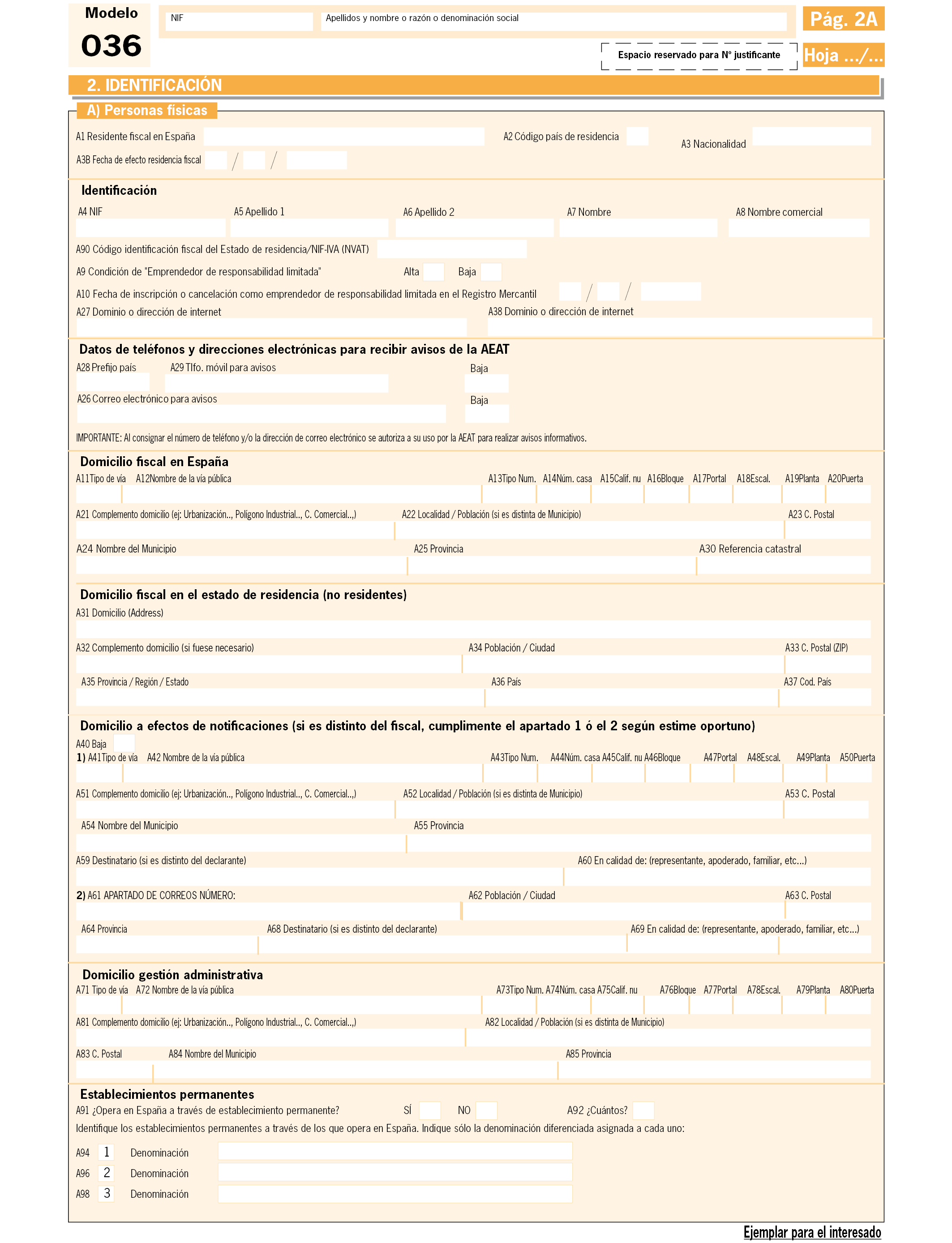

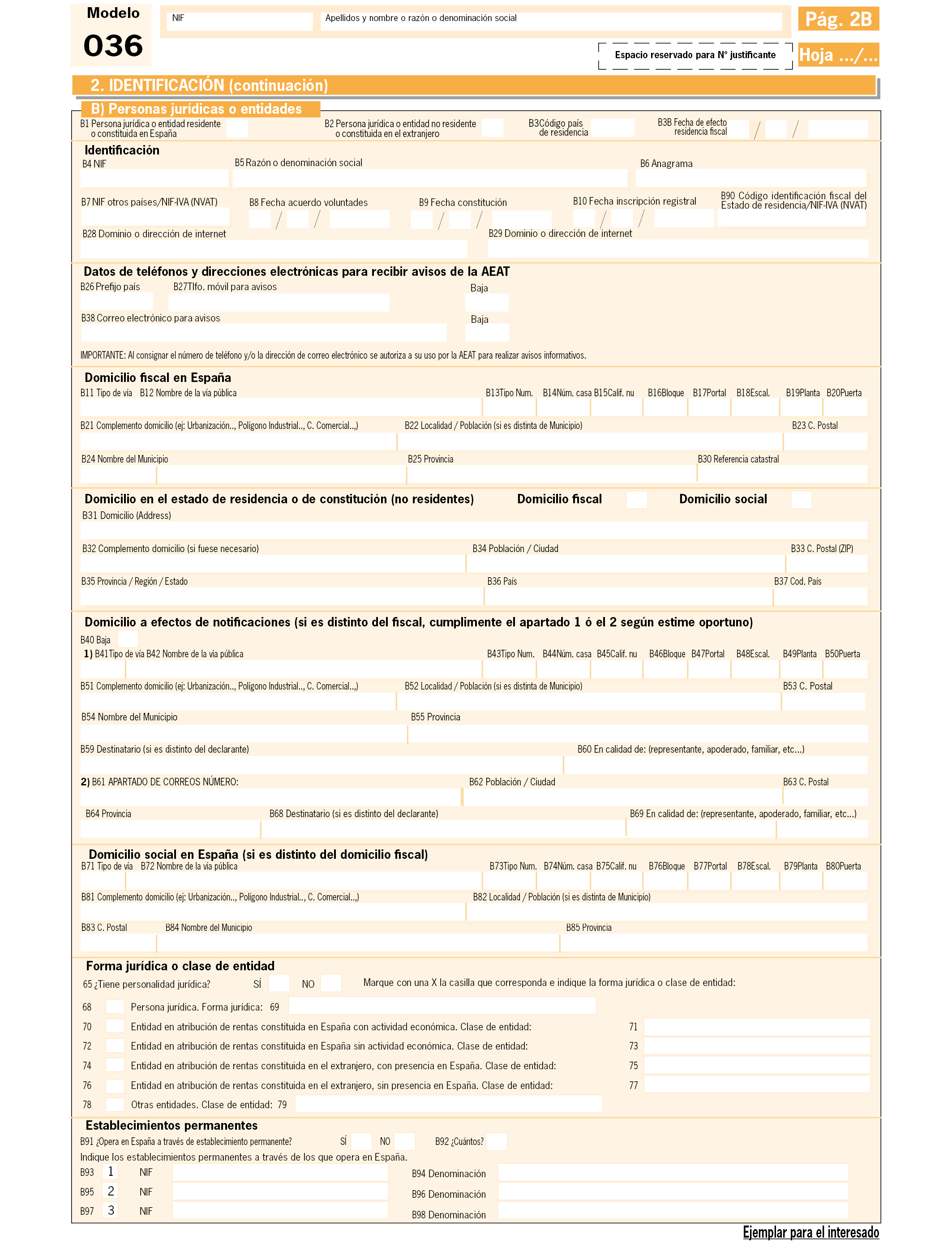

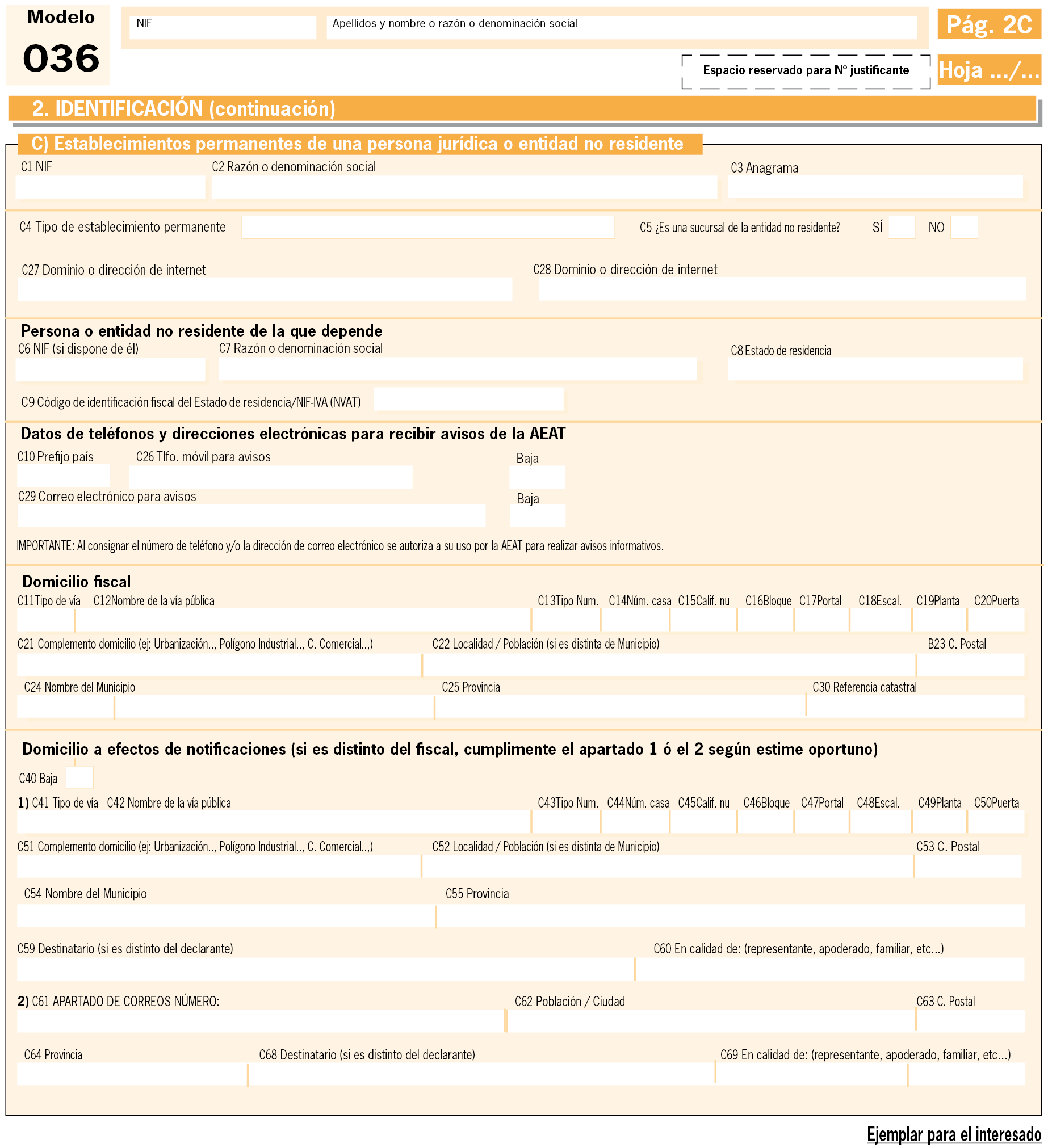

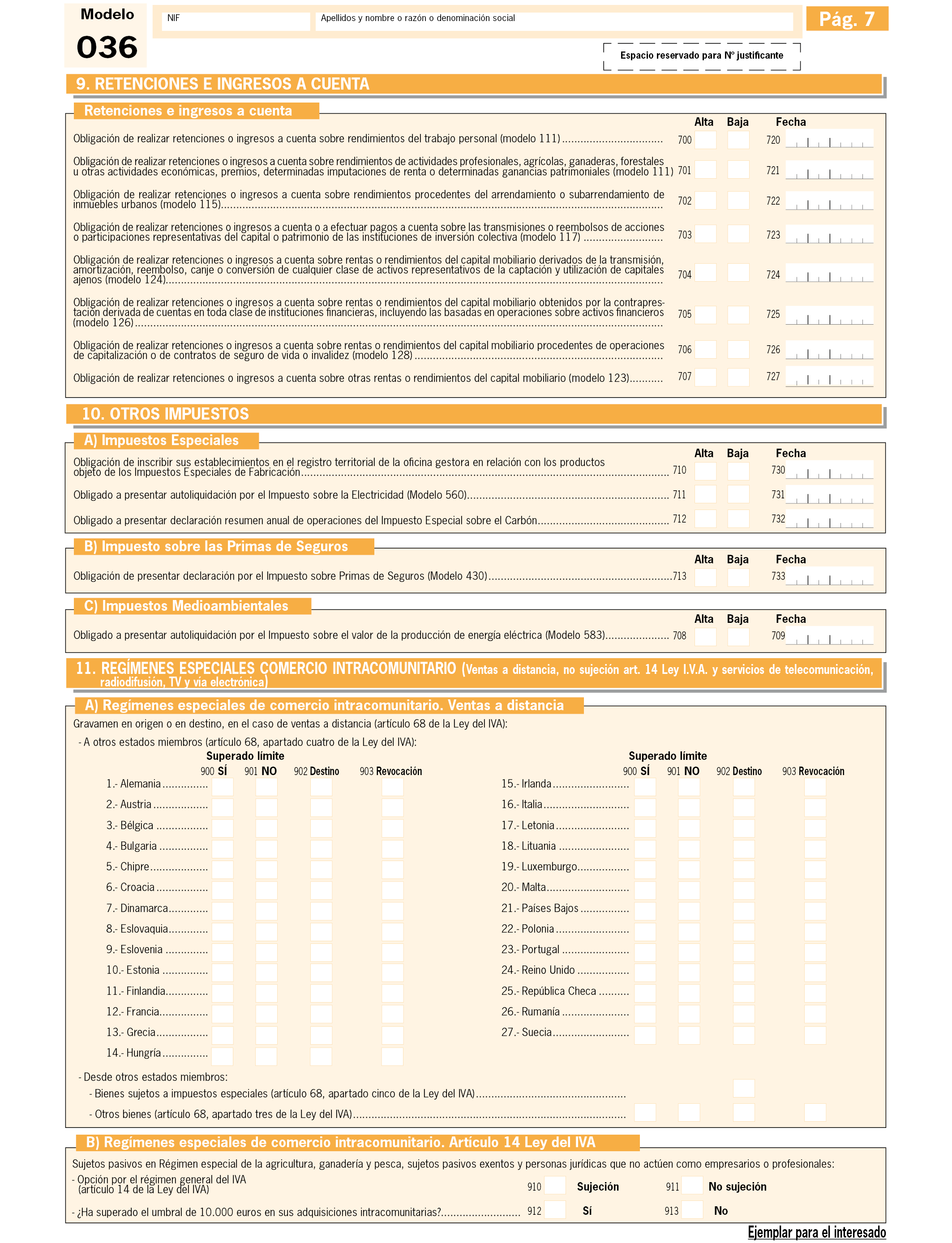

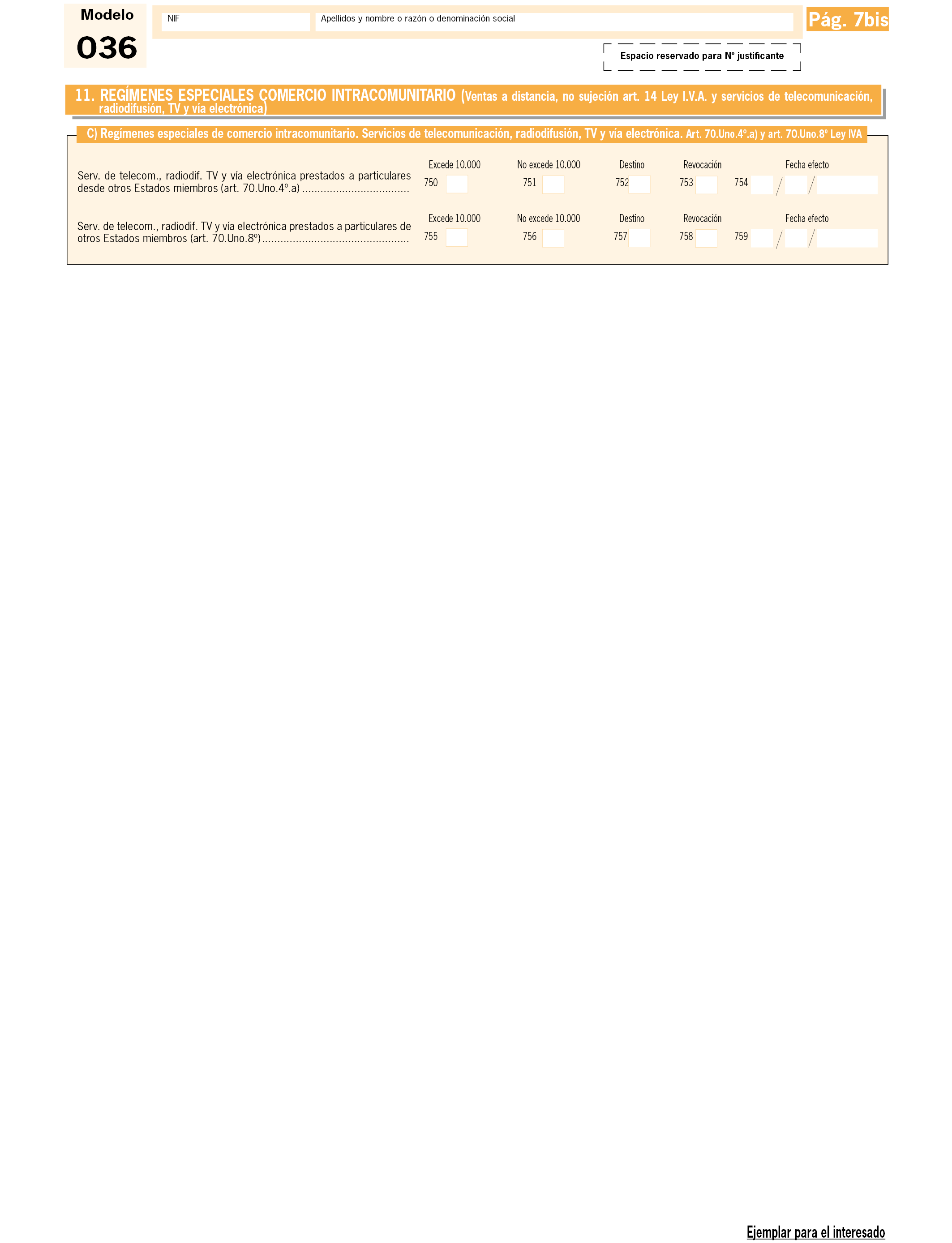

La modificación de la Orden EHA/1274/2007, de 26 de abril, por la que se aprueban los modelos 036 de Declaración censal de alta, modificación y baja en el Censo de empresarios, profesionales y retenedores y 037 de Declaración censal simplificada de alta, modificación y baja en el Censo de empresarios, profesionales y retenedores, para introducir en el modelo 036 un nuevo apartado C) dentro del apartado 11, con el fin de habilitar el ejercicio de las opciones de tributación en destino de los servicios prestados por vía electrónica, de telecomunicaciones y de radiodifusión y televisión a que se refieren los artículos 70.Uno.4.º.a) y 70.Uno.8.º de la Ley 37/1992, de 28 de diciembre, del Impuesto sobre el Valor Añadido.

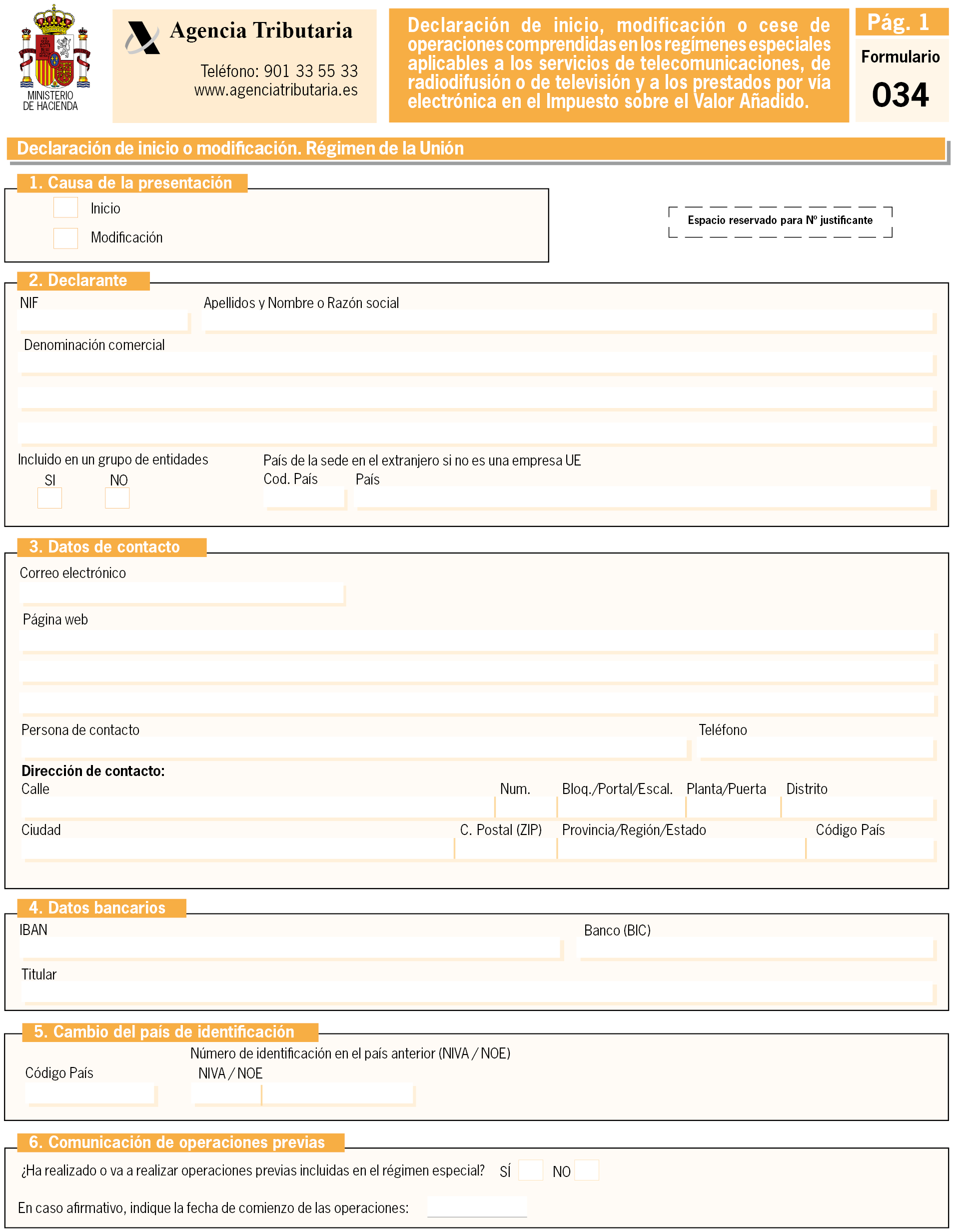

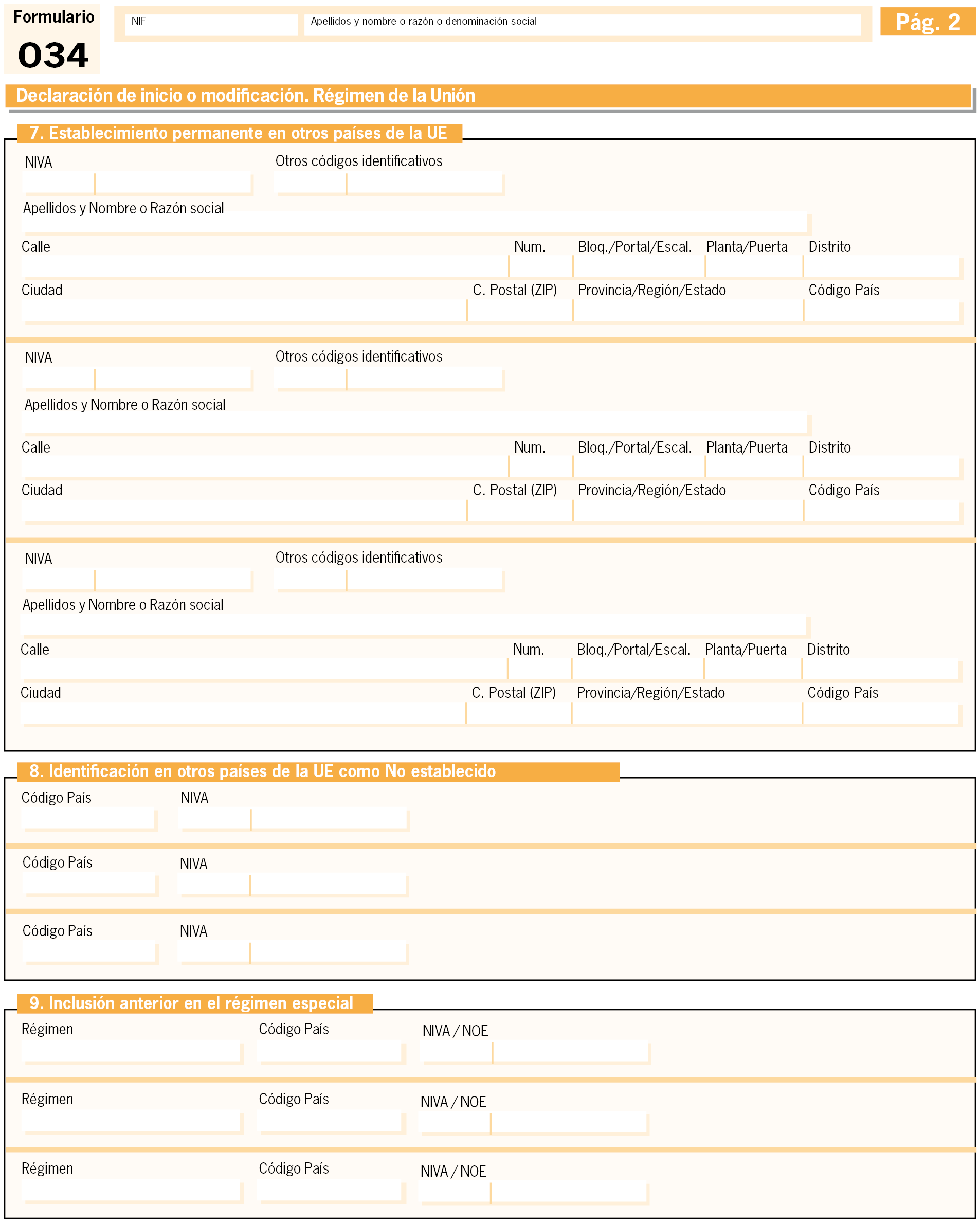

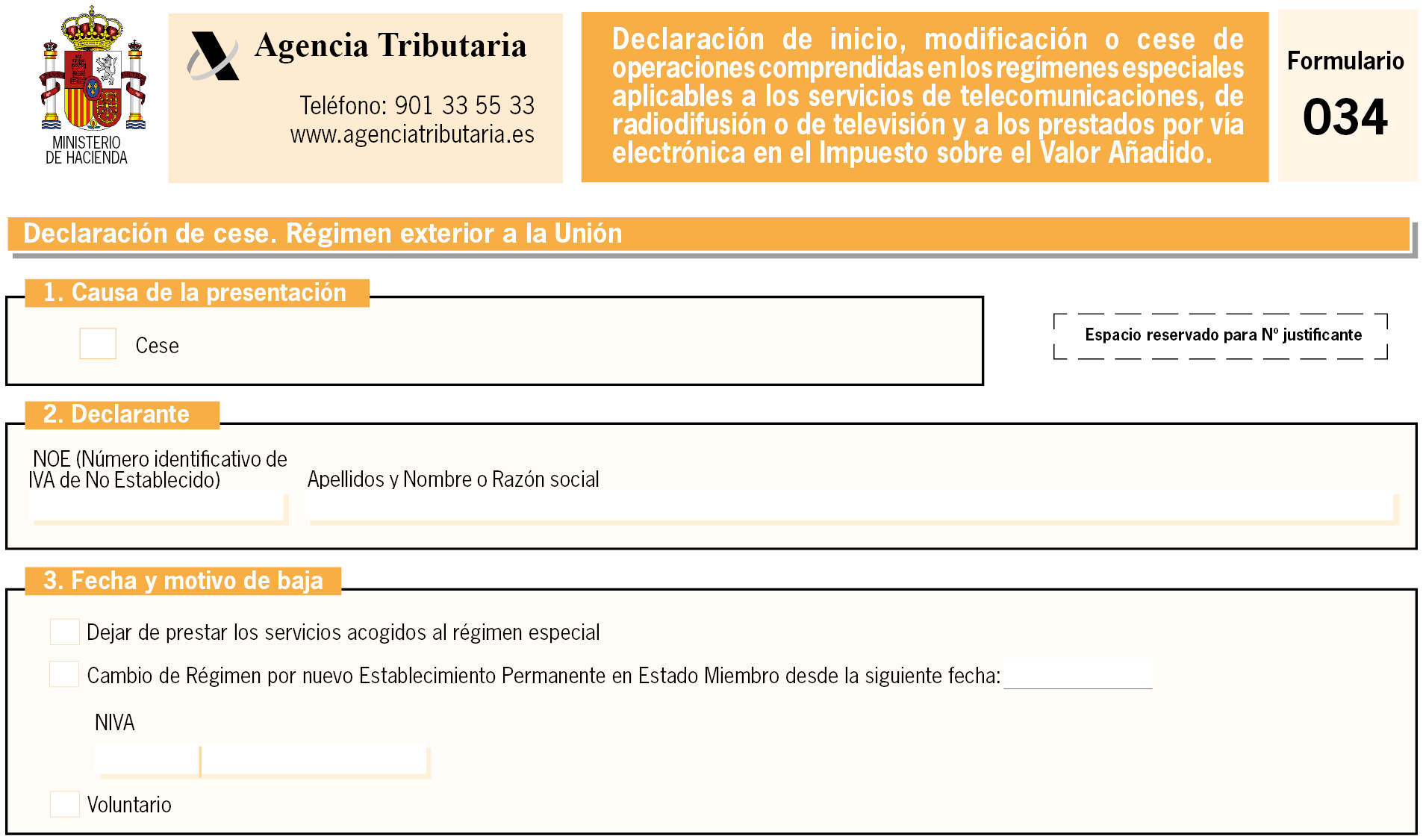

La modificación de la Orden HAP/1751/2014, de 29 de septiembre, por la que se aprueba el formulario 034 de Declaración de inicio, modificación o cese de operaciones comprendidas en los regímenes especiales aplicables a los servicios de telecomunicaciones, de radiodifusión o de televisión y a los prestados por vía electrónica en el Impuesto sobre el Valor Añadido y se regulan distintos aspectos relacionados con el mismo, para modificar en el modelo 034 el apartado 5 de la declaración de inicio o modificación del régimen exterior de la Unión, sustituyendo la declaración de no estar identificado en otro país de la Unión Europea por la declaración de no disponer de sede de actividad económica ni establecimiento permanente en la Unión Europea.

Esta orden también modifica la Orden HAC/3625/2003, de 23 de diciembre, por la que se aprueba el modelo 309 de Declaración-liquidación no periódica del Impuesto sobre el Valor Añadido. Esta modificación amplía los supuestos en los que se prevé la obligación de presentar la declaración-liquidación no periódica del Impuesto sobre el Valor Añadido, modelo 309, incluyendo entre estos casos, el de aquellos sujetos pasivos acogidos a las regímenes especiales de la agricultura, ganadería y pesca y del recargo de equivalencia que resulten deudores de un crédito a favor de la Hacienda Pública, como consecuencia de la modificación de la base imponible de las operaciones que resulten total o parcialmente impagadas, según lo dispuesto en el artículo 80.Cinco.5.ª de la Ley 37/1992, de 28 de diciembre, del Impuesto sobre el Valor Añadido.

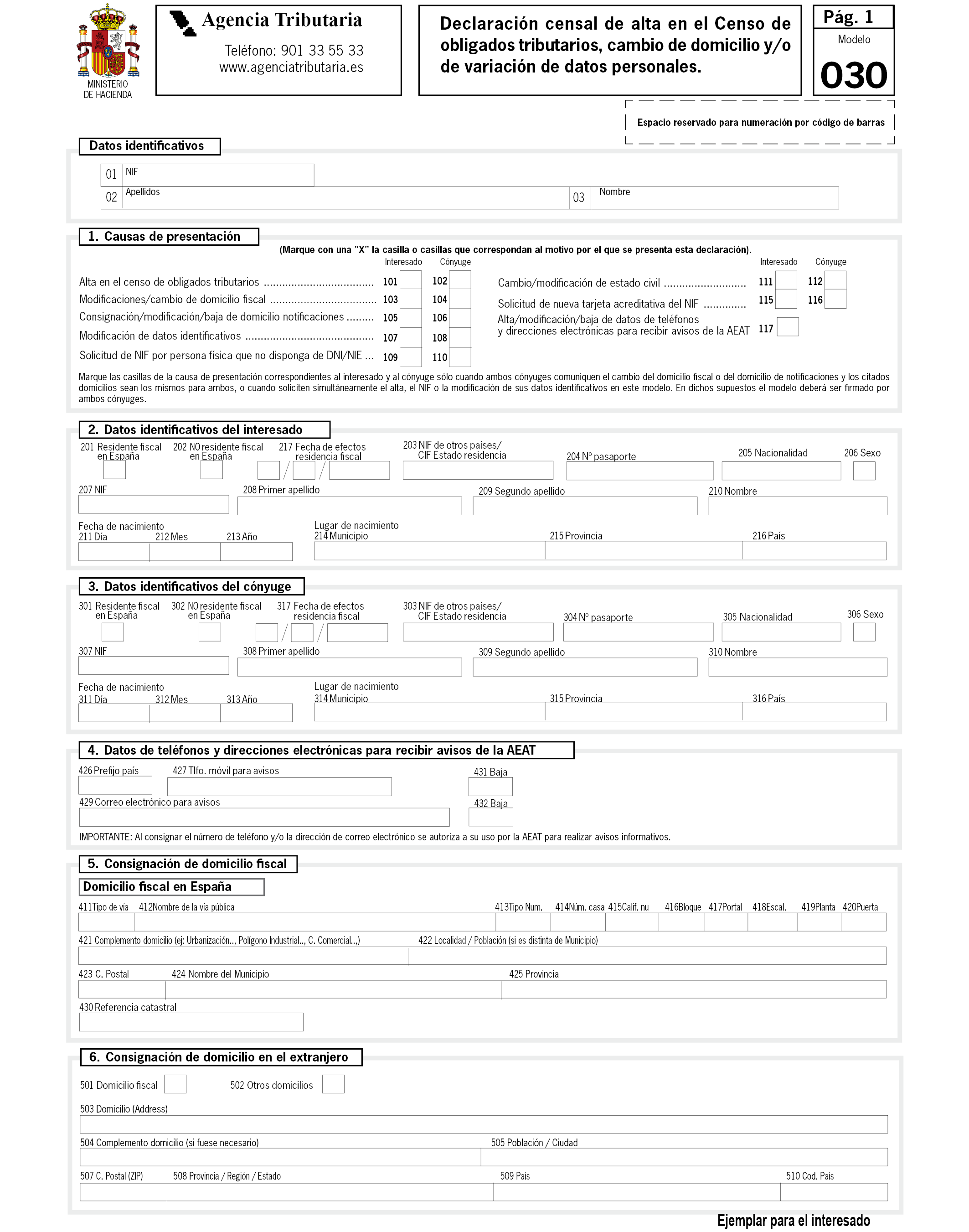

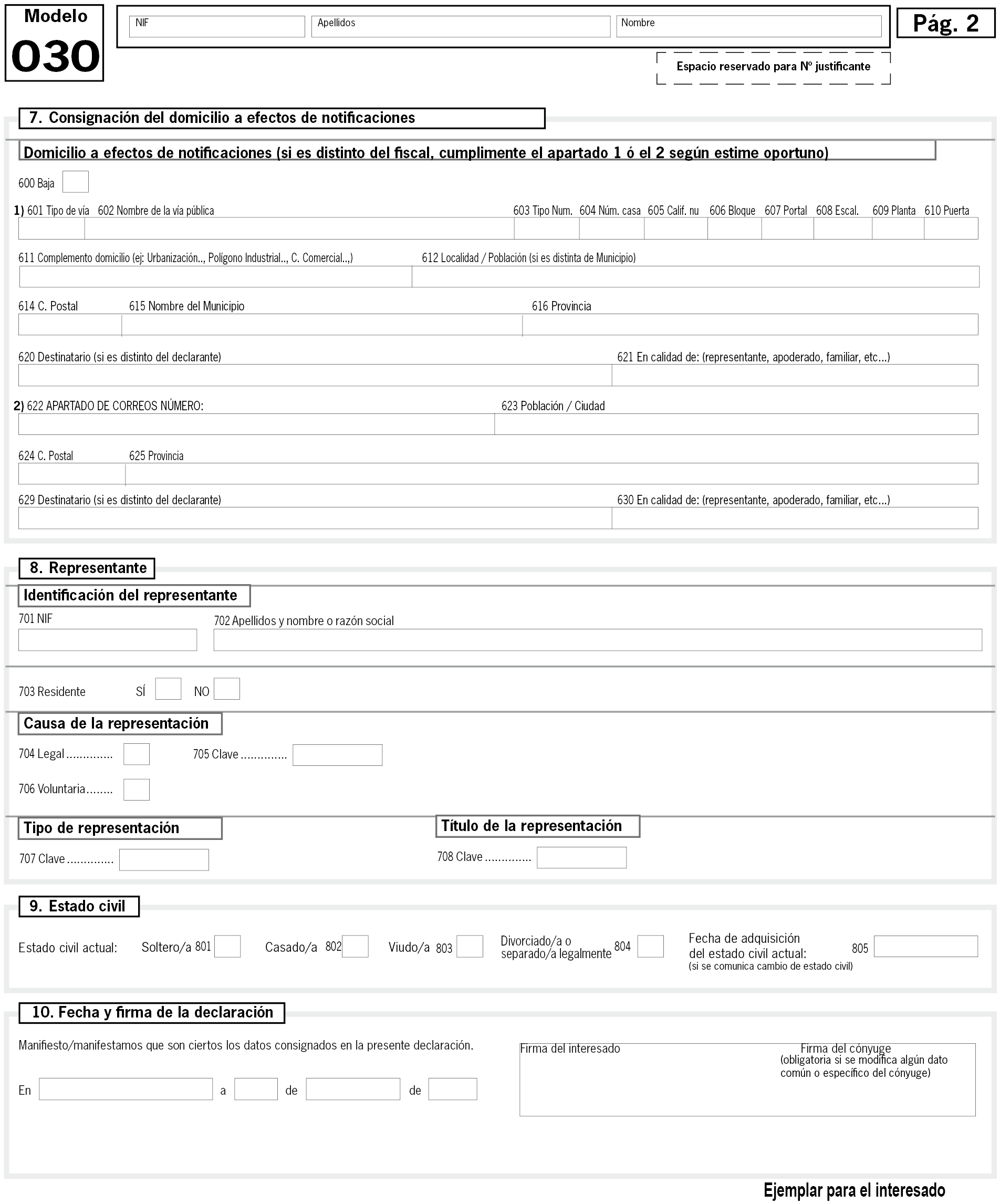

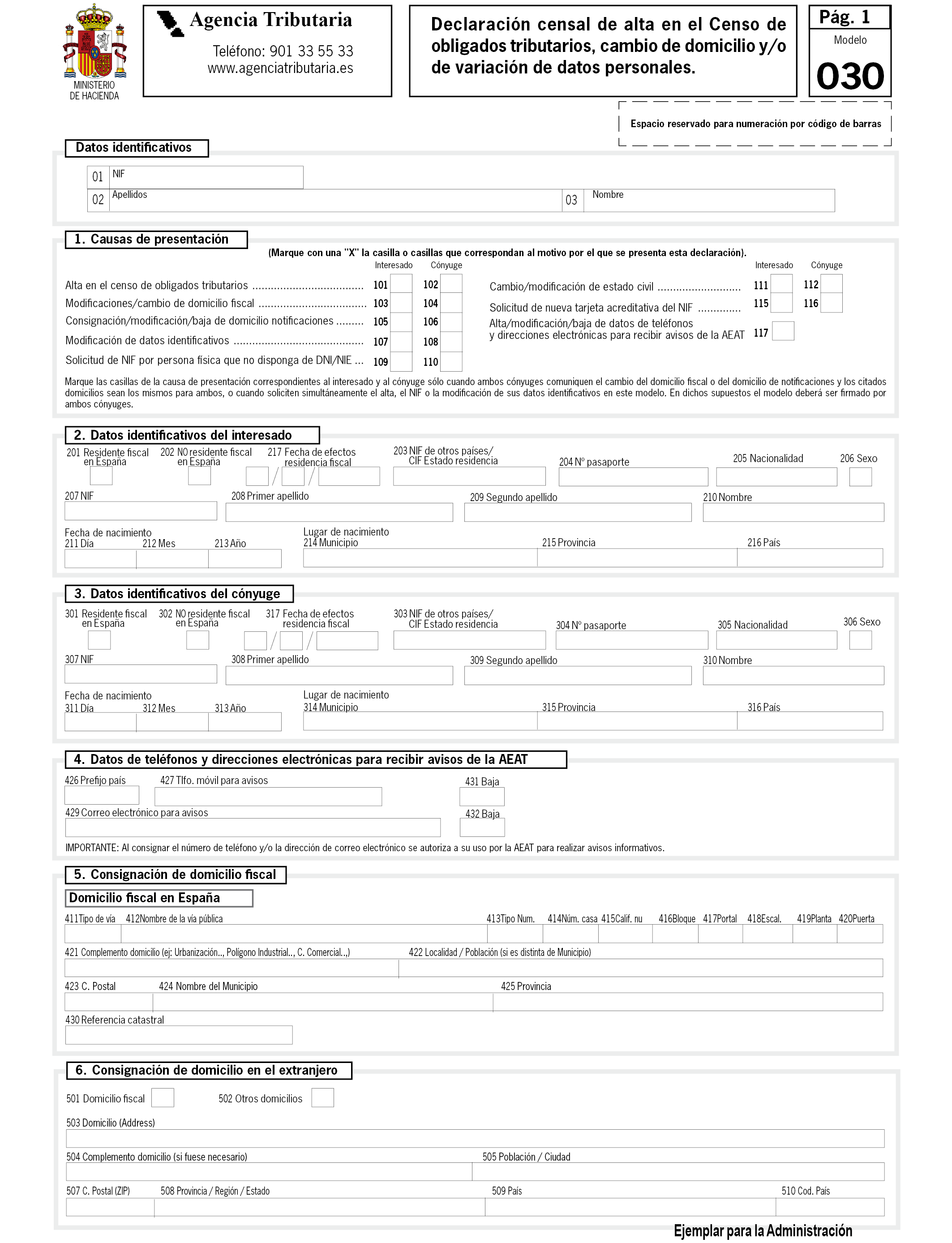

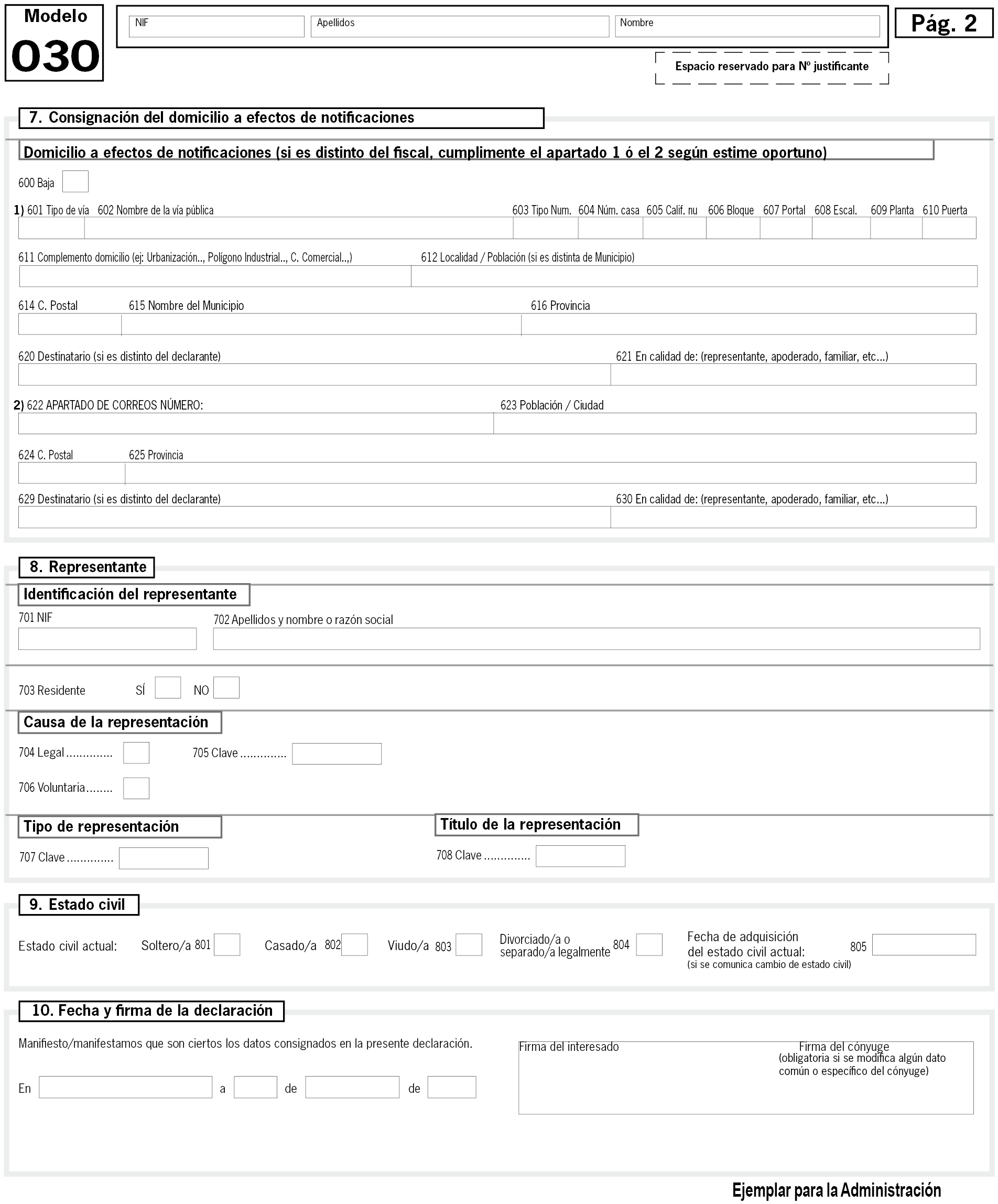

Por último, esta orden modifica los modelos 036 de Declaración censal de alta, modificación y baja en el Censo de empresarios, profesionales y retenedores y 030 de Declaración censal de alta en el Censo de Obligados Tributarios, cambio de domicilio y/o variación de datos personales, introduciendo en los mismos una nueva casilla para comunicar la fecha de efectos del cambio de residencia fiscal.

El artículo 117 del Reglamento General de las actuaciones y los procedimientos de gestión e inspección tributaria y de desarrollo de las normas comunes de los procedimientos de aplicación de los tributos, aprobado por Real Decreto 1065/2007, de 27 de julio, habilita, en el ámbito del Estado, al Ministro de Economía y Hacienda para aprobar los modelos de declaración, autoliquidación y comunicación de datos, así como para establecer la forma, lugar y plazos de su presentación.

El artículo 167 de la Ley 37/1992, de 28 de diciembre, del Impuesto sobre el Valor Añadido, dispone que los sujetos pasivos del Impuesto deberán determinar e ingresar la deuda tributaria en el lugar, forma, plazos e impresos que establezca el Ministro de Economía y Hacienda.

Por su parte, el apartado 8 del artículo 71 del Reglamento del Impuesto sobre el Valor Añadido, aprobado por el artículo 1 del Real Decreto 1624/1992, de 29 de diciembre, establece los supuestos de presentación de la declaración-liquidación no periódica del Impuesto sobre el Valor Añadido, que deberá efectuarse en el lugar, forma, plazos e impresos que establezca el Ministro de Hacienda y Administraciones Públicas.

Las habilitaciones al Ministro de Economía y Hacienda y al Ministro de Hacienda y Administraciones Públicas recogidas en este preámbulo deben entenderse realizadas a la Ministra de Hacienda de acuerdo con la nueva estructura ministerial establecida por el Real Decreto 355/2018, de 6 de junio, por el que se reestructuran los departamentos ministeriales.

En su virtud, dispongo:

Se introduce la siguiente modificación en la Orden HAC/3625/2003, de 23 de diciembre, por la que se aprueba el modelo 309 de Declaración-liquidación no periódica del Impuesto sobre el Valor Añadido:

Se modifica el número 11.º del apartado Dos del artículo primero de la Orden HAC/3625/2003, de 23 de diciembre, por la que se aprueba el modelo 309 de Declaración-liquidación no periódica del Impuesto sobre el Valor Añadido, que queda redactado de la siguiente forma:

«11.º Por aquellos sujetos pasivos acogidos a los regímenes especiales de la agricultura, ganadería y pesca y del recargo de equivalencia que resulten deudores de un crédito a favor de la Hacienda Pública, como consecuencia de la modificación de la base imponible de las operaciones que resulten total o parcialmente impagadas, según lo dispuesto en el artículo 80.Cinco.5.ª de la Ley 37/1992, de 28 de diciembre, del Impuesto sobre el Valor Añadido.»

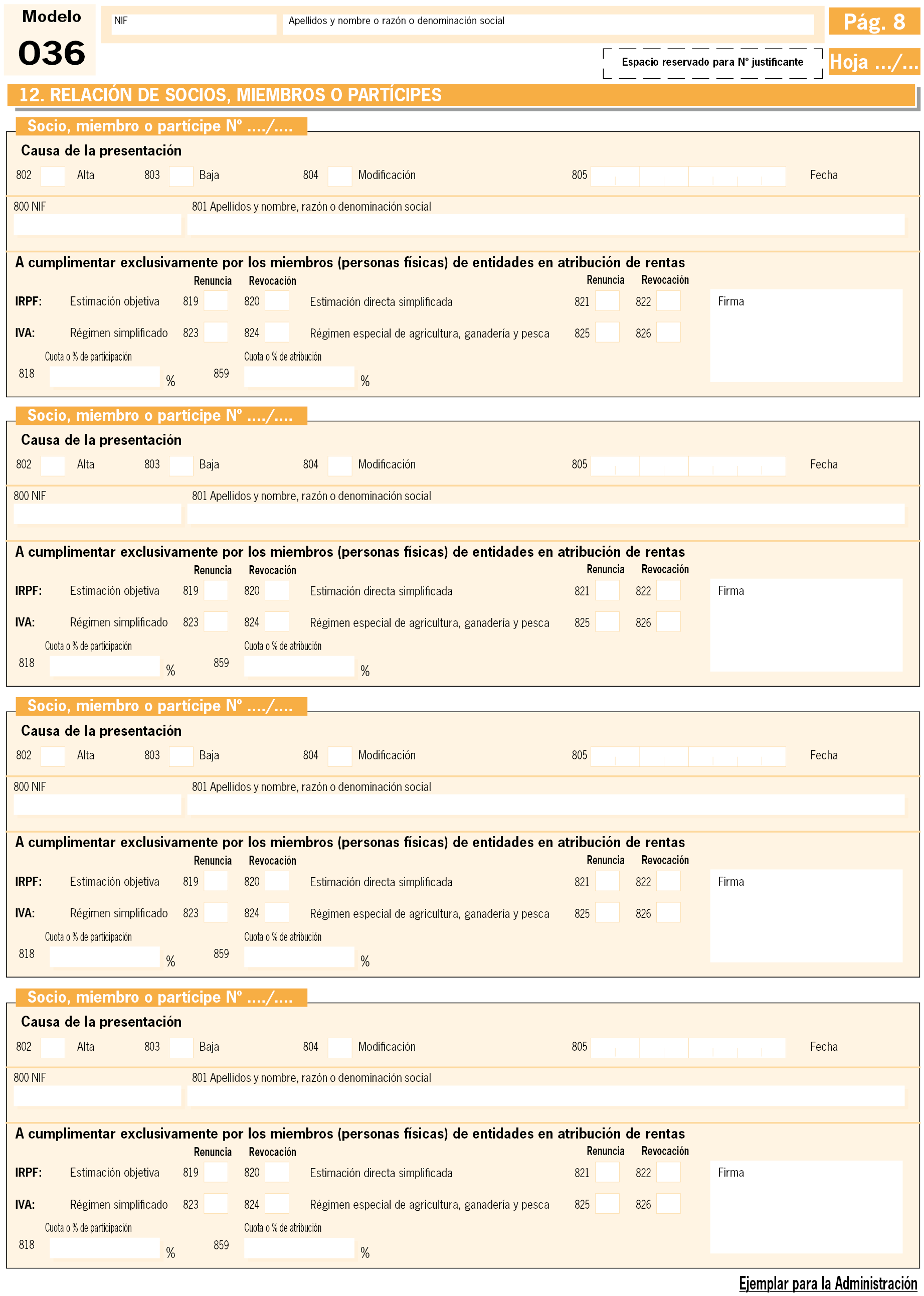

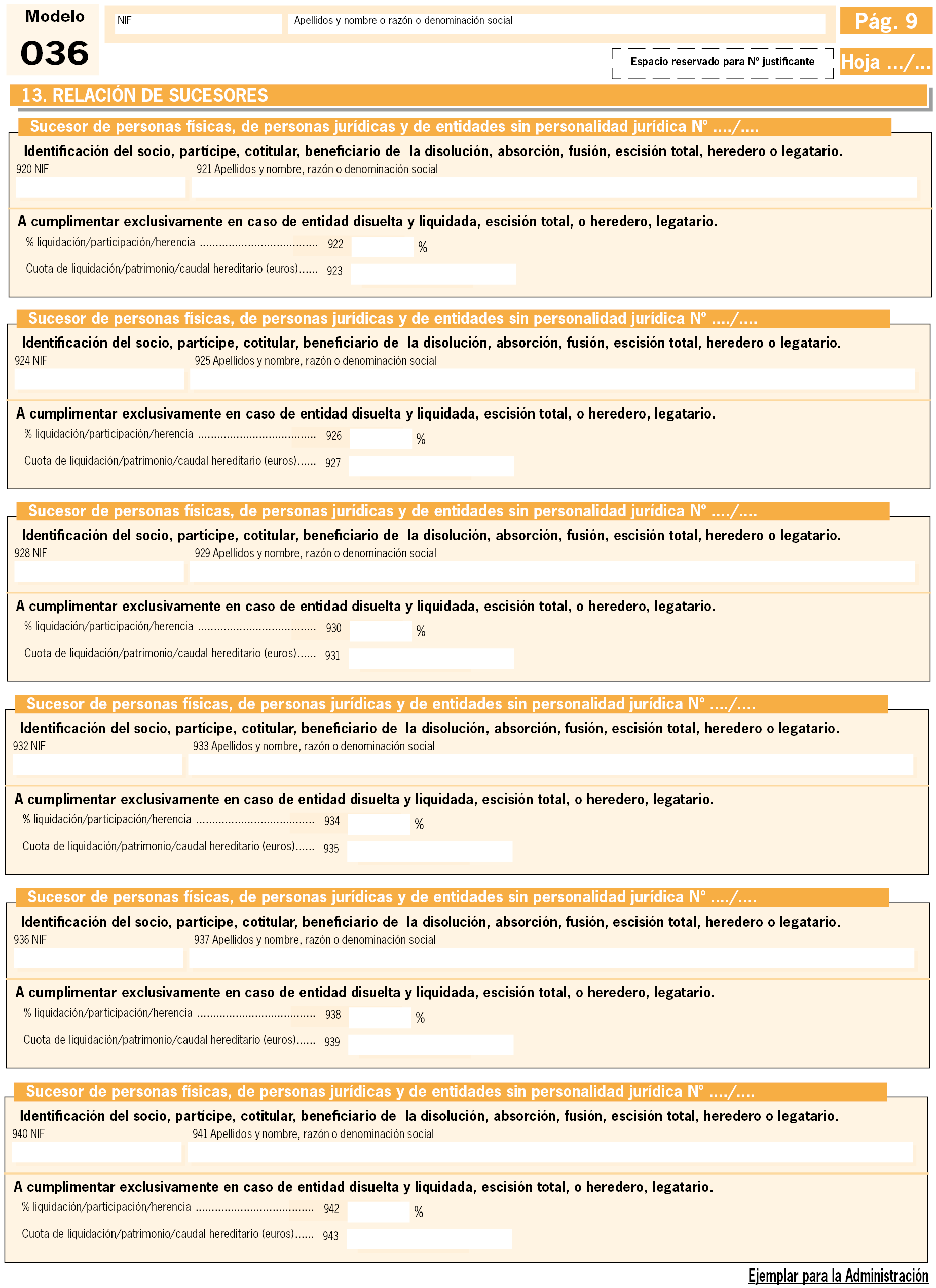

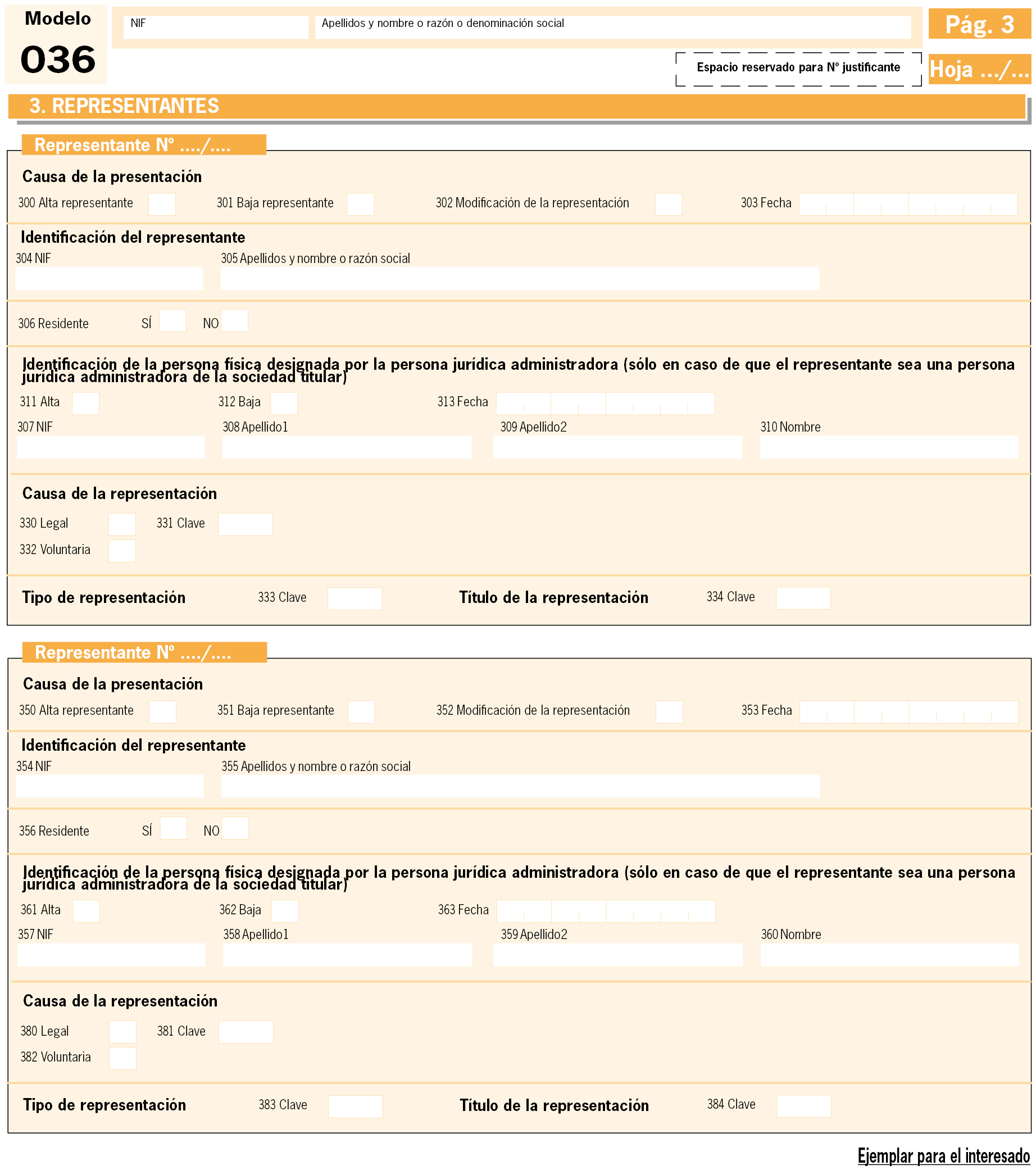

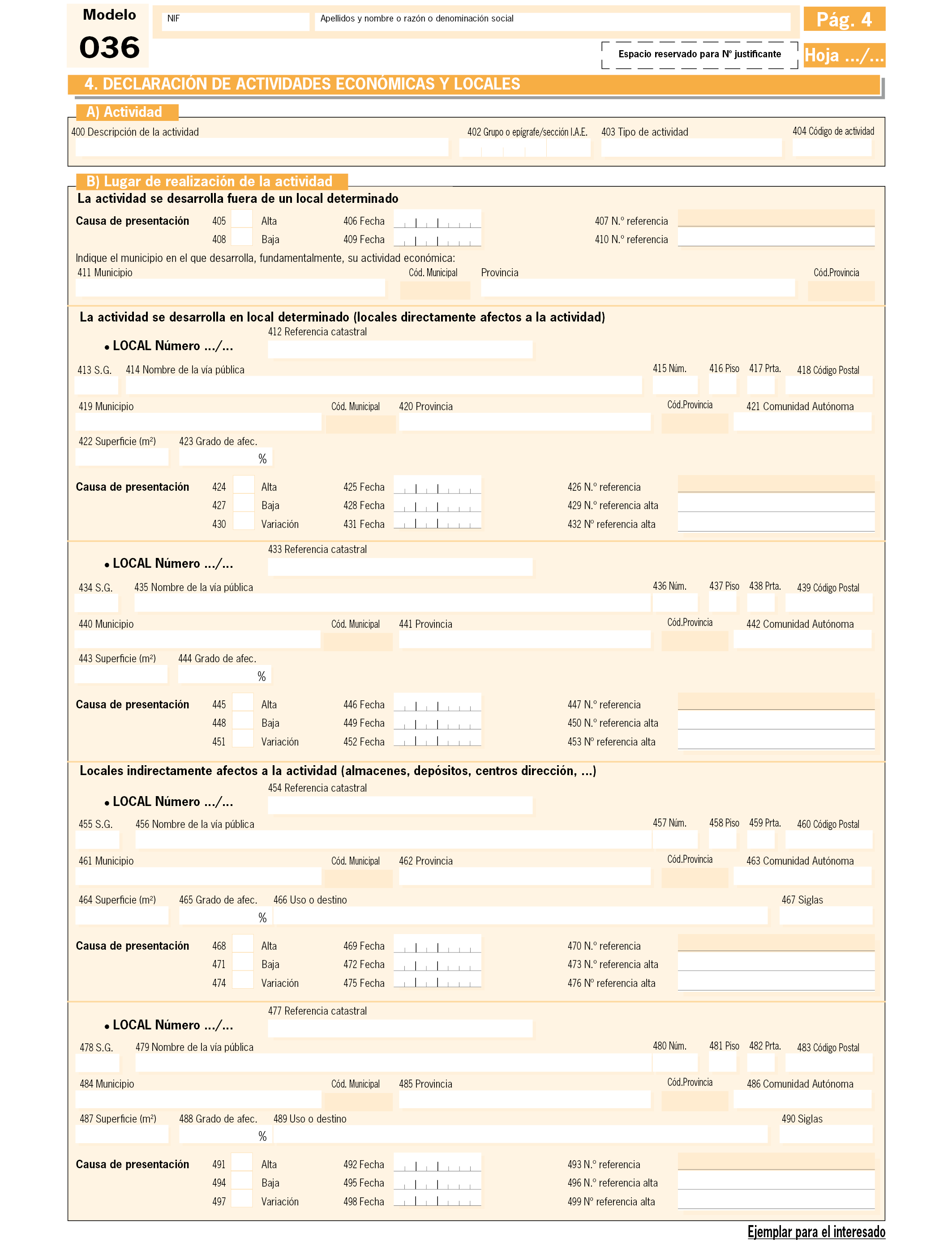

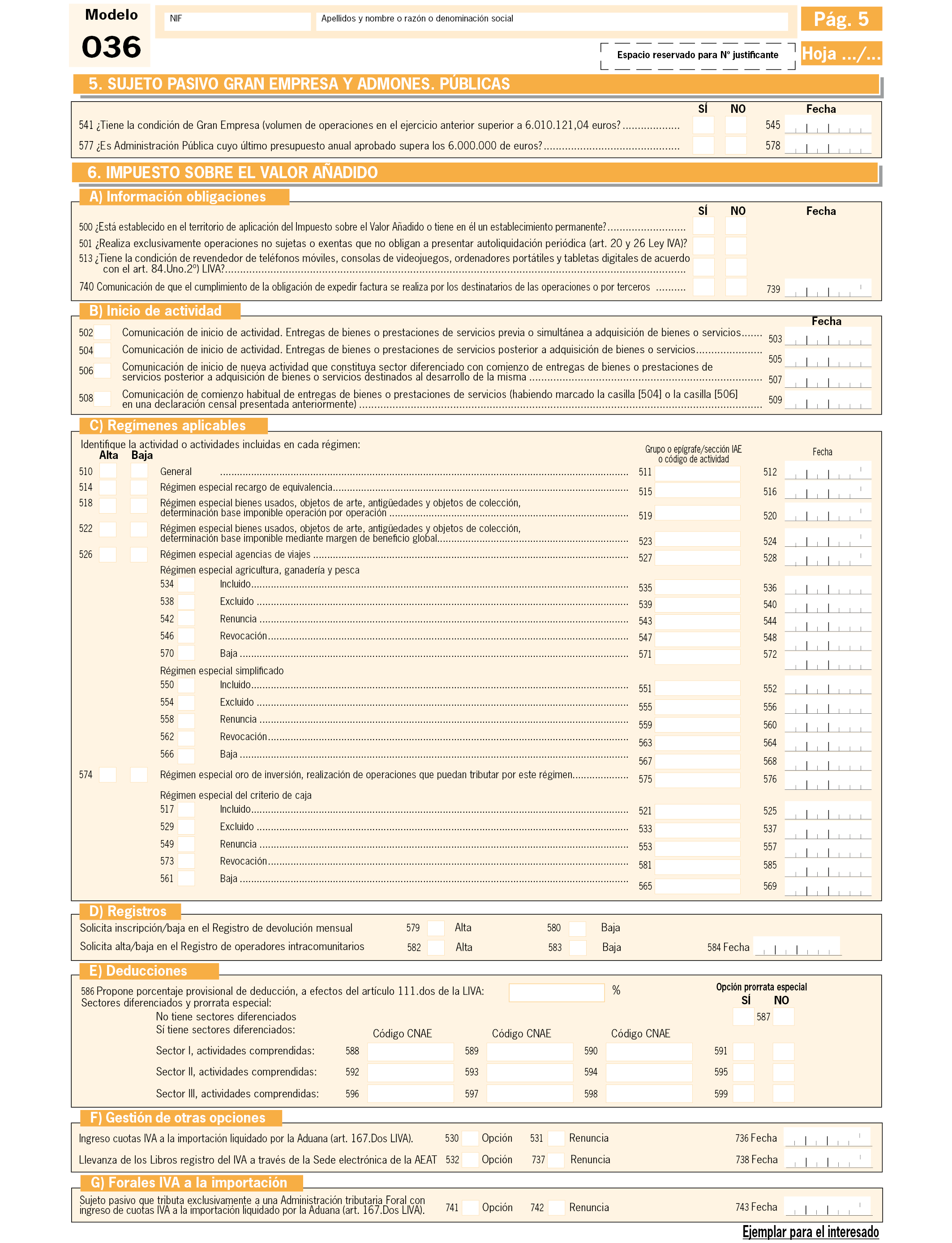

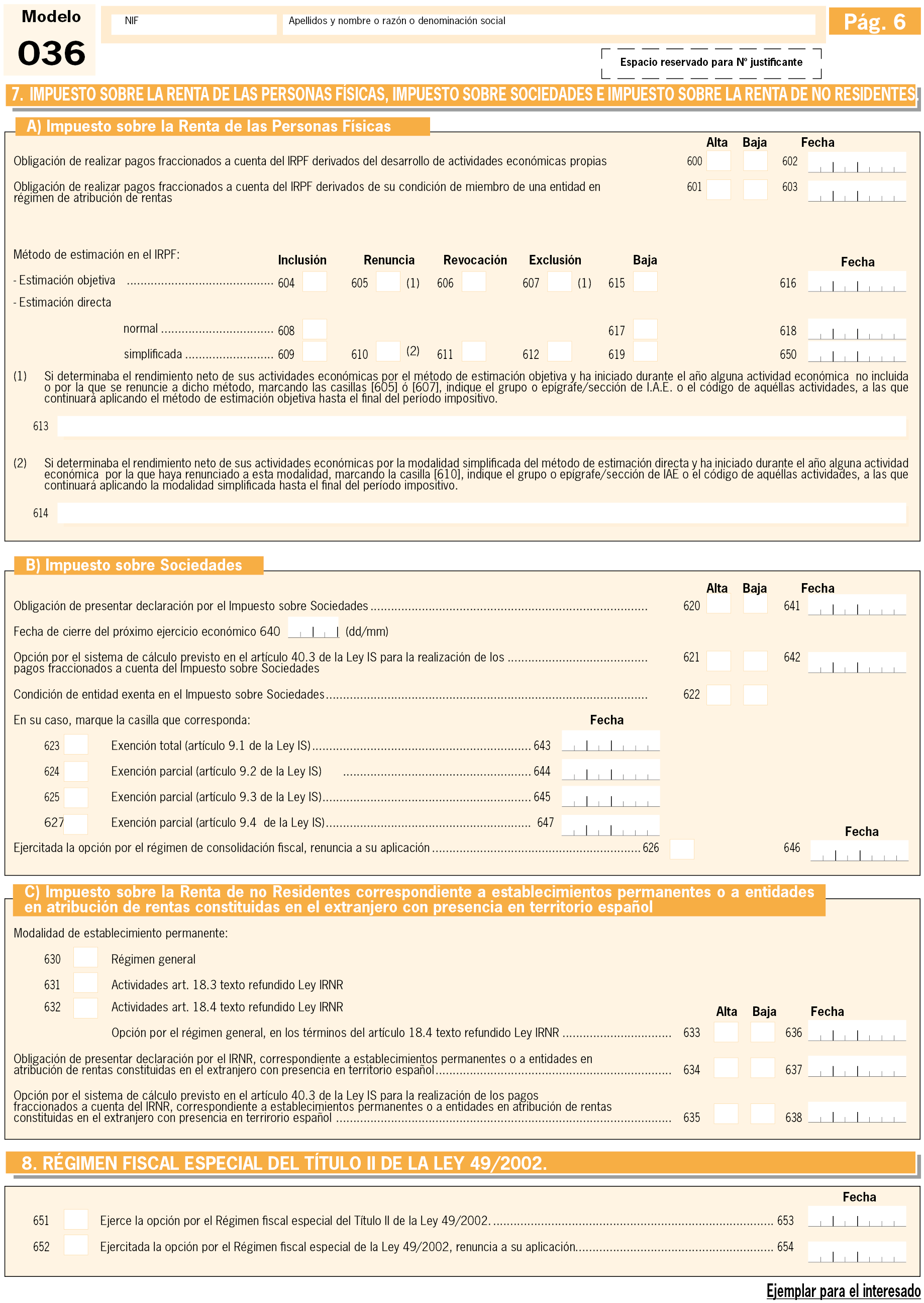

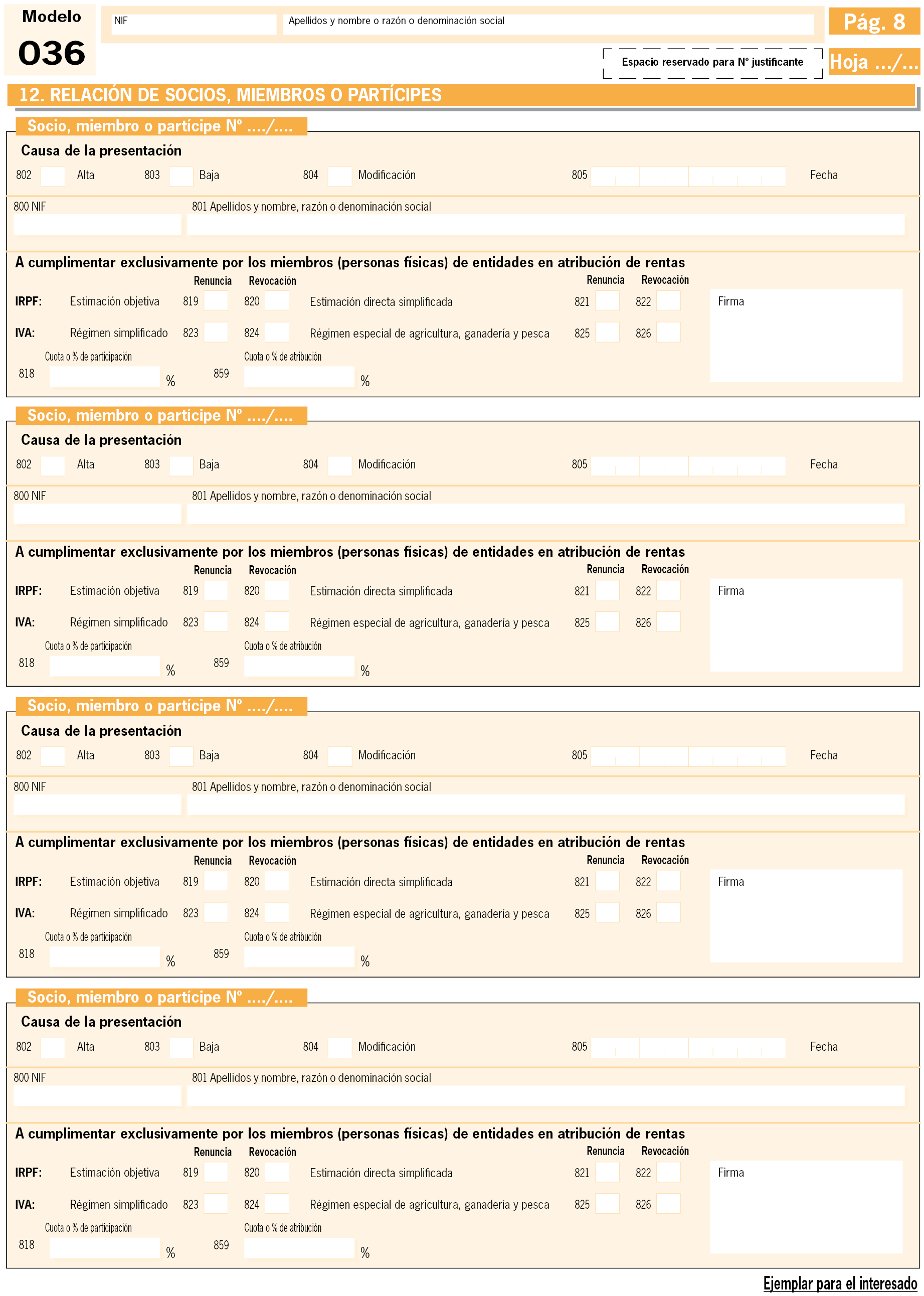

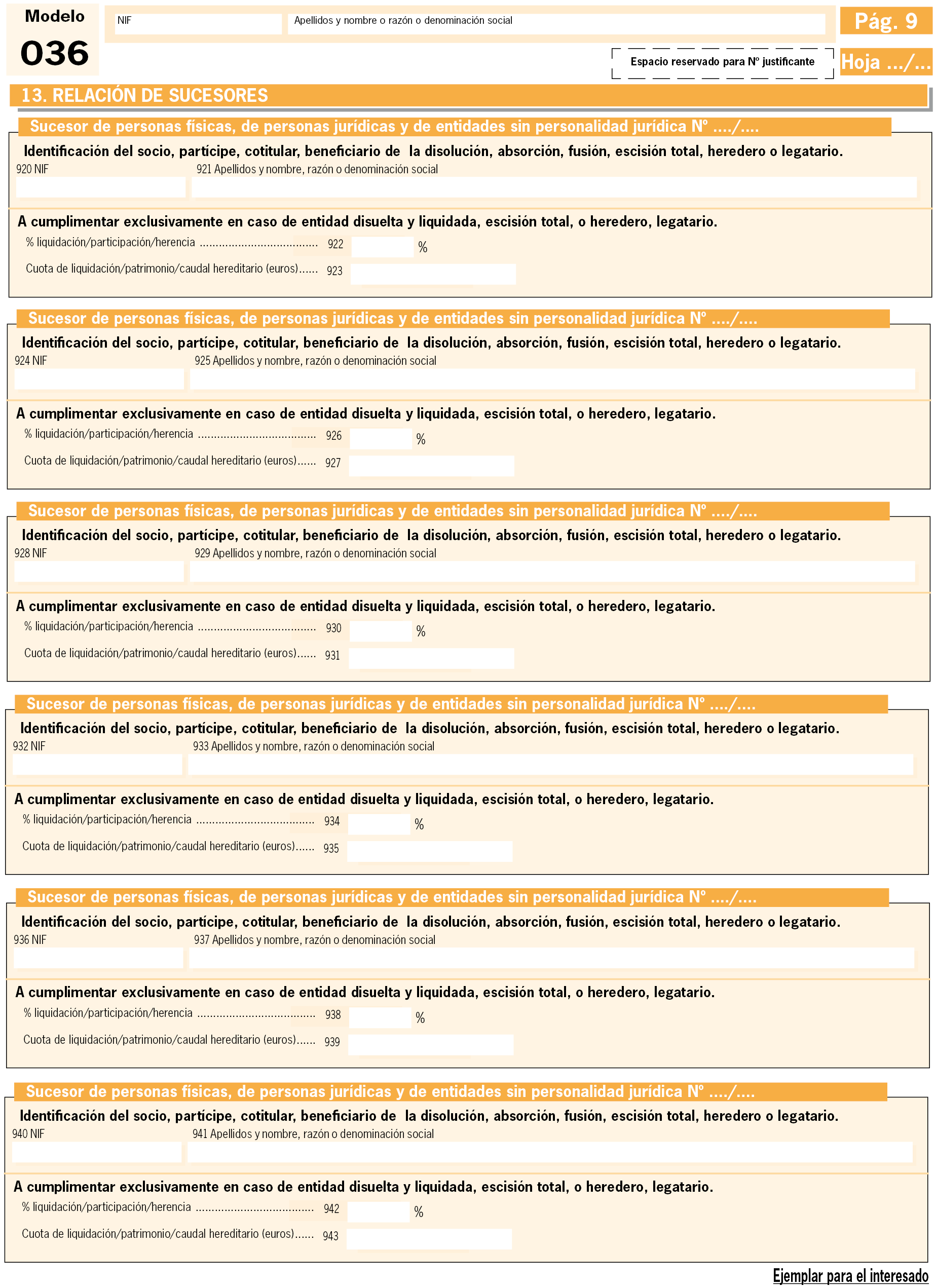

Se introduce la siguiente modificación en la Orden EHA/1274/2007, de 26 de abril, por la que se aprueban los modelos 036 de Declaración censal de alta, modificación y baja del Censo de empresarios, profesionales y retenedores y 037 de Declaración censal simplificada de alta, modificación y baja en el Censo de empresarios, profesionales y retenedores:

El anexo I de la Orden EHA/1274/2007, de 26 de abril por la que se aprueban los modelos 036 de Declaración censal de alta, modificación y baja del Censo de empresarios, profesionales y retenedores y 037 de Declaración censal simplificada de alta, modificación y baja en el Censo de empresarios, profesionales y retenedores, se sustituye por el anexo I de esta orden.

Se introduce la siguiente modificación en la Orden EHA/3695/2007, de 13 de diciembre, por la que se aprueba el modelo 030 de Declaración censal de alta en el Censo de obligados tributarios, cambio de domicilio y/o variación de datos personales, que pueden utilizar las personas físicas:

El anexo de la Orden EHA/3695/2007, de 13 de diciembre, por la que se aprueba el modelo 030 de Declaración censal de alta en el Censo de obligados tributarios, cambio de domicilio y/o variación de datos personales, que pueden utilizar las personas físicas, se sustituye por el anexo II de esta orden.

Se introduce la siguiente modificación en la Orden HAP/1751/2014, de 29 de septiembre, por la que se aprueba el formulario 034 de Declaración de inicio, modificación o cese de operaciones comprendidas en los regímenes especiales aplicables a los servicios de telecomunicaciones, de radiodifusión o de televisión y a los prestados por vía electrónica en el Impuesto sobre el Valor Añadido y se regulan distintos aspectos relacionados con el mismo:

El anexo de la Orden HAP/1751/2014, de 29 de septiembre, por la que se aprueba el formulario 034 de Declaración de inicio, modificación o cese de operaciones comprendidas en los regímenes especiales aplicables a los servicios de telecomunicaciones, de radiodifusión o de televisión y a los prestados por vía electrónica en el Impuesto sobre el Valor Añadido y se regulan distintos aspectos relacionados con el mismo, se sustituye por el anexo III de esta orden.

La presente orden entrará en vigor el día 1 de enero de 2019.

Madrid, 28 de diciembre de 2018.–La Ministra de Hacienda, María Jesús Montero Cuadrado.

Agencia Estatal Boletín Oficial del Estado

Avda. de Manoteras, 54 - 28050 Madrid