Ilustrísimos señores:

La Orden de este Ministerio de 29 de marzo de 1980, aprueba el modelo de declaración por el Impuesto sobre Sociedades, de uso obligatorio para todos los sujetos pasivos a los que resulte de aplicación la Ley 61/1978, de 27 de diciembre, cuya presentación debe efectuarse dentro de los plazos previstos en el artículo 1.º 3 del Real Decreto de 28 de marzo de 1980, por el que se dictan normas para el cumplimiento de determinadas obligaciones en dicho Impuesto.

Atendiendo a la diversificación de los sujetos pasivos obligados a formular la declaración, especialmente en cuanto a la complejidad liquidatoria derivada de la casuística de la Ley 61/1978, para limitado número de Empresas, se ha diseñado el modelo tendiendo a su simplificación, incorporando una Carpeta adicional de documentos para permitir que el conjunto de la declaración sea más o menos compleja de acuerdo con las necesidades de cada sujeto pasivo a las que el modelo se adapta.

Por puras razones técnicas derivadas de la aplicación de programas de grabación, informática, la hoja L contiene datos imprescindibles para la liquidación del Impuesto, que deberán coincidir con los que figuran en otras hojas de la declaración normalizada, o en su caso, en documentos incorporados a la Carpeta anexa. Ello supone una gran sencillez de la autoliquidación del Impuesto y determinación de la deuda tributaria, que será ingresada en el Tesoro Público en el momento de su presentación en las Oficinas debidamente autorizadas para ello.

El modelo de declaración que recoge las hojas A a H será en todo caso cumplimentado por los sujetos pasivos en triplicado ejemplar, uno de los cuales con el cajetín de carta de pago será entregado al contribuyente, otro para la Administración (impreso con el cajetín de talón de cargo) y un tercero con destino a la Subdirección General de Informática Fiscal. Respecto a la Carpeta anexa de documentos sólo se precisan dos ejemplares: uno para la Administración (Inspección de Hacienda) y el duplicado para el contribuyente.

La novedad consiste en la Carpeta anexa en la que se incluirán, entre otros, aquellos documentos que precisan decisión administrativa para que surtan efectos tributarios en el ámbito del Impuesto sobre Sociedades, y que a tenor de lo que disponen las normas reglamentarias dictadas para su aplicación, el simple transcurso del tiempo, a partir de la fecha de presentación de la declaración, supone la aplicación de la doctrina del silencio administrativo positivo (conforme al artículo 35, apartados tres y cuatro del Real Decreto 3061/1979, de 29 de diciembre, sobre planes de reinversión de incrementos patrimoniales), por lo que es necesario que los servicios técnicos de la Inspección procedan sin demora al estudio y resolución pertinente en plazo hábil.

Por todo ello, este Centro directivo, en uso de sus facultades, ha resuelto dictar las siguientes instrucciones:

Las declaraciones del Impuesto sobre Sociedades se formularán de acuerdo con el modelo aprobado por la Orden de este Ministerio de 29 de marzo de 1980, cumplimentándose de conformidad con las instrucciones y ejemplos que figuran como anexo de esta Resolución.

La Oficina de la Delegación de Hacienda receptora de la declaración, procederá a desglosar del original para la Administración la Carpeta con la documentación complementaria, remitiéndola, sin demora, a la Oficina de la Inspección de Hacienda para que ésta proceda al estudio de su contenido y formule las propuestas o dicte los acuerdos que procedan, conforme a las normas reglamentarias.

Las Oficinas de Relaciones con los Contribuyentes, cuidarán de remitir quincenalmente a la Subdirección General de Informática Fiscal (Centro de Proceso de Datos o Unidad Provincial de Informática, según donde deba realizarse la grabación), los ejemplares de las declaraciones-liquidaciones correspondientes, salvo cuando el número de los que se hayan presentado en dicho período sea inferior a cien, en cuyo caso se reservarán para su envío en la quincena siguiente. A partir del mes de septiembre, el envío de dichos ejemplares, cualquiera que fuese el número de los recibidos, se remitirán mensualmente.

La remesa se efectuará agrupando las declaraciones por lotes de doscientas, acompañando factura en la que se expresará el número de lotes y el de declaraciones que contiene el lote compuesto por un número inferior a las doscientas.

Para llevar a cabo la remisión de los duplicados de las declaraciones a la Subdirección General de Informática Fiscal, a que se refiere la instrucción anterior, el Jefe de la Dependencia de Relaciones con los Contribuyentes, de acuerdo con las instrucciones que al efecto dicte el señor Delegado de Hacienda, establecerá el servicio necesario para la obtención de dichos duplicados, bien directamente de los servicios de Caja, cuando el ingreso se realice directamente en la Delegación de Hacienda, bien de la Intervención de Hacienda, cuando se haya efectuado a través de entidades colaboradoras, o de la Sección del Impuesto en el supuesto de declaraciones que no hayan originado deuda tributaria.

Dicha Dependencia vigilará igualmente el puntual envío de la Carpeta a que se refiere la instrucción segunda anterior, al Jefe de la Inspección de Hacienda para que los Inspectores, que éste al efecto designe, cumplan a tiempo las funciones que tienen encomendadas por las disposiciones reguladoras del Impuesto, en particular las que tienen por finalidad la aceptación o denegación de planes de reinversión, planes de reversión y criterios de imputación temporal de ingresos y gastos.

En todo caso, una vez realizada la comprobación de la declaración del Impuesto, a las actas instruidas por la Inspección que contengan propuesta de liquidación definitiva, se acompañará necesariamente el ejemplar de la declaración, así como la Carpeta de documentación complementaria, a fin de que las Oficinas competentes puedan ejercer las funciones que les están encomendadas y de modo especial la de fiscalización que compete a la Intervención de Hacienda.

Lo que comunico a VV. II. para su conocimiento y efectos.

Dios guarde a VV. II. muchos años.

Madrid, 31 de marzo de 1980.‒El Director general, Alfonso Gota Losada.

Ilmos. Sres. Delegados de Hacienda.

Instrucciones para declarar los resultados obtenidos y practicar la autoliquidación

FINALIDAD

Las presentes instrucciones tienen por objeto facilitar al contribuyente la práctica de la declaración del Impuesto sobre Sociedades con arreglo al modelo aprobado por Orden ministerial de 29 de marzo de 1980.

NORMAS GENERALES

1. El impreso ha de cumplimentarse preferentemente a máquina y si se opta por hacerlo a mano, cosa que no es aconsejable, los caracteres alfabéticos se escribirán siempre en mayúsculas.

2. En todo caso, al consignar cantidades, se prescindirá de los céntimos.

3. Las casillas sombreadas con la expresión COD, están destinadas a consignar claves necesarias para los procesos de mecanización, por lo que los contribuyentes deberán abstenerse de utilizarlas.

4. Si algún dato alfabético no cupiese en las casillas reservadas al efecto, se abreviará con criterio lógico para que su posterior lectura e identificación no dé lugar a dudas.

HOJA PORTADA

1. Identificación de la Entidad Jurídica.

Se han calculado aproximadamente 50 posiciones para que en este espacio se consigne la razón o denominación social, 12 para el anagrama y 10 para el CI (Código de Identificación de Entidades Jurídicas), establecido por Decreto 2423/1975, de 25 de septiembre.

2. Domicilio fiscal.

‒ Deberá ponerse especial cuidado al rellenar este espacio, ya que a diferencia de otros modelos (en los que se consigna además el domicilio social o el de la representación), se hace lucir exclusivamente el que fiscalmente tenga declarado la Entidad o reconocido por la Administración. En la mayoría de los casos el domicilio fiscal coincidirá con el social, porque en él esté centralizada su gestión administrativa y la dirección de sus negocios.

Es muy importante consignar el número de teléfono para poder resolver con rapidez cualquier incidencia que se produzca con posterioridad a la presentación de la declaración.

‒ En la casilla (Sg) se expresarán las siglas:

CL: si es nombre de calle.

PL: si es nombre de plaza.

AV: si es nombre de avenida.

PS: si es nombre de paseo.

RD: si es nombre de ronda.

CR: si es nombre de carretera.

XX: si es otra clase de vía pública.

‒ En la casilla para el nombre de vía pública, a la que se dedica un espacio equivalente a 52 posiciones, se expresará el nombre que oficialmente tenga reconocido, situando el número en el lugar reservado al efecto.

3. Actividad económica.

‒ Se consignará la actividad principal o fundamental que desarrolle la Empresa y cuando fueran varias actividades las que realizare, se especificará aquella que represente más del 50 por 100 de sus inmovilizaciones. En el supuesto de que ninguna de ellas representare dicho porcentaje se expresará «ACTIVIDADES DIVERSIFICADAS».

‒ Respecto de la Licencia Fiscal del Impuesto Industrial se manifestará el epígrafe más representativo de la actividad de la Empresa de acuerdo con los criterios consignados en el párrafo anterior. Si se debiese utilizar la expresión «ACTIVIDADES DIVERSIFICADAS» se dejará en blanco la casilla reservada a «Licencia Fiscal».

‒ La casilla destinada a CNAE (Clasificación Nacional de Actividades Económicas) deberá cumplimentarse siguiendo idéntico criterio y de acuerdo con lo que a continuación se indica.

La Clasificación Nacional de Actividades Económicas (CNAE) es, como su nombre indica, una clasificación de las actividades económicas, asignando a cada una de ellas tres o cuatro dígitos según los casos y que son, precisamente, los que deben hacerse constar en todas las casillas que contengan el citado anagrama.

Para conocer cuál es la CNAE de una actividad concreta y poder cumplimentar este dato, puede consultarse el Decreto 2518/1974, de 9 de agosto, que la aprobó. Si por razones excepcionales no pueden consignarse los tres o cuatro dígitos, según corresponda, se cumplimentarán al menos los dos primeros con arreglo al siguiente encuadramiento:

01 Producción agrícola.

02 Producción ganadera.

03 Servicios agrícolas y ganaderos.

04 Caza y repoblación cinegética.

05 Silvicultura.

06 Pesca.

11 Extracción, preparación y aglomeración de combustibles sólidos y coquerías.

12 Extracción de petróleo y gas natural.

13 Refino de petróleo.

14 Extracción y transformación de minerales radioactivos.

15 Producción, transporte y distribución de energía eléctrica, gas, vapor y agua caliente.

16 Captación, depuración y distribución de agua.

21 Extracción y preparación de minerales metálicos.

22 Producción y primera transformación de metales.

23 Extracción de minerales no metálicos ni energéticos; turberas.

24 Industrias de productos minerales no metálicos.

25 Industria química.

31 Fabricación de productos metálicos (excepto máquinas y material de transporte).

32 Construcción de maquinaria y equipo mecánico.

33 Construcción de máquinas de oficina y ordenadores (incluida su instalación).

34 Construcción de maquinaria y material eléctrico.

35 Fabricación de material electrónico (excepto ordenadores).

36 Construcción de vehículos automóviles y sus piezas de repuesto.

37 Construcción naval, reparación y mantenimiento de buques.

38 Construcción de otro material de transporte.

39 Fabricación de instrumentos de precisión, óptica y similares.

41/42 Industrias de productos alimenticios, bebidas y tabaco.

43 Industria textil.

44 Industria del cuero.

45 Industrias del calzado y vestido y otras confecciones textiles.

46 Industrias de la madera, corcho y muebles de madera.

47 Industria del papel y fabricación de artículos de papel; artos gráficas y edición.

48 Industrias de transformación del caucho y materias plásticas.

49 Otras industrias manufactureras.

50 Construcción.

61 Comercio al por mayor.

62 Recuperación de productos.

63 Intermediarios del comercio.

64 Comercio al por menor.

65 Restaurantes y cafés (sin hospedaje).

66 Hostelería.

67 Reparaciones.

71 Transporte por ferrocarril.

72 Otros transportes terrestres.

73 Transporte marítimo y por vías navegables interiores.

74 Transporte aéreo.

75 Actividades anexas a los transportes.

76 Comunicaciones.

81 Instituciones financieras.

82 Seguros.

83 Auxiliares financieros y de seguros. Actividades inmobiliarias.

84 Servicios prestados a las Empresas.

85 Alquiler de bienes muebles.

86 Alquiler de bienes inmuebles.

91 Administración Pública. Defensa Nacional y Seguridad Social.

92 Servicios de saneamiento de vías públicas, limpieza y similares.

93 Educación e investigación.

94 Sanidad y servicios, veterinarios.

95 Asistencia social y otros servicios prestados a la colectividad.

96 Servicios recreativos y culturales.

97 Servicios personales.

98 Servicios domésticos.

99 Representaciones diplomáticas y Organismos internacionales.

4. Regímenes especiales.

Se indicará, cuando proceda, la circunstancia de encontrarse acogida la Entidad declarante a cualquiera de los siguientes regímenes tributarios:

‒ Entidades no residentes en España (artículos 4.º y 7.º de la Ley 61/1978, de 27 de diciembre).

‒ Entidades no lucrativas (artículo 5.º, Ley 61/1978, de 27 de diciembre).

‒ Transparencia fiscal obligatoria o voluntaria (artículo 19, Ley 61/1978, de 27 de diciembre).

‒ Sociedades inmobiliarias (artículo 38, Ley de 16 de diciembre de 1940, disposición transitoria 3.ª-3 de la Ley 61/1978, de 27 de diciembre).

‒ Fomento de la Minería (Ley 6/1977, de 4 de enero).

‒ Investigación y explotación de hidrocarburos (Ley 21/1974, de 24 de junio).

‒ Arrendamiento financiero (Decreto-ley 15/1977, de 25 de febrero).

‒ Declaración consolidada (Decreto-ley 15/1977, de 25 de febrero).

Se consignará asimismo:

La circunstancia de ser la declarante una Sociedad dominante de un Grupo Consolidable.

La circunstancia de ser la declarante una Sociedad dominada, en cuyo caso se expresará la razón o denominación social y CI de la Sociedad dominante del Grupo.

‒ Cooperativas fiscalmente protegidas (Orden de 14 de febrero de 1980).

‒ Sociedades y Fondos de Inversión Mobiliaria.

‒ Asociaciones y Uniones Temporales de Empresas.

5. Carpeta de documentos.

‒ Cuando la Entidad declarante no deba formular la Carpeta, inutilizará con una cruz la casilla | Sí |, y en caso contrario, como es obvio, la casilla | No |.

‒ Cuando la autoliquidación arroje deuda tributaria que deba ser ingresada y el ingreso se efectúe en Oficinas colaboradoras para la recaudación de tributos (Bancos y Cajas de Ahorro), la Empresa deberá consignar esta circunstancia en la hoja portada de la Carpeta, expresando la fecha de la presentación-ingreso y oficina donde se realizó éste, y remitir la Carpeta, junto con la documentación incorporada a ella, directamente a la Inspección de Hacienda del respectivo domicilio fiscal.

En este caso, en la hoja portada y en el espacio en blanco que figura a continuación de las casillas | Sí | No |, indicará: «Remitido a la Inspección de Hacienda en fecha ......».

6. Declaración de resultados del ejercicio.

‒ Se ha suprimido el requisito de la firma en todas las hojas que comprendía la declaración, sustituyéndolo con la declaración comprensiva de los resultados del ejercicio en la que se incluye el dato de la fecha de aprobación de cuentas, el importe de la base imponible [que cuando sea negativa irá precedida del signo ‒ (menos)] y de la deuda tributaria que resulte de la autoliquidación practicada en la hoja L. Las cantidades en los recuadros irán en cifras y no se incluirán decimales.

REVERSO DE LA HOJA PORTADA

Se encarece cumplimentar con una cruz las casillas referentes a las hojas que incluye la declaración. En el supuesto de que por no estar comprendida la Entidad en el régimen de transparencia fiscal, no incida en la obligación de cumplimentar las hojas G1 y G2, o, en otro caso, la hoja H, por no haberse acogido a las Leyes de Regularización de Balances o Regularización voluntaria de su situación fiscal (Ley 50/1977, de 14 de noviembre), se dejarán en blanco las casillas correspondientes, absteniéndose de incorporar las citadas hojas, que serán destruidas, lo que simplificará la declaración y el posterior tratamiento administrativo de la misma.

HOJA ADMINISTRADORES

Se expresará en esta hoja la relación de Administradores de la Entidad, entendiendo por tales aquellos que tengan facultad de decisión, aunque sus cargos sean gratuitos. En la casilla C, se consignarán las siguientes claves:

P. Presidente del Consejo de Administración.

C. Vocales del Consejo de Administración.

A. Administrador.

D. Director general.

S. Secretario del Consejo de Administración.

G. Gerente.

HOJAS B1-B2

Se utilizará la hoja B1 cuando el número de centros o lugares de trabajo de la Entidad no exceda de cinco, y las hojas B1 y B2 cuando exceda de cinco hasta diez. En el caso de que sean más de diez se incorporarán las hojas precisas.

HOJAS C1-C2. Balance de situación

Se utilizará la hoja C1 para consignar las partidas de activo del Balance de situación, referido al último día del ejercicio económico, de acuerdo con la contabilidad que deberá llevar la Entidad declarante de conformidad con los preceptos del Código de Comercio y demás disposiciones legales que sean de aplicación.

En la hoja C2 se expresarán las partidas de pasivo del referido Balance, a la indicada fecha, cuidando de utilizar cuentas de Fondo de Amortización compensadoras de cada una de las que figuren en el activo y que tengan el carácter de depreciables, conforme a las directrices contenidas en el Real Decreto 3061/1979, de 29 de diciembre («Boletín Oficial del Estado» de 20 de enero de 1980).

La columna C de las hojas C1, C2, D y E, no sombreadas por omisión en el modelo impreso, se destinan a clave necesaria en el proceso de mecanización, a consignar por la Administración.

HOJA D. Cuenta de Explotación

La hoja D está destinada a la Cuenta de Explotación.

HOJA E. Cuenta de Pérdidas y Ganancias y detalle de las cuentas de tributos y gastos diversos

Destinada a recoger las diversas cuentas o grupos de cuentas integrantes de la de Pérdidas y Ganancias, así como el detalle, por concepto, de las cuentas de Tributos y Gastos diversos.

HOJA F. Distribución de resultados y base imponible

1. Distribución de resultados.

‒ Beneficios disponibles.

Comprende el saldo neto contable del ejercicio (beneficio o pérdida) y, en su caso, el remanente de ejercicios anteriores pendiente de distribuir o afectar. La suma de ambas partidas constituye el total beneficio disponible (o distribuible).

‒ Distribución y afectación de beneficios.

Comprende una distribución de carácter económico.

En la Remuneración del Capital se distingue entre dividendos y participaciones, según se trate, respectivamente, de remuneración a las acciones o a cualquier otra forma de participación social.

En la Participación del Trabajo se comprende la parte que de los beneficios se destina como participaciones a los Administradores, Gerentes y Directores, por un lado, y al personal técnico, administrativo y obrero, por otro.

En las Dotaciones a la Autofinanciación se consignarán, además de las reservas normales, otras que la Entidad jurídica haya dotado en el ejercicio.

En Provisión Impuesto sobre Sociedades se consignará el importe provisto para pago de este Impuesto.

En Compensación de Pérdidas ejercicios anteriores se expresará el importe que de los beneficios se destina a compensar las Pérdidas de ejercicios anteriores.

La suma de los importes parciales se consignará en la columna «sumas parciales», tal como se indica en el impreso.

2. Base imponible.

Se sigue aquí el sistema habitual desarrollado para la determinación de la base imponible, que en esencia consiste en aumentar el resultado del ejercicio con las partidas que no tienen la consideración de deducibles a tenor de lo dispuesto en los artículos 13 y 14 de la Ley 61/1978, de 27 de diciembre, y disminuir las partidas que conforme a la Ley no deben formar parte de la base imponible, como pueden ser, entre otras, las partidas destinadas a la compensación de pérdidas de ejercicios anteriores previamente aceptadas por la Administración, y las dotaciones al Fondo de Previsión para Inversiones cuando resulte de aplicación la disposición transitoria primera, siete, de la citada Ley, desarrollada por la Orden ministerial de 14 de febrero de 1980 («Boletín Oficial del Estado» del 6 de marzo), etc.

Debe tenerse muy en cuenta que, en virtud de lo dispuesto en la disposición transitoria primera de la Lev 44/1978, de 8 de septiembre, la cuota de Licencia Fiscal del Impuesto Industrial y de la Contribución Territorial Rústica y Urbana no tienen, a partir del ejercicio en que sea aplicable la Ley 61/1978, de 27 de diciembre, el carácter de impuesto a cuenta del Impuesto sobre Sociedades; por consiguiente, son, respecto de las imputables al ejercicio objeto de liquidación, partidas deducibles como gasto por su total importe y no son ni incrementables a los rendimientos netos, ni, por otra parte, deducibles de la cuota por el Impuesto sobre Sociedades.

HOJA G1-G2. Transparencia fiscal. Imputación de resultados a los socios

Según sea el número de socios se utilizará sólo la hoja G1 o ésta y la G2, y en el supuesto de que el total de socios no cupiese en ambas, se continuaría en otras G3, G4...

Se trata con ellas de dar cumplimiento a lo dispuesto en el artículo 143 del Reglamento del Impuesto sobre la Renta de las Personas Físicas, aprobado por Real Decreto 2615/1979, de 2 de noviembre, y deberán cumplimentarse con precisión los datos que allí figuran, tanto para imputar la parte proporcional de la base imponible que proceda a cada uno de los socios como para que se afecte a cada uno de éstos las deducciones que por inversiones pudiera corresponderle.

HOJA H. Regularización de balances

Aparte de cumplir con la obligación genérica de facilitar la información precisa que permita la confección de estadísticas apropiadas y conocer los resultados de las Leyes dictadas (tanto sobre la regularización de balances, propiamente dicha, como para la afloración de activos ocultos, eliminación de pasivos ficticios, etc.), con esta hoja se da igualmente cumplimiento a lo que dispone el número noveno de la Orden ministerial de 28 de septiembre de 1979 («Boletín Oficial del Estado» del 11 de octubre).

Dicha Orden dispone que las Entidades que se acojan a la actualización autorizada (se refiere a la del artículo 28 y siguientes de la Ley de Presupuestos 1/1979, de 19 de julio) no estarán obligadas a manifestar su decisión a las Delegaciones de Hacienda con anterioridad a la práctica de los asientos contables. Sin embargo, en la declaración reglamentaria del Impuesto sobre Sociedades deberán cumplimentar la hoja informativa, expresiva de los valores con que figuren en contabilidad los bienes actualizables, antes y después de las operaciones de actualización, e indicar expresamente que el balance se ha actualizado conforme a la Ley 1/1979, de 19 de julio.

HOJA L. Base imponible y liquidación del Impuesto

Esta es la hoja de liquidación del Impuesto, destinada a la grabación del proceso liquidatorio. En la parte que se refiere a la determinación de la base imponible se introducirán datos que normalmente ya figurarán en, otras hojas de la declaración, lo que facilitará grandemente el cumplimiento de ésta. Naturalmente, la clave 39, beneficios, o, en su caso, la 38, pérdidas, determinará el signo positivo o negativo de la base imponible que coincidirá con la hallada en la hoja F. Hay una referencia expresa a esta hoja, apareciendo agrupadas bajo la clave 36 la suma de las partidas de aumentos a la base que, especificándolas, se habrán hecho constar en aquélla; igual ocurre con la clave 37, respecto a las deducciones.

Vamos a hacer una especial referencia a la hoja denominada liquidación provisional que se corresponde con la autoliquidación que debe practicar el contribuyente.

a) Caso de Sociedades en régimen de transparencia fiscal.

Deben cumplimentar la hoja L, en sus dos caras, si bien la relativa a la «liquidación provisional» sólo contendrá los datos necesarios para la obligada imputación a los socios o accionistas de los conceptos que figuran en la hoja G1.

Se recuerda que para estas Sociedades no es aplicable la deducción en la cuota por dividendos o participaciones en los beneficios de otras.

b) Caso de Entidades a las que se les hubieren practicado retenciones en la fuente.

Se trata de Entidades que poseen bien una cartera de valores o bien que obtienen rendimientos comprendidos en la letra c) del artículo 2 del Real Decreto 357/1979, de 29 de febrero, que no constituyen ingresos de actividad habitual, a los que resulte de aplicación el artículo 4 del mismo Real Decreto (retención en la fuente del 15 por 100 del rendimiento íntegro obtenido). Es posible que, después de practicadas las deducciones del artículo 24, 1 y 2 de la Ley 61/1978, que se incluirán conjuntamente en la clave 50, más las que puedan corresponder para evitar la doble imposición internacional, que regula el apartado 4 del mismo artículo 24, a las que se agregará el importe de las retenciones del citado Real Decreto (clave 52), el conjunto de estas deducciones resulte superior a la cuota del Impuesto obtenida por aplicación del tipo de gravamen sobre la base imponible; esta diferencia es la que deberá devolverse o compensarse al contribuyente, por los procedimientos que reglamentariamente se establezcan.

En estos casos, no se debe continuar practicando la liquidación, ya que, conforme a la regulación del Impuesto, no cabe reconocer a favor del contribuyente mayor importe al que nos hemos referido en el párrafo anterior. Es decir, el legislador ha establecido que en tal supuesto no resultan operativas las normas reguladoras de las bonificaciones en la cuota (artículo 25 de la Ley) ni de la deducción por inversiones (artículo 26).

c) Deducción por inversiones en el ejercicio.

A continuación vamos a expresar dos sencillos casos con el fin de facilitar la comprensión de la técnica liquidatoria del nuevo Impuesto sobre Sociedades, especialmente relacionados con supuestas Entidades acogidas a la deducción por inversiones del artículo 26 de la Ley 61/1978, y en los que operan, asimismo, las deducciones de los artículos 24 y 25 que hemos visto anteriormente.

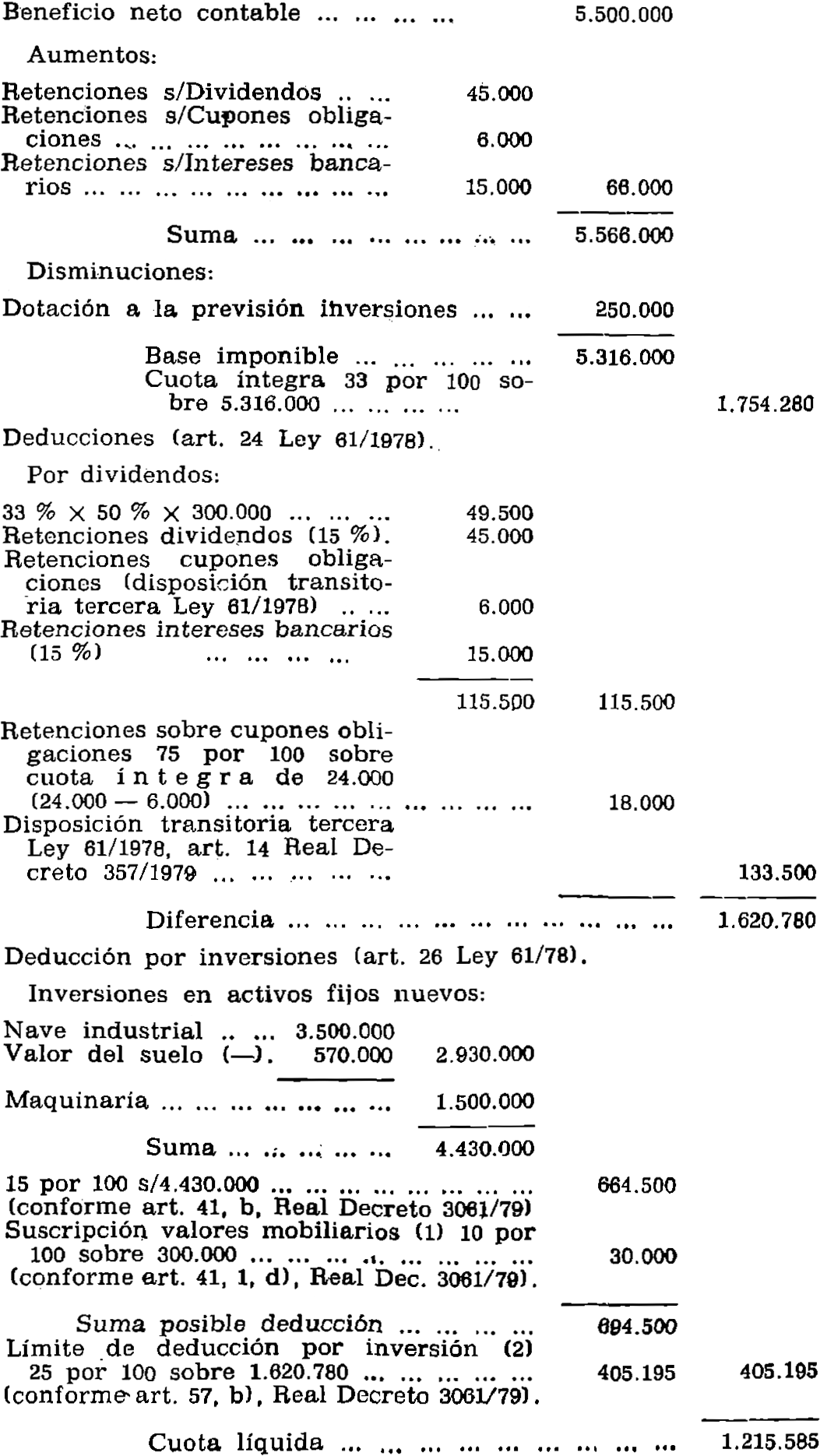

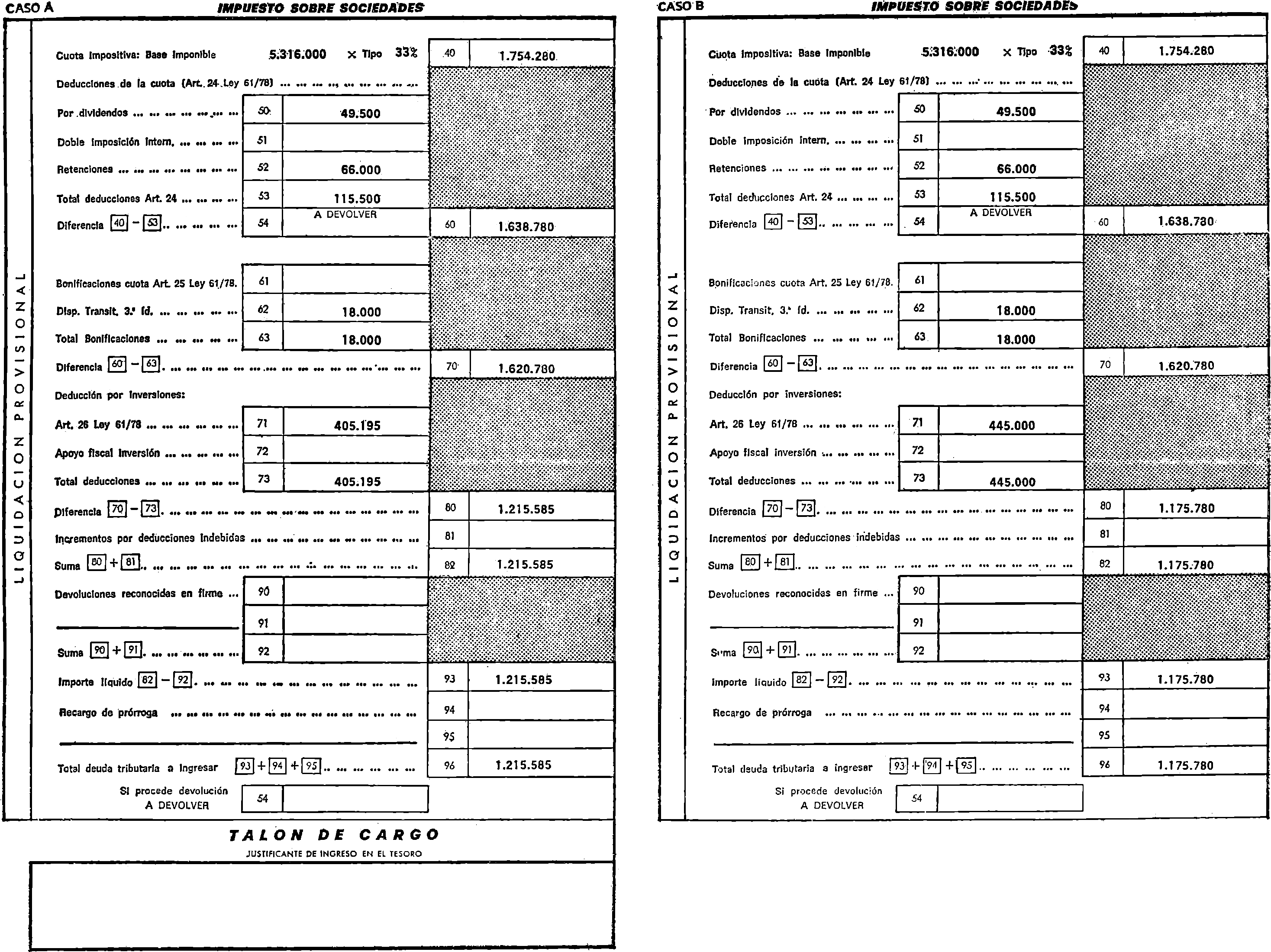

CASO A

La Sociedad Anónima X, en el ejercicio de 1979, obtuvo un beneficio contable de 5.500.000 pesetas. En dicho beneficio se incluyen: a) dividendos netos de retenciones por 255.000 pesetas; b) cupones de obligaciones por importe neto de 94.000 pesetas, que tenían concedida por el impuesto sobre la Renta del Capital bonificación del 75 por 100 sobre la cuota; c) intereses bancarios igualmente netos de retenciones por 85.000 pesetas.

Los dividendos han sido distribuidos por Sociedades sometidas al Impuesto sobre Sociedades al tipo medio efectivo de gravamen del 33 por 100.

La Sociedad en el ejercicio de 1976 realizó inversiones anticipadas de la previsión para inversiones. En 1979 ha dotado la previsión para inversiones con 250.000 pesetas.

En el ejercicio de 1979 ha efectuado las siguientes inversiones:

a) Nave industrial con precio de adquisición de pesetas 3.500.000. El valor del suelo incluido en el precio fue de 570.000 pesetas. La adquisición y recepción efectiva se produjo en el mes de febrero de 1979.

b) Maquinaria adquirida a una Sociedad de «leasing» en régimen de arrendamiento financiero. La recepción efectiva y su incorporación a la Empresa se produjo en junio de 1979. La Empresa de «leasing» compró la maquinaria por 1.500.000 pesetas. La Sociedad Anónima X se comprometió a ejercitar la opción de compra en el momento oportuno.

Las inversiones anteriores no han supuesto disminución de la plantilla de personal.

c) Suscripción de acciones de la Sociedad Anónima Y (con cotización calificada en Bolsa) por un valor nominal de 300.000 pesetas. Compra en Bolsa de acciones de la misma Sociedad por un valor nominal de 150.000 pesetas. Las operaciones se efectúan en abril de 1979.

LIQUIDACION PROVISIONAL (Autoliquidación)

OBSERVACIONES

(1) No es aplicable la deducción por inversiones en la adquisición por compra en Bolsa de acciones.

(2) La cantidad deducible, que excede del límite del 25 por 100 de la cuota que se define en el artículo 56 del Real Decreto 3061/1979, de 29 de diciembre (694.500 ‒ 405.195 = 289.305), podrá deducirse sucesivamente de las cuotas correspondientes a los dos ejercicios inmediatos siguientes, respetando, en todo caso, iguales límites.

Prescindiendo de la presentación de la determinación de la base imponible, el resultado de la anterior liquidación quedará reflejado en el modelo oficial (caso A).

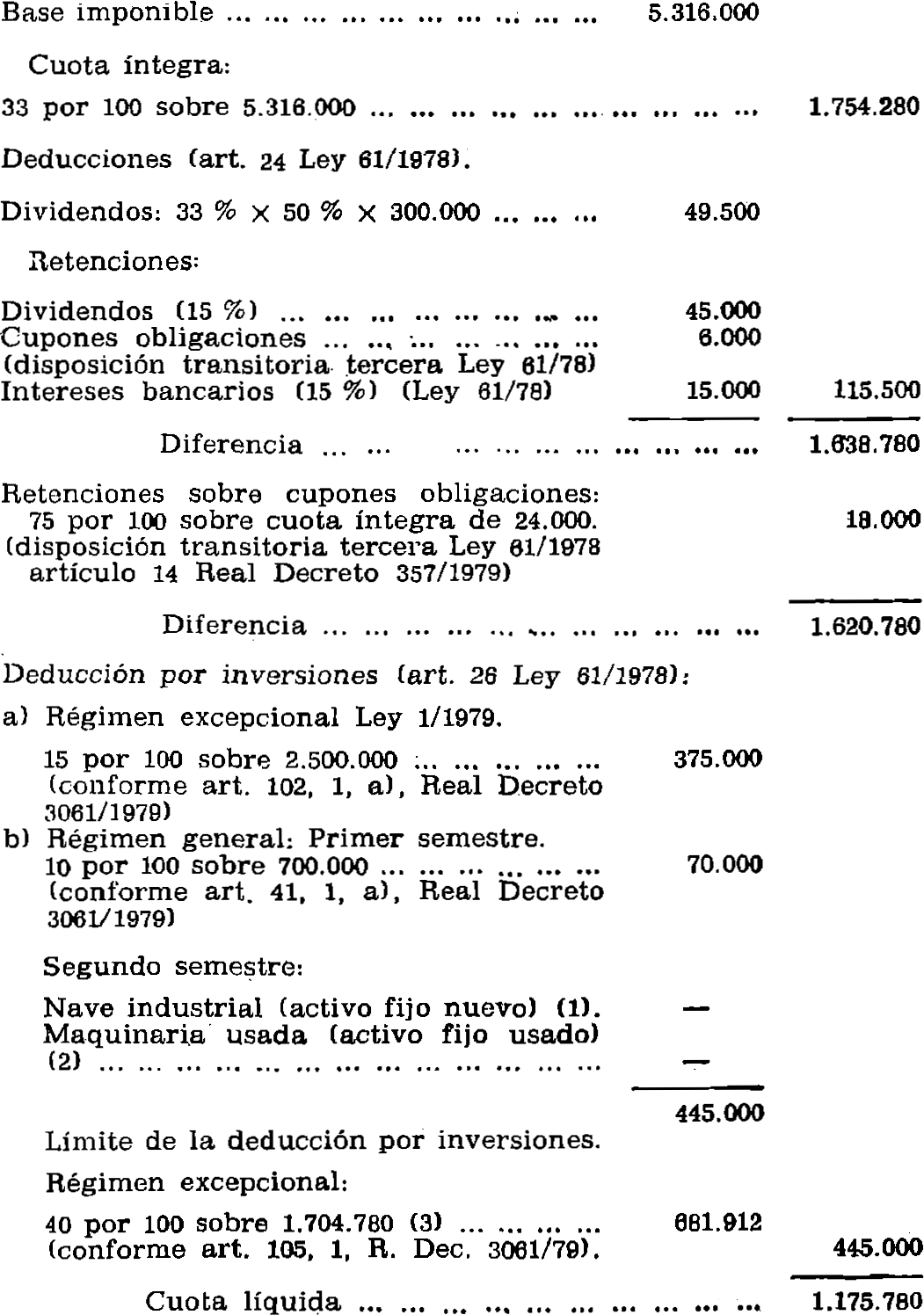

CASO B

La misma Sociedad Anónima X del caso A obtiene, en el ejercicio de 1979, una base imponible de 5.316.000 pesetas, previa deducción de la dotación a la previsión para inversiones por razón de inversiones anticipadas a dicha previsión realizadas en, ejercicios anteriores.

En el ejercicio de 1979 ha efectuado las siguientes inversiones:

a) Nave industrial con precio de adquisición de 3.500.000 pesetas. El valor del suelo incluido en el precio fue de 570.000 pesetas. El encargo en firme se produjo en noviembre de 1979 y la recepción e incorporación a la Empresa se produce en enero de 1980. Al mismo tiempo (mes de noviembre) adquiere de otra Empresa una máquina usada por valor de 500.000 pesetas.

b) En el mes de abril la Empresa invierte 700.000 pesetas para el perfeccionamiento del proceso productivo en una planta de fabricación, encargando los trabajos a una firma especializada.

c) La Entidad adquiere un ordenador en el mes de julio que incorpora a la Empresa en octubre de 1979. Precio de adquisición 2.500.000 pesetas. La adquisición del elemento de activo ha supuesto un aumento de plantilla de dos personas.

LIQUIDACION PROVISIONAL (Autoliquidación)

OBSERVACIONES

(1) La deducción se practica en el ejercicio en que se produce la recepción efectiva del elemento patrimonial y su incorporación a la Empresa.

(2) La deducción por Inversiones se practica exclusivamente sobre las realizadas en activos fijos nuevos.

(3) Diferencia entre cuota íntegra y deducción de dividendos (1.754.280 ‒ 49.500).

El resultado de la anterior liquidación quedaría reflejada en el modelo oficial (caso B).

‒ Creación de empleo.

Dada la novedad que supone las deducciones del artículo 26 de la Ley 61/1978, en cuanto se refiere a la creación de empleo, a continuación exponemos unos sencillos ejemplos, que consideramos convenientes para comprender la aplicación práctica de los artículos 52, 53, 54 y 55 del Real Decreto 3061/1979, de 29 de diciembre.

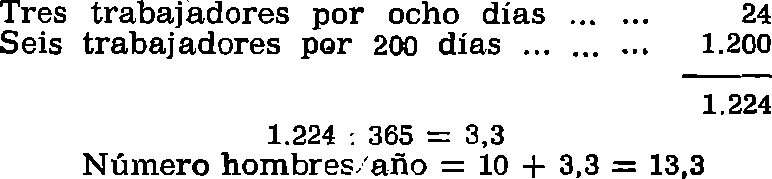

A) CALCULO DE LOS HOMBRES/AÑO UTILIZADOS POR LA EMPRESA (PLANTILLA DE LA EMPRESA)

‒ El número de los mismos se obtiene por adición de dos componentes:

a) Número, de trabajadores utilizados durante todo el año.

b) Número de días trabajados por los trabajadores que no han estado en plantilla todo el año dividido por 365 días.

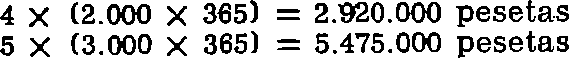

Ejemplo: Una Empresa tiene 10 trabajadores fijos y ha utilizado además:

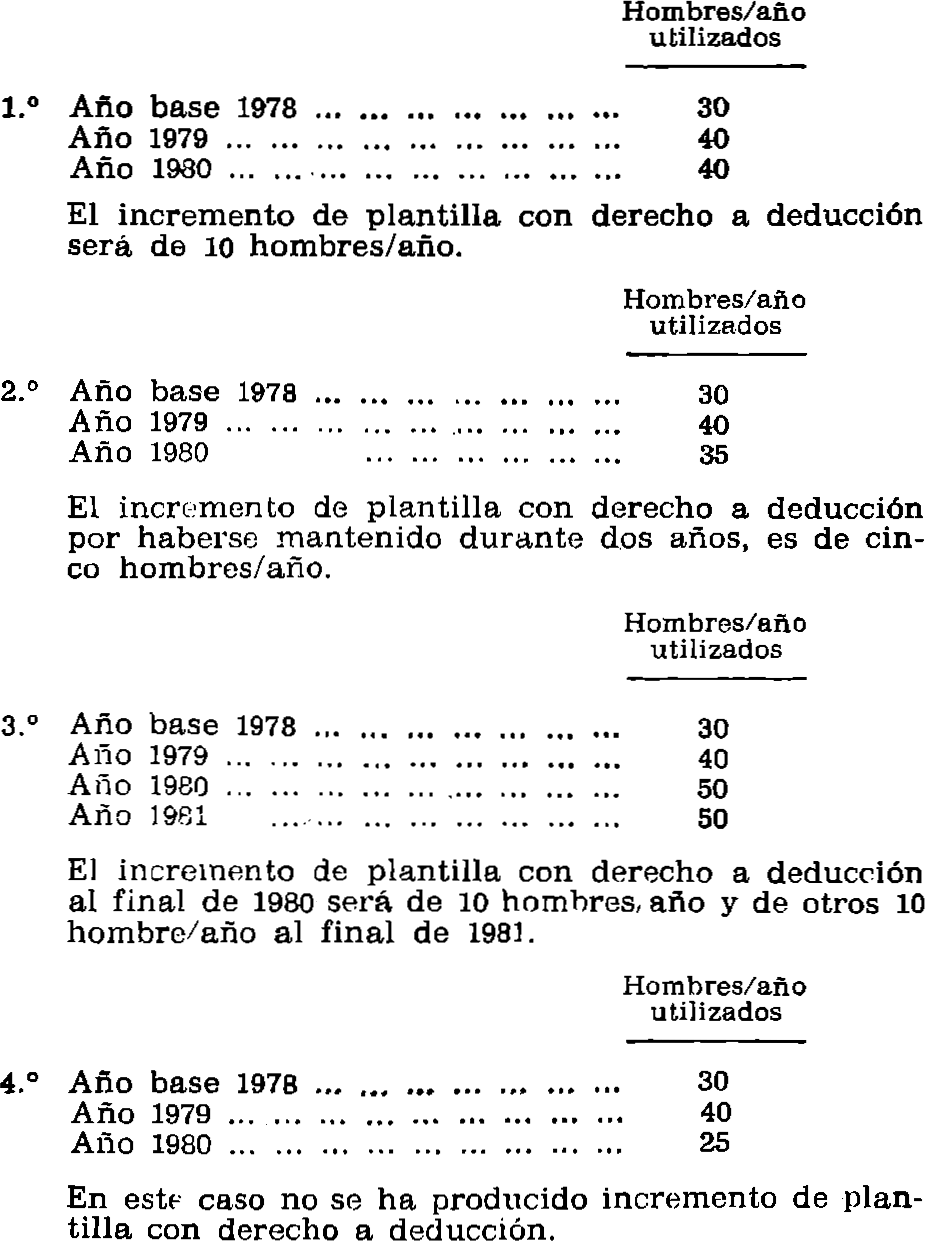

B) CALCULO DEL INCREMENTO DE PLANTILLAS

Se ha optado por una técnica de cómputo de medias, como forma de medir las oscilaciones de las plantillas a lo largo del ejercicio.

‒ Hay que comparar hombres/año de ejercicios económicos completos, ya que carece de sentido computar hombres/año en un momento del tiempo determinado.

‒ Para calcular el incremento de plantillas con derecho a deducción, habrá que tener únicamente en cuenta el mínimo de crecimiento de la plantilla mantenido durante dos ejercicios consecutivos.

Ejemplos:

El artículo 26 de la Ley 61/1978, de 27 de diciembre, exige para la deducción por inversiones que se cree nuevo empleo. Se entiende que esta circunstancia no se da si los trabajadores contratados proceden de otra Empresa y no del paro. Por ello, el número tercero del artículo 52 del Real Decreto sale al paso de este problema, exigiendo que se cumplan los requisitos de la legislación vigente en materia de colocación.

Una vez resueltos los problemas anteriores, el siguiente es determinar la base de la deducción, es decir, la cuantificación de los sueldos, salarios y cargas sociales correspondientes al incremento de plantilla. A este problema se refiere el artículo 53 del Real Decreto.

El importe de la base de la deducción será el que resulte de multiplicar el coste medio anual para la Empresa de los empleados de nueva contratación por el número de hombres/año en que se hubiera incrementado la plantilla.

El coste medio anual será igual al coste total elevado al año de los nuevos empleados dividido entre el número de éstos.

Veamos con un ejemplo cuál es la forma de operar que establece el Real Decreto.

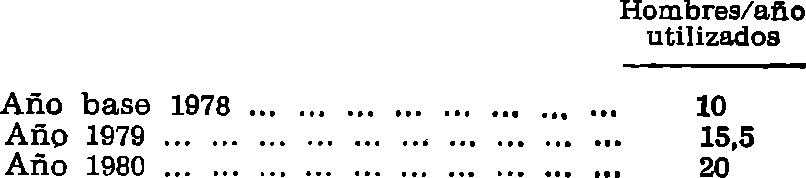

La Empresa X, Sociedad Anónima ha incrementado, durante los ejercicios 1979 y 1980, su plantilla en las siguientes cuantías determinadas como anteriormente se ha expuesto:

El desglose de los nuevos trabajadores contratados o despedidos en el ejercicio 1979 es:

‒ Despedidos: Dos trabajadores el 30 de junio.

‒ Contratados: Cuatro trabajadores el 1 de enero por 2.000 pesetas/día de S. S./C. S. (*).

(*) S. S./C. S. (sueldos, salarios y cargas sociales).

Cinco trabajadores el 30 de junio por 3.000 pesetas/día de S. S. y C. S.

El desglose para el ejercicio 1980 es el siguiente:

‒ Despedidos: Un trabajador contratado en 1977 y despedido el 31 de diciembre de 1980.

Un trabajador contratado el 1 de enero de 1979 y despedido el 30 de junio de 1980.

‒ Contratados: Cuatro en 31 de marzo por 3.000 pesetas/día de S. S. y C. S.

Tres en 30 de junio por 2.500 pesetas/día de S. S. y C. S.

Dos en 30 de septiembre por 4.000 pesetas/día de S. S. y C. S.

a) Cálculo de incremento de hombres/año.

Año 1979:

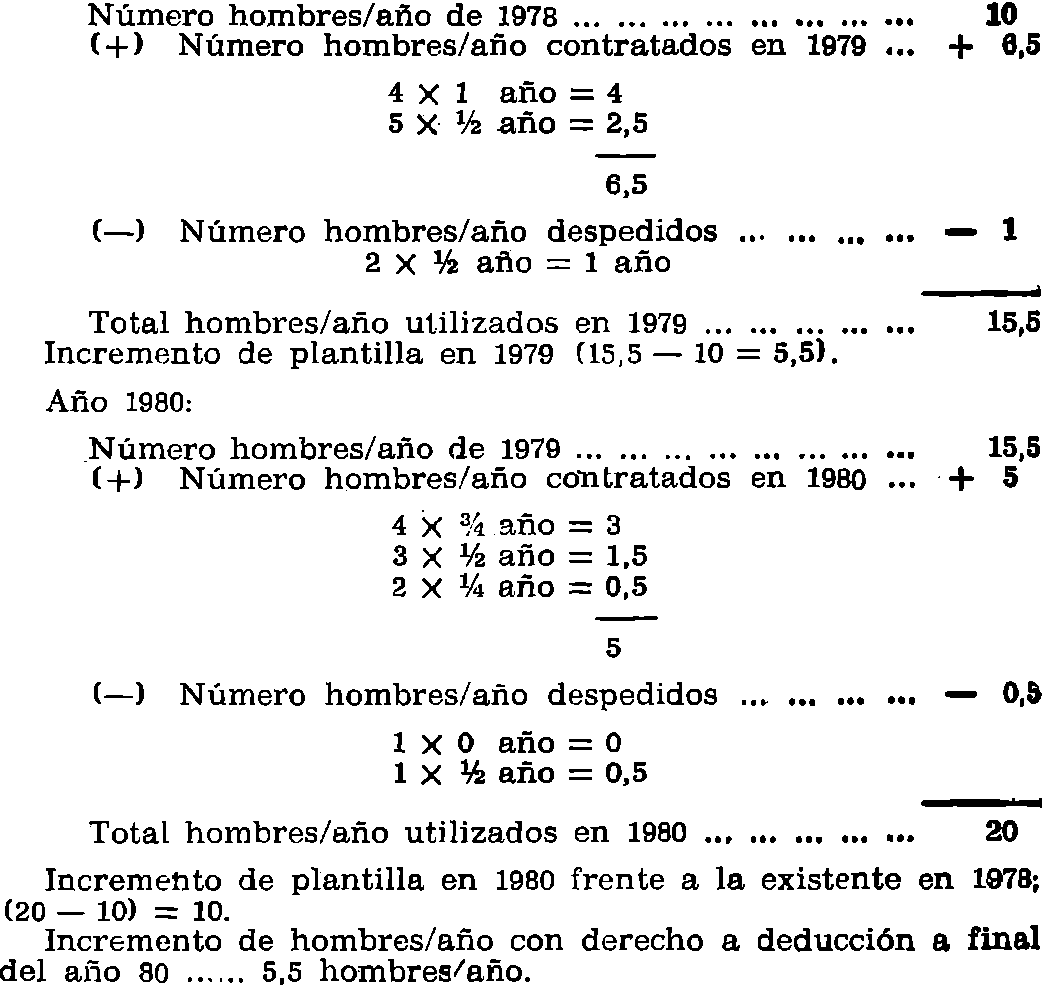

b) Cuantificación de sus retribuciones:

Año 1979.

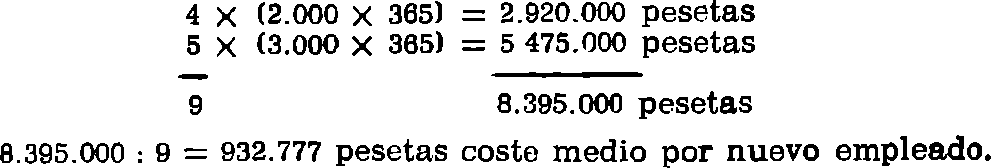

‒ Coste medio anual de nuevos empleados:

‒ Importe de retribuciones con derecho a deducción por el ejercicio 1979:

Para este cálculo no se ha tenido en cuenta la retribución de los despedidos.

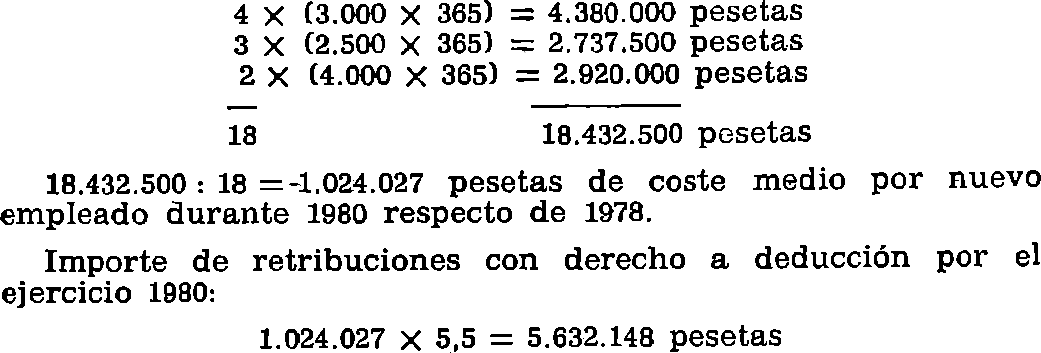

Año 1980.

Se calcula el coste medio anual de los nuevos empleados teniendo en cuenta para ello la totalidad de los trabajadores contratados en el ejercicio 1979 y 1980. La retribución de los trabajadores de 1979 será la que perciban en 1980.

Año 1979

Año 1980

OBSERVACIONES FINALES

1. Tipo impositivo.

Se recuerda que, conforme al artículo 23 de la Ley 61/1978, de 27 de diciembre, «el impuesto se exigirá, en general, aplicando a la base imponible el tipo del 33 por 100».

Se exceptúa de este tipo general:

‒ Las Cajas de Ahorro, Cajas Rurales, Mutuas de Seguros Sociales y Cooperativas que tributarán al 18 por 100.

‒ Las Entidades comprendidas en el artículo quinto de dicha Ley (especialmente deben mencionarse las asociaciones sin ánimo de lucro con personalidad jurídica reconocida legalmente) que por los rendimientos obtenidos del ejercicio de explotaciones económicas, de la cesión del uso de su patrimonio, o de los incrementos de patrimonio tributarán al 15 por 100.

2. Deuda tributaria.

Los ingresos realizados fuera del plazo establecido reglamentariamente para la presentación de las declaraciones llevan automáticamente un recargo de prórroga del 5 por 100 que debe autoliquidarse el propio contribuyente, sin perjuicio de la sanción que pueda imponer la Administración, conforme autoriza el artículo 83 de la Ley General Tributaria.

Agencia Estatal Boletín Oficial del Estado

Avda. de Manoteras, 54 - 28050 Madrid